Лекции по курсу «Теория ценных бумаг»

| Вид материала | Лекции |

- Лекции по курсу «Теория ценных бумаг», 347.23kb.

- Лекции по курсу «Теория ценных бумаг», 3266.73kb.

- Лекции по курсу «Теория ценных бумаг», 1266.35kb.

- Лекции по курсу «Теория ценных бумаг», 1166.77kb.

- Лекции по курсу «Теория ценных бумаг», 3232.48kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Учебная программа по курсу «управление портфелем ценных бумаг» Специальность, 48.16kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Лекции по курсу «Теория ценных бумаг», 1553.05kb.

Коваль Л. Кому помогут дивиденды1

В начале весны биржевые спекулянты начинают скупать акции под дивиденды. В прошлом году выплаты самых щедрых компаний составили 6-14% от стоимости акций. На кого стоит сделать ставку в этом году?

Благодаря спекулятивным покупкам «дивидендные» бумаги начинают расти в цене за 1,5-2 месяца до даты закрытия реестра («отсечки» на языке биржевых игроков) перед годовым собранием акционеров (обычно проходят в апреле — июне). Те, кто не успел купить акции к этой дате, лишаются права на дивиденды за прошлый год. Поэтому сразу после отсечки акции дешевеют примерно на величину дивиденда. Спекулянты стараются сбросить их накануне отсечки, чтобы сразу забрать прибыль и не ждать выплат, на которые закон отводит компаниям девять месяцев.

«Сейчас, в преддверии коррекции или консолидации на рынке акций, имеет смысл инвестировать именно в дивидендные истории, ведь дивиденды выплатят независимо от динамики рынка», — говорит руководитель аналитического департамента ИФК «Метрополь» Марк Рубинштейн.

Не из чего выбирать

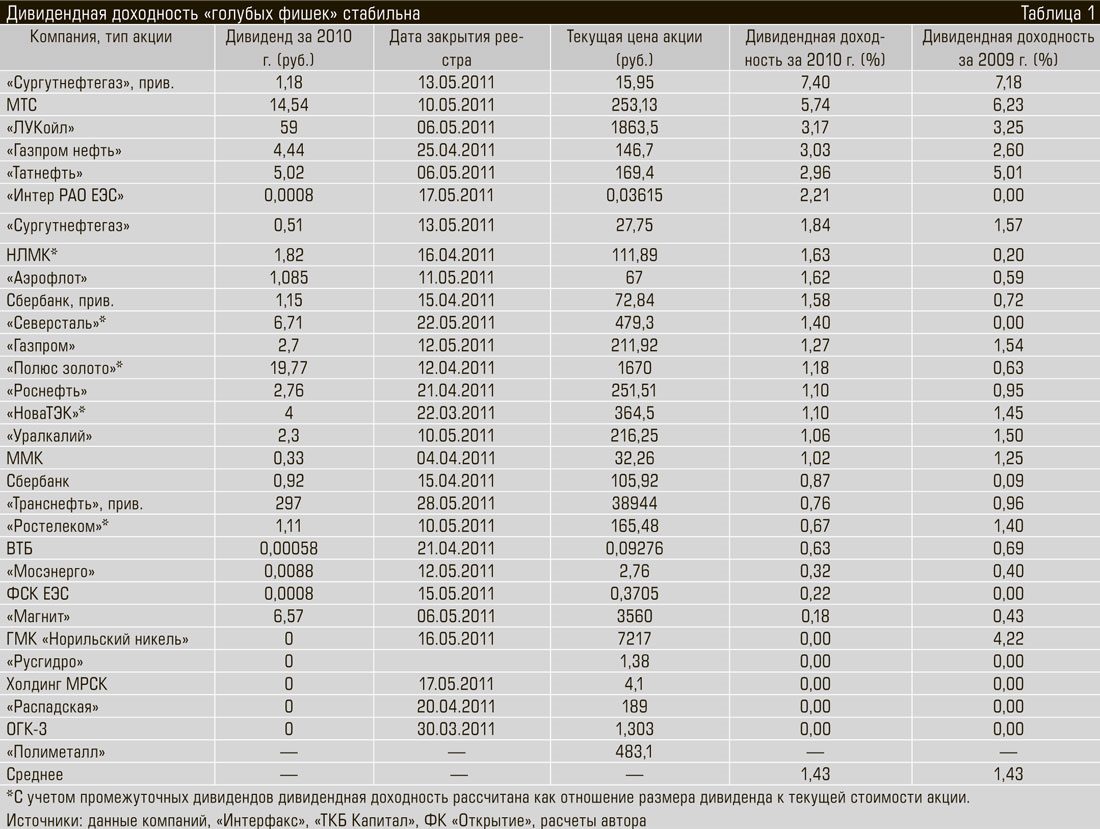

Поскольку высокие дивиденды платят далеко не все, важно правильно выбрать акции. Это непросто: судя по оценкам аналитиков, дивидендный доход более 6% могут обеспечить бумаги примерно 10 компаний (см. таблицу).

Некоторые компании с традиционно высокими дивидендами, к примеру «Балтика», «Башкирнефть», ТНК-ВР, уже поделились прибылью с акционерами, сделав промежуточные выплаты в 2010 г. в размере 5-10% от стоимости акций. А некоторые, как «Нижнекамснефтьхим», в этом году необычно рано закрыли реестр, и покупка их акций под дивиденды уже не имеет смысла.

В целом же аналитики не ждут высоких дивидендов за 2010 г. В среднем прибыли компаний за год возросли на 45%, но и акции с прошлого февраля стали на треть дороже, отмечает замначальника аналитического отдела ИК «Грандис капитал» Тимур Хайруллин, к тому же многие использовали средства для погашения долгов или поглощений. «Поэтому в среднем доля чистой прибыли, направленной на выплату дивидендов, может составить 10-15%, а дивидендная доходность — лишь 2%», — резюмирует Хайруллин.

«Наиболее ликвидные фишки с госучастием если и делают выплаты по итогам года, то скорее номинальные, которые почти не влияют на инвестиционную привлекательность бумаг. Их дивидендная доходность не превышает 1-2%, что укладывается в амплитуду дневных колебаний котировок», — сетует ведущий аналитик УК «Паллада эссет менеджмент» Евгения Канахина, а многие из менее ликвидных компаний, в уставе которых прописан минимальный объем выплат акционерам из чистой прибыли, еще не оправились от кризиса.

Надежды спекулянтов

Аналитики выделяют несколько компаний, от которых ожидают весомой дивидендной доходности. Из нефтегазового сектора это привилегированные акции «Сургутнефтегаза» — от 5,2% к цене на 1 марта («Райффайзен капитал») до 6,3% («Рненссанс капитал») — и «Татнефти» (6,7%, «ITinvest-Проспект»).

«Я бы сейчас купил префы МДМ-банка и банка “Санкт-Петербург” с фиксированными выплатами акционерам», — говорит Рубинштейн, первый гарантирует дивиденд $0,081 на привилегированную акцию (доходность — 13,8%), второй — 11,78 руб. (7%).

За 2009 г. МДМ-банк не заплатил дивидендов — не было прибыли. После этого привилегированные акции банка подешевели почти вдвое и до сих пор не вернулись на отметку годичной давности. Но за 2010 г. МДМ-банк получил ощутимую прибыль, которой более чем достаточно для выплаты дивидендов, отмечают аналитики «Грандис капитала».

Среди перспективных бумаг многие аналитики называют привилегированные акции производителей минеральных удобрений. Константин Юминов из Rye, Man & Gor Securities считает хорошей инвестицией с прицелом на дивиденды не только прошлого, но и последующих годов префы «Апатита» и «Дорогобужа». Оба должны выплачивать на привилегированные акции минимум 10% от чистой прибыли по РСБУ, которая у них в ближайшие годы будет расти, в частности, благодаря увеличению цен на удобрения, рассуждает он.

Аналитики рекомендуют покупать дивидендные бумаги не только для весенних спекуляций, но и на несколько лет. Они советуют всегда держать в портфеле такие защитные бумаги, как «Балтика». Для долгосрочного инвестирования в расчете на дивиденды помимо префов «Дорогобужа» и «Апатита» подойдут акции ТНК-ВР и «Башнефти», считает Юминов.

Многим нравятся привилегированные акции «Мечела». «Цены на коксующийся уголь из-за наводнений в Австралии находятся на исторических максимумах, что сулит “Мечелу” резкий рост финансовых результатов в 2011 г. При этом размер минимального дивиденда по префам “Мечела” — 20% чистой прибыли по US GAAP, что позволит уже в 2011 г. получить 10-12% доходности», — отмечает аналитик УК «Райффайзен капитал» Ольга Митрофанова. Правда, эти бумаги торгуются только в виде ADR в Нью-Йорке.

Огородников Е. Дивиденд-2011: все ради мажоритария1

Кто в этом сезоне платит много и очень много своим акционерам и на какую стабильную дивидендную доходность можно рассчитывать инвесторам, не имеющим инсайдерской информации.

Вопрос о выплате дивидендов — дискуссионный. Невестка Уоррена Баффета в своей книге «Баффетология» подробно описывает отношение знаменитого инвестора к выплатам компаниями дивидендов. Баффет акционерам своего инвестиционного фонда Berkshire Hathaway дивидендов никогда не платил и платить не собирается. Зато стоимость акций фонда растет в среднем более чем на 20% в год. Это иллюстрация той точки зрения, что если предприятие дивиденды не выплачивает, а оставляет всю прибыль в бизнесе, то, во-первых, акционеры не платят налоги на доход, во-вторых, удачно реинвестированная прибыль вновь приносит доход компании и возникает эффект сложных процентов. На этот счет есть еще известный пример: если положить доллар на банковский счет под 20% годовых с капитализацией процентов и каждый день вносить еще по доллару, то через 32 года вы будете обладать миллионом.

Противоположная точка зрения такова: акционеры очень любят получать дивиденды, и если компания хочет, чтобы ее акции пользовались устойчивым спросом на бирже, она обязана идти навстречу пожеланиям инвесторов несмотря ни на что. Фонды покупают такие акции на несколько лет, за которые будут получать дивидендный доход, пусть порядка 2–3% в год, но и сама акция экономически успешного предприятия просто обязана подорожать. Найти бумаги с таким уровнем дивидендного дохода вполне реально. Например, акция «ЛУКойла» на момент написания статьи стоила 1865 рублей, а за 2010 год на нее будет выплачен дивиденд в размере 59 рублей, что составит 3%. Если покупать акции на падениях, то в результате можно получить и более высокий дивидендный доход. Как показал кризис 2008–2009 годов, большинство компаний «голубых фишек» платили акционерам.

В этих парадигмах живет и российский фондовый рынок, на котором сложились некоторые традиции. Во-первых, по самым ликвидным акциям российского рынка выплаты умеренны. В конце 2007 года мы подсчитывали, что инвестор, купивший набор из тридцати акций, входящих в индекс ММВБ, получил бы дивидендный доход в размере 1,6%. Сегодня этот показатель составляет 1,43%. Более существенные дивиденды получают владельцы акций второго эшелона.

Во-вторых, двузначная дивидендная доходность для акций, торгующихся на ММВБ, характерна для единичных компаний, и скорее всего выплаты по этим акциям в ближайшее время не повторятся.

В-третьих, самые значительные дивидендные выплаты состоялись по бумагам, обращающимся на внебиржевом рынке. Их не так просто купить или продать, как на бирже, но этот недостаток компенсировался своего рода предсказуемостью выплат.

Дивидендный сезон по итогам 2010 года практически закончился, реестры акционеров для участия в общем собрании и для получения дивидендов составлены. Мы подводим итоги этого периода жизни российского фондового рынка, а тем, кто имеет долгосрочные инвестиционные планы, предлагаем не забывать о дивидендах. Потому что котировки акций как растут, так и падают. А дивиденды выплачиваются из прибыли компании каждый год.

«Голубые фишки»

«Газпром» планирует выплатить за 2010 год максимальные дивиденды за всю свою историю. Но, несмотря на весь пафос, их уровень не соответствует даже базовому принципу, по которому госкомпании должны направлять на выплату дивидендов не менее 25% чистой прибыли. И в 2011 году дивидендная доходность акций «Газпрома» окажется даже ниже, чем в среднем среди российских «голубых фишек»: 1,27 против 1,43%.

Ранее участники рынка ждали, что выплаты концерна составят от 3,82 до 7,2 рубля на акцию, и для этого были предпосылки. В 2010 году «Газпром» утвердил новую дивидендную политику, по которой на выплату дивидендов идет 17,5–35% чистой прибыли. Раньше верхняя граница составляла 30%, поэтому ее увеличение было воспринято как намерение вознаградить акционеров в этом году. Но, по всей видимости, в конечном итоге деньги было решено направить на инвестиционную программу «Газпрома». Тут стоит упомянуть, что бизнес российского концерна находится на зрелой стадии развития, инвестиции дают все меньшую отдачу, а добыча голубого топлива по-прежнему стагнирует. Дивидендная доходность акций «Газпрома» сопоставима с конкурентом «НоваТЭКом», который агрессивно развивается и наращивает добычу на десятки процентов ежегодно. Зрелые же конкуренты корпорации — «ЛУКойл», «Сургутнефтегаз» или «ТНК-ВР» — намного щедрее по отношению к своим акционерам.

В целом политика «Газпрома» отражает политику большинства госкомпаний, акции которых торгуются на бирже. Так, «Роснефть» направит на дивиденды за 2010 год 15% прибыли, Сбербанк — 12%, банк ВТБ — 13,9%, «Аэрофлот» — 10%. Все это заметно ниже целевого уровня в 25%.

Повторим: средняя дивидендная доходность по «голубым фишкам» за год не изменилась и составляет около 1,4%. Акции выросли в цене, дивиденды тоже повысились, но их соотношение остается стабильным.

Дивидендные гранды

Акции стабильных компаний со зрелым бизнесом, который генерирует существенный денежный поток, находятся большей частью во втором эшелоне. Фантастических темпов роста эти предприятия не демонстрируют ввиду насыщенности рынка, на котором работают, и практически достигнутого потолка. Тем не менее это отличные защитные инструменты, вложения в которые, пожалуй, даже корректно сравнивать с банковскими депозитами. Их акции дают отличную защиту от инфляции, по ним регулярно платят хорошие дивиденды.

Акционеры «Балтики» уже получили по 42 рубля на обыкновенную и привилегированную акцию за первое полугодие 2010 года. Столько же планируется выплатить по итогам работы за год. Итого по 84 рубля на акцию. Доходность составляет порядка 7%.

За 2009 год акционеры получили больше — по 128 рублей на каждую из акций. Но в этом году «Балтика» преподнесла сюрприз: на следующий день после даты закрытия реестра (27 апреля) было объявлено о выкупе своих акций (buy back) по цене 1,407 рубля (обыкновенные) и 1,286 рубля (привилегированные). В результате «Балтика» приобретет до 5% от акционерного капитала, потратив 11,5 млрд рублей.

Очень похожая история в парфюмерном концерне «Калина», который продал свое немецкое подразделение Dr. Scheller Cosmetics AG и на вырученные средства решил сделать мощный buy back. «Калина» уже выкупила у акционеров почти 34% своих бумаг на 2,5 млрд рублей. Из капитала вышли UniCredit Bank Austria AG и HSBC Bank Plc, которым принадлежало 10,72 и 7,08% акций соответственно. Продал свои акции и UniCredit Securities International Ltd (8,72%). На этом сообщении акции концерна выросли на 40%. Помимо роста курса акций акционеры «Калины» получили и неплохие дивиденды. За шесть месяцев 2010 года — 10,66 рубля на акцию, по итогам года — 38,83 рубля.

Таким образом, акционеры компаний получили по два бонуса: первый — цена выкупа выше биржевой (причем по «Балтике» разница в ценах до сих пор существует), второй — выкупленные акции, скорее всего, будут погашены. То есть акций станет меньше, а значит, цена оставшихся вырастет. Привлекательность этих акций для инвесторов подкреплена статистикой: с 1999 года дивиденды всегда платит «Балтика», а с 2002 года — «Калина», за исключением кризисного 2008 года.

Нефтянка

В России существует устойчивый миф, что самые щедрые дивиденды платят нефтяные компании. В абсолютном выражении это правда. Выплачиваемые суммы измеряются миллиардами долларов. Однако доходность на акцию часто весьма умеренна. Например, акционеры американской Exxon Mobil получают сегодня на акцию порядка 1,9%. В России часто платят больше.

Это в первую очередь касается привилегированных акций «Татнефти» и «Сургутнефтегаза». Из года в год держатели этих акций получают неплохой доход. В 2011 году преф татарстанской компании принесет 5% дохода, сургутской — 7,6%. Ранее акции «Татнефти» были выгоднее, но это связано с тем, что компания запустила в эксплуатацию новый нефтеперерабатывающий завод ТАНЕКО и теперь превратилась из добывающего предприятия в вертикально интегрированную нефтяную компанию (ВИНК). К ВИНК рыночные игроки всегда относились благосклонно, их акции традиционно стоили дороже по сравнению с просто добывающими предприятиями. Поэтому в 2010–2011 годах произошла заметная переоценка акций «Татнефти», а попросту — их курс повысился, что в свою очередь понизило дивидендную доходность как обыкновенных, так и привилегированных акций.

Отдельно стоит выделить «ТНК-ВР Холдинг». Традиционно компания направляет львиную долю прибыли на дивиденды. За 2009 год акционерам была выплачена практически вся прибыль.

В 2010 году компания продолжала щедро делиться прибылью с акционерами и по итогам работы за 9 месяцев выплатила по 8,04 рубля на бумагу. Многие ждали дополнительных денег по итогам работы за год, но ожидания оказались напрасными. Конфликт между акционерами AAR («Альфа-Групп», Access Industries и группа «Ренова») и британской British Petroleum заставил менеджмент ТНК-ВР приостановить финансирование своих акционеров через дивиденды. Конфликт рано или поздно разрешится, а выплаты дивидендов акционерам ТНК-ВР возобновятся, в том числе и из нераспределенной прибыли.

Внебиржевые гранды

На внебиржевом рынке RTS Board котируются акции предприятий, дивидендная доходность по которым зашкаливает. Одно из них — Находкинская база активного морского рыболовства (НБАМР). Главное преимущество для инвестора в том, что компания из года в год отдает на дивиденды больше половины заработанной прибыли. Как и у всех дивидендных грандов, у НБАМР есть мажоритарный акционер, заинтересованный в крупных выплатах. Так, 80% акций рыбодобывающей компании оказалось в руках «Дальинвестгрупп», аффилированной, по данным СМИ, с губернатором Приморского края Сергеем Дарькиным.

В 2010 году компания уже осуществляла выплаты акционерам: за полгода учредители компании получили 195 рублей на обыкновенную акцию. По итогам года им положено еще по 593 рубля. Но котировки акций вряд ли будут стоять на месте — судя по всему, в ближайшее время они даже вырастут. Стимул — намерение акционеров «в ближайшие годы» провести публичное размещение акций НБАМР.

«Татнефть», «Сургутнефтегаз», ТНК-BP платят дивиденды в 7–10% от стоимости акции, но больше всего получают владельцы акций третьего эшелона — «Аммофоса», «Лензолота», «КорсСиса»

Абсолютным же рекордсменом по дивидендной доходности стала компания «Аммофос»: по итогам 2009 года — более чем 30%. Год назад акция стоила 90 долларов, а ее владелец получил дивиденд в размере 1108,68 рубля (36%). Дальше — больше. В конце прошлого года собрание акционеров приняло решение о выплате акционерам 831,51 рубля на акцию за 9 месяцев 2010 года. А в нынешнем году «Аммофос» на годовом собрании решил распределить прибыль, оставшуюся за 2010 год. К этому решению приложен бонус: дивиденды за первый квартал 2011 года. Таким образом, за 2010 год владельцы бумаг «Аммофоса» получат дивиденды в размере 3048 рублей, что составляет 86% от текущей котировки в системе RTS Board.

Компанией почти на 94% владеет холдинг «Фосагро», и недавно он сообщил о намерении провести IPO. Поэтому в рамках подготовки к публичному размещению «Фосагро» вряд ли будет резко менять свои отношения с «дочками». Скорее всего, «Аммофос» продолжит платить дивиденды «Фосагро» и миноритарным акционерам.

Аналогичная ситуация с «Удмуртнефтью», которая распределяет практически всю прибыль в пользу своих крупнейших акционеров — «Роснефти» и китайской нефтехимической корпорации Sinopec. Акции удмуртского нефтедобывающего предприятия торгуются в РТС-СГК и за последний год подорожали почти в два раза. Это понизило их дивидендную доходность. Сегодня их нельзя купить или продать, так как торги по ним приостановлены. Причина — конвертация привилегированных акций в обыкновенные. На дивидендной доходности процедура конвертации не скажется, ведь компания платила одинаковые суммы по обоим типам акций.

Связисты платят

В секторе связи стоит отметить традиционные выплаты компанией МТС, доходность по акциям которой стабильна — около 6%. А, пожалуй, самые интересные дивиденды среди бумаг, торгующихся на бирже ММВБ, выплатила Московская городская телефонная сеть (МГТС). В 2010–2011 годах ее стала контролировать МТС, и первым делом мобильный оператор начал возмещать затраты, на которые он пошел, поглощая МГТС, а именно выводить прибыль. Размер дивидендов МГТС может составить 197,94 рубля на одну привилегированную и обыкновенную акции. Рыночная цена этих акций колеблется в районе 400 рублей, что дает дивидендную доходность примерно 50%.

Совокупные выплаты на дивиденды со стороны МГТС — 18,9 млрд рублей, что составляет половину нераспределенной прибыли телефонной сети и сопоставимо с прибылью компании за три года. Именно поэтому акции МГТС покупать уже поздно. Вряд ли в обозримой перспективе МГТС сможет без вреда для себя повторить аттракцион неслыханной щедрости.

Рулетка крутится

В продолжение разговора о непредсказуемых дивидендах стоит отметить «Лензолото» — «дочку» крупного холдинга «Полюс Золото» (доля в капитале 64,08%).

Долгое время политика «матери» по отношению к «дочке» была не очень внятной. «Лензолото» показывало символическую прибыль и платило такие же дивиденды по префам. Дело в том, что «Лензолото» — это управляющая компания, на балансе которой только акции ЗАО ЗДК «Лензолото», а это и есть основной золотодобывающий актив. Но то ли поменялось отношение «Полюс Золота» к своим «внучкам», то ли Михаил Прохоров решил обогатить мелких акционеров «Лензолота», компания стала показывать в бухгалтерских отчетах существенную прибыль, более того, деньги начали распределять среди акционеров. В первый раз акционеры получили дивиденд за шесть месяцев 2010 года. Второй раз — уже по итогам всего 2010 года. Таким образом, дивидендная доходность обыкновенных акций «Лензолота» составила 31%, а привилегированных — 18%.

Но счастье акционеров длилось недолго. Уже по итогам работы в первом квартале 2011 года «Лензолото» сообщило о существенном падении чистой прибыли. И судя по всему, платить дивиденды в будущем будет попросту не из чего.

Есть еще один эмитент, потрясший своих акционеров щедрыми выплатами, — «Корпоративные сервисные системы» («КорСсис»). Сама по себе компания очень интересна, да и акции ее по финансовым мультипликаторам стоят недорого. Все дело в истории компании, где можно выделить три этапа. Этап первый: до 1 апреля 2005 года компания называлась «Белгородэнерго». Она являлась монополией энергетического комплекса Белгородской области, который объединял в себе все сферы: производство, передачу, распределение, сбыт и т. д. электро- и тепловой энергии. Этап второй: период с апреля 2005-го по октябрь 2010 года, когда компания была переименована в «Корпоративные сервисные системы» и ее основным видом деятельности стало оказание сервисных услуг в сфере управления предприятием. Этап третий: с октября 2010 года основной вид деятельности — сдача внаем собственного нежилого недвижимого имущества.

С такой историей компании предсказать выплаты акционерам было очень трудно. Более того, официально о дивидендах «КорСсис» объявила 4 апреля, и в ленте новостей «Интерфакса» появилось сообщение, что выплаты за 2010 год составят 27,9 рубля на акцию. Однако несколько дней спустя вышло опровержение этих сведений, а размер дивиденда поднялся до 279,09 рубля.

На интернет-форумах поговаривают о конфликте среди мажоритарных акционеров компании, и, судя по всему, в следующем году акции «КорСсиса» не принесут столь щедрых дивидендов.

Говоря об электроэнергетических компаниях, нельзя не отметить сюрприз, который в этом году преподнесла компания «Самараэнерго», акции которой торгуются в РТС-СГК. Интерес к ним возник в прошлом году, когда пошли слухи, что «Русгидро» планирует купить эту компанию. Слухи пока не получили подтверждения, однако держатели акций «Самараэнерго» были вознаграждены за терпение. Дивидендная доходность на дату закрытия реестра превысила 35%.

Обзор охватывает не все выплаты и не все компании. Некоторая интрига осталась в отношении акций «Мегионнефтегаза», «Соды» и некоторых других. Но в целом в этом дивидендном сезоне сработала одна из черт нашего фондового рынка: очень высокие дивиденды — подарок, за которым стоит интерес крупного акционера компании.