Лекции по курсу «Теория ценных бумаг»

| Вид материала | Лекции |

| Бараулина А. Облигации с гарантией Занял и пропал. Смородская Полина. Двойной спрос на рублевые облигации. В прошлом году они вытеснили евробонды |

- Лекции по курсу «Теория ценных бумаг», 347.23kb.

- Лекции по курсу «Теория ценных бумаг», 3266.73kb.

- Лекции по курсу «Теория ценных бумаг», 1266.35kb.

- Лекции по курсу «Теория ценных бумаг», 1166.77kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Учебная программа по курсу «управление портфелем ценных бумаг» Специальность, 48.16kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Лекции по курсу «Теория ценных бумаг», 1553.05kb.

- Лекции по курсу «Теория ценных бумаг», 2785.6kb.

Бараулина А. Облигации с гарантией2

Многим компаниям, планировавшим разместить облигации в начале этого года, придется менять планы. ФСФР требует от них предоставить гарантии возврата средств инвесторам

С 1 января вступили в силу поправки в закон «О рынке ценных бумаг». Они предусматривают большую защиту держателей облигаций. Теперь эмитент не вправе выпускать бумаги на сумму, превышающую размер его уставного капитала или стоимость чистых активов его поручителя. Кроме того, договор поручительства должен оканчиваться не раньше чем через год после исполнения обязательств эмитентом.

13 января Федеральная служба по финансовым рынкам (ФСФР) выпустила разъяснение, в котором напомнила потенциальным эмитентам об этой обязанности. Кроме того, в документе говорится, что по новым правилам размещать бумаги должны и те компании, которые зарегистрировали проспекты эмиссий в 2009 г., но не успели продать облигации.

Договор поручительства считается заключенным, если размещение состоялось. А если нет, в него нужно внести изменения, подтверждает сотрудник ФСФР. Эмитент может поменять поручителя, отказаться от него, если размещение возможно без этого, или использовать банковскую гарантию, говорится в разъяснении ФСФР.

По словам сотрудника ФСФР, зарегистрированных, но неразмещенных выпусков, которые не соответствуют новым правилам, примерно 30. Требования по размеру чистых активов не касаются эмитентов и выпусков, имеющих рейтинг, а также включенных в котировальные списки бирж. Однако и эмитенты с рейтингом, если у них есть поручители-пустышки, должны от них избавиться, отмечают в комментариях аналитики Райффайзенбанка Константин Сорин и Антон Плетенев. К тому же пока нет решения Минфина о минимальных рейтингах и аккредитованных рейтинговых агентствах, добавляют они. А значит, воспользоваться этим положением эмитентам пока не удастся.

От новых требований могут пострадать не только средние, но и крупные компании. Так, по планируемому выпуску облигаций первой серии «Еврохима» на 10 млрд руб. (зарегистрирован 3 декабря) поручителем является НАК «Азот», стоимость чистых активов которого на 30 июня составляла 8,79 млрд руб., говорится в проспекте. Правда, финдиректор «Еврохима» Андрей Ильин утверждает, что компания все равно не собиралась выходить на рынок в краткосрочной перспективе.

Официальный срок регистрации изменений в эмиссионные документы — 30 дней. «Такая ситуация создает некоторый дефицит предложения нового долга во время ажиотажного спроса, что, по нашему мнению, может еще больше подогреть цены на вторичном рынке», — считают аналитики Райффайзенбанка. Представитель ФСФР отказался от комментариев.

Занял и пропал. До сих пор держатели облигаций неоднократно сталкивались практически с полной безответственностью поручителей. Например, Ипотечная корпорация Московской области и Московская областная инвестиционная трастовая компания поручались по займам «Мособлтрастинвеста» и других компаний, хотя их финансовая состоятельность зависела от поддержки правительства Московской области. Сейчас все они находятся в процессе банкротства.

Смородская Полина. Двойной спрос на рублевые облигации. В прошлом году они вытеснили евробонды1

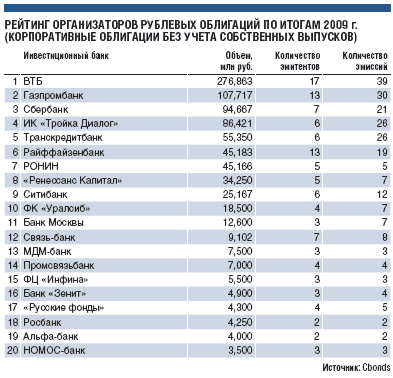

По данным Cbonds, по сравнению с кризисным 2008 годом в прошлом (2009) году на рублевом рынке удалось разместить вдвое больше облигаций — на 1,15 трлн. руб. Согласно рейтингу организаторов размещений корпоративных облигаций (без учета собственных), лидирующие позиции заняли госбанки. Также в топ-20 выбился МДМ-банк, ранее занимавший позицию в 40-х местах. В лидерах появились и две новые компании — РОНИН и ФЦ «Инфина».

В прошлом (2009) году на рублевом рынке было размещено 165 выпусков корпоративных облигаций на 994 млрд руб. и 28 муниципальных на 156 млрд руб., сообщает Cbonds. В 2008 году было размещено 147 выпусков корпоративных бумаг на 469 млрд руб. и 25 муниципальных на 71 млрд. руб. По словам начальника отдела Cbonds Константина Васильева, несмотря на кризис, в прошлом году инвестиционные банки смогли разместить на внутреннем рынке рекордные объемы долговых ценных бумаг: в два раза больше, чем в 2008 году. При этом лидерами по количеству сделок по-прежнему остаются государственные финансовые институты. «Частные инвестбанки пробуют заработать дополнительные очки, продвигая на рынок новые инструменты. По итогам года они сумели выбиться в лидеры рейтинга организаторов выпусков биржевых облигаций», — говорит Константин Васильев.

В прошедшем году лидирующую позицию в рейтинге организаторов (корпоративные облигации без учета собственных выпусков) сохранил ВТБ, который участвовал в размещении 39 выпусков 17 эмитентов на 276 млрд руб. Кстати, группа ВТБ в прошедшем году была достаточно активна и в организации размещений евробондов: по данным Cbonds, «ВТБ Капитал» занял первое место в рейтинге организаторов еврооблигаций стран СНГ.

Второе место в рейтинге организаторов рублевых облигаций осталось в прошлом году за Газпромбанком. ИК «Тройка Диалог» уступила третье место Сбербанку, который ранее был только на шестом месте. Лидерство Сбербанка обеспечили размещения ряда выпусков таких эмитентов, как РЖД и АИЖК. В текущем году Сбербанк может сохранить лидерство в тройке: в конце прошлого года стало известно, что Сбербанк выступит организатором размещения рублевых облигаций Белоруссии на 15 млрд руб.

По итогам прошлого года в топ-20 организаторов выпусков корпоративных облигаций без учета собственных выпусков вырвался МДМ-банк, переместившийся на 13-е место. Банк участвовал в размещении трех выпусков облигаций на 7,5 млрд руб. По словам начальника инвестиционно-банковского департамента МДМ-банка Антона Кирюхина, если до 2008 года банк специализировался в основном на организации размещений еврооблигаций, то после закрытия мировых рынков капитала в результате кризиса банк стал больше заниматься реструктуризацией долгов, в том числе через рублевый рынок. Г-н Кирюхин отметил, что банк в основном ориентируется на организацию выпусков эмитентов второго и третьего эшелонов, для которых рынок еврооблигаций пока не открылся.

В прошедшем году в топ-20 организаторов появилось двое новичков, которые в 2008 году вообще не присутствовали в рейтинге. Седьмое место заняла созданная в конце 2008 года группа компаний РОНИН, основной состав команды которой составили экс-менеджеры из НОМОС-банка. Представитель РОНИН Василий Федоров рассказал, что развивать бизнес по размещению облигаций группа начала в 2009 году и провела размещения крупных (Россельхозбанк) и средних («Трансгазсервис») эмитентов.

Вторым новичком, занявшим 15-е место в рейтинге, стала компания ФЦ «Инфина». Как сообщил начальник отдела по торговле долговыми инструментами ФЦ «Инфина» Дмитрий Власов, компания в середине 2009 года активизировала работу с облигациями, что позволило до конца года провести размещение облигаций трех эмитентов третьего эшелона. «Сейчас у нас ведутся переговоры еще с несколькими эмитентами, и мы надеемся в текущем году сохранить нашу позицию в рейтинге», — сообщил г-н Власов.