А. С. Селищева Последнее обновление 2 02. 2012 = Приложения «Б» к лекции

| Вид материала | Лекции |

- А. С. Селищева Последнее обновление 28. 01. 2012 = Приложения «Г» к лекции, 3466.33kb.

- А. С. Селищева Последнее обновление 24. 0 2012 = Приложения «В» к лекции, 888.58kb.

- А. С. Селищева Последнее обновление 0 0 201 2 = Приложения «Б» к лекции, 1799.31kb.

- А. С. Селищева Последнее обновление 16. 0 2012 = Приложения «Д» к лекции, 932.1kb.

- А. С. Селищева Последнее обновление 05. 0 201 2 = Приложения «Б» к лекции, 1864.05kb.

- А. С. Селищева Последнее обновление 16. 03. 2012 = Приложения «А» к лекции, 1345.63kb.

- А. С. Селищева Последнее обновление 16. 02. 2012 = Приложения «Е» к лекции, 973.43kb.

- А. С. Селищева Последнее обновление 01. 01. 2012 = Приложения «В» к лекции, 2020.29kb.

- А. С. Селищева Последнее обновление 28. 09. 2011 = Приложения «В» к лекции, 1737.2kb.

- А. С. Селищева Последнее обновление 01. 12. 2011 = Приложения «Б» к лекции, 1095.75kb.

Аскер-заде Н. ММВБ планирует запустить опционную программу2

О том, что на ММВБ планируется запуск опционной программы и сейчас происходит ее разработка, «Ведомостям» рассказал президент биржи Рубен Аганбегян. «Это решение не мое, а совета директоров и акционеров, — рассказывает Аганбегян. — Все понимают, что опционная программа — это важная составляющая мотивации для менеджмента и синхронизации позиции менеджмента с позицией акционеров». Предполагается, что опционная программа будет распространяться не только на членов правления, но и на более широкий круг сотрудников. По мнению Аганбегяна, может, сначала это будут топ-менеджеры и два-три уровня вниз, а затем может быть шире.

Пока не установлены сроки, в течение которых может быть запущена опционная программа. «Есть определенные процедуры, которые нам надо проработать внутри: схема, то, как это делать и на каких условиях, утвердить их на комитете по кадрам, совете директоров», — говорит Аганбегян. На опционную программу может быть направлен пакет ЗАО «ММВБ» в ФБ ММВБ. Сейчас происходит реструктуризация ММВБ и в ближайшее время состоится переход ФБ ММВБ и ЗАО «ММВБ» на единую акцию. При этом ЗАО «ММВБ» принадлежит 12,7% ФБ ММВБ. «При переходе на единую акцию он либо погасится, либо может стать основой для опционной программы, — говорит Аганбегян. — Ключевым моментом является одобрение акционеров и совета директоров на ее запуск».

Кондратьев А. ММВБ отрабатывает систему расчетов на юане1

Сегодня ММВБ проводит конференцию об организации торгов и расчетов по сделкам с валютной парой юань—рубль. Аналитик по международным рынкам ИК «КапиталЪ» Федор Наумов в интервью РБК-ТВ отметил, что, отточив механизм на юане, можно запустить и сделки с валютами стран, имеющих значительный торговый оборот с Россией.

Операции с юанем — первая ласточка в расширении биржевого инструментария, и этот старт обещает быть удачным. О начале торгов аналитики говорили как о шаге больше политическом, но юань все же вызвал интерес банков, которые готовят для себя новую возможность заработать на клиентских платежах.

«Если мы в начале осени видели около 30 банков, желающих торговать данной валютной парой, то сейчас их число практически удвоилось и приближается к 60. Я говорю о банках, которые не просто проявляют интерес, а уже открыли счета для торговли данным инструментом», — говорит эксперт ММВБ Никита Бекасов.

О востребованности новых инструментов говорит и намерение Центробанка изменить структуру золотовалютных резервов. К привычным драгметаллам, доллару, евро, фунту стерлингов и иене добавится австралийский доллар. Однако ожидать введения его в биржевой оборот не следует.

«В любом случае включение австралийского доллара в корзину наших сбережений никоим образом не повлияет на качество наших сбережений, поскольку эти вложения в австралийский доллар будут ничтожно малы и рассматривать их всерьез не приходится», — уверен директор управления валютных рынков ФГ «БКС» Павел Андреев.

Эксперты в один голос утверждают: российскому рынку необходимо улучшить инфраструктуру. Без этого наши биржи не смогут конкурировать с европейскими и разговоры о создании нового международного финансового центра так и останутся словами. В этом свете с оптимизмом было воспринято даже неподтвержденное официально сообщение о возможной интеграции ММВБ и РТС с немецкой площадкой Deutsche Boerse. Это будет означать и приход проверенных торгово-расчетных механизмов, и расширение линейки биржевых инструментов.

«То, что здесь появится третий игрок — франкфуртская фондовая биржа Deutsche Boerse, — нельзя не приветствовать. Если они принесут технологии, если они попытаются сделать так, чтобы российская расчетная инфраструктура стала глобальной и чтобы Euroclear стал здесь не просто ругательным словом, а чем-то удобным для всех и связанным с российской инфраструктурой, то это опять же нельзя не приветствовать», — говорит аналитик по международным рынкам ИК «КапиталЪ» Федор Наумов.

Эти и другие факторы косвенно говорят о том, что российская биржевая система на пороге кардинального обновления. Какую форму она примет, пожалуй, сейчас не скажет никто. Важно лишь, чтобы рынку хватило времени подстроиться под новые условия.

Мазунин А, Ладыгин Дм. Госбанки изменили биржевым сводкам. Они менее активно торгуют на фондовой бирже2

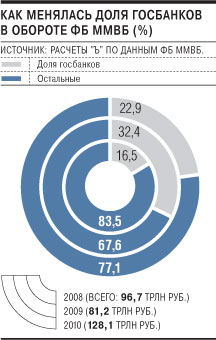

Обороты на фондовой бирже ММВБ по итогам прошлого года достигли рекордного значения, превысив 128 трлн руб. Их большая часть пришлась на торги в режиме репо, активизировавшиеся после кризиса. Основными игроками на фондовой бирже являются госбанки, однако их доля постепенно снижается: с восстановлением фондового рынка клиенты частных брокеров стали более активно торговать, объясняют эксперты.

Вчера группа ММВБ подвела итоги деятельности в 2010 году. По его итогам общий оборот ФБ ММВБ составил 128,1 трлн руб., что является наибольшим показателем за все предыдущие годы. Так, в 2009 году оборот на ФБ ММВБ составил 81,4 трлн руб., а в 2008-м — 96,7 трлн руб. Почти половина оборота по итогам прошлого года — 60,2 трлн руб.— приходится на акции, 50 трлн руб.— на корпоративные облигации, 17,7 трлн руб.— на облигации субъектов. Рекордными оказались и объемы торгов: по итогам прошлого года они составили 64,02 трлн руб. В 2009 году этот показатель составлял 40,7 трлн руб., в 2008-м — 48,4 трлн руб. "Росту оборотов во многом способствовала популярность торгов в режиме репо, который восстанавливался после кризиса. Ставки репо в 2010 году упали, что стало причиной более активного использования этого инструмента",— поясняет председатель правления ФК "Открытие" Михаил Беляев. Оборот по сделкам репо в прошлом году по сравнению с 2009 годом увеличился в два раза — с 44,6 трлн до 89,1 трлн руб.

Лидером среди брокеров по обороту ценных бумаг на бирже остается Сбербанк (8,9 трлн руб.). Второе место по оборотам (7,7 трлн руб.) занимает банк "Центрокредит", который год назад замыкал перечень 20 крупнейших брокеров. Третье место сохранила за собой "Тройка Диалог", обороты которой в прошлом году составили 7,2 трлн руб.

По итогам 2010 года доля государственных и квазигосударственных банков-брокеров в общем обороте на ФБ ММВБ сократилась с 32,4 до 22,9%, однако она остается выше, чем была в 2008 году,— 16,5%. Исключение составили лишь Сбербанк и группа ВТБ, объединяющая "ВТБ Капитал", ВТБ и ВТБ 24, каждый из которых занимают 4-е, 6-е и 15-е места в обороте биржи соответственно. Доля госбанков, напротив, увеличилась. Сбербанк увеличил долю с 6,3 до 6,9%, а группа ВТБ — с 9,3 до 10,1%.

Прошлогоднее снижение доли госбанков в общем обороте произошло главным образом за счет снижения их активности в торговле акциями. "Госбанки обладали большими возможностями для торговли акциями в кризисном 2009 году, чем все остальные, а в 2010 году произошло восстановление рынков, и объем клиентских операций частных брокеров увеличивался, что и стало причиной роста их доли в общем обороте",— говорит господин Беляев. Кроме того, одна из главных причин снижения доли госбанков в обороте по акциям связана со значительным сокращением присутствия на этом рынке ВЭБа. Если в 2009 году его доля в общем обороте составляла 1,7%, то по итогам прошлого года она сократилась до 0,6%. "ВЭБ был активным игроком на фондовом рынке во время кризиса и поддерживал рынок, скупая акции. В прошлом году такая необходимость отпала",— отмечает председатель правления "Финама" Владислав Кочетков.

Снизив активность в торговле акциями, государственные и квазигосударственные банки, напротив, существенно укрепили свои позиции в торговле облигациями, увеличив долю с 14,7% в 2009 году до 21,4% в 2010 году. Эксперты связывают это с оживлением на долговом рынке, произошедшем в прошлом году. "На рынке облигаций, особенно в середине года, отмечался бум новых размещений, а организаторами займов выступали как раз преимущественно госбанки",— отмечает господин Кочетков. Он добавляет, что, как правило, организаторы выпусков облигаций выкупают значительную часть выпуска на себя и в дальнейшем выходят с этими бумагами на вторичный рынок. Это подтверждается, в частности, тем, что "ВТБ Капитал", являющийся лидером среди организаторов облигационных займов, продемонстрировал самый существенный рост оборотов среди остальных брокеров, переместившись с 17-го на 4-е место с оборотом 6,2 трлн руб.

Голикова Е., Смородская П., Ладыгин Дм. Центробанк снимают с торгов. Государство продаст 29,8% акций ММВБ1.

Российская биржа ММВБ, на которой сконцентрировано 70% оборота акциями, может лишиться государственного акционера в лице Банка России, который создал ММВБ для торгов иностранной валютой в 1992 году. Как стало известно "Ъ", соответствующее поручение президент Дмитрий Медведев дал аппарату правительства и Банку России. Чиновникам предстоит определить, на каких условиях крупнейшая российская торговая площадка станет частной компанией, минимизировав связанные с этим риски.

Вчера на совещании у министра финансов Алексея Кудрина по вопросам стратегии развития банковского сектора глава Банка России заявил о планируемом выходе ЦБ из капитала группы ММВБ, сообщил "Ъ" один из участников совещания. "Предложения о порядке выхода Банка России должны быть представлены президенту к июню этого года",— рассказал источник "Ъ" в правительстве. Заместитель министра финансов Алексей Саватюгин подтвердил, что президент дал поручение разработать порядок и сроки выхода ЦБ из капитала группы ММВБ. По его словам, поручение проработать порядок выхода ЦБ из акционеров группы было дано президентом страны Банку России и правительству еще 29 декабря прошлого года на заседании по созданию международного финансового центра. "Вопрос о выходе ЦБ из состава акционеров группы ММВБ встал при обсуждении вопроса о целесообразности объединения двух крупнейших российских бирж РТС и ММВБ",— уточнил другой источник "Ъ" в правительстве. Напомним, что консолидация биржевой инфраструктуры предусмотрена правительственной стратегией по развитию финансового рынка до 2020 года.

ММВБ является крупнейшей российской биржевой группой, на долю которой приходится 70% оборота акциями российских компаний. Кроме торговли акциями осуществляет валютные торги, торги госбумагами, облигациями частных компаний. По данным ЗАО ММВБ, на июль прошлого года (сейчас состав акционеров биржа не раскрывает) основными ее акционерами являлись ЦБ (29,8%), Юникредитбанк (12,7%), ВЭБ (11,8%), ВТБ (7,6%), Сбербанк (7,5%), Росбанк (4,9%), "Центрокредит" (4,2%), Международный банк экономического сотрудничества (3,4%), банк "Санкт-Петербург" (3,4%), Газпромбанк (3,4%), Депозитарно-клиринговая компания в качестве номинального держателя (6,7%). Всего у биржи было 16 акционеров.

Выход Банка России из состава акционеров биржи — системное решение, сравнимое по масштабу с отчуждением контрольного пакета "Газпрома" или Сбербанка. ЦБ являлся акционером биржи с начала формирования российской биржевой инфраструктуры, создав ЗАО "Московская межбанковская валютная биржа" (ММВБ) в январе 1992 года для валютного регулирования: на площадке проводились операции, в ходе которых определялся официальный курс рубля. Кроме того, ММВБ была единственной площадкой, где осуществлялась торговля гособлигациями. С конца 1998 года по 2002 год существовало требование по продаже значительной части валютной выручки экспортеров через ММВБ. Кроме того, часть валюты продавалась ЦБ по официальному курсу, устанавливаемому на торгах ММВБ. Будучи акционером биржи, ЦБ традиционно имел оперативный доступ к информации на ММВБ и пользовался этим для определения того, сколько средств может понадобиться для формирования курса в той или иной рыночной конъюнктуре.

Сейчас у Банка России значительно меньше потребностей в использовании нерыночных инструментов регулирования. Учитывая стратегическое значение биржи для денежно-кредитной политики, ЦБ не только участвует в валютных торгах и выступает гарантом исполнения сделок, но и сохраняет право вмешиваться в управление ММВБ. В разгар кризиса 2008 года, когда из-за обвала индексов произошло массовое неисполнение участниками рынка сделок репо, с поста президента ММВБ был снят Александр Потемкин, на его место назначили тогдашнего зампреда ЦБ Константина Корищенко. В данный момент биржу возглавляет Рубен Аганбегян, назначение которого было проведено ЦБ без утверждения на совете директоров ММВБ.

Однако присутствие ЦБ и госбанков в составе акционеров биржи делает ее инертной в развитии, указывают эксперты. Так, до сих пор не реализованы проекты биржи по созданию срочного рынка и торговли с частичным предварительным депонированием средств. "Имея доходный рынок акций и облигаций, ММВБ не стремилась к дальнейшему увеличению доходов. И проиграла конкурирующей РТС по ряду проектов",— говорит президент холдинга "Финам" Владислав Кочетков. "С другой стороны, участие ЦБ в акционерах делает политику ММВБ более предсказуемой и консервативной для рынка",— говорит глава казначейства Металлинвестбанка Селим Агарзаев.

"Сейчас вопрос выхода ЦБ из состава акционеров ММВБ менее значим для прочности биржи, чем десять лет назад,— считает зампред правления Сбербанка, председатель совета директоров ФБ ММВБ Белла Златкис.— Биржа увеличила капитал, объемы операций, но тем не менее выход ЦБ должен проходить постепенно, чтобы не разрушить сложившуюся расстановку сил на рынке. Ведь структура акционерного капитала — один из ключевых вопросов, влияющих на работу биржи".

Уход ЦБ из состава акционеров ММВБ может изменить политику биржи, считают эксперты. "Выход ЦБ из капитала ММВБ позволяет повысить роль бизнеса в управлении биржей",— говорит предправления Юникредит-банка Михаил Алексеев. Рубен Аганбегян вчера не стал комментировать поручение президента до его официального опубликования, отметив, что "акционеры поставили перед нами задачу сделать биржу публичной компанией". Исходя из параметров предложения, сделанного ММВБ акционерам РТС, стоимость ММВБ определена в $3-3,5 млрд. Таким образом, долю ЦБ можно оценить в $894-1043 млн. "Это довольно крупная инвестиция, ее мало кто сможет себе позволить",— уверен Олег Вьюгин. Пакет акций, принадлежащий сейчас ЦБ, вряд ли перейдет одному инвестору, в противном случае возникнет конфликт интересов. Одним из условий выхода ЦБ из капитала биржи будут, скорее всего, ограничения по максимально возможному размеру участия в акционерном капитале. Так, например, в уставе РТС прописано, что доля одного акционера не может превышать 10%. До осени прошлого года подобное ограничение (20%) на участие в капитале фондовой биржи было прописано и в законодательстве. Однако оно было снято для проведения консолидации в рамках группы ММВБ. "Распределение пакета ЦБ должно происходить с учетом интересов участников торгов или других организаций, заинтересованных в развитии биржи",— считает Белла Златкис.

Выход Банка России из акционеров группы ММВБ позволит снизить напряженность в переговорах о слиянии российских биржевых площадок. В ноябре прошлого года ММВБ от лица председателя совета директоров биржи Алексея Улюкаева (первый зампред ЦБ) сделала предложение крупным акционерам РТС продать 20% акций биржи и обменять на акции ММВБ оставшиеся 80% (см. "Ъ" от 8 ноября 2010 года). Акционеры РТС не отреагировали на предложение, посчитав предложенную цену заниженной. "Выход ЦБ из состава акционеров ММВБ будет свидетельствовать о том, что в вопросе объединения ММВБ и РТС государство ведет себя не как собственник, а руководствуется задачей создания международного финансового центра, который должен повысить конкурентоспособность российского рынка по сравнению с западными площадками",— указывает глава Федеральной службы по финансовым рынкам (ФСФР) Владимир Миловидов. "Участие в капитале ММВБ ЦБ было одной из причин отказа акционеров РТС идти на объединение с ММВБ. Думаю, что решение о выходе ЦБ приведет к более конструктивным переговорам",— считает глава совета директоров МДМ-банка, экс-глава ФСФР Олег Вьюгин.

Кто владеет биржами

Нью-Йорк

Крупнейшими акционерами NYSE Euronext (управляет Нью-Йоркской фондовой биржей и панъевропейской Euronext, в которую входят фондовые биржи Парижа, Брюсселя, Амстердама, Лиссабона и лондонская биржа по торговле деривативами Euronext.Liffe) являются американские инвестфонды T. Rowe Price Associates (9,4%), BlackRock Fund Advisors (3,9%), State Street Global Advisors (3,61%), Vanguard Group (3,58%). У остальных акционеров менее 3%.

Лондон

Крупнейшими акционерами London Stock Exchange Group (управляет Лондонской фондовой биржей) являются суверенный фонд Катара Qatar Investment Authority (QIA) (15,10%), итальянский инвестфонд Intesa Sanpaolo Private Banking (5,35%), британская управляющая компания FIL Investments International Ltd (входит в американский фонд Fidelity Investments; 5,02%), британская управляющая компания Legal & General Investment Management Ltd (4,99%), американский инвестфонд Citigroup Global Markets (3,58%).

Франкфурт

Крупнейшие акционеры Deutsche Boerse: BlackRock (4,92%), BlackRock Financial Management (4,81%), BlackRock Investment Management (3,27%), FMR (3,21%), Fidelity Management & Research Company (3,11%), Sun Life of Canada (3,07%), Sun Life Global Investment (3,07%), Sun Life Financial (3,07%), Massachusetts Financial Services Company (3,07%), BlackRock Advisors Holdings (3,35%), Fidelity International (3,03%), Franklin Mutual Advisors (3,01%), Fidelity Investment Trust (2,88%), Atticus Capital (2,05%), Atticus Management Limited (2,05%), Atticus (2,05%), Atticus Capital Holdings (2,05%), Atticus Holdings (2,05%), Atticus Management (2,05%), Тимоти Баракетт (2,05%). У остальных акционеров менее 2%.

Гонконг

Крупнейшим акционером Гонконгской фондовой биржи является правительство Гонконга. Его доля составляет 5,84%.

Токио

Токийская фондовая биржа насчитывает 114 акционеров, крупнейшими из которых являются Japan Asia Holdings Limited (3,52%), SMBC Friend Securities (2,64%) и Mitsubishi UFJ Securities (2,42%).

Сингапур

Крупнейшие акционеры Сингапурской фондовой биржи: SEL Holdings Pte (23,45%), Citibank Nominees Singapore Pte (15,81%), DBS Nominees Pte (7,85%), DBSN Services Pte (5,99%), HSBC (Singapore) Nominees Pte (5,06%).

Ведомствам поручено самоурегулироваться.

По информации "Ъ", на совещании по вопросу создания международного финансового центра президент Дмитрий Медведев поручил ведомствам представить предложения по оптимизации структуры федеральных органов исполнительной власти, регулирующих финансовые рынки. Об этом "Ъ" рассказали сразу несколько участников совещания. "Появление этого поручения было вызвано появившимся в конце прошлого года на сайте Минфина проектом указа президента по расформированию ФСФР и созданию на базе Росстрахнадзора новой финансовой службы",— говорит источник в одном из заинтересованных ведомств. Минфин уже разработал новый проект указа президента, по которому Росстрахнадзор будет присоединен к ФСФР, объединенная служба будет осуществлять функции надзора. В Минфин предлагается передать функции по подготовке нормативной документации. "Предложения по этому поручению должны быть переданы в правительство в достаточно сжатые сроки",— говорит источник в правительстве. Полина Смородская.