А. С. Селищева Последнее обновление 16. 0 2012 = Приложения «Д» к лекции

| Вид материала | Лекции |

- А. С. Селищева Последнее обновление 28. 01. 2012 = Приложения «Г» к лекции, 3466.33kb.

- А. С. Селищева Последнее обновление 24. 0 2012 = Приложения «В» к лекции, 888.58kb.

- А. С. Селищева Последнее обновление 0 0 201 2 = Приложения «Б» к лекции, 1799.31kb.

- А. С. Селищева Последнее обновление 2 02. 2012 = Приложения «Б» к лекции, 3482.02kb.

- А. С. Селищева Последнее обновление 05. 0 201 2 = Приложения «Б» к лекции, 1864.05kb.

- А. С. Селищева Последнее обновление 16. 03. 2012 = Приложения «А» к лекции, 1345.63kb.

- А. С. Селищева Последнее обновление 16. 02. 2012 = Приложения «Е» к лекции, 973.43kb.

- А. С. Селищева Последнее обновление 01. 01. 2012 = Приложения «В» к лекции, 2020.29kb.

- А. С. Селищева Последнее обновление 28. 09. 2011 = Приложения «В» к лекции, 1737.2kb.

- А. С. Селищева Последнее обновление 01. 12. 2011 = Приложения «Б» к лекции, 1095.75kb.

Лекции по курсу «Теория ценных бумаг» А.С. Селищева www.selishchev.com

Последнее обновление 16.03.2012

============================================================================================

Приложения «Д» к лекции 8 («Анти-Трейдинг»)

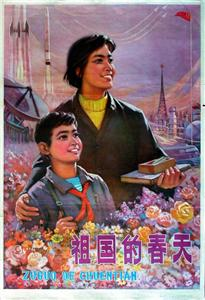

Zǔguó-de chūntiān

Весна Родины

Het

Содержание:

Д.8.1. Рынок FOREX ……………………………………………………………………………………… 1

Д.8.2. Финансовые пирамиды ………………………………………………………………………… 15

Д.8.1. Рынок FOREX

Рынок FOREX не относится к фондовому рынку. Но мы сознательно выносим в наш курс обсуждение некоторых его проблем, так как обычно получаем от студентов вопросы относительно специфики его функционирования и работы на нём. Сразу же ХОТИМ ПРЕДОСТЕРЕЧЬ СТУДЕНТОВ ОТ ТРЕЙДЕРСТВА НА FOREX. Этот рынок не предназначен для индивидуального трейдера, от предназначен для крупных банков. НЕ ПОДДАВАЙТЕСЬ НА СОБЛАЗНЫ РЕКЛАМЫ. Вы не просто рискуете, ВЫ – ОБРЕЧЕНЫ НА ФИАСКО.

FOREX – НЕ ДЛЯ ЧАСТНОГО ТРЕЙДЕРА!!!

Воронин Анатолий. Разоритесь сами. Чем опасны игры на рынке FOREX.1

На чужих ошибках. На финансовом рынке в России время от времени появляются недобросовестные компании и откровенные мошенники. Так, летом 2006 года исчезла питерская компания UTG (Объединенная группа трейдеров), предлагающая услуги на рынке FOREX. Ее руководитель Алексей Калиниченко скрылся, в отношении него возбуждено уголовное дело по статье «мошенничество». Объявлен розыск. Общая сумма пропавших средств инвесторов оценивается в $150 млн. Часть счетов и имущества компании правоохранительным органам удалось арестовать.

Встанем в пары

Курсы валют и мнения аналитиков о том, какими они будут завтра или через неделю, постоянно меняются. Неизменным остается лишь обилие рекламы, призывающей стать FOREX-трейдером, и заработать на колебаниях доллар/евро или даже юно-африканского рэнда.

Долгое время доступ к этому рынку имели только крупные игроки: стандартный лот на FOREX составляет 1 млн. единиц базовой валюты. Торги на FOREX ведутся иначе, чем на фондовой бирже. Как и в случае с акциями частные лица должны торговать валютой через брокера. В России брокерские услуги на рынке FOREX им оказывают некоторые банки и дилинговые центры (ДЦ). Причем деятельность банков на валютном рынке контролируется Центробанком. А вот ДЦ никем не контролируются, и клиентам приходится полагаться лишь на их честность. Никаких специальных российских законодательств, регулирующих деятельность по предоставлению услуг на рынке FOREX, нет.

Играем на чужие…

После подписания договора с брокером клиенту, который получает красивое наименование «трейдер», открывается торговый счет. Минимальная сумма, с которой можно выходит на торги, определяется брокером, она может составлять и $250, и $2000 (смотри таблицу).

Таблица. Условия обслуживания частных лиц на рынке FOREX

| Банкир | Торговая система | Минимальный депозит | Кредитное плечо | Стоимость аренды места в зале |

| Альпари | MetaTrader4; Alpari | $200 | 1:100 | - |

| Форекс Клуб | Rumus2 | $10 | 1:100 | $50 в месяц |

| Teletrade | Teletrader v.4.0 | $2000 | 1:100 | - |

| FOREX.com | Java, HTML, .net, wap | $250 | 1:100; 1:200 | - |

| Pro Finance Service | Система ProTrader | $1000 | До 1:500 | - |

| Альфа-банк | AlfaFX | $2000 | 1:100 | - |

| ВТБ24 | OnlineBrokerTM | $2000 | До 1:100 | - |

| МДМ банк | Inetfx | $10 000 | 1:100 | - |

| Источник: данные компаний и банков | ||||

Средства на счете виртуально увеличиваются в 100 раз и более: брокер предоставляет «плечо».

… а выигрываем или проигрываем свои

Несмотря на то, что трейдеры и брокеры на FOREX очень часто используют термины «купить» или «продать», в реальности купли-продажи не происходит. Собственно, торгуются обязательства купить или продать одну валюту по той или иной цене за другую. Трейдер сначала «открывает» позицию по той или иной валютной паре, обязуясь купить ее или продать, а потом «закрывает» позицию (с обратным обязательством). Разница между котировками открытия и закрытия и составит доход или убыток трейдера.

Риск окупится

Но начинающие трейдеры должны помнить, что на FOREX с прибылью в течение длительного времени работает около 10% клиентов.

С опаской

FOREX-игра крайне рискованное занятие. Любой инвестор в одночасье может лишиться всех вложенных денег, если сделает неверную ставку и не угадает направление движения валюты. Дело в том, что организаторы торгов ни за что не станут рисковать своими деньгами («плечом»). Поэтому как только виртуальный убыток по размеру сравняется с внесенным вами на депозит средствами, все ваши позиции будут немедленно принудительно закрыт.

Воронин Анатолий. Тяжелый хлеб. Сколько реально зарабатывают на рынке FOREX.1

Игра на рынке FOREX не случайно считается очень опасной: здесь спекулянты значительно чаще проигрывают, чем выигрывают. Об этом говорит статистика одного из крупнейших дилинговых центров – «Форекс Клуба». В 2006 году лишь 17% его клиентов увеличили свои вложения, остальные остались в убытках.

Кто-то теряет, кто-то находит

По словам пресс-секретаря группы компаний «Форекс Клуб» Ирины Сафьяновой, у одноименного дилингового центра около 70 000 действующих договоров с частными игроками, играющими на международном валютном рынке FOREX. Недавно его специалисты впервые подсчитали, сколько игроков по итогам 2006 года и 1 квартала 2007 года смогли увеличить свои вложения, а сколько потеряли деньги. Выяснилось, что к 1.01.2007 года в плюсе оказалось лишь 16,9% клиентов, остальные 83,1% понесли убытки. Причем 65% клиентов выиграли или проиграли не более $300. В январе-марте 2007 года повезло большему числу валютных спекулянтов: в выигрыше оказалось уже 26,6% из них.

Другие опрошенные «Ведомостями» компании и банки, предоставляющие услуги на рынке FOREX частным лицам, точной статистики везунчиков и неудачников среди своих клиентов не вели. Их представители привели лишь оценочные данные. По словам директора по валютным операциям на внешнем рынке Альфа-банка Александра Красного, на FOREX проигрывают около 60% клиентов, 30% выигрывают и 10% трейдеров работают практически в нуль. Другие утверждают, что проигрывают в основном мелкие клиенты, инвестирующие на FOREX $1000-10 000. Шансы у таких игроков они оценивают 1/10.

По мнению президента КРОУФОР Евгения Панова, в плюсе оказываются порядка 5% игроков, которые работают на рынке FOREX не менее 2-3 лет. А по данным компании Fibo Group, стабильно с положительным результатом действуют лишь 3-5% всех трейдеров – и, как правило, это профессиональные управляющие, которые работают давно и с крупными сетами.

Приманка для инвестора

Статистика брокеров говорит о том, что на FOREX можно неплохо зарабатывать. Именно этим данный рынок манит многих начинающих инвесторов. К примеру, один из клиентов «Форекс Клуба» за 2006 год заработал более 540% прибыли, увеличив свой счет с $29 760 до $191 000 (естественно, с использованием кредитного плеча брокера). Лучший результат 1 квартала 2007 года – почти 580% прибыли. Средства на счете клиента за три месяца выросли с $4193 до $28 499. В компании Fibo Group наибольшая прибыль за этот квартал составила более 300% от первоначального депозита, но в компании отказались раскрыть размер счета клиента, сославшись на коммерческую тайну.

Конечно, баснословные прибыли – дело случая даже на таком потенциально высокодоходном рынке, как FOREX. Зарабатывать сотни процентов годовых постоянно, по мнению экспертов, невозможно. Начальник отдела по работе с клиентами компании Fibo Group Виктор Презов констатирует, что на размещенную на торговом счете $1000 некоторые клиенты зарабатывают до $20 000 – 30 000 прибыли, хотя нормальной среднестатистической доходностью для хорошего трейдера считается 30-70% прибыли в год. По мнению красного, стабильный результат – это 30-40% годовых.

Кроме того, не стоит забывать и об убытках. Максимальный проигрыш в «Форекс Клубе» в 2006 году составил $428 000. Это все, что было задепонировано клиентом, и его счет был закрыт.

Игра на интерес

По наблюдениям специалистов из компаний – Forex-брокеров, большинство из частных клиентов играют на валютном рынке ради адреналина, а не ради денег (? – С.А.). Для некоторых игроков рынок FOREX подобен рыбалке: затраты на инвентарь едва ли окупаются уловом, зато приносят массу положительных эмоций. Так, один из участников форума на интернет-сайте fxclub.org под ником Kuzia$ утверждает, что FOREX лишь сначала казался ему местом для зарабатывания больших денег. Теперь же они считает его «местом для слива денег с экстримом», но не отрицает, что на нем можно заработать. Другой участник этого форума признается, что для него FOREX – пока только развлечение, но в то же время он стремится к выработке своей собственной трейдинговой стратегии.

А по утверждению Татарникова, крупные клиенты с депозитом от $30 000 относятся к операциям на рынке FOREX как к работе, а не как к рисковому хобби.

«Для того, чтобы стать стабильно удачливым трейдером, нужно не менее 5 лет. Если, конечно, не разоритесь раньше», - предостерегает новоявленных игроков Панов.

«FOREX – это игры ума для интеллектуальных людей. Выиграл – молодец, проиграл – сам виноват. И этим он принципиально отличается от казино. Для многих это не только способ заработать деньги, но и стиль жизни», - считает Панов.

Кочева О., Меркулов В. Азы валютной спекуляции1.

Молодо-зелено

Международный валютный рынок FOREX (или foreign exchange) – один из самых молодых рынков в мире. Возник он в середине 1970-х годов с отменой золотого стандарта (привязки курса национальной валюты к доллару США, который, в свою очередь, привязывается к золоту), в результате чего фиксированную систему курсов валют сменила валюта плавающая.

Участниками рынка FOREX являются и брокерские компании, и фирмы, проводящие внешнеторговые операции, и частные лица. Однако основной объем сделок приходится на центральные банки государств и коммерческие банки. Поэтому FOREX принято считать межбанковским рынком. В отличие от фондового рынка, имеющего определенное местоположение (биржи), единые цены и официальную информацию о них, FOREX – внебиржевой рынок с ценами, складывающимися из спроса и предложения валюты. Вместе с тем, хотя понятия стандартного лота на FOREX не существует, традиционно при работе банков между собой рассматриваются суммы, кратные $1 млн. Дневной оборот на рынке FOREX может достигать нескольких триллионов долларов.

Основная масса мелких валютных спекулянтов работает через дилинговые центры, которые менее требовательны к размеру начального депозита. Так, в «Форекс Клубе» минимальный депозит составляет всего $10. Банки выставляют более высокие требования. Например, в ВТБ24 эта сумма должна быть не менее $2 тыс., в Эконацбанке – от $1 тыс.

В России популярность среди частных лиц FOREX получил благодаря дилинговым центрам, первые из которых появились в 1990-х годах. Правда, большинство из них оказались откровенно мошенническими структурами, которые обирали доверчивых клиентов, исчезая с их деньгами навсегда.

Сегодня объявления об оказании услуг на FOREX встречаются повсеместно. В метро они висят зачастую в один ряд с предложениями такого характера, как «помощь в получении кредита», «регистрация иногородних», «больничные листы». Это, конечно, подогревает интерес к валютному рынку со стороны широких масс трудящихся, но и дает повод задуматься, каким образом предлагаются услуги.

Отметим сразу: среди банков лишь немногие включают в список своих услуг выход на международный валютный рынок, поскольку FOREX – это, прежде всего, торговая площадка для крупных мировых банков. Именно они в основном и проводят конверсионные операции, то есть обменивают крупные суммы валюты одной страны на валюту другой страны. Так они проводят, например, оплату крупных клиентских сделок. Эти же банки выступают в качестве дилеров, или валютных спекулянтов, зарабатывая на изменении курса валют.

На FOREX, как и в обменном пункте, валюта торгуется парами. Самые распространенные пары: евро – доллар США, доллар США – иена, доллар США – франк, фунт – доллар США, доллар США – канадский доллар, евро – иена. Участники рынка котируют, то есть выставляют цены, по которым они готовы купить или продать валюту.

Котировки могут быть прямыми и обратными. Обратная котировка показывает количество иностранной валюты за единицу национальной, прямая отражает количество национальной за единицу иностранной. Если ни одна валюта в паре не является долларом, то такой курс принято называть кросс-курсом. Количество валютных пар каждым банком или дилинговым центром устанавливается самостоятельно. Однако эксперты сходятся во мнении, что для игрока их количество не имеет большого значения. Практика показывает, что востребованными оказываются не более десяти пар основных валют, движения которых можно достаточно глубоко проанализировать. Все остальное можно отнести скорее к дополнительным опциям, которые реального значения не имеют. Любителей поработать на экзотических парах единицы. В основном торгуют долларовыми парами и кросс-курсами европейских валют к иене.

Разницу цен покупки и продажи (ask и bid) называют спрэдом, его размер зависит от рыночной ситуации (например, при выходе важных экономических новостей он может быть шире). Фиксированные и четко установленные спрэды в договоре с клиентом не отражаются. Чаще всего можно встретить формулировку «межбанковский спрэд», которая оставляет за дилинговым центром право на его коррекцию. Спрэды, указанные на веб-сайтах, компании обязуются предоставлять в условиях относительного спокойствия рынка. Именно из установленного спрэда и складывается комиссия посредников. Размер спрэда изменяется в пипсах или пунктах, которые означают минимально допустимое изменение цены валютного курса.

Таблица. Сколько стоит выход на FOREX

| Компания | Минимальное залоговое обеспечение | Доступные плечи | Спрэды на валютные пары | Минимальный размер лота |

| Акмос Трейд | Нет лимита | 1:100; 1:200 | 2-5 пунктов на основные пары | $100 тыс. |

| Альфа-Форекс | $2000 | 1:100 | 2-3 пункта для ликвидных пар; 4-200 для неликвидных пар | 100 тыс. единиц базовой валюты |

| Alpari | $200; нет лимита | 1:200; 1:500 | 2-4 пункта на основные пары; 5-150 на неликвидные пары | 100 тыс. единиц базовой валюты |

| БКС | $2000 | 1:10; 1:20; 1:33; 1:100; | 4-5 пунктов на основные пары валют; 6-12 по неликв. Парам | 20 тыс. единиц базовой валюты |

| ВТБ24 | $2000 | 1:100; | От 4 пунктов на пары валют для сделок до 500 тыс. единиц базовой валюты; 2 пункта при сделках от 500 тыс. ед.б.в. | 100 тыс. единиц базовой валюты |

| Лефко-банк | Нет лимита | 1:100 | От 3 пунктов | 10 тыс. единиц базовой валюты |

| МДМ-банк | $10 000 | | 2-5 пунктов | 100. тыс. единиц базовой валюты |

| Teletrade | $2000 | | 5-7 пунктов | 100 тыс. единиц базовой валюты |

| Финам | $500 | | 3-7 пунктов на основные валюты и 4-100 на неликвид | 5 тыс. единиц базовой валюты |

| ForexClub | $10 (интернет); $600 (дилинговые центры в Москве) | 1:100; 1:20 (при депоз. > $200000) | 3-5 пунктов на основные парты; 6-15 на неликвидные | 1 тыс. единиц базовой валюты |

Чтобы заработать, дилеру необходимо уловить изменения котировок одной валюты относительно другой. Например, на валютных торгах в прошлый вторник €1 можно было обменять на $1,3568. За день до этого €1 стоил $1,3609. Если спекулянт прогнозирует укрепление доллара, он продает в понедельник €100 тыс. и покупает на них $136090. Во вторник, наблюдая рост цены доллара, он продает $136090, но уже по цене, которая выше цены покупки на 41 пункт. В результате, получая уже €100 302, зарабатывает на операции €302. Движение на валютном рынке может быть более сильным. Изменения цен на 100 и даже 200 пунктов – это норма. От величины лотов зависит как величина возможного выигрыша, так и скорость, с которой можно обанкротиться. Поэтому с маленькими суммами – до 100 тыс. базовой валюты – никто на межбанковский рынок не выходит. Это минимальный лот.

Технология работы следующая. Клиент заключает с банком или дилинговым центром стандартное соглашение на проведение конверсионных операций. После этого клиент перечисляет на счет компании, с которой собирается работать, требуемую сумму. Для мелких частных инвесторов процедура пополнения торгового счета брокера максимально упрощена. Зачисление денег на счет компании банковским переводом – это самый сложный вариант. Счет можно пополнить, используя онлайновые платежные системы или терминалы моментальной оплаты платежей. С некоторыми компаниями можно расплатиться наличными прямо в офисе. Депозиты клиентов поступают на объединенный банковский счет компании. После этого инвестору открывается торговый счет. У компаний, не имеющих банковской и брокерской лицензий, такой счет хранится в партнерских банках. Клиент может заключить договор с российской компанией «Форекс Клуб», тогда валютный счет клиенту открывается в аффилированном Хлебобанке. Правда, менеджеры центра настойчиво рекомендуют заключать договор с американским партнером компанией FOREX Club. В этом случае счета хранятся в американском Commerce Bank.

Все по плечу

Освоить профессию валютного спекулянта сегодня несложно. И дилинговые центры, и банки предлагают пройти обучающие курсы, посетить вводные семинары. Для новичка может также оказаться весьма полезным попробовать свои силы на учебном виртуальном счете. В таком случае, ничем не рискуя, можно оценить свои способности и навыки. Основным способом работы на валютном рынке является система интернет-трейдинга. Клиенту предлагают установить на свой компьютер бесплатную программу, называемую ТОРГОВОЙ ПЛАТФОРМОЙ. Для этого необходимо иметь подключение к интернету. С помощью торговой платформы клиент отслеживает движения курсов валют, отображаемые в графиках, получает котировки, проводит сделки. Для работы на FOREX клиент может использовать и дилинговые залы, предоставляемые компаниями. Однако эта услуга платная, ее стоимость составляет в среднем от $50 в месяц. Основное преимущество такой работы заключается в присутствии менеджеров компании, осуществляющих консультационную поддержку. УЧИТЫВАЯ КРАЙНЕ НИЗКУЮ ВОЛАТИЛЬНОСТЬ ОСНОВНЫХ ВАЛЮТ, ЗАРАБОТАТЬ НА FOREX, ИМЕЯ НЕБОЛЬШОЙ ДЕПОЗИТ, ПРАКТИЧЕСКИ НЕВОЗМОЖНО. Клиентам в таком случае предоставляется плечо, или так называемый маржинальный кредит, в результате чего сумма, с которой клиент может проводить спекуляции, возрастает в десятки раз. Плечо в некоторых компаниях достигает 1:200, многократно увеличивая потенциальный доход, но и риск убытков в таком случае возрастает соответствующим образом. Но, как правило, плечо составляет не более 1:100.

Ограничение на одновременное количество используемых в игре валютных пар не устанавливается. У клиента есть возможность использовать сразу все валютные пары, предоставляемые компанией, если он считает, что способен отследить их движения. При использовании плеча клиенту могут закрыть позицию принудительно, когда средств на депозите окажется недостаточно для обеспечения его открытых позиций (margin call). Не пополнив счет до необходимого страхового депозита, клиент рискует закрытием позиции и фиксацией убытков. Для ограничения возможных убытков либо для фиксации прибыли спекулянт может использовать систему стоп-ордеров, которые выполняются автоматически. Ордер stop-loss фиксирует убыток клиента, когда валюта движется в убыточном направлении, take-profit фиксирует прибыль при достижении валютой определенного уровня.

Также следует упомянуть, что РЫНОК FOREX В РОССИИ НИКЕМ НЕ ЛИЦЕНЗИРУЕТСЯ И НЕ РЕГУЛИРУЕТСЯ. И если банки, предоставляющие доступ на валютный рынок в качестве одной из банковских услуг, имеют лицензию Центробанка, то дилинговые центры работают с клиентами через дочерние компании, зарегистрированные в оффшорах. Так что все споры, требующие судебных разбирательств, клиенту придется решать на территории страны, где дилинговый центр зарегистрирован, подчиняясь юрисдикции этой страны.

Открыть депозит дилинговые центры предлагают чаще всего на своих банковских счетах, зачастую в западных банках. Таким образом, снятие средств грозит уплатой комиссионных за межбанковский перевод. Пополнение счета может занимать от одного до пяти дней в зависимости от способа. При этом при приближении margin call пополнить счет быстро не получится, и позиция за это время закроется принудительно.

В среднем же за счет клиента деньги попадают на второй-третий день после перечисления. Обслуживание валютных счетов во многих случаях также ложится на плечи клиента. При пополнении счета с помощью кредитной карты банком берется комиссия в размере 2-3% от суммы перечисления, при банковском переводе удерживается $25-35 за каждое перечисление. При пополнении счета в российском банке удерживается 1-2% суммы зачисления. При переводе с рублевого счета придется немного потерять на конвертации. В некоторых случаях это курс ЦБ плюс 2,5% суммы перечисления. Комиссию в размере $15 могут взять и в случае перевода средств со счета. Если клиент ошибается при заполни платежных документов, то банк в праве начислять ему пеню от $20 до $60.

Банки, являясь налоговыми агентами своих клиентов, высчитывают из полученного дохода 13%. Дилинговые центры предоставляют клиенту самостоятельно решать вопросы с налоговыми органами.

Внебиржевой характер проведения FOREX не дает получения котировок из единого источника, что приводит к возникновению спорных ситуаций между клиентом и посредником. В силу внебиржевой природы валютного рынка нерыночные котировки были, есть и будут в любой информационной системе. Вопрос в том, как компания решает возникающие спорные ситуации. У некоторых есть для таких случаев подробный регламент, в котором предусмотрены типовые спорные ситуации и способы урегулирования. Существует специальная служба, которая оперативно решает подобные вопросы, и, как правило, клиенту, проигравшему из-за нерыночной котировки, выплачивается компенсация. Кроме того, у клиента есть возможность обжаловать решение компании по спорной ситуации в КРОУФР (Комиссия по регулированию отношений участников финансовых рынков), участниками которой некоторые компании являются. Однако законодательно не установлено ни универсального органа для решения спорных ситуаций, ни единого источника для официального подтверждения существования тех или иных котировок. Поэтому способы их решения строятся скорее на доверии к компании, с которой работает спекулянт.

Однако главная опасность даже не в этом, а в том, что и у банков, и у дилинговых центров сделки клиентов не всегда выводятся на международный рынок. И тогда клиенты ведут игру внутри самих компаний друг с другом. Таким образом, сводя разнонаправленные позиции, посредник получает доход на разнице курсов. Если же позиции не сводятся, берет соответствующие риски на себя. Это значит, что если вдруг клиенты единовременно угадают динамику рынка, то посредник может попросту обанкротиться – глобального-то рынка, где риски изменения курсов валют несут контрагенты, у него же, по сути, нет. Практика эта общепринятая, поэтому желательно, чтобы посредник все-таки обладал некоторым собственным капиталом.

Если в дилинговый центр пришел клиент и покупает €1 млн., то может прийти и другой клиент, который продает €1 млн. Поэтому посреднику необязательно бегать на рынок, так как все может перекрыться внутри банка. Если позиции клиентов не «схлопываются» между собой, то сделки выносятся на реальный рынок. Тогда банк формирует единый пул из позиций своих клиентов. Если клиенты банка хотят купить $100 млн., то брокер должен продать им эту сумму. Для этого он покупает запрашиваемую клиентами сумму на межбанковском рынке. В электронной системе Reuters Dealing или EBS брокер запрашивает у банка, с которым у него установлены лимитные линии, котировку на покупку требуемой валюты, затем уже продает ее клиенту. При этом сам банк зарабатывает на разнице между ценой продажи и покупки валюты – спрэде. Подобную практику можно встретить в обменных пунктах. То, как банк собирается котировать клиенту валютную пару, принято оговаривать с клиентом устно. Рыночным считается спрэд в два пункта или пипса, 1 пункт обычно равен 0,0001 цены. Но чем шире спрэд, тем выгоднее банку. Поэтому компании раздвигают спрэд на 3-4 пункта по наиболее торгуемым валютным парам. Для менее популярных пар, например, фунт – канадский доллар, рыночный спрэд может увеличиться до 15 пунктов. Как правило, на широких спрэдах зарабатывают малоактивные брокеры с небольшой клиентской базой. Ухудшенную котировку клиент получает, потому что в этом случае банку легче найти контрагента и перекрыть клиентскую сделку. Если он покупает на рынке €100 тыс. по котировке 68/70 (покупка/продажа), то клиенту выставит ее ухудшенную версию – 64/74. Добавив 4 пипса, брокер сможет заработать на одной сделке клиента $40.

Ставки на будущее

Еще один вариант заработать на изменении курсов валют, но с меньшим риском – купить фьючерсный контракт. На сегодняшний день валютные фьючерсы торгуются на ММВБ (евро, доллар и соотношение евро к доллару), на РТС (доллар) и бирже «Санкт-Петербург» (кросс курсы «рубль-доллар», «евро-доллар», «еаро-рубль»). Ведущая мировая площадка срочных контрактов Chicago Mercantile Exchange (CME) предоставляет доступ в общей сложности к 40 валютным парам и отдельным валютам, включая российский рубль. Все эти контракты расчетные.

Контракты на срочном рынке торгуются лотами. Минимальная величина лота для валютных фьючерсов на российских биржах составляет €1 тыс. или $1 тыс. Кросс-курс «евро-доллар» на ММВБ стоит 30 000 руб. На чикагской товарной бирже валютные контракты стоят существенно дороже. Так, например, один фьючерсный контракт на рубль соответствует 2 млн. 500 тыс. рублей (около $100 тыс.). Для открытия позиции частному инвестору необходимо располагать лишь частью суммы, которая берется биржей в качестве гарантии исполнения контракта. Как правило, российские биржи требуют в качестве гарантийного обеспечения (ГО) внести от 3 до 4% стоимости контракта. Остальная часть предоставляется инвестору его брокером в качестве плеча. На мене оживленном рынке валютных деривативов инвестор спокойно может с плечом 1:33. То есть за один фьючерсный контракт на доллар США, который соответствует $1 тыс., инвестор должен будет заплатить лишь чуть более 700 рублей. Это свойство срочного рынка особенно выгодно мелким частным инвесторам. Котировки срочных контрактов меняются вслед за котировками на FOREX. Зная экономические закономерности изменения валютного курса, можно попытаться сыграть на корреляции спотового (межбанковского валютного) и фьючерсного рынков. Так, например, каждый квартал к моменту выплаты налогов российская экономика начинает испытывать недостаток рублей. На практике это означает, что в течение некоторого времени люди будут активно продавать валюту и покупать рубли. Вполне вероятно, что курс доллара может упасть. Правда, директор департамента фондового рынка ММВБ Михаил Темниченко признается: «Основу игроков этим инструментом составляют крупные банки, поэтому у рынка нет такой мощной ликвидности, какая есть на рынке акций, скажем РАО ЕЭС, где участник может совершить сделку почти без спрэда. На валютных фьючерсах мелкий игрок не может запросить котировку на себя, он вынужден работать по тем котировкам, которые стоят в биржевом «стакане». А там котировки с приличным спрэдом 2 коп. Поэтому на мелких ежедневных спекуляциях частный инвестор, скорее всего, не заработает, так как при каждой операции он будет недополучать эту величину».

В отличие от FOREX на срочном рынке брокеры зарабатывают не на спрэде, а на комиссионных сборах от сделок. На разных площадках инвестору придется оплатить биржевой сбор за исполнение каждого контракта в размере 0,30-1 рубль. FORTS берет также 0,5 рубля за регистрацию сделки. Как правило, брокеры закладывают биржевые сборы в свою комиссию, которая составляет 0,45-2 рубля с одного контракта. Поэтому компании готовы работать с мелкими инвесторами, располагающими суммами от 10 тыс. рублей. Если речь заходит о западной площадке, то цена вопроса возрастает до $10-50 тыс., так как комиссии там существенно выше. За исполнение контракта с каждой стороны берется $0,2-0,5, и к этому еще добавляется брокерский сбор в размере $4-6.

Мальцев О. Мифы древнего «ФОРЕКСА»1.

Реклама спекуляций с валютами довольно давно обосновалась на федеральных телеканалах, в массовых газетах и метро, вовлекая в азартные и жестокие игры все более широкие слои населения. Гражданам приводят в пример имена знаменитых дельцов, сколотивших на межбанковском рынке рекордные состояния, и предлагают попытать счастья, внеся совсем небольшую сумму. Как утверждается, успех гарантирован тем, кто прошел обучение на специальных курсах и прочитав несколько книг с интригующими названиями. Ключевой тезис, лежащий в основе масштабных кампаний, – зарабатывать на валютных спекуляциях способен каждый. «Форексники» раскрывают мало реальных подробностей своего бизнеса, подменяя их легендами.

[Подобен Ра]

Обрушивший британский фунт Джордж Сорос, разумеется, торговал на реальном межбанковском рынке. Для выхода на него требуется хотя бы несколько сотен тысяч долларов, но даже такой лот крупных контрагентов может и не заинтересовать. На первых порах «форексники» любили расписывать свою схему следующим образом. Клиент вносит на счет небольшую сумму, которая дополняется значительным кредитом, и получившийся капитал задействуется в реальных операциях. Соотношение между собственными и заемными средствами в некоторых случаях может достигать 1 к 199 (на каждый вложенный $1 «доначисляется» $199). Именно эффект кредитного плеча якобы позволяет преодолевать высокую стоимость входного билета на «Форекс». Но за последние годы минимальные суммы для начала торговли снизились до таких смехотворных значений, что легенда стала выглядеть нелепой, и ее приходится корректировать. Даже с самым широким кредитным плечом символичные $100 превратятся в ничтожные по меркам большого «Форекса» $20 тысяч. Сегодня некоторые дилинговые центры так или иначе признают, что имеют весьма опосредованное отношение к реальной межбанковской торговле, хотя и не акцентируют на этом внимание.

ВСТАВКА: АЛЬТЕРНАТИВА: Биржевой «Форекс»

Срочные площадки тоже позволяют играть на колебаниях валют.

На ММВБ, РТС и бирже «Санкт-Петербург» допущены к обращению фьючерсы на валютные пары2. Биржевые деривативы, как и маржинальная торговля через форексные компании, позволяют зарабатывать на спекуляциях и хеджировать риски курсовых колебаний, оставаясь при этом в российском правовом поле. Контракты на всех площадках расчетные. Гарантийное обеспечение участников торгов поступает в уполномоченную кредитную организацию, а дополнительной защитой от сбоев в расчетах служат страховые и резервные фонды площадок. После регистрации сделки биржа выступает контрагентом и для продавца, и для покупателя фьючерса. При этом участники торгов видят «СТАКАН» - заявки на покупку и продажу, поданные в систему другими игроками. Отметим, что фьючерсные «плечи» за последние стали более широкими: например, в Forts по контракту доллар/рубль максимальное отношение достигало 1:50. Зато очень серьезным недостатком является низкая ликвидность контрактов. Например, в ходе торгов 10.07.2008 года спрэд по сентябрьскому фьючерсу доллар/рубль варьируются в широком диапазоне – с самых минимальных значений до почти 100 пунктов. Сейчас с этим фьючерсом ежедневно регистрируется по 200-300 сделок. Очевидно, что этого недостаточно для полноценного рыночного ценообразования и активных спекуляций. На ММВБ и бирже «Санкт-Петербург» допущены к обращению также фьючерсы на евро/доллар, а на первой из этих площадок – еще и евро/рубль. Активность игроков во всех случаях пока невысока. В мае 2008 года «Санкт-Петербург» запустила проект регистрации сделок дилинговых центров на биржевом срочном рынке. Используемые ими инструменты приобретают статус биржевых контрактов, которые защищены биржевым законодательством.

[Бык могучий]

С кем в таком случае торгуют клиенты форексных компаний? Вовсе не анонимными контрагентами, как на фондовых биржах. В МОМЕНТ ЗАКЛЮЧЕНИЯ СДЕЛКИ ПРОТИВОПОЛОЖНУЮ ПО ОТНОШЕНИЮ К НИМ ПОЗИЦИЮ ЗАНИМАЕТ САМ ДИЛИНГОВЫЙ ЦЕНТР. ПОСКОЛЬКУ ОН ИГРАЕТ ПРОТИВ ВАС, выступая одновременно и «быком», и «медведем», то напрямую ЗАИНТЕРЕСОВАН, ЧТОБЫ ВЫ ПОТЕРЯЛИ СВОЙ КАПИТАЛ. Разумеется, клиентам этого не разъясняют. По «официальной» версии весь заработок «форесникам» обеспечивает спрэд – разница между котировками на покупку и продажу валютных пар. То есть действуют они якобы по тому же принципу, что и обычный пункт обмена наличной валюты. В действительности, повторимся, это не так. Взаимосвязь в большинстве случаев простая: НАРАСТАЕТ ВАША «ВИРТУАЛЬНАЯ» ПРИБЫЛЬ ПО ОТКРЫТОЙ ПОЗИЦИИ – ПУСТЕЕТ В КАРМЕНЕ ДИЛИНГОВОГО ЦЕНТРА. Терпите убытки – помогаете его владельцам быстрее накопить на безбедную старость. Схема, правда, усложняется в тех случаях, когда компания решает подстраховаться и перекрывает собственную валютную позицию реальной сделкой с неким контрагентом. Но об этой ситуации поговорим чуть позже.

[Дающий жизнь]

Закономерен следующий вопрос: как формируются постоянно меняющиеся постоянно меняющиеся котировки валютных пар, которые отражаются в торговых программах «форексников»? Вряд ли вам дадут на него прямой и исчерпывающий ответ. В лучшем случае перечислят несколько крупных зарубежных партнеров, которые, в свою очередь, должны обеспечивать ежесекундное обновление торговой информации. То есть ТЕОРЕТИЧЕСКИ в систему попадает именно та цена, которая сложилась на международном валютном рынке. Картина на мониторе, конечно, будет близка к реальной ситуации на межбанковских торгах. Но, с одной стороны, «большой» «форекс» НЕ ЯВЛЯЕТСЯ БИРЖЕЙ, на которой существовал бы единый центр ценообразования. Поэтому в один и тот же момент времени в различных информационных системах котировки могут естественным образом чуть отличаться. С другой стороны, для «форексников» МЕЖБАНКОВСКИЙ РЫНОК в любом случае выполняет функцию ценового ориентира. Единственным маркет-мейкером, постоянно поддерживающим для клиентов заявки на покупку и продажу, выступает САМА КОМПАНИЯ. А, значит, ценообразование, в конечном счете, находится ТОЛЬКО в ее руках .

[Ошибка]

Итак, дилинговый центр напрямую ЗАИНТЕРЕСОВАН В ПРОИГРЫШЕ ТРЕЙДЕРА и при этом способен выставлять ЛЮБЫЕ КОТИРОВКИ. Разумеется, у обладателя столь широких полномочий возникает искушение ускорить поражение своих клиентов. На интернет-форумах регулярно поднимается тема так называемого «выноса на стопы» - когда компания, возможно, немного «подправляет» транслируемые торговые данные, чтобы «ошибиться» на выгодную для себя и не выгодную для большинства игроков сторону. Например, если стоимость пары немного «подправляет» транслируемые данные, чтобы «ошибиться» в выгодную для себя и не выгодную для большинства игроков сторону. Например, если стоимость пары немного не доходит до некой «знаковой» черты, за которой сосредоточено большое число отложенных ордеров на фиксацию убытков, то ее подталкивают в нужном направлении. Сравнивая графики разных форексных контор, на самом деле замечаешь расхождения. Чем они объясняются в каждом конкретном случае – внутренней кухней или различиями в первоисточниках рыночной информации, - остается только гадать. Надо упомянуть, что подчас нужно совсем немного подправить цену, чтобы обнулить счет игрока. Макржинальная торговля с большими «плечами» теоретически позволяет быстро обогатиться, обладая даже небольшой суммой. Однако игрок несет столь высокие риски, что даже малейшее «неловкое движение» рынка приводит к потере денег.

[Жизни, процветания, здоровья!]

Впрочем, не будем слишком уж демонизировать этот бизнес. Практика показывает, что необязательно хитро и коварно «подкручивать» котировки, чтобы положить в карман клиентский депозит. Как правило, нескольких месяцев высокорисковой торговли достаточно, чтобы игрок БЕЗ ВМНШАТЕЛЬСТВА ИЗВНЕ потерял внесенную сумму или львиную ее долю. Правда сторонники «форекса для народа» ссылаются на стабильно успешный опыт неких полулегендарных трейдеров. Но если из правила и случаются исключения, то крайне редкие. Пару лет назад «Ф.» писал на эту тему, и представители одной из компаний официально признавали, что по итогам 2005 года успешно торговали лишь 8% клиентов. Даже столь скромная цифра у некоторых собеседников «Ф.» вызывала очень большие сомнения. Теперь та же самая организация резко улучшила афишируемый показатель. Правда, приводит его не за год, а по итогам каждого месяца. Якобы без убытков такой период завершают порядка 28-30% игроков. Стоит ли доверять данным, решайте сами: перепроверить любую информацию «форексников» невозможно. Но долгосрочные результаты в любом случае бывают гораздо хуже краткосрочных. Полученная за короткий период прибыль частично или полностью идет на новые спекуляции, которые уже наверняка закончатся крахом. В то же время дилинговые центры с большой готовностью оказывают образовательную поддержку, которая должна ограждать от ошибок, приводящих к убыткам. Очевидно, что многоступенчатые учебные курсы и продажа литературы служат для некоторых из них дополнительным и вполне существенным источником дохода.

[Широта сердца]

Предположим, что один или несколько крупных клиентов внесли на счета вполне приличные суммы, открыли позиции с солидным «плечом», и звезды им улыбаются - набежала колоссальная прибыль. Есть вероятность, что они все-таки захотят вывести эту сумму раньше, чем проиграют, заключая новые опасные сделки. Если в ближайшие планы владельцев дилингового центра не входит сворачивание бизнеса, то они должны заблаговременно снять с себя этот риск. Идеальна ситуация, когда несколько клиентов занимают равные противоположные позиции на одной и той же валютной паре. Например, заключены сделки на продажу доллара против евро и ровно в таком же объеме – на покупку. Пока сохраняется хрупкий баланс, обязательства просто погашаются взаимозачетом. Конечно, в реальности равноденствие маловероятно. Поэтому компания должна хеджировать свои риски реальными операциями с некими контрагентами. Как вариант – покупкой фьючерсов на соответствующие валютные пары. Неизвестно, все ли «форексники» придерживаются столь жесткого риск-менеджмента, о каком подробно рассказывают новичкам на учебных курсах. Из-за постоянных проигрышей клиентов возникает уверенность, что события всегда будет развиваться по одному и тому же сценарию. А именно: прибыльные на текущий момент счета в конце концов обнулятся. А значит, и хеджирование в принципе излишне. Но если найдутся счастливчики, которые вопреки статистике выиграют в «валютной лотерее» и потребуют расчета, то возможны проблемы с выплатой. Вопрос в том, согласится ли и сможет ли дилинговый центр совершить широкий жест – рассчитаться.

[Отец бога]

Разглядеть закадровые телодвижения форексных компаний и банков нельзя. Он «сами себе боги»: какой-либо специализированный контроль над их деятельностью отсутствует. ПОЭТОМУ ПОЯВЛЯЕТСЯ ПОТЕНЦИАЛЬНАЯ ВОЗМОЖНОСТЬ ЗЛОУПОТРЕБЛЯТЬ БЕЗ ОПАСЕНИЯ САНКЦИЙ. Маржинальная торговля валютой между частными лицами и компаний в российском законодательстве не упоминается. И компании вынуждены изобретать юридические и финансовые работы. Обычно средства клиентов поступают на расчетные счета самого дилингового центра или аффилированных с ним структур, которые зачастую зарегистрированы в одной их оффшорных зон. Клиентов, конечно, уверяют, что только они смогут воспользоваться капиталом, но обещания приходится принимать на веру.

Мальцев О. Форексизация всей страны1

Иллюзии. На так называемом форексе с его сумасшедшими кредитными плечами теряет деньги абсолютное большинство граждан. Однако этим некрасивым бизнесом не стесняются заниматься крупные интернет-брокеры и даже госбанк.

15 апреля с Казанского вокзала отправился агитпоезд, снаряженный экспертной группой по финансовому просвещению при ФСФР. Делегаты от брокерских компаний, бирж, пенсионных фондов буквально в эти минуты ведут разъяснительную работу с массами и рекламируют собственные услуги. «Вы без меня хорошо знаете, сколько сотен миллионов долларов теряет наше население из-за того, что участвует в каких-то пирамидах. Мы все прекрасно знаем, как люди теряют деньги на форексе», – напутствовал главный идеолог агитпоездки и руководитель экспертной группы Анатолий Гавриленко.

Между тем кое-кто из просветителей знает об этом действительно прекрасно, поскольку сам зарабатывает на россиянах, проявляющих интерес к валютным спекуляциям. И вполне вероятно, что в рамках нынешней недели финансовой грамотности уже помог многим простым людям осознать, форекс – это именно то, что им так необходимо.

Сопротивление. «Вы же взрослый человек, сами все понимаете, задавая такие вопросы. Придется либо обманывать вас, либо ничего не отвечать», – в самом начале беседы предупреждает топ-менеджер, курирующий в одном из крупных банков форексное направление. Вопросы «Ф.» интересовали простые: сколько человек за последний месяц открыли новые счета и сколько за тот же период проиграли свои деньги.

А бывший сотрудник Лефко-банка, активно занимавшегося продвижением форекса вплоть до осени 2008 года, статистику привел. В его практике за период в несколько месяцев убытки набегали примерно у 97% форексных клиентов. «Обычно после первого обнуления счета человек как минимум еще раз вносит деньги. Хотя некоторые не останавливаются даже после серии проигрышей», – удивляется собеседник «Ф.».

Убытки возникают, как правило, самым естественным образом, без специальных манипуляций, и являются следствием колоссального кредитного плеча, которое используются на форексе. Даже малейшие движения валютных котировок для игрока превращаются в резкие скачки. И после периода сравнительно удачной «торговли» – он может растянуться и на недели, и на месяцы – деньги все равно проигрываются.

В профессиональной среде форекс в том виде, в каком его продают населению, воспринимается в основном как способ сравнительно честного отъема сбережений у наивных «физиков». Честного в том смысле, что за него не наказывают. Что представляет собой с этической точки зрения так называемая «инвестиционная услуга», ведущая клиента к денежным потерям почти со стопроцентной вероятностью, решайте сами.

Не удивительно, что многие собеседники «Ф.» крайне негативно отзываются о продвижении форекса в массы, которое в последние годы идет семимильными шагами. «Нет, мы не планируем предоставлять услуги на форексе. Объясняется это очень просто: мы не обманываем своих клиентов и дорожим репутацией», – обещает гендиректор брокера «Нэттрэйдер» Денис Матафонов. «Мы не предлагаем форекс, потому что хотим спокойно смотреть в глаза инвесторам. Нерегулируемые услуги с огромными рисками – это не то, чем мы готовы заниматься», – присоединяется управляющий директор брокерской компании «КИТ Финанс» Вадим Бараусов.

«Деятельность форексных организаций в нынешнем виде дискредитирует фондовый рынок. Разве пойдет человек на него, после того как осознает, что его обманули на форексе? Скорее всего, нет», – справедливо замечает предправления «Ай Ти Инвеста» Владимир Твардовский. «Мы стремимся не предлагать услуг заведомо невыгодных. А форекс с плечом 100 к 1 – это 99,9% проигравших», – поддерживает коллег управляющий директор ФК «Открытие» Евгений Данкевич. Однако делает оговорку: если существующие клиенты сами очень настойчиво будут просить о форексной торговле, придется подумать. «Пока не одолевают», – добавляет собеседник «Ф.».

«При убытках инвестора снижается и наше вознаграждение. А на форексе, насколько мне известно, все наоборот – потери клиента означают прибыль компании, предоставляющей такие услуги, поскольку проигранные деньги клиента на рынок реально не уходят, а остаются у нее», – говорит заместитель гендиректора ГК «Алор» Борис Соловьев.

Не пахнут. Впрочем, искушению легкого и быстрого заработка поддаются не только граждане, поверившие в возможность превратиться в так называемых «профессионалов форекса». Несколько известных профучастников фондового рынка тоже не устояли. Разница в том, что они устроились по другую сторону прилавка и выступают не игроками, а организаторами игры. Тут и в самом деле открывается отличная делянка.

Из двадцатки ведущих фондовых брокеров форексом не пренебрегают четверо. «Брокеркредитсервис» и «Финам» (оба «едут» в упомянутом агитпоезде) действуют через кипрские «дочки». Альфа-банк на сайте преподносит форекс как собственную услугу, но деньги предлагает перевести в адрес Alfa Forex, зарегистрированной на Британских Виргинских островах. А государственный ВТБ24, унаследовавший форексный бизнес от Гута-банка, открывает счета прямо у себя.

По словам директора инвестиционного департамента ВТБ24 Александра Кузнецова, форексное и брокерское направления принесли банку в 2009 году почти одинаковый доход. При этом форексных счетов сейчас открыто 3,5 тыс., а брокерских, судя по зарегистрированным на ММВБ клиентам, – как минимум 154 тыс. (соотношение 1 к 44). В течение года пропорция вряд ли менялась коренным образом, и получается, что в среднем один форексный счет сгенерировал для банка такой же доход, как 44 брокерских. Есть над чем задуматься.

При этом один из собеседников «Ф.» утверждает, что для дилингового центра средней руки нормальным считается месячный заработок в $300 тыс. Разумеется, его обеспечивают не символические «пять пипсов» (разница между котировками на покупку и продажу валютных пар) – они отображаются в торговых программах в большей степени для приличия, – а взносы клиентов, проигранные за указанный период.

О доходности форексного бизнеса можно судить и по широким жестам, на которые то и дело идут компании. Например, дружественная Альфа-банку структура под названием Global FX недавно провела занимательную акцию. При открытии новых счетов добавляла туда 25% от вносимой суммы. Трудно представить, чтобы, например, фондовый брокер, живущий на комиссионный доход, придумал что-нибудь подобное – непозволительная роскошь. Иное дело, если бы он был на сто процентов уверен, что «подаренные» деньги, будучи проигранными, все равно дальше счета самого «дарителя» никуда не уйдут.

Кухни и кухоньки. Менеджеры, отвечающие за развитие форексного направления в банках и инвесткомпаниях, нелестно отзываются о мелких структурах, ведущих аналогичную деятельность на коленке – «кухнях». Но в действительности для всех рядовых игроков, чьи карманы в любом случае окажутся пусты в финале, разница невелика. Какой-нибудь дилинговый центр с англоязычным названием, у которого кроме интернет-сайта да купленного за $5 тыс. офшора ничего нет, предлагает те же самые валютные пары, плечо и «купи-продай». Разве что минимальный депозит там может оказаться пониже.

Разница между «плохими» и «хорошими» форексниками имеет значение лишь для тех счастливчиков, которые, по выражению одного из собеседников «Ф.», успевают выйти из-за стола казино раньше, чем потеряют выпавший выигрыш. В интернете можно найти истории, когда тот или иной форексник отказывался выдавать им деньги.

«Единственное, что требуется от форексной конторы, – это наладить свой правильный риск-менеджмент, который будет работать в ее пользу и против клиента. А затем следить, чтобы не появлялось клиентов, которые могут случайно выиграть крупную сумму, и чтобы не образовалась очень большая открытая позиция по какой-либо паре», – описывает внутреннее устройство форексного механизма Владимир Твардовский. В идеале клиенты должны в среднем стоять друг против друга, то есть внутри компании объем длинных позиций по какой-либо паре должен совпадать с объемом коротких.

Главное отличие «правильных» форексников от «кухонь» как раз и заключается в том, что первые перекрывают образовавшиеся диспропорции реальными рыночными сделками и таким образом нивелируют риск крупных выплат клиентам из собственного кармана. А создатели «кухонь» вероятность этих выплат изначально принимают равной нулю, поэтому не задумываются о перекрытии избыточных позиций на рынке.

Форексники являются прямыми конкурентами фондовых брокеров в привлечении населения ровно настолько же, насколько финансовые пирамиды или игровые клубы, считает Вадим Бараусов. Вопрос достаточно сложен, полагает Евгений Данкевич: «Если человек финансово образован, он никогда не перепутает мухомор с груздем, хотя и то и другое – гриб. Ну либо он настолько профессионален, что умеет готовить и мухоморы».