Лекции по курсу «Теория ценных бумаг»

| Вид материала | Лекции |

| Самый большой аутсайдер Брайан Мойнихэн Прибыль пошла Викраму Пандиту Ось зла в балансе Белых А., Ладыгин Д. Инвесторы саботируют стройку. Акции российских девелоперов дешевеют |

- Лекции по курсу «Теория ценных бумаг», 347.23kb.

- Лекции по курсу «Теория ценных бумаг», 3266.73kb.

- Лекции по курсу «Теория ценных бумаг», 1266.35kb.

- Лекции по курсу «Теория ценных бумаг», 1166.77kb.

- Лекции по курсу «Теория ценных бумаг», 3232.48kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Учебная программа по курсу «управление портфелем ценных бумаг» Специальность, 48.16kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Лекции по курсу «Теория ценных бумаг», 1553.05kb.

Самый большой аутсайдер

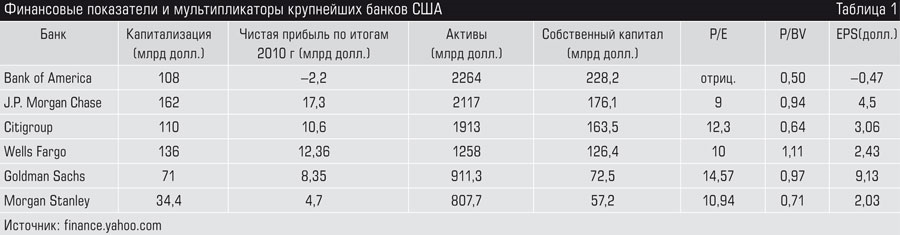

Пока хуже всех выглядит крупнейший американский банк — Bank of America. Его активы составляют более 2,2 трлн долларов (для сравнения: ВВП Российской Федерации по итогам 2010 года — 1,5 трлн долларов).

Еще в 2009 году в ходе стресс-тестов банков США выяснилось, что именно BofA потребовалось больше всех денег на увеличение капитала (почти 34 млрд долларов), и вот теперь ФРС хочет получить от банка финансовый план, чтобы удостовериться, что BofA сможет поддерживать свои показатели на требуемых уровнях. В случае же, если ФРС сочтет положение крупнейшего банка Америки шатким, то банку будет запрещено выплачивать дивиденды.

Конечно, судя по балансу, у Bank of America сейчас на порядок больше наличных, чем в конце 2008 года (682,5 млрд долларов против 42,4 млрд), но у него в прошлом году выросли потери по выданным кредитам (с 37,2 почти до 42 млрд долларов) и объем списанных кредитов (с 33,6 до 34,3 млрд долларов).

Сейчас BofA всеми силами пытается изыскать деньги на пополнение капитала; так, около месяца назад банк сократил свою долю в крупнейшей в мире управляющей компании Black Rock, получив 2,55 млрд долларов. Кроме того, банк избавился и от доли в капитале страховой компании Balboa Insurance Company, что должно принести еще 700 млн долларов.

Плохо другое: банку никак не удается получить прибыль. Чистый убыток по итогам прошлого года достиг 2,2 млрд долларов, при этом выручка почти не растет, а вот расходы, напротив, увеличиваются прямо-таки не по дням, а по часам, причем речь идет об общехозяйственных и административных (выросли почти в два раза с 2008 года) и различного рода нерегулярных расходах (последние в 2010 году достигли аж 14 млрд долларов — против неполного 1 млрд в 2008 году).

«Глава BofA Брайан Мойнихэн произносит много дежурных красивых фраз, однако положение банка не становится лучше, — сказал “Эксперту” директор аналитического департамента ИГ “Норд-Капитал” Владимир Рожанковский. — BofA уже выплатил своим заемщикам штрафы за разного рода “хищнические кредиты” и сколько будет должен выплатить еще — неизвестно». Аналитик напоминает, что самой главной ошибкой BofA стала покупка в 2007 году специализировавшегося на ипотеке банка Countrywide Financial. Глава Countrywide Financial, сын мясника из Бронкса Анджело Мозило, агрессивно проводил политику по выдаче кредитов subprime (подробнее о них скажем ниже), а в итоге этот бизнес оказался убыточным. BofA под давлением ФРС пришлось купить Countrywide Financial, в результате чего баланс банка пополнился плохими кредитами. Покупка же Merrill Lynch добавила к портфелю еще и структурированные продукты на основе ипотеки, что окончательно подкосило бизнес BofA.

Когда Bank of America приобрел Countrywide Financial по цене выше балансовой стоимости последнего, образовался гудвилл (goodwill — стоимость бренда или деловой репутации), который BofA записал в свои активы, рассказывает ведущий аналитик ИК «Арбат Капитал» Михаил Завараев. В 2010 году Countrywide Financial пришлось переоценить, а гудвилл списать, и именно это списание стало причиной чистых убытков BofA за прошлый год — ведь операционная прибыль у банка есть. По словам Михаила Завараева, основная проблема для BofA — это ипотечный сегмент, в котором банк лидирует. На ипотеке сейчас нельзя заработать, зато очень легко потерять деньги: в некоторых случаях банк обязан выкупать кредиты, проданные в рамках сделок по секьюритизации, если по ним не платят. Кредитным учреждениям также приходится как-то пристраивать конфискованную у заемщиков недвижимость или содержать ее, если не удается продать, а это выливается примерно в 10% от стоимости объекта в год. Сюда добавляются издержки, связанные с судебными исками, — например, расходы на юристов. Это приводит к дополнительным затратам по ипотеке, которые по итогам 2011 года могут перевалить за 5 млрд долларов.

Судя по всему, не все скелеты выпали из банковских шкафов: 14 июня эксперты американского агентства Sanford Bernstein заявили, что до 2013 года BofA может получить по кредитам под залог недвижимости еще 27 млрд долларов убытков.

Прибыль пошла

Гораздо лучше остальных выглядит Citigroup. Еще три года назад дела у него обстояли хуже, чем у BofA, — во всяком случае, акции последнего падали на 72%, а бумаги Citi снижались на 87%, то есть теряли чуть ли не всю свою предкризисную стоимость. И вот сейчас баланс у Citi выглядит не в пример лучше, чем у его ближайшего коллеги по несчастью. Выручка в прошлом году выросла до 55 млрд долларов с 35 млрд годом ранее (это хорошо, хотя банку еще далеко до 130 млрд 2008 года), чистая прибыль стала положительной (10,6 млрд долларов), и хотя Citi, как и BofA, в прошлом году умудрился потратить почти 13 млрд долларов на нерегулярные расходы, административные и прочие расходы он планомерно снижает год за годом.

Что же конкретно делает Citi со своим бизнесом, чтобы выбраться из ямы? Если посмотреть структуру чистой прибыли по регионам, то окажется, что большую ее часть принесли операции в Азии. И это при том, что азиатские активы Citi — менее 2% всех его активов. Сейчас банк собирается сделать ставку на богатых клиентов в крупнейших городах мира, на широкую продажу пластиковых карт во всех возможных регионах и, разумеется, на новые развивающиеся рынки — в первую очередь на доходную Азию.

Правильность методов, избранных руководством Citi, подтверждает и тот факт, что главе банка Викраму Пандиту, работавшему за один доллар, пока банк не стал прибыльным, только что предложили новый компенсационный пакет, чтобы он управлял Citi до конца 2015 года. Пандит получит опцион на покупку 500 тыс. акций Citi и 0,055% от прибыли банка. То есть если совокупная прибыль в 2011–2012 годах достигнет 12 млрд долларов, Пандит заработает 6,6 млн.

Лучше собратьев выглядит и J.P. Morgan. В прошлом году он заработал 17 млрд долларов чистой прибыли, но, как трогательно уверяет банк в своем ежегодном отчете, «мог бы заработать 22–24 млрд в более нормальных условиях». Причиной столь большой разницы между тем, что банк мог бы заработать, и тем, что он заработал на самом деле, в J.P. Morgan считают необычайно высокие убытки, которые фининститут до сих пор имеет по выданным ипотечным займам. «У J.P. Morgan меньше проблем, чем у остальных банков, — констатирует Завараев. — Он уже демонстрирует относительно высокую рентабельность собственного капитала, которая не опускалась ниже 10 процентов за последние четыре квартала, а в первом квартале оказалась на уровне 13 процентов».

«Через некоторое время мы увидим, что главными в банковском секторе США станут два кредитных учреждения — J.P. Morgan и Wells Fargo», — категоричен Владимир Рожанковский. Он напоминает, что J.P. Morgan, в частности, очень удачно избавился в начале 2008 года от своего портфеля облигаций CDO, основанных на кредитах subprime, по решению главы банка Джейми Даймона. И хотя у него, как и у всех, есть Non-performing Loans (то есть просроченные на три месяца и более ипотечные кредиты, по которым банк уже имеет право отбирать заложенную недвижимость), но, главное, у него нет CDO.

Тут необходимо кратко пояснить, о чем же идет речь. CDO (Collateralized Debt Obligations) — это структурированные продукты, в основе которых лежат платежи по ипотечным займам. CDO были придуманы, чтобы поставить выдачу кредитов на конвейер и одновременно приукрасить активы банков. Схема была такой: выданные кредиты упаковывались в некий пул и передавались специально созданной компании, SPV или SPE (Special Purpose Vehicle или Special Purpose Entities). Эта SPV от своего имени выпускала облигации, обеспечением по которым выступали обязательства заемщиков банка по кредитам. При этом в такие облигации можно было «упаковать» разные выплаты по разным пулам кредитов. Обычно CDO делились на несколько траншей с разными уровнями риска, и наименее рискованный получал кредитный рейтинг от рейтингового агентства (как правило, довольно высокого уровня) и продавался, а самый рискованный транш оставался у SPV. Поскольку CDO имели высокий кредитный рейтинг, они могли быть оценены в балансах купивших их компаний и банков по номиналу или же по рыночной стоимости — в период расцвета фондового рынка это не было проблемой.

CDO появились в конце 1980-х годов, а к середине 2000-х финансовые технологии шагнули на следующий уровень: банки, стремясь выдавать все больше и больше кредитов, занимали деньги, сразу же выдавали их в качестве займов, эти займы тут же упаковывали в CDO и продавали. Скорость операций позволяла не заводить все эти пассивы и активы в баланс, а держать их на забалансовых счетах, также за балансом находились активы всех SPV и SPE.

Ось зла в балансе

В чем же причина недоверия инвесторов не только к BofA, но и к Citi, J.P. Morgan и другим банкам США? Они виноваты как раз в структурированных продуктах, CDO и CDS, которые стали одной из причин кризиса 2008 года и продолжают отравлять финансы банков сейчас. От идеи «падающего толкнуть» (дать обанкротиться) в США отказались еще в 2008–2009 годах, пойдя по пути создания так называемого токсичного банка, в который слили проблемные активы. Этим банком стала Федеральная резервная система, которая купила ипотечных бумаг у коммерческих банков более чем на 1 трлн долларов. Однако расчистка завалов не была выполнена до конца, и проблемные активы до сих пор отягощают балансы банков, связывая денежные средства и принося убытки.

Быстрота выдачи кредитов сегодня оборачивается для банков США серьезными проблемами, и дело не только в CDO. «В конце прошлого года возникла целая волна исков ипотечных заемщиков к своим банкам: суть претензий сводилась к тому, что эти кредиты были навязаны гражданам, а необходимая процедура выдачи кредита не соблюдалась, — напоминает Рожанковский. — Смысл в том, что до 2007–2008 годов ипотечные займы выдавались в таких количествах, что кредитные инспектора попросту не могли работать со всеми заемщиками; данные потенциальных клиентов обрабатывал компьютер». Практика так называемого хищнического кредитования (Predatory Lending) в США уже описана Американской государственной корпорацией по страхованию вкладов (Federal Deposit Insurance Corporation, FDIC; аналог российского АСВ) как «выдача кредитов на несправедливых условиях» и может стоить банкам миллионов долларов.

Одновременно с развитием CDO и ускорением кредитования ипотека пришла в самые отсталые слои американского населения: середина 2000-х — время расцвета субстандартных ипотечных кредитов, subprime. Таковыми признаются кредиты, по которым заемщик не смог внести больше 35% стоимости недвижимости (то есть это не обязательно кредитование бедных слоев, кредит subprime означает, что заемщик покупает слишком дорогой для него дом).

Дальнейшее известно: как только начались неплатежи по ипотеке — и в первую очередь по тем самым кредитам subprime, — CDO стали падать в цене. Держатели облигаций получили дешевеющие активы в балансе, те, кто продавал, — обязательства за балансом (в виде обязательств SPV и SPE), которые также надо было выполнять. И вот теперь американские банки никак не выкарабкаются из ловушки CDO, в которую попали четыре года назад.

«На балансах американских банков до сих пор очень много инструментов сомнительного качества, — сказал “Эксперту” Владимир Рожанковский. — Несмотря на то что основная часть CDO уже списана, некоторые облигации по-прежнему присутствуют в активах банков США и отражаются по номиналу, хотя если бы эти бумаги можно было бы сейчас реализовать на рынке, то продать их можно было бы по 8–15 процентов от номинала, не более. И инвесторы это очень хорошо понимают».

В отчетности BofA говорится, что CDO в своих активах он оценивает через залоги и будущие денежные потоки по каждой сделке. При этом 2 млрд долларов траншей CDO, которые сейчас есть в активах BofA, — это лишь 18% от первоначальной стоимости этих бумаг.

На дне

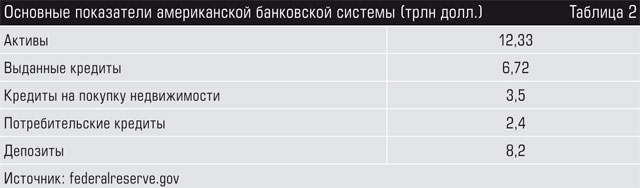

Сейчас банковская система США пребывает в своеобразном равновесии — у нее нет предпосылок ни для краха, ни для развития. С одной стороны, проблем с крупными банками правительство категорически не может себе позволить, так как все увидели в 2008 году, что же может произойти в случае банкротства одного из них. С другой стороны, банковский бизнес в США не растет. Идею финансовых властей запустить новую волну потребительского спроса, который потянет за собой всю экономику, реализовать не удается. Сейчас, по данным ФРС, оживление происходит только в кредитовании корпораций, а динамика кредитной активности населения все еще отрицательна.

Конечно, кое-какие подвижки в жизни банков есть. Михаил Завараев обращает внимание на то, что кредитные портфели сжимаются уже не так быстро, как раньше, доля так называемой ранней просрочки по кредитам (30–89 дней) уже прошла свое пиковое значение. Однако пока кредитные портфели не начали расти, ни о каком реальном восстановлении, на наш взгляд, говорить, не приходится.

«Сейчас у американских банков уникальная ситуация, — сказал “Эксперту” вице-президент Газпромбанка, руководитель бизнеса доверительного управления активами Газпромбанка Анатолий Милюков. — Кривая процентных ставок имеет очень крутой наклон — то есть чем длиннее заем, тем выше по нему ставка, при этом краткосрочные ставки находятся почти на нуле. Это означает, что банки США получают деньги практически бесплатно, а выдают их с очень высокой маржей. Де-факто это рекапитализация банков со стороны ФРС. Таким образом, американские банки могут зарабатывать баснословные прибыли — но лишь теоретически». На практике же ситуация намного сложнее, уточняет Милюков. Во-первых, для банков США сейчас действуют нормативы резервирования капитала, которые делают условия банковского бизнеса невыносимыми: фактически, прежде чем что-то сделать, ты должен создать резерв. Во-вторых, на рынке недвижимости по-прежнему нет роста. «И в-третьих, существует еще одна проблема: в кризисный 2008 год цена коммерческой недвижимости упала вдвое, и общий объем списания проблемных кредитов под залог имущества должен был бы составить 1,5 трлн долларов, — предупреждает Милюков. — Таким образом, банкам нужно по крайней мере еще несколько лет высокой маржи, чтобы на самом деле привести свои балансы в порядок. Это означает, что текущее положение банков США законсервировано по меньшей мере на ближайшие пару лет».

Самым простым способом встряхнуть банковский сектор мог бы стать передел рынка. Можно теоретизировать, что BofA и Citi будут поглощены другими банками, тем же J.P. Morgan и Wells Fargo. Больше всего наличных (826 млрд долларов) на сегодняшний день у J.P. Morgan, и у него есть опыт традиционного банковского бизнеса. Примерно столько же свободных денег у Goldman Sachs, но он может и не захотеть обременять себя ипотечными проблемами (GS всегда занимался только инвестиционным банкингом). Но эти вопросы выходят далеко за рамки экономики, так как речь идет о взаимоотношениях семейных династий и их лоббистских возможностях.

Дополнительная эмиссия могла бы решить проблему капитала банков — вопрос только в том, кто сможет ее выкупить. В ноябре 2010 года правительство США провело IPO обновленного после банкротства General Motors, собрав 23 млрд долларов, однако в отношении банков волевое решение не может быть принято — они же не прошли горнила банкротства. Кроме того, если на покупку акций GM мог влиять патриотизм американских инвесторов, то к банкам общество в США сегодня испытывает отвращение.

С одной стороны, акции крайне дешевых BofA и Citi выглядят заманчивыми, как активы с «ограниченным потенциалом к падению». С другой — показатель P/BV<1,0 (см. таблицу 1) характерен для компаний, рост которых по разным причинам ограничен. То есть биржа сегодня оценивает банки адекватно ситуации. Банковский бизнес в США, скорее всего, еще долго будет стагнирующим, и есть опасность, что некоторые американские банки повторят судьбу японских «банков-зомби», которым не дали обанкротиться в 90-х годах прошлого века, но которые также не могли вести нормальную кредитную деятельность из-за избытка токсичных активов.

Разрядка в США может наступить в течение 2011–2012 годов, когда наконец объявятся все, кто не может платить по долгам, и дно «ямы» с токсичными активами будет нащупано. А там недалеко и до нового бума subprime.

Белых А., Ладыгин Д. Инвесторы саботируют стройку. Акции российских девелоперов дешевеют1

Несмотря на рост числа сделок на рынке недвижимости, котировки публичных девелоперов продолжают падать. Сильнее всех за последние полгода снизилась капитализация AFI Development Льва Леваева (-33%) и "Системы-Галс" (-31%). Одна из причин — стагнация цен на недвижимость и ограничение нового строительства в пределах Третьего транспортного кольца в Москве, объясняют эксперты.

О финансовом кризисе российские девелоперы заговорили в сентябре 2008 года. К тому моменту с мая котировки публичных девелоперских компаний обрушились в среднем на 70% (см. "Ъ" от 22 сентября 2008 года). Восстанавливаться рынок начал осенью 2009 года: к примеру, в сентябре капитализация группы ПИК выросла в 2,5 раза, а "Системы-Галс" — в 3,5 раза. Впрочем, в течение всего 2010 года акции девелоперов практически не дорожали: так, за весь год ПИК вырос на 0,25%, ЛСР — примерно на 13%, а "Система-Галс" — на 16%.

Однако с февраля 2011 года котировки публичных девелоперов снова начали падать. Сильнее всех подешевели AFI Development (-33%, капитализация вчера — $927 млн), "Система-Галс" (-31%, $247 млн), ОПИН (-29%, $534 млн) и ЛСР (-18%, $3,88 млрд). Единственным застройщиком, котировки которого относительно стабильны, стала Etalon Group ($2,04 млрд). Но пример петербургского застройщика непоказателен, так как компания только в апреле провела IPO и учла текущую конъюнктуру рынка. Как объяснял "Ъ" президент Etalon Group Вячеслав Заренков, компания специально провела размещение по нижней границе ($7 за акцию), чтобы не допустить снижения котировок после размещения. С февраля по 19 июля индекс РТС не изменился.

Падение котировок российских девелоперских компаний связано со слабыми финансовыми показателями за 2010 год, которые оказались ниже ожиданий инвесторов, считает аналитик ИК "Финам" Максим Клягин. К примеру, выручка группы ПИК по итогам 2010 года оказалась на 7,5% ниже, чем в 2009 году (38 млрд против 41,87 млрд руб.), у ЛСР — на 2% (49,95 млрд против 50,8 млрд руб.), а у "Системы-Галс" почти в три раза ($26,4 млн против $64 млн). Правда, эксперты говорят, что эти показатели были ожидаемы, поскольку отчетность девелоперов отражает ситуацию с опозданием на полгода-год. Кроме того, как отмечает аналитик ФГ БКС Ирина Пенкина, в первом полугодии 2011 года не произошло существенного восстановления цен на недвижимость (рублевые цены выросли всего на 10%, а долларовые практически не изменились), что также не добавило оптимизма инвесторам.

Топ-менеджер крупного инвестбанка настаивает, что у каждого из девелоперов были и свои причины для снижения капитализации. Например, падение акций ЛСР он объясняет тем, что акции группы по личным причинам активно продавали топ-менеджеры компании. В свою очередь, по словам инвестбанкира, группа ПИК дешевела из-за корпоративного конфликта между акционерами — основателем компании Юрием Жуковым и структурами "Нафта Москвы" Сулеймана Керимова (контролируют 38%). Падение капитализации AFI Development эксперт объясняет более скромными, чем ожидалось, результатами работы запущенного в мае торгцентра AFI Mall в "Москва-Сити" и запретом на строительство другого объекта под площадью Тверская Застава. "У AFI много "бумажных" проектов в центре столицы, где новое строительство сейчас практически под запретом",— добавляет аналитик "Уралсиба" Тигран Ованесян. Падение капитализации "Системы-Галс" и ОПИН можно объяснить их низкой ликвидностью, вследствие чего любая крупная сделка по продаже акций способна пошатнуть их котировки, и такие сделки с их бумагами были, объяснил источник "Ъ" в крупном инвестбанке.

По прогнозам экспертов, в ближайшее время могут начать расти котировки девелоперов, строящих массовое жилье (ПИК, ЛСР, Etalon Group), так как продажи квартир и выручка у них растут наиболее высокими темпами. Так, выручка от продажи недвижимости группы ПИК за первый квартал 2011 года выросла почти на 79%, до 5,29 млрд руб., а у ЛСР — на 81%, до 3,5 млрд руб. "Восстановление рынка коммерческой недвижимости идет более медленно, что будет оказывать давление на котировки AFI Development и "Системы-Галс"",— заключает Ирина Пенкина.