Лекции по курсу «Теория ценных бумаг»

| Вид материала | Лекции |

- Лекции по курсу «Теория ценных бумаг», 347.23kb.

- Лекции по курсу «Теория ценных бумаг», 3266.73kb.

- Лекции по курсу «Теория ценных бумаг», 1266.35kb.

- Лекции по курсу «Теория ценных бумаг», 1166.77kb.

- Лекции по курсу «Теория ценных бумаг», 3232.48kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Учебная программа по курсу «управление портфелем ценных бумаг» Специальность, 48.16kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Лекции по курсу «Теория ценных бумаг», 1553.05kb.

Павлов Владимир. Китай открывает двери. Иностранцам обещали немного сливок с фондового рынка Поднебесной1.

Иностранные брокеры впервые в истории получат право торговать акциями на фондовом рынке КНР. Это решение стало одним из главных результатов завершившегося вчера (13.12.2007) в Пекине третьего раунда китайско-американского стратегического диалога по экономике. Министр финансов США Генри Полсон охарактеризовал свои переговоры с вице-премьером Госсовета КНР У И как результативные, хотя стороны так и не сумели найти общий язык по другому острому вопросу – темпам ревальвации юаня.

По итогам встречи Пекин согласился облегчить доступ на свой финансовый рынок. В частности, работающие в Китае западные банки, смогут предоставлять кредиты и выпускать некоторые виды юаневых ценных бумаг. Правительство Китая также возобновит лицензирование компаний с участием зарубежного капитала для работы на фондовом рынке. Кроме того, до июня 2008 года, когда стороны проведут очередной раунд стратегических консультаций, Пекин обещал рассмотреть возможность продажи иностранным компаниям доли в китайских брокерских фирмах.

С начала 2007 года капитализация фондового рынка КНР увеличилась до $4,2 трлн., сводный индекс Шанхая и Шэньчжэня CSI 300 вырос на 139%. Интерес со стороны местных институциональных и розничных инвесторов к покупке акций огромен: с января 2007 года на торговых площадках открыто 47,5 млн. брокерских счетов. По данным Bloomberg, китайские компании выручили за счет размещения своих акций 439,1 млрд. юаней ($60 млрд.).

Вместе с тем сливки на фондовом рынке КНР пока могли снимать лишь местные компании. В 2006 году правительство КНР приостановило допуск иностранных фирм по созданию совместных предприятий для работы на рынке ценных бумаг. Власти объяснили это неготовностью китайских финансовых структур к открытой конкуренции. Впрочем, эксперты не исключают, что именно стремительный рост рынка подтолкнул Пекин к изменению позиции. «Это одна из мер правительства по поддержанию стабильности на фондовом рынке, - сказал в интервью Bloomberg менеджер Tiburon Partners LLP Джефф Когшэл. – Они хотят, чтобы предложения соответствовали спросу».

Генри Полсон и У И

Судя по всему, в первую очередь выгоду от торговли ценными бумагами на фондовом рынке КНР получат иностранные компании, которые уже имеют значительные пакеты акций в местных финансовых структурах. В частности, речь идет о Goldman Sachs Group Inc., и UBS AG. Goldman Sachs владеет 33% акций в Beijing Gao Hua Securities Co, а UBS AG имеет долю в UBS Securities. Ожидается, что свой интерес к этому сегменту китайского рынка теперь проявят такие гиганты, как HSBC Holdings Plc, JP Morgan Chase & Co., Merrill Lynch & Co.

«Это один из серьезных шагов по открытию финансового рынка, которые Китай предпринял в 2007 году, - подтвердил РБК daily директор британо-китайского экономического центра Strategic China Керри Браун. – Ранее в этом году Китай разрешил национальным инвесторам через специальный банк в Тяньцзине покупать акции, на зарубежных фондовых площадках».

Впрочем, договорившись о расширении доступа на китайский фондовый рынок, Полсон и У И в который раз так и не смогли найти общий язык по вопросу ревальвации юаня. Китайская валюта укрепилась по отношению к доллару в этом году примерно на 7%, но Вашингтон, дефицит которого в торговле с Пекином в 2006 году составил $232 млрд., призывает ускорить этот процесс.

Павлов В. Лондон ждёт миллиарды из Поднебесной. Гордон Браун надеется на китайских инвесторов1.

Великобритания хочет занять первое место в мире по объему капиталовложений в Китае. Об этом в минувшую пятницу заявил находившийся в Пекине с визитом премьер-министр Гордон Браун. В ходе встречи с премьером Госсовета КНР Вэнь Цзябао глава британского правительства предложил китайской государственной инновационной корпорации China Invest Corp. (CIC) выбрать Лондон в качестве своей зарубежной базы. Одновременно руководство LSE на церемонии открытия своего представительства в Пекине заявило, что готово привлечь китайские компании за счет невысоких расходов за организацию листинга.

Гордон Браун подчеркнул, что не Великобритания не видит угрозы в растущих инвестициях за рубеж, и предложил своему китайскому коллеге подумать об открытии первого зарубежного офиса CIC именно в Лондоне. В условиях кризиса на мировых кредитных рынках развитие Китая становится чрезвычайно важно для глобальной экономики, и Лондон хотел бы стать главным форпостом для китайского бизнеса за границей, считает британский премьер. По его мнению, благодаря такому сотрудничеству в Великобритании могут быть созданы десятки тысяч новых рабочих мест.

CIC официально начала работу в сентябре 2007 года. Правительство выделило под управление корпорации 200 млрд. долл. из национальных золотовалютных резервов, которые к концу 2007 года составили 1,5 трлн. долл. Вэнь Цзябао на предложение Брауна прямого ответа не дал, но напомнил, что в зарубежные активы CIC планирует вложить 60-70 млрд. долл.

Великобритания заинтересована в привлечении капиталов из КНР во все сферы своей экономики, включая фондовый рынок. В 2007 году 126 компаний из Поднебесной разместили на зарубежных площадках свои акции на общую сумму 43,5 млрд. долл. (рост на 59% по сравнению с 2005 годом). Однако на долю Лондона пришлось лишь 17 компаний (1,9 млрд.) долларов. Как отмечает Associated Press, в настоящее время на LSE торгуются акции 68 китайских компаний. Гордон Браун выразил надежду, что к 2010 году их число удвоится.

В условиях кризиса на мировых кредитных рынках и усиливающейся конкуренции между мировыми фондовыми биржами Великобритания возлагает на Пектин особые надежды. Однако это сотрудничество выгодно обеим сторонам. «Великобритания очень привлекательна для китайских компаний из-за своей большой и хорошо регулируемой законодательством базы инвесторов, - сказала РБК daily экономист Оксфордского университета Линда Юэ. – У LSE хорошая репутация, размещенные на ней компании должны соответствовать международным стандартам, и для многих китайских корпораций было бы крайне желательно улучшить свой имидж».

Генеральный директор LSE Клара Ферс на открытии в минувшую пятницу представительства в Пекине заявила, что размещение в Лондоне позволит китайским компаниям получить доступ к широкой базе европейских инвесторов. В свою очередь, британцы смогут оказывать брокерские услуги местным компаниям. LSE и дальше намерена привлекать китайские компании за счет невысокой платы за организацию размещения, отметила г-жа Ферс. Ранее некоторые корпорации из КНР отказались от выхода на фондовый рынок США, где после введения в 2002 году в действие закона Сарбейнса-Оксли1 ужесточились процедуры внутреннего контроля и отчетности, а расходы на проведение IPO увеличились.

Павлов Владимир. Китай волнуется из-за акций2.

Китайские власти напуганы 50-процентным падением фондового рынка и пытаются остановить дальнейшее снижение котировок. В частности, с сегодняшнего дня Министерство финансов в три раза, до 0,1%, снизило налог на операции с ценными бумагами в надежде стимулировать активность инвесторов. В Пектине опасаются, что коллапс фондового рынка ударит по карману десятков миллионов простых китайцев и может подорвать социальную стабильность.

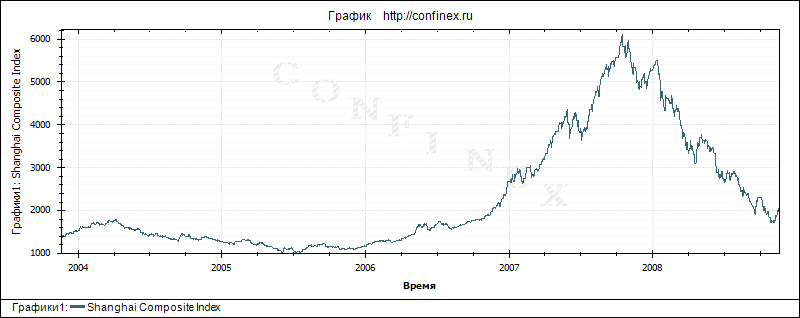

В последние два года свои сбережения в акции ведущих национальных компаний вложили десятки миллионов граждан КНР. Индекс крупнейшей в стране Шанхайской фондовой биржи Shanghai Composite в 2006 году вырос на 130%, а в 2007 году – почти на 100%. Однако бурный рост во многом представлялся спекулятивным, поэтому власти Китая были вынуждены бороться с «перегревом», корректируя свою монетарную политику. «Охлаждение» началось с середины октября 2007 года, когда биржевые индексы Шанхая и Шенчжэня достигли своего исторического максимума. Позднее серьезную лепту в создание фондового рынка внес мировой кредитный кризис.

В начале этой недели Shanghai Composite и SCI 300 (сводный индекс котировок юаневых акций в Шанхае и Шэньчжэне) снизились вдвое от своих максимальных значений 16 октября 2007 года. Ведущие компании КНР, еще недавно поражавшие заоблачной капитализацией, серьезно подешевели. Например, рыночная стоимость нефтегазового гиганта PetroChina упала почти в 3 раза с отметки в 1 трлн. долл., достигнутой полгода назад. На закрытии торгов в среду за одну акцию компании давали 16,52 юаня (в ноябре 2007 года – 43,96 юаня). Однако, скорее всего, кризис почувствовали все же не крупные компании, а простые китайцы. Многие из них не только вкладывали свои сбережения в растущий рынок, но и брали кредиты в банках, продавали квартиры. Согласно официальным банкам, китайские общественные инвестфонды, через которые покупают акции большинство розничных инвесторов, только за первый квартал 2008 года потеряли 647,5 млрд. юаней (93 млрд. долл.), а суммарные активы, находящиеся под их управлением, снизились до 2,5 трлн. юаней (357 млрд. долл.).

Правительство Китая, еще недавно стремившееся «остудить» рынок, теперь пытается отыграть назад. В Пекине опасаются, что биржевые потери вкупе с рекордной инфляцией и нехваткой продовольствия могут стать толчком к массовому недовольству населения. Снижение налога на операции с ценными бумагами не единственная экстренная мера. В минувшие выходные Государственная комиссия по ценным бумагам Китая предписала проводить внебиржевые торги в случае реализации очень крупных пакетов акций. Одновременно в процессе появились статьи с призывами к инвесторам не терять доверия к рынку. Все эти действия, а также хорошая отчетность ряда крупных компаний в среду стабилизировали ситуацию. SCI 300 вырос на 4,78%, до 3453,73 пункта, а Shanghai Composite – на 4,15%, до 3278,33 пункта. Эксперты оценивают это как положительный результат, хотя дальнейшее движение котировок пока остается неясным. По мнению аналитика, пока биржевые индексы не опустились ниже 3000 пунктов, а это уровень весны 2007 года, ситуация не является критической. Однако дальнейшее падение рынка может вызвать среди инвесторов панику.

Павлов В. Компартия спасает инвесторов. На фондовом рынке КНР начался рост1.

У китайских инвесторов открылось второе дыхание после того, как правительство неожиданно снизило налог на операции с ценными бумагами с 0,3 до 0,1%. Этот шаг властей был расценен как демонстрация политической поддержки рынка, который падал на протяжении полугода. Как следствие, биржевые котировки в четверг рванули более чем на 9%. Это позволило зафиксировать рекордный рост в течение одной торговой сессии с октября 2001 года.

Основной индекс Шанхайской фондовой биржи Shanghai Composite прибавил 9,29%, закрывшись на отметке 3583,03 пункта. SCI 300 (сводный индекс Шанхая и Шеньчжэня) также вырос на 9,29%, до 3774,5 пункта. Хорошую прибавку к стоимости получили все крупнейшие компании. котировки брокерских CITIC Securities и Haitong Securities выросли на 9,1 и 10% соответственно. Активность инвесторов благоприятно сказалась и на соседнем Гонконге. Биржевой индекс Hang Seng вырос на 1,55%, а Yang Seng China Enterprises, отслеживающий акции компаний с материака, - на 4,18%.

Последние 6 месяцев китайский фондовый рынок падал. Его капитализация в апреле снизилась до 3 трлн. долл., хотя еще в январе составляла 4,7 трлн. долл. В начале этой недели Shanghai Composite опустился ниже 3000 пунктов, потеряв 50% от своего максимального значения, достигнутого 16.10.2007 года.

Нынешний рост может свидетельствовать не только о повышении доверия со стороны миноритариев, но и попытке крупных участников рынка сыграть на повышение. Движущей силой на фондовом рынке КНР долгое время являлись именно спекулянты. Китайское правительство и в дальнейшем будет продолжать беспокоиться в отношении развития ситуации.

Павлов В., Котов Андрей. «Черный вторник» китайских инвесторов. Удар правительства по инфляции аукнулся на фондовом рынке2.

Решение Народного банка Китая об очередном повышении норм обязательного резервирования для коммерческих банков стало неприятным сюрпризом для миллионов инвесторов. Сводный индекс фондовых бирж Шанхая и Шэньчжэня CSI 300 по итогам торгов во вторник ушел в минус на 8,11%, что стало самым серьезным падением за одну сессию с февраля 2007 года. При этом участники рынка ожидают новых ограничений со стороны властей, пытающихся таким образом сбить нарастающую инфляцию.

ЦБ Китая в минувшие выходные неожиданно объявил, что в июне увеличит норму обязательного резервирования для коммерческих банков на 1%, до рекордных 17,5%. Это уже пятое повышение в 2008 году и пятнадцатое за последние 18 месяцев. По мнению экспертов, нынешний шаг поможет вывести с рынка 422 млрд. юаней (60 млрд. долл.), приведя к сокращению объема выдаваемых кредитов и инвестиций. В итоге это должно немного сбить инфляцию, которая в апреле достигла рекордных 8,5% в годичном исчислении, а по итогам мая ожидается на уровне 7,7%.

У китайских инвесторов имелось достаточно времени для анализа решения монетарного регулятора: в понедельник фондовые биржи были закрыты по случаю национального праздника Дуаньу. Тот факт, что во вторник котировки серьезно упали, свидетельствует не о сиюминутной панике, а о серьезных сомнениях инвесторов в стабильности финансового рынка. CSI 300, отслеживающий торгующиеся на фондовых площадках Шанхая и Шеньчжэня юаневые акции А-класса, снизился на 282,94 пункта (8,11%), до 3206,56 пункта. Акции китайских «Голубых фишек» в Гонконге также активно распродавались, что уронило Hang Seng China Enterprises Index на 5,35%.

Экономист Оксфордского университета Линда Юэ видит две причины подобной реакции рынка. Во-первых, инвесторы опасаются дальнейшего закручивания гаек со стороны правительства, а во-вторых, волнуются из-за продолжающегося кризиса мировой финансовой системы. «Китайский Центробанк не стал подавать сигнал, что это последняя мера по ужесточению требований к банкам, - сказала РБУ daily г-жа Юэ. – Распродажа акций отражает недостаток уверенности в успехе по борьбе с инфляцией на фоне новостей о слабости американской экономики и сильном росте цен на ресурсы и продовольствие»

График - Shanghai Composite Index

Описание:

Индекс SSEC (Shanghai Stock Exchange Composite Index) отслеживает акции “А” и “B” (эти акции деноминированы в иностранной валюте, и торговать ими могут как жители Китая, так и иностранцы) на крупнейшей бирже Китая - Шанхайской Shanghai Stock Exchange (SSE).

Интервал: с 18.11.2003 г. по 18.11.2008 г.

Источник: ru/charts.aspx?c=4&i=109

Мальцев Олег. «Добро пожаловать в Гонконг!», – приглашают высокопоставленные делегаты, инвестбанкиры и даже российские биржевики1

Фондовая биржа Гонконга (HKEx) провела в Москве конференцию, на которой расписывала российским корпорациям преимущества размещения там ценных бумаг. Раньше иностранным эмитентам приходилось регистрировать специальные местные компании – только их акции могли обращаться на внутреннем биржевом рынке. С июля процедура меняется. Как и в других мировых регионах, в Гонконге заработает механизм депозитарных расписок (в данном случае локальных – HDR). Основные котировальные требования таковы: общая прибыль не менее $6,4 млн за последние три года (либо определенный уровень выручки и денежного потока), капитализация от $25 млн, free-float от 25% (для крупных корпораций – от 15%), наличие как минимум 300 акционеров, привлечение так называемого спонсора и готовность раскрывать информацию на английском и китайском. Исполнительный вице-президент площадки Лоренс Фок признает, что листинг будет обходиться не намного дешевле, чем в том же Лондоне или Нью-Йорке. Ценность выхода компаний на HKEx – доступ к азиатским инвестиционным ресурсам, которые обеспечили бы дополнительную подпитку спроса. В Гонконге оперируют инвестфонды с совокупными активами почти в $1,06 трлн. На три четверти это вложения клиентов из других юрисдикций. Наряду с квалифицированными инвесторами расписки разрешено покупать и обычным частным биржевым игрокам через брокеров.

Деньги азиатских инвесторов – конечно, весомый стимул учить китайский язык и стандарты раскрытия информации. Особенно для тех российских корпораций, которых в последние месяцы не жалуют западные фонды. С другой стороны, региональные рынки проходят стадию глобализации и вливаются в мировое фондовое пространство. Инвестбанкиры отмечают, что состав покупателей на ключевых площадках сейчас в значительной степени пересекается. Крупные азиатские фонды наряду с другими участниками уже приобретают перспективные, по их мнению, пакеты в Лондоне и Нью-Йорке, а не только Сингапуре или Гонконге. Так что охотиться остается в первую очередь за мелкими институциональными инвесторами и частными игроками из Азии. Российские эмитенты им не знакомы и малопонятны, поэтому их бумагам легко затеряться в длинном списке финансовых инструментов HKEx. Только в основном секторе этой площадки таковых свыше 1000. А есть еще альтернативный рынок – по аналогии с AIM Лондонской биржи. Больше шансов у добывающих компаний, поскольку Россию знают, прежде всего, как сырьевую державу.

К слову, удивляет позиция российских биржевиков с учетом претензий Москвы на роль мирового финансового центра. ММВБ еще год назад подписала меморандум с HKEx, направленный в том числе «на создание условий для привлечения эмитентов на гонконгский рынок». По-моему, логичнее, наоборот, пытаться привлечь азиатов в Россию (выделено нами, и мы выражаем абсолютную, но такую бесполезную в современных российских условиях солидарность с позицией Олега Мальцева – А.С.).

Габуев Александр. «Мы пробьем окно в Гонконг». Замперед ЦБ Виктор Мельников о будущем финансовых отношений с Китаем1.

Сегодня премьер госсовета КНР Вэнь Цзябао начинает визит в РФ, в ходе которого в числе прочих будут подписаны соглашения в финансовой сфере. О том, как развиваются финансовые отношения с КНР в условиях кризиса, зампред ЦБ РФ Виктор Мельников, возглавляющий российско-китайскую подкомиссию по межбанковскому сотрудничеству, рассказал корреспонденту «Ъ» Александру Габуеву.

Виктор

Мельников

- Какие соглашения в финансовой сфере будут подписаны в ходе нынешнего визита?

- Их несколько, прежде всего по линии конкретных банков. Например, будет подписано базовое кредитное соглашение между Газпромбанком и государственным экспортно-импортным банком Китая. Для нас принципиальное значение имеет соглашение о сотрудничестве в области выпуска депозитарных расписок и первичном размещении акций на Гонконгской фондовой бирже, которое подпишут Российский «Еврофинанс Моснарбанк» и Торгово-промышленный банк Китая (ICBC). Для России это новое соглашение, такого в отношениях с Китаем у нас еще никогда не было.

- В чем новизна?

- Дело в том, что наши компании до сих пор в основном размещались на западных площадках, главным образом в Лондоне и Нью-Йорке. Но в условиях мирового финансового кризиса там нехватка средств. А Гонконг был бы рад расширить свою площадку для компаний из России. Теперь российские компании получат выбор, на какую фондовую площадку выходить, что особенно важно в условиях недостатка ликвидности и США и Западной Европе. Выход в Гонконг дает нашему бизнесу дополнительные возможности для привлечения средств даже во время кризиса.

- Почему вы выбрали именно Гонконг, а не материковый Шанхай или Шэньчжень?

- Гонконг – это третья площадка в мире после Нью-Йорка и Лондона по объемам оборота и капитализации. В Шанхае и Шеньчжене выйти на фондовую площадку нерезидентам гораздо труднее. Раньше в Гонконге существовали похожие ограничения. Где-то год назад у меня была встреча с руководством фондовой биржи Гонконга. Я прямо задал вопрос, не кажется ли им странным, что российские компании, особенно «голубые фишки», не проходят листинг в Гонконге. МЫ попали в точку: Гонконг в середине 2009 года планировал ввести у себя особый порядок организации листинга через специальные расписки. Но в интересах прежде всего российских компаний они перенесли этот срок на 1 июля 2008 года. И это дало Гонконгу дополнительные конкурентные преимущества перед Шанхаем. К тому же финансовые институты Гонконга очень заинтересованы в развитии отношений с Россией.

- Чем был обусловлен выбор конкретных банков – «Еврофинанс Моснарбанк» и ICBC?

- Это очень удачная цепочка. «Еврофинанс Моснарбанк» имеет опыт работы на Лондонской бирже. ICBC является крупнейшим банком Китая, он имеет свою «дочку» в Москве и инвестиционную «дочку» в Гонконге. Кроме того, два года назад ICBC сам провел очень удачное размещение в Гонконге и знает об этой бирже многое. В итоге мы получили очень влиятельного, информированного и заинтересованного партнера. Я уверен, что с его помощью мы пробьем окно в Гонконг. И мы уже имеем список крупных российских компаний, которые хотели бы там разместиться.

- Это до кризиса или сейчас?

- Сейчас. Конкретные компании я по понятным причинам называть пока не могу. Но новости вы услышите уже очень скоро.

- Есть ли у КНР уверенность в стабильности нашей банковской системы?

- Пока я от наших партнеров каких-либо опасений не слышал. В любом случае нам надо как можно чаще сверять часы. Достаточно вероятно, что кризис затронет экономику и России, и Китая, но он создает и возможности для поиска новых методов в наших двусторонних отношениях. Надо поискать на двух национальных площадках выходы из тех проблем, которые создает международный кризис. У ЦБ РФ и комиссии КНР по надзору в банковской сфере есть соответствующие соглашения о сотрудничестве в области банковского надзора, а с Народным банком Китая – в области валютного контроля. Эти соглашения дают нам возможность обсуждать очень широкий круг тем, например, отток и приток капитала.

- А какова сейчас кредитная линия у банков КНР для российских банков?

Более $3 млрд. Хотя хотелось бы, чтобы эти линии использовались более активно. Наши банкиры часто высказывают претензии китайской стороне, что эти кредиты оченьдорогие с учетом страховок. К тому же китайцы ориентируются в основном на госбанки, но у нас не только госбанки заинтересованы в активной работе с Китаем.

- Многие расчеты по двусторонней торговле ведутся через банки третьих стран. Почему?

- Это одна из проблем, хотя она относится скорее к торговым компаниям. Китайские компании экспортируют свои товары во многие страны, и им удобно иметь расчетный центр, скажем, в Bank of America, который в Москве не представлен. Или поставка осуществляется не на прямую, а через территории третьих стран. Но все равно прогресс есть: восемь-девять лет назад мы осуществляли расчеты напрямую только по поставкам в сфере ВТС. Сейчас расчетов через наши банки уже значительно больше, хотя все равно меньше половины торгового оборота.

- Как проходит работа по переводу двусторонней торговли на расчеты в рублях и юанях?

- Нами направлены соответствующие предложения в Минэкономразвития и правительство. Позиция ЦБ довольно гибкая. Мы хотели бы, чтобы хозяйствующим субъектам была предоставлена возможность выбора, как им осуществлять расчеты. Мы считаем, что соответствующие изменения нужно внести в договор о торговле между Россией и КНР 1992 года. Сейчас мяч на китайской стороне, и они прорабатывают этот вопрос. У Китая $1,9 трлн. золотовалютных резервов, у нас тоже больше $500 млрд., это первое и третье места в мире. Неужели эти две страны так уж привязаны к доллару? Но мы не собираемся никого насильно подталкивать к этому.

Кравченко Екатерина. Большой перевод1.

Китайское правительство нашло рецепт спасения от кризиса. Госакции должны вернуться в Национальный фонд социального обеспечения (NSSF).

Компании Китая, которые разместили акции в материковой части и в Гонконге с 2005 года, должны перевести 10% бумаг в NSSF, пишет агентство «Синьхуа». Речь идет только о переводе государственных пакетов. Если же госдоля в компании составляет меньше 10%, она должна переводиться полностью, говорится в заявлении министерства финансов и Комиссии по ценным бумагам Китая.

Новация касается 131 госкомпании (из 826) и охватывает 8,394 млрд. акций, стоимость которых оценивается в $9,3 млрд. Мера затронет и все будущие эмиссии. Акции будут заблокированы на три года, компенсаций компании взамен не получат. Цель перевода акций – получение правительством резервов на финансирование пенсий и социальных обязательств. После перевода фонд получит право торговать акциями и распоряжаться прибылью от операций. Это позволит покрыть разрыв между растущими обязательствами перед пенсионерами и активами фонда, говорится в заявление фонда.

В Китае наращивается объем пенсионной программы и бесплатных социальных услуг для стимулирования внутреннего потребления, говорит Василий Кашин из Института Дальнего Востока. Пекин склонен перекладывать бюджетные расходы на госкомпании, отмечает он.

Хорошая новость для фонда, который остро нуждается в поддержке, скзал «Синьхуа» Чжао Сицзюнь, профессор Народного университета: социальная система страны сильно недофинансирована. Фонд был создан в 2000 г., но за это время не удалось найти постоянного источника финансирования системы пенсионного обеспечения и соцстраха. Сомнительное привлечение средств: вместо продажи акций на рынке они просто перекладываются в фонд, сказал агентству Bloomberg Чжан Суици из шанхайского Guotai Junan Securities. Мера окажет давление на рынок, который правительство собирается поддержать, продолжает он. Жертвами станут акционеры компаний, которые находятся не в полной государственной собственности, считают аналитики. По данным брокерской компании CLSA, акции 11 из 131 компании обращаются на бирже, а значит, пострадавшими окажутся акционеры этих компаний.

Это похоже на перераспределение средств в рамках госсектора, говорит экономист Deutsche Bank Ярослав Лисоволик: в период кризиса многие страны переориентируют бюджетные средства из инвестиционной сферы в социальную. Но решение китайских властей беспрецедентно, оно может негативно сказаться на новых первичных размещениях госкомпаний и на их перспективах по привлечению инвестиций, считает Лисоволик.

Реакция рынка была разнонаправленной: индекс Shanghai Composite вчера вырос на 0,6% до 2896,30 (это максимум с июля 2008 года), а Shenzhen Composite упал на 0,5% до 938,77.

Кочева О., Чувиляев П., Рушайло. Юань против доллара1.

Китай объявил о грядущих изменениях в своей финансовой политике: предполагается допуск акций иностранных компаний на Шанхайскую биржу и расчеты в юанях во внешнеторговых сделках. Реализация этих планов может подорвать положение доллара США на мировых рынках.

Ветер перемен. Первой о переменах в финансовой политике Китая проинформировала британская газета Financial Times 30 июля 2009 года. Ссылаясь на анонимные источники в лондонском Сити, издание сообщило, что 29-30 состоялось заседание совета Шанхайской биржи, на котором был принят план создания международного сектора, где будут котироваться акции лучших иностранных компаний и банков.

О сроках реализации принятого плана не сообщалось. Но можно было сделать вывод, что слишком долго ждать не придется. В частности говорилось, что пионером китайского IPO может стать британский банк HSBC, который уже нанял группу экспертов и советников для возможного выхода на Шанхайскую биржу.

При этом предполагаются котировки в юанях. Поэтому немудрено, что практически одновременно с сообщениями о грядущей либерализации биржевой торговли появились данные о пересмотре политики Китая в области международных резервов. Как отмечала 3.08.2009 газета Times, в ходе серии консультаций с представителями администрации президента Барака Обамы Пекин пришел к выводу, что США не готовы поступиться ни йотой нынешнего статуса доллара. А потому идея создания на основе специальных прав заимствования МВФ мировой резервной валюты альтернативной доллару США (что, в частности, предлагал российский президент Дмитрий Медведев) Китаем отвергнута.

Вместо этого предлагается продвижение юаня как валюты для внешнеторговых сделок. Сначала, конечно, в расчетах с китайскими контрагентами, а затем – в качестве региональной торговой валюты во всей ЮВА и, возможно, Центральной Азии. Ставится задача к 2012 году довести ежегодный оборот юаней в мировой торговле до 2 трлн. (примерно $300 млрд.). Для сравнения: торговый оборот между Россией и Китаем составил в 2007 году $48,2 млрд., а в 2008 году - $55,9 млрд.

Трудности перехода. Реализации планов мешает только одно – неконвертируемость юаня. Однако эта неконвертируемость во многом формальная. Конечно, в Китае нет валютной биржи, где курс юаня устанавливался бы на основе спроса и предложения неограниченного круга участников. Однако межбанковский валютный рынок в Китае функционирует исправно с 2003 года. И курс юаня на нем устанавливается рыночными методами. Для допуска к торгам нужен аккредитив, то есть банк должен объяснить, для какой импортно-экспортной сделки ему потребовалась валюта. Банки – обладатели аккредитивов – а их довольно много, поскольку внешнеторговая активность китайских компаний велика, - могут торговать не только с Банком Китая, но и между собой. В СССР и России ситуация была аналогичной с 1988 по 1992 год – заинтересованные стороны торговали валютой между собой напрямую.

Конечно, Банк Китая держит этот рынок под пристальным контролем и может легко погасить любую попытку спекуляции: самые большие в мире долларовые резервы в объеме $2,13 трлн. Отобьют охоту к игре против юаня у любого спекулянта. Тем не менее имеется валютный коридор – сейчас 6,8 – 6,84 юаня за доллар. Фактически с начала 2009 года курс юаня находился в пределах 6,825 – 6,835.

В более длительной перспективе власти Китая проводят политику плавной ревальвации национальной валюты. 1 июля 2005 года, когда была отменена жесткая привязка юаня к доллару, курс американской валюты упал с фиксированного значения 8,28 юаня за доллар до текущих уровней в районе 6,83 юаня за доллар, то есть на 17,5% (подчеркнуто А.С).

Одним словом, юань стабилен. И эту стабильность Китаю, разумеется, не хотелось бы терять. А опасность есть, поскольку Банк Китая вынужден скупать валютную выручку, которая у китайских компаний в основном формируется в долларах, а также притекающий в страну спекулятивный капитал. Только за второй квартал 2009 года Банк Китая купил $177,8 млрд.

Но доллар же, как известно, дешевеет по отношению к другим мировым валютам. Например, к евро с начала 2009 года он подешевел на 2,9%. В результате Банк Китая вынужден отдавать стабильные юани за дешевеющие доллары. Фактически имеет место экспорт инфляции из США в Китай.

Банк Китая такое положение, мягко говоря, не радует. Отказаться от скупки долларов либо выбросить часть имеющихся резервов на рынок Китай объективно не может. Ведь от 60 до 70% его экспорта – это США. И резкое движение против доллара уничтожит этот экспорт, а с ним и экономический рост. Перевод части внешнеторговых расчетов в юани смягчил бы проблему: Банку Китая пришлось бы скупать меньше долларов и эмитировать меньше юаней.

Но чтобы юань стал расчетной валютой, его нужно сделать не только стабильным, но и привлекательным для участников рынка. Например, путем либерализации биржевых торгов. Ведь, проводя IPO в Шанхае, компании получат не доллары, а юани, которыми поневоле надо будет за что-то рассчитываться. В этом плане помогает снятие административных барьеров. Еще 2 июля 2009 года правительство Китая запустило проект, позволяющий 100 компаниям Шанхая и 300 компаниям южной провинции Гуаньчжоу вести внешнеторговые расчеты в национальной валюте.

Оборотная сторона. Появление на валютном рынке юаня действительно может кардинально изменить соотношение сил между ведущими мировыми валютами. И дело здесь даже не в том, что кто-то вдруг уверует в перспективы юаня в качестве новой мировой резервной валюты или разочаруется в долларе – и кинется скупать валюту Поднебесной.

Все проще. Достаточно вспомнить, что с древнейших времен основной функцией денег было обеспечение товарооборота (подчеркнуто А.С.). И несмотря на то, что со временем их накопление и приумножение превратилось в отдельную самодостаточную задачу, указанную функцию денег никто не отменял. И появление юаня (равно как и любой другой валюты) в качестве расчетной означает, что прежне расчетной валюты становится слишком много, она не нужна в таких количествах, поскольку расчеты в ней уже не ведутся.

Леонов Вячеслав. Китай укрепляет позиции в мировой финансовой системе1.

Китай заключил с МВФ соглашение о покупке его облигаций на 50 млрд. долл., став первым в истории покупателем этих бумаг. По мнению экспертов, таким образом, Пекин рассчитывает укрепить свое влияние в МВФ и мировой финансовой системе в целом, а также испытать еще один способ по снижению своей зависимости от доллара.

В среду глава МВФ Доминик Стросс-кан и представитель Народного Банка Китая И Ган объявили, что долгожданное соглашение между МВФ и Китаем, наконец, подписано. Согласно договору, власти КНР потратят 50 млрд. долл. на приобретение долговых обязательств МВФ, номинированных в SDR. Для МВФ эта эмиссия стала первым выпуском облигаций за всю историю института.

О том, что Пекин намерен купить бонды МВФ, много говорилось еще с конца весны 2009 года – после апрельского саммита «большой двадцатки», где было решено, что финансирование фонда необходимо радикально увеличить. Тогда же о намерении приобрести бонды МВФ заявили и остальные страны БРИК – Россия, Индия и Бразилия. При этом речь шла о куда более скромных суммах – порядка 10 млрд. долл. Пока же от слов к делу перешла только Поднебесная.

Доминик Стросс-Кан

Чжоу

Сяочуань

<<<

И Ган

>>>

Ранее председатель Народного банка Китая Чжоу Сяочуань опубликовал открытое письмо, где говорилось о необходимости повысить роль МВФ в мировой экономике и превратить SDR в глобальную резервную валюту. Здесь прослеживается стремление Пекина снизить свою зависимость от доллара.

Басманов Евгений. Китайская альтернатива NASDAQ. В первый день торгов на ChiNext акции котируемых на ней компаний выросли более чем вдвое1.

В минувшую пятницу в одном из крупнейших городов Китая Шеньчжене с колоссальным успехом открылись торги на новой фондовой бирже, предназначенной для листинга бумаг компаний малого и среднего размеров. Новую площадку ChiNext уже окрестили китайским NASDAQ.

На сегодняшний момент на бирже котируются бумаги 28 компаний, однако профиль их деятельности широко диверсифицирован: фармацевтика, биотехнологии, IT, энергосберегающие технологии, телеком, производство электроники и медицинского оборудования и даже киностудия. Как заявили регулирующие органы, сейчас они рассматривают около ста заявок национальных компаний на листинг на ChiNext.

Разговоры о создании такого рода площадки велись среди китайских чиновников уже на протяжении десяти лет, однако на практике реализовать подобный проект получилось лишь сейчас. Его цель – дать путевку в жизнь молодым компаниям. В отличие от своих старших братьев, Шанхайской или Шеньчженской биржи, ChiNext не предъявляет к эмитентам чрезмерно высоких требований наподобие условия о получении компанией чистой прибыли в течение трех лет подряд перед IPO.

John Dumbrell (Leicester), Robert Ross (Boston College), Lawrence Freedman (KCL), Yiyi Lu (Chatham House), Tim Lynch (ISA)

Несмотря на свою молодость и весьма скромный список торгуемых бумаг, ChiNext сумела поразить всех количеством заинтересованных инвесторов. Объем торгов на бирже в пятницу (30.10.2009) составил почти 22 млрд. юаней. Для сравнения: на Шанхайской бирже этот показатель находится на уровне 120 млрд. юаней. Такой приток инвестиций сказался и на динамике котируемых активов. За первый день торгов совокупная капитализация всех компаний, имеющих листинг на ChiNext, выросла более чем в два раза. Отдельные компании показали просто ошеломляющие результаты. Так, бумаги китайского производителя электроники Chengdu Geeya Technology выросли в цене на 210%. Неплохую динамику показали и акции киностудии Huayi Bros Media (+148%), собирающейся снять боевик с участием Джеки Чана и Джета Ли. Бумаги ни одной из оставшихся 26 компаний не показали прироста в стоимости менее 75%.

Из-за такого ажиотажа среди инвесторов бирже даже приходилось приостанавливать торги. Действующие на площадке правила оставляют за руководством право ограничивать торговлю той или иной ценной бумагой на полчаса, если ее цена изменяется на 20%. Дополнительный получасовой запрет на операции с бумагой может быть наложен в случае 50-процентного изменения ее стоимости. Ну, а если котировка акции изменилась на 80%, то операции по ней останавливаются до 14.57 по местному времени, за три минуты до закрытия торгов.

Подобный ажиотаж на ChiNext вполне объясним, считает аналитик Chatham House Ии Лю (Yiyi Lu). «Создание такой площадки заняло очень много времени. Инвесторы очень ждали возможности купить новые бумаги. Для Китая это вполне нормально – местные инвесторы считают: если купить акции сразу же при их первичном размещении, это обязательно принесет прибыль», - пояснила РБК daily г-жа Лю. Тем не менее, подчеркнула она, для того чтобы говорить о хороших показателях биржи, нужно подождать еще несколько недель.

Завадский Марк. Пузырь для самых маленьких2.

В Шэньчжене торжественно открылась фондовая биржа ChiNext, предназначенная для малых и средних инновационных компаний. По-китайски биржа так и называется – Chuangyeban, то есть «венчурная биржа». Первыми на «китайский NASDAQ» вышли 28 компаний, специально отобранных из нескольких десятков претендентов.

Биржа ChiNext в Шэньчжэне Шэньчжэнь на карте Китая

Китайские власти не хотели сюрпризов на старте работы биржи, поэтому в головную группу вошли достаточно известные и устойчивые фирмы – например, крупнейшая китайская кинокомпания Huayi Brothers и медицинская компания Air Eye Hospital Group. Некоторые из этих «пилотных» предприятий теоретически могли бы дебютировать и на основных площадках в Шэньчжэне и в Шанхае, но выбрали новую биржу. И не прогадали.

В первый же день торгов цена на акции взлетела на 100-200% по сравнению с ценой IPO. Среднее отношение рыночной стоимости компании к ее годовой прибыли (P/E ratio) достигло 111. При том, что на шанхайской фондовой бирже, считающейся перегретой, этот показатель сегодня не превышает 30.

Тридцать крупнейших акционеров новых публичных компаний за несколько минут стали долларовыми миллиардерами, а идея листинга на новой бирже охватила массы китайских предпринимателей. Несколько опрошенных корреспондентом «Эксперта» представителей среднего бизнеса заявили, что рассматривают возможность IPO на Chinext в краткосрочной или среднесрочной перспективе.

В сторону ChiNext начали смотреть и иностранцы, которые активно ищут пути для проведения IPO на китайском фондовом рынке. Их спешка понятна: нынешний бум на китайских биржах очень напоминает пузырь, это признают даже официальные лица. Так, об «инфляции на фондовом рынке» в сентябре 2009 года на «китайском Давосе» в Даляне много говорил вице-президент Bank of China Чжу Мин, а потому компании пытаются провести IPO до того, как этот пузырь сдуется.

Бум одного дня

В последующие дни на ChiNext произошла небольшая коррекция – снижение на 15-20% по сравнению с максимумом первого дня, а коэффициент P/E упал до 97. Но в целом акции по-прежнему торговались значительно выше цены IPO.

Шэньчжэнь – особый экономический район. Шэньчжэнь – город в провинции Гуандун

Предвидя высокую волатильность на новой бирже, китайские регуляторы установили стопперы: в течение дня курс акций одной компании не может падать более, чем на 10%, а если это происходит, сессия приостанавливается. Уже на второй день торгов «красный свет» зажегся для 20 из 28 компаний. Это дало повод критикам заявить, что новая площадка была запущена несвоевременно. «Китайские власти поторопились с этой биржей. Надо было подождать еще года два, дождаться большей финансовой стабильности в Китае и во всем мире», - утверждает в интервью «Эксперту» один из самых известных критиков ChiNext пекинский экономист Цуй Синьшэн.

Вице-президент Bank of China Чжу Мин Открытие биржи ChiNext 30 октября 2009 года, пятница

«Китайские власти сами не знали, чего ждать, поэтому торги начали в пятницу, чтобы потом были выходные на корректировку ошибок», - пояснил «Эксперту» информированный источник в финансовых кругах в Пекине. Похоже, нет согласия по поводу новой биржи и среди самих китайских чиновников. «Нам велели ни в коем случае не хвалить новую биржу, просто сообщить о ее открытии. Это свидетельствует о разногласиях наверху», - рассказывает источник «Эксперта» в экономическом отделе официального китайского информационного агентства «Синьхуа».

В целом СМИ весьма сдержанно отреагировали на выдающиеся результаты первого дня работы биржи. Журналисты предупреждали потенциальных инвесторов, что подобный рост котировок не имеет под собой серьезных оснований. Интересно, что по данным гонконгских СМИ, в первый день работы регуляторы пытались искусственно замедлить рост котировок, неофициально приказав крупным инвестфондам прекратить покупку акций, но за счет активности частных инвесторов бурный рос продолжался до самого закрытия торгов.

В общей сложности акции новых компаний приобрели более 250 тыс. человек по всему Китаю. К концу пятницы суммарная капитализация котирующихся на ChiNext предприятий превысила 140 млрд. юаней, а объем торгов составил пятую часть объема Шанхайской биржи – при том, что в Шанхае торгуется в 30 раз больше компаний, чем на ChiNext. Уже на второй и третий день объемы торгов на ChiNext сократились в четыре-пять раз.

Крупные сбережения

Критики также опасались, что новая биржа перетянет ресурсы с традиционных площадок и тем самым сделает их менее привлекательными для инвесторов. Но этого не произошло. В день открытия ChiNext рынок в Шанхае подрос на 2,3%, а объем торгов остался на обычном уровне. Это свидетельствует о том, что в Китае накоплены огромные запасы капитала, которые активно ищут возможности для инвестиций.

«По нашим оценкам, общий объем частных и корпоративных депозитов в банках составляет два триллиона долларов», - утверждает эксперт Центра изучения развития при Госсовете КНР Чжан Сяоцзи. Иными словами, текущий курс акций на фондовой бирже отражает не текущее экономическое положение, а ситуацию со сбережениями. Учитывая сложности с выводом денег за границу и и инвестициями в иностранные активы, китайские инвесторы традиционно выбирают между фондовой биржей и недвижимостью.

Очевидно, что новая биржа, создание которой обсуждалось в СМИ, дала инвесторам редкую возможность диверсифицировать вложения. Скорее всего, последующие IPO на ChiNext будут встречены частными инвесторами с не меньшим энтузиазмом. «В течение ближайшего года число компаний, акции которых торгуются на ChiNext будет доведено до ста», - уверен Цуй Синьшэн.

Чжан

Сяоцзи

Институциональные инвесторы пока более осторожны. «Мы не станем вкладывать деньги в эти акции. Посмотрим, как будет развиваться ситуация, все слишком нестабильно», - сказал «Эксперту» вице-президент инвестиционного фонда Taishan Габриэль Чампроно.

Вместо банка

При всей непредсказуемости новой биржи она может дать толчок развитию инновационного бизнеса в Китае. «Очень здорово, что такая биржа появилась. Теперь у мелких и средних частных компаний, отрезанных от банковского финансирования, есть возможность получить капитал, необходимый дляуспешного роста и развития», - уверен президент одного из лидеров микрофинансирования в Китае CreditEase Нин Тан.

«Частным компаниям всё ещё крайне сложно получить кредит на развитие в китайских банках, которые в основном работают с государственными корпорациями и требуют залог, иногда многократно превышающий сумму кредита», - соглашается с ним профессор бизнесшколы Cheung Kong Генри Цао. В определенном смысле новая биржа будет заниматься тем, с чем не справляется банковская система: использовать деньги с депозитов для финансирования перспективных проектов частного бизнеса.

В то же время некоторые эксперты полагают, что условия для листинга слишком жесткие. «Если для листинга в Шанхае нужно показать прибыль в течение трёх лет, то на ChiNext достаточно одного или двух кварталов. Это безусловный прогресс, но ведь есть еще и неприбыльные компании, которые из-за этого правила не могут выйти на биржу», - поясняет Нин Тан.

Три года назад подобная история произошла с одним из лидеров китайской туристической отрасли компаний Ctrip. «Они пытались провести листинг в Шанхае, но не смогли выполнить все условия биржи. Поэтому в конце концов выбрали NASDAQ, где нет требований к прибыльности», - рассказал «Эксперту» Генри Цао.

Иностранцы заинтересовались

Бум на китайском фондовом рынке в последние месяцы вызывает повышенный интерес со стороны иностранных компаний, которым хотелось бы получить хоть небольшую долю китайских сбережений. Китайская комиссия по фондовым рынкам прорабатывает возможность для иностранцев проводить листинги в Китае, но это может произойти не раньше, чем через два года. «Возможно, сначала будет разрешена торговля ADR, когда инвестфонды смогут торговать пакетами акций иностранных компаний на китайском фондовом рынке», - рассказывает аналитик Генри Цао.

Но ждать два года готовы не все. По словам собеседников «Эксперта», работающих в крупных пекинских консалтинговых и юридических фирмах, в последнее время к ним все чаще обращаются иностранные компании с просьбой изучить возможности проведения в Китае IPO. Формально, пока это запрещено, но юристы активно ищут лазейки в законодательстве. Например, рассматривается возможность перевода иностранных активов в собственность холдинговой структуры, зарегистрированной в Китае, и затем проведения IPO самого холдинга. Именно такой путь выбрали многие китайские фирмы при листинге на NASDAQ.

«Мы создали холдинговую компанию в США, в которую перевели наши активы в Китае, а затем провели IPO», - рассказывает «Эксперту» президент крупнейшего в мире биметаллической проволоки Fushi-Copperweld Крис Ван. В принципе новая биржа может быть интересна для его компании, но вызывает настороженность высокая волатильность. «Если нужно просто собрать максимальное количество денег единовременно, то ChiNext с ее невероятным P/E – идеальный вариант. Но в долгосрочном плане эта биржа не столь привлекательна», - утверждает Крис Ван.

По словам источников «Экспрта», в финансовых кругах КНР, в основном возможностью выхода на китайский рынок IPO интересуются средние компании, которые ведут или собираются вести бизнес в Поднебесной. «Понятно, что можно разместить и акции типа В, которые котируются в долларах США, но их привлекательность для инвесторов намного ниже обычных акций, - поясняет источник «Эксперта». – А если размещать акции в юанях, потом будет очень сложно вывести деньги за границу, то есть инвестировать их придется внутри КНР».

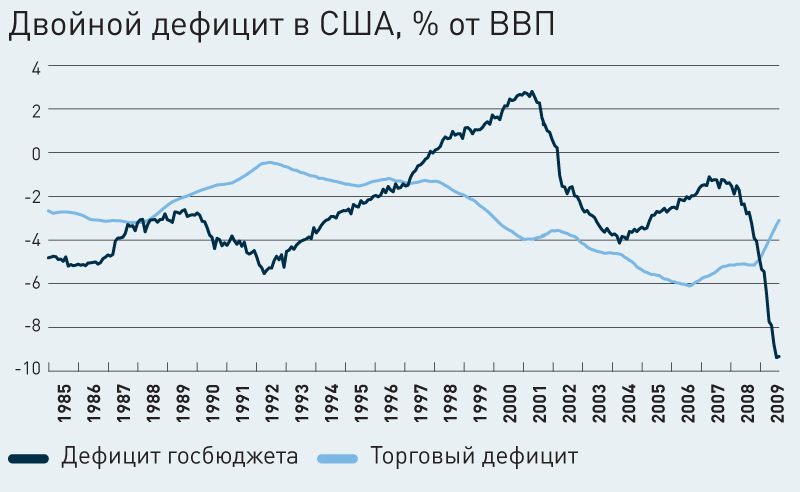

Зотин Александр. Великая Китайская стена американского долга1.

Мировая финансовая система испытала за последние два года мощнейший удар – без всякого сомнения, самый серьезный за всю историю после Великой депрессии. Да и сами эти два кризиса очень похожи. Как спекулятивный рост 1920-х создал основание для банкротств банков в период Великой депрессии, бум прошлых нескольких лет привел к краху системных финансовых институтов США. Другая общая черта тоже очень важна: коллапс американского фондового рынка 1929 года также разросся до масштабов международного кризиса, поскольку в связи с ним закончился поток американских кредитов в Германию. А без этого потока Германия оказалась неспособной продолжать выплаты репараций Франции и Великобритании. Внутриевропейский конфликт позже перерос во Вторую мировую войну.

Но сейчас дело обстоит несколько иначе. Сейчас уже сами США – самый большой в мире должник. А самый большой кредитор, Китай, пока не отказывается от подпитки мирового экономического гегемона и продолжает финансировать Америку. Впрочем, в структуре китайских покупок американских ценных бумаг за последний год произошли существенные изменения. Рассмотрим их подробнее.

1. Акции. Начиная с 2007 года Китай активно скупал акции американских компаний. Еще до официального кризиса китайский фонд национального благосостояния China Investment Corporation купил на $3 млрд акций американского финансового холдинга Blackstone, а в декабре 2007 года продолжил рискованную политику инвестирования и приобрел на $5 млрд акций банка Morgan Stanley. Сейчас, после кратного обесценения этих активов, Китай свернул покупку американских акций. Но и больших продаж обесценившихся акций пока нет.

2. Облигации полугосударственных агентств. Бумаги Fannie Mae, Freddie Mac и др. пользовались устойчивым спросом со стороны Китая с начала века. Кстати, не только Китая – к началу 2008 года в них было вложено более 20% золотовалютных резервов Центрального банка России (более $100 млрд), но к середине 2008 года объем этих вложений сократили вдвое. Несмотря на то, что 7 сентября 2008 года государственное Федеральное агентство по жилищному финансированию (FHFA) взяло под контроль Fannie Mae и Freddie Mac, спроса на эти бумаги со стороны международных инвесторов нет. Более того, как видно на графике, Китай потихонечку избавляется от своего пакета облигаций этих агентств.

3. Корпоративные облигации и другое. В течение нескольких лет Китай покупал долговые обязательства первоклассных американских заемщиков. Однако после коллапса Lehman Brothers стало ясно, что такие вложения по нынешним временам слишком рискованные – сейчас Поднебесная сокращает свой пакет корпоративного долга американских компаний.

4. Депозиты. Незначительные по объемам долларовые депозиты Китая в последнее время также немного сократились.

5. Гособлигации США. Сокращение покупок бумаг Fannie Mae, Freddie Mac, корпоративного долга и акций почти полностью компенсируется ростом покупок казначейских обязательств США – Treasuries. На частный и полугосударственный долг спроса больше нет – Китай покупает только государственный долг США, но зато в объемах, превышающих докризисные в разы.

Картина покупок американского долга Поднебесной показывает, что ключевой структурный дисбаланс в мировой экономике, отчасти приведший к глобальному кризису – излишние накопления в Китае с одной стороны и высокий уровень задолженности в США с другой, по своему содержанию сохранился, но несколько изменил свою форму.

До кризиса основными чертами этого дисбаланса были большой дефицит торгового баланса США (а также увеличивающийся европейский дефицит), и профицит торгового баланса, сложившийся в странах развивающихся рынков, прежде всего Китая. Капитал, как река на полотнах сюрреалистов, тек вверх по склону – бедный Китай финансировал богатые США. Однако до кризиса в китайском финансировании нуждались прежде всего американские домохозяйства, покупавшие в кредит жилую недвижимость, фактически они были крупнейшими заемщиками в мировой экономике. Правительство же Поднебесной посредством покупки тех же облигаций Fannie Mae, Freddie Mac предоставляло им финансирование.

В ходе кризиса сложившаяся система, в которой Китай стал самым большим источником кредита в мировой экономике, мутировала, но не сломалась. Дефицит платежного баланса США резко сократился – домохозяйства и бизнес стали меньше тратить и снизили спрос на кредиты. Зато на фоне снижающегося дефицита торгового баланса быстро вырос дефицит госбюджета. Вся антикризисная политика США сконцентрировалась не на сокращении долгового бремени, а на фактической переделке частных долгов в государственные. Ну а Китай, как и прежде, остался крупнейшим покупателем американского – теперь уже государственного – госдолга. Дисбаланс жив, и даже почти не уменьшился, а это значит что его болезненное для всей мировой экономики выправление еще впереди.