Лекции по курсу «Теория ценных бумаг»

| Вид материала | Лекции |

- Лекции по курсу «Теория ценных бумаг», 347.23kb.

- Лекции по курсу «Теория ценных бумаг», 3266.73kb.

- Лекции по курсу «Теория ценных бумаг», 1266.35kb.

- Лекции по курсу «Теория ценных бумаг», 1166.77kb.

- Лекции по курсу «Теория ценных бумаг», 3232.48kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Учебная программа по курсу «управление портфелем ценных бумаг» Специальность, 48.16kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Лекции по курсу «Теория ценных бумаг», 1553.05kb.

А ваш образ жизни, привычки из-за кризиса изменились?

— Особо нет. Что может измениться у человека, который последние 26 лет встает в 4.30 и вместо сна два часа играет в баскетбол или занимается в спортзале? После такой зарядки все остальное кажется несложным.

Письменная Е., Губейдуллина Г., Желобанов Д. ВЭБ распродаёт свой портфель1

ВЕБ просит правительство разрешить ему потихоньку продавать акции, купленные прошлой осенью (2008 года) на средства ФНБ.

Минфин и ВЭБ обсуждают судьбу задепонированных в ВЭБе средства фонда национального благосостояния (ФНБ). Речь идет о пятилетнем депозите, выделенном год назад ВЭБу для скупки акций с целью поддержания фондового рынка. Госкорпорация говорит о том, что не считает целесообразным дальнейшее обслуживание депозита, поэтому рассматривается и вариант его закрытия.

Сейчас уже очевидно, что ВЭБ получил максимально возможную доходность по акциям, и больше нет нужды держать деньги в этих инструментах. Прошлой (2008 г.) осенью, когда котировки большинства акций упали в разы, ВЭБ ежедневно ближе к закрытию торгов покупал «голубые фишки» - «Газпром», Сбербанк, ВТБ, «Норильский никель», «Сургутнефтегаз», «Лукойл»1. Хотя операции велись через брокеров, участники рынка их видели, и многие неплохо заработали на этих сделках. Инвестировал ВЭБ и в корпоративные облигации надежных эмитентов – те же «Газпром» и «Лукойл», РЖД, ВТБ, ВТБ-Лизинг финанс, Банк Москвы, Россельхозбанк, Газпромбанк. Текущая доходность портфеля составляет не менее 60%, сообщила вчера представитель ВЭБа Екатерина Карасина. По большому счету инвестиции ВЭБа как антикризисная мера уже оправдали себя. Они поддержали рынок, а ФНБ принесли большой доход. Но министр финансов Алексей Кудрин прохладно относится к идее закрытия депозита: «Судьба депозита зависит от целого рада решений, которые пока не приняты». Одно из возможных решений – преобразование депозита в портфель ценных бумаг, который будет отдан ВЭБу в доверительное управление. Но тогда встает вопрос о мотивации управляющего. Пока получается, что вся заработанная прибыль является заработком ФНБ – так договаривались ранее, а это не совсем справедливо. Ведь ВЭБ очень хорошо поработал, и не совсем справедливо оставить его без бонуса.

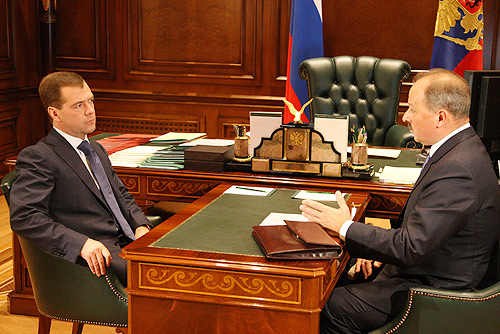

Д. Медведев и В. Дмитриев

<<<

Владимир Дмитриев

>>>

По состоянию на 1 октября 2009 года объем средств ФНБ, размещенных ВЭБом на рынке ценных бумаг, составляет 148,6 млрд. руб. (на 1 сентября – 161,6 млрд. руб., на 1 августа – 168,5 млрд. руб.), сообщила Карасина. Ранее председатель госкорпорации Владимир Дмитриев объяснял, что ВЭБ постоянно проводит операции с ценными бумагами из портфеля ФНБ, а уменьшение объема средств связано не только с продажей госбумаг, но и с их погашением, предъявлением бумаг по оферте.

Участники фондового рынка на вопрос «Ведомостей», следует ли в такой ситуации продолжать держать заемные средства на фондовом рынке или лучше зафиксировать прибыль, выбрали второй вариант.

В ВЭБе считают, что было бы рационально на протяжении следующего (2010) года потихоньку продавать акции небольшими порциями, чтобы не нанести большими продажами ущерба фондовому рынку. Выйти с рынка гораздо труднее, чем зайти на него.

Кудинов Василий, Губейдуллина Г., Оверченко М. Перегретая Россия. Мировые спекулянты надули пузырь в России, считает Алексей Кудрин2.

Российский фондовый рынок вырос на спекулятивных деньгах, поэтому котировки в любой момент могут упасть, предупредил вице-премьер Алексей Кудрин. Значит, стоит ждать продажи портфеля ВЭБом, считают участники рынка.

Акции российских компаний могут подешеветь, причем достаточно скоро и весьма существенно, заявил вчера вице-премьер Алексей Кудрин на «Финансовом форуме России», организованном «Ведомостями». Причина – обилие спекулятивных денег, пришедших на наш рынок. Именно поэтому с начала 2009 года ведущие российские индексы выросли более, чем вдвое, в то время как основные индексы Индии, Бразилии и Китая – примерно на 75%, отметил Кудрин.

Благодаря антикризисным мерам разных стран в мире скопилось много свободных денег, констатировал Кудрин. Сворачивание этих мер должно привести к сжатию ликвидности и оттоку спекулятивного капитала с российского рынка, уверен Кудрин: «Поэтому рынки нервно реагируют на рассуждения о стратегиях выхода из кризисных мер: уже началось или мы еще постоим с деньгами?». В 1938 году, когда США начали сворачивать меры поддержки, фондовый рынок упал более чем на треть, напомнил Кудрин.

Рынок напугали слова Кудрина, констатирует Николай Подлевских из «Цэрих кэпитал менеджмента». Индекс РТС вчера снизился на 1,4%, пока фондовые рынки Азии, Европы и Америки снова тестировали максимум этого года. «Похоже, что инвесторы разделились на два лагеря: тех, кто считает, что Центробанки снова надувают пузыри, и тех, кто полагают, что растущие цены активов отражают зарождающийся экономический подъем. Большинство, видимо, полагает, что при дешевых деньгах рост цен на рискованные активы продолжится», - говорит Эндрю Лэпторн, аналитики Societe Generale.

Российские власти от слов могут перейти к делу. Заявление Кудрина косвенно свидетельствует о том, что ВЭБ действительно продает часть своего портфеля, так как Минфин считает, что цены на бумаги высокие, допускает вице-президент департамента торговых операций «Дойче банка» Сергей Суверов. Получить комментарии ВЭБа вчера вечером не удалось.

Николай Подлевских

Сергей

Суверов

Обвала ждать не стоит, успокаивает Кудрин: «Ничего в ближайшие дни не произойдет, но надо помнить, что деньги пришли на время». В правительстве и вовсе не рассчитывают на рост котировок, следует из высказываний Кудрина. Он надеется, что в ближайшие два года государство продаст за 250-300 млрд. акции ВТБ, недавно купленные в ходе допэмиссии за 180 млрд. руб., а ВЭБ через 3-5 лет с прибылью продаст акции UC Rusal, которые собирается купить в ходе декабрьского IPO.

Российские акции торгуются с большим дисконтом к китайским и индийским, а ожидания низких процентных ставок в следующем 2010 году могут способствовать сохранению роста котировок, - надеется Суверов.

Паппэ Я., Дранкина Е. Кризис во всех измерениях1

15 сентября 2008 года было объявлено о банкротстве Lehman Brothers, этот день считается формальным началом экономического кризиса. Поразивший мировое сообщество страх, что этот кризис разрушит новую глобализационную модель мироустройства, так до конца и не прошел. Журнал "Деньги" в своем специальном проекте анализирует, что же на самом деле произошло за эти два года, а также пытается предсказать, возможен ли кризис глобализации в ближайшем будущем.

Намалевали черта. Вторая годовщина мирового кризиса — повод спокойно оглянуться по сторонам и оценить, что же произошло. На наш взгляд, ничего ужасного. Кризис был, продолжался примерно полтора года и весь вышел. Со второго-третьего квартала 2009-го в большинстве стран и отраслей идет не очень быстрое, иногда неустойчивое посткризисное восстановление.

Исходя из других соображений, можно было бы отмечать не вторую, а третью годовщину. Финансовый кризис можно отсчитывать с лета-осени 2007 года, когда начались серьезные затруднения у игроков глобальных финансовых и фондовых рынков и проблемы с ипотечными кредитами в США. Однако настоящая рецессия, то есть падение общеэкономических показателей в большинстве стран мира, началась все же только после краха Lehman Brothers.

В любом случае, на наш взгляд, характер кризиса большинством экономистов оценивается неправильно. Так было с самого начала и продолжается до сих пор. Общим местом в рассуждениях университетских профессоров, аналитиков, бизнесменов и государственных деятелей различного уровня стали два утверждения. Во-первых, этот кризис — самый глубокий после Великой депрессии 1929-1933 годов. А во-вторых, это кризис глобализации, то есть той новой модели мира, которую принес XXI век вкупе с происшедшим чуть ранее крахом социализма.

Вот, например, что говорят о кризисе "великие и ужасные" Джордж Сорос и многолетний глава ФРС Алан Гринспен. Сорос в статье, опубликованной в газете "Ведомости" в январе 2010 года, утверждает: "Мы пережили тяжелейший со времен Второй мировой войны финансовый кризис. Его можно сравнить только с лопнувшим в 1991 году пузырем на рынке недвижимости в Японии (от которого эта страна все еще не оправилась) и Великой депрессией 1930-х... Современные проблемы куда масштабнее, чем во времена Великой депрессии... Многие еще не осознали, что нынешний кризис отличается от всех предыдущих, что заканчивается очередная эпоха... Вот почему старая система развалилась и не может быть склеена заново..."

А вот что пишет Алан Гринспен в монографии "Кризис", увидевшей свет в марте 2010-го: "Нынешний кризис — наиболее острый с 1907 года... Худшего финансового кризиса в мировой экономике просто не может быть..."

Такие же радикальные оценки звучали в это время и в России. В докладе Института глобализации и социальных движений (ИГСО), опубликованном в июне 2008 года, не без злорадства и с явным отсылом к В. И. Ленину говорилось: "Начавшийся мировой экономический кризис является системным, обусловленным противоречиями неолиберальной модели капитализма (мировое хозяйство не может дальше развиваться по-старому)". Впрочем, думали так вовсе не одни "крайне левые".

Бывало хуже. На наш взгляд, прежде всего, преувеличены относительные масштабы того, что происходило в 2008-2009 годах. С Великой депрессией это, конечно, и рядом не стоит. Тогда был и многолетний спад, и настоящий голод в самых развитых странах, и реальный вызов капитализму как системе. И экономические последствия ощущались до начала Второй мировой войны. А два года назад американские безработные потеряли возможность улучшения жилищных условий, а по всему миру у инвесторов сгорели бумажные триллионы. Всего-навсего. Что, впрочем, тоже обернулось человеческими драмами.

По глубине и разрушительности воздействия на соотношение сил в мировой экономике, а также по социальному и политическому резонансу кризис 2008-2009 годов сопоставим с кризисом 1973-1975 годов, когда наблюдался один из самых тяжелых циклических спадов второй половины XX века. Начинался он даже громче нынешнего: с войны на Ближнем Востоке, эмбарго стран ОПЕК Западу, с пятикратного повышения цен на нефть. Так же как и два года назад, было четкое ощущение, что западная модель выдыхается и жить по-старому мир уже не будет. Но все устаканилось, причем за те же, что и сейчас, несколько кварталов. И доминирование Америки сохранилось, и сам кризис не растянулся на долгие годы, как Великая депрессия.

Итак, по масштабам и последствиям этот кризис хотя и глубже среднего, но вполне ординарен. Вполне ординарен он и по содержанию. Это вовсе не кризис глобализации, а нормальный циклический кризис капиталистической экономики в период глобализации. И это не игра словами.

История, которой не случилось. Слово "глобализация" используется так часто и широко, что почти утратило какую-либо конкретику. Попробуем ее вернуть. Глобализация — это ряд мощных процессов в экономике, политике и культуре, развернувшихся с 90-х годов XX века. У каждого наблюдателя, вероятно, есть свой перечень этих процессов. Но в любой из этих перечней должно войти следующее:

● центры тяжести в мировой экономике сдвигаются; Китай и Индия превращаются в мировую фабрику, а США — в ключевого потребителя и сберкассу для этих стран;

● все основные участники мировых финансовых и фондовых рынков становятся транснациональными;

● формируется быстро растущий набор ценностей, признаваемых в подавляющем большинстве стран мира.

Если согласиться с этим набором, то о кризисе глобализации можно было бы говорить в том случае, когда прерывается один из перечисленных процессов. Например, китайское правительство и бизнес сбрасывают облигации американского казначейства, при этом оно демонстративно начинает переговоры с другими странами об отказе от доллара как резервной валюты. С другой стороны, США и западные союзники могли бы ввести ограничение на экспорт технологий в Китай и Индию. Кризисом глобализации мог бы стать даже отказ ФИФА от проведения чемпионата мира по футболу в ЮАР под предлогом того, что страна из-за тяжелых экономических условий не сможет обеспечить безопасность. Поскольку важнейшим в наборе ценностей, о которых говорилось выше, являются социоэтническая однородность и географическая толерантность.

Но ничего этого не было. Не было даже обычного для кризисов XX века всплеска безоглядного протекционизма. Напротив, более активно, чем когда-либо, разные страны в разных форматах пытались согласовывать свою экономическую политику. Успешность этих согласований можно оценить по-разному, но называть их провальными мы бы не стали.

История, которая случилась. Повторим: случился нормальный циклический кризис. Обладающий, впрочем, двумя особенностями. Во-первых, он действительно необычайно глубок, особенно на фоне роста в предыдущие десять лет. Настолько мощного роста, что предыдущий кризис 2000-2001 годов, известный как крах доткомов, привел не к спаду в экономике, а лишь к снижению темпов. Во-вторых, кризис этот — синхронный, то есть он поразил одновременно все развитые страны мира.

Конечно, это было огромной неожиданностью для практиков, которые обязаны "танцевать, пока играет музыка". Но академических экономистов по идее такой поворот удивить был не должен. Ведь есть эмпирическая закономерность: чем слабее предыдущий спад, тем глубже последующий. Закономерность хотя и не строгая, но подтвержденная опытом десятилетий. Кроме того, сама длительность и мощь предыдущего подъема должна была насторожить.

При обсуждении кризиса много внимания уделяется subprime-кредитам, породившим пузырь на жилищном рынке США. Похоже, однако, что это лишь второстепенный момент. Дело в том, что чрезмерный рост спроса на жилье, а затем его резкое падение характерны для подавляющего большинства циклических кризисов в США, но никогда не являлись их основной причиной.

При любом подъеме есть отрасль или сектор, которые оказываются переинвестированы. Они обычно и становятся центром кризиса. На сей раз все видели стремительный и не очень обоснованный рост сектора финансовых посредников — инвестиционных банков, хедж-фондов и пр. Их работа по производству деривативов (производные ценных бумаг) обеспечивала рост стоимости всех прочих активов — компаний, недвижимости, рабочей силы. То есть вполне очевидно, что крах в этом секторе должен был привести к максимальным количественным потерям во всех остальных.

При этом потери были именно что количественными, или, как говорят многие, бумажными. Падение стоимости ценных бумаг вовсе не означает, что что-то плохое произошло с реальными активами, под которые они выпущены. Дома стоят, заводы не разрушились, принципиальных изменений в структуре спроса не видно.

Тем не менее стремительное и многократное снижение стоимости всех ценных бумаг у всех собственников произошло. А важно заметить, что на Западе ценными бумагами владеют и миллиардеры, и студенты, и домохозяйки. Именно поэтому настолько тяжелой и негативной была психологическая реакция общества.

Много психологизма и в оценке центральных фигур кризиса, которые были объявлены виновниками случившегося,— это инвестбанкиры и прочие "финансисты с Уолл-стрит".

Отношение к ним всегда двойственное. С одной стороны, это хорошие парни, благодаря своему таланту формирующие будущее мира и помогающие процветанию отраслей, компаний и людей, включая самих себя, конечно. С другой — подозрительные типы, делающие деньги из воздуха. Поэтому когда богатеют все — они герои, в противном случае — злодеи. Ситуация, принципиально отличная от кризиса доткомов. Тогда неожиданно свалившееся на программистов богатство, а потом разорение никого другого серьезно не задело. Поэтому они как были хорошими ребятами, так и остались.

И еще один тяжелый для западного сознания момент: мы падаем, а они (Китай, Индия и даже Индонезия) растут, почти не снижая темпа. Абстрактно новую роль Азии уже приняли. Опять же американцы с легкостью шутили в благополучные времена о том, что детям нужно нанимать только китайских бонн, чтобы малыши учили язык будущего. Но когда пришлось туго и дети еще не выросли, вдруг оказалось, что китайцы уже сами вот-вот начнут приглашать американок в няни,— и стало уже не смешно.

Глубина кризиса и острота его восприятия привели к тому, что и примененные антикризисные меры были экстраординарными для последних 20-30 лет. Правительства всех стран активно пустили в ход и печатный станок, и административную дубину. В итоге как-то разрулили финансовый рынок. Одновременно спрос Китая и Индии поддержал в нормальном состоянии рынок сырьевой. Эти два момента позволили заработать стандартным механизмам, обеспечивающим посткризисное восстановление в капиталистической экономике.

И все ничего, если бы не два облачка на горизонте. Первое — долгосрочные проблемы госбюджетов, возникшие в результате срочных денежных вливаний 2008 — начала 2009 года. Результатом могут стать проблемы на рынке государственного долга и ускорение инфляции. Это всем понятно, но всем понятно также, что это случится не завтра. Второе — замеченные уже в конце 2009 — начале 2010 года финансовые проблемы ряда стран Евросоюза. При худшем развитии событий это может поставить под вопрос будущее и евро, и самого ЕС. Но об этом мы поговорим в третьей статье этого цикла, которая будет опубликована 27 сентября. А в следующем номере (20 сентября) мы расскажем о том, чем кризис-2008 стал для России.

Паппэ Я., Дранкина Е. Кризис во всех измерениях-21

Первый циклический кризис, только что пережитый Россией, позволил увидеть истинные силу и слабость нашей экономики. Плохая новость состоит в том, что кризисы для нас всегда будут тяжелее, чем для многих других. А хорошая — в том, что топорные методы борьбы с этой напастью все-таки действуют.

Пять слов про экономику. В 2008-2009 годах российская рыночная экономика пережила первый циклический кризис в своей постимперской истории. Дефолт и последовавший за ним спад в 98-м году не в счет, это был кризис не рыночной экономики, а переходной.

Кризис 2008 года в России был неизбежен по одной простой причине. Мировой циклический спад всегда охватывает большинство стран с рыночной экономикой. Исключением являются те страны, которые находятся на стадии "экономического чуда" или чего-нибудь похожего, либо те, экономику которых можно назвать рыночной лишь с натяжкой, как, например, Белоруссия.

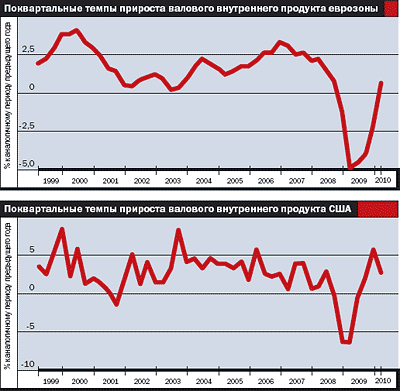

Столь же неизбежным было то, что у нас кризис оказался серьезнее, чем в ведущих развитых и развивающихся странах. По официальным данным, ВВП в России за 2009 год упал на 8%, промышленное производство — более чем на 9%, инвестиции в основной капитал — более чем на 16%. В развитых странах темп падения ВВП был в разы меньше: в США — 2,4%, в Еврозоне — 4,1%, в Японии — 5%. В Китае, Индии, Бразилии ВВП вообще не падал, а лишь снизил темпы роста.

Причина этого кроется в самом характере российской экономики, которую в мировом контексте можно описать пятью словами. Она, во-первых, маленькая, во-вторых, открытая, в-третьих, сырьевая, в-четвертых, периферийная и, в-пятых, перекредитованная. Причем первые четыре характеристики — имманентные, и только пятая — ситуативная: наш бизнес, не ко времени поверив в свои силы, набрал иностранных долгов лишь непосредственно перед кризисом.

Сочетание этих пяти характеристик сделало экономику столь уязвимой в кризис, когда одновременно резко снизились цены на сырье, сжался кредитный рынок и упал фондовый. В результате у самых крупных и мощных российских компаний не только снизились текущие доходы, но и обесценились залоги, обеспечивающие их займы. Мировые банки-кредиторы получили юридическое право требовать досрочного возврата своих средств, а в случае отказа забирать залоги (это называется margin calls) и немедленно воспользовались этим правом, ничуть не входя в положение российских заемщиков. Поверхностное объяснение такой неделикатности состоит в том, что иностранные банки на тот момент не очень доверяли ни российскому бизнесу, ни российскому государству. Но важнее другое: в кризис о проблемах заемщиков из любой малой периферийной экономики, не только российской, никто не задумывается. Это не те партнеры, с которыми банки-мейджоры связаны одной цепью и на века.

Не смогли помочь и отечественная банковская система и финансовые рынки. Их мощность кардинально уступает потребностям российской экспортно ориентированной промышленности.

Далее же все происходило в полном соответствии с учебником по макроэкономике. Проблемы экспортного сектора мгновенно передались внутренней экономике. Почти мгновенно схлопнулись и наметившийся в предыдущие годы инвестиционный подъем, и ажиотажный потребительский спрос, и строительный бум.

Справедливости ради надо сказать, что российская экономика не единственная, которую можно описать пятью словами, с которых мы начали разговор. Так же в целом выглядит и экономика, казалось бы, давно благополучной Австралии, которой кризис тоже нанес сильный удар. А для описания экономики ряда стран Восточной и Южной Европы нужно убрать только слово "сырьевая". И вот им-то пришлось хуже всех: начавшие расти в 2009 году цены на энергоносители и металлы лишь создали им дополнительные трудности, а не помогли, как нам.

Пророки и шаманы. Если ориентироваться на самые известные высказывания наших руководителей перед кризисом, то складывается впечатление, что власти его элементарно проворонили. В начале 2008 года, когда наиболее драматические события в мире еще не произошли, но финансовые проблемы уже набирали обороты, министр финансов Алексей Кудрин на Давосском форуме назвал Россию "островом стабильности". Впоследствии этот тезис повторил и глава государства Дмитрий Медведев. А Владимир Путин летом 2008 года обвалил акции металлургической компании "Мечел", пообещав "прислать доктора" ее владельцу. Рискнем предположить, что, ожидая финансовую бурю, премьер-министр так "шутить" не стал бы.

Впрочем, основываясь лишь на цитатах, обвинять российское правительство в легкомыслии не стоит. Во-первых, надежды на то, что "пронесет", питали не только мы. Авторитетный гарвардский историк Ниэлл Фергюсон, опубликовавший в 2008 году работу "Восхождение денег: Финансовая история мира", говорил о том, что в стороне от кризиса останется... Америка: "Критически важное обстоятельство заключается в том, что этот кризис глобализации причинил другим гораздо больший ущерб, чем Соединенным Штатам. И я полагаю, что именно по этой причине Соединенные Штаты сохранят свой статус безопасной зоны, несмотря на потрясающую монетарную и финансовую экспансию, которую мы видим в данный момент".

Во-вторых, заявления об "острове стабильности" можно рассматривать не как изложение реальных взглядов, но в качестве шаманского заклинания финансовых рынков, вспомнив, что это тоже является частью работы министров финансов (а также председателя Центробанка) любой страны. И что иногда демонстративная уверенность денежных властей срабатывает, оттягивая или смягчая финансовые неурядицы.

Но был один действительно серьезный прокол российских властей, причем всех сразу. Речь идет о процедуре принятия бюджета-2009. Прогноз для него Минэкономразвития составлял в августе 2008-го и в нем заложил темп ВВП в 6,7%. В августе это была нормальная и даже консервативная экстраполяция, к которой придраться трудно. Но принимался бюджет Федеральным собранием и утверждался президентом осенью 2008-го. О чем они тогда думали, непонятно: хотя масштабы кризиса никто оценить не мог, уже было вполне очевидно, что дело нешуточное. Профессионально корректным было бы либо отложить принятие бюджета в связи с чрезвычайными обстоятельствами, либо волевым образом уменьшить заложенный рост раза в два. Но власти предпочли иной, административно-корректный путь: выполним-ка мы все положенные процедуры, и плевать на содержание. Однако это решение лишь отложило административную волокиту: в апреле, естественно, пришлось утверждать новую версию бюджета, а в июне — антикризисную программу.

С другой стороны, не стоит забывать, что во второй половине 2000-х российское правительство сделало ряд шагов по подготовке экономики страны к будущему циклическому спаду. Пользуясь сверхвысокими ценами на нефть, оно сформировало профицитный бюджет, а также фонд национального благосостояния и резервный фонд. И хотя было создано немало государственных и квазигосударственных институтов развития, способных освоить любые деньги, но, к чести финансовых властей, они были поставлены в достаточно жесткие условия. И "съесть" все им не дали.

"Молоток и чья-то мать". К антикризисной политике государства начиная с осени 2008 года также можно предъявить очень много претензий, что и делалось со всех сторон. Во-первых, в отличие от ситуации в развитых странах, у нас правительство главным образом поддерживало не граждан-потребителей, а предприятия и отрасли. Во-вторых, львиная доля поддержки пришлась на банки, без видимого влияния на кредитование реального сектора и физических лиц. В-третьих, рынку не дали отбраковать неэффективные производства и компании. В-четвертых, огромные средства потратили на спасение зарвавшихся и обанкротившихся олигархов. В-пятых, напечатали столько денег, что инфляция вот-вот готова вырваться из-под контроля. Все это истинная правда, но есть смысл разобраться, почему все было сделано так, а не иначе.

По большому счету российские власти боролись с кризисом теми же методами, что и в других странах,— вливали деньги в экономику, печатали, если их не хватало, пытались подогреть внутренний спрос и оживить инвестиции. Но с понятными отличиями. Спектр мер был уже, точность попадания ниже, затраты на единицу результата выше. Можно также сказать, что работали более топорно, практически как в том анекдоте, где американские разведчики, подслушав разговор советских пилотов чудом спасшегося новейшего самолета, выяснили, что при его ремонте использовались только "молоток и чья-то мать". Все это вполне естественно хотя бы потому, что для нас это первый циклический кризис, а у них даже не десятый.

Начнем с банковского сектора, которому досталось больше всего денег. Официальное объяснение было следующим: даем деньги банкам, чтобы они могли в достаточных объемах и на приемлемых условиях кредитовать реальный сектор. Если верить этому объяснению, то результат надо признать провальным, поскольку заявленная цель достигнута не была. Однако, видимо, реальный мотив был другим. Власть сконцентрировалась не на том, как улучшить финансовую ситуацию, а на том, "как бы не было хуже". Исходя из опыта 90-х, под "хуже" подразумевали развал денежной системы: банки перестают проводить платежи, возникает система взаимозачетов, бартер, хаос. По данным Всемирного банка, в 2008 году только расходы бюджета, направленные на поддержку финансовой системы, превысили 3% ВВП. Также поддержка оказывалась со стороны ЦБ и государственных банков. И все это просто для того, чтобы банки нормально работали. Цель не слишком амбициозная, но конструктивная, и она была вполне достигнута.

Перейдем к следующему обвинению. Давно сложившаяся в Европе и Северной Америке традиция требует: в кризис поддерживайте людей, а не структуры. Или, иначе говоря, потребителей, а не производителей. Общепринято, что это не только социально ориентированная, но и более эффективная политика: потребители создадут спрос, а национальные производители ответят предложением. А если делается не так, то это результат лоббизма, давления групп интересов и других зловредных заговорщиков.

Россия эту традицию не восприняла. У нас прежде всего боролись за сохранение занятости на существующих предприятиях, одновременно оказывая им поддержку и напуская прокуроров. Объяснений этому несколько. Во-первых, так проще: предприятия на виду, а выборочно поддерживать действительно нуждающиеся группы населения мы пока не научились. Во-вторых, структура спроса в России такова, что растущие доходы потребителей во многом, если не в основном тратятся на зарубежные товары (опыт 2010 года это полностью подтвердил — первым начал расти спрос на импорт). Наконец, есть и психологический фактор: осмелимся утверждать, что для большей части россиян трудоспособного возраста сам статус постоянно занятого — большее благо, чем рост или даже сохранение доходов.

Впрочем, программы прямой поддержки потребителей, пусть и в ограниченном объеме и не всегда с положительным эффектом, но все-таки осуществлялись. Фактически провалилась программа субсидирования автокредитов, очень слабо прореагировали заемщики на возможность реструктуризации ипотечных кредитов на более длительный срок и под высокий процент. То ли были уверены в своей платежеспособности, то ли надеялись на авось. Но зато сработала скопированная с Запада программа "деньги за драндулет": возможность зачесть стоимость сданной в утиль машины вернула спрос на дешевые российские автомобили.

Деньги — заводам и олигархам. Еще одна добрая мировая традиция — рассматривать циклические кризисы в качестве "санитаров леса". Они-де выполняют важную конструктивную работу, убирая с рынка компании и предприятия, либо плохо управляемые, либо объективно устаревшие, а также неэффективных собственников. Российское же правительство (возможно, опасаясь народного бунта или еще из каких соображений) не дало развернуться вроде бы столь актуальному для модернизации и инноваций процессу зачистки. Первым делом оно начало составлять длинные списки предприятий, которым затем полтора года разными способами оказывало индивидуальную помощь. Вполне отдавая себе отчет в степени отсталости нашей промышленности, здесь, как ни странно, мы готовы согласиться с таким решением. На наш взгляд, первый циклический кризис в истории страны еще не время для того, чтобы можно было позволить рыночным силам сломать основы индустриальной структуры народного хозяйства. Поскольку при всей своей отсталости крупная промышленность играет в экономике важнейшую роль, и ее модернизационный потенциал совсем не равен нулю. Никто не даст гарантии, что на месте уничтоженных старых предприятий выросли бы новые, а потерявшие работу индустриальные рабочие снова нашли бы ее в промышленности. Даже миллиардные вливания в АвтоВАЗ в кризис можно простить правительству, поскольку это ключевое предприятие как минимум для индустриальной системы Поволжья. Но это не значит, что АвтоВАЗ нужно тянуть вечно — если предприятие останется убыточным даже на новом витке экономического роста, то пусть себе тонет.

С другой стороны, строителям и девелоперам серьезная помощь не оказывалась, несмотря на то, что, по общему мнению, у этого сектора большой мультипликатор роста,— условно говоря, вкладывая рубль в строительство, другим отраслям даешь заработать три. Лишь нескольким компаниям-лидерам были даны гарантии по кредитам, также у них было выкуплено некоторое количество построенных квартир. Дело, по-видимому, в том очевидном факте, что масштабы офисного и торгового строительства в предкризисный период были явно ажиотажными и никаких здравых оснований не имели. А высокий спрос на жилье определялся политикой банков, они как минимум с 2006 года раздавали ипотечные кредиты людям, которым хватало лишь на текущее потребление. И если сектор жилищного строительства был недофинансирован по сравнению с естественными потребностями россиян, то по сравнению с их доходами финансирование было даже избыточным.

Теперь о спасении олигархов, которое выглядит, пожалуй, еще более "антинародным". Осенью-зимой 2008 года было выдано (главным образом ВЭБом) около $10 млрд кредитов собственникам крупнейших российских компаний для того, чтобы эти люди смогли урегулировать проблемы margin calls и сохранить свои контрольные или блокирующие пакеты. Основными получателями были завсегдатаи золотой сотни "Форбс" — Дерипаска, Фридман, Потанин. Казалось бы, все ясно: возрождение олигархии, в очередной раз прогнувшей власть. Но возможна и другая интерпретация. В случае если бы ситуация margin calls реализовалась, собственниками крупнейших пакетов акций "Норникеля", "Вымпелкома" и т. д. стали бы краткосрочные международные спекулянты, которых абсолютно не волнуют интересы ни этих компаний, ни России и договориться с которыми ни о чем нельзя. Поэтому власть предпочла сохранить старых собственников — пусть не самых дальновидных, но элементарно эффективных, заинтересованных в успехе своего российского бизнеса и, кроме того, вполне управляемых. На наш взгляд, это решение соответствует и народнохозяйственным интересам — в любом их понимании.

Одновременно ценой этих $10 млрд (большую часть которых уже вернули) был послан сигнал мировым финансовым рынкам: русский бизнес возвращает кредиты, государство готово ему в этом помочь. И уже в первой половине 2009 года банки-мейджоры стали относиться к российским компаниям как к респектабельным заемщикам, спокойно реструктурировать им старые кредиты и потихоньку выдавать новые.

Равнение на середину. Мировые циклические кризисы есть и будут. Ни одна страна, за редким исключением, не может остаться от них в стороне. Россия в число таких исключений не входит, и воздействие кризиса на нашу экономику еще долго будет сильнее, чем на экономики ведущих развитых стран. Тем важнее сделать по итогам кризиса определенные выводы.

Прежде всего, время начала кризиса, его спусковой механизм и сценарий развития предсказать невозможно. Однако к нему можно и нужно заранее готовиться. Чем дольше длится подъем и чем он интенсивнее, тем более необходимы жесткая монетарная и бюджетная политика, накопление резервов, контроль за внешними заимствованиями.

Затем, набор антициклических мер, использованный в развитых странах, был достаточно стандартен, но сработал. У правительств этих стран и бизнеса хватило ресурсов и механизмов, чтобы последствия даже такого глубокого кризиса не стали разрушительными. Действия российского правительства и бизнеса в борьбе с кризисом также можно оценить как удовлетворительные. Применявшиеся меры в целом соответствовали мировым стандартам, были, насколько возможно, прорыночными и в то же время направленными на поддержание сложившегося уровня экономической безопасности и суверенитета страны. Конечно, качество их реализации, а следовательно, и эффективность оставляли желать много лучшего. Но можно надеяться, что за время, оставшееся до следующего кризиса, отточить инструменты борьбы с ним мы успеем. Впрочем, в ближайшей перспективе мировые цены на нефть, газ и металлы, к сожалению, будут оказывать большее влияние на темпы экономического роста в России, чем любые действия государства.

И наконец, мы не можем рассчитывать на скорое повторение предкризисного периода, когда в течение целого ряда лет российская экономика росла со средним темпом 6-8% в год. Такое возможно лишь при редком сочетании очень высоких сырьевых цен и очень дешевых денег в мире. На обозримый период нам надо готовиться к темпам 3-4%. И конечно же, пора прекратить разговоры о БРИК. Можно просто забыть эти четыре буквы — как вариант, объявить их диверсией мирового империализма. Потому как мы не виноваты, это, конечно, враги сбили нас с пути истинного, внушив несбыточные надежды и нарисовав недостижимые цели.

Кризис наглядно показал, насколько различны возможности разных стран по амортизации внешних потрясений. Но дело не только в этом. С Китаем и Индией мы попросту в принципиально разных весовых категориях — и по масштабу, и по месту в мировом хозяйстве. Что же касается Бразилии, то ее экономика и крупнее нашей, и превосходит по технологическому уровню большинства гражданских отраслей, а также имеет несравненно больший рыночный опыт. С этой страной мы в принципе сможем равняться, но только после 15-20 лет спокойного и успешного развития.

Не стоит также особенно радоваться по поводу того, что через 15-20 лет российская экономика станет крупнейшей в Европе, обогнав германскую. Формально такое вполне может случиться, но ровно никаких последствий это иметь не будет, потому что экономика Германии все больше интегрируется в единую экономику ЕС. В обозримой перспективе место нашей страны — в составе группы ведущих развивающихся экономик, не меньше и не больше. При хорошем раскладе мы сможем побороться за третье место в этой группе — с Бразилией и Индонезией. Но можем даже вылететь из пятерки, уступив, например, Мексике или Пакистану.

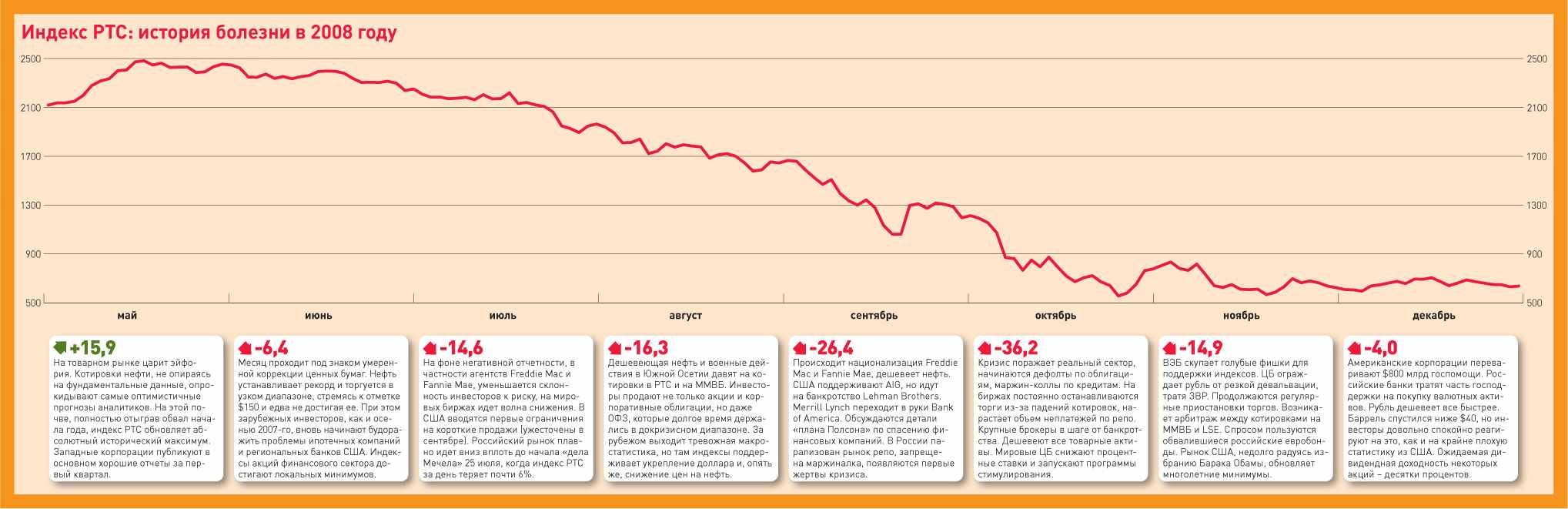

Мальцев О., Горянов А. Осень 2008-го: истинное лицо кризиса1

История. Вокруг событий двухгодичной давности остается довольно много недосказанного и ошибочно истолкованного. «Ф.» обратился к их непосредственным участникам, чтобы разгадать часть исторических ребусов.

Как известно, огромное количество компаний и банков попали в патовое положение, когда разросшийся, как спрут, новомодный рынок репо оказался полностью парализован. Клубок многих неисполненных сделок в сентябре 2008-го тянулся к «КИТ Финансу», ставшему одной из первых и в некотором роде знаковой жертвой кризиса. По меткому выражению бывшего топ-менеджера «КИТа», этот некогда мегауспешный инвестбанк погубили три вещи: «Ростелеком», ипотека и гламур. Основатель «КИТ Финанса» Александр Винокуров, возглавлявший свое детище вплоть до переломной точки в его истории, в беседе с «Ф.» впервые раскрыл некоторые детали.

«Схема была простая и наглая». Самая большая проблема «КИТ Финанса» заключалась в слишком большом риске по одной сделке – скупке акций «Ростелекома». Несмотря на официальную версию, что пакет приобретался в интересах клиентов (на рынке считали, что это УК «Лидер», управляющая деньгами крупнейшего в России негосударственного пенсионного фонда «Газфонд»), к началу кризиса вся позиция де-юре находилась на балансе банка. Сделка обещала очень большую прибыль, уверяет Александр Винокуров. А вырученный капитал планировалось пустить на развитие ритейлового бизнеса.

У «КИТ Финанса» и раньше были подобные инвестиции на фондовом рынке, но не столь масштабные. Сейчас, по прошествии времени, понятно, что в данном случае инвестбанк неимоверно пожадничал, в одиночку взяв на себя колоссальный риск. «Откуда взялась такая наглость? Долгое время у нас все получалось. Мы ставили трудновыполнимые задачи и реализовывали их», – комментирует основатель «КИТ Финанса».

Инвестиции в «Ростелеком» он характеризует так: «Схема была простая и в этом смысле наглая. Мы играли на стороне государства. У нас были одинаковые с ним интересы. Поскольку фундаментально наше предложение звучало просто и сильно, оставался только вопрос переговоров. И переговоры [по реструктуризации «Ростелекома»] проходили успешно, против выступили только некоторые миноритарии МРК, чьи интересы могли пострадать».

Тревожный звонок. Хвост опять виляет собакой

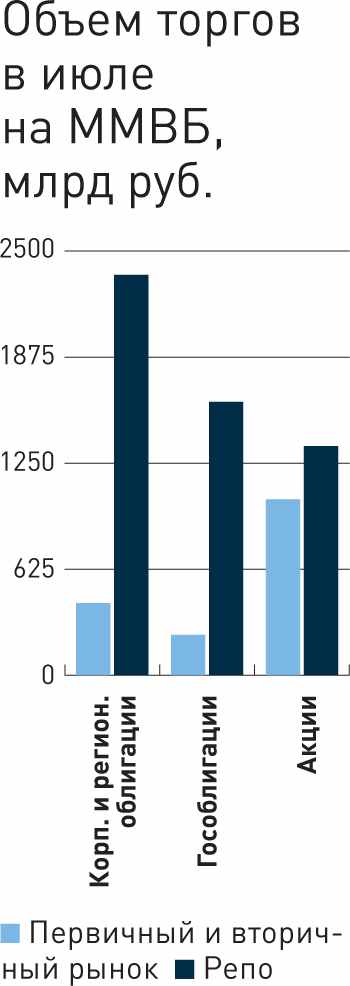

Объемы торгов в секторе репо в несколько раз выше, чем на спотовом рынке

Оборот по сделкам репо, резко сократившийся в последние месяцы 2008 года, восстановился и даже бьет прежние рекорды. Как и до кризиса, этот факт не вызывает беспокойства ни у ФСФР, ни у ММВБ. Между тем, самих рыночных игроков как раз настораживает огромный перекос между обычными биржевыми сделками и операциями репо. Даже на самом перегретом рынке в 2008 году дневной оборот сектора превышал объем обычных торговых операций в среднем в два–четыре раза (редко – в семь–десять раз), а в начале 2010-го расхождение составляло семь-восемь раз, удивляется Мария Субботина. Это выглядело опасным даже с учетом того, что за время кризиса банки нарастили портфели ценных бумаг, а значит, высокая торговая активность, скорее всего, обеспечена не одним только выстраиванием «пирамид» из сделок репо. Из-за нестабильности котировок начиная с мая участники торгов стали поосторожнее, и диспропорция несколько уменьшилась. «Реально рискованную политику ведет считанное число банков, а часть из них имеет поддержку сильных акционеров», – утверждает эксперт. «Пирамиды» из сделок репо строят, прежде всего, те кредитные организации, чьи доходы чрезмерно пострадали из-за большого объема проблемных активов. Многие региональные банки превратились из заемщиков в кредиторов по репо.

Напомним, что «КИТ Финанс» выдвинул идею консолидации активов «Связьинвеста» на балансе крупнейшей «дочки» – «Ростелекома» (в итоге этот сценарий сейчас и реализовывается) при ликвидации холдинговой компании. Кроме того, осенью 2007 года предлагалось объединить «Ростелеком» с «Центральным телеграфом», что дало бы магистральному оператору, в частности, выход на растущий рынок широкополосного доступа в интернет.

«Широкополосный доступ в регионах должен был стать большой идеей. Мы хотели создать еще одного крупного оператора – крепкого конкурента «Билайну», «Стриму». Такую компанию можно было бы дорого продавать частями», – описывает Александр Винокуров, добавляя, что любая стратегическая инвестиция начинается со спекуляций.

Одной из сильных сторон «КИТ Финанса» была возможность дешевого финансирования. «Появился разрыв по кеш-флоу – зашли на репо и отфондировались», – лаконично поясняет собеседник «Ф.». По версии участников рынка, «КИТ Финанс» сам мог поддерживать биржевые котировки «Ростелекома», чтобы принадлежавшие ему пакеты обыкновенных и привилегированных акций оператора дороже оценивались, выступая в качестве залога по кредитам. Благо эти ценные бумаги не отличаются ликвидностью.

Второй большой проблемой для «КИТа» действительно оказалась ипотека. Волна кризиса, покатившаяся в США еще в 2007 году, показала опасность классического ипотечного бизнеса в западном понимании. Несмотря на тревожные новости, группа продолжала наращивать объем ипотечного кредитования. И в этом сегменте у нее тоже появились проблемы с ликвидностью. «Мы полгода точно жили под серьезной угрозой краха. Но кому-то честно рассказать об этом нельзя было, а то получилось бы как самосбывающийся прогноз», – описывает ту ситуацию Александр Винокуров.

Как обманывали уважаемые люди. Реальная поддержка участников фондового рынка со стороны государства заключалась лишь в спасении «КИТ Финанса», который выступал контрагентом для многих брокеров, считает председатель наблюдательного совета «Алора» Анатолий Гавриленко. Никакой другой госпомощи финансовые компании не получили, хотя самые разные варианты обсуждались на многочисленных совещаниях с чиновниками, проходивших осенью 2008-го. Напомним, что еще одним крупным контрагентом, который не завершил бы расчеты без помощи государства, был Связь-банк, однако его спасали уже точно из других соображений: в пассивах банка было много пенсионных и почтовых денег.

Брокерам нужно было выполнять обязательства перед своими контрагентами, то есть самостоятельно поддерживать платежеспособность в условиях закрытия кредитных линий и исчезновения ликвидности. Гендиректор ИФК «Метрополь» Михаил Слипенчук нашел для этой патовой ситуации яркую метафору: только что вы дышали свободно, и вдруг без предупреждения перекрывают кислород, позволяя вдыхать раз в две-три минуты.

«Я сначала обрадовался падению, потому что мы должны были заработать, так как я ожидал кризиса достаточно долго. Но потом оказалось, что наши трейдеры накупили пакеты фактически в нарушение моих требований», – говорит Михаил Слипенчук. В конце 2007 года в беседе с «Ф.» он сообщал, что продал почти все принадлежавшие группе акции и не планировал новых вложений на фондовом рынке из-за нестабильности.

Яркое впечатление произвело не только самовольство сотрудников, но и абсолютно некорректное поведение некоторых крупнейших банков, в которых обслуживался «Метрополь». «Вплоть до обмана: уважаемые люди предложили срочно закрыть нам кредитную линию, обещая ее возобновление через два дня. Мы согласились, и с тех пор от этих людей ни слуху ни духу», – возмущен таким подходом Михаил Слипенчук.

Некоторые банки еще и занялись пиратством – отказывались принимать собственные же векселя в обеспечение по сделкам репо. Вместо этого готовы были выкупать их с драконовским дисконтом в 50%, не оправданным ничем, кроме желания нажиться на трудном положении давнего партнера. С другой стороны, большинство финансовых компаний, долгое время работающих на рынке, вели себя очень порядочно по отношению друг к другу, понимая, что всем тяжело, уверяет собеседник «Ф.».

В тяжелые дни первые лица брокеров встречались в неформальной обстановке и обсуждали общие проблемы. «Кризис показал, что у участников российского фондового рынка высокая внутренняя культура: можно обратиться к конкуренту, и если просьба адекватная, то вам помогут», – подтверждает гендиректор «Атона» Андрей Шеметов, чья компания, впрочем, в поддержке не нуждалась, поскольку к началу кризиса почти не имела собственных позиций в обесценивающихся ценных бумагах.

«Мы сидели и думали: это же конец». «Осень началась в августе», – вспоминает гендиректор УК «Альфа-капитал» Михаил Хабаров, у которого плановый отпуск плавно перетек в форс-мажор, растянувшийся почти на год. «У нас была прививка к кризисам, которые зарождались внутри России. Но этот пришел из-за рубежа, информации поступало мало, и неясно было, какой еще волной может накрыть». В ноябре, когда возникало ощущение, что нефть способна удержаться ниже $40 и даже $30 за баррель, казалось, что недалеко до полного коллапса российской финансовой системы.

Приближение потрясений все-таки можно было разглядеть, не согласен управляющий партнер «Третьего Рима» Андрей Мовчан. Другое дело – оценить их масштабы. В мае и июне 2008 года кризис в мировой экономике стремительно углублялся, но подавляющее большинство людей отрицало очевидные факты. «Когда Goldman Sachs вышел с отчетом, что нефть будет стоить $200 за баррель, мы у себя сидели и думали: это же конец. Рынок просто пойдет в разнос», – делится впечатлением Андрей Мовчан, возглавлявший в тот момент УК «Ренессанс Управление инвестициями». «Мы за год до этого писали, что уравнение Фишера – не резинка от трусов. Нельзя его растягивать вечно. Рубль не может всегда расти, при том, что у нас инфляция выше, чем в Америке».

Даже в августе ведущие инвестбанки рассылали рекомендации о покупке акций, связывая начавшееся снижение котировок в России с военным конфликтом в Южной Осетии, а не с сильной переоцененностью бумаг. И многие инвесторы к ним прислушивались. «Наиболее яркими впечатлениями от первой части кризиса были тотальная некомпетентность рынка, абсолютное нежелание видеть реальность. Может, это объяснялось тем, что страшно было на нее смотреть?», – задает риторический вопрос Андрей Мовчан. А в ноябре, когда, например, еврооблигации «Северстали» стоили 45% от номинала с доходностью выше 50% годовых, та же некомпетентность работала в обратную сторону. Рынок просто не замечал сверхдоходные инструменты.

Огромное число рыночных идей лежало на поверхности. «Мы с коллегами обсуждали, можно ли сделать дериватив, который сочетал бы короткую позицию по акциям ТМК и длинную по бондам», – рассказывает собеседник «Ф.». – «Если с ТМК все будет плохо, то акции резко упадут, и ты заработаешь на шорте, а если хорошо, то получишь выплаты по бондам, дающим более 50% годовых». Создать такой структурный продукт не успели, отвлекли более насущные задачи. В какой-то момент была высока вероятность, что пройдет волна банкротств крупных российских брокеров. «Нужно было добиться, чтобы средства клиентов находились в надежном месте и оставались управляемыми, нужно было закрывать дыры в расчетах, вытягивать средства из брокеров и параллельно решать политический вопрос с группой «Ренессанс» о роли бизнеса по управлению активами», – перечисляет Андрей Мовчан. Он успел купить бонды ТМК лишь в личный портфель.

«Пришлось ввести рабочие субботы». У розничных брокерских компаний появились свои дополнительные заботы. Биржевые обороты рухнули из-за больших потерь, которые понесли старые клиенты, постоянных остановок торгов на ММВБ и запретов, введенных ФСФР. «Мы не имели собственных позиций на фондовом рынке, какой-то долговой нагрузки. В итоге основной проблемой стало некоторое сокращение дохода, особенно связанное с ограничениями в сфере маржинального кредитования», – поясняет председатель совета директоров «Финама» Виктор Ремша.

Руководитель ФСФР Владимир Миловидов несколько раз в сентябре и октябре 2008-го собирал брокеров и обсуждал с ними, в частности, запрет шортов, рассказывает один из участников встреч. Это была головная боль регулятора. У участников рынка на эту тему голова болела не меньше: несмотря на постоянные просьбы с их стороны об отмене или смягчении ограничений, мораторий продержался вплоть до июня 2009 года.

А граждане в самом начале кризиса восприняли обвал котировок как нечто вроде сезонной распродажи со скидками. «В момент, когда рынок стремился нащупать дно, возник серьезный интерес к ценным бумагам, и все наши службы работали в усиленном режиме», – описывает Виктор Ремша. Пришлось даже изменить график для офисов «Финама» – ввести рабочие субботы. Другое дело, что формальный рост клиентской базы не приносил отдачи для бизнеса. Новые клиенты заводили деньги на счета, но слишком стремительное развитие кризиса пугало их и заставляло медлить со входом на рынок.

Два года, прожитых впустую? Основная серьезная проблема инфраструктуры российского фондового рынка, проявившая себя в кризис, – это несовершенство сектора репо на ММВБ, напоминает Анатолий Гавриленко. После остановки расчетов энное количество людей буквально вручную разбирали все зависшие сделки – кто, кому и сколько должен.

ЦБ и госбанки не могли бросить свою площадку на произвол судьбы, поскольку на карту была поставлена судьба огромного числа компаний и кредитных организаций – участников рынка репо. Ведущую скрипку во время разборов играл первый зампред ЦБ Алексей Улюкаев. А вот президент ММВБ Александр Потемкин тут же был отправлен в отставку. С одной стороны, вряд ли одна только эта биржа отвечала за несовершенство рынка репо, который почти во всем мире вообще является внебиржевым. С другой – в России он концентрировался именно на ММВБ, и все-таки ее руководство не придавало значения его потенциальной опасности. «Потемкин занял странную позицию: на экстренном совещании начал защищать биржу, вместо того чтобы признать явные недоработки», – выдвигает свою версию отставки один из свидетелей тех событий.

Самое поразительное заключается в том, что и сегодня биржевой механизм репо функционирует точно так же, как два года назад. А значит, не исключен новый коллапс. Режим торгов, в котором биржа выступает гарантом исполнения сделок, не востребован. Это лишь вопрос времени и привычки, спокоен зампред Росевробанка Дмитрий Павлов. Зато участники рынка сейчас лучше стали понимать опасности, которые они недооценивали до кризиса. Жестче выставляют лимиты на контрагентов, предпочитают работать с ликвидными акциями и облигациями и применяют более высокие дисконты при оценке стоимости пакетов, перечисляет Дмитрий Павлов.

«Биржевая инфраструктура центрального контрагента (ЦК) интересна как антикризисная возможность, когда на рынке исчезает ликвидность и падает доверие к контрагентам. Сейчас ликвидность есть, а устойчивость большинства банков и системы в целом сомнений не вызывает», – видит причину отсутствия интереса к усовершенствованному режиму торгов замдиректора инвестиционного департамента Промсвязьбанка Мария Субботина. Некоторых участников отталкивает еще и ограниченное количество бумаг, с которыми можно работать через ЦК на ММВБ. Промсвязьбанк, например, использует в несколько раз больший ассортимент.

Проплывающая мимо рыба и другие парадоксы. «Никакой второй волны падения мы не ожидаем, возможен умеренный рост, и для финансовых рынков это в чем-то может означать стагнацию», – разводит руками Михаил Хабаров. И Европа, и США далеки от решения своих проблем. В России пока не растет потребление, люди предпочитают откладывать деньги. Поэтому в ближайшие год-два вероятна высокая волатильность с боковым трендом как в макроэкономике, так и на фондовых площадках, прогнозирует глава УК «Альфа-капитал». Однако индустрия коллективных инвестиций должна восстанавливаться. Количество рыбы в озере не уменьшилось: объем депозитов частных лиц растет, средняя зарплата преодолела докризисный уровень. А то, что рыба не ловится, связано с общей финансовой ситуацией.

Действия государства, вкачавшего большие средства в финансовую систему, помогли вернуть на рынок ликвидность. Единственное, чего сделать так и не удалось по сей день, – заставить банки, в данном случае государственные, кредитовать средние и мелкие компании реального сектора, обращает внимание Михаил Слипенчук. Ставки смешные и по депозитам, и по стоимости денег. Но кредиты на приемлемых условиях дают буквально единицам. Между тем, кризис отразился именно на промышленности. Было бы хорошо, если бы правительство напрямую профинансировало целевые программы по инфраструктурным проектам, тогда бы деньги дошли до реального сектора, уверен гендиректор «Метрополя».

Экономика только начинает восстановление, рассуждает Виктор Ремша, поэтому и у брокеров, и у их клиентов впереди немало напряженных моментов. Сейчас фондовый рынок особо не радует, но для инвестиционных компаний это стимул для углубленной работы по повышению маржинальности бизнеса.

«Какой урок преподнес кризис? Как всегда: надеяться можно только на себя, на свои силы, а жить на свои деньги», – резюмирует Анатолий Гавриленко. Очевидно, такой же вывод должны были сделать многие участники рынка. «Все достаточно изменились, чтобы не наступать на те же грабли во второй раз. Но обязательно через какое-то время наступят на другие грабли», – парирует Андрей Шеметов.