Лекции по курсу «Теория ценных бумаг»

| Вид материала | Лекции |

- Лекции по курсу «Теория ценных бумаг», 347.23kb.

- Лекции по курсу «Теория ценных бумаг», 3266.73kb.

- Лекции по курсу «Теория ценных бумаг», 1266.35kb.

- Лекции по курсу «Теория ценных бумаг», 1166.77kb.

- Лекции по курсу «Теория ценных бумаг», 3232.48kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Учебная программа по курсу «управление портфелем ценных бумаг» Специальность, 48.16kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Лекции по курсу «Теория ценных бумаг», 1553.05kb.

Филимонов Максим. Три года после обвала1

Завтра исполняется три года со дня самой большой катастрофы за всю историю российского фондового рынка. Хотя, говоря о финансовом кризисе, все вспоминают лишь одну дату — 17 августа 1998 г., на самом деле крах прежней российской экономики начался 28 октября 1997-го. Сейчас, хотя мировые рынки лихорадит, как и в 97-м, России уже не грозят подобные потрясения.

Лето и начало осени 1997 г. было золотым временем российского фондового рынка. Брокеры до сих пор вспоминают о тех зарплатах и бонусах, которые они тогда получали. В конце 1996 — начале 1997 г. индекс РТС, как и сейчас, колебался в районе 200. Однако уже 7 октября 1997 г. он достиг своего исторического максимума — 570. Один из брокеров рассказывал «Ведомостям», что на акциях некоторых эмитентов, особенно низколиквидных бумагах компаний «второго эшелона», зарабатывались сотни и даже тысячи процентов в месяц.

Все кончилось 28 октября. Индекс РТС вслед за падением азиатских и американских фондовых индексов ушел вниз. Это было самое большое в процентном выражении падение индекса РТС за всю его историю — с 485 до 391 пункта. После этого и до самого августовского краха падение рынка не прекращалось.

«Я узнал об этом, когда был за границей, и моей первой реакцией был шок», — вспоминает первый заместитель председателя ФКЦБ Владимир Миловидов. По его словам, крушение 27 октября было первым сигналом о том, что надо серьезно менять экономическую политику, и прежде всего ослаблять рубль.

«Если на стене висит ружье, оно обязательно выстрелит. Азиатский кризис лишь спустил крючок. Если бы его не было, то все события произошли бы, возможно, позже, но все равно произошли бы», — говорит начальник департамента торговых операций инвестиционной компании «ЦентрИнвест Секьюритиз» Евгений Коган.

Ружье было заряжено опасным для любой экономики набором: переоцененной валютой, которая дестимулировала экспорт и производство, отрицательным сальдо тоговоого баланса, большим притоком «горячих» иностранных денег на рынок ценных бумаг и слабой политической системой. Нужны были быстрые решения. Но их не последовало. Миловидов считает, что реакция властей была в корне неправильной.

Тогдашний министр финансов Анатолий Чубайс, выступая 29 октября 1997 г. в Лондоне перед инвесторами, сказал, что Россия станет первой страной, которая оправится от последствий азиатского кризиса. Спустя две недели ЦБ установил пределы колебаний валютного курса на три года. А спустя примерно девять месяцев не стало ни валютного коридора, ни правительства Сергея Кириенко, ни «дубининского» руководства ЦБ.

Сейчас ситуация на мировых рынках тоже не самая благоприятная. Только если в 1997-м рушилась Азия, то сегодня мир следит за движениями американских индексов. Однако, даже если NASDAQ упадет на десятки процентов, вряд ли это вызовет повторение событий трехлетней давности. Российский фондовый рынок трудно назвать перегретым.

«Даже если Америка упадет в ноль, то мы этого практически не заметим. Какие-то “голубые фишки” тоже провалятся, но предприятия будут работать и производить продукцию», — говорит Миловидов.

По мнению Когана, заниженный курс рубля стимулирует производство, положительное сальдо платежного баланса создает экономике хорошую «подушку безопасности». «Если Америка обвалится, это будет удар и по мировой экономике, и по доллару, и по спросу на энергоносители, — говорит Коган. — Мир неминуемо войдет в стагнацию. Это ударит и по России, станет тяжелее обслуживать внешние долги. Но экономика в другом состоянии, от нас не побегут “горячие” деньги. Нам будет плохо, но не до конца».

Котов Андрей. Прогнозы на кофейной гуще. Влияние финансового кризиса на мировую экономику непредсказуемо1

В следующем (2008) году ведущие мировые экономики ожидает замедление, прогнозирует Организация экономического сотрудничества и развития (ОЭСР). Однако оно будет не таким радикальным, как следовало ожидать, и США смогут избежать рецессии. Основной проблемой авторы доклада называют непредсказуемость финансового кризиса, но Россия и другие страны группы БРИК не должны почувствовать влияние внешних потрясений.

В опубликованном вчера прогнозе ОЭСР отмечается, что темпы экономического роста 30 стран-членов снизятся с 2,7% в этом году до 2,3% в 2008 году под влиянием проблем жилищного сектора, мирового финансового кризиса и роста цен на нефть и другое сырье (подробнее см. таблицу). Однако организация подчеркивает, что все «не так уж и плохо» в свете перечисленных проблем. Уже в 2009 году экономики развитых стран начнут отходить от встряски и вырастут на 2,4%. Этому будут способствовать активная международная торговля, высокие корпоративные прибыли и низкий уровень безработицы. ОЭСР также положительно оценила снижение ставок ФРС и отказ от их дальнейшего повышения со стороны ЕЦБ, однако теперь организация призывает заморозить их до конца 2009 года.

Темпы экономического роста в 2007-2009 гг, %

| Страна/группа стран | 2007 | 2008 | 2009 |

| ОЭСР в целом | 2,7 | 2,3 | 2,4 |

| США | 2,2 | 2 | 2,2 |

| Зона евро | 2,6 | 1,9 | 2 |

| Россия | 7,3 | 6,5 | 6 |

| Китай | 11,4 | 10,7 | 10,1 |

Источник: ОЭСР

Эксперты организации также считают, что американская экономика избежит рецессии. Они прогнозируют ее рост на уровне 2,2% по итогам этого года и замедление до 2% в 2008 году. В предыдущем прогнозе, опубликованном в мае, ОЭСР оценивала рост ВВП в США в этот период в 2,5%. В 2009 году американская экономика должна вырасти на 2,2%. С таким сценарием развития согласен и эксперт Economist Intelligence Unit Роберт Уорд, хотя он считает, что темпы роста ВВП в США составят лишь 1,5%. «В 2009 году экономический рост восстановится, так как мы полагаем, что пик проблем, связанных с жилищным сектором США, уже позади», — отметил он РБК daily.

Однако насколько будет соответствовать реальное положение дел в экономиках развитых стран нарисованной ОЭСР картине, неизвестно. «Финансовый риск — наиболее непредсказуемый из обозначенных в докладе. Нынешний кризис новый по своей сути, и прогнозировать его развитие сложно. Никто не знает, кто владеет ипотечными активами и каким может быть потенциальный ущерб. Поэтому мы исходим из допущения, что он будет постепенно разрешаться. Иначе никакой прогноз невозможен вообще», — пояснил РБК daily исполняющий обязанности начальника экономического отдела ОЭСР Йорген Элмесков. C этим согласен и Роберт Уорд.

Несмотря на это, экономический прогноз по странам БРИК, также содержащийся в докладе ОЭСР, может быть более точным. «Хотя там есть определенное замедление, оно незначительно и связано преимущественно с внутренними причинами, а не с внешними. Я полагаю, что замедление экономик стран ОЭСР может не повлиять на страны БРИК», — отметил г-н Элмесков. В частности, рост российского ВВП, по оценкам ОЭСР, составит 7,3% по итогам этого года и будет постепенно снижаться — до 6,5% в 2008 году и 6% в 2009-м. Среди негативных моментов ОЭСР отмечает смягчение бюджетной политики, которое приводит к росту инфляции (до 11% в этом году), и вмешательство государства в процесс ценообразования в потребительском секторе. Кроме того, авторы доклада прогнозируют снижение инвестиций в Россию.

Главный экономист Deutsche Bank в России Ярослав Лисоволик также ожидает замедления экономического роста. «Но значительно более скромного: темпы роста экономики могут сохраниться в следующем году на уровне несколько выше 7% против 7,5—7,6%, которые мы ожидаем в этом году. Основным фактором поддержания высоких темпов экономического роста остается инвестиционный бум», — сказал он РБК daily. По его словам, в 2007 году приток прямых иностранных инвестиций достигнет 50 млрд. долл., а в 2008 году, после прояснения политической ситуации, ПИИ могут вырасти до 60 млрд. долл.

Аскер-заде Наиля. Бегство капитализации. Российские компании теперь стоят меньше $1 трлн1.

"Дело "Мечела"" и война на Кавказе напугали инвесторов гораздо больше финансового кризиса. Российские индексы падают гораздо сильнее мировых, и вчера суммарная капитализация отечественных компаний впервые с июня 2007 года упала ниже $1 трлн.

Российские фондовые индексы вчера стремительно падали с самого открытия торгов. Инвесторы отыгрывали снижение американских и азиатских индексов на 1,45-2,3%, а также падение стоимости сырьевых товаров. В течение вчерашнего дня котировки фьючерсов на нефть сорта Brent опускались до $109,14, WTI — до $111,64. Опубликованные после 16.30 статистические данные по экономике США, свидетельствующие об увеличении цен производителей, усилили сброс российских акций со стороны инвесторов. Продажи проходили на фоне ожидания результатов экстренного заседания совета НАТО по ситуации в Южной Осетии (см. стр. 6). Когда министры разошлись, стало понятно, что отношения между Россией и Западом оказались на грани разрыва. То, как члены НАТО отреагируют на происходящее на Кавказе, было фактором неопределенности для инвесторов на протяжении последних нескольких дней. Итоги заседания не внесли полной ясности, но стало понятно, что противостояние между Россией и Западом перерастает в конфликт.

Удержать рынок от еще более стремительного падения в середине дня попытался премьер-министр Владимир Путин. Он заявил об улучшении ситуации в металлургической отрасли, произошедшем после июльского обсуждения ценовой политики ряда компаний. После этого появилась информация о штрафных санкциях, предъявленных ФАС в адрес "Мечела" и Evraz Group,— как и обещало антимонопольное ведомство, они оказались мягкими (см. стр. 9). Это на четверть часа задержало индексы на уровне 5%, однако затем сброс активов продолжился.

По итогам торгов индекс ММВБ снизился на 6,01% до отметки 1361,54 пункта, индекс РТС потерял 5,21%, опустившись до минимального с ноября 2006 года уровня. Капитализация российского рынка вчера, по данным РТС, впервые с июня 2007 года упала ниже $1 трлн., остановившись на уровне $991,25 млрд. Капитализация "Газпрома" вчера сократилась на $16,618 млрд., "Роснефти" — на $6,358 млрд. Акции нефтяной компании впервые с марта упали ниже цены отсечения в ходе IPO на 1,34%. Бумаги ВТБ стоят почти вдвое дешевле, чем при размещении в мае прошлого года, Сбербанка — на 29,9% ниже цены при SPO.

"В России воцарилась идеально плохая рыночная ситуация, сформированная сразу несколькими факторами",— констатирует управляющий активами "Альфа-капитала" Андрей Килин. Продажа акций проходила, по словам трейдеров, со стороны нерезидентов. Кажется, что западные инвесторы теряют ощущение трезвости в оценке происходящего на российском рынке. "Первые полосы всех мировых СМИ пестрят негативной риторикой в адрес России, в результате нерезиденты продают бумаги",— поясняет глава аналитического департамента "Ренессанс Капитала" Роланд Нэш. Если российские аналитики в своих ежедневных отчетах используют формулировки "нелетная погода" и "рынок закошмарили", то западные информационные ресурсы пишут, что Россия превратилась в "инвестиционный ГУЛАГ" (интернет-ресурс The Fool), а "русские акции сделались дешевыми, но опасными" (Barron's).

У российских игроков своя версия происходящего. Они уверены, что на рынке действуют "медведи", цель которых — опустить индексы до минимума, добившись срабатывания маржин-call у российских игроков. "В нынешней ситуации падение индекса РТС еще на 10% выглядит вполне реальным, а если это произойдет, маржин-call заставят российских игроков активно продавать бумаги",— считает трейдер ФК "Уралсиб" Арно Кукк. Когда бумаги достигнут новых минимумов, спекулянты начнут приобретать российские активы.

"Бумаги отечественных компаний и сейчас невероятно дешевы, но нервозность, отсутствие понимания видимости разрешения конфликта и продолжающийся стресс на международных рынках останавливают инвесторов от покупок",— полагает главный аналитик по инвестиционной стратегии "ВТБ Капитала" Иван Иванченко.

Эксперты сходятся во мнении, что в российских бумагах сейчас заложены риски, уровень которых значительно превышает реально существующий. "Россия — крупнейшая держава, она нужна Европе и США не меньше, чем они нужны нам: экономики США и Европы балансируют на грани рецессии, их внутреннее потребление замедляется, экспорт товаров и услуг, в том числе и в Россию, для них крайне важен",— уверен Иван Иванченко. Золотовалютные резервы России, объем которых превышает $597 млрд, инвестированы в долговые обязательства США и Европы. "Это показывает, что Россия фондирует дефициты текущих счетов этих стран",— считает господин Иванченко. Наконец, Россия — крупнейший экспортер сырья на мировые рынки, а развитие конфликта с западными странами может спровоцировать новый виток цен на товарных рынках, что очень болезненно для импортеров.

Крупнейшие падения российского фондового рынка за 10 лет

| Период | Индекс РТС на начало периода (пункты) | Индекс РТС на конец периода (пункты) | Изменение (%) | Причины |

| 17.07 – 5.10.1998 | 193,35 | 38,53 | -80,1 | Объявление дефолта по российским гособлигациям |

| 12.04-28.07.2004 | 781,55 | 518,15 | -33,7 | Банковский кризис в РФ |

| 19.05-19.08.2008 | 2487,92 | 1685,00 | -32,2 | Предъявление претензий «Мечелу», военная операция РФ на Кавказе |

| 05.05-13.06 2006 | 1749,52 | 1234,82 | -29,4 | Падение цен на нефть, рост ставки рефинансирования в США |

| 20.05-06.08.2002 | 426,78 | 313,99 | -26,4 | Фондовый кризис в западных странах |

| 20.10-19.11.2003 | 643,30 | 480,65 | -25,3 | Арест Михаила Ходорковского |

Аналитики не берутся прогнозировать, когда на рынке начнется стабильный рост. Однако, по мнению экспертов, происходящее в дальнейшем приведет к возникновению проблем с кредитованием у российских компаний. "Такая конъюнктура делает IPO — важный инструмент привлечения капитала российскими компаниями — непривлекательным",— отмечает соруководитель аналитического департамента Дойче Банка Ярослав Лисоволик. По его словам, исход средств с фондового рынка приводит к оттоку капитала с рынка, оказывая давление на рубль в сторону обесценения.

После закрытия российских площадок снижение на зарубежных рынках продолжилось. Европейские индексы вчера потеряли 2,3-2,6%. На 21.00 по московскому времени американские индикаторы снизились на 0,8-1,06%. ADR российских компаний на NYSE упали на 0,19-6,55%. Исключением стали лишь депозитарные расписки "Мечела", прибавившие 2,16%.

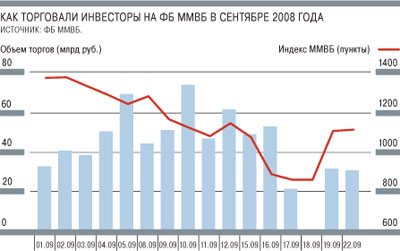

Гайдаев В. Рынок остался без покупателей. Брокерам пока не до торгов1.

Стремительный рост котировок, происшедший на торгах российскими акциями в пятницу, вчера продолжения не имел — по итогам сессии индексы прибавили 0,6-1%. Объем торгов едва превысил показатели пятницы, когда биржи торговали лишь полдня. Участники торгов ожидают появления на рынке бюджетных средств, а также восстановления платежеспособности пострадавших компаний и банков.

Перед началом торговой сессии Федеральная служба по финансовым рынкам (ФСФР) вчера оповестила участников о том, что они могут завершить сделки маржинального кредитования, заключенные до приостановления торгов 17 сентября, и реализовать свои ценные бумаги (см. вчерашний "Ъ"). "Снятие запрета ФСФР на маржинальную торговлю вызвало всплеск активности в начале торгов и скачок котировок",— отметил начальник отдела продаж ИФ "Олма" Дмитрий Лобанов. На ФБ ММВБ 30% вчерашнего оборота пришлось практически на первый час торгов.

Общий оборот торгов на ФБ ММВБ (30,4 млрд руб.) вчера оказался примерно равен обороту в пятницу (31 млрд руб.), но тогда брокеры из-за приостановок торговали лишь половину сессии, так что фактически оборот упал вдвое. Аналогичная ситуация сложилась и на торгах русскими бумагами на LSE. Если в пятницу объем торгов составил $3,1 млрд (только сделок с "Газпромом" было совершено на $1,2 млрд), то вчера объем торгов не превысил $1,5 млрд.

На активные покупки инвесторов не спровоцировало и продолжение роста цен на нефть (вчера котировки Brent вновь превысили уровень $100 за баррель, котировки WTI приблизились к $108 за баррель). По итогам дня индекс ММВБ прибавил всего 0,62%, достигнув отметки 1105,73 пункта, индекс РТС поднялся на 1,05%, до 1309,5 пункта. Торги в Европе завершились снижением индексов на 1,4-2,3%, в США рынки открылись снижением ведущих индексов до 1,6% (на 19.00 по московскому времени).

При столь незначительных объеме торгов и росте основных российских индексов спекулятивная торговля отдельными бумагами приводила к таким колебаниям котировок, что торги по ним приостанавливались. На ФБ ММВБ приостанавливались торги (из-за стремительного роста котировок) акциями Волжской ТГК, МОЭСК, "Иркутскэнерго", "Якутскэнерго", ТГК-1, ОГК-2, ЮТК. Возросшая за последние дни волатильность привела к значительным расхождениям котировок одних и тех же бумаг на ММВБ и LSE. "После того как в пятницу торги акциями ВТБ на внутреннем рынке были закрыты из-за существенного скачка их стоимости, спрос, толкавший котировки вверх, переместился на LSE, где депозитарные расписки банка выросли в цене на 40%",— поясняет вице-президент SI Capital Дмитрий Садовый. Ликвидируя этот разрыв, вчера котировки ВТБ двигались навстречу друг другу — на ФБ ММВБ они взлетели почти на 15%, депозитарные расписки на LSE подешевели на 13%.

Столь значительные колебания котировок, привлекающие спекулянтов, отпугивают основную массу инвесторов. Как пояснил начальник аналитического отдела УК "Капиталъ" Сергей Карыхалин, в последние годы максимальные дневные колебания цен "голубых фишек" редко превышали 8-10%. Однако события минувшей недели показали, что котировки могут колебаться на десятки процентов в течение дня.

Многие прежние активные участники торгов, такие как "Тройка Диалог" и "Ренессанс Капитал", по словам экспертов, на время снизили свою активность на бирже. На рынке постоянно муссируются слухи о продаже или отказе от покупки тех или иных инвестиционных компаний и банков (см. материал на этой же странице). Главный инвестиционный управляющий компании "Газпромбанк — управление активами" Андрей Зокин считает, что инвесторы ждут прихода на рынок бюджетных денег. Пока же денежные ресурсы для большинства игроков дороги для работы на фондовом рынке. "На прошлой неделе мы отыграли тот дисконт, который образовался в результате отсутствия на рынке ликвидности,— отмечает господин Зокин.— Теперь все ждут исполнения обещаний".

«Сейчас хорошее время для того, чтобы войти на рынок». Глава фондовой биржи ММВБ – о причинах и следствиях кризиса. Интервью взяла Аскер-заде Н1.

Приостановка торгов на биржевых площадках на прошлой неделе стала первой мерой финансовых регуляторов, направленных на стабилизацию финансового рынка. Затем последовали временный запрет на торговлю в долг, анонсирование планов выкупа бумаг госкомпаний с рынка, покупка ВЭБом проблемного Связь-банка. Действенность всех этих мер для поддержания российского фондового рынка в интервью "Ъ" оценил генеральный директор фондовой биржи ММВБ АЛЕКСЕЙ Ъ-РЫБНИКОВ.

— Какие основные причины привели к обвалу российского рынка на прошлой неделе?

— Причин было несколько. Первопричина — это глобальные события, которые привели к драматическому падению цен на российские бумаги. В какой-то момент в условиях падающего рынка люди перестали исполнять ранее заключенные сделки, платить по обязательствам, в том числе и по сделкам репо. Дальше это пошло по цепочке и стало нарастать как снежный ком. Ты перестаешь платить, потом твой контрагент, который должен получить от тебя денежные средства, тоже начинает испытывать проблемы. Стоимость ценных бумаг в портфеле падает, а если ты не можешь еще перереповаться, ты вынужден продавать бумаги из портфеля. Все это сплелось и привело к паническим настроениям, которые мы видели. В результате во вторник 16 сентября индекс ММВБ упал более чем на 17% — такого снижения не было за последние десять лет.

— Некоторые крупные брокеры жалуются, что в начале прошлой недели сразу несколько крупных банков закрыли лимиты на Россию, в результате они остались с бумагами на руках и практически без средств для дальнейшей работы. То есть одну из определяющих ролей сыграл испуг западных контрагентов?

— Конечно, они тоже поддались панике, и поэтому даже кредитоспособные участники российского рынка оказались не в состоянии получать деньги для своих операций под залог ценных бумаг. Иностранцы толпами выходили с российского рынка еще в августе—начале сентября. Тем не менее еще три недели назад в Москву прилетали риск-менеджеры многих западных инвестиционных банков, чтобы посмотреть на ситуацию и определить, что делать дальше. Мы общались со многими из них и интересовались, будут ли они закрывать кредитные линии на Россию. Все в один голос говорили: нет. Конечно, линию закрыть легко, открывать ее потом будет очень сложно из-за серьезной конкуренции. Но, видимо, в какой-то момент соображения будущего развития бизнеса были отодвинуты на задний план, и западные банки спешно в массовом порядке позакрывали лимиты. В условиях паники это привело к тому, что наши участники рынка ценных бумаг остались без денег. Поэтому отсутствие иностранного фондирования послужило краткосрочным фактором обвала, а может быть, даже и триггером.

— Разве ситуация на российском рынке может стабилизироваться без иностранных кредиторов и инвесторов?

— Во-первых, лимиты закрыты не навсегда. Иностранные банки и инвесторы тоже начнут возвращаться на наш рынок, который сейчас довольно серьезно недооценен. Во-вторых, сейчас многим в России стало понятно, что развитием фондового рынка надо серьезно заниматься, и это создаст гораздо более долгосрочный задел для стабилизации.

— Как развивался рынок репо, который на самом деле таил в себе столько скрытых рисков?

— С экономической точки зрения репо — это получение денежных средств под залог ценных бумаг. Это механизм, десятки лет использовавшийся во всех странах мира, в том числе и в России. При этом, как свидетельствует международный опыт, размеры рынка репо гораздо больше, чем обороты на рынке активов, используемых для репо. Принятые в последние несколько лет в рамках группы ММВБ решения по развитию рынка репо позволили создать эффективный и удобный инструмент для участников рынка. В результате рынок репо вырос до размеров ежедневного оборота 100-150 млрд руб. только в рамках фондовой биржи ММВБ. Не следует также забывать и то, что именно через наши механизмы осенью прошлого года Банк России предоставлял основную часть ликвидности российской банковской системе. Причина понятна, ведь несомненным преимуществом российского рынка репо является его биржевой характер — большая часть сделок (хотя понятно, что не все) регистрируется на бирже и исполняется через систему клиринга и расчетов ММВБ. Кстати, именно эта транспарентность рынка и дала возможности и средства для борьбы с проблемами, так как мы быстро могли не только идентифицировать проблемных участников, но и видеть будущие обязательства.

— Неужели никогда ни у кого не возникало сомнений в безрисковости этого инструмента?

— В условиях нормального рынка участники, которые предоставляли деньги под залог ценных бумаг, считали этот инструмент безрисковым. Кредитный риск контрагентов интересовал участников гораздо меньше. Кредиторы понимали, что, если контрагент им не заплатил, у них остается портфель ценных бумаг, который был передан по первой части сделки репо. Все это работает в таком режиме ровно до той поры, пока цены на рынке не начинают падать. В условиях огромного падения цен, если контрагент не вернул деньги кредитору, он остается с портфелем ценных бумаг, который дешевеет на глазах и скорее всего не покроет те убытки, которые можно получить от его продажи.

— То есть чувство риска у участников этого рынка притупилось?

— Именно так. На рынке была ликвидность, и портфель всегда можно было реализовать без убытков. Риск-менеджеры обращают внимание и ставят лимиты на инструмент и контрагента, с которым ты можешь работать на рынке репо. Если проанализировать произошедшую ситуацию, складывается ощущение, что риск-менеджмент многих участников рынка репо ориентировался только на качество самого инструмента и не смотрел на качества заемщика.

— Но ведь цены акций начали падать с 20 мая. Почему такая чрезвычайная ситуация возникла на рынке репо только на прошлой неделе?

— Когда рынок падает плавно на 1-3% в день, дисконт цены ценной бумаги, по которой она идет в репо (так называемый haircut), позволяет отыгрывать это падение. Каждая последующая сделка заключалась дешевле. На прошлой неделе цены упали настолько, что даже в случае продажи портфеля кредиторы несли бы колоссальные убытки. В результате контрагенты оказались не в состоянии исполнять свои обязательства.

— На прошлой неделе свои обязательства не смогли исполнить только отдельные контрагенты или все?

— Отдельные. Проблема была локализована в нескольких банках и брокерских компаниях. Одним из них был "КИТ Финанс", который в понедельник 15 сентября не исполнил обязательства по сделкам репо на 7 млрд руб. Проблемы одного банка не означают, что нужно срочно бежать на рынок и вливать ликвидность. Правила работы на нашем рынке репо таковы, что после того как в надлежащую дату исполнения участники не исполнили свои обязательства по расчетам, у них есть еще один технический день для того, чтобы рассчитаться. Во вторник сумма неисполненных обязательств на рынке, по которым еще можно было рассчитаться, составляла 29 млрд руб., большая часть этой суммы приходилась на "КИТ Финанс". Тогда стало понятно, что существует большой риск неисполнения этих обязательств.

— Почему тогда в среду торги все-таки открылись?

— Хотя ситуация на рынке и исполнение обязательств по сделкам и связаны между собой, но связь эта непрямая. Решение не открывать рынок — это системное решение, которое может быть принято только на уровне регулятора. Для этого должны быть очень серьезные основания, в том числе и формальные.

— В каких случаях биржа может принять решение о приостановке торгов?

— Если технический индекс открытия упал более чем на 12%, но менее чем на 15% по сравнению со значением индекса на закрытие предыдущего торгового дня, то мы приостанавливаем торги на час. Если падение превышает 15%, то мы приостанавливаем торги и можем их возобновить не ранее чем через день или в случае получения предписания ФСФР.

— Вы не планируете менять эти правила?

— Эти правила задаются регулятором. На мой взгляд, правила работали эффективно, и нет необходимости их менять.

— Тем не менее, в среду 17 сентября эти правила не позволили бирже остановить торги, и торги остановил сам регулятор...

— Та остановка, которая была в среду, была сложным, но очень важным системным решением ФСФР. Оно остановило рынок от паники и дальнейшего падения, позволив участникам рынка остановиться, отдышаться и попытаться развязать ситуацию с рынком репо. Именно это решение позволило участникам рынка собраться в среду, обсуждать ситуацию, наметить стабилизационные меры и в четверг начинать эти меры реализовывать. В четверг через госбанки — Газпромбанк, Сбербанк и ВТБ — на рынок начала поступать ликвидность, госбанки начали кредитовать участников рынка под залог портфелей ценных бумаг. В этот день работал только рынок репо — участники могли заключать новые сделки, пролонгировать существующие обязательства и исполнять свои обязательства по сделкам репо. После этого появилась информация о стабилизационных мерах правительства, серия положительных новостей из США, и у рынка появилась возможность восстановиться.

— Но ведь были некоторые недовольные участники рынка, которые полагали, что приостановить торги — это все равно, что спрятать голову в песок. Вы не разделяете их мнение?

— Я считаю принятое решение правильным и своевременным. Оно исходило из интересов рынка в целом.

— На прошлой неделе вы говорили, что четверг, когда происходило "расшитие" сделок репо, станет чистилищем для российского рынка. Каковы итоги? Рынок очистился от ненадежных контрагентов?

— Проблемные контрагенты стали видны, все эти имена были уже названы. Вопрос, кто из этих проблемных игроков будет куплен кем-то другим, а кто не будет куплен и, видимо, прекратит свое существование. На мой взгляд, окончательно ситуация разрешится в течение ближайших недель или даже дней. Но тот факт, что подавляющее большинство контрагентов исполнили свои обязательства, позволил закрыть проблему. Какие конкретно имена исчезнут с рынка, мы увидим.

— Помимо проблемных организаций, таких, как "КИТ Финанс", Связь-банк и "Антанта Капитал", у вас на сайте среди тех, кто не исполнил обязательства, числятся Номос банк, "Ди Си Кэпитал", "Центринвест Секьюритис", "Евразия-центр" и др. Можно сказать, что эти организации постигнет та участь, что и "КИТ Финанс" и Связь-банк?

— Пока не знаем. Они числятся в списке как не исполнившие обязательства. Но, может быть, они еще рассчитаются на двусторонней основе.

— А когда можно будет делать выводы, относить ли их к числу ненадежных контрагентов?

— На мой взгляд, это очень быстро станет понятно, потому что появление в списках не исполнивших обязательства, видимо, практически автоматически приведет к тому, что новые сделки с этими игроками заключаться не будут. Соответственно, если с ними не заключают новые сделки, не предоставляют ликвидность, а им нужно рефинансировать портфели, то им будет очень тяжело. Иногда в этих списках появляются и вполне приличные имена. Дело в том, что если контрагент перед тобой не исполняет обязательства, то на практике некоторые компании принимают решение тоже перед этим контрагентом не исполнять обязательства. Это все описывается термином "кросс-дефолт".

— Покупка Михаилом Прохоровым доли в "Ренессанс Капитале" — это спасание утопающего?

— Обе стороны действовали в своих экономических интересах, никто никого не спасал. Частный инвестор считает эту инвестицию интересной, вложил деньги в этот бизнес. Но, конечно, время для инвестиций выбрано интересное. Сейчас оценки стоимости банков и брокерских компаний сильно упали. Понятно, что сейчас в этот бизнес входить лучше, чем год назад. Хотя может быть, имеет смысл еще полгода подождать. Время покажет.

— Но ведь на следующий же день после сделки агентство Fitch понизило прогноз по рейтингу дефолта эмитента со "стабильного" на "негативный", объясняя это тем, что у банка могут быть серьезные проблемы, в частности с риск-менеджментом. Вы считаете, что эту инвестицию нельзя назвать рискованной даже после этого?

— Покупка инвестиционного банка даже на нормальном рынке — очень рискованная вещь. Как сделать так, чтобы команда, от которой все зависит, не разбежалась? В условиях, когда финансовая система находится в сложном положении, этот риск становится меньше, но возникают чисто финансовые и кредитные риски. Не сомневаюсь, что группа ОНЭКСИМ все это знает и хорошо просчитала.

— К каким негативным последствиям может привести запрет ФСФР на маржинальную торговлю?

— Как экстраординарная мера это было правильное решение, потому что это еще одно ведро холодной воды, вылитое на разгоряченных участников рынка. Но навсегда отменять маржиналку не стоит. Во-первых, российские активы торгуются и на других рынках — в Лондоне, на внебирже. Поэтому если запрещать маржиналку здесь, она будет вылезать через другой рынок. Во-вторых, маржинальная торговля дает бирже определенный элемент дополнительной ликвидности. Если ее запретить, ликвидность упадет. Кроме того, при длительном запрете клиенты будут отстраивать другие схемы кредитования и рефинансирования своих портфелей и принятия маржинальных позиций. Участники отстроят схему, только эта схема уже не будет подразумевать торги на фондовой бирже, и не факт, что она будет работать в России.

— Биржа планирует совершенствовать систему риск-менеджмента?

— Да, ММВБ сейчас активно занимается этой тематикой в разрезе срочного и валютного рынков, фондовый тоже стоит в плане.

— Какие изменения необходимо реализовать на рынке акций, чтобы не допустить таких сбоев, как в среду?

— Основной режим торгов у нас основан на стопроцентном предварительном депонировании активов. Проблема была в первую очередь с исполнением двусторонних обязательств, обеспечение по которым поставляется к моменту расчетов. Системное решение состоит в отходе от двусторонних обязательств и введению центрального контрагента. Центральный контрагент будет стороной по сделкам или обязательствам. В случае неисполнения обязательств участника рынка по отношению к центральному контрагенту тот должен будет все равно исполнять свои обязательства по отношению к добросовестным участникам.

— Если бы сейчас на российском рынке был центральный контрагент, кризис на рынке репо был бы не таким глубоким?

— На зарубежных биржевых площадках благодаря наличию центрального контрагента банки, заключавшие сделки с Lehman Brothers, которые были переданы в клиринг центральному контрагенту, не понесли убытки при его банкротстве. Центральный контрагент убирает из системы двусторонние риски. То есть при его наличии происходит замещение двусторонних рисков в системе на концентрацию риска в центральном контрагенте.

— Почему сейчас нельзя директивно ввести центрального контрагента в России?

— Потому что нужно вносить изменения в законы о залоге, скорее всего в Гражданский кодекс, в закон о банкротстве, в закон о банкротстве кредитных организаций, поправки в Налоговый кодекс и, судя по всему, еще дополнительные изменения в закон о рынке ценных бумаг.

— Как ситуация прошлой недели отразилась на самой бирже?

— Во-первых, у нас сильно — примерно в 2-2,5 раза — упал оборот в основном режиме. Это привело к снижению объема получаемых комиссий. На прошлой неделе у нас приостанавливались торги, то есть количество торговых часов по факту было меньше, что также выразится в недополученных доходах. По итогам квартала и по году в целом мы получим прибыль, но финансовый результат 2008 года по фондовой бирже ММВБ с высокой степенью вероятности окажется в несколько раз хуже, чем в прошлом году. По группе ММВБ в целом такого падения не прогнозируется.

— Считаете ли вы принятые на прошлой неделе стабилизационные меры достаточными?

— На прошлой неделе государство принимало меры по краткосрочной стабилизации ситуации. На мой взгляд, сейчас мы вступаем в полосу сначала среднесрочных, а потом уже более длинных мер. Среднесрочные меры уже были названы президентом, премьером, министром финансов — например, выкуп акций российских компаний. Но такие меры за два дня не реализуешь. Обсуждение механизмов уже началось, надеюсь, они будут реализованы в течение одного-двух месяцев. Долгосрочные меры — это концепция создания мирового финансового центра, стратегия развития финансового рынка, которую готовит ФСФР, концепция долгосрочного социально-экономического развития до 2020 года, в которой тоже есть глава о развитии российской финансовой системы. Но это даст эффект года через два-три.

— Вы по-прежнему считаете, что финансовым центром может стать страна, откуда массово бегут инвесторы?

— На мой взгляд, необходимость развития российской финансовой системы, которая сейчас всем абсолютно очевидна, будет реализована в конкретных шагах. Например, ММВБ как биржа заинтересована в том, чтобы у нас обращались иностранные ценные бумаги и работали иностранные инвесторы. У нас сейчас есть шансы двинуться в эту сторону, потому что сейчас обеспечено необходимое внимание к финансовой системе со стороны государства.

— Вы не разделяете мнение, что события последних месяцев — вокруг ТНК-ВР, "Мечела", в Грузии — распугали зарубежных инвесторов, и у них в корне изменилось отношение к России?

— В 1998 году казалось, что иностранные инвесторы ушли навсегда. Двух лет не прошло, как они начали возвращаться. А сейчас негативное влияние на рынок оказала чистая политика. Политика политикой, но инвесторам деньги-то надо зарабатывать.

— Чем нынешняя ситуация похожа на события 1998 года, а чем отличается от них?

— Отличается она тем, что фундаментально экономическая ситуация сейчас совершенно другая. Интенсивный экономический рост, высокие цены на нефть. Наверное, в тот день, когда индекс обвалился на 17%, психологически у многих состояние было примерно такое же, как десять лет назад. Но и сейчас мир не рухнул, финансовая система не рухнула.

— Не приведет ли выкуп государством акций госкомпаний к росту котировок пяти-шести "голубых фишек" при том, что остальной рынок продолжит снижаться?

— Выкупать можно по-разному. Покупателем может выступать государство, а могут и отдельные компании-эмитенты в целях управления своим капиталом и для работы с акционерами. У инвесторов, которые будут выступать продавцами, появятся свободные средства, и их надо будет куда-то вкладывать. И если они до этого инвестировали в российский рынок, то с высокой степенью вероятности они переложатся в российские же инструменты, только уже в расчете на повышение эффективности инвестиций.

— Кто именно будет инвестировать в российский рынок?

— Частные российские инвесторы. На прошлой неделе у нас был огромный приток новых брокерских счетов. За неделю мы зарегистрировали примерно 7 тыс. счетов при среднем показателе 1,5-2 тыс. Люди видят, что существующий кризис предоставляет им новые возможности. Сейчас хорошее время для того, чтобы войти на рынок. Наши докризисные социологические исследования показывали, что на временной дистанции примерно год-два можно было ожидать, что порядка 5-6 млн человек выйдут на фондовый рынок и начнут совершать на нем операции. Получилось так, что на прошлой неделе россияне получили гигантскую порцию пиара фондового рынка. Я не исключаю, что те самые 5-6 млн человек могут оказаться на фондовом рынке гораздо быстрее, чем мы предполагали. Есть и негативная сторона. До кризиса более 30% респондентов считало, что если они понесут убытки на фондовом рынке, то эти убытки им покроет государство. Вот если сейчас опросить тех же самых товарищей, то это будет уже не 30%, а гораздо больше, потому что — исходя из событий прошлой недели — со стороны может создаться впечатление, что именно государство покрывает убытки на фондовом рынке и всех спасает. Но это не так. Государство не убытки покрывало, а предоставляло через госбанки ликвидность для того, чтобы расшивать цепочку неплатежей. То есть сейчас может произойти неприятная ситуация, когда неподготовленная публика рванет на рынок с мыслью "налетай — подешевело". Но рынок-то есть рынок, гарантии постоянного роста рынка никто не дает. Поэтому, на мой взгляд, тема финансовой грамотности и финансовой культуры должна выдвигаться сейчас на первый план.

— Возможно ли в этом году повторение ситуации прошлой недели?

— В краткосрочном плане мы затушили пожар. Дали рынку ликвидность, возможность отдышаться и начать отыгрывать положительные новости. Но глобально проблема мировой финансовой системы не разрешена. При этом, на мой взгляд, в таких масштабах, как на прошлой неделе, скорее всего ситуация не повторится. Все получили хороший урок — сейчас риск-менеджеры банков и инвестиционных компаний десять раз подумают, давать ли возможность своим трейдерам рефинансировать портфели у какого-то конкретного контрагента, который может и не исполнить обязательства.

— Многие эксперты полагают, что российский рынок восстановится не раньше 2010 года. А каков ваш прогноз?

— Шансы есть, что это произойдет быстрее. Все будет зависеть от скорости восстановления доверия иностранных инвесторов и действий российских внутренних инвесторов. Кроме того, если государство будет настойчиво реализовывать свой план действий по развитию финансовой системы, это станет дополнительным очень позитивным фактором. Это все заметят и оценят, и все захотят сесть на этот поезд побыстрее.

— Какой наиболее пессимистичный сценарий развития российского рынка возможен в ближайшее время?

— Замедление экономики, потому что финансовый рынок отражает то, что творится в реальной экономике.

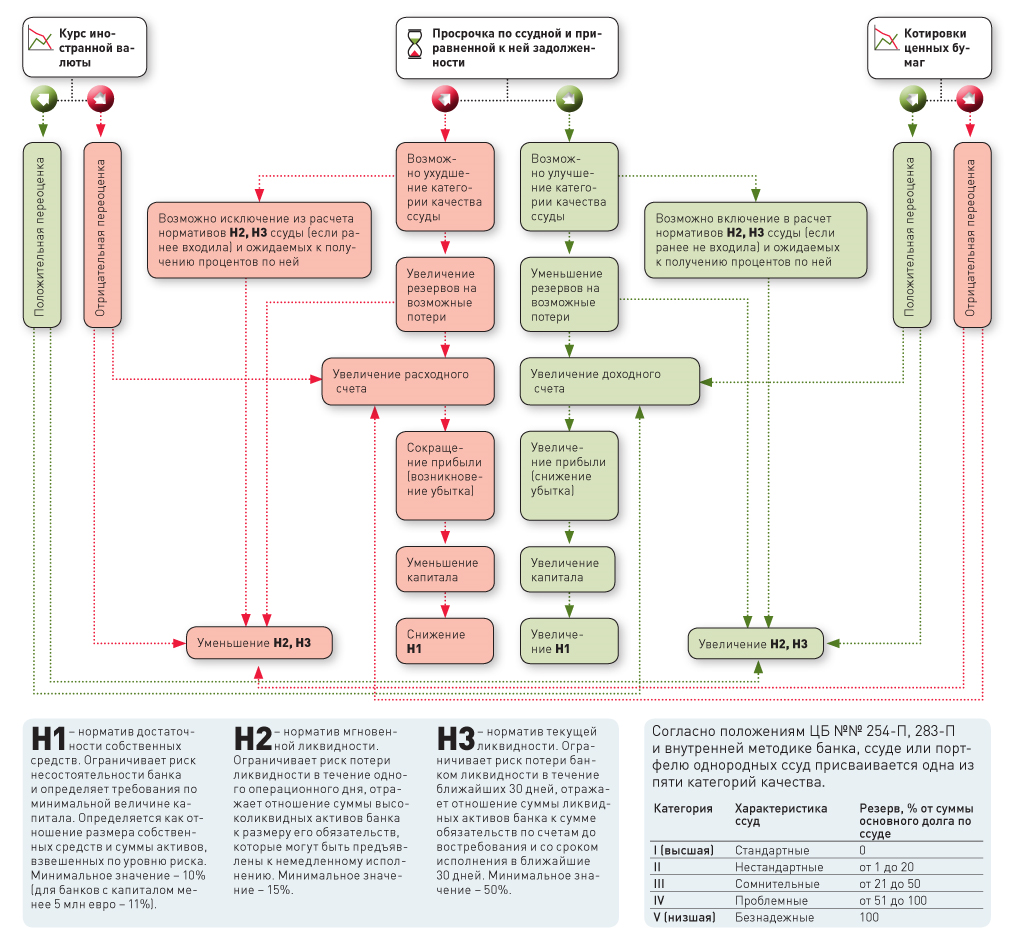

От просрочки к дефициту капитала1

Проблемных долгов все больше, курсы валют скачут, а на рынке ценных бумаг – высокая волатильность. «Ф.» иллюстрирует, как это отражается на ключевых показателях банков.

Михаил Слипенчук: виноваты обычная человеческая жадность и отсутствие контроля1

Руководитель группы компаний "Метрополь" Михаил Слипенчук считает, что антикризисная программа российского правительства не возымела должного эффекта. Помогать в первую очередь стоило не банкам, а реальному сектору экономики — так государственные деньги стали бы работать быстрее. При нынешней же экономической политике российским регионам грозит голодный бунт. Об этом Михаил Слипенчук рассказал в интервью спецкорреспонденту "Денег" Петру Рушайло.

Как вы сейчас смотрите на российский фондовый рынок и на общеэкономическую ситуацию в стране?

— Осенью прошлого года казалось, что весной будет бурный рост — слишком уж сильным было падение. Так и случилось. Рост фондового рынка, который мы наблюдали весной, был обусловлен прежде всего присутствием в банковской системе государственной финансовой поддержки. Эти средства в огромных количествах, практически без счета, были впрыснуты в банковскую систему как в России, так и в странах Америки и Европы. В связи с тем, что деньги из банковской системы исчезли, задача, которую предполагали решить правительства всех этих стран — вновь наполнить ее за счет государственных заимствований и, таким образом, направить их в реальный сектор экономики, в промышленность,— выполнена не была.

Однако поскольку все кредиты, которые давались в рамках подобных программ, были срочными, то есть достаточно короткими, ни один уважающий себя банкир не стал рисковать, превращая короткие пассивы в длинные активы, и деньги, соответственно, в промышленность не пошли. А пошли они туда, где присутствует максимальная ликвидность: во-первых, на раздачу долгов, во-вторых, в валюту, в-третьих, на фондовый рынок. Поэтому то, что происходило на рынке весной,— это, как мне кажется, эффект переизбытка ликвидности банковской системы. То есть деньги пошли на фондовый рынок, при этом присутствовал достаточно большой объем именно государственных вливаний.

Что именно вы имеете в виду под государственными вливаниями?

— Внешэкономбанк, например, как вы знаете, достаточно активно вкладывал деньги в акции...

То есть имеется в виду российская часть рынка?

— Да, на Западе такого бурного роста, как у нас, не было. Там был 30-процентный рост и, очевидно, он был связан со значительной эмиссией денег. Эта эмиссия в первый момент привела не к инфляции, а к избыточной ликвидности. Затем эта ликвидность была стерилизована перетоком денег в финансовые инструменты.

А как бы вы оценили сильное падение рынка, начавшееся в июне?

— Очевидно, что рано или поздно оно должно было произойти. Я, кстати, думаю, что падение будет более глубоким. Потому что, несмотря на кажущийся большой оптимизм по отношению к финансовым рынкам, серьезных изменений в реальном секторе экономики пока не произошло. Все эти события вроде волнений в Пикалево говорят о том, что экономика реально не работает. Единственное, что нас радует сегодня,— это высокие цены на энергоносители и появившийся спрос со стороны Китая на некоторые товары, в частности на металлы. Это хорошие новости, хотя высокие цены на нефть, с моей точки зрения, связаны не с повышением спроса на энергоносители, а опять-таки с долларовой эмиссией.

Если следовать вашей логике, то независимо от событий в реальном секторе и роста спроса на нефть выходит, что в условиях масштабной денежной эмиссии фондовый рынок должен расти — хотя бы на ожиданиях инфляционного обесценения денег. Или этого недостаточно?

— Фондовый рынок должен расти и на ожиданиях роста, и на инфляционной составляющей,— это его суть.

А вы говорите, что падение углубится. Нет ли здесь противоречия? Или вы полагаете, что эмиссия скоро закончится?

— Нет, просто все деньги, которые пошли в экономику, не бессрочные. Даже деньги, полученные от государства,— они все равно срочные, они же не превратились в капитал банков, правильно? Они по балансу все равно выглядят как заемные. А значит, их надо рано или поздно возвращать. А чтобы возвращать, надо какие-то инструменты продавать. Поэтому эмиссионная составляющая в росте рынка должна снизиться. А с точки зрения ожиданий роста промышленности я пока, честно говоря, прогресса не вижу.

Ни у нас, ни на Западе?

— Ни у нас, ни на Западе.

А что, с вашей точки зрения, необходимо сделать, чтобы активизировать экономику?

— Единственный способ активизировать экономику — это наладить спрос.

Ну, есть такой способ стимулирования спроса, как эмиссия, проводимая путем разбрасывания денег с вертолета...

— Это приводит к инфляции.

Но такие варианты сейчас вероятны?

— Это же базовая основа экономики, некие качели, которые всегда надо стараться поддерживать вблизи некоего положения равновесия. "Разбрасывание денег с вертолета" приводит к росту цен на товары. Не "разбрасывать деньги с вертолета" — не будет спроса. Должна быть золотая середина. Вообще-то я считал, что Россию должна была миновать чаша сия, этот кризисный поток, который захлестнул нас. Считал так в связи с тем, что у нас был достаточно хороший платежный баланс, хорошие базовые показатели по резервам, поскольку экономика страны целиком и полностью основана на продаже энергоресурсов. Цены на нефть ниже $40 за баррель еще не падали, что при себестоимости до $20 вполне нормально. Так что я считаю, что нынешнее положение дел — просто массовый психоз, который в России привел к тому, к чему привел. То есть загрузили денег в экономику, банки стали закупать валюту и проводить рискованные операции. Сами себя и съели. Как унтер-офицерская вдова, которая сама себя высекла.

А какой, по-вашему, был вариант? Не вливать деньги в экономику?

— Я думаю, что выхода другого не было. Откровенно говоря, все, что делается, мне пока нравится.

Но вы же говорите, что пока ничего в экономике не работает...

— Правильно. Но все равно деньги рано или поздно попадают в экономику. Просто время перехода, условно говоря, от государства к конечному потребителю, если процесс вести через банковскую систему, занимает примерно 9-12 месяцев. Поэтому, если бы я стал заниматься программами финансовой помощи экономике, я бы усилил прямое государственное финансирование целевых программ, таких как строительство жилья, дорог, инфраструктуры, электростанций и т. д. Тогда деньги впрыскивались бы напрямую в экономику, минуя банковскую систему. Но, к сожалению, этого не было сделано, а принятые меры, видимо, не дали должного результата.

А деньги, которые попадают в экономику напрямую, минуя банковскую систему, это вообще честный способ "раздачи слонов"?

— Имеется в виду не совсем буквально "минуя банковскую систему", потому что все равно все деньги идут через банки. Имеется в виду, что финансируют проекты не банки, а непосредственно государство.

Понятно, но в такой системе деньги идут неконкурентным способом, не тем, кто является эффективным заемщиком.

— Но это же форс-мажорная ситуация. Ведь промышленность не виновата в том, что из банковской системы в одночасье исчезло 50% финансовых ресурсов за счет исключения из оборота денежных суррогатов, таких как те же ипотечные закладные subprime.

Не могу согласиться, что промышленность не виновата — она от жадности назанимала столько денег, что не смогла переварить. Без счета вкладывали короткие заемные средства в долгосрочные инвестиционные проекты.

— Да, было такое. Но в принципе на самом деле они не виноваты. Виноваты ФРС и правительство США, которые не стали спасать банк Lehman Brothers от банкротства. Сэкономив $40 млрд, они потеряли несколько триллионов. Вот, собственно, что произошло. Банкротство Lehman Brothers доказало всей мировой финансовой системе, что нет священных коров и что даже при рейтинге AAA существуют скелеты в шкафах у всех, даже у самых надежных банков, которые по полтора века работают на рынке. А раз так, то давайте, ребята, повременим давать кому-либо деньги вообще. И банки перестали давать в долг кому-либо, в том числе и друг другу. Как только межбанковский кредитный рынок встал на Западе, он сразу, соответственно, встал и в России,— потому что мы худо-бедно уже вовлечены в глобальную финансовую систему. Как только перестали рефинансироваться кредиты, перестали финансироваться текущие программы, соответственно, те люди, которые сидели на пирамиде заемных средств, заложив свои активы и взяв деньги под развитие своих проектов, не рассчитав срочность, и попали в тяжелейшую ситуацию.

Дальше рынок стал падать, маржин-коллы и стоп-лоссы усиливали процесс, и все превратилось в снежный ком, который только нарастал. В результате предприниматели стали экономить на всем, и в первую очередь на персонале. Начались увольнения. А не имея уверенности в завтрашнем дне, люди перестали тратить на предметы долгосрочного потребления — автомобили, квартиры, дачи. И, соответственно, встала металлургическая промышленность, встала строительная отрасль. Увольнения и сокращения зарплат приобрели еще более массовый характер, и люди уже начали экономить на мясе и колбасе. И встало уже все остальное. Это очевидный процесс.

В общем, я считаю, что виноваты обычная человеческая жадность и отсутствие контроля со стороны американского правительства. Сначала эти нехорошие люди раздали кредиты, застраховав их в ненадежных компаниях, и тем самым состояние равновесия уже было нарушено. А дальше, когда беднейший американский класс перестал платить по кредитам, рухнула вся финансовая система. Вот, собственно, и все. А мы просто как бы случайно были привязаны веревочками и завалились вместе с ними. Ну и плюс многие наши крупные бизнесмены, которые в погоне за сверхдоходами и долей рынка заложили-перезаложили все. Вместо того чтобы вкладывать деньги в реконструкцию предприятий и делать их рентабельными, они просто занялись приобретением дополнительных активов — это была просто ненасытность какая-то.

У нас в компании, кстати, все тоже могло пойти по такому сценарию, но мы просто были скромнее. К тому же я не верил в 30-процентный ежегодный рост фондового рынка. Поэтому мы 2,5 года назад ушли с фондового рынка, стали оказывать только брокерские услуги.

Давайте вернемся к "нехорошим людям" из-за океана. Что, по-вашему, сейчас происходит в мировом масштабе? Лично у меня впечатление, что сейчас просто идет попытка установить ту же финансовую систему, которая была, со всеми ее известными недостатками. Вы разделяете такую точку зрения?

— Да, безусловно. При этом я считаю, что такой подход — правильный. Не надо ничего нового искать, надо сначала воссоздать то, что рухнуло, а потом уже подправлять. Потому что на сегодняшний день ничего не работает. Да, стоят все механизмы, но их надо просто снова привести в действие. Зачем их менять-то? Надо воссоздать хотя бы то, что было, не допуская лишь, условно говоря, создания деривативов на деривативы.

Как не допускать? Есть какие-то средства контроля, не противоречащие свободным рынкам?

— Нет. Вот именно чтобы без противоречий свободным рынкам.

То есть вы считаете, что когда эта система будет вновь создаваться, она будет немножко по-другому контролироваться, или как?

— Сорос недавно заявил о том, что глобальный капитализм прекратил свое существование и сейчас будут развиваться национальные рынки. Я думаю, что, видимо, процесс пойдет по подобному пути, но это будет не совокупность национальных экономик, а совокупность региональных экономик. Я думаю, что несколько стран будут объединяться в некие региональные рынки, которые уже будут работать между собой. То есть появятся глобальные кластеры.

А чем эта модель отличается от той, которая существовала до сих пор?

— Отличие очень большое. Все национальные экономики были, по сути дела, ориентированы на американскую экономику. Ну, может быть, еще на европейскую. Но Европа сама на 50% работала на Америку, Китай и Япония по большей части работали на Америку. Вот и получается, что центр управления или центр жизнедеятельности находился в Америке. На сегодняшний день очевидно, что это очень опасно, потому что реально сохранить свободный рынок, не регулируя его, и при этом обезопасить,— невозможно. Знаете, когда обожжетесь и руку отдергиваете, вы же не думаете, зачем это делаете,— просто не хочется терпеть дальше боль. Вот это "отдергивание" произошло и будет происходить в будущем. Я думаю, будут формироваться именно такие региональные рынки. Это, кстати, очень полезно, в том числе и для Америки. Глобально, наверное, будет три больших рынка — европейский, американский и азиатский.

Какова должна быть стратегия развития России в этих новых условиях?

— У каждого кластера должно быть свое экономическое преимущество, ориентированное именно на данный регион. Россия — это страна, в основном живущая за счет производства энергоносителей. Мы еще в советское время очень сильно уступили в развитии высоких технологий и инноваций. То есть техническую революцию мы проиграли. На сегодняшний день догонять уже бессмысленно. Но можно купить. Я считаю, что России сейчас необходимо покупать технологии в Америке, Европе, Азии и развивать эти технологии у себя, добиваясь глубокой переработки национальных ресурсов. Все равно эти национальные ресурсы в результате глубокой переработки будут продаваться в других странах. Но добавочная стоимость от этой переработки будет оставаться в России.

Но делать это на старых производствах, заводах, построенных в 30-х, 40-х, 70-х годах, бессмысленно, потому что производительность труда у нас уступает американской в четыре-пять раз. Конкурировать в таких условиях просто несерьезно. Для того чтобы быть конкурентоспособными, необходимы новые технологии. Именно поэтому, в частности, я считаю, что если бы наши крупнейшие бизнесмены думали о том, чтобы закупать технологии и развивать инфраструктуру, у нас нынешнего коллапса не было бы. Наше правительство должно было об этом думать, то есть они должны были такой процесс стимулировать. Люди не должны платить налоги, если они закупают новейшее оборудование. Или должны получать отсрочку лет на пять. Но такого сегодня нет.

Если брать Россию как возможный крупномасштабный промышленный кластер, то кроме глубокой переработки полезных ископаемых, национальных ресурсов, есть и другие идеи роста. Очевидно, что это создание новых композитных материалов на основе органической химии и углеводорода, развитие медицины, сельского хозяйства с использованием новейших технологий обработки сельхозпродукции, развитие энергосберегающих и экологически безопасных технологий, оптимизация товаропотока, потому что страна огромная. Очевидно, это логистика, логистическая система по транснациональному, трансазийскому транспортному коридору. То, что сейчас строятся нефтегазопроводы на Восток,— это уже развитие этого кластера.

Если говорить о ваших личных впечатлениях, сравнивать ваш взгляд на фондовый рынок сейчас и осенью прошлого года, в чем разница?

— Оптимизма побольше. Это связано с тем, что цены на нефть не упали до предсказывавшихся уровней $20-30 за баррель. Тем не менее пока я вижу, что предприятия не имеют прибыли и не платят налогов. Соответственно, регионы испытывают трудности с наполняемостью бюджетов и выполнением государственных программ. При этом федеральный бюджет наполняется, потому что цены на нефть и на газ достаточно высокие. И я считаю, что правительству надо что-то делать для того, чтобы эти деньги все-таки пошли в тот сектор, который называется реальным. И опять же я возвращаюсь к тому, что государство должно резко увеличить ассигнования в государственные программы по строительству инфраструктуры. Это позволит запустить строительный сектор. Строительный сектор, в свою очередь, позволит запустить производство стройматериалов и железа, что является системообразующими основами российской экономики. Потому что наличие работающих металлургических заводов приведет к тому, что люди опять начнут получать зарплату и станут приобретать товары народного потребления. Но это все равно потребует тех же девяти месяцев. Если сейчас начнем проводить подобные программы, то через девять месяцев мы увидим только первые плоды.

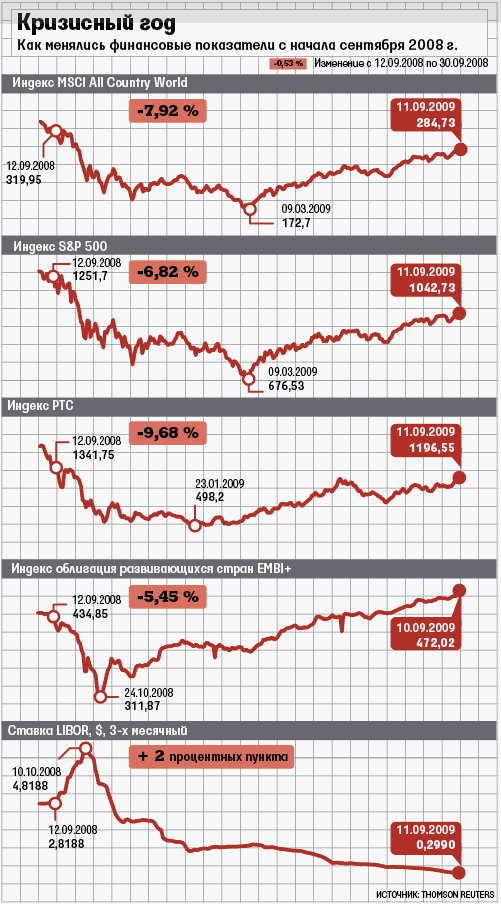

Оверченко М., Бараулина А. Крах мирового масштаба1

Банкротство инвестбанка Lehman Brothers год назад стало ключевой вехой финансового кризиса, спровоцировав полномасштабную рецессию мировой экономики. Но спустя год финансовая архитектура не претерпела существенных изменений

Оказавшись на краю гибели, руководители Lehman Brothers в общих чертах представляли себе последствия банкротства инвестбанка. «Массовое разрушение благосостояния в глобальных масштабах», «Повлияет на все финансовые институты», «Активы розничных инвесторов/пенсионеров будут уничтожены» — таковы пункты из подготовленной банком для правительства презентации о последствиях банкротства (цитаты по Bloomberg).

h

ttp://www.vedomosti.ru/newspaper/article/2009/09/14/213805#

На спасение Lehman нужно было $30 млрд. В 2008 г. он был крупнейшим андеррайтером ценных бумаг, обеспеченных ипотечными кредитами. В годы кредитного бума банк занял слишком много (долги на момент банкротства — $613 млрд.) и много инвестировал в недвижимость. Ситуация осложнялась тем, что Lehman был активным игроком на рынке внебиржевых деривативов, включая свопы «кредит — дефолт» (CDS), обеспеченные долговые обязательства (CDO — разбитые по траншам с разным уровнем риска ипотечные облигации) и проч. На встрече 12-14 сентября один из ключевых вопросов был — как в случае банкротства разрулить более 1 млн. сделок с деривативами, в которых участвовал Lehman.

После банкротства Lehman, крупнейшего в истории, мировые фондовые рынки к концу сентября потеряли более $3 трлн., падение индекса MSCI All Country World составило 7,2%, а к 9 марта 2009 г., когда было достигнуто дно, — 46%. Индекс РТС к концу сентября потерял 9,7%, опустившись до 1211,84 пункта, а 23 января его значение составило 498,2. Ставка LIBOR по однодневным долларовым кредитам подскочила с пятницы, 12 сентября, по вторник, 16 сентября, на 4,29 процентного пункта (см. графики ). Вечером 12 сентября руководители крупнейших мировых банков, тогдашний министр финансов Генри Полсон и председатель Федерального резервного банка Нью-Йорка Тимоти Гайтнер собрались для обсуждения судьбы Lehman.

Полсон заявил: Белый дом не даст банку ни цента. Неделей раньше правительство уже национализировало ипотечные агентства Fannie Mae и Freddie Mac, а в марте организовало спасение инвестбанка Bear Stearns: JPMorgan Chase купил его, получив гарантии Федеральной резервной системы по проблемным активам на $29 млрд. (Чиновники и регуляторы тогда еще не знали, что 16 сентября им придется спасать страховую компанию AIG.).