Лекции по курсу «Теория ценных бумаг»

| Вид материала | Лекции |

- Лекции по курсу «Теория ценных бумаг», 347.23kb.

- Лекции по курсу «Теория ценных бумаг», 3266.73kb.

- Лекции по курсу «Теория ценных бумаг», 1266.35kb.

- Лекции по курсу «Теория ценных бумаг», 1166.77kb.

- Лекции по курсу «Теория ценных бумаг», 3232.48kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Учебная программа по курсу «управление портфелем ценных бумаг» Специальность, 48.16kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Лекции по курсу «Теория ценных бумаг», 1553.05kb.

Кувшинова О., Товкайло М. В ожидании кризиса1

Повторения кризиса 2008 г. в России не произойдет, уверена министр экономики Эльвира Набиуллина. Эксперты пока не спешат менять прогнозы: еще непонятно, насколько ситуация ухудшится

Обострение ситуации на мировых рынках не приведет к повторению прошлого кризиса в России, сказала Набиуллина, но власти отслеживают ситуацию. Ближайший год будет сложным, признал вице-премьер Игорь Шувалов, но у правительства и ЦБ есть ресурсы для ответа на вызовы. Опасений больше, чем в 2008 г.: обжегшись на молоке, дуем на воду, сравнил вице-премьер Алексей Кудрин.

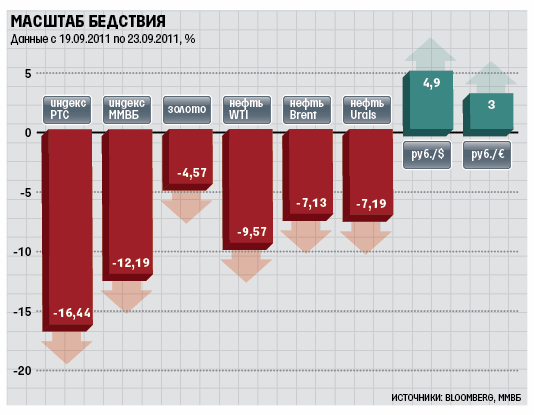

За неделю глобальные активы, по оценке Bloomberg, обесценились на $3,4 трлн (порядка 5,5% мирового ВВП); российские индексы рухнули, рубль обвалился. Глобальное бегство в доллар многим напомнило осень 2008 г. (см. статью на стр. 09). Страх, что все зависит от ФРС, вкупе с неразберихой в Европе заставляет людей бояться все больше, сказал Джим О'Нил из Goldman Sachs. У Европы есть всего шесть недель, чтобы спасти евро, предупредил канцлер казначейства Британии Джордж Осборн.

Рынки переоценивают риски, закладываясь на отсутствие поддержки ЕЦБ и ФРС, говорит Владимир Тихомиров из ФК «Открытие». То, что центробанки пустят ситуацию на самотек, нереально, считает он, а вариантов у них немного — только продолжать накачку ликвидностью.

Неспособность Европы предложить решение проблем, ожидание рецессии США и сомнения в новом количественном смягчении (QE-3) привели к первому существенному снижению прогноза роста ВВП России на 2012 г. — «Ренессанс капитал» в пятницу снизил его до 2,3% (консенсус — 4%). Другие эксперты пока не спешат, перебирая варианты развития событий. Единственное, с чем все согласны, — столь масштабного, как в 2009 г., спада в России не произойдет. Реструктурирован внешний долг компаний и банков, валютный курс более гибок, экономика не перегрета, перечисляет отличия Иван Чакаров из «Ренессанса».

Основной источник проникновения второй волны кризиса в российскую экономику — цены на нефть, они пока высоки. Фьючерсы на Brent с поставкой в декабре 2011 г. — $102 (-7% за неделю), с поставкой в декабре 2012 г. уже пробили $100, снизившись до $98,96 (-6,5% за неделю). Мир наводнен деньгами, но, даже если нефть подешевеет до $70-80, это уровень конца 2010 г., когда такая цена казалась вполне приличной, напоминает Евгений Гавриленков из «Тройки диалог».

Утверждать, что началось затяжное и глубокое падение, пока нельзя, говорит чиновник правительства, но, если повторится осень 2008 г., сгладить последствия будет сложнее: «Бюджет перегружен предвыборными обязательствами, в резервных фондах меньше денег». На фоне дорогой нефти, замедления импорта и роста банковского кредита темпы в 2,3%, фактически означающие снижение ВВП, — избыточно пессимистичный прогноз, если только не будет кризиса, вторит другой чиновник правительства: «Реально — [рост на] 3-4-5%».

Чтобы стало лучше — сначала должно стать хуже, опасается нового шока в ближайшие недели Алексей Моисеев из «ВТБ капитала». Но не позже чем в I квартале последует новое масштабное QE, а в России начнутся отложенные реформы, надеется он: «Для нас это “слияние двух лун” в 2012 г. может быть очень удачным — дорогая нефть и внимание инвесторов».

Фундаментальные же причины потрясения — смена модели, построенной на производстве в развивающихся странах и потреблении в развитых, — не исключают, что миру предстоит череда кризисов, говорит Тихомиров. Мировая экономика последние 10 лет росла на 4-5% в год, без перегрева же должна вернуться к 3-3,5%, считает Гавриленков. Из-за замедления темпов роста мир ждет потерянное десятилетие, заявил Кудрин.

Трифонов А. Чрезмерная реакция2

Российский рынок продолжил стремительно падать, хотя на западных биржах в пятницу был рост. Игроки называют происходящее повторением 2008 г.

К пятничному закрытию российские индексы РТС и ММВБ потеряли 4,6 и 5,1% до 1327 и 1315 пунктов. Объем торгов на ММВБ составил 98 млрд. руб. — максимум с 11 августа.

Все как в 2008 г. — за исключением того, что еще никто не обанкротился, говорит управляющий директор «Арбат капитала» Александр Орлов.

Волатильность будет однозначно продолжаться везде, предсказывает предправления «Ренессанс эдвайзерс» Дмитрий Средин: катастрофически сложная ситуация в европейской экономике, финансовые и политические проблемы США не дают возможности делать прогнозы даже на три месяца.

Ситуация ни с Грецией, ни с европейскими банками не проясняется, падение может продолжиться, полагает председатель совета директоров РТС Жак Дер Ме6гредичан. Мер по стимулированию экономики, которая явно впадает в рецессию, у монетарных властей все меньше, игроки закладываются на худший прогноз, говорит директор по инвестициям Pioneer Investments Сергей Григорян: теперь цель по ММВБ — 1200 пунктов. После двух дней падения еще не все капитулировали, в том числе крупные глобальные игроки, но только чудо может помешать им начать массовый сброс позиций по развивающимся рынкам, считает он. Еще не весь негатив в ценах, уверен сотрудник крупного западного инвестбанка.

Ситуация определяется конъюнктурой, рынок работает в штатном режиме и анализ текущей ситуации на торгах российских фондовых бирж свидетельствует об адекватности регулирования, считает руководитель Федеральной службы по финансовым рынкам Дмитрий Панкин: «Специальных мер, таких как ручное управление, не требуется».

Реакция рынка чрезмерна и, если не произойдет чего-то сверхнегативного в выходные, понедельник будет положительным, а в дальнейшем должна наступить консолидационная динамика, хотя говорить о развороте преждевременно, считает портфельный управляющий УК «Уралсиб» Игорь Михайлов. Цены акций некоторых компаний, в том числе крупнейших, становятся весьма привлекательными и, если есть деньги, не стоит спешить, но и бояться краткосрочной переоценки тоже не следует, поддерживает его Дер Мегредичян.

Отрадно снятие основного российского риска в глазах иностранных инвесторов — наступила ясность с кандидатом в президенты от «Единой России», уверен Средин. Позитивная новость девальвирована до нейтральной внешним фоном, не согласен сотрудник крупного инвестбанка.

Основные европейские и американские биржи в пятницу показали небольшой рост, российский рынок традиционно оказался самым уязвимым к риску, солидарны опрошенные «Ведомостями» игроки.

Между тем цены фьючерсов на нефть марки Brent к 22.30 МСК просели на 1,1% до $104/барр., а марки WTI — на 0,2% до $79/барр. За неделю они потеряли 7,1 и 9,5% соответственно, а ММВБ и РТС — 12 и 16%. Высокие цены на нефть удивительны на фоне падения стоимости других сырьевых активов и вызывают озабоченность — если большинство участников рынка, услышав такое слово, как «рецессия», испугаются и начнут продавать открытые позиции, это может сильно ударить по российскому рынку, отмечает Дер Мегредичян.

Устойчивость цен на Brent выглядит загадочно: WTI уже упала на 29% от максимумов этого года, а Brent — только на 15%, рассуждает начальник отдела управления инвестициями «Солида» Михаил Королюк, возможно, это связано с тем, что крупные игроки стали фрахтовать супертанкеры для хранения нефти, рассчитывая на рост цен: танкеры выбыли из строя как средства транспортировки, и снизившиеся объемы поставок поддерживают цены на Brent на высоком уровне.

Динамика рынка нефти не способствует резкому снижению цен — запасы невелики, выдвигает версию Михайлов.

Нефть дешевеет меньше, потому что это сырьевой товар первой необходимости, у спекулянтов нет сильного финансового рычага; роль также играют высокий спрос Китая, небольшие запасы в развитых странах, неопределенность на Ближнем Востоке и отсутствие ливийской нефти, перечисляет Орлов.

Экономический спад уже начался, можно ожидать дальнейшего понижения цен на сырье, написал в блоге профессор экономики Нью-Йоркского университета Нуриэль Рубини.

Мазунин А. Капитал временно недоступен. Облигации и акции никому не нужны1

Рынки капитала для российских эмитентов в третьем квартале оказались закрыты. По сравнению со вторым кварталом объем размещений акций и еврооблигаций снизился почти в восемь раз, на внутреннем рублевом рынке компаниям также затруднительно привлечь финансирование. Ситуация пока не такая критическая, как в 2008 году, но никто не берется прогнозировать, когда рынки откроются.

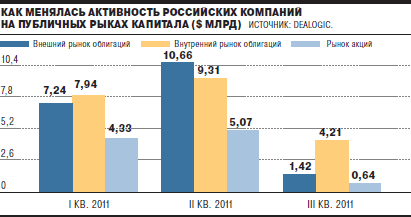

В распоряжении "Ъ" оказались рейтинги организаторов размещений акций и облигаций российских эмитентов по итогам третьего квартала, подготовленные Dealogic. Объем размещений на рынках акционерного капитала за первые девять месяцев 2011 года составил $10,042 млрд, эту сумму привлекли 19 эмитентов. Объем размещений еврооблигаций составил $19,32 млрд (26 эмиссий), на внутреннем долговом рынке компании и банки привлекли за три квартала $21,456 млрд (95 эмиссий). Лидером среди организаторов во всех трех категориях стал "ВТБ Капитал". В тройку лидеров по организации размещений акций входят также Deutsche Bank и Bank of America Merrill Lynch, еврооблигаций — JP Morgan и Barclays, рублевых облигаций — Сбербанк и Газпромбанк.

Показатели третьего квартала демонстрируют существенный спад активности российских эмитентов на рынках капитала (см. график). Так, на рынках акционерного капитала объем привлечений в третьем квартале по сравнению со вторым кварталом снизился почти в восемь раз, до $638 млн. Также почти в восемь раз — до $1,421 млрд — по сравнению со вторым кварталом снизился объем размещений еврооблигаций. На рынке евробондов состоялось всего три размещения — "Металлоинвеста", Московского кредитного банка и "Северстали". Заимствования на внутреннем рынке снизились более чем в два раза, до $4,209 млрд. По данным Cbonds, состоялось всего 41 размещение общим объемом 149,4 млрд руб., в то время как во втором квартале было размещено 138 выпусков на 327,1 млрд руб., а в первом — 45 выпусков на 315,9 млрд руб. При этом с середины августа состоялось всего четыре размещения рублевых облигаций.

"Третий квартал принес серьезные разочарования. Негативные новости из Европы и США, высокая волатильность по всему миру существенно затруднили доступ к рынкам капитала, которые фактически закрылись",— констатирует руководитель управления рынков долгового капитала "ВТБ Капитала" Андрей Соловьев. При этом проблемы испытывают не только российские эмитенты, но и компании и банки из других стран. "Инвесторы не понимают, куда можно вкладывать средства, степень риска стала непонятной. В результате все воздерживаются от участия в сделках",— говорит начальник управления корпоративного финансирования и инвестиционно-банковских операций Райффайзенбанка Никита Патрахин.

Теоретически компании могли бы занять, но для этого им пришлось бы устанавливать слишком высокие ставки, указывает аналитик Commerzbank Марина Власенко. ""Вымпелком" размещал еврооблигации с погашением в 2022 году под 7,5% годовых, а сейчас доходность по ним 10,5%",— приводит она пример.

Впрочем, для эмитентов нынешняя ситуация еще некатастрофична. "Многие компании и банки воспользовались благоприятной ситуацией в первом полугодии и осуществили заимствования в объеме, превышавшем потребности момента",— говорит господин Соловьев. "Сейчас ситуация не так плоха, как в 2008 году",— соглашается господин Патрахин. Он напоминает, что в 2010 году, когда ситуация на рынках была благоприятной, многие эмитенты удлинили свои кредитные портфели, понизив ставку заимствований, так что острой проблемы рефинансирования долгов нет.

Тем не менее со временем, если негативный фон продолжит превалировать, ситуация может осложниться, предупреждают эксперты. "Пока инвесторы и эмитенты ждут, что рынок достигнет минимальных значений и начнется отскок, но ни у кого нет понимания, когда именно это произойдет",— отмечает господин Соловьев. По мнению госпожи Власенко, напряженность на рынках будет сохраняться по крайней мере несколько месяцев. "Нужно решение периферийного кризиса в Европе, тогда возможно восстановление капитализации российских компаний и сужение кредитных спредов, что приведет стоимость фондирования к уровню, приемлемому для эмитентов, с одной стороны, и повышению интереса инвесторов — с другой",— резюмирует госпожа Власенко.