Федеральная служба по финансовым рынкам Региональное отделение в Уральском федеральном округе аналитический обзор состояния финансового рынка уральского федерального округа за 2010 год екатеринбург

| Вид материала | Реферат |

- Федеральная служба по финансовым рынкам Региональное отделение в Уральском федеральном, 2030kb.

- Федеральная служба по финансовым рынкам Региональное отделение в Уральском федеральном, 2071.91kb.

- «Анализ состояния финансового рынка, в том числе рынка коллективных инвестиций по итогам, 151.75kb.

- 1. 12. Федеральная служба по финансовым рынкам, 141.58kb.

- Федеральная служба по финансовым рынкам доклад о результатах и основных направлениях, 2079.14kb.

- Н. Н. Калинина Инновационная модель формирования экономических компетенций, предпринимательских, 106.02kb.

- Президента Российской Федерации в Уральском федеральном округе, г. Екатеринбург Развитие, 94.64kb.

- Доклад Губернатора Тюменской области В. В. Якушева «О развитии железнодорожного транспорта, 93.87kb.

- Федеральная служба по финансовым рынкам рассмотрела Ваше обращение от 11. 06. 2004, 10.48kb.

- Федеральная служба по финансовым рынкам письмо от 10 апреля 2007 г. N 07-ов-01/7235, 18.28kb.

Федеральная служба по финансовым рынкам

Региональное отделение в Уральском федеральном округе

АНАЛИТИЧЕСКИЙ ОБЗОР

СОСТОЯНИЯ ФИНАНСОВОГО РЫНКА

УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА

ЗА 2010 ГОД

Екатеринбург

2010

СОДЕРЖАНИЕ

Введение…………………………………………………………………………………………………………………3

1. ОСНОВНЫЕ ФАКТОРЫ РАЗВИТИЯ ФИНАНСОВЫХ РЫНКОВ РОССИИ В 2010 ГОДУ………………..4

2. СОСТОЯНИЕ ЭКОНОМИКИ УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА В 2010 ГОДУ………………… 16

3. ИНСТРУМЕНТЫ ФОНДОВОГО РЫНКА………………………………...………………………………..…….19

3.1. Акции……………………………...…………………………………………………………………………........19

3.1.1. Анализ торгов акциями на фондовых биржах РТС и ММВБ……………………………………….….........19

3.2. Облигации……………………………………………….………………………………………….……….........28

3.2.1. Корпоративные облигации………………………………………………………………………...…………...28

3.2.2. Субфедеральные и муниципальные облигации……………………………………………………….…....... 32

3.1.3. Капитализация………………………………………………………………………………………………......33

4. ИНФРАСТРУКТУРА ФИНАНСОВОГО РЫНКА УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА……….…....37

4.1. Банки и страховые организации……………………………...………………………………………………......37

4.2. Саморегулируемые организации на финансовых рынках……………………..……………...……………......40

4.3. Профессиональные участники финансовых рынков…………..…………………………………………. …....41

4.4. Управляющие компании инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами……………………………..……………………………...……..43

4.5. Система негосударственного пенсионного обеспечения….……………………………..……………………..48

5. КОНТРОЛЬ И НАДЗОР ЗА СОБЛЮДЕНИЕМ ИСПОЛНЕНИЯ ДЕЙСТВУЮЩЕГО

ЗАКОНОДАТЕЛЬСТВА УЧАСТНИКАМИ ФИНАНСОВЫХ РЫНКОВ……….………………………..........50

6. ИНФОРМАЦИЯ О КОЛИЧЕСТВЕ ПРОВЕДЕННЫХ КВАЛИФИКАЦИОННЫХ ЭКЗАМЕНОВ И АТТЕСТОВАННЫХ СПЕЦИАЛИСТАХ НА ФИНАНСОВЫХ РЫНКАХ УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА……............................................................................................................................51

7. ИНФОРМАЦИЯ О РЕГИСТРАЦИИ ВЫПУСКОВ ЦЕННЫХ БУМАГ И ОТЧЕТОВ ОБ ИТОГАХ

ВЫПУСКОВ ЭМИТЕНТОВ УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА……………………………….…..53

8. АДМИНИСТРАТИВНАЯ ЮРИСДИКЦИЯ……………………….…………...………………………………..54

9. ПУБЛИЧНЫЕ МЕРОПРИЯТИЯ С УЧАСТИЕМ РУКОВОДСТВА И СОТРУДНИКОВ РО ФСФР

РОССИИ В УРФО В IV КВАРТАЛЕ 2010 ГОДА………………………………….……………………..……..57

10. НОРМОТВОРЧЕСТВО ФЕДЕРАЛЬНОЙ СЛУЖБЫ ПО ФИНАНСОВЫМ РЫНКАМ

В IV КВАРТАЛЕ 2010 ГОДА…………………………………………………………………..……………….. 70

ВВЕДЕНИЕ

Региональное отделение Федеральной службы по финансовым рынкам в Уральском федеральном округе (РО ФСФР России в УрФО) является территориальным органом Федеральной службы по финансовым рынкам и осуществляет свою деятельность на территории:

- Свердловской области;

- Челябинской области;

- Тюменской области;

- Курганской области;

- Ханты-Мансийского автономного округа – Югры;

- Ямало-Ненецкого автономного округа.

Аналитический обзор РО ФСФР в УрФО (далее – Обзор) представляет собой обобщенную информацию, характеризующую развитие финансовых рынков России в целом и Уральского федерального округа в частности.

Основная цель Обзора - формирование объективного представления о текущем положении дел в исследуемой области.

Обзор состоит из комплексного анализа инструментов и инфраструктуры финансовых рынков Уральского федерального округа. Содержит анализ и выводы о текущем состоянии, динамике развития и активности участников финансовых рынков.

Исследование, представленное в Обзоре, дает целостное представление об уровне корпоративной этики и публичности эмитентов в регионе. Кроме этого, в Обзоре подробно изложены результаты работы РО ФСФР России в УрФО при осуществлении контрольных и надзорных функций на финансовых рынках Уральского федерального округа. В Обзоре также освещается участие руководства и сотрудников регионального отделения в публичных мероприятиях, а также нормотворческая деятельность ФСФР России.

При составлении Обзора были использованы открытые источники информации, которые следует отнести к надежным, а также материалы, представленные участниками финансового рынка. В связи с этим, РО ФСФР в УрФО за полноту и достоверность представленных в Обзоре данных ответственности не несет.

Аналитический обзор рассчитан для широкого круга читателей, включая как органы государственной власти, профессиональных участников рынка ценных бумаг, так и институциональных и частных инвесторов. Кроме этого, Обзор может быть полезен в учебных целях для преподавателей высших учебных заведений, студентов.

1. ОСНОВНЫЕ ФАКТОРЫ РАЗВИТИЯ ФИНАНСОВЫХ РЫНКОВ РОССИИ В 2010 ГОДУ

В 2010 году продолжился восстановительный рост, начавшийся во второй половине 2009 года. Восстановлению роста в 2010 году способствовало улучшение ситуации в мировой экономике, оживляющийся внешний спрос и рост цен на сырьевые товары российского экспорта, восстановление фондовых индексов и укрепление позиций платежного баланса. Наряду с внешним спросом, положительный вклад вносило восстановление внутреннего спроса, как инвестиционного, так и потребительского, стимулируемого антикризисными мерами, а также восстановление запасов.

Среди основных факторов, оказавших влияние на финансовый рынок, можно рассмотреть более подробно следующие:

- Чистый отток капитала из России в 2010 году составил 38,3 млрд. долларов США, резко ускорившись к концу года. По данным Минэкономразвития, во многом чистый отток капитала был связан со снижением интереса иностранных инвесторов к российским активам. В IV квартале 2010 года ускорение оттока капитала было также связано с ростом иностранных активов у банковского сектора.

Прирост инвестиций в основной капитал в России составил в 2010 году 6% по сравнению с 2009 годом (см. рис.1). К концу года рост инвестиций значительно ускорился и в IV квартале составил 7,7% по отношению к III кварталу (с исключением сезонности).

Рисунок 1

Д

инамика инвестиций в основной капитал

Источник: trf.ru/

- На протяжении первого полугодия на внутреннем валютном рынке наблюдалась устойчивая тенденция к укреплению рубля. Она формировалась в условиях благоприятной внешнеэкономической конъюнктуры под влиянием поступлений по счету текущих операций, что обусловило проведение Банком России операций по покупке иностранной валюты. По итогам 2010 года официальный курс доллара США к российскому рублю повысился лишь на 0,55% до 30,3505 руб. за долл. США, курс евро к рублю снизился на 6,84% до 40,4876 руб. за евро по состоянию на 1 января 2011 года. При этом среднегодовое значение курса доллара к рублю снизилось с 31,75 руб./долл. в 2009 году до 30,37 руб./долл. в 2010 году, курса евро к рублю - с 44,14 руб./евро до 40,30 руб./евро соответственно. По расчетам Минэкономразвития России, в целом за 2010 год реальное укрепление рубля к доллару США составило 4%, к евро – 14,4%, к фунту стерлингов – 6%, ослабление к швейцарскому франку – 0,5%, к японской иене - 1,7%, к канадскому доллару – 1,5 процента.

- Положительное влияние на экономику и рынок РФ оказало дальнейшее смягчение денежно-кредитной политики Банка России. Так, ЦБ РФ в течение 2010 года четыре раза снижал учетные ставки (табл. 1).

Таблица 1

Данные по изменению ставки рефинансирования ЦБ РФ в 2010 г.

| Дата изменения | %, Ст. |

| 1 июня 2010 г. | 7,75 |

| 30 апреля 2010 г. | 8 |

| 29 марта 2010 г. | 8,25 |

| 24 февраля 2010 г. | 8,5 |

Источник: ЦБ РФ

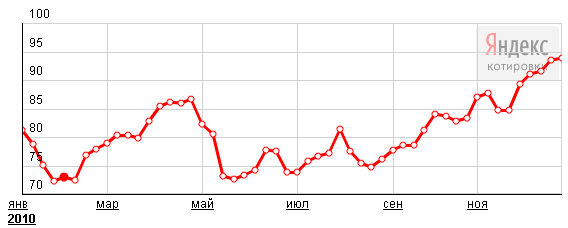

4) Цена барреля нефти марки Brent к окончанию 2010 года составила 94$ за баррель (см. рис.2). Несмотря на значительный откат котировок нефти в мае 2010 года, когда было зафиксировано минимальное значение в прошедшем году - 69$ за баррель нефти марки Brent, рост стоимости углеводородного сырья за год составил порядка 20% по марке Brent и 28% по марке Urals. По итогам 2010 года средняя ссылка скрыта марки Ural составила 78,21$ за баррель (61,1$ за баррель в 2009 году).

Рисунок 2

Динамика цен на нефть Brent в 2010 г., USD/баррель

Источник: x.ru

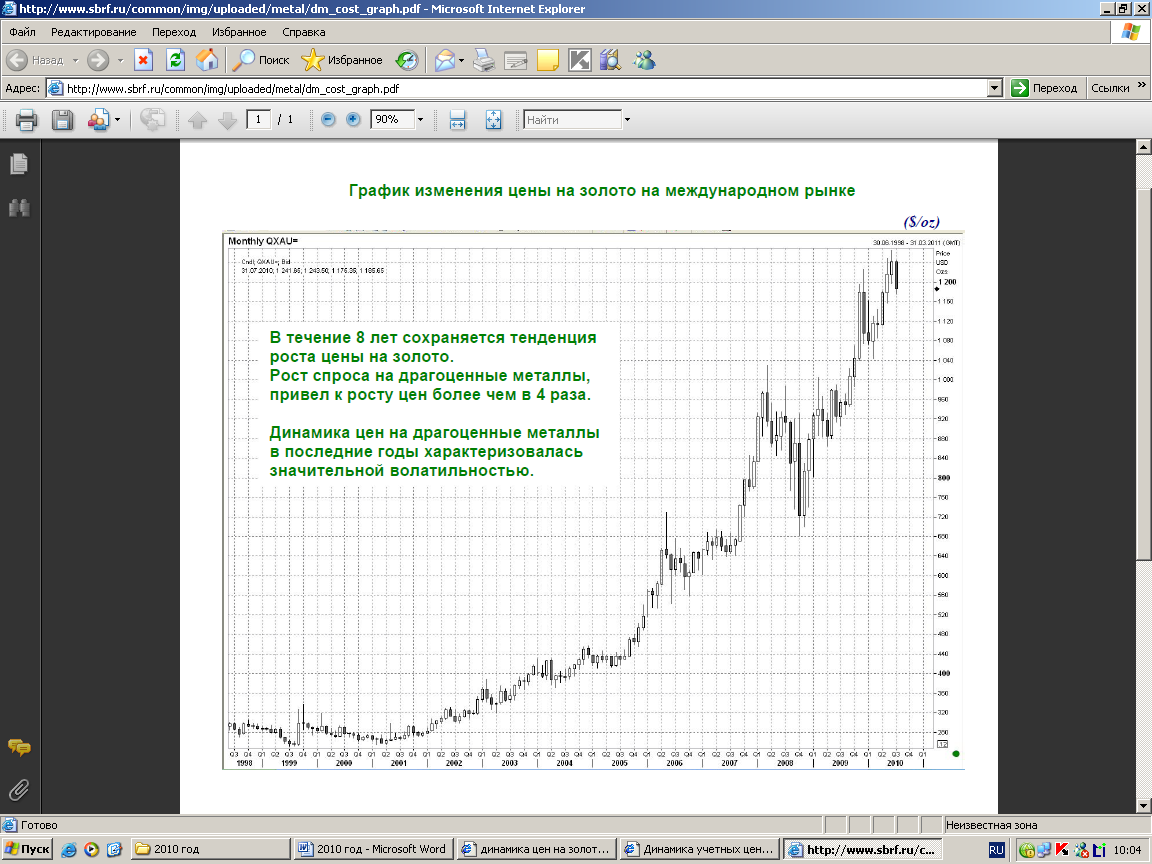

5) Цены на золото осенью 2010 года настойчиво обновляли исторические максимумы на фоне высокого спекулятивного спроса, завершив год выше уровня в 1400 долл./унцию (см. рис.3). Серебро, поддержанное как промышленным, так и инвестиционным спросом, превысило 30 долл./унцию. Этому во многом способствовала мягкая монетарная политика ЦБ развитых стран. Несмотря на различную динамику в течение отчетного периода, по итогам года и другие металлы показали впечатляющие результаты. Так, например, медь, после коррекции в апреле-мае, уверенно росла и достигла 9,4 тыс. долл./тонну, обновив в конце года исторические максимумы на фоне дефицита предложения и высокого спроса на металл. Цены на никель, достигнув максимума в 27.3 долл./тонну в марте, завершили год ниже максимумов из-за проблем в Европе. Впрочем, эти металлы показали сравнимый рост цен по итогам всего года (+27% и +28% соответственно). А вот алюминий не показал серьезных ценовых изменений, лишь сумев к концу 2010 года вернуться к пиковым уровням апреля. Тут сыграли роль два фактора: административные ограничения производства алюминия в Китае и проблемы со спросом из ЕС. Отметим, что складские запасы металлов на LME большую часть года снижались, поддерживая рост цен.

Рисунок 3

Динамика изменения цены на золото на международном рынке

Источник: ru/

6) В 2010 году инфляция на потребительском рынке составила 8,8% (как и в 2009 году). С августа инфляция стала ускоряться из-за засухи и неурожая, которые повлекли за собой рост цен на сельскохозяйственные товары и продовольствие, как на мировых рынках, так и на внутреннем рынке.

Объем ВВП России за 2010 год составил в текущих ценах 44 491 млрд. руб. Общий рост ВВП в целом за год составил 4% (см. рис.4)

Рисунок 4

Динамика ВВП России в 2008-2010гг.

Источник: trf.ru/

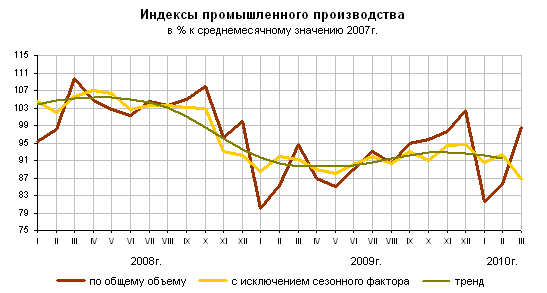

Промышленное производство выросло в 2010 году на 8,2% (в 2009 году сократилось на 10,8%), в том числе обрабатывающие производства - на 11,8% (см. рис.5). Наиболее высокими темпами роста характеризуются производство транспортных средств и оборудования, электронного и оптического оборудования, прочих неметаллических минеральных продуктов, металлургическое производство и производство готовых металлических изделий, химическое производство, производство резиновых и пластмассовых изделий.

Рисунок 5

Индекс промышленного производства (% к среднемесячному значению 2007г)

Источник: Росстат

Стоит также отметить, что по итогам минувшего года некоторые отрасли продемонстрировали спад. В частности, сокращение наблюдалось в сельском хозяйстве: из-за летней жары и засухи этот сектор показал снижение на 12,1%. Кроме того, сократились строительная отрасль (-0,9%), финансовая деятельность (-3%), а также образовательный сектор (-1,4%). По сути, действительно ощутимый вклад в ВВП в прошлом году внесли лишь обрабатывающие производства (+13,4%), транспорт и связь (+7%) и добыча полезных ископаемых (+4,8%).

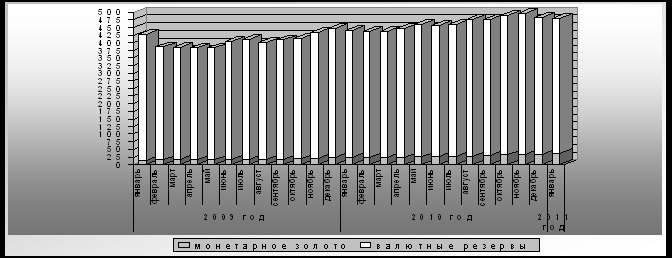

Валютные резервы Банка России за счет операций платежного баланса увеличились за 2010 год на 36,8 млрд. долл. США. Рост резервов в основном происходил в первой половине года, а в IV квартале на фоне оттока капитала резервы снизились на 8,6 млрд. долл. США.

В целом, золотовалютные резервы по состоянию на конец 2010 года составили 479,4 млрд. долл. США, увеличившись с начала отчетного года на 38,4 млрд. долл. США или на 8,7% соответственно. Объем международных резервов Российской Федерации за прошедший год увеличился на 9,1%, составив 479,379 млрд. долл. США по состоянию на 1 января 2011 года (см. рис.6).

Рисунок 6

Динамика золотовалютных резервов РФ в 2009-2010гг.

Источник: trf.ru/

Среднемесячная начисленная заработная плата в 2010 году, по предварительным данным, составила 21 090 руб. и по сравнению с 2009 годом выросла на 11,3% (см. рис.7). Реальная заработная плата за 2010 год относительно 2009 года выросла на 4,2%.

Начиная с февраля 2010 года, практически во всех наблюдаемых видах экономической деятельности отмечается рост заработной платы, что является свидетельством стабилизации экономики и постепенным выходом ее из кризисного состояния.

Рисунок 7

Динамика номинальной начисленной заработной платы в 2008-2010гг.

Источник:

trf.ru/

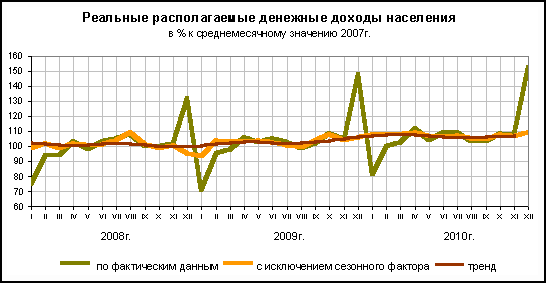

Реальные располагаемые денежные доходы (доходы за вычетом обязательных платежей, скорректированные на индекс потребительских цен), по оценке Росстата, в 2010 году по сравнению с 2009 годом увеличились на 4,3%, в декабре 2010 года по сравнению с соответствующим периодом 2009 года - на 3,3% (см. рис. 8).

Рисунок 8

Динамика реальных доходов населения (% к среднемесячному значению 2007г.)

Источник: Росстат

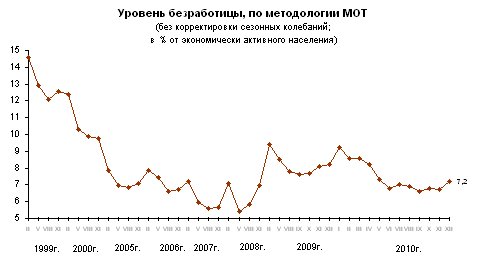

Уровень безработицы в 2010 году снизился в сравнении с показателями 2009 года на 0,9%, составив 7,5% от численности экономически активного населения страны (на конец 2010 года - 75,4 млн. чел.). Неблагоприятная ситуация по уровню занятости населения сложилась в Северо-Кавказском федеральном округе, где уровень безработицы составил 17,1%, при этом уровень безработицы в данном округе в 2009 году составлял всего 7%. Стоит отметить, что в остальных федеральных округах уровень безработицы снизился в сравнении с 2009 годом, наименьший уровень безработицы зафиксирован в Центральном и Северо-Западном федеральных округах (4,7% и 6,2% соответственно). Динамика уровня безработицы за последние 11 лет представлена на рисунке 9. Этому способствовало также принятие Правительством Российской Федерации дополнительных мер по реализации мероприятий, направленных на снижение напряженности на рынке труда во всех субъектах Российской Федерации.

Рисунок 9

Источник: Росстат

В среднем за 2010 год численность занятого населения составила 69,8 млн. чел., численность безработных - 5,6 млн. чел.. По сравнению со среднегодовыми данными за 2009 год, численность занятого населения была выше на 0,5 млн. чел., или на 0,7%, численность безработных была ниже на 0,7 млн.чел., или на 11,4%.

Российский рынок ссылка скрыта в 2010 году начал оправляться от кризиса, наметилась положительная динамика. На протяжении 2010 года рынок ссылка скрытав большинстве регионов России стабилизировался: ссылка скрыта и ссылка скрыта активно выходили на рынок, отмечен рост активности в заключении сделок.

По данным аналитиков, в 2010 году в различные сегменты российского рынка недвижимости иностранные и российские инвесторы вложили более 4 млрд. долл. США. За последние годы это самый лучший показатель. Только в 2008 году объем инвестиций в рынок недвижимости достиг 5 млрд. долл. США., затем последовал резкий спад. При этом наибольший объем инвестиций пришелся на офисы - 1,16 млрд. долл. США. Объем сделок на рынке торговой недвижимости составил 174 млн. долл. США. Вложения в рынок земельных участков и инвестиционных проектов оцениваются на уровне 153 млн. Инвестиции на приобретение объектов складской недвижимости составили 94 млн. долларов. В гостиничный сегмент инвестировали 81 млн. долл. США.

Что касается строительства недвижимости в России, то, по данным Росстата, в жилищном строительстве в 2010 году введено жилья на 3% ниже, чем в 2009 году, несмотря на улучшение ситуации в конце года (см. рис. 10)

Рисунок 10

Помесячная динамика ввода в действие жилых домов в 2010г. (млн. кв. метров)

Источник: Росстат

По мнению Минэкономразвития, в 2010 году продолжился восстановительный рост экономики России, начавшийся во второй половине 2009 года. Хотя в III квартале 2010 году из-за засухи и падения сельскохозяйственного производства наметилась пауза в экономическом оживлении, тем не менее в IV квартале резко усилился рост инвестиций, поддержанный ростом мировых цен и экспорта, и по итогам года значения макроэкономических показателей выросли.

Фондовый рынок.

По данным РБК.Рейтинг, в 2010 году Россия покинула список стран с самыми быстрорастущими рынками акций. Еще по итогам 2009 года индекс РТС и ММВБ входили в тройку лидеров, теперь сместились на 9 и 23 места, соответственно. В лидеры же вырвались такие страны как Дания, Чехия и, как это ни парадоксально, Венгрия, до этого не попадавшие даже в десятку.

Первое место в рэнкинге самых быстрорастущих фондовых рынков мира по итогам 2010 года продемонстрировал фондовый рынок государства Шри-Ланка, представленный индексом Sri Lanka All Share (CSE) (см. табл.2) Впрочем, такие впечатляющие цифры для этого небольшого государства объяснимы тем, что к концу 2008 году фондовый рынок страны достиг дна, а, как известно, с минимальных значений восстановление выглядит весьма впечатляющим. Впечатляющая динамика отмечена и на российских торговых площадках.

На этом фоне рост индонезийского индекса JKSE (Indonesia Jakarta Comp) выглядит более чем скромным, всего 38% с января по сентябрь 2010 года, что, тем не менее, соответствует второму месту в рэнкинге. Джакартская фондовая биржа является одной из самых успешных бирж в Азии, а тем более в те периоды, когда цены на нефть как минимум не падают. По мнению аналитиков РБК.Рейтинг, весьма неплохой прибылью местные инвесторы должны быть благодарны стремительному росту компаний финансового сектора, а также подорожанию таких товаров, как уголь и пальмовое масло. Индонезия, впрочем, как и Шри-Ланка, испытали на себе положительный эффект близости своего могущественного соседа - Китая, ищущего цели для инвестирования своей избыточной долларовой ликвидности.

Таблица 2

Динамика фондовых рынков мира по итогам 2010г.

| № | Индекс | Страна | Изменение с января по сентябрь 2010 года (%) | Тип рынка |

| 1 | Sri Lanka All Share | Шри-Ланка | 106.68 | Развивающийся |

| 2 | Indonesia Jakarta Comp | Индонезия | 38.15 | Развивающийся |

| 3 | Philippines PSE Comp | Филиппины | 34.31 | Развивающийся |

| 4 | Chile IPSA | Чили | 33.90 | Развивающийся |

| 5 | Thailand SET | Таиланд | 32.78 | Развивающийся |

| 6 | Peru Lima General | Перу | 26.12 | Развивающийся |

| 7 | Turkey ISE National-100 | Турция | 24.51 | Развивающийся |

| 8 | Denmark KFX | Дания | 23.84 | Развитой |

| 9 | Venezuela IBC | Венесуэла | 18.53 | Развивающийся |

| 10 | Malaysia KLSE Comp | Малайзия | 14.98 | Развивающийся |

Источник: c.ru

Замыкает тройку лидеров фондовый рынок Филиппин – индекс Philippines PSE Comp (PSE) за аналогичный период прибавил чуть более 34%.

Впрочем, не стоит забывать, что перечисленные фондовые рынки являются, прежде всего, развивающимися. В результате, в отдельные периоды происходит либо сильный рост, превосходящий по темпам другие рынки, либо сильнейшее падение, которое сложно представить, например, на развитых рынках США или Европы.

Наибольшее снижение зафиксировано у ссылка скрыта индекса ASE (Greece General Share), упавшего с начала года более чем на 33%. В тройку аутсайдеров также попали: China Shanghai Comp, снизившийся на -18.96%, и «развитый» фондовый рынок Испании, потерявший за аналогичный период 12.62%.

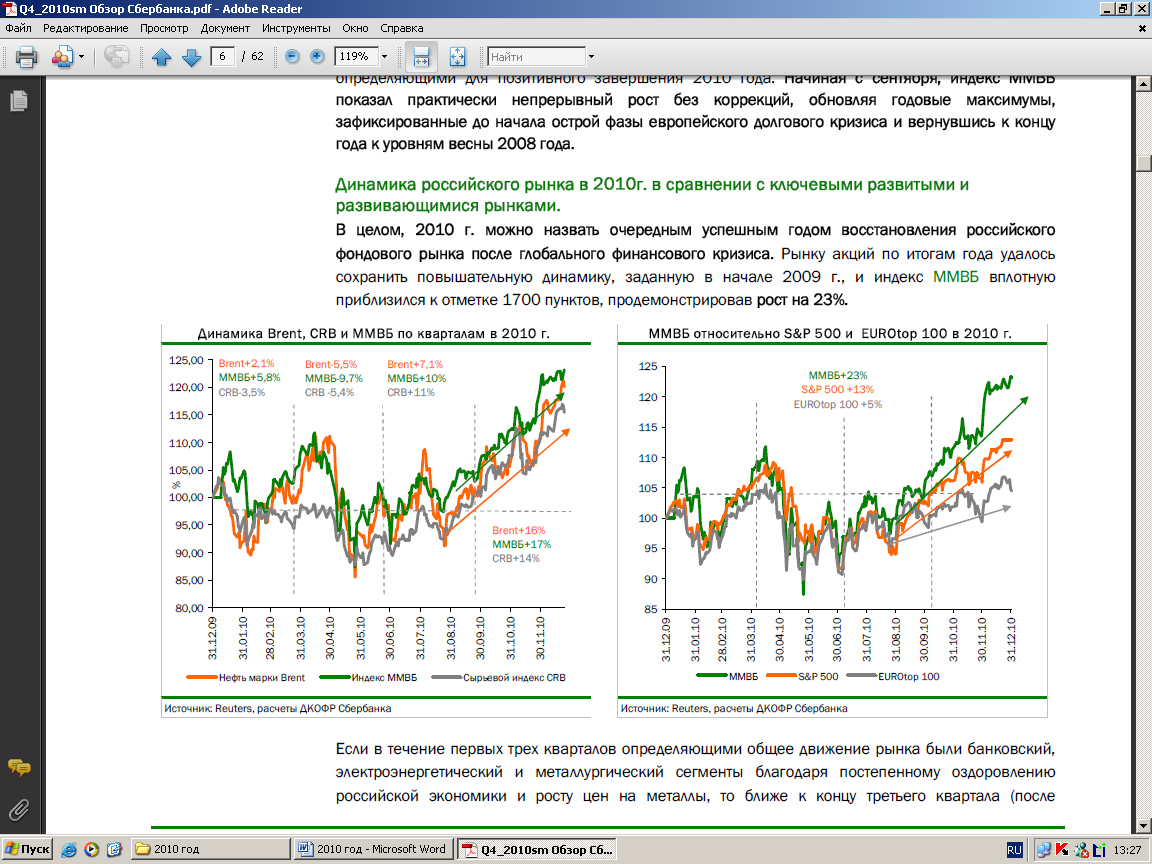

В последний день торгов 2009 года индекс РТС составил 1441,61 пунктов, а индекс ММВБ – 1370,01. Теперь же российские индексы закрепились на отметках 1770,28 и 1687,99 соответственно. Рост РТС составил за год 22,79%, ММВБ подрос на 23,21%. Таким образом, 2010 год для российских рынков оказался удачным. Положительная динамика наблюдалась весь год. Вместе с тем, если в течение первых трех кварталов определяющими общее движение рынка были банковский, электроэнергетический и металлургический сегменты благодаря постепенному оздоровлению российской экономики и росту цен на металлы, то ближе к концу третьего квартала (после объявления о возможном проведении ФРС второго количественного смягчения) и на протяжении четвертого квартала ключевое влияние на динамику российского рынка стала оказывать цена «черного золота», что подтверждается параллельным движением индекса ММВБ и цены нефти марки Brent (см. рис. 11).

Рисунок 11

Динамика индекса ММВБ и цены нефти в 2010г.

Минимальные значения индексов были зафиксированы 25 мая (по индексу РТС - 1244,73 пункта, по индексу ММВБ - 1194,92 пункта). Восходящая динамика рынка помогла достигнуть докризисного уровня августа 2008 года. Наиболее существенный рост в 2010 году, особенно в последнем квартале, показали менее ликвидные недооцененные акции.

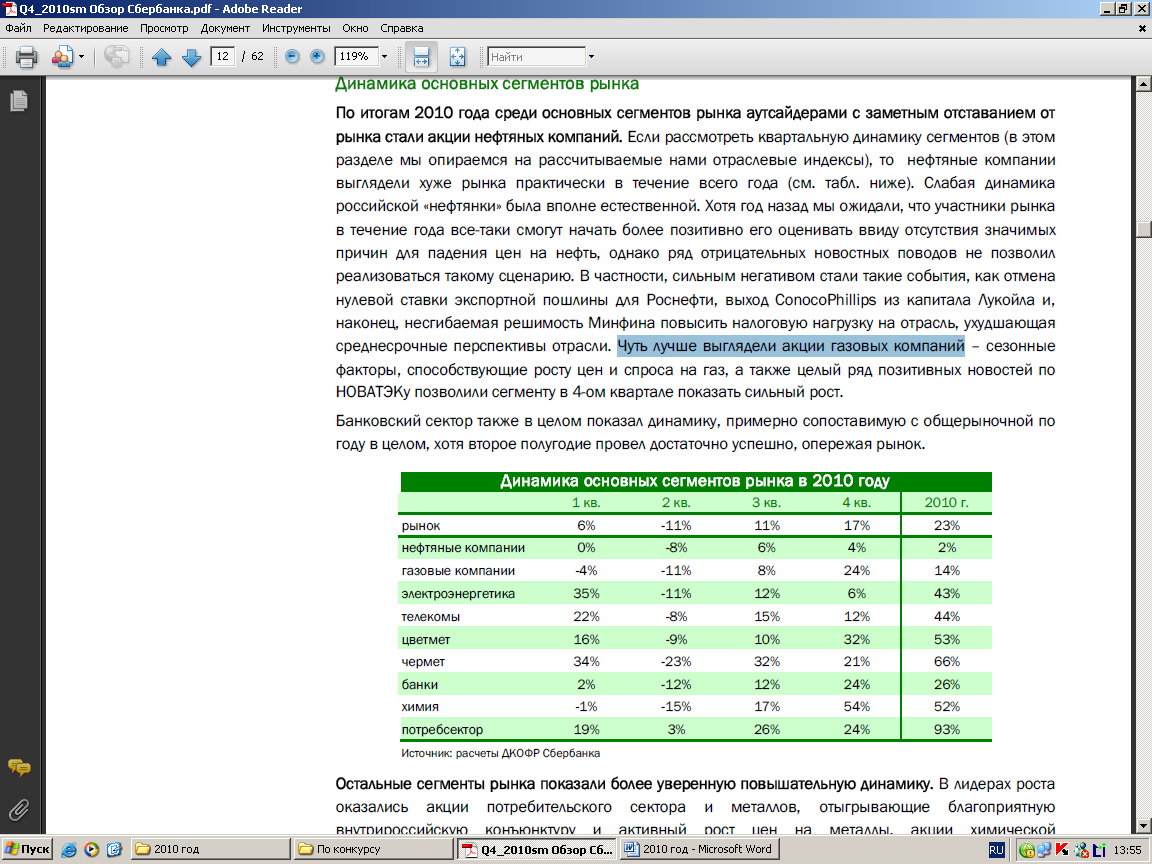

Рассмотрим ситуацию на фондовом рынке России по секторам промышленности. Нефтяные компании выглядели хуже рынка практически в течение всего 2010 года (см. табл. 3). Основными негативными факторами здесь стали такие события, как отмена нулевой ставки экспортной пошлины для Роснефти и решение Минфина повысить налоговую нагрузку на отрасль. Чуть лучше выглядели акции газовых компаний. Банковский сектор также в целом показал динамику, примерно сопоставимую с общерыночной по году в целом. В лидерах роста оказались акции потребительского сектора и металлов, что связано с благоприятной внутрироссийской конъюнктурой и активным ростом цен на металлы, также значительно выросли акции химической промышленности.

Таблица 3

Динамика основных сегментов рынка в 2010г.

Объемы торгов акциями на обеих основных российских биржах заметно возросли к концу отчетного периода, при этом объем торгов на ММВБ в декабре (3136,17 млрд. руб.) существенно превысил среднемесячный уровень 2007 года (2577 млрд. руб.) (см. рис. 12).

Рисунок 12

Объемы торгов российскими акциями

Источник: trf.ru/

Число уникальных клиентов брокерских компаний, по данным Минэкономразвития, в 2010 году держалось на уровне 670-710 тыс. что значительно больше среднемесячного числа уникальных клиентов в 2009 году (ок. 620 тыс. чел.). Число активных клиентов (то есть совершивших хотя бы одну сделку в течение месяца) увеличилось в декабре до 114 тыс. чел., тогда как среднемесячное значение числа активных клиентов в 2010 году составило 104 тыс. чел., а в 2009 году – 103 тыс. чел. (см. рис.13) Это, по мнению Минэкономразвития, позволяет говорить о стабилизации числа активных клиентов брокерских компаний, т.е. о стабилизации интереса населения к совершению сделок на фондовом рынке через брокеров.

Рисунок 13

А

ктивность физических лиц

Источник: trf.ru/

Почти во все месяцы 2010 года объем сделок физических лиц превышал 1 трлн. рублей, кроме января и августа.

По данным Минэкономразвития, перечень крупнейших эмитентов по итогам 2010 года остался тем же, что и по итогам 2009 года. Как показано на рис. 14, самой капитализированной компанией в России остается ОАО «Газпром» (150,87 млрд. долл. США), на втором месте – Роснефть (76,24 млрд. долларов США), на третьем – Сбербанк (73,55 млрд. долл. США).

Рисунок 14

Капитализация крупнейших российских эмитентов в 2010г.

Источник: trf.ru/

По данным Минэкономразвития, на внутреннем рынке России в 2010г. обращалось 689 выпусков 380 корпоративных эмитентов облигаций (см. табл. 4). При этом, по итогам 2009 года, объем указанного рынка составлял 2526,4 млрд. руб., торговались 630 выпусков 405 эмитентов. Таким образом, число эмитентов уменьшилось на 6,17%.

Таблица 4

Основные параметры рынка облигаций в 2010 году

| | 31 декабря 2009 г. | 30 декабря 2010 г. | Изменение за 2010 год | |

| кол-во | % | |||

| Объем рынка корпоративных и банковских облигаций (размещенные выпуски), млрд. рублей | 2526,40 | 2979,75 | 453,35 | 17,94 |

| Количество эмиссий | 630 | 689 | 59 | 9,37 |

| Количество эмитентов | 405 | 380 | -25 | -6,17 |

| Объем рынка корпоративных еврооблигаций (включая банковские), млрд. долларов США | 99,39 | 112,09 | 12,70 | 12,77 |

Источник: trf.ru/

За 2010 г. было размещено корпоративных облигаций на 846 млрд. руб., что меньше, чем объем размещений в 2009 году, когда российские компании и банки смогли разместить корпоративных облигаций на 1137 млрд. руб.

Средневзвешенная эффективная доходность корпоративных облигаций, по данным Минэкономразвития, устойчиво снижалась вплоть до середины октября, достигнув 6,98%, но вернувшись к концу года до 7,5% ( см. рис.15). Уменьшение доходности на рынке облигаций объясняется снижением процентных ставок со стороны Центрального банка, вызванного замедлением инфляции в первом полугодии 2010 года. Однако тенденция к замедлению роста цен была нарушена неурожаем основных сельскохозяйственных культур, а также общим повышением цен на продовольственные товары на мировых рынках. Это привело к новому ускорению инфляции и тем самым создало предпосылки для нового роста процентных ставок.

Р

исунок 15

Источник: trf.ru/

Ситуация с дефолтами в течение 2010 г. постепенно улучшалась (см. табл.5). Если в I кв. произошло 55 дефолтов (включая 4 технических дефолта), а также 8 неисполнений оферт, во II квартале – 47 дефолтов (включая 6 технических дефолтов) при отсутствии неисполнений оферт, в III квартале – 36 дефолтов (включая 6 технических дефолтов) при отсутствии неисполнений оферт, то в IV квартале произошел 31 дефолт (включая 5 технических дефолтов).

Таблица 5

Дефолты в 2010 году

| Вид обязательства | Дефолт | Из них технический дефолт | Неисполнение оферты | Общий итог |

| Общий итог | 169 | 21 | 8 | 177 |

Источник: trf.ru/

По состоянию на конец 2010 года, объем корпоративных и банковских облигаций достиг 2979,75 млрд. руб., увеличившись за год на 17,9%.

В 2010 году активность участников на вторичном рынке госбумаг ОФЗ увеличилась по сравнению с 2009 годом. Средний дневной оборот вторичного рынка ОФЗ за прошедший год без учета технических сделок составил 2 млрд. руб. против 1,2 млрд. руб. за 2009 год. За прошедший год состоялось 5 аукционов по размещению новых выпусков ОФЗ. Объем привлеченных средств на данных аукционах составил 565,8 млрд. руб. Кроме того, в июне и декабре 2010 года осуществлялись операции по доразмещению государственных ценных бумаг на вторичном рынке по принципу прямых продаж, посредством которых было привлечено 22,4 млрд. руб. и 140,3 млрд. руб. соответственно. Также в 2010 году Банк России осуществлял продажи из собственного портфеля ОФЗ на общую сумму 22,6 млрд. руб.

Торги срочными инструментами в 2010 году по-прежнему в основном были сосредоточены на срочном рынке FORTS РТС. Базовым активом являются преимущественно ценные бумаги и фондовые индексы. Объем рынка производных финансовых инструментов в 2010 году продолжил увеличиваться: в течение любого месяца прошедшего года объем открытых позиций по фьючерсам и опционам превышал (при этом для опционов подчас в несколько раз) уровни декабря 2009 года (см. рис. 16)

Рисунок 16

Объем открытых позиций на рынке FORTS

И

сточник: trf.ru/

Что касается коллективных инвестиций, то, по данным Национальной лиги управляющих, всего по состоянию на 31 декабря 2010 года было зарегистрировано 1386 паевых фондов, из них открытых - 413, интервальных – 77, закрытых – 896 фонда. Работающих паевых фондов насчитывалось 1252, в том числе открытых – 403, интервальных – 77, закрытых – 772 фонда. Количество зарегистрированных фондов всех разновидностей сократилось за отчетный период, количество работающих открытых и интервальных фондов также сократилось, а закрытых – выросло. Продолжился рост числа паевых инвестиционных фондов, инвестиционные паи которых предназначены для квалифицированных инвесторов - по состоянию на 31 декабря 2010 года было отмечено действующих 546 фондов. Среди фондов для квалифицированных инвесторов преобладают закрытые паевые фонды недвижимости (60,6%).

Совокупная стоимость чистых активов ПИФов на 30.11.2010 составила 1 082,78 млн. руб., из которых 965,07 млн. руб. пришлось на закрытые фонды, 91,71 млн. руб. – на открытые и 26,00 млн. руб. – на интервальные. В целом же за 2010 год общий отток средств составил 543,52 млн. руб. (см. рис.17).

Рисунок 17

Чистое привлечение в открытые и интервальные ПИФы

Источник: trf.ru/

Таким образом, финансовые рынки в целом показали положительную динамику по ключевым показателям. Основными факторами, способствовавшими этому, была благоприятная ситуация на сырьевых рынках и макростатистика США и меры Федеральной резервной системы США по поддержке американской экономики. Вместе с тем, негативно на финансовые рынки повлияли события зоны евро и Азии.

Основные источники: ссылка скрыта, ссылка скрыта, ссылка скрыта, ссылка скрыта, Ведомости.

2. СОСТОЯНИЕ ЭКОНОМИКИ УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА В 2010 ГОДУ

Как показывают данные рис. 18, индекс промышленного производства в Уральском федеральном округе в январе-декабре 2010 года составил 106,6% к соответствующему периоду 2009 года (по России – 108,2%). Наилучшие показатели по Свердловской области – 116,9%, хуже всего ситуация по Ханты-Мансийскому автономному округу – индекс составил всего 101,8%.

Р

исунок 18

Индексы промышленного производства по федеральным округам в 2010г. (в % к 2009г.)

Источник: trf.ru

По обрабатывающим отраслям по УрФО показатели положительные – прирост около 15,3% (для сравнения – по России 11,8%). При этом наилучшая ситуация по-прежнему в Свердловской области (+18,7%), наименьший уровень – в Ханты-Мансийском автономном округе - Югра (+8,4%) (рис.19). Рост показателей наблюдался и в добывающих производствах - в среднем до 20% по отдельным субъектам УрФО (по России – на 3,6%). Следует отметить, что самый высокий показатель по Челябинской (+28%) и Курганской (+24%) областям. Наименьший показатель по Ханты-Мансийскому автономному округу (+1,7%).

Рисунок 19

Индексы производства по видам экономической деятельности

по федеральным округам в 2010г. (в % к 2009г.)

И

сточник: trf.ru/

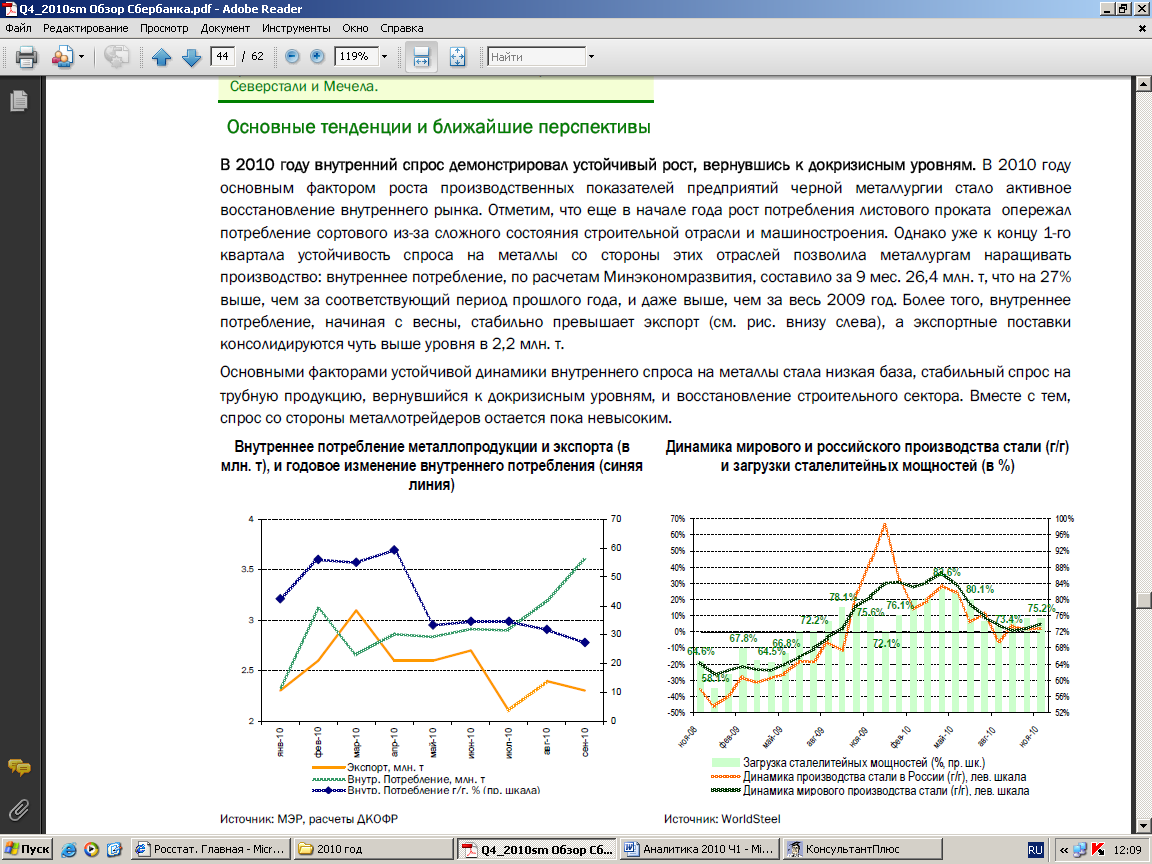

Металлургическая отрасль в отчетном периоде активно восстанавливалась благодаря стабилизации внутреннего спроса (см. рис.20). Несмотря на то, что еще в начале года рост потребления листового проката опережал потребление сортового из-за сложного состояния строительной отрасли и машиностроения, однако уже к концу I квартала устойчивость спроса на металлы со стороны этих отраслей позволила металлургам наращивать производство: внутреннее потребление, по расчетам Минэкономразвития, составило за 9 мес. 26,4 млн. т, что на 27% выше, чем за соответствующий период прошлого года, и даже выше, чем за весь 2009 год. Более того, внутреннее потребление, начиная с весны, стабильно превышает экспорт. Основными факторами устойчивой динамики внутреннего спроса на металлы стала низкая база, стабильный спрос на трубную продукцию, вернувшийся к докризисным уровням, и восстановление строительного сектора. На этом фоне акции предприятий черной металлургии показывают значительный рост, являясь одними из лидеров на российском рынке.

Рисунок 20

Внутренне потребление металлопродукции и экспорта (в млн. т.)

и годовое изменение внутреннего потребления

.

В III квартале 2010 года российские компании испытали на себе негативное влияние роста цен на сырье и коррекции мировых цен на сталь. Однако, в целом, компании смогли заметно увеличить операционные доходы и, кроме ММК, увеличили рентабельность. ММК оказалась более восприимчивой к росту затрат: несмотря на рост реализации товаров с высокой добавленной стоимостью и загрузку мощностей Стана-5000, она не смогла компенсировать рост цен на сырье. Рентабельность ММК по EBITDA за 9 мес. 2010 года составила 20%, против 27% по итогам 2009 года.

Уровень развития сельского хозяйства в УрФО соответствует общероссийскому (индекс составил ок. 90%). Положительная динамика отмечена лишь по Ямало-Ненецкому автономному округу (+2,3%).

Объем инвестиций в основной капитал в Округ за январь-сентябрь 2010 года составил 877,7 млрд. руб., или 15,8% всех инвестиций России за данный период. Объем иностранных инвестиций в УрФО составил 4 234 млн. долл. США, что составило 8,9% общероссийских инвестиций.

На рынке жилья в отчетном периоде предприятиями и организациями всех форм собственности построено 58,1 млн.кв.метров недвижимости, что меньше на 3% по сравнению с прошлым годом. В УрФО построено 4,8 млн.кв.метров недвижимости (8,3%). Более всего построено недвижимости в Тюменской обл. – 1,8 млн. кв. м., тем не менее это меньше уровня аналогичного периода 2009 года более чем на 10%. Наименьшие показатели по Ямало-Ненецкому автономному округу (125 тыс. кв.м.). При уменьшении объемов строительства в России в 2010 году, наиболее значительное падение, по данным Минэкономразвития, отмечено в Курганской обл. (на 46% в связи со снижением объемов строительства крупных и средних организаций и сокращением инвестиций в строительную отрасль области).

Уровень безработицы по УрФО в 2010 году составил 8% (534,3 тыс. человек). Наибольшее число безработных в Свердловской области (202 тыс. чел.), наименьшее - в Ямало-Ненецком автономном округе – 14,1 тыс. чел.

Как видно из таблицы 6, средний уровень доходов населения в IV квартале 2010 года остался на прежнем уровне, превышая среднероссийский уровень в среднем на 10%. Стоит отметить, что реальные денежные доходы населения за 11 мес. 2010 года сократились по сравнению с аналогичным периодом 2009 года в 13 субъектах Российской Федерации, в том числе Тюменской обл., ХМАО и ЯНАО.

Что касается средней заработной платы в IV квартале 2010 года, то ее размер по УрФО незначительно вырос (+2,3%), по России также отмечено увеличение (+2,5%).

Таблица 6

Динамика доходов населения в IV квартале 2010г., руб.*

| | Средний доход на чел. | Средняя заработная плата на чел. | ||

| октябрь | ноябрь | октябрь | ноябрь | |

| Российская федерация | 19165,5 | 19257,6 | 20969,6 | 21486,3 |

| УрФО | 21550,9 | 21250,0 | 24238,8 | 24798,6 |

| - Курганская обл. | 15062,3 | 14266,8 | 12737,4 | 13041,0 |

| - Свердловская обл. | 21022,5 | 21368,9 | 19761,8 | 20351,7 |

| - Тюменская обл. | 28784,9 | 27864,8 | 35191,8 | 35936,9 |

| - ХМАО | 32617,1 | 31481,1 | 37536,8 | 38051,4 |

| -ЯНАО | 36841,2 | 36859,7 | 48011,5 | 49566,6 |

| Челябинская обл. | 16892,1 | 16519,8 | 18451,0 | 18787,1 |

*Данные доступны на октябрь, ноябрь 2010 года

Источник: Росстат

Таким образом, в 2010 году уральские компании развивались в благоприятных условиях, о чем свидетельствуют ключевые экономические показатели.

Основные источники: ссылка скрыта, ссылка скрыта, ссылка скрыта

3. ИНСТРУМЕНТЫ ФОНДОВОГО РЫНКА