Федеральная служба по финансовым рынкам Региональное отделение в Уральском федеральном округе аналитический обзор состояния финансового рынка уральского федерального округа за III квартал 2010 года екатеринбург

| Вид материала | Реферат |

- Федеральная служба по финансовым рынкам Региональное отделение в Уральском федеральном, 2071.91kb.

- Федеральная служба по финансовым рынкам Региональное отделение в Уральском федеральном, 2234.66kb.

- «Анализ состояния финансового рынка, в том числе рынка коллективных инвестиций по итогам, 151.75kb.

- 1. 12. Федеральная служба по финансовым рынкам, 141.58kb.

- Федеральная служба по финансовым рынкам доклад о результатах и основных направлениях, 2079.14kb.

- Н. Н. Калинина Инновационная модель формирования экономических компетенций, предпринимательских, 106.02kb.

- Доклад Губернатора Тюменской области В. В. Якушева «О развитии железнодорожного транспорта, 93.87kb.

- Президента Российской Федерации в Уральском федеральном округе, г. Екатеринбург Развитие, 94.64kb.

- Мониторинг сми РФ по пенсионной тематике 29 марта 2010 года, 1541.73kb.

- Федеральная служба по финансовым рынкам рассмотрела Ваше обращение от 11. 06. 2004, 10.48kb.

Федеральная служба по финансовым рынкам

Региональное отделение в Уральском федеральном округе

АНАЛИТИЧЕСКИЙ ОБЗОР

СОСТОЯНИЯ ФИНАНСОВОГО РЫНКА

УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА

ЗА III КВАРТАЛ 2010 ГОДА

Екатеринбург

2010

СОДЕРЖАНИЕ

Введение…………………………………………………………………………………………………………………3

1. ОСНОВНЫЕ ФАКТОРЫ РАЗВИТИЯ ФИНАНСОВЫХ РЫНКОВ РОССИИ В III КВАРТАЛЕ

2010 ГОДА……………………………………………………………………………………………………………...4

2. СОСТОЯНИЕ ЭКОНОМИКИ УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА В III КВАРТАЛЕ

2010 ГОДА …………………………………………………………………………………………………………….15

3. ИНСТРУМЕНТЫ ФОНДОВОГО РЫНКА………………………………...………………………………..…….18

3.1. Акции……………………………...…………………………………………………………………………........18

3.1.1. Анализ торгов акциями на фондовых биржах РТС и ММВБ……………………………………….….........18

3.2. Облигации……………………………………………….………………………………………….……….........27

3.2.1. Корпоративные облигации………………………………………………………………………...…………...27

3.2.2. Субфедеральные и муниципальные облигации……………………………………………………….…....... 31

3.1.3. Капитализация………………………………………………………………………………………………......32

4. ИНФРАСТРУКТУРА ФИНАНСОВОГО РЫНКА УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА……….…....35

4.1. Банки и страховые организации……………………………...………………………………………………......35

4.2. Саморегулируемые организации на финансовых рынках……………………..……………...……………......38

4.3. Профессиональные участники финансовых рынков…………..…………………………………………. …....39

4.4. Управляющие компании инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами……………………………..……………………………...……..42

4.5. Система негосударственного пенсионного обеспечения….……………………………..……………………..46

5. КОНТРОЛЬ И НАДЗОР ЗА СОБЛЮДЕНИЕМ ИСПОЛНЕНИЯ ДЕЙСТВУЮЩЕГО

ЗАКОНОДАТЕЛЬСТВА УЧАСТНИКАМИ ФИНАНСОВЫХ РЫНКОВ……….………………………..........48

6. ИНФОРМАЦИЯ О КОЛИЧЕСТВЕ ПРОВЕДЕННЫХ КВАЛИФИКАЦИОННЫХ ЭКЗАМЕНОВ И АТТЕСТОВАННЫХ СПЕЦИАЛИСТАХ НА ФИНАНСОВЫХ РЫНКАХ УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА……............................................................................................................................49

7. ИНФОРМАЦИЯ О РЕГИСТРАЦИИ ВЫПУСКОВ ЦЕННЫХ БУМАГ И ОТЧЕТОВ ОБ ИТОГАХ

ВЫПУСКОВ ЭМИТЕНТОВ УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА……………………………….…..51

8. АДМИНИСТРАТИВНАЯ ЮРИСДИКЦИЯ……………………….…………...………………………………..52

9. ПУБЛИЧНЫЕ МЕРОПРИЯТИЯ С УЧАСТИЕМ РУКОВОДСТВА И СОТРУДНИКОВ РО ФСФР

РОССИИ В УРФО В III КВАРТАЛЕ 2010 ГОДА………………………………………………………….….. 57

10. НОРМОТВОРЧЕСТВО ФЕДЕРАЛЬНОЙ СЛУЖБЫ ПО ФИНАНСОВЫМ РЫНКАМ

В III КВАРТАЛЕ 2010 ГОДА…………………………………………………………………..……………….. 60

ВВЕДЕНИЕ

Региональное отделение Федеральной службы по финансовым рынкам в Уральском федеральном округе (РО ФСФР России в УрФО) является территориальным органом Федеральной службы по финансовым рынкам и осуществляет свою деятельность на территории:

- Свердловской области;

- Челябинской области;

- Тюменской области;

- Курганской области;

- Ханты-Мансийского автономного округа – Югры;

- Ямало-Ненецкого автономного округа.

Аналитический обзор РО ФСФР в УрФО (далее – Обзор) представляет собой обобщенную информацию, характеризующую развитие финансовых рынков России в целом и Уральского федерального округа в частности.

Основная цель Обзора - формирование объективного представления о текущем положении дел в исследуемой области.

Обзор состоит из комплексного анализа инструментов и инфраструктуры финансовых рынков Уральского федерального округа. Содержит анализ и выводы о текущем состоянии, динамике развития и активности участников финансовых рынков.

Исследование, представленное в Обзоре, дает целостное представление об уровне корпоративной этики и публичности эмитентов в регионе. Кроме этого, в Обзоре подробно изложены результаты работы РО ФСФР России в УрФО при осуществлении контрольных и надзорных функций на финансовых рынках Уральского федерального округа. В Обзоре также освещается участие руководства и сотрудников регионального отделения в публичных мероприятиях, а также нормотворческая деятельность ФСФР России.

При составлении Обзора были использованы открытые источники информации, которые следует отнести к надежным, а также материалы, представленные участниками финансового рынка. В связи с этим, РО ФСФР в УрФО за полноту и достоверность представленных в Обзоре данных ответственности не несет.

Аналитический обзор рассчитан для широкого круга читателей, включая как органы государственной власти, профессиональных участников рынка ценных бумаг, так и институциональных и частных инвесторов. Кроме этого, Обзор может быть полезен в учебных целях для преподавателей высших учебных заведений, студентов.

- ОСНОВНЫЕ ФАКТОРЫ РАЗВИТИЯ ФИНАНСОВЫХ РЫНКОВ ВО III КВАРТАЛЕ 2010 ГОДА

Основными факторами, оказавшими влияние на финансовый рынок России в III квартале 2010 года, можно назвать следующие:

1. По состоянию на конец сентября 2010 года накопленный иностранный капитал в экономике России составил $266,0 млрд., что на 1,4% больше по сравнению с соответствующим периодом предыдущего года.

В январе-сентябре 2010 года в экономику России поступило $47,5 млрд. иностранных инвестиций, что на 13,2% меньше, чем в январе-сентябре 2009 года. Объем инвестиций из России, накопленных за рубежом, на конец сентября 2010 года составил 71,3 млрд.долларов США. В январе-сентябре 2010 года из России за рубеж направлено $55,9 млрд. иностранных инвестиций, или на 20,1% меньше, чем в январе-сентябре 2009 года. В III квартале 2010 года инвестиции в основной капитал составили 5,6 млрд. руб., или 103,7% по отношению к аналогичному периоду 2009 года.

2. Совокупный внешний долг России на 1 октября текущего года составил $487,4 млрд., за третий квартал внешний долг страны увеличился на $11,8 млрд., или на 2,5%1. Всего в январе-сентябре внешний долг РФ вырос на 1,4%. Рост внешнего долга РФ был вызван, в первую очередь, увеличением долга финансовых организаций страны.

Инфляция в России в третьем квартале 2010 года составила 6,2%, что меньше такого же показателя в предыдущем году на 1,9%. При этом в III квартале 2010 года инфляция составила 1,8%, что на 1,2% выше, чем в III квартале 2009 года (см. рис.1). Минфин пересмотрел свой прогноз по инфляции на 2010 год с 6-7% до 7-8%.

Рисунок 1

Источник: Росстат

Замедление инфляционных процессов позитивно, прежде всего, для рынка облигаций (увеличение реальной доходности по купонным выплатам).

3. В отчетном периоде ставка рефинансирования ЦБ осталась на прежнем уровне. Не изменились и ставки ФРС и ЕЦБ.

В III квартале продолжилось снижение ставок по депозитам населения по всем диапазонам сроков от 1 месяца до 3 лет. По сравнению со II кварталом, в III квартале средние ставки по краткосрочным и долгосрочным (на срок 1 – 3 года) рублевым депозитам населения снизились на 1% – до 6,0 и 6,5% годовых соответственно. На рынке рублевых кредитов населению в III квартале средняя ставка по долгосрочным кредитам составила 18% годовых, что на 0,4% ниже, чем во II квартале. Средняя ставка по краткосрочным кредитам в III квартале повысилась на 0,8% – до 26,8% годовых (см. рис.2)

Рисунок 2

Источник: ru/

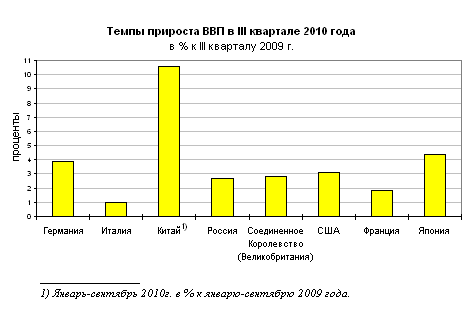

4. ВВП России в III квартале 2010 года к предыдущему периоду с исключенной сезонностью снизился на 0,7%, а за 9 месяцев 2010 года прирост составил 3,4%2. Ведущие мировые экономики, преодолев рецессию, также закончили второй квартал 2010 года ростом ВВП: США - на 1,7% в годовом исчислении, Япония - на 1,5%, Германия - на 2,2%, Китай - на 10,3%. ВВП РФ во втором квартале вырос на 5,2% (см. рис.3)

Рисунок 3

Источник: Росстат

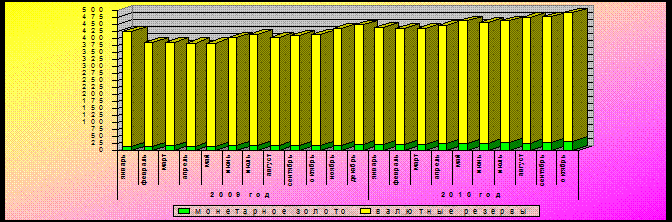

5. Золотовалютные резервы России за отчетный период возросли на $50,6 млрд., а в процентном отношении на 11,5% (с $439,45 млрд. до $490,1 млрд.) (см. рис.4). Резервные активы в иностранной валюте за девять месяцев этого года увеличились с $405,8 млрд. до $447,567 млрд. Счет в СДР (специальные права заимствования) сократился с $8,9 млрд. до $8,839 млрд. Резервная позиция в МВФ сократилась с $1,927 млрд. до $1,913 млрд. Резервы золота увеличились с $22,798 млрд. до $31,780 млрд. Всего же за сентябрь текущего года международные резервы РФ увеличились на $13,833 млрд., или на 2,9% – с $476,266 млрд. до почти $491 млрд.3

Рисунок 4

Международные резервы Российской Федерации

в 2009-2010 годах (на начало месяца, млрд. долл.)

Источник: trf.ru/

По состоянию на 1 октября 2010 года совокупный объем средств Резервного фонда в рублевом эквиваленте составил 1 трлн. 258,25млрд. руб. (-31% по сравнению с началом года). За III квартал 2010 года размер Фонда увеличился на 2,5%. На конец отчетного периода совокупный объем средств Фонда национального благосостояния в рублевом эквиваленте составил 2 трлн. 722,147 млрд. руб., сократившись на 1,7% с начала года.

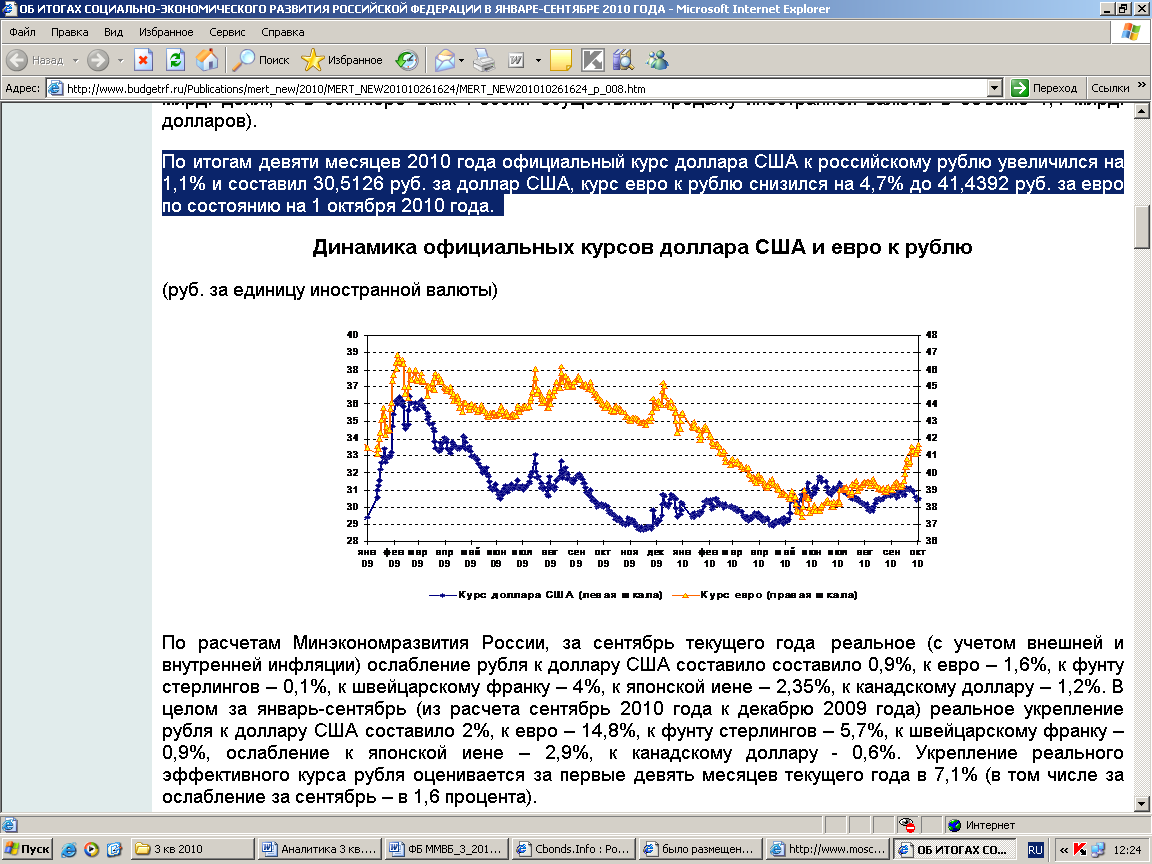

6. Волатильность курса евро и доллара.

Как видно из рис. 5 и таблицы 1, в III квартале 2010 года официальный курс доллара США к российскому рублю увеличился на 1% и составил 30,5 руб. за доллар США, курс евро к рублю снизился на 4,6% до 41,44 руб. за евро по состоянию на 1 октября 2010 года.

Таблица 1

Динамика изменения курса доллара и евро (в руб.)

| Валюта | на 01.01.2010 | на 01.07.2010 | на 01.10.2010 | Изменение, % | |

| За III кв. 2010г. | За 9 мес. 2010г. | ||||

| Доллар США | 30,19 | 31,26 | 30,51 | -2,3 | +1 |

| Евро | 43,46 | 38,20 | 41,44 | +8,5 | -4,6 |

Источник: ЦБ РФ

Рисунок 5

Динамика официальных курсов доллара США и евро к рублю

Источник: trf.ru/

7. Уровень жизни населения, по оценке Госкомстата, в отчетном периоде несколько улучшился, о чем свидетельствует то, что реальные располагаемые денежные доходы (доходы за вычетом обязательных платежей, скорректированные на индекс потребительских цен) в сентябре 2010 года по сравнению с соответствующим периодом 2009 года, по оценке, увеличились на 1,5%, в январе-сентябре 2010 года - на 4,8% (см. рис.6). Увеличению реальных располагаемых доходов населения способствовали рост зарплаты и повышение пенсий.

Рисунок 6

Источник: Росстат

В отчетном периоде отмечено увеличение склонности населения к потреблению, что связано с ростом объема покупок продовольственных товаров в связи с ожиданиями повышения цен. В январе-сентябре текущего года доля расходов населения на покупку товаров и оплату услуг, как и в соответствующий период 2009 года, составила 71%. Склонность населения к сбережениям в III квартале 2010 года уменьшилась, однако в целом за девять месяцев она превысила уровень января-сентября 2009 года на 1,1% и составила 14,2%, в т.ч. во вкладах и ценных бумагах – 6,9% (в январе-сентябре 2009 года – 2,3%).

8. Уровень занятости населения на конец отчетного периода составил более 54% от общей численности населения страны, снизившись почти на 9,7% за отчетный период и на 6,7% с начала года. Уровень безработицы, по официальным данным Росстата, в отчетном периоде составил 6,6% (5 млн. чел.), что ниже почти на 0,2% по сравнению с началом III квартала 2010 года и на 2,6% по сравнению с началом года. Таким образом, отмечен рост численность занятых в экономике в связи с увеличением объемов производства.

9. Промышленное производство в III квартал 2010 года по сравнению с соответствующим периодом 2009 года выросло на 6,8%, за период с начала года – на 8,9%. При этом в сентябре наблюдалось некоторое снижение по сравнению с августом 2010 года – на 0,8% (см. рис. 8). В третьем квартале добывающие производства показали рост 1,3% (на 4,2% с начала года), обрабатывающая промышленность также выросла более чем на 9,5% (на 12,6% с начала года).

Рисунок 7

Источник: Росстат

При этом следует отметить, что снизились объемы производства сельскохозяйственной продукции, заметно сократились темпы роста на транспорте, в строительстве отмечен низкий рост производства.

10. В отчетном периоде цены на недвижимость на первичном рынке выросли на 0,1%, на вторичном рынке – на 1,8%. В сопоставимый период 2009 года жилье на первичном рынке подешевело на 7,1%, на вторичном рынке – на 9,8%. С начала 2010 года по сравнению с аналогичным периодом 2009 года размер введенной в действие жилой площади сократился на 5,5%; год назад этот показатель составил 0,7%.

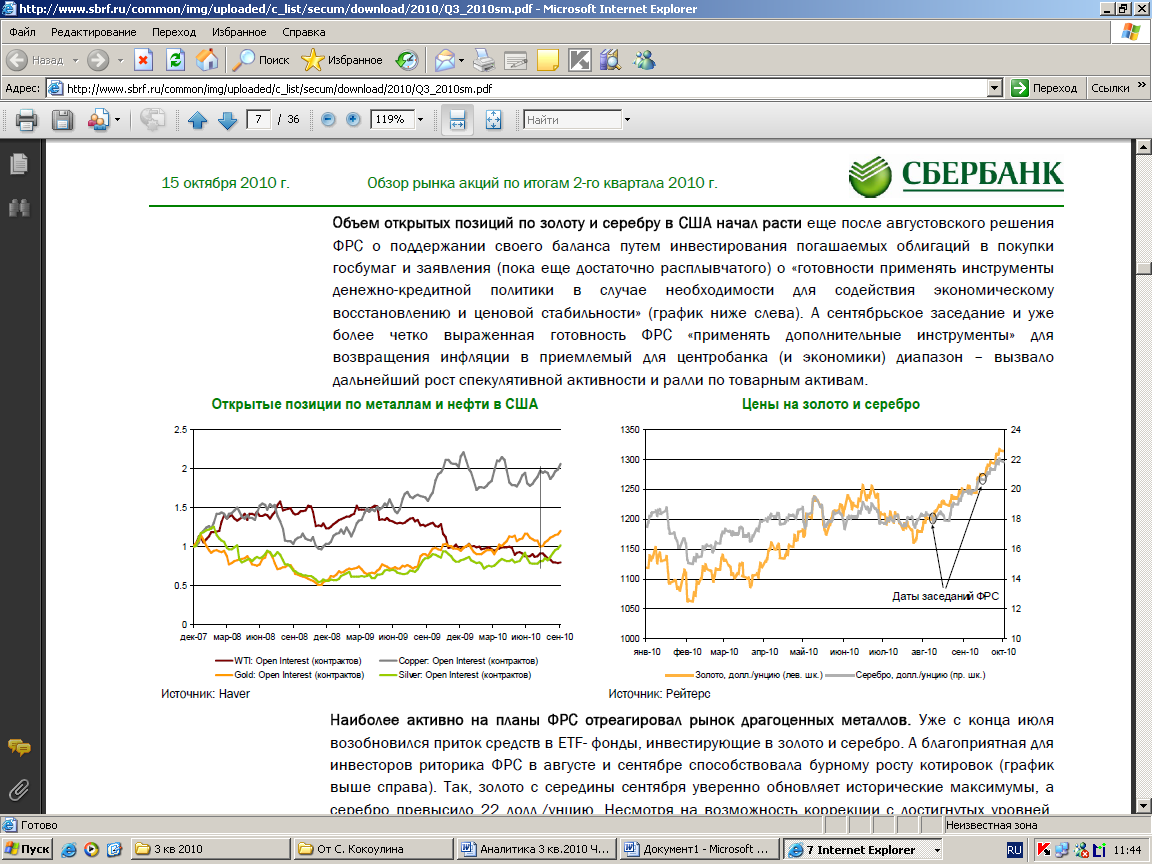

11. В отчетном периоде драгоценные металлы находилась под влиянием растущего спроса, особенно со стороны Китая.

Высокий инвестиционный спрос на золото подтолкнул цены вверх, тем самым увеличивая "перевес" предложения над промышленным спросом (включая сектор ювелирных изделий) и спросом на золотые слитки. Объем открытых позиций по золоту и серебру в США начал расти еще после августовского решения ФРС о поддержании своего баланса путем инвестирования средств для содействия экономическому восстановлению и ценовой стабильности. Так, золото с середины сентября уверенно обновляет исторические максимумы, а серебро превысило 22 долл./унцию (см. рис.8). Несмотря на возможность коррекции с достигнутых уровней, естественной после сильного движения, общий тренд по драгметаллам остается повышательным.

Рисунок 8

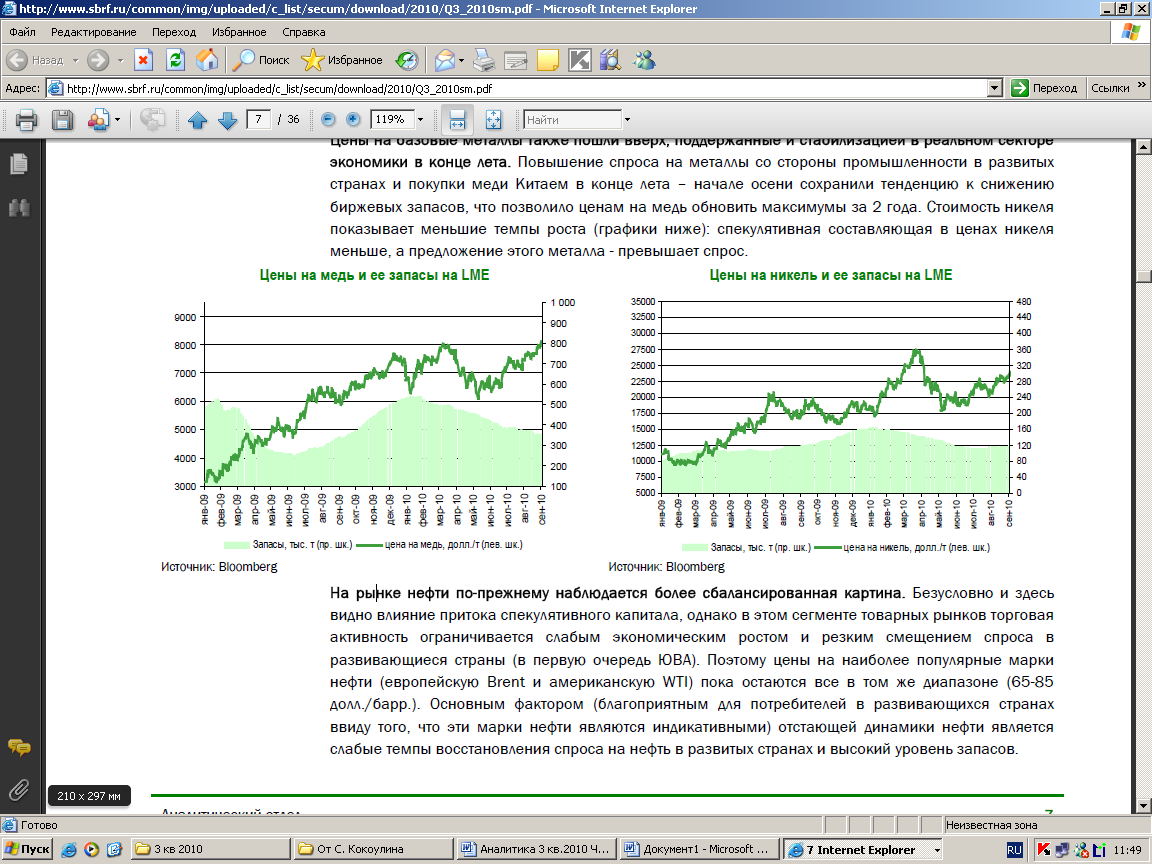

В январе-сентябре 2010 года по сравнению с тем же периодом предыдущего года цены на алюминий повысились в 1,4 раза, медь и никель подорожали в 1,5 раза. Повышение спроса со стороны развитых стран и Китая в конце лета – начале осени сохранили тенденцию к снижению биржевых запасов, что позволило ценам на медь обновить максимумы за 2 года. Стоимость никеля также несколько выросла (см. рис.9): спекулятивная составляющая в ценах никеля меньше, а предложение этого металла - превышает спрос.

Рисунок 9

Источник: ru/

12. Динамика цен на нефть на мировом рынке в текущем году была обусловлена восстановлением спроса на нефть практически до уровня 2007 года4. В соответствии с данными ЦБ РФ, в отчетном периоде отмечен рост спроса на нефть в Китае и других азиатских странах. В свою очередь, рост цен на нефть также связан с сокращением запасов нефти в США и пересмотром прогнозируемого министерством энергетики США спроса на нефть в мире в сторону увеличения. В III квартале 2010 года по сравнению с тем же кварталом 2009 года цена на российскую нефть на мировом рынке повысилась на 11,8% (см. рис.10), а в среднем за январь-сентябрь 2010 года она была на 34,7% выше, чем в аналогичный период предыдущего года, и составила $75,8 за баррель.

Рисунок 10

13. В банковском секторе в отчетном периоде происходило дальнейшее восстановление кредитной активности, однако годовые темпы прироста кредитных агрегатов были невысокими. По данным ЦБ, годовой темп прироста общей задолженности по кредитам на 01.10.2010 составил 7,1%. Важными факторами роста банковского кредитования были высокий уровень ликвидности, сформировавшийся на денежном рынке, и рост депозитной базы банков. Дальнейшее расширение кредитования будет определяться снижением уровня рисков в банковской системе, ростом экономической активности и, соответственно, повышением спроса на кредиты.

Таким образом, в III квартале темпы роста производства товаров и услуг в России замедлились по сравнению с предшествующими периодами.

Фондовый рынок.

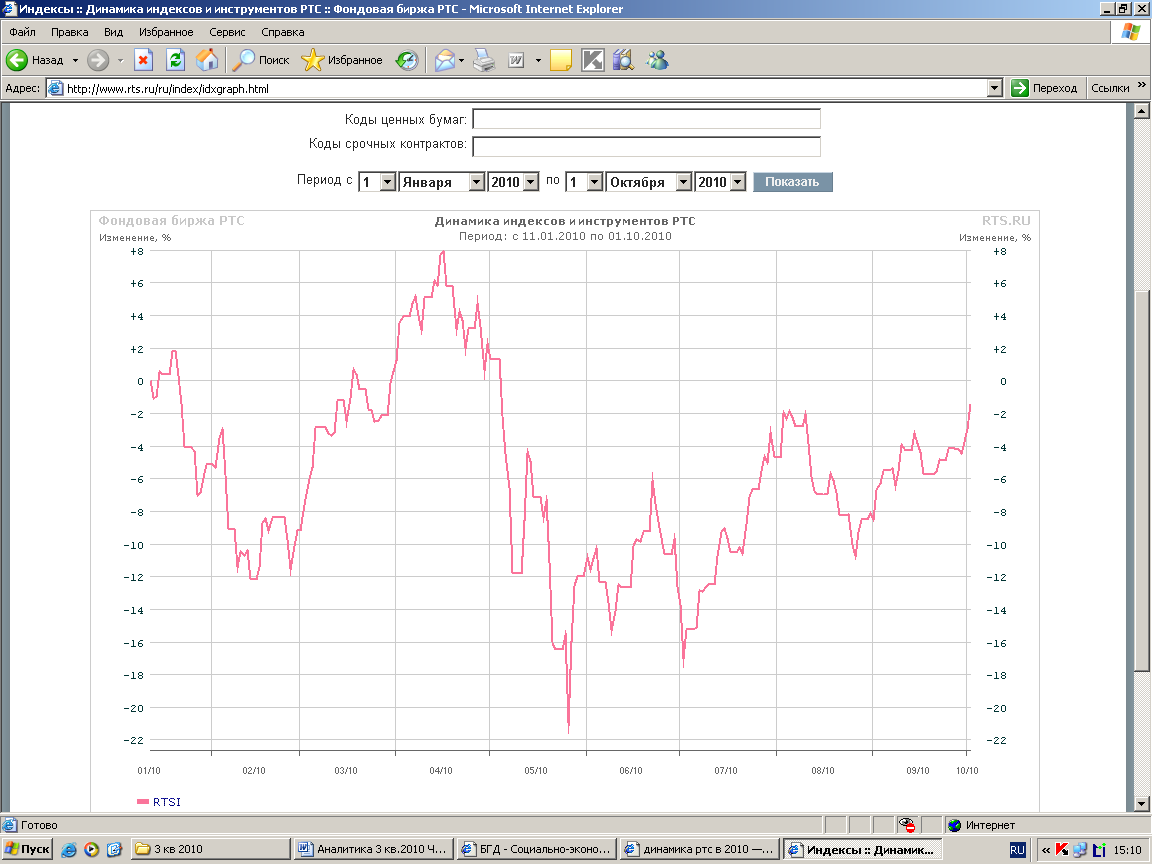

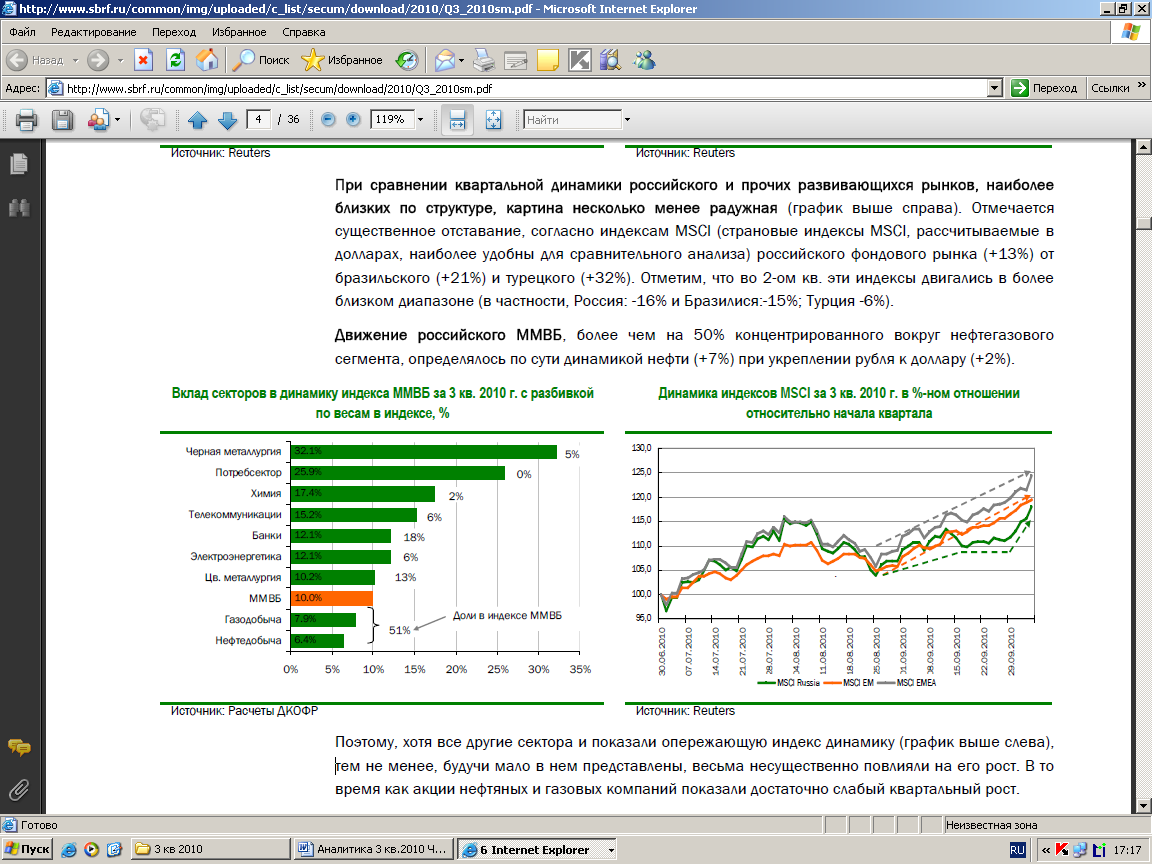

В отчетном периоде российский фондовый рынок показал неплохие результаты: индекс ММВБ вырос на 10%, а РТС – на 12,6% (рис.11).В течение квартала наблюдалось восходящее движение котировок акций, следуя за рынками США (+10,7%) и Европы (+6,3%). При сравнении квартальной динамики российского и прочих развивающихся рынков, наиболее близких по структуре, картина несколько менее радужная – отмечено существенное отставание, согласно индексам MSCI (страновые индексы MSCI, рассчитываемые в долларах, наиболее удобны для сравнительного анализа) российского фондового рынка (+13%) от бразильского (+21%) и турецкого (+32%). Из стран БРИК лучший результат за III квартал у Бразилии (индекс Bovespa вырос на 13,88%), на втором месте Индия (индекс BSE вырос на 13,27%), китайский Shanghai Composite уступил всем остальным странам БРИК, показав рост лишь в 10,69%.

Что касается динамики индексов стран БРИК с начала года, то на первом месте Индия (14,91%), Россия на втором (4,36%), на третьем – Бразилия (1,17%), в то время как китайский индекс Shanghai Composite показал значительное падение - на 18,9% (см. табл.2).

Таблица 2

Динамика индексов развитых стран в III квартале и с начала 2010 года

| | за III кв. 2010г. | за 9 мес. 2010г. |

| FTSE 100 | +12,85 | +2,51 |

| DAX | +4,42 | +4,56 |

| CAC 40 | +7,91 | -5,62 |

| Nikkei 225 | -0,14 | -11,16 |

| S&P 500 | +10,72 | +2,34 |

Источник: trf.ru/

В III квартале 2010 года фондовый рынок развивался под влиянием сезонности, а также смещением фокуса внимания с долговых проблем Европы на замедление темпов роста экономики США. Так, во II-III кварталах безработица в США и странах Евросоюза оставалась весьма высокой на уровнях, близких к максимальным за последние десятилетия – 9,6% и 10,1% соответственно.

Рисунок 11

Динамика индекса РТС в 2010 году

Источник: РТС

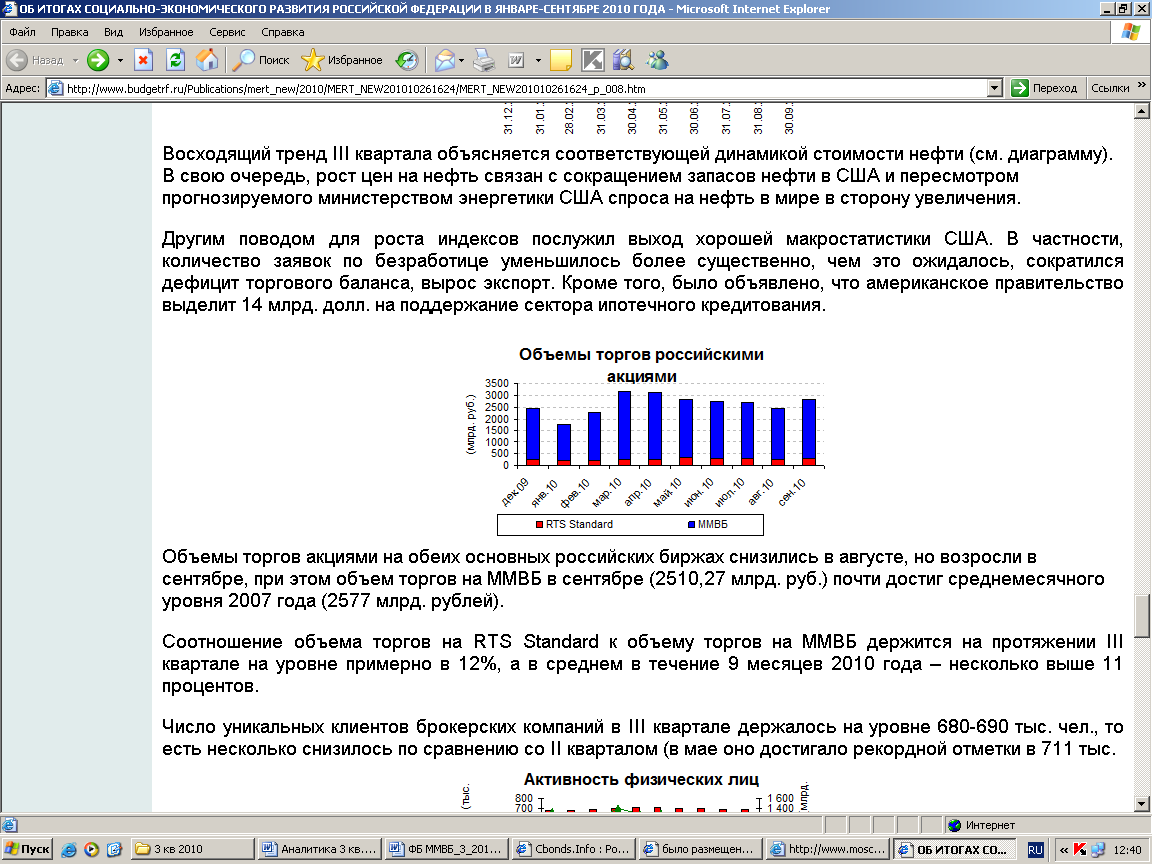

Объемы торгов акциями на обеих основных российских биржах снизились в августе, но возросли в сентябре, при этом объем торгов на ММВБ в сентябре (2 510,27 млрд. руб.) почти достиг среднемесячного уровня 2007 года (2 577 млрд. руб.) (см. рис.12).

Рисунок 12

Источник: trf.ru/

Число уникальных клиентов брокерских компаний в III квартале держалось на уровне 680-690 тыс. человек (см. рис. 13), то есть несколько снизилось по сравнению со II кварталом (в мае оно достигало рекордной отметки в 711 тыс. человек), аналогично несколько снизилось и количество активных клиентов. Так, если в апреле количество активных клиентов достигало 116 тыс. человек, то в июле оно снизилось до 91 тыс. человек, а в сентябре вновь несколько выросло – до 98 тыс. человек.

Рисунок 13

Источник: trf.ru/

Объем сделок, совершенных физическими лицами, в III квартале 2010 года также снижался по сравнению со II кварталом, но все же превысил уровень в 1 млрд. рублей (в среднем за I полугодие 2010 года объем сделок физлиц составлял 1,199 млрд. руб. в месяц, а в среднем в 2009 году - 1,326 млрд. руб. в месяц).

Как видно из рис. 14, акции практически всех отраслей промышленности в России в отчетном периоде показали положительную динамику. По итогам анализируемого периода, наибольший рост котировок акции – у компаний металлургического, а также потребительского сектора секторов, а также акции компаний химической и телекоммуникационной промышленности. Котировки акций большинства производителей стали и угля подскочили на 15-20%. Рост ниже рынка продемонстрировал ГМК «Норильский Никель» (+0,1%). На его котировках отрицательно отражается публичный конфликт между основными акционерами – «Русалом» и «Интерросом». Хуже рынка торговался нефтегазовый сектор, невзирая на рост цен на нефть (выше $80 за барр.). Во многом такая динамика обусловлена неопределенностью в отношении налогообложения по ряду месторождений нефти. Важной новостью стало отстранение заявок «Лукойла», «Газпром нефти», «ТНК-BP» и индийской ONGC от тендера на разработку месторождений Требса и Титова в Ненецком АО. В электроэнергетике переход на RAB-тарифы буксует, что в краткосрочной перспективе будет тормозить рост котировок ряда компаний данной отрасли.

Рисунок 14

Рассмотрим подробнее ситуацию на фондовом рынке России в течение квартала. В июле российские биржи лидировали среди мировых площадок. Так, индекс РТС в указанном месяце вырос на 10,48%, индекс ММВБ – на 6,71%. Лидерство обусловлено положительной динамикой сырьевых рынков, а также повышенным интересом инвесторов к повышенному риску. В итоге, среди наиболее ликвидных секторов наилучшую динамику показали акции нефтегазового сектора (индекс ММВБ-Нефтегаз – вырос на 7,34%), а среди наименее растущих – котировки акций телекоммуникационного сектора (индекс ММВБ-Телеком – на 0,66%). Динамика остальных секторов была близкой к рыночной: :за месяц индексы ММВБ-Металлургия и ММВБ-Электроэнергетика прибавили 5,22% и 4,51%, соответственно. Индекс ММВБ-Финансы вырос на 6.25%. Наибольший рост продемонстрировал индекс «РТС-Потребительские товары и розничная торговля» (+9.84%).

К концу III квартала 2010 года опасения инвесторов по поводу второй волны кризиса стали ослабевать, что подтверждается снижением индекса VIX c 26% до 23,7%.

Рынок облигаций в отчетном периоде находился под влиянием благоприятных факторов, связанных, главным образом с ситуацией на рынке нефти и валютном. Во-первых, Банк Японии впервые за шесть лет провел интервенцию на валютном рынке. Во-вторых, США настаивает на укреплении юаня. Кроме этого, благоприятное влияние оказала денежно-кредитная политика ФРС США. В итоге, ставки на денежном рынке были достаточно низкими, что способствовало росту цен облигаций. К концу III квартала доходность облигаций первого эшелона в среднем составляет 6,5-7%, а второго эшелона – 7-8,5%. Выпуски третьего эшелона обращаются с доходностью от 8,5% и выше.

В начале квартала было довольно много размещений корпоративных заемщиков. Наиболее активными были эмитенты «третьего эшелона». Тем не менее, они не вызвали ажиотажа у инвесторов. В основном купонная ставка была установлена посередине диапазона, объявленного организаторами. Исключением стал новый выпуск ТД «Копейка». Ставка купона по нему была определена в размере 9,5% к двухлетней оферте (доходность – 9.84%), что ниже первичного ориентира (10 - 10.50%). Представителем «первого эшелона» стал ГМК «Норильский никель». Спрос на его выпуск объемом 15 млрд. руб. превысил предложение в 3,2 раза. Ставка купона по нему была установлена на уровне 7%, а доходность к погашению через три года составила 7,12%.

Купонная доходность по облигациям крупнейших эмитентов в отчетном периоде составляла от 6,65% годовых по облигациям ВТБ-Лизинг Финанс (9 выпуск) до 10% годовых по облигациям Мечела. Средневзвешенная эффективная доходность корпоративных облигаций устойчиво снижалась на протяжении III квартала, достигнув даже 6,98%, но вернувшись к концу сентября до 7,18% (см. рис.15)

Рисунок 15

Средняя доходность (эфф.) корпоративных облигаций в III квартале 2010 года

Источник: trf.ru/

Ситуация с дефолтами в III квартале продолжала улучшаться. Если в I квартале произошло 55 дефолтов (включая 4 технических дефолта), а также 8 неисполнений оферт, во II квартале – 47 дефолтов (включая 6 технических дефолтов) при отсутствии неисполнений оферт, то в III квартале – 30 дефолтов (включая 6 технических дефолтов) при отсутствии неисполнений оферт (см. табл. 3).

Таблица3

Данные по дефолтам за III квартал 2010 года

| Вид обязательства | Дефолт | Неисполнение оферты | Технический дефолт | Общий итог |

| Купон | 23 | 0 | 3 | 26 |

| Оферта | 0 | 0 | 0 | 0 |

| Погашение | 7 | 0 | 3 | 10 |

| Общий итог | 30 | 0 | 6 | 36 |

Источник: trf.ru/

На рынке коллективных инвестиций также ситуация в отчетном периоде складывалась благоприятная. После провального II квартала большинство инвестиционных фондов РФ закончили III квартал с прибылью. По данным Национальной лиги управляющих, из 470 активно работающих открытых и интервальных паевых фондов убытки получили лишь семь. Из 70 розничных фондов банковского управления (ОФБУ), согласно данным Ассоциации защиты информационных прав инвесторов, закончили квартал в минусе лишь три. При этом среди ПИФов с активами от 50 млн. руб. убыточных вообще не было. Больше других для своих пайщиков смогли заработать управляющие фондов металлургии и энергетики. Абсолютный лидер среди них — «Трубная площадь — Фонд металлургии» (УК Банка Москвы) — принес более 25% прибыли. Паи фонда «Уралсиб Энергетическая перспектива» выросли почти на 24% (второе место). Менее всего прибыль получили управляющие в основном ПИФами денежного рынка и облигаций (плюс 1—4%).

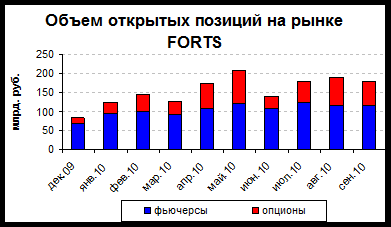

Торги производными инструментами по-прежнему сосредоточены на срочном рынке FORTS РТС. Базовым активом являются преимущественно ценные бумаги и фондовые индексы. Помимо этих срочных инструментов, на рынке FORTS предлагаются контракты также на золото, валюту, нефть и пр., однако объем торгов такими контрактами пока незначителен.

Объем рынка производных финансовых инструментов в 2010 году продолжил увеличиваться. Так, по итогам трех кварталов 2010 года видно, что в течение каждого из девяти месяцев объем открытых позиций по фьючерсам и опционам превышал (при этом для опционов подчас в несколько раз) уровни декабря 2009 года (см. рис.16).

Рисунок 16

Источник: trf.ru/

Таким образом, мировые фондовые рынки и российские площадки в отчетном периоде показали положительную динамику на фоне постепенного улучшения ситуации в мировой экономике и сохранения позитивных настроений на мировых финансовых и товарных рынках.

Основные источники: ссылка скрыта, ссылка скрыта, www.minfin.ru ссылка скрыта, ссылка скрыта, ссылка скрыта, ссылка скрыта, www.banki.ru.

2. СОСТОЯНИЕ ЭКОНОМИКИ УРАЛЬСКОГО ФЕДЕРАЛЬНОГО ОКРУГА ВО II КВАРТАЛЕ 2010 ГОДА

Как показывают данные рис. 17, индекс промышленного производства в Уральском федеральном округе в январе-сентябре 2010 года составил 107,8% к соответствующему периоду 2009 года (по России – 108,9%). Наилучшие показатели по Свердловской области – 115,5%, хуже всего ситуация по Ханты-Мансийскому автономному округу – индекс составил всего 102%.

Рисунок 17

Индекс промышленного производства по федеральным округам РФ

(январь-сентябрь 2010 года в % к январю - сентябрю 2009 года)

Источник: Росстат

По обрабатывающим отраслям по УрФО показатели положительные – прирост около 15,3% (для сравнения – по России 12,6%). При этом наилучшая ситуация в Свердловской области (+16%), наименьший уровень – в Ханты-Мансийском автономном округе - Югра (+9,8%). Рост показателей наблюдался и в добывающих производствах - до 30% по отдельным субъектам УрФО (по России – на 4%). Следует отметить, что самый высокий показатель по Курганской (+30%) и Свердловской (+20%) областям. Наименьший показатель по Ханты-Мансийскому автономному округу (+1,8%).

Доля Уральского федерального округа в общем объеме производства продукции сельского хозяйства всех сельхозпроизводителей России (сельскохозяйственные организации, крестьянские /фермерские/ хозяйства, индивидуальные предприниматели, население) составила 6,3%.

Объем инвестиций в округ составляет 16% всех инвестиций России. Удельный вес инвестиций за счет собственных средств составляет 55,8%, привлеченных средств – 44,2%, в том числе 2,4% - за счет средств федерального бюджета.

В металлургической отрасли региона в отчетном периоде наблюдался восходящий тренд по ценам ключевых металлов (см. рис 8-9), в результате чего акции уральских компаний сектора металлургии показали положительную динамику на российском рынке акций.

На рынке жилья в отчетном периоде предприятиями и организациями всех форм собственности введено 2,6 млн.кв.метров общей площади жилых домов, что составило 87,1% к уровню января-сентября 2009 года (см. рис.18). Более всего построено жилья в Свердловской области (779 тыс. кв.м.), что тем не менее меньше уровня аналогичного периода 2009 года. Наименьшие показатели по Ямало-Ненецкому автономному округу (30,9 тыс. кв.м.), тем не менее это почти на 18% больше, чем в январе – сентябре 2009 года.

Рисунок 18

Строительство жилых домов по федеральным округам РФ

(в январе-сентябре 2010 года)

Источник: Росстат

Уровень безработицы по УрФО в III квартале 2010 года составил 10% (492,2 тыс. человек). Наибольшее число безработных в Свердловской области (175,3 тыс. человек), наименьшее - в Ямало-Ненецком автономном округе – 14,9 тыс. человек.

Как видно из таблицы 4, средний уровень доходов населения УрФО за отчетный период 2010 года снизился на 7% (с 21,7 тыс. руб. до 20,2 тыс. руб.) в соответствии с общероссийской тенденцией (-5%).

Таблица 4

Динамика доходов населения в III квартале 2010 года, руб.

| | Средний доход на чел. | Средняя заработная плата на чел. | ||||

| июль | август | сентябрь | июль | август | сентябрь | |

| Российская федерация | 19074,9 | 18021,2 | 18227,9 | 21325,4 | 20752,9 | 20999,1 |

| УрФО | 21723,3 | 19701,3 | 20202,1 | 24650,4 | 24435,8 | 25515,8 |

| - Курганская обл. | 14901,0 | 14090,2 | 13876,9 | 13390,8 | 13160,7 | 13256,1 |

| - Свердловская обл. | 21482,9 | 20162,5 | 19818,1 | 19584,0 | 19134,6 | 19533,8 |

| - Тюменская обл. | 28023,5 | 24505,1 | 25871,6 | 37229,6 | 37311,1 | 39451,0 |

| - ХМАО | 33191,9 | 28409,0 | 29786,8 | 39785,4 | 39724,8 | 45039,1 |

| -ЯНАО | 36094,9 | 31050,6 | 32432,0 | 51756,5 | 52710,5 | 50067,0 |

| Челябинская обл. | 17707,1 | 15942,4 | 16848,1 | 17443,8 | 17128,9 | 18025,1 |

Источник: Росстат

Что касается средней заработной платы, то ее размер заметно вырос (+4%), в то же время по России отмечено незначительное снижение (-2%) (см. рис. 19). Наибольшее увеличение средней заработной платы по УрФО отмечено в Ханты-Мансийском автономном округе – прирост на 14%.

Рисунок 19

Среднемесячная начисленная заработная плата

работников организаций по федеральным округам РФ в январе-сентябре 2010 года

Источник: Росстат

Таким образом, в отчетном периоде преобладали благоприятные условия для экономического развития региона.

Основные источники: ссылка скрыта, ссылка скрыта, ссылка скрыта

3. ИНСТРУМЕНТЫ ФОНДОВОГО РЫНКА