Производственная мощность программа 3 Качество и конкурнтоспособность 4 Затраты на производство и реализацию

| Вид материала | Программа |

- Производственная мощность и производственная программа предприятия (фирмы), 206.72kb.

- «затраты на качество», 45.56kb.

- Состав и классификация затрат на производство и реализацию продукции, 645.16kb.

- Методические указания к курсовому проекту по дисциплине "Экономический анализ" на тему, 391.25kb.

- Дипломную работу, выполненную на тему «Учет и анализ расходов организации и выяснение, 59.62kb.

- Лекция 2 Производственная функция с одним переменным фактором, 70.49kb.

- Производственной программы и производственной мощности производственная мощность предприятия,, 131.64kb.

- § испытание станков на мощность качество выполнения и степень совершенства конструкции, 385.83kb.

- Перечень товаров и услуг, входящих в номенклатуру продуктов для разработки таблиц «затраты-выпуск»», 4198.45kb.

- Задачи исследования заключаются в следующих направлениях: Изучить сущность и классификацию, 22.02kb.

б) Вертикальный анализ баланса и отчета о прибылях и убытках показывает структуру финансовых средств предприятия и их источников, а также выручки от реализации.

Активы и пассивы баланса принимаются за 100%, а основные составляющие этих важнейших групп также преобразуются в проценты так, чтобы сумма всех активов и пассивов соответственно была равна 100%. Эти составляющие исследуются на предмет роста/уменьшения, затем делаются выводы о причинах и необходимых мероприятиях. Более детальное исследование проводится с учетом показателей конкурентов, сравнения со среднеотраслевыми значениями и с лидерами рынка. Также рассматривается динамика показателей не только за год, но и в течение нескольких лет.

Типичная структура отчета, несколько расширенная по сравнению с отчетом о прибылях и убытках предприятия для целей вертикального анализа, показана ниже.

Вертикальный (структурный) анализ отчета о прибыли/убытках

| Статья | Начало года | Конец года | Изменение, % | ||

| млн. руб. | % | млн. руб. | % | ||

| Выручка от продаж | | 100 | | 100 | |

| Затраты | | | | | |

| Прибыль от реализации (1-2) | | | | | |

| Прибыль от внереализационной деятельности | | | | | |

| Прибыль до уплаты процентов и налогов (3+4) | | | | | |

| Проценты и налоги | | | | | |

| Чистая прибыль (5-6) | | | | | |

За 100% принимается выручка от продаж на начало и конец года, остальные статьи даются в долях.

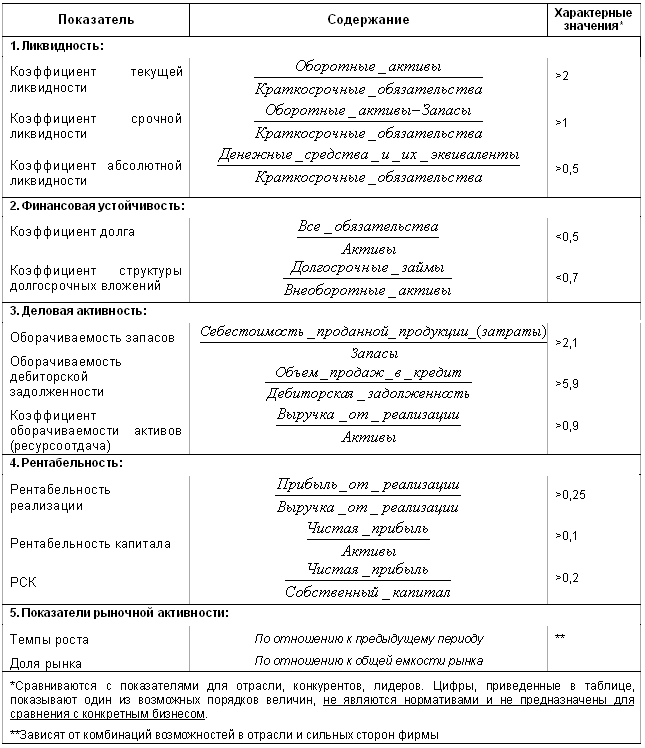

Оценка предприятия на основе расчета финансовых коэффициентов позволяет увеличить глубину исследования, поскольку горизонтальный и вертикальный анализ позволяют сравнивать только одинаковые позиции финансовой отчетности. Углубление анализа связано со сравнением разных позиций, т.е. с расчетом соотношений, показываемых финансовыми коэффициентами. Их делят на несколько однородных групп.

Показатели ликвидности отражают способность предприятия выполнять краткосрочные (до 1 года) долговые обязательства,

Показатели финансовой устойчивости отражают способность предприятия погашать долгосрочные долги (более 1 года) по мере наступления сроков платежа. В показателях двух первых групп финансовых коэффициентов в первую очередь заинтересованы кредиторы предприятия: банки, покупатели облигаций, поставщики сырья, материалов, оборудования и т.п. Если они выходят за пределы нормальных значений, риск кредиторов увеличивается. В качестве компенсации возросшего риска сначала увеличивают плату за кредит, а затем и отказывают в нем.

Показатели деловой активности отражают оборот различных составляющих капитала: запасов, дебиторской и кредиторской задолженности и т.д. Они представляют интерес в первую очередь для менеджеров, решающих по требованию собственников предприятия задачу увеличения отдачи от активов.

Показатели рентабельности интересуют в первую очередь собственников предприятия (акционеров, желающих добиться наибольшей отдачи от вложенных в предприятие средств). Если рентабельность окажется недостаточной для уровня принимаемого ими на себя риска, то собственники изымают свой капитал и инвестируют его по другим направлениям.

Показатели рыночной активности интересуют потенциальных инвесторов, желающих вложить свободные или высвобожденные средства, чтобы получить максимальную доходность от вложений при устраивающем их предпринимательском риске.

Перечисленные пять групп финансовых коэффициентов выполняют функции информационно справочного обеспечения заинтересованных сторон, связанных с предприятием: собственников (фактических и потенциальных); менеджеров и кредиторов.

Ниже представлены определения и характерные значения некоторых финансовых коэффициентов.

Финансовые коэффициенты

| Задание. Проведите анализ финансовых коэффициентов для своего предприятия. |

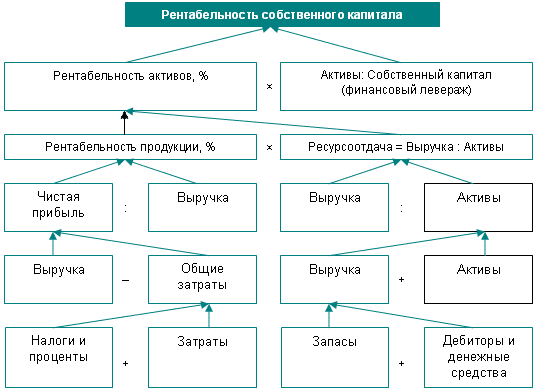

Факторный анализ рентабельности проводится для принятия решений на перспективу. В данном направлении анализ следует продолжить с целью выявления влияния различных факторов на результирующий показатель – полученную отдачу от инвестиций владельцев предприятия (рентабельность собственного капитала – РСК). Обычно это делается по схеме фирмы «Дюпон».

Факторный анализ рентабельности собственного капитала по схеме «Дюпон»

Факторный анализ, представленный на схеме, основан на взаимосвязи рентабельности продукции, ресурсоотдачи и финансовом левераже:

РСК = Рентабельность продукции × Ресурсоотдача ×

×Мультипликатор собственного капитала

или

Приведенная взаимосвязь позволяет оценить, как достичь ожидаемой собственником рентабельности капитала. Если необходимо, увеличить рентабельность, этого можно достичь, увеличивая объем заемных средств, повышая размер прибыли на каждую единицу продаж, сокращая активы, увеличивая выручку, уменьшая затраты, налоги и проценты, сокращая запасы и дебиторскую задолженность.

6.6 Риск-менеджмент

| Согласно теории поведения потребителей, большинство людей испытывает антипатию к риску. В то же время предпринимательство всегда ассоциируется с ним. Предвидеть и уменьшать его последствия – значит управлять риском. Мы уже сталкивались с этим понятием в предыдущем разделе. Приведем следующее определение риска: это вероятность наступления неблагоприятного исхода. Следует отличать риск от неопределенности – низкой степени предсказуемости (т.е. в случае неопределенности трудно говорить о точном значении вероятности). Степень риска возрастает по мере расширения горизонта прогнозирования, поэтому инвесторы предпочитают вкладывать средства в проекты с малым периодом окупаемости. Приемлемый уровень инвестирования задают, с одной стороны, характерные значения периода окупаемости, зависящие от предметной области проекта, с другой стороны – личная склонность инвесторов к риску. Существует множество различных рисков, связанных с предпринимательством. Можно упомянуть общие для большинства предприятий политические, финансовые и экономические риски, а также – характерные для инновационных компаний технологические и производственные риски. Международные компании сталкиваются со страновыми рисками. Однако среди всего многообразия рисков самыми распространенными среди них являются финансовые. Рассмотрим более подробно классификацию финансовых рисков предприятия. Финансовые риски предприятия

Принципы управления риском, в зависимости от соотношения сложности задач бизнеса и возможностей менеджмента предприятия, включают:

Система управления по заданным параметрам (контроллинг) предполагает ведение производственно-хозяйственной деятельности, ориентируясь на систему определенных показателей. Процессный риск-менеджмент заключается в систематическом мониторинге риска на предприятии. Минимизация риска (портфельный менеджмент) связан с информационным обеспечением для обеспечения различных видов предосторожностей: ограничение концентрации рисков; хеджирование (разнесение различных аспектов деятельности предприятия (финансовых, маркетинговых, производственных) так, чтобы они не совпадали по фазам жизненных циклов, сглаживая их колебания); диверсификация; самострахование. Быстрее всего в деятельности предприятия риск предпринимательской деятельности сказывается не на производственной деятельности, которая по своей природе инерционна – резкие колебания выпуска продукции возможны в основном в связи с форс-мажорными обстоятельствами (авария, стихийное бедствие, природный катаклизм). В то же время объем продаж может быть очень нестабильным в силу бесчисленных обстоятельств. В результате падает выручка, возникают проблемы с наличием денег на счету предприятия, просроченная кредиторская задолженность, приходится отказываться от инвестиций в производство и т.д. Таким образом, в первую очередь финансы выступают в качестве индикаторов неблагополучного положения предприятия. Существует ряд принципов финансовой предосторожности, которых должен придерживаться компетентный руководитель компании: при прочих равных условиях не рисковать, если к этому не вынуждает обстановка; соизмерять цели и средства, не рисковать большим из-за малого; держать риск под контролем; искать партнеров по бизнесу для разделения риска (при этом, однако, не вступать в коалиции, если риска нет); заблаговременно формировать финансовые и производственные резервные фонды. | |

6.7 Антикризисный менеджмент

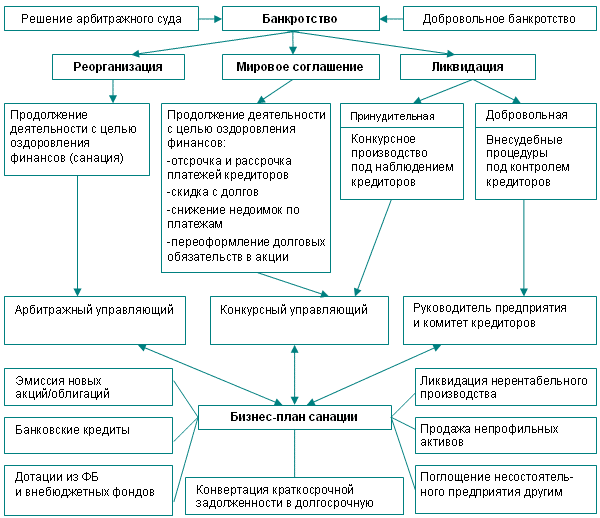

| Кризис на предприятии может возникнуть вследствие колебаний сбыта из-за нестабильного спроса или провалов в маркетинговой стратегии или вследствие уменьшения предложения из-за неэффективности и неэкономичности производства. Следствием этого является снижение рентабельности, задержка текущих платежей и т.д. Кризисная ситуация – нередкое явление для многих предприятий – как правило, не является случайностью и связана как с внутренними (фазы жизненного цикла продукции и компании), так и с внешними факторами (системные социально-экономические кризисы регионального и глобального масштаба). По крайней мере большинство факторов внутренней среды и часть ближнего окружения предприятия находится во власти или под влиянием его менеджеров. Поэтому использование проактивных (т.е. упреждающих) и антикризисных стратегий во многом способно компенсировать слабые стороны компании и нейтрализовать внешние угрозы, предотвратить банкротство. С точки зрения экономики в целом банкротство выполняет положительную роль инструмента отсечения нерезультативных, малоэффективных и неэкономичных предприятий, производя селекцию по отбору конкурентоспособных, высокорентабельных и перспективных предприятий. С позиции самого предприятия, ставшего банкротом, это катастрофа, потеря вложенных средств, репутации, а иногда – уголовная ответственность руководства. Различают три стадии банкротства:

Скрытая стадия характеризуется появлением стабильных негативных явлений в виде угрозы потери прибыли, которые преодолеваются реорганизацией деятельности. Стадия финансовой неустойчивости характеризуется спадом производства, сбыта, потерей прибыли и необходимостью покрытия затрат на осуществление деятельности за счет средств кредиторов. Явное банкротство возникает на этапе жизненного цикла «спад и ликвидация», и характеризуется закрытием предприятия или принудительной (по решению суда) ликвидацией, распродажей имущества для погашения требований кредиторов. Федеральным законом от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» определены два внешних признака банкротства: денежные обязательства перед кредиторами не исполнены в течение трех месяцев с момента наступления даты их исполнения; минимальный размер денежных обязательств составляет не менее 500 МРОТ. По закону инициировать несостоятельность (банкротство) предприятия могут кредиторы, само предприятие и прокурор. Если арбитражный суд вынесет решение о несостоятельности на основе перечисленных признаков, то процедура банкротства может принять разные формы. Предусматриваются три типа процедур наблюдения за несостоятельным предприятием: реорганизационные, заключающиеся в передаче прав управления арбитражному (внешнему) управляющему, который должен в течение не более 12 месяцев (в исключительных случаях 18 месяцев) восстановить платежеспособность предприятия. Внешнее управление устанавливается арбитражным судом по решению собрания кредиторов; ликвидационные, состоящие в том, что арбитражный суд назначает конкурсного управляющего и устанавливает конкурсное производство, в ходе него определяется имущество, на которое обращается взыскание долгов (конкурсная масса), и соразмерном удовлетворении требований кредиторов, а также в объявлении должника свободным от долгов и предотвращении неправомерных действий сторон в отношении друг друга. Ликвидационная процедура может быть и внесудебной, если должник и кредиторы договариваются между собой и не имеют взаимных претензий; мировое соглашение, заключаемое между должником и конкурсными кредиторами на любом этапе производства по делу о несостоятельности (банкротстве) предприятия и позволяющая должнику выполнять свои обязательства без применения ликвидации предприятия, а путем отсрочки, рассрочки или скидки с долгов. Утверждение мирового соглашения арбитражным судом является основанием для прекращения полномочий внешнего (арбитражного) управляющего и конкурсного управляющего. На рисунке показаны типы процедур банкротства предприятия.  Типы процедур банкротства предприятия при объявлении его несостоятельным Если мировое соглашение не достигается, как и в случае недостижения финансового оздоровления, предприятие ликвидируется, а его имущество (конкурсная масса) распределяется следующим образом. Вне очереди оплачиваются расходы, связанные с конкурсным производством; вознаграждение арбитражному (конкурсному) управляющему; расходы, связанные с продолжением деятельности должника. Первая очередь – удовлетворение требований граждан за причинение вреда их жизни и здоровью. Вторая очередь – оплата труда работников, отчисления в Пенсионный фонд Российской Федерации, выплата пособий в течение одного года со дня открытия конкурсного производства, выплата вознаграждений по авторским и лицензионным договорам. Третья очередь – погашение задолженности по обязательным платежам в бюджет и внебюджетные фонды. Четвертая очередь – требования конкурсных кредиторов. Пятая очередь – требования членов трудового коллектива, имеющих вклады в имущество предприятия-должника. Шестая очередь – требования прочих собственников. Седьмая очередь – все остальные требования. Ликвидация несостоятельного предприятия, конечно, оздоровляет экономику в целом, но на микроуровне имеет много негативных последствий: безработица, социальное напряжение, прямые и косвенные материальные убытки и т.п. Поэтому собственники, кредиторы и органы исполнительной власти федерального, регионального и муниципального уровней должны принимать превентивные меры, не позволяющие предприятию дойти до банкротства. В рамках предупредительных находятся такие меры, как финансовая помощь, дотации, списание части долгов и все, что может называться «досудебной санацией». | |

7. Заключение

Мы завершили изучение курса «Экономика предприятия». Еще раз вспомним, что именно предприятие является ключевым агентом рыночной экономики. Очевидно, что любая фирма или компания должна обладать гармонично сбалансированной материальной и финансовой базой. В этих условиях грамотное проведение технико-экономического обоснования создания нового или стратегического развития действующего предприятия является одним из ключевых факторов успеха. Не следует забывать о человеческом факторе, который в конечном итоге и определяет возможность достижения и констатации этого успеха.

Развитие малого и среднего бизнеса создает конкурентную среду в рыночной экономике, оздоровляя ее. Малые предприятия вносят существенный вклад в насыщение потребительского рынка своей продукцией, повышают экспортный потенциал, эффективность использования местных сырьевых ресурсов.

В настоящее время эти предприятия работают преимущественно в сфере услуг, переработки и торговли. В меньшей степени они заняты производством. И в еще большей степени не раскрыт их потенциал в области исследований и разработок. Инновационное развитие экономики востребует определенных усилий в этом направлении.

8. Список литературы

| 1. А.И. Гинзбург. Экономический анализ для руководителей малых предприятий. – СПБ.: Питер, 2007. – 224 с. 2. Экономика предприятия / Под ред. В.М. Семенова. – СПб.: Питер, 2008. – 416 с. 3. В.Н. Смагин. Экономика предприятия. – М.: КНОРУС, 2007. – 160 с. 4. В.Н. Смагин. Финансовый менеджмент. – М.: КНОРУС, 2007. – 144 с. 5. Н.П. Любушин. Экономика предприятия. – М.: КНОРУС, 2010. 6. А.А. Гладкий. Бухучет и финансы для руководителей и менеджеров. – СПб.: Питер, 2007. – 240 с. 7. К.Н. Петров. Как разработать бизнес-план. Практическое пособие с примерами и шаблонами, 2-е изд.: М.: ООО «И.Д. Вильямс», 2007. – 384 с. 8. В.Г. Кадалинцев. Сбалансированное управление предприятием. – М.: КНОРУС, 2006. – 224 с. 9. Е.Н. Станиславчик. Риск-менеджмент на предприятии. Теория и практика. – М.: «Ось-89», 2002. – 80 с. 10. С.Е. Кован, Л.П. Мокрова, А.Н. Ряховская. Теория антикризисного управления предприятием. – М.: КНОРУС, 2009. – 160 с. 11. u/books/m88/ Т.И. Юркова, С.В. Юрков. Экономика предприятия, 2006. | |

Приложение

| | Для разработки стратегических карт с целью создания на предприятии ссылка скрыта может быть использована система целевых показателей. Система целевых показателей оценки результативности и эффективности предприятия

| |