Производственная мощность программа 3 Качество и конкурнтоспособность 4 Затраты на производство и реализацию

| Вид материала | Программа |

- Производственная мощность и производственная программа предприятия (фирмы), 206.72kb.

- «затраты на качество», 45.56kb.

- Состав и классификация затрат на производство и реализацию продукции, 645.16kb.

- Методические указания к курсовому проекту по дисциплине "Экономический анализ" на тему, 391.25kb.

- Дипломную работу, выполненную на тему «Учет и анализ расходов организации и выяснение, 59.62kb.

- Лекция 2 Производственная функция с одним переменным фактором, 70.49kb.

- Производственной программы и производственной мощности производственная мощность предприятия,, 131.64kb.

- § испытание станков на мощность качество выполнения и степень совершенства конструкции, 385.83kb.

- Перечень товаров и услуг, входящих в номенклатуру продуктов для разработки таблиц «затраты-выпуск»», 4198.45kb.

- Задачи исследования заключаются в следующих направлениях: Изучить сущность и классификацию, 22.02kb.

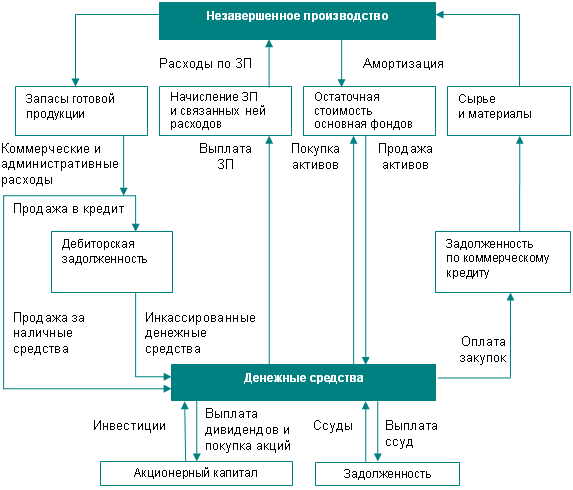

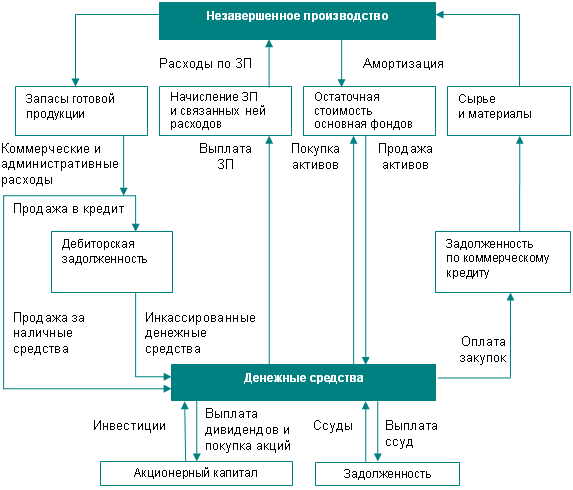

Финансовые ресурсы предприятия находятся в постоянном движении. Это движение характеризуется денежными потоками, кругооборот которых на примере АО представлен на рисунке.

Кругооборот денежных потоков

Если деятельность предприятия протекает экономически грамотно, то оно работает как минимум безубыточно, т.е. покрывает все свои расходы выручкой от реализации. Поэтому необходимо определять тот минимум производства продукции, который обеспечивает безубыточную работу.

Уровень безубыточности – это такой объем реализации продукции, при котором полученные доходы обеспечивают возмещение всех затрат и расходов, но еще не дают еще возможности получить прибыль.

Нахождение этой точки связано с изменением соотношения между переменными затратами (стоимость материалов, рабочей силы и т.п.) и постоянными затратами (амортизация, арендная плата, управленческие расходы, проценты за кредит, налоги, относимые на себестоимость продукции и т.п.) при изменении объемов производства. В точке безубыточности (критической точке, мертвой точке) сумма постоянных и переменных затрат равна выручке от реализации. Более подробно эти вопросы рассматриваются в модуле «Финансовый менеджмент».

Ниже представлена примерная структура годового отчета о формировании и использовании прибыли для АО.

Отчет о формировании и использовании прибыли

Превышение выручки от реализации над себестоимостью продукции, свидетельствует о получении прибыли от основной деятельности (от реализации продукции). Эта прибыль совместно с прибылью от прочей реализации (продажа ненужного предприятию имущества и т.п.) и финансовые результаты от внереализационной деятельности (прибыль (убытки) прошлых лет, поступление списанной дебиторской задолженности; проценты по средствам, числящимся на счетах предприятия; положительные/отрицательные курсовые разницы по валютным счетам; некомпенсируемые потери от стихийных бедствий и т.п.) образуют валовую прибыль.

Валовая прибыль для целей налогообложения уменьшается на суммы, используемые для капиталовложений производственного назначения (включая строительство очистных сооружений), жилищного строительства, погашение инвестиционных кредитов банков, включая проценты; затраты на содержание находящихся на балансе предприятия объектов социальной сферы (детские сады, учреждения здравоохранения, культуры); взносов на благотворительные цели (не более 3% налогооблагаемой прибыли); затраты на НИОКР; рентные платежи, доходы по ценным бумагам и т.п. Общая величина вычетов из валовой прибыли в форме перечисленных и ряда других льгот не должна уменьшать фактическую сумму налога, исчисленную без учета льгот, более чем на 50%. К полученной разнице – налогооблагаемой прибыли – применяется налогообложение в размере 24%. В результате получается чистая прибыль.

Государство не устанавливает каких-либо нормативов распределения чистой прибыли (это прерогатива предприятия), но косвенно через порядок предоставления налоговых льгот оно стимулирует направление прибыли на капитальные вложения производственного и непроизводственного назначения, на финансирование природоохранных мероприятий, на благотворительные цели, на содержание объектов и учреждений непроизводственной сферы и т.п. Создаются фонды из чистой прибыли предприятием самостоятельно для следующих целей.

Резервный фонд предназначен для покрытия непредвиденных потерь, вызванных стихийными бедствиями; балансовых убытков и т.п. и не может по закону быть менее 15% уставного капитала.

Фонд накопления предназначен для капитального строительства производственного и непроизводственного назначения, проведения НИОКР и природоохранных мероприятий, расходов по выпуску ценных бумаг и т.п.

Фонд потребления предназначен для финансирования социальных нужд и материального стимулирования работников, не связанных с производственными показателями (за долголетний труд, в связи с юбилеем и др.);

Дивидендный фонд предназначен для распределения части чистой прибыли между учредителями предприятия (акционерами) в соответствии с учредительными документами на основе действующего законодательства.

6.3 Бизнес-планирование

| В том случае, когда бизнес только создается, задача предпринимателя значительно усложняется по сравнению с уже «работающим» бизнесом. Необходимо написание полноценного бизнес-плана с горизонтом прогнозирования 3…5 лет. При этом может планироваться создание новой продукции (товара или услуги) в рамках существующей компании, организация новой компании под разработанную и подготовленную к выпуску продукцию или создание бизнеса «под ключ»: новая компания для выпуска инновационной продукции. Согласование последовательности основных разделов бизнес-плана и их типичного объема приведено на рисунке.  Типовая структура бизнес-плана Бизнес-план начинается с резюме , но оно обычно пишется в последнюю очередь, когда общий облик бизнес-плана уже сформировался. Оно должно быть кратким и занимать не более 1…2 страниц. В резюме затрагиваются:

Задача раздела цели и досье компании – помочь завоевать доверие потенциальных инвесторов к бизнесу. В разделе должны быть представлены:

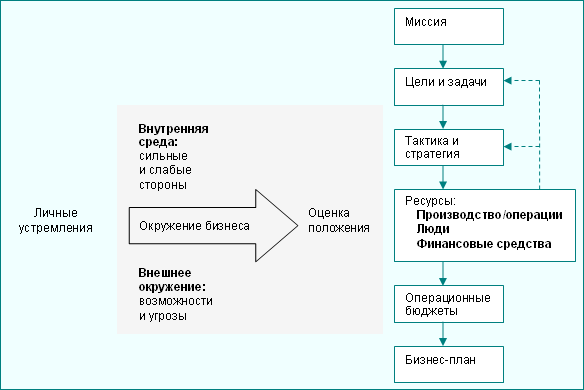

Планирование целей и задач компании представляет систематический процесс, общая схема которого приведена на рисунке.  Общая схема процесса бизнес-планирования Описание проекта бизнеса играет решающую роль, так как в нем определяется пакет товаров и услуг. При его составлении необходимо исходить из сущности и сложности производимых товаров и оказываемых услуг. Типовое содержание раздела включает:

Маркетинговый план является весьма ответственной и трудоемкой частью, т. к. успешная продукция должна найти своих потребителей. Инвестиционные компании воспринимают дефицит рыночной информации как одну из главных проблем для новых начинаний в бизнесе, поэтому раздел, посвященный рынкам и маркетингу, чрезвычайно важен. В части плана, касающейся рынков, необходимо осветить следующие вопросы:

В части, посвященной ценам, поставкам и продвижению товаров, отражается:

В производственном плане требуется описать используемые компанией производственные или сервисные процессы и процедуры. Необходимо отметить потребности в помещениях, местоположении, оборудовании и персонале, а также описать процесс производства или предоставления услуг, моменты, касающиеся привлечения субподрядчиков, если это существенно. При описании производства товаров/услуг нужно отметить:

В разделе, описывающем менеджмент компании, разъясняется организация команды менеджеров, роль каждого ее члена и способы набора и развития персонала, обеспечивающие достижение целей и решение задач, определенных бизнес-планом. Данный раздел содержит:

Описание аспектов, связанных с персоналом , включает:

В финансах все планы и стратегия преобразуются в финансовые документы и требования, определяющие необходимые фонды и время, когда они будут востребованы. В этой части указываются сроки и условия, которые компания готова предложить инвесторам, чтобы получить эти ресурсы. Финансовый план должен включать следующие аспекты:

Один из завершающих разделов бизнес-плана – планирование на будущее развития бизнеса. Здесь следует показать, как будет осуществляться управление развитием и изменением компании и ее бизнеса. Не следует ограничиваться только финансовой стороной вопроса. Горизонты прогнозирования могут быть различными, в зависимости от целей, сферы и масштабов планируемой деятельности. Возможна разработка сценариев прогноза. Планирование в любом случае должно охватывать срок не менее двух-трех лет, но некоторые планы могут быть устремлены в более отдаленное будущее. При оценке гарантий и рисков следует учитывать, что сроки погашения кредита оказывают большое влияние на решения инвесторов. Чем быстрее будет погашен кредит, тем меньше их риск. При поиске кредитов под создание инновационного бизнеса следует помнить, что их практически невозможно поучить под залог нематериальных активов, принадлежащей компании, что связано с инновационными рисками. При управлении риском следует знать виды возможных рисков, оценивать с определенной долей вероятности возникновение того или иного вида риска, организовывать деятельность риск-менеджеров, методически оценивать сравнительную эффективность различных мер по управлению риском. Существуют различные виды рисков: промышленный, экологический, инвестиционный, финансовый, технический, предпринимательский, коммерческий, страновой.

Более подробно с особенностями бизнес-планирования вы может ознакомиться в соответствующем модуле СДБО. | |

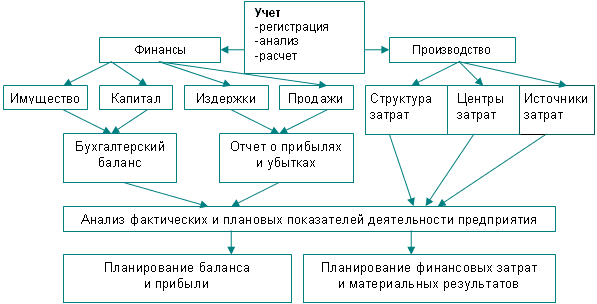

6.4 Система учета

| На основании учета строится управление производственным процессом на предприятии, включающее планирование и контроль производственной деятельности. Различают финансовый и производственный учет. Финансовый учет предоставляет информацию о взаимоотношении предприятия с внешним окружением. Информация отражается в бухгалтерском балансе, показывающем финансовое состояние предприятия на определенный момент времени (например, в конце года), и отчете о прибылях и убытках, показывающего, как работало предприятие в определенном периоде (например, в течение года). Производственный учет предоставляет экономическую информацию о внутренней среде предприятия, о произведенных затратах и о полученных результатах на всех участках производства и на предприятии в целом. Таким образом, учет является информационной системой, создаваемой в целях управления предприятием.  Структура системы управленческого учета В структуру затрат входят материалы, комплектующие, энергия, ЗП, налоги, аренда и т.п. К центрам затрат относятся снабжение, производство, сбыт, маркетинг и т.д. Источники затрат – это себестоимость различных видов продукции. Процесс учета затрат на предприятии включает следующее.

Документирование всех хозяйственных операций осуществляется в соответствии с типовыми формами учета и отчетности, утверждаемыми Госкомстатом РФ, Минфином РФ и ЦБ РФ. Порядок группировки данных из первичных документов устанавливается Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций. Система итоговых показателей работы предприятия, составляемых по данным текущего учета, отражается в основных итоговых документах – бухгалтерском балансе и отчете о прибылях и убытках. Бухгалтерский баланс представляет собой таблицу, в левой части которой (активы) показано имущество предприятия, т.е. что приобретено предприятием на имеющиеся средства. В правой части (пассивы) отражены источники формирования средств. Итоги по активу и пассиву баланса называются валютой баланса. Актив всегда равен пассиву. Укрупненная структура отчета о прибылях и убытках показана в таблице. Отчет о прибылях и убытках предприятия

Ряд позиций баланса и отчета о прибылях и убытках зависят от учетной политики. Предприятия, основными элементами которой являются следующие положения.

Объявленная предприятием учетная политика применяется с момента приобретения прав ЮЛ последовательно в течение ряда лет. Изменение учетной политики допустимо при следующих обстоятельствах: реорганизации предприятия (слияние, разделение, присоединение и т.д.); смене собственников; изменении законодательства и системы нормативного регулирования бухучета в РФ. За исключением указанных случаев предприятиям запрещено изменять учетную политику в течение текущего года. Изменения в учетной политике при переходе к новому отчетному году должны быть документально обоснованы и представлены в налоговые органы. Достоверность учета, осуществляемого на предприятии, подтверждается аудиторскими проверками. Аудит (от англ. audit – проверка, контроль) – независимый контроль за достоверностью финансовой информации, предоставляемой предприятием государственным органам, партнерам и общественности. Объектом аудита является финансово-хозяйственная деятельность предприятия. Внутренний аудит проводится аудиторским органом предприятия в целях контроля ведения бухгалтерского учета и оценки правильности отчетности о результатах хозяйствования. Внешний аудит проводится независимой аудиторской фирмой, которая удостоверяет соответствие бухгалтерского учета нормативным документам и законам, фактического финансово-хозяйственного состояния и предоставляемой отчетности. По результатам проверки составляется аудиторское заключение, которое включается в состав годового отчета, направляемого в налоговый орган в течение года, следующего за отчетным. Аудит в современном понимании существует уже более 200 лет и проводится для повышения доверия к компании акционеров; банков, предоставляющих кредиты; предприятий, работающих с проверяемым в кооперации; потенциальных инвесторов.

Необходимо также отметить, что инновационные компании проводят у себя так называемый технологический аудит для оценки своей готовности к инновационному развитию. Этот вид аудита проводится, как правило, по инициативе руководства предприятия. В информационную эпоху ключевым фактором успеха организации нередко является аудит интеллектуального капитала (ИК). Это вызвано тем, что подлинная стоимость предприятия не может быть адекватно оценена без учета роли НМА и других составных частей ИК. Технологический аудит и аудит ИК носят менее процедурный характер и являются более широкими понятиями, чем инвентаризация имущества организации или аудиторские проверки. Их особенности являются предметом изучения в дисциплинах «Инновационный менеджмент» и «Интеллектуальная собственность». | |

6.5 Аналитическая деятельность

Анализ результатов деятельности предприятия имеет первостепенное значение для всех заинтересованных сторон. Информационной базой анализа является бухгалтерская отчетность. Однако в ней отражена только прошлая деятельность. Для принятия решений на будущее необходимо использовать прогнозирование тенденций для работы с прогнозируемой отчетностью.

Анализ в части констатации сложившегося положения отвечает на вопросы, насколько успешно идут дела предприятия, каковы его сильные и слабые стороны, каково его место в соответствующем секторе экономики и на рынке, улучшается или ухудшается положение. В практике аналитической деятельности сложился подход, связанный с (а) горизонтальным (трендовым) и (б) вертикальным анализом бухгалтерского баланса предприятия и отчета о прибылях и убытках.

а) Горизонтальный (трендовый) анализ баланса и отчета о прибылях и убытках позволяет установить тенденции в развитии предприятия и выявить благоприятные и неблагоприятные изменения отчетности в рублевом и процентном выражении. Степень агрегированности разделов определяется аналитиком самостоятельно, исходя из поставленных в анализе задач. Типичная структура бухгалтерского баланса была приведена в разделе «Капитал и имущество организации». Для сравнения показателей и выявления трендов необходимо иметь балансы на начало и конец года. Сравнивая их за отчетный период, можно оценить рост активов, собственный капитал, выручку от реализации. Если, например, результат деятельности (прибыль) растет быстрее перечисленных выше показателей, можно говорить о возрастании результативности и эффективности (рентабельности) бизнеса. По возможности должно соблюдаться «золотое правило экономики предприятия» – рост прибыли должен опережать рост выручки от реализации, а она, в свою очередь, должна расти быстрее активов: ТПБ > ТР >ТАК > 100%, где ТПБ, ТР, ТАК – соответственно темпы изменения прибыли, объема реализации и активов.

Это «правило» не нужно абсолютизировать. Например, при осуществлении капитальных инвестиций в краткосрочном периоде реализация будет отставать от роста активов. Однако в долгосрочном периоде оно новые основные средства увеличат свой вклад и эффективность работы предприятия повысится. Разумеется, решение таких сложных вопросов потребует от вас проведения тщательного технико-экономического обоснования (ТЭО).

Однако, если нарушение неравенства вызвано падением уровня качества продукции, неэффективным менеджментом и маркетингом, несоблюдение изложенного выше правила может привести к банкротству предприятия.