Дипломная работа на тему

| Вид материала | Диплом |

- Дипломная работа Антона Кондратова на тему «Интернет-коммуникации в деятельности предприятия, 1083.86kb.

- Дипломная работа выполнена на тему: «Ресторанный комплекс при клубе знаменитых людей:, 638.16kb.

- Дипломная работа на тему: Организация управленческого учета на предприятии, выполненная, 56.72kb.

- Дипломная Работа на тему Аспекты взаимодействия категорий Языковая одушевленность неодушевленность, 908.09kb.

- Дипломная работа по истории, 400.74kb.

- Дипломная работа на тему:, 330.24kb.

- Название работы, 47.04kb.

- Дипломная работа мгоу 2001 Арапов, 688.73kb.

- Уважаемый председатель и члены государственной аттестационной комиссии!, 20.63kb.

- Дипломная работа на тему: Криминалистика в гражданском процессе, 859.4kb.

1.2 Российский рынок сотовой связи

Российский рынок сотовой связи, как и всех остальных видов связи, находится в настоящее время на подъёме. Крупные операторы год от года удваивают свои абонентские базы. В условиях такого бурного развития становится очень тяжело прогнозировать количество абонентов, их прирост, уровень проникновения связи и прочие показатели. Реальные показатели развития сотовых сетей и прироста абонентской базы оказывается гораздо выше прогнозируемых [1, 2, 4-8].

Российский телекоммуникационный рынок продолжает расти и развиваться. За 2004 г. отрасль по объёму предоставленных услуг, по данным Мининформсвязи, выросла на 40%. В соответствии с прогнозами, доходы от предоставления услуг связи должны увеличиться с 12,8 млрд. до 17,9 млрд. долл. Основной подотраслью по темпам развития остаётся сотовая связь, несмотря на насыщение этого сегмента в ближайшее время [8].

Рисунок 2.Динамика роста отрасли "Связь", млрд. руб.

Источник: [8]

Как видно из графика (рисунок 2), доходы поставщиков связи увеличились за два года почти вдвое. А по сравнению с 2000 г. они выросли почти в 4 раза. Практически такими же темпами росли инвестиции в основной капитал. Такая ситуация говорит об инвестиционной привлекательности этого сектора экономики. Тем более что на сегодняшний день инвестиции в основной капитал составляют только четверть от получаемых доходов. И такая тенденция расширения рынка может в ближайшее время продолжиться. Неизменным остаётся отношение доходов от услуг к инвестициям. Это говорит об экстенсивном уровне, т.е. в настоящий момент идёт расширение зон покрытия, но абонентская база ещё сравнительно невелика.

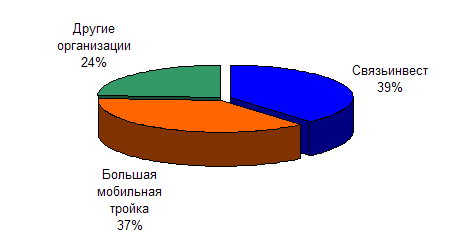

Рынок сотовой связи представляет из себя довольно однородную структуру с небольшим количеством крупных агентов. На нём можно выделить, прежде всего, государственный холдинг «Связьинвест» в состав которого входят государственные предприятия связи; три крупнейших оператора сотовой связи («Большая тройка»); и ряд более мелких предприятия [5].

Рисунок 3. Доля операторов "Большой тройки" в общем объёме отрасли Связь

Источник: CNews Analytics

Как видно из рисунка 3, три крупнейших общенациональных оператора сотовой связи занимают более трети рынка телекоммуникаций России (37%). На данном графике показаны операторы «Большой тройки» в группе других компаний входящих в отрасль «Связь». Рассмотрим долю на рынке наиболее крупных операторов сотовой связи.

Рисунок 4. Доля крупнейших российских операторов на март 2005 г. (всего 85,5 млн. абонентов)

Источник: [4]

Источник: [4]Как видно из рисунка 4, «Большая тройка» занимает 88,4% всего рынка сотовой связи Российской Федерации. Остальные, более мелкие компании, занимают несущественные доли на рынке, не более 2,8% от общего числа абонентов.

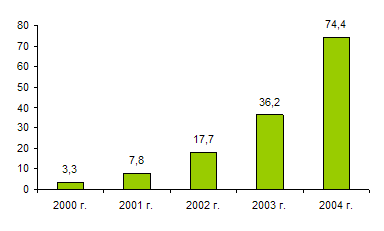

Рисунок 5. Число пользователей сотовой связи в России в 2000-2004 гг. (млн. чел.)

Источник: iKS Consulting

В конце 2004 г. совокупная абонентская база отечественных операторов оценивалась iKS Consulting в 74,4 млн. абонентов (рисунок 5). Их количество за год, в очередной раз, удвоилось рост в итоге составил 104%. По данным аналитического агентства ACM Consulting, по состоянию на март 2005 г. абонентская база всех операторов сотовой связи составляет около 90 млн. чел., что составляет 63% от общего числа населения страны. Следует отметить, что в подсчётах фигурируют не реальное число абонентов, а количество контрактов, заключённых операторами с клиентами, т.е. один абонент может использовать 2-3 контракта разных операторов. Поэтому реальное сотовой связью охвачено около 50 млн. россиян.

Большая часть из них принадлежит лидерам российского рынка сотовой связи – трём крупнейшим операторам России: ОАО «Мобильные ТелеСистемы», ОАО «ВымпелКом» и ОАО «МегаФон». Все три оператора работают в наиболее популярном и широко распространённом сегодня в мире сотовом стандарте GSM (Global System of Mobile Communication – Глобальная система подвижной связи).

Таблица 3. Абонентские базы операторов "Большой тройки" (апрель 2005 г.)

| Компания-оператор (торговая марка / сеть) | Количество абонентов (млн. чел.) | Год основания |

| «Мобильные ТелеСистемы» (МТС) | 40 | 1993 |

| «ВымпелКом» («БиЛайн») | 30 | 1992 |

| «МегаФон» («МегаФон») | 15 | 2002 |

Источники: [9-11]

Среди операторов «Большой тройки» наиболее высокими темпами растут показатели компании «МегаФон» 96,6%, на втором месте – «Мобильные ТелеСистемы», выросший в 2004 г. на 83,2%, на третьем «ВымпелКом» (68,1%). По оценкам CNews Analytics, на долю этих компаний в 2003 г. приходилось 37% всего телекоммуникационного рынка России.

Сейчас на сотовом рынке появился ещё один крупный оператор «СкайЛинк» (торговая марка «СкайЛинк»), предоставляющий услуги в более современном стандарте, чем предприятий «Большой тройки», в стандарте CDMA-450 (Code Division Multiple Access – Множественный доступ с кодовым разделение каналов), который в некоторых классификациях относятся к третьему поколению сотовой связи. Компания создана для объединения операторов стандарта CDMA 2000 в регионах России, которое она намеревается закончить в 2008 г. В настоящее время в единую сеть «СкайЛинк» уже вошли операторы десяти регионов, в числе которых Москва («Московская сотовая связь» торговая марка МСС и «Персональные коммуникации» торговая марка «СоНет») и Санкт-Петербург («Дельта Телеком» торговая марка «Дельта Телеком») [12].

В России в настоящее время нет больших компаний предоставляющих услуги сотовой связи, принадлежащих государству. В прошлом только одна компания, «Московская сотовая связь» (торговая марка МСС), создавалась при поддержке Правительства Российской Федерацией проекта «СоТел» («Сотовый телефон России»), в рамках которого строилась единая сеть сотовой связи на всей территории России. МСС представлял СОТЕЛ в московском регионе. На сегодняшний день эта идея оказалась невостребованной, тем более в условиях давно устаревшего стандарта NMT 450.

На рынке современных телекоммуникаций присутствует обычно три вида операторов: традиционные, альтернативные и ведомственные. Традиционные – обычно операторы стационарных видов связи, которые находятся под жёстким контролем государства в плане тарифной политики. В основном это операторы городских телефонных сетей в большинстве своём являющиеся монополистами на рынках в своих регионах [5, 6].

Альтернативные – это предприятия, предоставляющие относительно новые услуги связи, к которым относятся услуги мобильной и, в частности, сотовой связи. В 2003 г. объём рынка альтернативных операторов (к которым относится и сотовая связь) превысил уровень рынка традиционных операторов (это, как правило, поставщики стационарной связи, в большинстве своём монополисты на региональных рынках) и составил более 4,5 млрд. долл. Это говорит об усилении альтернативных операторов, их большей конкурентоспособности по сравнению с традиционными операторами. Кроме того, в некоторых регионах считается экономически выгодным подключать абонентов к сотовым сетям, нежели прокладывать линии стационарной связи.

В условиях современного рынка перед компаниями-операторами возникают проблемы, связанные, прежде всего с государственным регулированием этого рынка. Государство регулирует этот рынок при помощи лицензирования деятельности операторов и не допускает монополизации рынка при помощи антимонопольного законодательства.

Перед российскими операторами сотовой связи также как и перед иностранными, в последнее время остро встала проблема перехода на стандарты связи третьего поколения. Уже сейчас у крупных компаний в эксплуатацию запущены тестовые сети стандарта UMTS (Universal Mobile Telecommunication Systems – Универсальная система подвижной связи). Министерство информационных технологий и связи РФ сразу же решило отказаться от проведения аукциона, как это было сделано в европейских странах, а распределить лицензии на право предоставления услуг в стандарте UMTS путём конкурса. Это позволит уравнять крупных и более мелких операторов, но сейчас мало кто сомневается в том, что три из четырёх лицензий получат операторы «Большой тройки» [5 8, 13].

Распределение лицензий постоянно откладывается, что является причиной отставаяния с внедрением сетей третьего поколения в России. Операторы не могут развивать это поколение связи, тем самым, неся некоторые потери из-за отсутствия возможности предоставления услуг роуминга2 на территории Российской Федерации иностранным абонентам, использующих третье поколение сотовой связи [5, 7].

Кроме того, в последнее время участились претензии к компаниям, предоставляющим услуги сотовой связи, в плане налоговых выплат в бюджет, а также антимонопольные претензии. Только за 2004 г. компании «ВымпелКом» дважды выставлялись налоговые иски [10].

Для российских предприятий сотовой связи характерны общемировые тенденции. В частности, дальнейшее устойчивое развитие по-видимому обеспечивается с использованием стратегического подхода к планированию своего бизнеса. В современной ситуации для российских предприятий сотовой связи встаёт вопрос выработки качественной стратегии, направленной на развитие как своих сетей в регионах России, так и за её пределами. Для такого развития каждой из компаний сотовой связи необходимо иметь стратегию, в соответствии с которой для компании будет обеспечено устойчивое развитие в перспективе. По оценкам экспертов ещё несколько лет рынок сотовой связи будет развиваться быстрыми темпами. Уже сейчас наметилась тенденция продолжения развития компаниями-операторами своих сетей в других странах [4, 5, 9, 10]. Это говорит о том, что они уже сейчас готовятся к тому моменту, когда развитие сотовой связи в России замедлится, т.е. будет достигнут её предел, как и в европейских странах.

Сопоставляя ситуацию на рынках услуг сотовой связи в России и мире, следует отметить, что для России – с некоторым отставанием – характерны те же тенденции и проблемы, с которыми уже столкнулись развитые страны.