Лекции по курсу «Теория ценных бумаг»

| Вид материала | Лекции |

СодержаниеНовые возможности Антонец Оксана. Почему Уоррен Баффет покупает Прогнозная доходность акций |

- Лекции по курсу «Теория ценных бумаг», 347.23kb.

- Лекции по курсу «Теория ценных бумаг», 3266.73kb.

- Лекции по курсу «Теория ценных бумаг», 1266.35kb.

- Лекции по курсу «Теория ценных бумаг», 1166.77kb.

- Лекции по курсу «Теория ценных бумаг», 3232.48kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Учебная программа по курсу «управление портфелем ценных бумаг» Специальность, 48.16kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Лекции по курсу «Теория ценных бумаг», 1553.05kb.

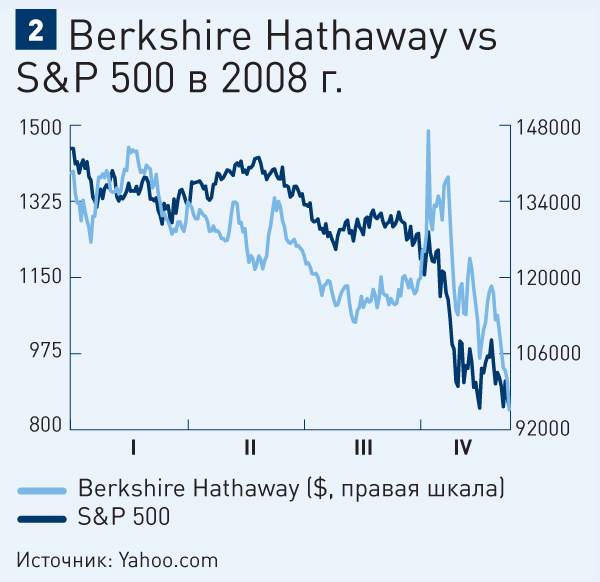

НОВЫЕ ВОЗМОЖНОСТИФьючерсы на золото в РТС очень ликвидны, поэтому пользуются наибольшей популярностью у наших спекулянтов. Довольно ликвидный фьючерс и на российскую нефть, так как здесь присутствуют десятки трейдеров и переработчиков. Что касается фьючерсов на другие товары — пшеницу, говядину, медь, то с ними российские инвесторы предпочитают работать через западные биржи. Но разговаривать об этом не любят. «Вопрос деликатный, — объясняет такую осторожность риск-менеджер компании Utrade Алексей Зорченков. — По идее надо открыть счет у зарубежного брокера, уведомить об этом счете налоговую инспекцию, а потом еще и платить 13-процентный налог». В компании Global Futures — крупном фьючерсном брокере — так описывают российских клиентов. Есть «хеджеры» — это порядка 50 крупных компаний, которые покупают фьючерсы, чтобы застраховать свои риски от ценовых и валютных изменений. Это чаще всего банки, крупные импортеры и экспортеры сырья. Их счета, как правило, колеблются в пределах $0,5-2,5 млн, что позволяет заключать фьючерсные контракты на сумму $10-50 млн. Например, зерновая компания может застраховать себя от снижения цен на пшеницу. Или крупный импортер мяса хеджируется от падения цен: если этого не сделать, он рискует потерять до 10% от оборота. Еще есть спекулянты-частники. Их счета начинаются от $10 000-20 000 (это столько же, сколько инвестируют средние американцы) и заканчиваются суммами порядка $130 000-150 000. Довольно много, но иначе нельзя. «Американские площадки — для более крупных инвесторов. Например, по золоту на РТС минимальный контракт — одна унция, а в Чикаго — 33 унции. В РТС комиссия за каждую сделку составляет 1 руб., а в США — от $1. ссылка скрыта примерно одинакова — в пределах 10%», — рассказывает Зорченков из Utrade. Поэтому получается, что в США стоит торговать, имея на счету как минимум $10 000, а лучше все $50 000. А для торговли фьючерсами в РТС достаточно 1000 руб. Те, у кого больше $100 000, могут инвестировать во фьючерсы и через специальные хедж-фонды, какие есть у крупных инвестбанков — Morgan Stanley, «ссылка скрыта» и прочих. По оценке генерального менеджера компании Sona Finance (разрабатывает программы-роботы для торговли фьючерсами) Аркадия Налбандова, всего фьючерсами торгует порядка 15 000 россиян. Это примерно 5% от числа участников рынка акций и Forex. Объем торгов по товарным фьючерсам пока невелик. Ежедневный оборот FORTS (секция срочных инструментов РТС) — около $2,9 млрд. Из них всего лишь $40 млн, или 200 000 открытых позиций, приходится на товарные фьючерсы. Но в будущем число товарных фьючерсов в России и их популярность будут только расти. На РТС уже есть фьючерсы на сахар, правда, пока еще не слишком востребованные спекулянтами. «Я там пробовал делать сделки. Но спреды между спросом и предложением слишком большие для спекулятивной торговли», — жалуется Павлюк из «Финстоуна». Но со временем все наладится, уверен он: «В Америке все привыкли к фьючерсам. Там этот рынок формировался десятилетиями. Производители закупают сырье через биржу, авиакомпании покупают фьючерсы на керосин на год вперед. Наш рынок тоже расторгуется». Несколько российских банков, например «ссылка скрыта», «ссылка скрыта», уже создают синтетические продукты, привязанные к ценам на сырье. То есть занимаются популяризацией инвестиций в сырье, которая так беспокоит Сороса. Сбудется ли его прогноз, мы узнаем уже совсем скоро, когда к «институциональным спекулянтам» на рынке сырья присоединятся сотни тысяч инвесторов помельче. Антонец Оксана. Почему Уоррен Баффет покупает1Урок. Когда рушатся рынки и инвесторы в панике бегут с биржи, сбрасывая активы по любой цене, в игру вступает он, ждавший этого момента не один год. Он – Уоррен Баффет, легендарный инвестор, привыкший идти против толпы.   7 октября 2008-го, когда падение индекса S&P 500 с начала года составляло 36%, в The New York Times появилась небольшая статья Уоррена Баффета, который благодаря своим умелым вложениям в ценные бумаги и готовый бизнес стал одним из богатейших людей на планете. В своей заметке, озаглавленной «Buy American. I Am», он высказал мнение, что сейчас наступает хорошее время для покупки акций. Почему «оракул из Омахи» делает такой вывод в момент, когда на фондовых рынках идут панические распродажи, а индексы за день проваливаются на десяток процентов? В этом стоит разобраться, ибо, во-первых, Уоррен Баффет не часто балует публику своими соображениями насчет перспектив рынка. Во-вторых, нет оснований не доверять ему, ведь умение если не прогнозировать, то понимать рынок гуру подтверждает многолетней историей результатов своей компании Berkshire Hathaway.   Для справки: по данным годового отчета Berkshire Hathaway за 2007 год, за более чем 40 летний период с момента основания компании балансовая стоимость ее акций росла ежегодно в среднем на 21,1%, тогда как среднегодовой прирост индекса S&P 500 (с учетом реинвестирования дивидендов) составлял 10,3%. И хотя обыгрывать рынок у Уоррена Баффета получалось не каждый год (1), итоговый отрыв результатов его компании от бенчмарка впечатляет: за 1964–2007 годы балансовая стоимость акций Berkshire Hathaway увеличилась на 400 863%, тогда как индекс S&P 500 прибавил 6840%. Другими словами, $1000, вложенные в компанию Уоррена Баффета в 1964 году, на конец 2007 го превратились бы в более чем $4 млн, тогда как та же сумма, вложенная в индекс, – в $69 тыс. Кстати, у индекса в этом сопоставлении есть фора: данные по нему приводятся до уплаты налогов, а по стоимости акций Berkshire – после. Действительно, компания Уоррена Баффета извлекает доход не только из управления портфелем ценных бумаг. Большая часть опережающей доходности акций этого многопрофильного холдинга была обеспечена результатами его операционных дочерних подразделений, в основном относящихся к страховой сфере (Geico, BHLN и других). Но этот факт не только не умаляет заслуг Уоррена Баффета как портфельного инвестора, но и свидетельствует о его чутье при покупке готового бизнеса. Тем более что, по его собственному признанию, и при оценке акций для включения в портфель, и при оценке бизнеса для приобретения он использует одни и те же критерии. С начала этого года (на 14.11.08) рыночные котировки акций Berkshire Hathaway (BRKA) упали на 28,7%. Однако и этот результат смотрится лучше рынка: индекс S&P 500 за тот же период ушел в минус на 40,5% (2). Нынешний финансовый кризис Уоррен Баффет воспринимает как возможность совершить удачные сделки. В конце сентября – начале октября Berkshire приобрела на $8 млрд бумаги Goldman Sachs и General Electric – «хороших» компаний, которые, по мнению гуру, рынок слишком сильно и, что самое главное, несправедливо обесценил. В обоих случаях речь идет о покупке привилегированных акций, по которым эмитенты обязуются платить дивиденды по ставке 10% годовых с варрантами на право приобретения в течение пяти лет обыкновенных акций. Цена исполнения варранта по Goldman Sachs установлена на уровне $115 за бумагу, для General Electric – на уровне $22,25. 14 ноября 2008 года торги по этим акциям закрылись на отметках $66,73 и $16,02 соответственно. И кто-то может подумать, что Уоррен Баффет явно поторопился с моментом покупки, не ожидая, что в октябре рынок переживет одно из худших месячных падений в своей истории. Однако сам он не раз подчеркивал, что не меряет успех своих инвестиций динамикой рыночных цен в течение того или иного года. Уоррен Баффет признает, что не может предсказывать краткосрочные движения рынка и не имеет ни малейшего представления о том, где окажутся индексы через месяц или даже через год. Однако ему совсем не сложно предсказать, что произойдет с рынком в долгосрочной перспективе. Он хорошо запомнил слова своего учителя Бенджамина Грэма (Benjamin Graham): «Хотя рынок акций в краткосрочном периоде функционирует, как машина для подсчета голосов, в долгосрочном периоде он действует как весы». Страх и жадность играют важную роль при распределении голосов, но на шкале весов они никогда не учитываются. Поэтому Уоррен Баффет твердо уверен, что рынок рано или поздно начнет расти и случится это до того, как сменятся настроения или закончится рецессия. История действительно показывает, что фондовый рынок предвосхищает изменения в экономике, начиная расти до того, как она покажет первые признаки оздоровления. И хотя восстановление рынков обычно начинается довольно активно, их разворот долгое время остается неочевидным для многих игроков. Как подсчитали в Charles Schwab, средний прирост по акциям в течение года после окончания «медвежьего сезона» достигает 45%. Если из этих 12 месяцев первые 6 вы просидите в наличности, ожидая все новых подтверждений тому, что разворот состоялся, ваш потенциальный прирост составит только 12%. Другими словами, после смены нисходящего тренда основное движение наверх рынок совершает в первые месяцы. Чрезмерная осторожность и медлительность при входе в него грозят упущенной прибылью. К аналогичным данным пришли и в Ned Davis Research. По данным этой исследовательской компании, во время десяти последних рецессий индекс S&P 500 в течение шести месяцев после достижения рынком дна в среднем отскакивал на 24%. По истечении года его прирост составлял 32%.   Для примера посмотрим, что происходило с фондовым рынком в период Великой депрессии, к которой по масштабам и тяжести последствий уже начали приравнивать наступающую глобальную рецессию. По данным NBER (Национального бюро экономических исследований), Великая депрессия длилась в течение 43 месяцев – это период с пика экономического цикла (август 1929 го) до его низшей точки (март 33 го). Индекс Dow зафиксировал максимум в начале сентября 1929 го на уровне 381,2 пункта. Его дальнейшее снижение длилось 34 месяца. Своего дна на уровне 41,8 пункта индикатор достиг в начале июля 1932 го. И к моменту, когда началось восстановление экономического роста, то есть к апрелю 1933 го, индекс Dow с минимума уже подрос на 39%.   В своей статье в The New York Times Уоррен Баффет утверждает, что акции почти наверняка будут в ближайшее десятилетие приносить доходность, превышающую – и, возможно, значительно – доходность наличных сбережений. И те инвесторы, которые сейчас ушли в кэш, собираясь вернуться на рынок, когда ситуация нормализуется, попросту упускают кусок потенциальной прибыли. Холдинг Berkshire Hathaway долгое время держал значительные запасы наличности, не находя на рынке достойных инвестиционных предложений. Падение рынка в этом году и выход из игры конкурентов, потерявших доступ к кредитным средствам, открыл перед ним долгожданную возможность покупать хорошие компании по хорошим ценам. С начала года Berkshire Hathaway потратил около $28 млрд на корпоративные приобретения, финансовые поглощения и покупку ценных бумаг. В результате этих сделок запасы наличности Berkshire снизились на 30 сентября до $33,4 млрд против $47,1 млрд годом ранее. В человеческой природе заложено стремление крепко держаться за свои убеждения, особенно если они подкреплены недавним опытом или впечатлениями. Это уязвимое место в нашей психологии, имеющее непосредственное отношение к тому, что происходит на рынке в периоды длительного роста или продолжительной стагнации. «Смотреть в зеркало заднего вида», – так об этом высказывается Уоррен Баффет. Именно данная поведенческая особенность периодически вызывает на рынке проявления иррациональности, которые инвесторам, желающим получать хорошие результаты, неплохо бы уметь идентифицировать. Для этого достаточно прибегнуть к методам количественного анализа. Уоррен Баффет в качестве простейшего инструмента предлагает использовать отношение капитализации фондового рынка к ВВП, считая его одним из лучших индикаторов в конкретный момент времени (3) . Все просто: если показатель превышает 100%, это указывает на то, что рынок перегрет. В 1999-м, на пике irrational exuberance в сегменте акций технологических компаний, это соотношение поднялось до беспрецедентного уровня в 180%. Благоразумные инвесторы должны были воспринять это как сильный предупреждающий сигнал: приобретение акций на таких уровнях становится игрой с огнем. И наоборот, если соотношение капитализации рынка к ВВП падает ниже 100%, это говорит о недооцененности. По мнению Уоррена Баффета, покупка акций становится выгодным вложением средств, когда это соотношение снижается до 80%. На начало октября капитализация американского рынка оценивалась в $13,3 трлн. Это 92% от ВВП США ($14,43 трлн). Значит, рынок ушел в область недооцененности, чего, кстати, с ним не случилось после схлопывания технологического пузыря в 2000–2003 годах. Тогда показатель капитализации к ВВП ниже 100% так и не опускался. В 2003-м рынок, по устоявшимся представлениям, оставался переоцененным, однако это не помешало ему с 2004-го начать довольно устойчивый рост. Ожидаемая доходность вложений в акции во многом определяется двумя факторами: динамикой корпоративных прибылей и уровнем процентных ставок. На графике (4) представлена динамика прибылей американских корпораций до и после налогообложения и индекса S&P 500 с 1970 года. Любопытная деталь: величина корпоративных прибылей, выраженная в миллиардах долларов, на удивление хорошо соотносится со значениями индекса, поэтому для них можно использовать одну шкалу. В период с 1970-го по 1998 й графики прибылей и S&P 500 показывали тесную взаимосвязь (коэффициент корреляции для них составлял 0,97). Затем, когда начал раздуваться dotcom-пузырь, между ними произошло резкое расхождение – рост фондового рынка приобрел явно спекулятивный характер, ибо совершенно не подкреплялся реальными успехами американских компаний. После схлопывания пузыря к началу 2003 го графики начали сходиться и вновь демонстрировали тесную связь в росте вплоть до начала 2007 го. С этого момента корпоративные прибыли пошли на убыль. Индекс S&P отреагировал на эту тенденцию с некоторым опозданием, зато потом пошел на явное опережение. Инвесторы в ожидании резкого ухудшения дел в корпоративном секторе постарались заранее учесть это в ценах акций, утроив паническую распродажу. Насколько справедливым был их пессимизм в отношении прибыльности американских компаний, покажут данные ближайших кварталов. Однако одно наблюдение наталкивает на мысль о его чрезмерности. По своему обвальному характеру падение рынка в этом году очень напоминает падение в 2000–2003-м. Но тогда обвал был обусловлен схлопыванием пузыря, надувавшегося на фоне стагнирующих корпоративных прибылей. В 2004–2007 годах рост рынка уже не выглядел аномальным или спекулятивным, поскольку действительно подкреплялся финансовыми показателями компаний. С другой стороны, и прежнего роста корпоративных прибылей пока ожидать не стоит, потому что, несмотря на снижение, они продолжают оставаться на очень высоком по историческим меркам уровне. График (5) демонстрирует отношение корпоративных прибылей после налогообложения к ВВП. С начала 1950 х и вплоть до 2004 го этот показатель пребывал в интервале между 4 и 7%. Затем он начал резко расти и в 2006–2007-м вышел на уровни выше 10%. С начала этого года наметилось снижение, но по данным за второй квартал показатель все еще находится намного выше верхней границы исторического коридора. Есть основания ожидать его дальнейшего снижения за счет отставания темпов роста корпоративных прибылей от роста ВВП. Кстати, в 1929 году, накануне Великой депрессии, он достигал аналогичного девятипроцентного пикового уровня. Прогнозная доходность акций

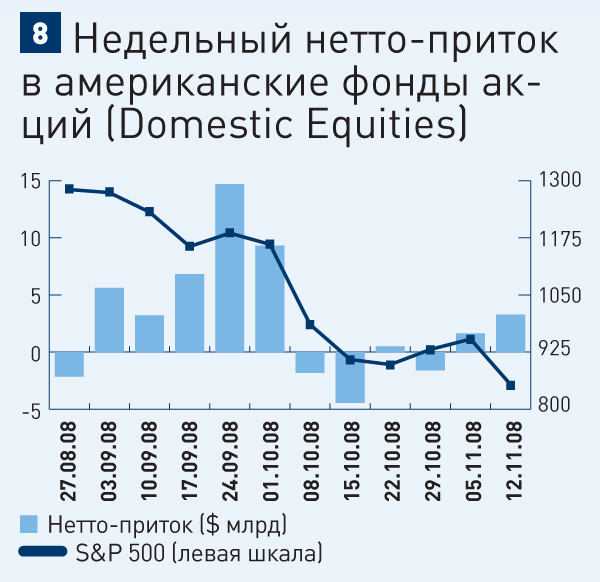

Получается, что ожидаемое резкое замедление американской экономики и вызванное этим ухудшение финансовых результатов американских компаний должно умерить аппетиты инвесторов в отношении ожидаемой доходности на акции. Однако противовесом здесь выступает второй фактор – процентные ставки. В чем их важность? В том, что они определяют стоимость долларов, которые инвесторы ожидают получить в будущем в качестве дохода. Чем ниже ставки, тем выше приведенная стоимость будущих поступлений. Американские власти агрессивно их снижают, пытаясь снять дефицит ликвидности и стимулировать рост национальной экономики (ставка по федеральным фондам с начала года была срезана с 4,25 до 1%). Учитывая серьезность постигшего мировую экономику кризиса, ставки еще долго будут оставаться на низком уровне. А это обстоятельство благоприятствует инвестициям в акции. Главное условие – в момент покупки они должны находиться в зоне недооцененности (перепроданности), где их внутренняя стоимость оказывается значительно выше рыночной. Кроме подхода Баффета, ориентирующегося на отношение капитализации к ВВП, популярна среди аналитиков и FED valuation model, предложенная экономистом Эдом Ярдени. Сравним доходности десятилетних казначейских облигаций с ожидаемой доходностью акций по индексу S&P 500 (earnings yield). Последний показатель является обратной величиной для коэффициента цена/прибыль (price/earnings ratio). В состоянии равновесия доходность по десятилетним бондам должна соответствовать ожидаемой доходности на акции. Появление же разницы указывает на недооцененность или переоцененность рынка. Итак, прогнозная величина фактической прибыли на акцию для компаний, входящих в индекс S&P 500, на текущий год составляет $48,9 (таблица). 17 ноября индекс закрылся на отметке 850 пунктов. Таким образом, коэффициент P/E для него равняется 17,38 (850/$48,9). Ожидаемая доходность акций в этом случае составляет 5,75% (1/17,38). Рост индекса до 900 пунктов приведет к снижению earnings yield до 5,43%. Зная, что доходность десятилетних бондов на 17 ноября находилась на уровне 3,7%, вычисляем разницу. Она составляет около двух процентных пунктов, что позволяет делать вывод о недооцененности фондового рынка. Сама разница – не что иное, как рисковая премия. В период бычьего рынка она принимает отрицательные значения. В марте 2000 го, накануне коллапса, earnings yield составляла 3,9%, тогда как десятилетние гособлигации приносили 6,3% ((6) и (7)). Сегодня ситуация противоположная. Сильное падение рынка на фоне сравнительно неплохих корпоративных прибылей способствует увеличению рисковой премии. Схема действий, подсказываемая описанной выше моделью, проста: если S&P earnings yield больше treasury yield, инвесторам пора избавляться от гособлигаций и переходить в акции: они недооценены. И наоборот. Имея инвестиционный горизонт, такой же удаленный, как у Уоррена Баффета, можно с ним согласиться в том, что рынок сейчас недооценен и акции являются выгодным приобретением. Однако, если ваш горизонт меньше, чем вечность (именно так для себя его определяет «оракул из Омахи»), нужно помнить: хотя рынок всегда возвращается к своему нормальному уровню, в состоянии сильного иррационального отклонения он может находиться сколь угодно долго. Кстати, Уоррен Баффет отнюдь не последний оставшийся на рынке оптимист. Об этом говорит статистика по нетто-притоку средств в фонды, инвестирующие в американские акции (8) . По данным AMG Data Services, активы 7529 взаимных и биржевых фондов, относящихся к категории Domestic Equities, с 27 августа по 12 декабря сократились с $1,94 трлн до $1,18 трлн. Индекс S&P 500 за это время потерял более 33%. Однако сильного оттока средств в этот сложнейший для рынка период не наблюдалось. По итогам 8 из 12 последних недель фонды фиксировали чистый приток. | ||||||||||||||||||||||