Лекции по курсу «Теория ценных бумаг»

| Вид материала | Лекции |

- Лекции по курсу «Теория ценных бумаг», 347.23kb.

- Лекции по курсу «Теория ценных бумаг», 3266.73kb.

- Лекции по курсу «Теория ценных бумаг», 1266.35kb.

- Лекции по курсу «Теория ценных бумаг», 1166.77kb.

- Лекции по курсу «Теория ценных бумаг», 3232.48kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Учебная программа по курсу «управление портфелем ценных бумаг» Специальность, 48.16kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Лекции по курсу «Теория ценных бумаг», 1553.05kb.

Лекции по курсу «Теория ценных бумаг» Селищева А.С. selishchev.com

Последнее обновление 27.06.2011 г.

===================================================================================================

Приложения к лекции 17 (Технический и фундаментальный анализ)

Xiàng Léi Fēng tóngzhì xuéxí

Péiyăng gòngchănzhŭyì pǐndé

Учиться у товарища Лей Фена – воспитывать коммунистическую нравственность

<<<

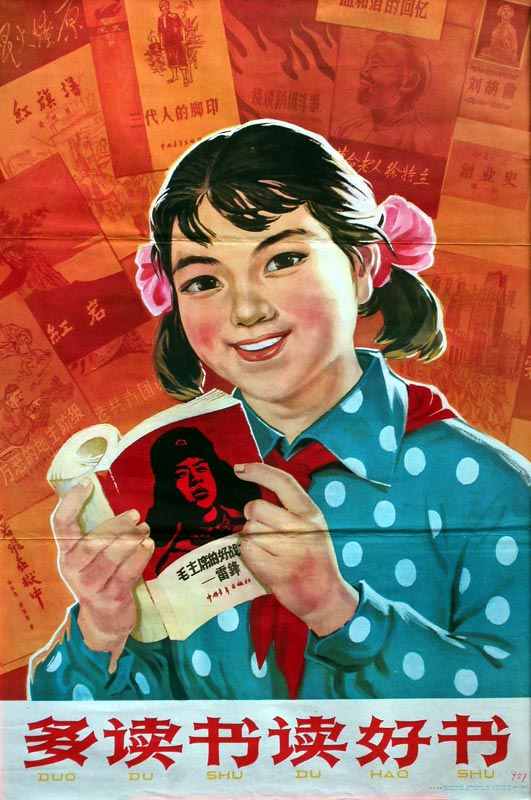

Duō dúshū dúhăoshū

Много читать – читать хорошие книги

>>>

Содержание:

А.17.1. Доходность активов ………………………………………….……………………….. 1

А.17.2. Как понять, недооценена акция или переоценена …………………………….. 31

Приложение А.17.1. Доходность активов

Михаил Оверченко. Когда продавать акции1.

Далеко не каждый начинающий биржевой игрок точно знает, когда ему стоит избавляться от купленных акций. Между тем выбор момента продажи зачастую важнее покупки. Именно от него зависит, какой доход получит игрок.

Трейдер (или спекулянт) и инвестор – два принципиально разных типа участников рынка акций. Если вы решили стать трейдером, забудьте основное правило, которым руководствовались, будучи инвестором: «Купил и держи». Покупая акцию, спекулянт всегда должен знать, когда её продать.

Но принять решение о продаже акций порой бывает нелегко. Люди зачастую не хотят признавать ошибки и не продают бумаги, даже если те дешевеют: они надеются, что рынок развернется и цена пойдет вверх. Не менее трудно бывает расстаться и с растущими в цене акциями: кажется, что они будут и дальше дорожать, и человек порой не может заставить себя от дополнительного дохода. Решение продать – самое важное решение, которое вы принимаете. На определенном интервале времени вы можете переиграть рынок, даже если не дисциплинированны в покупках, но дисциплинированны в продажах.

Плохие показатели – повод для продажи. Хорошим поводом заставить себя продать акции может стать сообщение о резком ухудшении финансовых показателей компании, потому что оно может оказаться не последним. Лучше расстаться с акциями этой компании и переключиться на какую-нибудь другую, чем сохранять их и смотреть, как они падают все ниже и ниже. В 2004 году акции интернет-аукциона eBay (компания Turner Investment держала их в своем портфеле) выросли с $32 до $58. Но в январе 2005 года после публикацией компанией слабого прогноза финансовых результатов её акции всего за неделю подешевели до $40. В этот момент трейдер их продал. Хотя он потерял часть дохода, ему удалось сохранить другую часть: за последующие три месяца цена акции eBay снизилась почти до $30.

А вот другой пример. В конце марта 2005 года ведущий российский сотовый оператор МТС обнародовал итоги IV квартала 2004 года: ради сохранения лидерства по числу абонентов компании пришлось пожертвовать выручкой (-0,6% по сравнению с III кварталом) и чистой прибылью (-38%). ADR компании стали дешеветь не сразу, но в апреле-мае цена снизилась с $37,5 до почти $31. В дальнейшем МТС разочаровывала инвесторов несколько кварталов подряд: попытки любой ценой увеличить абонентскую базу вели к падению доходов с абонента и других показателей. И хотя были периоды, когда цены ADR росли, публикация квартальных показателей каждый раз провоцировала их очередное падение: на 4,5% почле объявления в июле, на 8,5% в ноябре 2005 года, на 6,2% - в марте 2006 года. В конце июня 2006 года ADR стоили $26,2. Лишь после этого МТС удалось переломить ситуацию, и к концу 2006 года котировки поднялись до $ (см. график).

Когда выходит первая порция плохих новостей, не сидите, сложа руки. В особенности такая рекомендация может относиться к небольшим, быстро развивающимся компаниям, акции которых нередко поднимаются на ожиданиях будущего роста. Однако продавать акции стоит, если только новости отражают фундаментальные перемены к худшему в бизнесе компании. Не стоит принимать решение на основании рассуждений телевизионных комментаторов.

Выбрать цель. Покупая акции какой-либо компании, эксперты рекомендуют выбрать целевую цену, по достижении которой бумаги нужно продать. Эти ценовые ориентиры для тех или иных компаний указывают аналитики многих банков и брокерских компаний в своих отчетах. Их печатают в деловых газетах и журналах (например, по понедельникам в разделе «Финансы», а также в рубрике «Фондовый флюгер» в «Ведомостях»). Инвестор и сам может определить для себя ту цену, по которой он будет готов продавать акции.

Покупая акции, управляющие фонда определяют целевую цену, основываясь на прогнозах прибыли и возможности компании развивать бизнес. В конце 2002 года копания Seagate Technology, разрабатывающая технологии хранения информации, провела первичное размещение акций и фонд купил их за $12. Целевую цену управляющие установили в $25 – на этом уровне, считали они, отношение капитализации к прогнозируемой прибыли (так называемый коэффициент Р/Е) будет уже весьма высоким. Когда в конце 2003 года цена достигла $25, фонд продал часть акций компании Seagate (см. график).

Лучше бы продали все: вскоре акции начали падать. Если акция растет, вы можете просто увлечься ею. Мы получили урок: покупая акцию, нужно выбрать ценовой ориентир и по его достижении обязательно продать бумагу. Правда, эту «цель» в некоторых случаях можно и пересмотреть – например, когда компания резко увеличивает прибыль или продажи.

Выбрав целевую цену, частный инвестор может ввести приказ продать акцию при достижении этой цены (так называемый take profit) в торговую систему, которой он пользуется. Такая услуга доступна в торговых системах QUIK и NetInvestor, с помощью которых российские брокерские компании предоставляют частным инвесторам услуги Интернет-трейдинга. Система выполнит приказ автоматически.

Клиент может выставить в торговой системе, например QUIK и NetInvestor заявку типа take profit или stop loss, задав любой срок её действия, скажем два или три месяца. Заявка будет висеть в системе и ждать достижения указанной цены.

Ограничить убытки. Есть и другие способы установить уровень цен для продажи акций, но определиться с ним нужно при их покупке и жестко следовать принятому решению. Никакой эмоциональной привязанности. Если купили акцию в расчете на рост, а она начала падать, её нужно сразу же продать. Существует технический способ минимизировать возможные потери от владения акциями – установить так называемые стоп-лоссы. Трейдер выставляет заказ на продажу акций на уровне, который ниже текущей рыночной цены на определенное количество пунктов. При изменении цены автоматически меняется уровень стоп-лосса, при этом процентная разница между ними всегда сохраняется. Таким образом, трейдер всегда знает, какой минимальный доход он получит.

Стоп-лосс – лучшая страховка для инвесторов от разочарования, он позволяет выйти с рынка, когда котировки идут на убыль. Когда на рынке господствует устойчивый тренд, интервал между рыночной ценой и стоп-лоссом может быть больше. Если же восходящий тренд заканчивается резким ускорением роста котировок (и лучшего примера, чем взлет цен перед глубокой коррекцией на мировых фондовых рынках в мае 2005 года, не придумать), трейдер может установить жесткие стоп-лоссы, чтобы акции были проданы при малейшей коррекции.

Проверь себя. Инвестор должен понимать, почему он покупает акцию, и периодически проверять, по-прежнему ли действуют причины, по которым он это сделал. Проще говоря – если ситуация изменилась в худшую сторону, продавайте. Около четырех лет назад Hodges Fund за $3 купил акции спутниковой радиокомпании XM Satelite Radio, созданной в 2001 году. Поначалу он думал, что они могут вырасти до $15-16, но повысил целевую цену, увидев, что компания подключает не только абонентов-физлиц, но и заключает договоры с автопроизводителями на установку в автомобилях своих радиоприёмников. По оценке инвестора, рост абонентской базы в итоге должен сделать ХМ

Инвестор продал акции в начале 2005 г. по $35 вскоре после того, как на ежегодной встрече с инвесторами руководители все еще убыточной компании говорили о подключении новых абонентов, но ни словом не обмолвились о получении прибыли. Инвестор понял, что его идея о том, что рост числа абонентов должен положительно сказаться на финансовом положении ХМ, не принесла тех результатов, на которые он надеялся.

Решение продать акции оказалось мудрым: вскоре они начали дешеветь. Цена опустилась до $10 (на этом уровне Hedges Fund снова их купил), а вчера составила около $14.

Следить за рынком. Если ситуация на рынке ухудшается, инвесторам рекомендуется продать часть вложений. Возможно, вы не хотите совсем уходить с рынка. Тогда выведите с него часть денег, чтобы сохранить их, а через какое-то время заново проанализируйте ситуацию на рынке. В этом случае разумно было бы первым делом ликвидировать самые рискованные вложения, в частности продать акции мелких компаний, которые могут упасть в цене больше, чем «голубые фишки».

Некоторые профессиональные инвесторы, однако, призывают не ловить фазы взлета и падения рынка в целом, а делать ставку на акции крупных компаний. У господина Ф. две стратегии – инвестиционная и трейдинговая. Определив долгосрочные тренды, он составляет инвестиционный портфель из инструментов, которые не продает, несмотря на кратко- и среднесрочные колебания цен (наоборот, он может докупить их во время спада). Так, Ф. считает, что рынок сырьевых товаров, драгоценных металлов, а также рынки развивающихся стран переживают долгосрочный «бычий» тренд. Инструменты из инвестиционного портфеля он намерен продавать, только когда тренд себя исчерпает – а это может произойти через несколько лет или даже десятилетий.

Операции же по спекулятивному портфелю зависят от текущих колебаний на рынке, и спектр инструментов здесь гораздо шире. Ф. также может проводить спекулятивные операции с инструментами (например, фьючерсами на драгметаллы), долгосрочные вложения в которые присутствуют в его инвестиционном портфеле. Момент продажи определяется ситуацией на рынке или с помощью стоп-лосса.

Николай Федянин, Михаил Оверченко. Анализируй это… Как узнать, куда пойдет российский рынок акций1.

Стараясь понять, будут дорожать акции или дешеветь, далекие от финансового рынка люди, случается, обращаются к магам и ясновидящим. А опытные инвесторы просто следят за изменением трех-четырех самых важных экономических показателей – индекса развивающихся рынков, цен на нефть, ставок ФРС и межбанковских кредитов.

По бразильскому следу… Как ни обидно это признавать, но поведение российских акций сильнее всего зависит от ситуации на фондовых рынках таких стран, как Мексика, Бразилия, Индия, т.е. развивающихся стран. На направление движения российского фондового рынка влияют не столько цены на нефть, сколько общая ситуация на развивающихся рынках. Около 40% роста российского рынка за последние 6 лет обеспечил общий объем на развивающихся рынках и лишь 20% - следствие высоких цен на нефть и металлы. Меньшее влияние оказывают снижение политических рисков и рост российской экономики.

Дело в том, что погоду на российском рынке до сих пор делают иностранные инвесторы. А для них нет большой разницы между рынками Тайваня, Кореи или России. На долю иностранцев приходится около 60% всех сделок на российском рынке. В 2006 году инвестиции иностранцев в Россию существенно выросли благодаря увеличению доли России в индексе развивающихся стран MSCI Emerging Markets (MSCI EM), на который ориентируются западные фонды при выборе региона для инвестиций. С сентября 2006 года доля российских акций в индексе выросла с 8,2% до 10,5%.

Зависимость российского рынка от других развивающихся рынков только возрастает. Если иностранные инвесторы будут опасаться повышения ставок в США или замедления темпов роста мировой экономики, то начнется отток средств с развивающихся рынков, включая Россию. Если во время вечерних торгов в Южной Америке и ночных торгов в Азии фондовые индексы Мексики, Бразилии, Индии и Китая снижались, скорее всего, на следующий день российский фондовый рынок тоже пойдет вниз – и наоборот.

На нефтяной игле. На 2-е место по степени влияния на российский фондовый рынок аналитики ставят нефтяной фактор. В стране, где 2/3 фондового рынка приходится на акции нефтедобывающих компаний, цены на нефть, безусловно, влияют на рынок.

В теории все просто: растет цена на нефть – растут и котировки российских акций, нефть дешевеет – дешевеют и акции. Но степень зависимости рынка от цен на нефть может быть очень разной. В конце 2001-го – начале 2002 г. корреляция между ними приближалась к 80%. Были периоды, когда такой зависимости не было вовсе, а, начиная с 2005 года, степень зависимости составляет около 60%. То есть сейчас (15.12.2006 г.) рост цен на нефть на 1% приводит к повышению индекса РТС на 0,6%.

Важен не сам рост нефтяных цен, а причина этого роста. Например, с 14 ноября 2002 г. по 11 марта 2003 г. баррель нефти Brent подорожал на 46%, но индекс РТС вырос лишь на 10,6%. Причина заключалась в том, что инвесторы ждали начала войны в Ираке, а в периоды нестабильности люди вообще не склонны вкладывать деньги в развивающиеся рынки. Так что на политику тоже стоит делать поправку.

Бывают и обратные ситуации. Например, за два месяца с 9 августа по 4 октября 2006 года баррель нефти марки Brent подешевел на $23, т.е. почти на 30%, а вот индекс РТС упал с 5 по 25 сентября 2006 года на 12,2%. Затем «оттолкнулся» и начал снова расти, хотя цена нефти еще некоторое время снижалась. Рынок оторвался от цен на нефть, поскольку в этот момент перевесил другой важный фактор – огромный объем денег в нашей экономике.

Для российского фондового рынка важно не только то, куда идут цены на нефть, но и уровень, которого они достигли. До тех пор, пока среднегодовая цена барреля нефти Brent не опустится ниже $65, российский фондовый рынок будет расти, опережая другие развивающиеся рынки, а вот если нефть подешевеет до $50, Россия уже не сможет «бежать впереди паровоза». То, что российский рынок осенью 2006 года в столь малой степени отреагировал на падение цены нефти, говорит о том, что инвесторы ставят на рост нефтяных котировок и рассчитывают, что в 2007 г. баррель Brent будет стоить $65.

Дело не в деньгах, а в их количестве. Чтобы оценить общее направление, в котором движется фондовый рынок, аналитики советуют смотреть на изменение золотовалютных резервов или денежной базы. А вот для прогнозирования событий на несколько дней вперед рекомендуют следить за данными об остатках средств на корсчетах и смотреть на ставку однодневных межбанковских кредитов. Оба показателя ежедневно публикуют ежедневно публикует на своем сайте ЦБ. Первый показывает сколько денег сейчас находится в банковской системе, а второй – насколько эти деньги доступны. Если на корсчетах накапливается больше 450 млрд. руб., эти деньги начинают оказывать влияние на фондовый рынок. Но большое количество денег на корсчетах не означает, что все они пойдут именно на фондовый рынок.

Самым точным из краткосрочных индикаторов эксперты считают ставку однодневных межбанковских кредитов, под которую банки могут занимать деньги друг у друга (MIACR). Когда значение этой ставки находится на уровне 2% годовых, это означает, что в системе очень много лишних денег. Когда «стрелка» находится на уровне 3-4% годовых, средств в банковской системе достаточно. Ставка в 6% - пороговая. Когда MIACR приближается к 6%, банкам сложно занять деньги и они могут воздерживаться от игры на фондовом рынке или продавать принадлежащие им акции. При ставках около 7% на фондовом рынке часто начинается падение.

Заокеанский синдром. Кроме процентной ставки на российском межбанковском рынке аналитики советуют инвесторам смотреть ставку рефинансирования, которую устанавливает ФРС. С её помощью ФРС контролирует количество денег в американской экономике. В 2003-2004 гг., когда ставка держалась на низком уровне – 1% годовых, банки получали дешевые деньги и могли вкладывать их в доходные активы, в том числе за рубежом. Поэтому все развивающиеся рынки активно росли.

В прошлом, когда ставка рефинансирования длительное время находилась на уровне 5-6% годовых, это приводило к серьезным падениям на фондовых рынках развивающихся стран. Дело тут еще и в том, что некоторые консервативно настроенные инвесторы предпочитают вывести деньги из рискованных развивающихся рынков и вложить их в менее опасные американские активы.

Связь между ставкой ФРС (с июля 2006 г. она держится на уровне 5,25% годовых) и развивающимся рынкам по-прежнему существует. Опасения, что ФРС будет повышать ставку и дальше, за последние 2,5 года вызвали четыре серьезных снижения на 15-20%. Для инвесторов важен не сам факт повышения ставки, а то, насколько ожидаемыми были действия ФРС.

Но в целом влияние американской процентной ставки на развивающиеся рынки стало не столь значительным, как 2-3 года назад. Да, американские деньги стали дорогими, но Европа (где ставка рефинансирования сейчас на уровне 3,5%) продолжает исправно насыщать мировую экономику деньгами, а пока цены на нефть высокие, поток нефтедолларов в Россию не ослабевает. Новости о состоянии американской экономики часто оказывают краткосрочное влияние на российский фондовый рынок. Уже много раз наблюдалась ситуация, когда котировки акций росли весь день, а ближе к вечеру, когда открываются торги в США, начиналось падение, вызванное негативной информацией из-за океана.