Настоящей дипломной работы посвящена исследованию проблем развития механизмов ипотечного кредитования в России

| Вид материала | Диплом |

| 2.3. Факторы, сдерживающие развитие ипотечного кредита |

- Развитие ипотечного кредитования в России, 100.96kb.

- Система ипотечного жилищного кредитования и ее развитие в россии, 298.52kb.

- Концепция развития единой системы рефинансирования ипотечного жилищного кредитования, 851.49kb.

- План вступление 3 Раздел Теоретические аспекты организации ипотечного кредитования, 1183.64kb.

- Формирование единых ориентиров у всех участников рынка по принципам, ожиданиям и долгосрочным, 443.68kb.

- Тема: Развитие ипотечного долгосрочного жилищного кредитования, 363.6kb.

- Экономические науки Роль банков в системе ипотечного кредитования, 81.34kb.

- 1. 1 Сущность и значение ипотечного кредитования. Роль государства в развитии федеральных, 138.09kb.

- Концепция развития системы ипотечного жилищного кредитования в Российской Федерации, 740.32kb.

- Концепция создания системы обучения специалистов участников рынка ипотечного жилищного, 158.43kb.

2.3. Факторы, сдерживающие развитие ипотечного кредита

Несмотря на поддержку и стимулирование развития ипотечного рынка на правительственном уровне, на сегодняшний день присутствует ряд факторов, оказывающих сдерживающее влияние на рост ипотечного кредитования. Одними из основных таких факторов выступают медленные темпы строительства жилья, и высокая динамика роста стоимости недвижимости, значительно превышающая рост доходов населения.

По данным Федеральной службы государственной статистики, на одного жителя России в 2005 году приходилось 20,8 кв. метров жилищного фонда против 16,4 кв. метров в 1990 году. За период с 2002 по 2005 год эта величина практически не изменилась, что свидетельствует об ограниченном предложении жилых площадей. За одиннадцать месяцев 2006 года цены на жилую недвижимость в региональных (областных) центрах выросли в среднем на 70-90%. В некоторых городах еще до окончания 2006 года рынком был достигнут двойной ценовой рост.

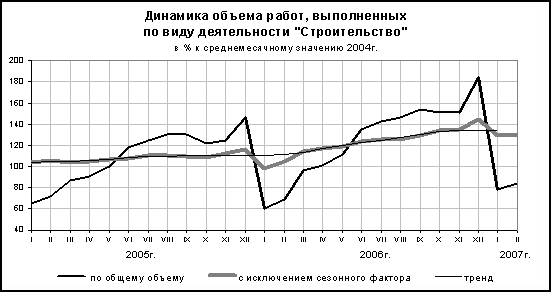

Что касается объемов строительства, то картина выглядит следующим образом. Объем работ, выполненных по виду деятельности "Строительство", в феврале 2007г. составил 136,4 млрд.рублей, или 121,3% к уровню соответствующего периода предыдущего года, в январе-феврале с.г. - 262,1 млрд.рублей и 125,4%.

Рисунок 2. Динамика объема работ в строительной отрасли РФ

В 2006г. введено в эксплуатацию 604,7 тыс.квартир общей площадью 50,2 млн.кв.метров, что составило 115,2% к 2005г., в то время как в 2005г. темп роста жилищного строительства к 2004г. составлял 106,1%.

Среди субъектов Российской Федерации наибольшие объемы жилищного строительства осуществляются в Московской области, где введено 12,8% от сданной в эксплуатацию общей площади по России в целом, Москве - 9,6%, Краснодарском крае - 5,3%, Санкт-Петербурге - 4,7%, Республике Татарстан - 3,5%, Республике Башкортостан - 3,4%, Тюменской области - 3,0%, Ростовской - 2,7%, Свердловской - 2,6%, Челябинской - 2,5%, Новосибирской - 2,1% областях. Суммарный объем введенной в эксплуатацию общей площади жилья в этих субъектах Российской Федерации составил 52,2%.

Стремительный рост цен, ограниченные объемы строительства жилья, усиление инвестиционного спроса на жилую недвижимость способствуют тому, что в настоящее время многие банки в крупных российских городах фактически конкурируют лишь за небольшое число платежеспособных клиентов.

Во многом именно с влиянием обозначенных сдерживающих факторов связан тот факт, что на сегодняшний день ипотека занимает лишь 3% от общего количества выданных потребительских кредитов, в то время как в улучшении жилищных условий нуждается более 60% (а по некоторым оценкам и до 80%) россиян. Однако эксперты полагают, что уже в ближайшем будущем можно ждать существенного увеличения доли ипотеки на российском кредитном рынке, в первую очередь, благодаря улучшению условий предоставления кредитов населению. В частности, уже сегодня происходит снижение первоначального взноса с 20-30% от стоимости квартиры до 10-20%, увеличиваются сроки кредитования до 20-30 лет (что сопоставимо со странами Евросоюза), повышаются максимальные суммы ипотечных кредитов, в ряде банков снижены дополнительные расходы клиентов, связанные с оформлением ипотечного кредита. Важную роль в развитии рынка ипотеки играет и усиление конкуренции за счет выхода на этот рынок практически всех сетевых банков, зарубежных финансовых институтов и новых игроков.

По оценкам международных экспертов, емкость российского ипотечного рынка к 2010 году составит порядка 700-900 млрд. рублей, по оценкам российских экспертов - до 1,3 трлн. Рублей.

Спрос на ипотечное кредитование среди россиян год от года увеличивается, однако в настоящее время доля сделок с использованием ипотечного кредита от общего количества сделок с жилой недвижимостью, составляет, по разным оценкам, лишь 3-6%. Так, согласно статистике АИЖК, в первом полугодии 2006 года доля сделок с использованием ипотеки составила 6% от общего числа сделок купли-продажи. В Москве доля сделок с ипотекой составила 7,5%, в Московской области – 3%. Наибольший процент сделок с использованием ипотеки был зафиксирован в Тюменской области, Ханты-Мансийском и Ямало-Ненецком автономных округах - в первом полугодии 2006 года доля ипотеки от общего числа сделок купли-продажи жилой недвижимости достигла в этих регионах 25%. Меньше всего сделок купли-продажи с использованием ипотеки прошло в Северной Осетии – Алании, Ставропольском крае, Смоленской области, в этих регионах доля ипотеки составила лишь 0,1-0,2% от общего числа сделок

Одной из основных причин низкой распространенности ипотечного кредита выступают недостаточные доходы населения для внесения первоначального взноса и выплаты кредита. Несмотря на постоянный рост доходов россиян снижение уровня инфляции, показатели инфляции пока остаются выше темпов роста доходов населения (см. рисунок 2).

Рисунок 3. Рост реальных доходов россиян в сравнении с инфляцией в 2000-2005 гг., % к предыдущему году (по данным Федеральной службы государственной статистики)

Сдерживающее влияние на увеличение спроса в сегменте ипотечного кредитования в значительной мере оказывают и высокие процентные ставки по кредитам. В настоящее время для 70% потребителей основным критерием выбора банка являются низкие ставки по ипотечному кредитованию.

Несмотря на присутствие факторов, сдерживающих потребительский спрос, средний размер ипотечного кредита в первом квартале 2007 года по сравнению с аналогичным периодом 2006 года вырос на 5-10%

Преимущественная часть россиян, купивших недвижимость в течение 2005 года, считает ипотеку выгодной (72%). Лишь 4% россиян, купивших недвижимость в 2005 году, полагают, что ипотечное кредитование не является выгодным. Основным преимуществом обращения к ипотеке, по мнению большинства жителей российских городов, является возможность сразу получить недвижимость.

Структура потребительского спроса на различные виды ипотечных кредитов в настоящее время выглядит следующим образом: наиболее востребованы кредиты на покупку вторичного жилья (59%); кредиты на покупку квартир в новостройках востребованы существенно меньше (22%), что во многом связано с ограничениями, накладываемыми сотрудничеством банков с застройщиками (см. рисунок 4).

Кредит под залог имеющегося жилья востребован (12%), однако банковские предложения в этом сегменте минимальны. Спрос на ипотеку коммерческой недвижимости находится скорее в зародышевом состоянии (6%). Практически отсутствует спрос на ипотеку земельных участков, загородной недвижимости (1%).

Рисунок 4. Структура российского рынка ипотечного кредитования по видам выдаваемых кредитов, %10

Несмотря на влияние негативных факторов, можно ожидать сохранения высоких темпов роста рынка ипотечного кредитования, которое останется одним из наиболее динамично развивающихся сегментов финансового рынка в России.

В ближайшем будущем ситуация для покупки квартиры с помощью ипотечного кредита будет становиться более благоприятной. Этому будут способствовать действия, предпринимаемые российским правительством, усиление конкуренции среди участников рынка, а также наметившаяся тенденция замедления роста цен на недвижимость.

Эксперты рынка ипотечного кредитования прогнозируют, что ключевой тенденцией текущего года на рынке ипотеки станет увеличение доли ипотечного кредитования в нестоличных регионах. К концу 2007 года доля нестоличных регионов в общем объеме ипотечного кредитования будет сравнима с рынками Московской и Ленинградской областей. Объёмы ипотечного кредитования будут распределяться примерно следующим образом: Москва и Московская область – 53%, Санкт-Петербург и Ленинградская область – 17% и другие регионы России – 30% (см. рисунок 6).

Резкого снижения ставок по ипотечным кредитам в ближайшем будущем и, в частности, в текущем году ожидать не следует. Участники рынка полагают, что в настоящее время ставки по ипотеке близки к минимуму и полностью соответствуют современной экономической ситуации. До конца 2007 года ставки могут снизиться до 1% в случае благоприятных изменений в экономике России и укреплении ее финансового рейтинга.

Рисунок 5. Доли регионов в объеме российского рынка ипотечного кредитования, прогнозируемые в 2007 году (по прогнозам экспертов «Альфа-Банка»)11

Итак, на сегодняшний день присутствует ряд факторов, оказывающих сдерживающее влияние на рост рынка ипотечного кредитования в России. Одними из основных таких факторов выступают недостаточные темпы строительства жилья, высокая динамика роста стоимости недвижимости, значительно превышающая рост доходов населения.