Сутність І принципи побудови системи оподатковування

| Вид материала | Закон |

- Теми рефератів з курсу «Податкова система», 46.72kb.

- План практичних занять по курсу "Страхування" Заняття І тема "Економічна сутність, 32.69kb.

- 1. Сутність бухгалтерського обліку. Передумови та принципи його побудови, 130.79kb.

- Інститут енергетики та систем керування hапрям: Електромеханіка, 111.05kb.

- Програми дисциплін ● Теорія автоматичного керування Основні поняття автоматичного керування, 133.87kb.

- Курс: Інформаційні системи та технології в економіці Курс, 1399.29kb.

- Освітньо-кваліфікаційної програми «спеціаліст», «магістр» Чернівці, 2011 розділ бюджетна, 617.63kb.

- Концепція побудови І основні складові інформаційної системи дистанційного навчання, 88.29kb.

- Формат опису модуля, 22.12kb.

- Інформаційна Безпека та Захист Даних (Проблема та принципи побудови та управління), 112.09kb.

Методика оптимізації (мінімізації) оподатковування

Відмінними рисами сучасних умов господарювання є суперечливе швидкозмінне законодавство, непомірний податковий прес, фіскальна політика контролюючих органів, яке поглиблюється кризою неплатежів. В таких умовах потрібно сполучення підприємницької активності з економіко-правовою винахідливістю. Основною ланкою мінімізації податкових платежів є ефективна податкова політика підприємства.

С

формуємо основні принципи формування податкової політики підприємства в таблицю 5.

1) Суворе дотримання діючого податкового законодавства. Реалізація цього етапу обумовлює виняток можливостей відхилення від податків, які повинні бути сплачені відповідно до реальних результатів господарської діяльності. Жодна з форм ухиляння від сплати податків (приховання реальних прибутків, підтасування бухгалтерської звітності, затримка платежів і т.п.) не можуть бути використані підприємством, яке піклується про свою високу репутацію.

2) Пошук і використання найбільше ефективних господарських рішень, які забезпечують мінімізацію бази оподатковування. В процесі реалізації загальної стратегії свого економічного розвитку підприємство в своїх тактичних господарських рішеннях повинно широко використовувати можливості мінімізації податкової бази відповідно до діючої податкової системи, в першу чергу, встановлену систему прямих і непрямих податкових пільг і преференцій (виняткових пільг по визначеним видам господарських операцій).

3) Цілеспрямований вплив на різні елементи бази оподатковування в залежності від груп податків по джерелах їхньої сплати. Це визначає необхідність диференційованого підходу до керування сплатою податків за рахунок ціни продукції, собівартості та прибутків підприємства.

4) Оперативний облік змін у діючій податковій системі. Розроблена підприємством податкова політика не є незмінної і повинна оперативно коректуватися з обліком усіх змін у діючій системі оподатковування (появою нових видів податків, митних зборів; зміною ставок оподатковування; наданням підприємствам нових податкових пільг і скасуванням діючих і т.п.). У цьому випадку повинна коректуватися не тільки податкова політика, але й види господарських операцій, а в окремих випадках і напрямки господарської діяльності підприємства.

5). Планове визначення сум майбутніх податкових платежів. В основу такого планування повинна бути покладена сума прибутків, яка в розпорядженні підприємства, а також яка передбачається об'ємом його господарської діяльності.

- По джерелах сплати податки, збори й інші обов'язкові платежі підприємства підрозділяються на три основні групи: податкові платежі, які включаються в ціну продукції (основне місце серед них займають податок на додатну вартість, акцизний збір і мито); податкові платежі, які відносяться на собівартість продукції (основне місце серед них займають збори в фонд соціального страхування, в тому числі страхування на випадок безробіття, пенсійний фонд);

- податкові платежі, які сплачуються за рахунок прибутків (основне місце серед них займає податок на прибуток).

Всі перераховані вище податкові платежі, на якій би стадії господарської діяльності підприємства вони не здійснювалися, в кінцевому рахунку, зменшують розмір чистого прибутку підприємства і можливості формування за рахунок цього джерела власних фінансових ресурсів, які спрямовуються на виробничий розвиток. Тому кожним підприємством повинні активно використовуватися законні можливості мінімізації податкових платежів з тим, щоб забезпечити підвищення темпів свого економічного розвитку.

Систематизуємо податкові платежі в залежності від джерела сплати на малюнку 9.

Е

фективна податкова політика підприємства повинна здійснюватися за наступними етапами (мал. 10)

- Визначення напрямків господарської діяльності підприємства, які дозволяють мінімізувати податкові платежі за рахунок різних ставок і об'єктів оподатковування.

- В

иявлення можливостей зменшення бази оподатковування підприємства за рахунок прямих податкових пільг.

Податкові пільги даються звичайно в наступних основних формах: а) зменшення розміру ставок оподатковування (пряме або у відсотках до середньої ставки); б) надання податкового кредиту; в) повне звільнення від сплати окремих податків.

- При використанні підприємством прямих податкових пільг варто врахувати, що всі вони носять цільовий характер. Відповідно до мети їх надання і використання при формуванні податкової політики всі податкові пільги рекомендується підрозділяти на три групи: податкові пільги, надані окремим категоріям підприємств. До їх складу відносяться пільги, надані підприємствам громадських організацій інвалідів, неприбуткових організацій, добродійних фондів.

- податкові пільги, надані по окремих видах господарських операцій. До їх складу, наприклад, відносяться пільги, зв'язані з реалізацією інноваційного продукту. В цьому випадку прибуток, отриманий від реалізації інноваційного продукту оподатковується податком по ставці 50% від базової ставки (30%);

- податкові пільги, надані при реалізації окремих видів продукції. До їх складу відносяться пільги по сплаті податку на додану вартість, акцизного збору (він встановлений лише по окремих групах товарів), мита й т.п.

Відповідно до такого угруповання прямих податкових пільг підприємства можуть на альтернативній основі формувати свою податкову політику, відповідним чином диверсифікуючи організаційні форми своїх філій (дочірніх підприємств), види господарських і фінансових операцій, асортимент виробленої і реалізованої продукції.

- Облік непрямих податкових пільг у формуванні податкової політики підприємства.

Склад непрямих податкових пільг визначається всіма можливостями зменшення бази оподатковування в розрізі окремих груп податків. По групі податків, які відносяться на собівартість продукції, такі можливості досягаються, насамперед, за рахунок зменшення фонду споживання (фонду оплати праці). По групі податків, які включаються в ціну товару, основні резерви укладені у вмілому маневруванні цінами реалізації й асортиментом реалізованої продукції. По групі податків, які сплачуються за рахунок прибутків, основні можливості укладені в швидкому списанні окремих поточних витрат на собівартість продукції, наприклад, шляхом прискореної амортизації активної частини основних фондів.

За рахунок вмілого використання непрямих податкових пільг при формуванні податкової політики підприємство може значно зменшити базу оподатковування, а відповідно і суму податкових платежів.

- Облік регіональних особливостей формування податкової політики підприємства

Формування ефективного податкової політики окремих підприємств, безпосередньо пов'язане з регіональною диверсифікацією їх діяльності, яка дозволяє використовувати податкові переваги окремих територій з різною системою оподатковування:

1) спеціальні (вільні) економічні зони своєї країни, в межах цих зон законодавчо встановлюється і діє спеціальний правовий режим господарської діяльності і спеціальний порядок встановлення податкового режиму;

2) країни з більш пільговою податковою системою. Такі країни можуть бути об'єктом регіональної диверсифікації діяльності підприємств в тому випадку, якщо з ними встановлені великі господарські зв'язки і діє пільговий митний режим.

Для наших підприємств об'єктом такої регіональної диверсифікації є, як правило, країна СНД і інші прикордонні держави;

3) офшорні території. Як правило, для цього обираються території з дуже низьким рівнем оподатковування (а іноді і безподаткові території).

При здійсненні регіональної диверсифікації діяльності вибір конкретної офшорної території залежить від конкретної мети господарської діяльності підприємства, податкового режиму, розвиненості комерційної і фінансової інфраструктури, вартості інкорпорування та ряду інших умов. Принадність відкриття офшорних підприємств полягає не тільки в можливостях легального зменшення податкових платежів, але й в інших можливостях - забезпеченні візової підтримки держави - реєстрації, відкриття за кордоном валютного рахунку і т.п.

- Планування суми податкових платежів в майбутньому періоді, виходячи з суми чистого прибутку.

При плануванні суми податкових платежів, виходячи з суми чистого прибутку, попередньо розраховуються наступні показники: а) валовий прибуток від реалізації продукції; б) фонд оплати праці.

Планові розрахунки загальної суми податкових платежів робляться по таких основних видах податків і зборів: а) податок на прибуток; б) податок на додану вартість;

в) акцизний збір;

г) збір в державний фонд соціального страхування, в тому числі соціального страхування на випадок безробіття;

д) збір у Пенсійний фонд;

Оптимізувати бази оподатковування можна за рахунок прямих податкових пільг, а також за рахунок непрямих податкових пільг. Податкові пільги даються підприємствам, які використовують працю інвалідів, а також громадським організаціям інвалідів. Пільги даються також по окремих видах господарської діяльності і при реалізації окремих видів продукції. До таких пільг відноситься оподатковування по податку на прибуток, податку на додану вартість, акцизному зборі, митним зборам і т.д.

На основі виявлення окремих пільг підприємство обирає організаційну систему підприємства, а також пріоритетні види господарської діяльності, асортимент, яка випускається продукції або надання послуг.

Зменшення оподатковування за рахунок непрямих податкових пільг здійснюється шляхом перерозподілу баз оподатковування і, відповідно, сум податкових платежів. До таких заходів відноситься зменшення фонду оплати праці в собівартості продукції. Зменшення бази оподатковування, яка залежить від собівартості продукції, здійснюється шляхом списання окремих поточних витрат, які дозволяють зменшити суми податку на прибуток.

Важливим моментом оптимізації оподатковування суб'єктів підприємництва є моделювання сум платежів на майбутні періоди.

Моделювання оптимізації оподатковування суб'єктів підприємництва, які не використовують спрощену систему оподатковування, здійснюється в наступній послідовності:

1. Моделюється сума податків і зборів, яка залежить від бази оподатковування - фонду оплати праці.

2. Моделюється сума податків і зборів, які включаються в ціну реалізованої продукції.

3. Моделюється сума податку на прибуток.

4. Моделюється загальна сума податків і зборів.

Модель оптимізації оподатковування на майбутні періоди наведена в таблиці 6.

Таблиця 6

| Показник і його умовне визначення | Формула розрахунку | Характеристика показника |

| 1 | 2 | 3 |

| Оптимальна сума податкових платежів, які розраховуються від фонду оплати праці | СНФ=ПФОТ х ССНФ:100, де: ПФОТ - планова сума фонду оплати праці; ССНФ - зведена ставка податкових платежів від фонду оплати праці | Даний показник показує, яку частину складає дана група зборів і платежів у загальних сумах платежів в бюджет і в фонди, які дозволяє оптимізувати дану суму шляхом перерозподілу баз оподатковування |

| Оптимальна сума податків і платежів, які входять в ціну реалізованої продукції (податок на додану вартість, акцизний збір, митний збір) | СНЦ=ОВДР х ССНЦ :100, де: ОВДР - оптимальний розмір валового прибутку від реалізації продукції; ССНЦ - зведена ставка податків і зборів вхідних у ціну продукції (робіт, послуг) | Даний показник дозволяє малому підприємству скорегувати питому вагу сум податків і зборів в загальній сумі всіх сум податків і зборів у звітному періоді |

| Оптимальна сума податку на прибуток, ОСНП | ОСНП=(ОСЧП х 100) :(100-СНП), де: ОСЧП - оптимальна сума чистого прибутку; СНП - ставка податку на прибуток | Даний показник характеризує оптимальну суму податку на прибуток, який дозволяє оптимізувати джерела даного показника |

| Оптимальна загальна сума податків і платежів, ООСН | ООСН=СНФ +СНЦ + ОСНП | Даний показник характеризує оптимальну загальну суму податків і зборів в розрізі різних баз оподатковування |

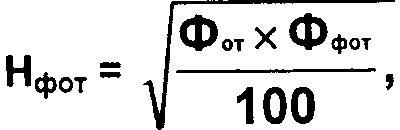

Важливим моментом оптимізації оподатковування підприємства є використання системи планування на майбутні періоди податкових платежів і надходжень. З цією метою проводиться моделювання баз оподатковування податків (зборів), які сплачуються підприємством. Моделювання робиться по кожному окремому податку (зборові). Спочатку робиться розрахунок податків (зборів), пов'язаних з фондом оплати праці (внеску в Пенсійний фонд, збори на обов'язкове соціальне страхування, збір на обов'язкове страхування на випадок безробіття, прибуткового податку). При цьому розрахунок планового податку (збору) повинний здійснюватися по наступній формулі:

(1)

(1)де: Нфот - сума податкових платежів, пов'язаних з фондом оплати праці за необхідний період часу;

Фот - фонд оплати праці за необхідний період часу;

Ффот - ставка податку (збору), пов'язаного з фондом оплати праці.

При моделюванні оптимального розміру податкових платежів необхідно «програти» варіанти зменшення або збільшення бази оподатковування (тобто фонду оплати праці) і порівняти з даними податкових платежів, які утворюються зі зменшеної або збільшеної іншої бази оподатковування (прибуток).

Після цього робиться розрахунок і моделювання суми податкових платежів, які входять в ціну реалізованої продукції (ПДВ, акцизний збір, мито й ін.). Розмір суми податкових платежів розраховується по формулі:

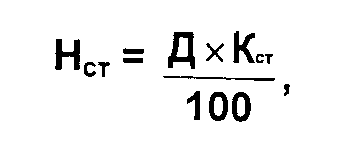

(2)

(2)де: Нст - передбачувана сума податків (зборів), які входять у вартість продукції (робіт, послуг);

Д - прибуток від реалізації продукції (робіт, послуг);

Кст - ставка податку (збору), яка входить у вартість продукції (робіт, послуг).

Розрахунок податку на прибуток здійснюється по наступній формулі:

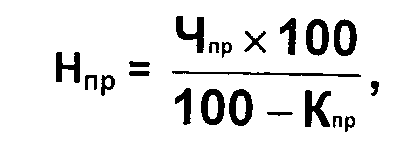

(3)

(3)де: Нпр - передбачувана сума податку на прибуток;

Чпр - чистий прибуток (плановий);

Кпр— ставка податку на прибуток.

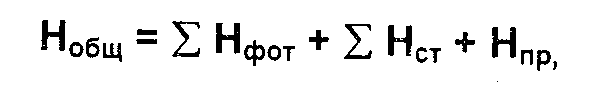

Після визначення і моделювання розмірів передбачуваних податків (зборів) за визначений період, розраховують загальну суму податкових платежів по наступній формулі:

(4)

(4)де: Нзаг - загальна сума передбачуваних податків (зборів) на які розраховується період;

Нфоп - сума передбачуваних податків (зборів), зв'язаних з фондом оплати праці;

Hст - сума передбачуваних податків (зборів), які входять у вартість продукції (робіт, послуг);

Нпр— сума передбачуваного податку на прибуток.

Моделювання з метою оптимізації податкових платежів здійснюється шляхом зіставлення різних варіантів розрахунку податків (зборів).

Оптимізація податків (зборів) за допомогою варіювання баз оподатковування здійснюється шляхом зменшення тієї бази оподатковування, яка оподатковується більш високою ставкою податку (збору).

При моделюванні ефективності обраного податкової політики розраховуються як загальні, так і приватні оцінні показники.

Одним з показників, які характеризують ефективність податкової політики, є коефіцієнт ефективності прийнятої системи оподатковування, які розраховується по наступній формулі:

(5)

(5)де: Кеф - коефіцієнт ефективності системи оподатковування;

Чпр - чистий прибуток (плановий);

Нзаг - загальна сума передбачуваних податків (зборів).

Ефективність обраного податкової політики характеризується також показником податкоємкості в загальній сумі об'єму реалізації продукції (робіт, послуг), яка розраховується по наступній формулі:

(6)

(6)де: Кпрп - коефіцієнт податкоємкості реалізації продукції;

Нзаг - загальна сума передбачуваних податків (зборів);

Орп— об'єм реалізації продукції (робіт, послуг) за визначений, планований період.

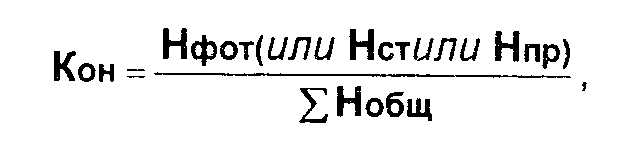

Для моделювання оптимізації оподатковування по окремих податках (зборам) розраховується частка окремого податку (збору) в загальній сумі передбачуваних податків (зборів) по наступній формулі:

(7)

(7)де: Кон - коефіцієнт частки окремого податку в загальній сумі передбачуваних податків (зборів).

В остаточному підсумку оптимізація оподатковування підприємства являє собою вибір найбільше ефективного варіанту сплати податкових платежів при альтернативних напрямках його господарської діяльності і дозволяє збільшити прибутки підприємства.

Аналіз проекту Податкового кодексу України

Розглядані аспекти оподаткування перетерплять зміни в майбутньому з прийняттям нового податкового кодексу. Мета даного аналізу – вияснити, які податки й збори передбачає проект Податкового кодексу і наскільки цей перелік відрізняється від діючого нині Закону України «Про систему оподаткування» від 25.06.91 г. №1251-XII (далі – Закон про систему оподаткування) й інших нормативно-правових актів, які регулюють нарахування й сплату визначених видів податків й зборів, які не увійшли в перелік Закону про систему оподаткування. Отже, згідно ст.1024 НК в Україні будуть сплачуватися:

1) Загальнодержавні податки.

2) Місцеві податки.

Така ж форма передбачена ст. 13 Закону про систему оподаткування. Однак перелік підлягаючих сплаті податків й зборів планується, м‘яко кажучи, трохи підкоректувати.

Почнемо по порядку. Проект ПК приводить наступний перелік загальнодержавних податків й зборів:

1. Податок на прибуток підприємств.

Окремо виділена глава 17 «Спеціальний порядок оподаткування деяких видів підприємницької діяльності», яка присвячена питанням патентування.

2. Податок на доходи фізичних осіб.

3. Податок на додану вартість.

4. Акцизний податок.

5. Податок на майно.

В даному розділі глава 48 присвячена питанням оподаткування земельних ділянок, а глава 49 – питанням оподаткування будинків і споруд.

6. Державне мито.

7. Податок на транспортні засоби.

8. Збір на розвиток виноробства, садівництва й хмелярство.

9. Єдиний збір, який сплачується в пунктах пропуску через державний кордон України.

10. Інші податки.

В даному розділі розглянуті наступні види податків:

- в главі 82 «Рентні платежі» - ресурсна рента й транзитна рента;

- в главі 83 «Платежі за спеціальне використання природних ресурсів» - плата за використання надрами; збір за використання радіочастотного ресурсу України, плата за спеціальне водокористування; плата за спеціальне використання лісових ресурсів;

- в главі 84 «Екологічний збір».

В окремий розділ, який носить назву «Спеціальні податкові режими», відокремлений єдиний податок й фіксований сільськогосподарський податок. В ньому ж розглядаються особливості оподаткування платників податків в умовах дії договору про розподілення продукції, спеціальний режим оподаткування суб‘єктів підприємницької діяльності спеціальних економічних (вільних) зон й спеціальний режим оподаткування технологічних парків і їх учасників, дочірніх та спільних підприємств.

Що ж, констатуємо той факт, що проект не передбачає таких видів податків, як податок на промисел й збір за геологорозвідувальні роботи, які виконані за рахунок коштів державного бюджету.

Відсутність відрахувань на соціальні заходи (Пенсійний фонд, соціальне страхування і т.ін.) ще ні про що не говорить, так як в ст.1001 проекту сказано, що дія цього Кодексу не розповсюджується на обов‘язкові платежі, які встановлені іншими законами та не включаються в систему оподаткування. Таким чином, якщо раніше соціальні збори входили в структуру системи оподаткування, то тепер планується їх звідти виключити, але ні в якому разі не упразднити!

Відмітимо також, що та ж стаття 1001 говорить про то, що Кодекс не регулює порядок сплати мита, яке сплачується згідно з митним законодавством України.

Перейдемо до місцевих податків й зборів, яким в проекті ПК присвячений розділ XIV, з однойменною назвою. В даному розділі розглядаються наступні види податків:

1. Податок з реклами.

2. Збір за видачу дозволу на розміщення об‘єктів торгівлі й сфери послуг.

3. Шкільний податок.

4. Податок на використання місцевої символіки.

5. Ринковий збір.

6. Готельний збір.

7. Збір за паркування автотранспорту.

8. Курортний податок.

9. Збір за організацію гастрольних заходів.

- Збір за видачу дозволів на будівництво в населених пунктах об‘єктів виробничого й невиробничого призначення, індивідуального житлового, дачного будівництва, будівництва садівних будиночків й гаражів.

Проект не передбачає такого виду податку, як комунальний податок, збір за участь в бігах на іподромі, збір за виграш на бігах на іподромі, збір з осіб, які приймають участь в грі. Також не передбачений збір з власників собак та збір за видачу ордеру на квартиру.