Сутність І принципи побудови системи оподатковування

| Вид материала | Закон |

СодержаниеМал.1 Функції податків Контрольна підфункція Розподільча підфункція Класифікація податків і зборів |

- Теми рефератів з курсу «Податкова система», 46.72kb.

- План практичних занять по курсу "Страхування" Заняття І тема "Економічна сутність, 32.69kb.

- 1. Сутність бухгалтерського обліку. Передумови та принципи його побудови, 130.79kb.

- Інститут енергетики та систем керування hапрям: Електромеханіка, 111.05kb.

- Програми дисциплін ● Теорія автоматичного керування Основні поняття автоматичного керування, 133.87kb.

- Курс: Інформаційні системи та технології в економіці Курс, 1399.29kb.

- Освітньо-кваліфікаційної програми «спеціаліст», «магістр» Чернівці, 2011 розділ бюджетна, 617.63kb.

- Концепція побудови І основні складові інформаційної системи дистанційного навчання, 88.29kb.

- Формат опису модуля, 22.12kb.

- Інформаційна Безпека та Захист Даних (Проблема та принципи побудови та управління), 112.09kb.

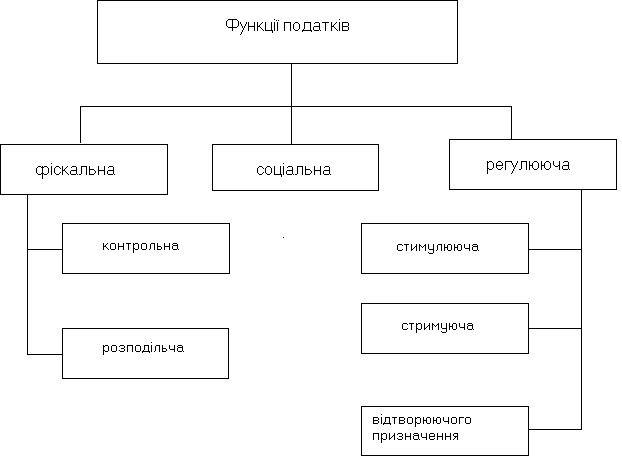

М

ал.1 Функції податків

Фіскальна функція

Першою і найбільше послідовно реалізованою функцією податків виступає фіскальна (бюджетна) функція.

Формування дохідної частини державного бюджету на підставі стабільного і централізованого стягування податків перетворює сама держава в найбільший економічний суб'єкт.

За допомогою фіскальної функції реалізується головне суспільне призначення податок-формування фінансових ресурсів держави, які акумулюються в бюджетній системі і позабюджетних фондах і необхідних йому для здійснення власних функцій (економічних, військово-оборонних, соціальних, природоохоронних і ін.).

В рамках цієї функції можна виділити дві підфункції - контрольну і розподільну.

Контрольна підфункція податків як фінансової категорії складається з того, що з'являється можливість кількісного відбитка податкових надходжень і їх зіставлення з потребами держави у фінансових ресурсах. Завдяки цій підфункції оцінюється ефективність кожного податкового каналу і податкового пресу в цілому, виявляється необхідність внесення змін у податкову систему і бюджетну політику. Контрольна підфункція податково-фінансових відношень виявляється лише в умовах дії розподільчої підфункції. Таким чином, обидві підфункції в органічній єдності визначають ефективність податково-фінансових відношень і бюджетної політики.

Розподільча підфункція податків володіє низка властивостей, які характеризують багатогранність її ролі у відтворювальному процесі. Це, насамперед те, що споконвічно розподільча функція податків носила тільки фіскальний характер, зв'язаний із наповненням державної скарбниці.

Соціальна функція

Податки грають важливу роль у соціальному житті суспільства. Вони є об'єктом суперечки на засіданнях парламенту і найважливішим моментом передвиборних кампаній. Від їх розміру і кількості залежить добробут громадян держави.

Виходячи з прагнення рівномірного і справедливого розподілу податкового тягаря виникнули різні ставки податків у системі оподатковування. Систему стягування податків у залежності від розміру прибутку платника податків можна класифікувати як:

- система пропорційного оподатковування, яка передбачає однакову частку податку в прибутках (податковій базі), незалежно від їх розміру;

- система прогресивного оподатковування: чим вище прибуток (податкова база), тим непропорційно велика частка вилучається у вигляді податку;

- система регресивного оподатковування, при якому відбувається зменшення ставки податку в міру зростання прибутку (податкової бази).

На практиці зустрічаються всі три види оподатковування, соціальні наслідки яких цілком протилежні.

Податки на особисті прибутки частіше усього розраховуються по прогресивній шкалі, тобто на перший погляд відповідають принципу соціальної справедливості. Однак саме ці податки звичайно є предметом політичної боротьби. Партії і профспілки лівої орієнтації в багатьох країнах вважають, що шкала прогресії податків стосовно високих прибутків не досить крута, що найбільш забезпечені шари населення повинні ще більше платити в бюджет.

Податок з прибутку підприємств (фірм), соціальні внески і податок на власність носять пропорційний характер. Самими соціально несправедливими є непрямі податки, тобто податок на додану вартість, акцизи і мита, тому що вони перекладаються через ціни на споживані товари в однаковому ступені на осіб із високими і низькими прибутками, поглинаючи відносно більш високу частку прибутків низькосплачуваних шарів.

Регулююча функція

Основними об'єктами державного регулювання економіки за допомогою податкової політики є господарський цикл, секторальна, галузева і регіональна структури господарства, капіталовкладення, ціни, науково-дослідні і дослідно-конструкторські розробки (НДДКР), зовнішньоекономічні зв'язки, навколишнє середовище й ін.

Регулююча функція податків виявляється через:

1) встановлення і зміна системи оподатковування;

2) визначення податкових ставок, їхньої диференціації;

3) надання податкових пільг.

Глобальне зниження податків веде до збільшення чистого прибутку, посилення стимулу господарської діяльності, зростанню капіталовкладень, попиту, зайнятості і пожвавленню господарської кон'юнктури. Підвищення податків - звичайний спосіб боротьби з перегрівом кон'юнктури ринку.

Змінюючи податкові ставки на прибуток, держава може створити або зменшити додаткові стимули для капіталовкладень, а, маневриючи рівнем непрямих податків - впливати на фонд споживання в цілому, на рівень цін.

Обравши ліберальну або протекціоністську зовнішньоторгівельну політику, держава, змінюючи мита, одержує від торгових партнерів або зустрічні поступки, або жорсткість умов національного експорту. Зниження або скасування мита тягне за собою загострення конкуренції на внутрішньому ринку, уповільнення зростанню цін, активізацію зовнішньої торгівлі.

По мірі ускладнення й удосконалення державного регулювання податки усе ширше використовуються для регулювання структури народного господарства. Так, податки на видобуток нафти і газу традиційно встановлюють більш високі, а в менш освоєних, економічно менше розвинених районах застосовуються відносно низькі.

У налагодженій податковій системі реалізуються усі функції і підфункції податків. Стримуюча підфункція податків, наприклад, може виявлятися через введення акцизів на тютюнові й алкогольні вироби, які збільшують їх продажну ціну і покликане стримувати зростання споживання цих виробів, тому що інтереси здоров'я нації для держави над усе.

Стимулююча підфункція податків реалізується через систему пільг, винятків, преференцій, які погоджуються з ознаками об'єкту, який створює пільги для оподатковування. Вона виявляється в зміні об'єкта обкладення, зменшенні податкообкладеної бази, зниженні податкової ставки.

В законодавчих актах України передбачені наступні види податкових пільг:

- необкладений мінімум об'єкту;

- вилучення з обкладення визначених елементів об'єкта;

- звільнення від сплати податків окремих осіб або категорій платників;

- зниження податкових ставок;

- цільові податкові пільги, включаючи податкові кредити (відстрочки стягування податків), відрахування з податкового окладу (податкового платежу за розрахунковий період),

- інші податкові пільги.

Преференції встановлюються у вигляді інвестиційного податкового кредиту і цільової податкової пільги для фінансування інвестиційних і інноваційних витрат.

Діючі пільги по оподатковуванню прибутків підприємств спрямовані на стимулювання фінансування витрат на розвиток виробництва і невиробничого будівництва; розвитки знову створених підприємств; діяльності агропромислового комплексу; зайнятості інвалідів; соціально-культурної і природоохоронної сфер; добродійної діяльності.

Класифікація податків і зборів

В Україні стягуються: загальнодержавні податки і збори (обов'язкові платежі), місцеві податки і збори (обов'язкові платежі).

До загальнодержавних відносяться наступні податки і збори:

- (обов'язкові платежі): податок на додану вартість; акцизний збір;

- податок на прибуток підприємств;

- податок на прибутки фізичних осіб;

- мито;

- державний збір;

- податок на нерухоме майно (нерухомість);

- плата (податок) за землю;

- рентні платежі;

- податок на власників транспортних засобів і інших самохідних машин і механізмів;

- податок на промисел;

- збір за геологорозвідувальні роботи, виконані за рахунок державного бюджету;

- збір за спеціальне використання природних ресурсів;

- збір за забруднення навколишнього природного середовища;

- збір в Фонд по здійсненню заходів щодо ліквідації наслідків Чорнобильської катастрофи і соціального захисту населення;

- збір на обов'язкове державне соціальне страхування;

- збір на обов'язкове державне пенсійне страхування;

- збір в Державний інноваційний фонд;

- плата за торговий патент на деякі види підприємницької діяльності;

- фіксований сільськогосподарський податок;

- збір на розвиток виноградарства, садівництва і хмільництва;

- єдиний збір, стягнутий у пунктах пропуску через державну межу України;

- збір за використання радіочастотним ресурсом України.

До місцевих податків відносяться:

- податок на рекламу;

- комунальний податок.

До місцевих зборів (обов'язковим платежам) відносяться:

- готельний збір;

- збір за паркування автотранспорту;

- ринковий збір;

- збір за видачу ордера на квартиру;

- курортний збір;

- збір за участь у бігах на іподромі;

- збір за виграш на бігах на іподромі;

- збір з осіб, які беруть участь у грі на тоталізаторі й іподромі;

- збір за право використання місцевої символіки;

- збір за право проведення кіно- і телезйомок;

- збір за право проведення місцевого аукціону, конкурсного розпродажу й лотерей;

- збір за проїзд по території прикордонних областей автотранспортом, який відбуває за межі;

- збір за видачу дозволу на розміщення об'єктів торгівлі і сфери послуг;

- збір з власників собак;

- ексурсійно-туристичний збір.

Неперераховані Державні й інші цільові фонди, джерелом сплати мають винятково прибуток підприємств, який залишається після сплати всіх податків і зборів (обов'язкових платежів). Податки і збори (обов'язкові платежі), які відповідно до законів включаються в ціну товарів (робіт, послуг) або відносяться на їх собівартість, виплачуються незалежно від результатів фінансово-господарської діяльності.

С

творимо модель податку:

На основі цієї моделі характеризуються всі податки.

Виходячи з форми оподатковування, усі податки можна розділити на дві групи: прямі і непрямі (мал.2).

Прямі податки - це податки, стягнуті в результаті придбання й акумулювання матеріальних благ, які залежать від прибутку або майна, і платниками котрих безпосередньо є власники цих прибутків або майна.

Непрямі податки - це податки, які визначаються розміром споживання і не залежать від прибутку або майна платника, виступають у вигляді надвишки до ціни товару або послуги, і платником яких є кінцевий споживач даного товару або послуги.