Лекции по курсу «Теория ценных бумаг»

| Вид материала | Лекции |

- Лекции по курсу «Теория ценных бумаг», 347.23kb.

- Лекции по курсу «Теория ценных бумаг», 3266.73kb.

- Лекции по курсу «Теория ценных бумаг», 1266.35kb.

- Лекции по курсу «Теория ценных бумаг», 1166.77kb.

- Лекции по курсу «Теория ценных бумаг», 3232.48kb.

- Вопросы для подготовки к экзамену по курсу «Рынок ценных бумаг», 270.17kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Учебная программа по курсу «управление портфелем ценных бумаг» Специальность, 48.16kb.

- Контрольная работа по курсу «Рынок ценных бумаг». Тема работы: «Регулирование рынка, 187.04kb.

- Лекции по курсу «Теория ценных бумаг», 2785.6kb.

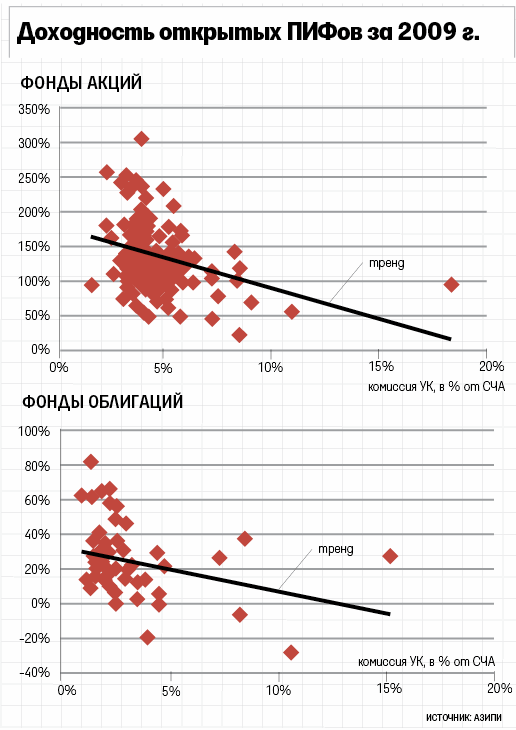

Бочкарева Т., Коваль Л. Платите меньше1Низкая плата за управление — отличный критерий выбора инвестиционного фонда, по крайней мере в период сильных колебаний фондового рынка, утверждают аналитики Минимальные комиссии управляющих могут служить лучшим индикатором будущего успеха взаимного фонда, следует из нового исследования международного агентства Morningstar. Причем ориентация на низкие комиссионные при выборе фонда в итоге может дать инвесторам лучшие результаты, чем даже широкоизвестные собственные рейтинги Morningstar. Они строятся на базе коэффициента, показывающего соотношение доходности фонда и степени риска на определенном интервале времени в прошлом (3, 5 или 10 лет). Чем выше коэффициент, тем большую доходность показал фонд при меньшем риске. Фонды выстраиваются по убыванию коэффициента. Первым 10% фондов (с максимальным значением коэффициента) Morningstar присваивает наивысший рейтинг «пять звезд». Следующие 22,5% фондов получают рейтинг «четыре звезды» и т. д. Рейтинг Morningstar, как правило, помогает инвесторам добиваться хороших результатов, но он оказался не столь эффективен при прогнозировании доходности во время больших колебаний на фондовом рынке, признают специалисты агентства. По их расчетам, в совокупности взаимные фонды с низкими комиссиями показывали лучшие результаты, чем более затратные фонды, по всем классам активов в различные периоды с 2005 г. по март 2010 г. Выстроив фонды в порядке возрастания комиссий и разделив весь список на пять равных частей, авторы исследования Morningstar, в частности, обнаружили, что самые дешевые фонды местных акций (из первой части) показали среднегодовую доходность в размере 3,35% в течение последующих пяти лет, а самые дорогие (последняя часть) — лишь 2,02%. «Так что комиссионные оказались лучшим индикатором для прогнозов», — делает вывод директор по фондовой аналитике и автор исследования Morningstar Рассел Киннел. По его словам, возможности «звездного» рейтинга Morningstar оказались ограниченными. Помнить о рискеНа российском рынке коллективных инвестиций в последние годы наблюдается аналогичная зависимость между результатами фондов и комиссиями управляющих, утверждает ведущий аналитик ссылка скрыта Евгений Хмельницкий. Причем, по его данным, российские открытые ПИФы с более низкими комиссиями в среднем демонстрировали более высокую доходность и в периоды активного роста рынка, например в 2009 г. (см. графики). На графиках показано, как соотносятся комиссии за управление, фактически списанные из активов фондов в течение года, и их доходности для конкретных открытых ПИФов акций и облигаций. «Минимальные комиссии обычно имеют индексные фонды со строгой декларацией, не требующие активного управления. Именно они в условиях высоких колебаний рынка показывали лучшие результаты», — поясняет управляющий директор по доверительному управлению ссылка скрыта ссылка скрыта. В кризисные годы инвесторы стремятся минимизировать издержки. «К примеру, российские инвесторы, готовые принимать на себя риски фондового рынка, сегодня чаще выбирают брокерское обслуживание или индексные фонды, а не более дорогие услуги — фонды активного управления и индивидуальное доверительное управление», — свидетельствует Гелюта. Размер издержек — хороший индикатор для инвестора, но он не должен быть главным критерием, в том числе при выборе инвестиционного фонда, утверждают участники рынка. По важности на первом месте должен стоять уровень риска фонда, который готов принять на себя инвестор, уверены Гелюта и Хмельницкий.  Минимальные комиссии могут предлагать некрупные фонды, лишь недавно начавшие работать на рынке, а инвестиции в них сопряжены с дополнительными рисками: они могут пользоваться менее надежными брокерами, иметь более дешевого, а в некоторых случаях подставного аудитора, что может привести к фатальным последствиям, предупреждает аналитик УК «Альфа-капитал» Михаил Лобанов. О значимости риска закрытия фондов говорят и данные Morningstar. С поправкой на усопшихФонды с рейтингом Morningstar «пять звезд» обычно показывают лучшие доходности, чем фонды с одной звездой. Но с 2005 г. по март 2010 г. пятизвездочные международные фонды акций показывали худший среднегодовой результат, чем фонды с одной звездой. Одна из причин — закрытие в этот период многих фондов с одной звездой. Их результаты не учитывались, а выжившие фонды с одной звездой, как правило, принимали большие риски и получали больший доход. Лишь 74 из 146 фондов с одной звездой, в 2005 г. инвестировавших в международные акции, пережили пять последующих лет. С учетом закрывшихся фондов традиционные рейтинги Morningstar дают лучший прогноз, говорит Киннел. 53% пятизвездочных фондов, инвестирующих в международные акции в 2005 г., выжили и в течение пяти последующих лет показали лучшие результаты, чем конкуренты, по сравнению с 13% фондов с одной звездой. Проблемы взаимоотношений ОФБУ и ПИФов.1 Еще в 2006 г. бывший руководитель ФСФР Олег Вьюгин высказывал недовольство работой ОФБУ. Дело в том, что ОФБУ регулировались лишь одной инструкцией ЦБ, которая гораздо более либеральна, чем правила управления ПИФами, за деятельностью которых следит ФСФР. Вьюгин считал, что арбитраж между регулированием бессмыслен, и хотел с ним покончить. Как выяснилось, свое желание он даже перевыполнил. 3 апреля 2007 года вышел приказ ФСФР «Об утверждении порядка осуществления деятельности по управлению ценными бумагами», который вступил в силу 6 июля 2007 года. Через полгода после его вступления в силу его положения должны будут исполнять все управляющие, кроме тех, кто работает с пенсионными деньгами и ПИФами. Получается, что приказ распространяется на банковских управляющих, хотя в предыдущей версии приказа было особо оговорено, что он не регулирует ОФБУ. Если новый приказ ФСФР не отменят, ОФБУ не смогут инвестировать в зарубежные акции. Следствием этого станет закрытие более 75 ОФБУ, существующих на рынке. Только у «Юниаструма» таких фондов 56. По правилам ФСФР управляющие могут инвестировать только в акции тех стран, с которыми у службы есть договоренность об обмене информацией. Проблема в том, что пока таких стран нет. Но правила работы с акциями зарубежных компаний не единственная напасть. В соответствии с приказом управляющий должен разработать методику разделения активов клиентов. Но в ОФБУ, где сотни или тысячи пайщиков, сделать это невозможно. Приказ также требует уведомлять клиентов о некоторых сделках в течение суток. В рамках ОФБУ такие сделки могут совершаться ежедневно. В этом случае физически невозможно рассылать более 10 000 извещений в день, что в целом и не требуется пайщикам. Вряд ли ФСФР заинтересована в том, чтобы ОФБУ с более, чем 30 000 клиентов и 20 млрд. руб. в один момент прекратили существование. Возвращение в пай2 Паевые инвестиционные фонды вновь демонстрируют признаки жизни: впервые после кризиса в них зафиксирован довольно устойчивый приток средств. И хотя на российском рынке сбережений частных лиц эти инструменты занимают крошечную долю, даже меньшую, чем до кризиса, снижение ставок по банковским депозитам и надежды на рост фондового рынка могут привести к дальнейшему росту вложений. МАКСИМ КВАША, НАДЕЖДА ПЕТРОВА, МАКСИМ АНДРИАНОВ Реальный отрицательный Депозит в Сбербанке принесет максимум 6% годовых, причем на не самых удобных условиях: вкладываться надо на два года, частичное снятие и пополнение не предусмотрено, да и срок этого "специального предложения" ограничен 31 августа. Условия чуть лучше или чуть хуже предложит клиенту и большинство остальных российских банков. А уж для того, чтобы найти доходность выше официального уровня инфляции, придется как следует побегать. С тем лишь, чтобы в результате доверить свои кровные малоизвестному, а возможно, и сомнительному кредитному учреждению. Экономисты называют разницу между банковской ставкой и уровнем инфляции реальной ставкой процента. Если она положительна, имеет смысл сберегать, если отрицательна — тратьте сегодня, не откладывая дело на потом. По данным Росстата, инфляция в России сейчас составляет 9,4% в годовом исчислении, то есть реальная доходность лучшего предложения Сбербанка — минус 3,4%. В среднем реальная ставка еще ниже — около минус 4,3%. По данным ЦБ, средняя доходность рублевых депозитов физлиц на срок до одного года в мае 2011 года составляла 5,1% (в январе — 5,4%, год назад — 7%, в январе 2010-го — 9,1%). И лишь по очень крупным вкладам, заметно выходящим за пределы гарантированных 700 тыс. руб., можно получить реальную доходность, близкую к нулевой. То, что в этих условиях российские граждане вообще доверяют свои сбережения банкам, кажется парадоксом. У него, впрочем, есть простое объяснение. Часть потребления неизбежно переносится на потом: скажем, отпуск обычно невозможно использовать ежемесячно. Кроме того, реальная ставка по кредитам все еще запретительно высока. Скажем, у того же Сбербанка номинальные процентные ставки по рублевым потребительским кредитам находятся в диапазоне 15,3-19,9%, то есть реальные — 6-10,5%. Переносить с помощью таких инструментов потребление из будущего в сегодняшний день рационально лишь для людей, рассчитывающих на довольно быстрый рост своих доходов. Пиф-паф Неудивительно, что растет интерес к вложениям на рынке ценных бумаг, в частности к самым доступным инструментам — ПИФам. В отличие от доверительного управления, входной билет в которое (в зависимости от управляющей компании) стоит несколько сотен тысяч, а то и миллионов рублей, здесь можно обойтись тысячами. Статистика Investfunds.ru свидетельствует, что в первой половине 2011 года наблюдался устойчивый приток средств частных инвесторов в открытые ПИФы, по динамике похожий на докризисный 2007-й. Так, чистый объем привлечения средств в ПИФы облигаций превысил 6,3 млрд руб., в фонды смешанных инвестиций — около 200 млн руб., фонды фондов — 40 млн руб. Общий объем превысил 5,8 млрд руб., втрое больше, чем год назад. Если бы не подвели фонды акций, могли бы привлечь и больше. Впрочем, именно последние выстрелили в июне. Только за этот месяц объем привлечения в открытые ПИФы акций составил 870 млн руб. Похоже, инвесторы в конце мая увидели локальный минимум российского фондового рынка и решили воспользоваться этой возможностью. Если эта гипотеза верна, то приток средств в ПИФы акций продолжится. Индекс ММВБ на середину прошлой недели составлял 1705, что, конечно, выше майского минимума — 1573, но значительно ниже и локального максимума 2011 года (1860), и абсолютного докризисного (1970 пунктов). Есть основания рассчитывать и на продолжение притока в фонды облигаций: при сравнимом с депозитами риске они обеспечивают несколько более высокую доходность. Хотя, конечно, никаких госгарантий, так что наибольший интерес эта возможность представляет для желающих инвестировать больше 700 тыс. руб. Время для покупок? Опрошенные "Деньгами" аналитики уверены, что для частного инвестора, особенно для относительно обеспеченного, фондовый рынок — хорошая альтернатива банкам. Вице-президент УК "Тройка Диалог" Игорь Прохаев говорит: "Многие инвесторы не совсем верно оценивают риск России. Если это понимание придет к инвесторам, то Россия будет гораздо более популярна. И в этих условиях сидеть в депозитах с минимальной доходностью или в облигациях, на мой взгляд, неправильно. Сейчас правильный момент для того, чтобы быть в акциях. Рисков глобальных и локальных не так много. Именно в акциях можно сейчас заработать. Не депозит 4%, а гораздо больше". Олег Ачкасов из компании "ВТБ Капитал" уверен, что одна из главных причин неизбежности притока средств частников на фондовый рынок — высокая инфляция: "Приток средств на фондовый рынок и в ПИФы является естественным следствием поиска инструментов, которые дадут доход, превышающий ставки по депозитам, которые заметно упали за прошедшие два года".  Директор по стратегическому маркетингу УК "Альфа-Капитал" Вадим Логинов указывает на усиливающуюся дифференциацию предпочтений разных доходных групп. Для относительно малообеспеченных в нынешних условиях — при отрицательной реальной ставке процента — сбережения теряют смысл. Более же состоятельные имеют возможность воспользоваться плодами послекризисного роста на фондовых и сырьевых рынках. "Часть населения, у которой не все уходит в потребление и более высокая толерантность к рискам, естественно, направляет часть своих доходов на инвестиции в ценные бумаги (акции, облигации, паи ПИФов, структурные продукты), инструменты, связанные с товарными рынками (в том числе и золото),— говорит Логинов.— Кстати, то, что граждане с большими доходами инвестируют больше, описано гипотезой социальной дифференциации сбережений Калдора. Тем самым, кстати, они обеспечивают себе дополнительный доход. Будем надеяться, что это будет осознавать более широкий круг домохозяйств в России и активнее инвестировать". Для непрофессиональных инвесторов этот рынок может оказаться непростым, говорили многие из собеседников "Денег". Главный экономист УК "Финам Менеджмент" Александр Осин напомнил, что ПИФы "проспали движение наверх" в начале 2011 года. И теперь, по его словам, они могут прийти на "раздачу шляп". "Надо быть опытным инвестором, чтобы иметь заработок",— говорит эксперт ЦМАКП Игорь Поляков. С ними согласна и начальник аналитического отдела BNP Paribas Юлия Цепляева: "Физические лица всегда запаздывают с перелокацией ресурсов". Кроме того, она напоминает, что "приток в фондовый рынок — не очень устойчивая тенденция". Впрочем, рынок ПИФов в России очень мал. Руководитель аналитического департамента банка "Открытие" Владимир Саввов напоминает: "Совокупная стоимость чистых активов всех ПИФов — меньше 0,5 трлн руб., это пока небольшие суммы в сравнении с 10 трлн банковских депозитов". При этом после кризиса чистые активы российских ПИФов росли значительно медленнее и рублевых, и валютных депозитов (см. диаграмму). А с американским рынком наша структура вложений в финансовые инструменты вообще несравнима. Там на конец 2009 года активы паевых фондов (около $11 трлн) кратно превышали объем банковских депозитов. Куда идет рынок? Аналитиков инвестиционных компаний часто упрекают в чрезмерном оптимизме. Иногда даже ругают за то, что, работая на sell-side, на продажи, они исполняют функции рекламных агентов. И все же опрос "Денег" продемонстрировал, что абсолютного единства среди них нет. Естественно, многие уверены в недооцененности российского рынка и прогнозируют, что к концу 2011 года он вырастет, а то и выйдет на рекордные уровни. Один из завзятых пессимистов — Игорь Нуждин из Номос-банка ожидает, что "на конец года индекс РТС (сейчас — 1939) будет торговаться в коридоре 2000-2100 пунктов". При этом он не исключает коррекционного движения вниз осенью. Олег Ачкасов из компании "ВТБ Капитал" говорит, что "если не будет суверенных дефолтов в еврозоне, то есть все основания предполагать, что индекс РТС сможет закончить год в диапазоне 2200-2400 пунктов". "Тройка Диалог" прогнозирует 2200 по индексу РТС на конец года. Ярослав Лисоволик из Дойче Банка — 2300 пунктов. Впрочем, некоторые аналитики не так прямолинейны. Так, Владимир Савов из банка "Открытие" ожидает "волатильных торгов на протяжении лета", однако все же указывает на то, что "российские акции остаются недооцененными по отношению к средним значениям развивающихся рынков — до 50% по некоторым секторам". Олег Шагов из Промсвязьбанка уклонился от прямого ответа: "В текущих непростых рыночных условиях, буквально напичканных латентными рисками, от российского фондового рынка в ближайшие девять месяцев вряд ли стоит ждать подъема по прямой линии". Тем не менее он не видит в этом проблемы, скорее "возможность подешевле купить фундаментально недооцененные отечественные бумаги". А Александр Головцов из УК "Уралсиб" предложил целый набор сценариев, от сильного роста на 30-40% до резкого снижения на 30-50%. Причем среди определяющих факторов — и состояние глобальной макроэкономической конъюнктуры, которая "подошла к переломной точке между кратковременным торможением и рецессией", и отношение инвесторов к будущему президенту России. Впрочем, что бы ни говорили аналитики, не стоит забывать, что ошибаться свойственно всем, что прогнозы динамики фондового рынка регулярно отправлялись в мусорную корзину, что на любой прогноз у любого аналитика есть целый набор дисклеймеров и заранее подготовленных объяснений, почему он может не сбыться. Ну и конечно, надо помнить: доходность бывает не только положительная и всегда есть возможность проиграть. |