Симонова Л. Б. Стратегический менеджмент

| Вид материала | Анализ |

- Методические указания по выполнению контрольных работ по дисциплине «Стратегический, 130.51kb.

- Программа дисциплины Стратегический менеджмент для направления 080100. 68 «Экономика», 188.42kb.

- Учебной работе Н. А. Златин экзаменационные вопросы по дисциплине «Стратегический менеджмент», 28.97kb.

- Методические указания по выполнению практических работ по дисциплине «Стратегический, 695.46kb.

- Программа дисциплины «Стратегический менеджмент» для направления 080500. 68 «Менеджмент», 174.02kb.

- Программа «мва: Менеджмент Международный бизнес» Учебный проект по дисциплине: «Стратегический, 546.44kb.

- Рабочая программа по дисциплине «Стратегический менеджмент» для студентов специальности, 162.48kb.

- Рабочая программа учебной дисциплины «моделирование при стратегическом планировании», 242.46kb.

- Книга "Стратегический менеджмент", 6572.18kb.

- Методические указания к курсовой работе по дисциплине «Стратегический менеджмент», 232.83kb.

Пример определения уровня риска статистическим методом

| Предшествующие периоды | Частота возникновения потерь (f, %) | ||||

| Безрисковая область | Область минимального риска | Область повышенного риска | Область критического риска | Область недопустимого риска | |

| общ | 2 | 3 | 4 | 5 | |

| 1 | 075 | 032 (42%) | 033(44%) | 0,05 (7%) | 0 05 (7%) |

| 2 | 080 | 035(45%) | 020 (25%) | 0 20(25%) | 0,05 (5%) |

| 3 | 085 | 0005(5%) | 0 17(20%) | 025(30%) | 0,38 (45%) |

В табл. 1.16 частота возникновения потерь определяется по формуле

= n/nобщ

где п — число случаев наступления конкретного уровня потерь, nобщ — общее число случаев в статистической выборке, включая успешные предпринимательские риски.

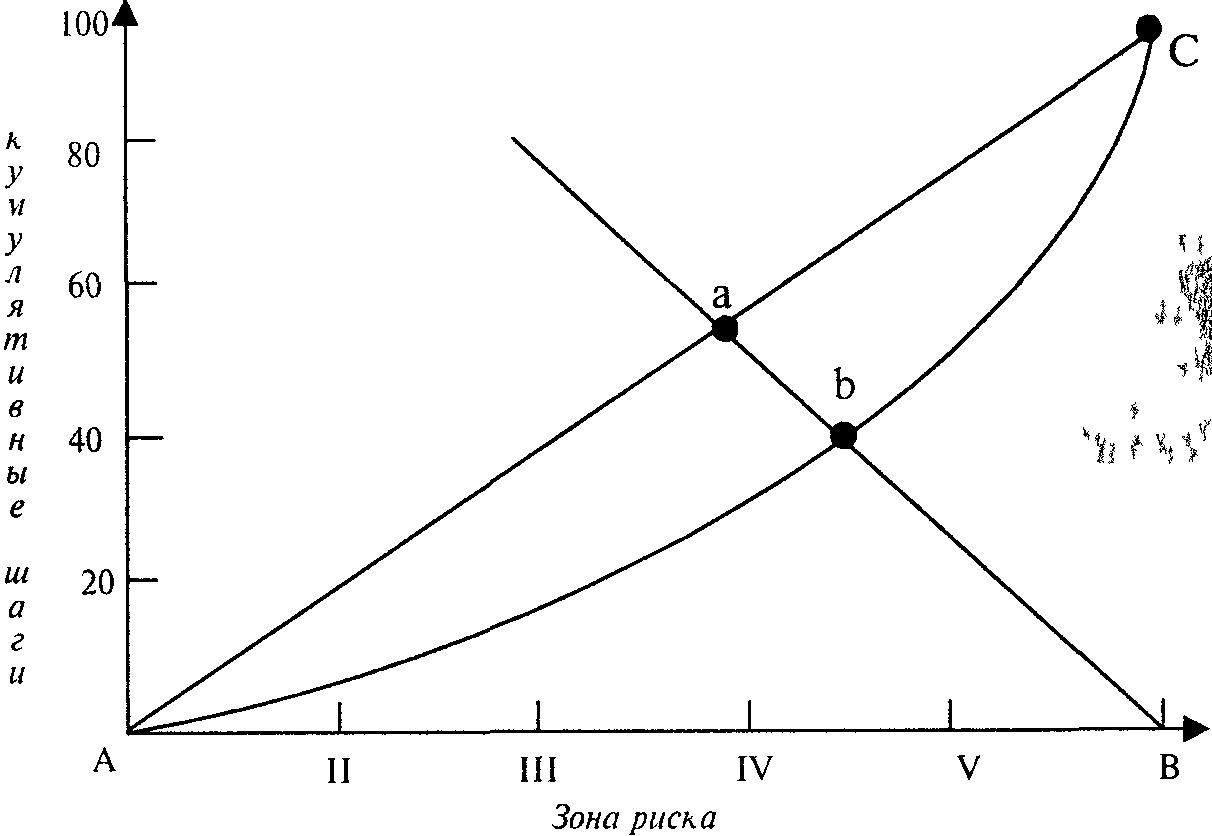

Уровень риска Уp.max определяется по частоте возникновения потерь для чего строится график комулятивных итогов (рис. 1.18) За последний год комулятивные итоги означают, что частота потерь в области II - 5%, III - 25%, IV - 55% , V - 100%.

Рис 1 18 Определение уровня риска с помощью графика Лоренца

Кривая АbС является кривой Лоренца, характеризующей уровень риска. Чем больше отклонение кривой Лоренца от прямой АС (безрисковой прямой), тем выше уровень риска. Количественно этот показатель может быть определен следующим образом.

Ур = (1 – ab/ac)

Линия Лоренца может быть построена по нескольким периодам (см. табл. 1.16), что позволяет провести некоторые обобщения по поводу допустимости уровня риска для конкретных условий хозяйствования.

Метод экспертных оценок. Применяется в тех случаях, когда отсутствует статистическая информация по аналогичным направлениям деятельности предприятия. В основе метода лежит обработка мнений экспертов по набору рисков, идентифицированных самими экспертами (табл. 1.17).

Таблица 1.17

Расчет рисков хозяйственной деятельности предприятия экспертным методом

| № | Вид риска (фрагмент) | Средняя оценка V1 | Приоритет | Вес, W1 | Вероятность, P1 |

| Коммерческий риск. А. Маркетинговый риск. | |||||

| 1 | Риск недостаточного уровня конкурентоспособности продукции | 5 | 1 | 0,1 | 0,5 |

| 2 | Риск недостаточной доли рынка | 5 | 1 | 0,1 | 0,5 |

| 3 | Риск недостаточной ориентации структуры фирмы на маркетинговую концепцию | 4 | 2 | 0,055 | 0,22 |

| 4 | Риск ошибок в формировании ценовой политики | 2 | 2 | 0,055 | 0,11 |

| 5 | Риск недостаточного сбыта продукции | 2 | 2 | 0,055 | 0,11 |

| 6 | Риск задержки выхода продукции на рынок | 2 | 2 | 0,055 | 0,11 |

| | Вероятность по группе А | | | 0,42 | 1,55 |

| | Вероятность по группе рисков предприятия в целом | | | 1,00 | 6,31 |

Одной из главных задач в применении экспертного метода является составление полного перечня простых рисков как непересекающихся, не зависящих друг от друга событий. Затем дается количественная экспертная оценка следующих показателей оценка риска в баллах, приоритет в баллах.

В нашем примере табл. 1.17 использованы три приоритета:

1 — риск способен существенно повлиять на конечные показатели деятельности предприятия,

2 — риск оказывает умеренное влияние, которое может быть существенно снижено управляющими воздействиями,

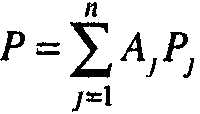

3 — риск не окажет влияния на показатели предприятия Соотношение весов, соответствующих приоритетам от 1 до 3, равно 10 баллам Вероятность возникновения риска эксперт определяет в указанном диапазоне с последующим определением обобщенной оценки по формуле

,

где Р — обобщенная оценка риска, Аj — вес риска в баллах, Рj — показатель вида риска

Анализ результатов свидетельствует о том, что в системе рисков представленного хозяйственного объекта влияние маркетинговых рисков значительно — 0,42. Однако вероятность их возникновения относительно невелика — 1,55 балла по сравнению с максимальным значением 10 баллов. Выявление наиболее значимых рисков позволит направить управляющие воздействия именно в этом направлении.

2. Методы анализа маркетинговых возможностей предприятия

2.1. Портфельный анализ

Термин «портфолио», возникший в сфере финансов, означает «оптимальный с точки зрения сочетания риска и доходности набор инвестиций». Применительно к предприятию портфолио-анализ представляет собой распределение его деятельности по отдельным стратегиям относительно продуктов и рынков. Это инструмент, с помощью которого руководство предприятия выявляет потенциальные возможности на рынке и формирует новые стратегии.

Портфельный анализ — это инструмент, с помощью которого предприятие оценивает свою хозяйственную деятельность с целью вложения средств в наиболее прибыльные и перспективные направления и прекращения или сокращения инвестиций в неэффективные проекты. Таким образом он обеспечивает ясное представление о затратах и прибыли диверсифицированной фирмы.

Основным приемом портфельного анализа является построение двумерных матриц, с помощью которых бизнес-единицы или отдельные продукты сравниваются между собой по таким критериям, как темпы роста продаж, стадия жизненного цикла, доля рынка. Разнятся методики наборами переменных, однако в любом случае это двухмерные матрицы, в которых по одной оси фиксируются значения внутренних возможностей фирмы, по другой — внешние факторы.

Портфельный анализ позволяет решить следующие задачи:

согласование бизнес-стратегий разных производственных подразделений предприятия, обеспечивающее при этом равновесие в их развитии;

распределение ресурсов между подразделениями;

анализ портфельного баланса;

обоснование направлений реструктуризации предприятия (слияние, ликвидация, поглощение).

Этапы портфельного анализа:

1. Все виды деятельности предприятия разбиваются на стратегические единицы бизнеса

Стратегическая единица бизнеса — это внутрифирменная организационная единица, отвечающая за разработку стратегии фирмы в одном или нескольких сегментах рынка.

2. Определяются относительная конкурентоспособность и перспективы развития соответствующих рынков

3. Разрабатывается стратегия бизнес-единиц

4. Дается сравнительный анализ бизнес-стратегий с выявлением потребностей в ресурсах и формируется единая стратегия фирмы

Построение портфельных матриц требует большой работы по сегментации рынка, сбору маркетинговой информации Различия методов портфельного анализа состоят в подходах к оценке конкурентных позиций стратегических единиц бизнеса и привлекательности рынка.

Метод портфельного анализа на основе матрицы «Мак-Кинси», т.е. «экрана бизнеса», предусматривает анализ рынков на основе двух факторов привлекательности отрасли и конкурентоспособности предприятия (рис. 2.1).

Рис. 2 1 Матрица портфельного анализа (общий вид)

Для построения матрицы необходимо выполнить следующие этапы:

1. Оценить привлекательность отрасли на основе выбора ключевых факторов успеха данного отраслевого рынка (табл. 2.1). Каждый фактор получает вес, отражающий его значение для достижения стратегических целей фирмы. Оценка рынка по каждому фактору дается экспортно от единицы — низкая привлекательность, до пяти — высокая.

Таблица 2.1