Симонова Л. Б. Стратегический менеджмент

| Вид материала | Анализ |

| Комплексный мультипликатор финансового состояния Операционный анализ — Классификация затрат Таблица 3.8 Операционный анализ для двух продуктов 3.2. Анализ экономического роста предприятия Формульный метод |

- Методические указания по выполнению контрольных работ по дисциплине «Стратегический, 130.51kb.

- Программа дисциплины Стратегический менеджмент для направления 080100. 68 «Экономика», 188.42kb.

- Учебной работе Н. А. Златин экзаменационные вопросы по дисциплине «Стратегический менеджмент», 28.97kb.

- Методические указания по выполнению практических работ по дисциплине «Стратегический, 695.46kb.

- Программа дисциплины «Стратегический менеджмент» для направления 080500. 68 «Менеджмент», 174.02kb.

- Программа «мва: Менеджмент Международный бизнес» Учебный проект по дисциплине: «Стратегический, 546.44kb.

- Рабочая программа по дисциплине «Стратегический менеджмент» для студентов специальности, 162.48kb.

- Рабочая программа учебной дисциплины «моделирование при стратегическом планировании», 242.46kb.

- Книга "Стратегический менеджмент", 6572.18kb.

- Методические указания к курсовой работе по дисциплине «Стратегический менеджмент», 232.83kb.

Комплексный мультипликатор финансового состояния

| Финансовое состояние | Оценки |

| Финансовая устойчивость | Недостаточная |

| Платежеспособность | Низкая |

| Деловая активность | Норма |

| Доходность | Норма |

| Имущественное состояние | Норма |

| Финансовое состояние | Неудовлетворительное |

Финансовые коэффициенты могут оцениваться на основе установленных интервалов, которые являются допустимыми (норма) либо не удовлетворяют требованиям (ниже либо ниже нормы). Базой для установления интервалов можно принять:

среднеотраслевые показатели,

показатели, официально принятые для установления банкротства предприятий,

показатели наиболее преуспевающих конкурентов,

показатели наиболее благоприятных периодов в деятельности самого предприятия,

показатели, уровень которых само предприятие считает для себя достаточным

Использование процедуры комплексной оценки и агрегирование результатов качественного анализа до самого высокого уровня иерархии показателей позволяет сформулировать итоговую характеристику финансового состояния предприятия, выраженную в краткой форме (зачастую одним словом, например «отлично»). Если конечный показатель ухудшится, необходимо выявить причины отклонений, опускаясь на более низкие уровни дерева финансовых коэффициентов.

При построении дерева финансовых показателей не следует слишком «перегружать» систему на каждом уровне не должно быть более 5—7 показателей, которые могут быть оценены количественно, число уровней не должно быть более 3-5, при ранжировании показателей необходимо учесть все причинно-следственные связи между ними.

Операционный анализ — это анализ соотношения и взаимного влияния цен на товары, объемов реализации, затрат и прибыли, получаемой предприятием (другие названия, анализ «затраты — объем прибыли»). Преимущества операционного анализа обусловлены тем, что его методика сводит воедино результаты маркетинговых исследований, учет затрат и производственное планирование.

В аналитических целях затраты предприятия подразделяются на постоянные и переменные, прямые и косвенные (табл. 3.7).

Таблица 3.7

Классификация затрат

| Виды затрат | Постоянные | Переменные |

| Прямые | Амортизация основных средств Заработная плата повременщиков | Затраты на материалы Сдельная заработная плата Силовая электроэнергия |

| Косвенные | Заработная плата администрации. Аренда. Амортизация здания Отопление | Коммерческие расходы Обслуживающие хозяйства |

Операционный анализ, применяемый на практике, имеет модификации для одного вида продукта, для группы продуктов. Наиболее часто применяем операционный анализ для группы продуктов, так как любая фирма стремится вести обоснованную амортизационную политику. Операционный анализ позволит ответить на важнейший вопрос: какой продукт следует производить? При проведении операционного анализа по нескольким продуктам возникает важная учетная проблема, распределение косвенных затрат по продуктам, что требует выбора базы для такого рода распределения. Возможно распределение некоторых расходов пропорционально доле выручки от продукта А в полной выручке предприятия, доле зарплаты основных производственных рабочих, приходящейся на продукт А, и др.

Методика операционного анализа для двух продуктов — А и В — иллюстрируется примером, приведенным в табл. 3.8.

Таблица 3.8

Операционный анализ для двух продуктов

| Показатели деятельности предприятия | Продукт А | Продукт В | Результат, (А+В) |

| 1 | 2 | 3 | 4 |

| 1 Объем реализации, шт. | 100 | 60 | 160 |

| 2 Цена единицы, руб. | 5 | 10 | - |

| 3 Выручка, руб. | 500 | 600 | 1100 |

| 4 Переменные расходы на единицу | 4 | 3 | - |

| 5 Переменные затраты на продукт, руб (п4 х п1) | 400 | 180 | 680 |

| 6 Постоянные расходы, руб. | - | - | 300 |

| 7 Маржа (вклад на покрытие) (п2 - п4) | 1 | 7 | - |

| 8 Заработная плата рабочих | 240 | '320 | 560 |

| 9 Постоянные расходы (распределены пропорционально п8) | 128 | 172 | 300 |

| 10 Прибыль (п2 — п4 — п9) | -28 | 248 | 220 |

Анализ показывает, что производство продукта В прибыльно, а продукта А убыточно при данных объемах продаж, ценах и затратах. Однако простейшее решение — избавиться от продукта А — может оказаться неверным. Необходимы дополнительные исследования, не изменятся ли все показатели, формирующие конечные результаты, если изменится ассортиментная политика.

3.2. Анализ экономического роста предприятия

Проблема оценки стоимости предприятия как бизнеса возникает не только в случаях присоединения, слияния, поглощения, продажи части предприятия как бизнеса, приобретения акций. Это лишь одна часть проблемы. Другой частью является определение экономического роста предприятия с позиций рыночных оценок.

Существует большое количество точек зрения на категорию стоимости предприятия. Конечным измерителем стоимости предприятия является цена его возможной реализации на рынке.

Оценка стоимости предприятия может осуществляться на основе разных подходов с позиций интересов субъекта оценки. Чтобы оценить стоимость предприятия с целью определения его инвестиционной привлекательности, необходимо построить все расчеты с позиций интересов владельцев акции, которые не имеют других интересов в деятельности предприятия, кроме получения дивидендов. Существуют и другие цели экономической оценки предприятия как бизнеса.

Экономический рост предприятия делает его инвестиционно привлекательным. Размер реинвестируемой прибыли характеризует возможности экономического роста в перспективе. Согласно методике «Дюпон» экономический рост компании определяется следующим образом:

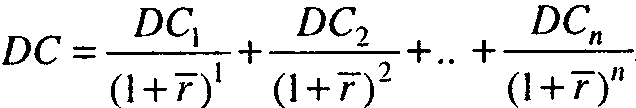

Характеризует рост ценности бизнеса показатель рыночной стоимости предприятия

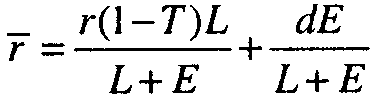

где DCi — добавленная стоимость по годам оценки (i = 1, 2, ..., n), — средневзвешенная стоимость капитала:

r — кредитная ставка банка; Т — ставка налога на прибыль, L — сумма кредитов банка, Е — собственный капитал, d — процент дивидендов:

где Рск — рентабельность собственного капитала

Сущность профессиональной оценки стоимости бизнеса заключается в определении текущих и будущих выгод от владения» бизнесом или его частью в денежном выражении.

Накопленный опыт оценки бизнеса предлагает определенный сценарий, позволяющий провести оценку достоверно и минимизировать ошибки. К основным этапам оценки следует отнести:

Оценка бизнеса должна опираться на следующие знания:

профессиональные знания методов оценки,

знания экономики предприятия и всех закономерностей эффективного использования активов предприятия, требований к оптимальному имущественному комплексу в разных сферах хозяйствования,

знания правового и экономического окружения современного бизнеса,

знания законов рынка,

знания учета и отчетности на предприятии,

знания теории н методик финансового анализа

Основными источниками информации оценщика следует считать

ретроспективный баланс предприятия, реконструируемый оценщиком в экономический баланс.

отчет о прибылях и убытках,

отчет о движении денежных средств;

экспертные оценки специалистов о реальном состоянии активов предприятия,

статистическая и прогнозная информация о рынке, на котором функционирует оцениваемое предприятие.

Недостатки, затрудняющие применение финансовой отчетности для целей оценки, заключаются в следующем

финансовая отчетность содержит ретроспективную информацию, которая к моменту оценки устаревает,

большая часть активов оценивается по затратам на приобретение и не отражает их рыночной стоимости,

остаточная стоимость активов не отражает морального и физического состояния активов,

некоторые активы не отражены в балансе (например, неамортизируемые нематериальные активы, рекламные материалы),

дебиторская задолженность требует переоценки, особенно по просроченным и сомнительным долгам,

товарно-материальные запасы не отражены по их рыночной стоимости;

отчетность может искажать реальную картину по причине «двойной» бухгалтерии,

отчетность может содержать непреднамеренные ошибки бухгалтера,

возможно сокрытие активов для целей налогообложения.

Для того, чтобы сделать финансовую отчетность более пригодной для оценки бизнеса, оценщик реконструирует ее, используя следующие приемы:

1. Составление экономического баланса, в котором все балансовые показатели заменены экономическими, а именно

основные средства оценены по рыночной стоимости;

дебиторская задолженность оценена с позиций возможности ее возврата,

кредиторская задолженность определяется с позиций реальных возможностей предприятия ее возврата (возможно, кредитор уже не имеет претензий).

2. Составление приведенного ретроспективного отчета о прибылях и убытках (за 5 лет), который требует:

исключить «случайные» доходы (например, продажа земельного участка),

исключить позиции, делающие организацию несопоставимой с другими хозяйствующими субъектами отрасли

3. Составление прогнозного отчета о прибылях и убытках, который отражает мнение оценщика о будущей прибыльности предприятия, возможно. лучшем использовании приобретаемого бизнеса.

Формульный метод используется для оценки предприятий, которые наиболее часто продаются, и оценщик имеет накопленный опыт оценки объектов определенного вида.

Источников появления формулы для оценки бизнеса может быть два:

формула заимствована из рыночной практики;

формула разработана оценщиком самостоятельно.

Приведем наиболее типичные случаи применения формул к оценке бизнеса в рыночных странах (табл. 3.9).

Таблица 3.9