1. Понятие и структура общественного сектора (далее – ос)

| Вид материала | Документы |

- 1. Понятие и структура общественного сектора, 1618.1kb.

- Темы курсовых и выпускных квалификационных работ Направление: экономика общественного, 412.82kb.

- Учебно-методический комплекс дисциплины «Экономика общественного сектора. Часть Финансы, 172.71kb.

- Программы фка, 2011 Раздел Экономическая теория общественного сектора. Бюджетная система, 40.23kb.

- Тематика рефератов, докладов, научных исследований публикаций по курсу «Экономика общественного, 23.51kb.

- Примерная программа наименование дисциплины: Экономика общественного сектора Рекомендуется, 330.11kb.

- Рабочая программа дисциплины (модуля) Экономика общественного сектора, 549.18kb.

- Лекции №1 13 учебного курса "Экономика общественного сектора", 1799.23kb.

- Государственный образовательный стандарт среднего профессионального образования: понятие,, 38.95kb.

- Положение о конкурсе "лучший студенческий проект по развитию общественного транспорта", 82.31kb.

51. Распределение налогового бремени в условиях монополии

Как и на конкурентном рынке, решающее значение имеет гибкость экономического поведения, т.е. способность без значительных потерь переходить под влиянием налога в адекватную ему новую точку равновесия. Если монополист, в полной мере использовав преимущества своего положения до введения налога, не имеет возможности выбрать относительно равноценную ситуацию после его появления, он вынужден нести налоговое бремя. Для монополиста гибкость — это способность менять объем продаж (выпуска) в достаточно широком диапазоне при относительно небольших сдвигах в уровне предельных издержек. Данное свойство представляет собой аналог эластичного предложения на конкурентном рынке.

Монополист, продающий уникальный товар, стоит перед выбором: или полностью принять на себя налоговое бремя, или покинуть рынок. Сфера действия налога формируется в данном случае так же, как при абсолютно неэластичном предложении на конкурентном рынке.

Однако и весьма значительная гибкость экономического поведения сама по себе не обеспечивает монополисту возможность покинуть сферу действия налога. Перемещение налогового бремени зависит не только от него, но и от поведения его контрагентов. Чтобы убедиться в этом, рассмотрим ситуацию, когда предельные издержки монополиста постоянны, что в некотором смысле эквивалентно абсолютно эластичному предложению.

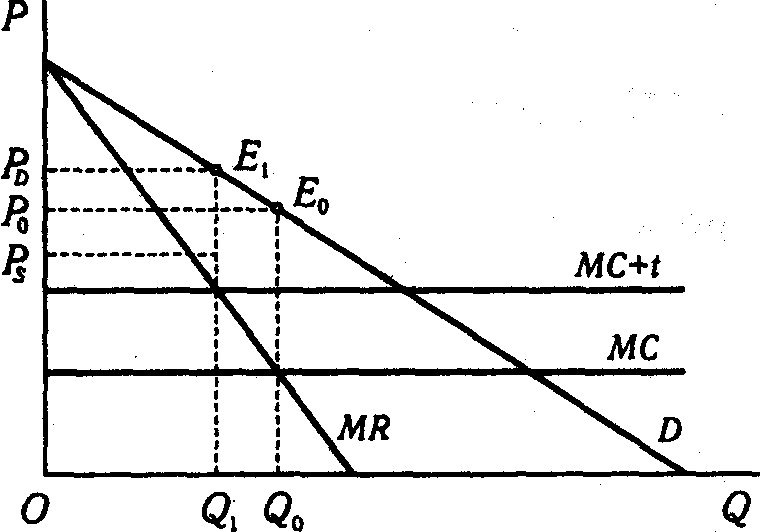

Вынужденный под воздействием налога отказываться от наиболее предпочтительного доналогового равновесия Е0 монополист стремится повысить цену, чтобы покрыть дополнительные издержки. Для этого он вынужден сокращать объем продаж, что в данном случае означает переход на все более эластичные участки линии спроса. В результате возможности перемещения налогового бремени ограничиваются. "Цена покупателей" РS выше доналоговой цены Р0, но "цена продавца" РS, — ниже Р0.

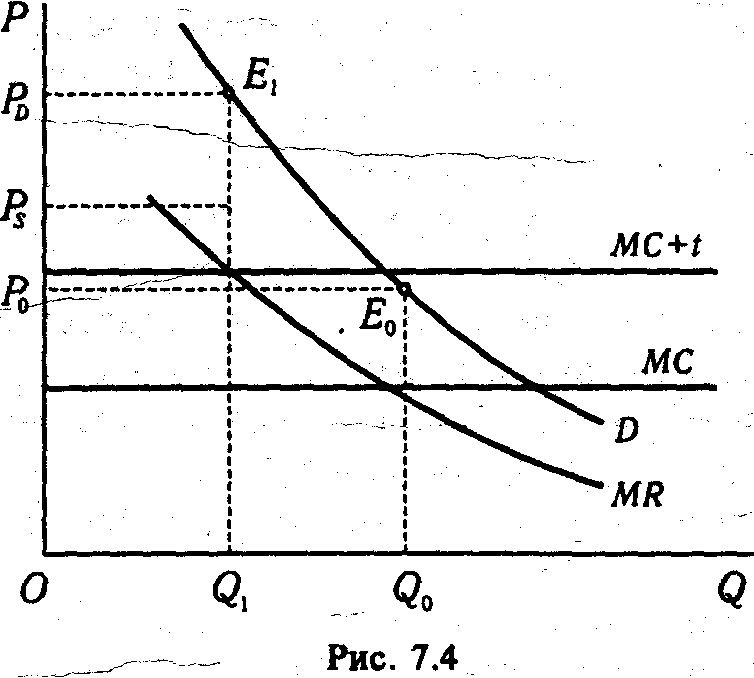

Что происходит, если сдвиг точки равновесия на более эластичные участки кривой спроса не имеет места? Представим себе монополизированный рынок, функция спроса на котором характеризуется постоянной эластичностью по цене.

Как известно, MR = Р(1+1/еd). Естественно полагать, что ed < —1. Иными словами, речь пойдёт о нормальном товаре, а монополист выбирает такую точку равновесия, чтобы предельный доход был как минимум неотрицательным. Обозначим сумму (1+1/ed) символом z. Очевидно, 0 < z <\. Поскольку в состоянии равновесия MR = МС, прирост Δz под влиянием налога составляет t, а прирост цены ΔР равен t / z. Следовательно, при постоянной эластичности спроса цена на монополизированном рынке возрастает больше, чем на величину налога.

На рис. 7.4 этому соответствует "раструб", образуемый кривыми спроса и предельного дохода. Кривые расходятся тем больше, чем ближе z к нулю, иными словами, чем ниже эластичность спроса. Таким образом, отсутствие свободы маневра у покупателей обусловливает резкое ухудшение их положения под воздействием налога.

Коль скоро "цена покупателей" РD увеличивается больше, чем на t, то не только она, но и "цена продавца" РS выше первоначальной, доналоговой цены Ру. Это, однако, не означает, что для монополиста посленалоговая ситуация заведомо лучше доналоговой. Существенна не только цена, но и объем продаж (а он сокращается), и издержки (а они теперь включают налог).

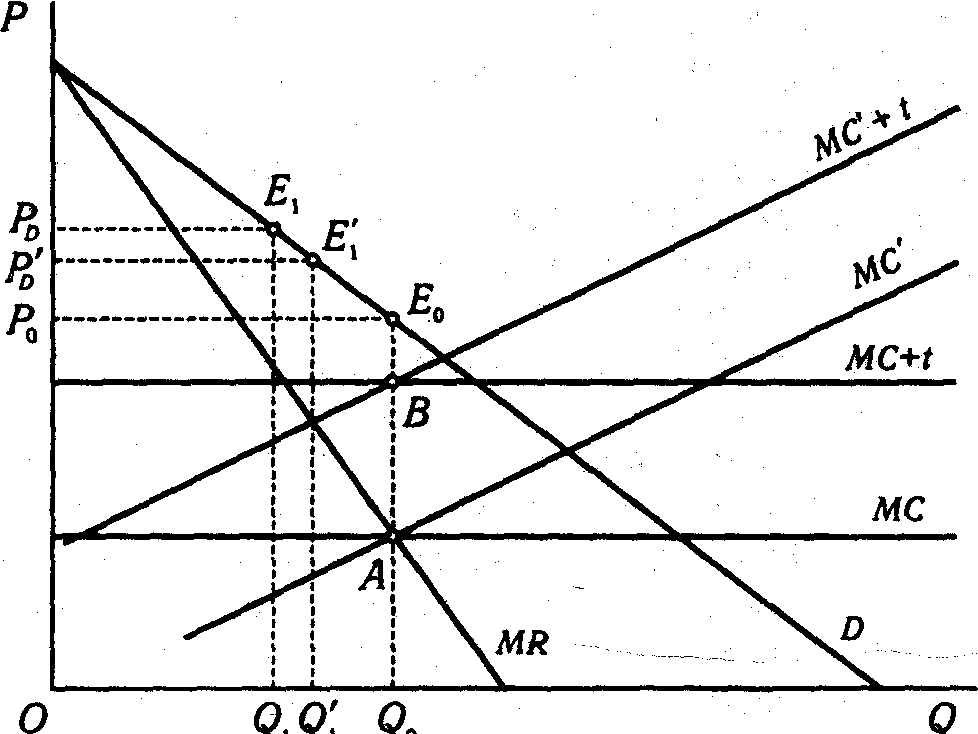

Что изменится, если отказаться от предположения о постоянстве предельных издержек? В обоих случаях предполагается одно и то же доналоговое равновесие E0 и специфический налог в размере t, так что линии МС и МС' проходят через точку А, а линии (МС + + t) и (МС'+ t) — через точку В. Посленалоговое равновесие при постоянном значении МС достигается в точке E1, а при предельных издержках, соответствующих МС', — в точке E’1. Этим точкам отвечают "цены покупателей" РD и РD'. Хорошо видно, что, чем круче линия МС', т.е. чем менее гибко поведение монополиста, тем меньшее сокращение выпуска (с Q0 до Q1' ) вызывает налог. Соответственно тем меньше повышается цена (с Р0 до РD').

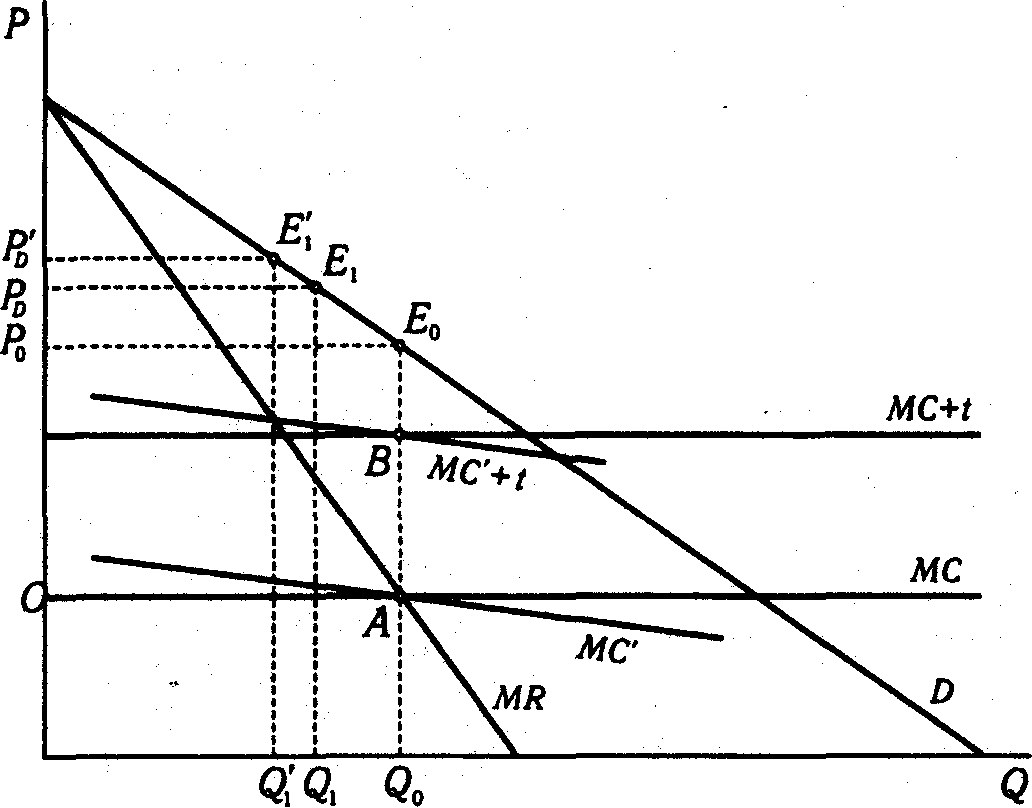

Если предельные издержки уменьшаются с ростом продаж, сокращение выпуска и повышение цены приобретают, при прочих равных условиях, большие масштабы, чем при постоянстве предельных издержек (см. рис. 7.6, обозначения на котором те же, что на рис. 7.5).

П

еремещение налогового бремени на рынке труда

еремещение налогового бремени на рынке трудаКоль скоро эластичности спроса и предложения играют решающую роль в формировании сфер действия налогов, особый интерес представляют рынки, для которых характерны в определенном смысле необычные соотношения эластичностей. Это относится в первую очередь к рынку труда. Между тем рынок труда служит ареной перемещения весьма значительной части налогов, прежде всего налогообложения заработной платы.

К

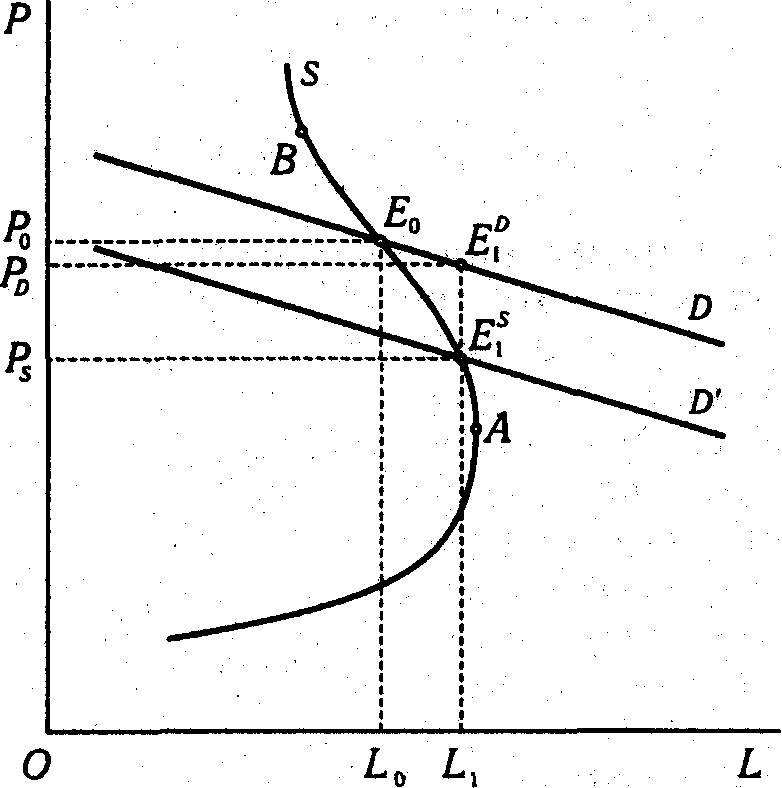

ак правило, правомерно считать, что рынок труда по своим свойствам близок к конкурентному. В то же время эластичность предложения труда при различных значениях его цены может быть как положительной, так и отрицательной (см. рис. 7.8, на котором L — количество реализуемого на рынке труда, Р — его цена, т.е. ставка заработной платы, S — кривая предложения труда).

ак правило, правомерно считать, что рынок труда по своим свойствам близок к конкурентному. В то же время эластичность предложения труда при различных значениях его цены может быть как положительной, так и отрицательной (см. рис. 7.8, на котором L — количество реализуемого на рынке труда, Р — его цена, т.е. ставка заработной платы, S — кривая предложения труда).При невысоких ценах (ниже точки Л на рис. 7.8) предложение труда растет по мере повышения цены. Однако дальнейшее увеличение Р приводит к тому, что часть работников начинают отказываться от сверхурочных работ и т.п., а некоторые вообще покидают рынок труда. Последнее происходит, когда в семье имеется несколько .работников, и более высокий заработок одних членов семьи позволяет другим отказываться от оплачиваемого труда в пользу учебы, ведения домашнего хозяйства или раннего выхода на пенсию. Итак, на определенном участке кривой S, отмеченном на рисунке точками А и В, L сокращается с повышением Р, так что эластичность предложения на этом участке отрицательна. Наконец, при достаточно высоких ценах предложение почти стабилизируется: на рынке труда остаются те, кто практически при любых обстоятельствах не склонны его покидать, и почти все они работают в течение стандартного для данного общества времени (например, 8 часов в день). Соответственно выше точки В линия 8 близка к вертикали.

Если точки доналогового и посленалогового равновесия располагаются на участке ниже точки А либо на участке выше точки В, то в контексте частичного равновесия перемещение налогового бремени происходит практически так же, как на обычном конкурентном рынке товара. Когда равновесие достигается на нижнем участке, бремя распределяется между продавцами (наемными работниками) и покупателями (работодателями) в соответствии с соотношением эластичностей предложения и спроса. Если же равновесие достигается на верхнем участке, то налоговое бремя практически полностью ложится на работников, поскольку эластичность предложения труда в данном случае близка к нулю.

Однако когда точки доналогового и посленалогового равновесия находятся на участке АВ, возникает специфическая ситуация, изображенная на рисунке. Снижение фактического уровня оплаты, происходящее под влиянием налога, обусловливает в данном случае рост предложения труда. Доминирующим оказывается стремление семей поддержать привычный уровень дохода, которое побуждает искать дополнительные заработки. Соответственно посленалоговое равновесие достигается при L1 > L0.

Значение D, соответствующее L1, представляет собой цену Рd, которую работодатели (покупатели труда) готовы платить при данном его количестве. Работники же реально продают свой труд по цене РS. Именно ей соответствует точка пересечения линий S и D'. Разность (РD — РS) представляет собой ставку налога t.

За счет того, что на рассматриваемом участке и спрос, и предложение имеют отрицательную эластичность по цене, не только точка E1s, но и точка Е1d находится ниже точки Е0. Таким образом, "цена продавцов ", на основе которой формируются реальные доходы работников, более чем на I ниже доналоговой цены Ру .

Что же касается покупателей труда, работодателей, то они в рассматриваемом случае имеют возможность приобрести по устраивающей их цене Е° большее, чем прежде, количество труда. Это, вообще говоря, дает возможность увеличить производство и на этой основе заключить дополнительные выгодные сделки.

Однако данный вывод перестает быть бесспорным, если поставить вопрос о том, как будет реализовываться продукция, произведенная и помощью дополнительных затрат труда. Сумеют ли работодатели продать продукцию, которая соответствовала бы L = L1 по тем же ценам, которые имели место при L = L0? А если нет, то каковы будут цены? Ответы критически важны для характеристики посленалогового положения работодателей. Между тем они зависят, очевидно, от многих обстоятельств, лежащих как на стороне спроса на данную продукцию, так и на стороне ее предложения.

Допустим, например, что основными потребителями продукции являются те самые работники, реальные доходы которых уменьшились под влиянием налога. Как в этом случае изменится спрос и каковы будут последствия его изменения? Предполагает ли увеличение L сверх L0 непременный рост объема производства или возможно выгодное для работодателей замещение других факторов производства подешевевшим трудом?

Итак, если требуется определить сферу действия налога, не всегда допустимо ограничиваться анализом перемещения налогового бремени на одном изолированно рассматриваемом рынке.

52. Избыточное налоговое бремя.

При введении или повышении налога налогоплательщики:

- минимизируют свои налоговые обязательства, соответствующим образом меняя структуру и интенсивность продаж, покупок и производства;

- стараются по мере возможности переместить налоговое бремя на контрагента.

В этих процессах проявляется искажающее действие налога. За возможность сместить налоговое бремя на контрагентов приходиться платить в большинстве случаев отказом от той структуры производства или потребления, которая была бы наиболее желательна при отсутствии налога. Это позволяет предотвратить денежный ущерб, но является потерей полезности.

P’ A

P’ A

P0 B

P0 B

P'1 C

P'1 C  Q’ Q”

Q’ Q” П

лощадь треугольника АВС характеризует потери полезности, которые причиняются производителям и потребителям искажающим действием налога.

лощадь треугольника АВС характеризует потери полезности, которые причиняются производителям и потребителям искажающим действием налога.Избыточное налоговое бремя характеризует потери эффективности (в основе понятия эффективности лежит благосостояние индивида) и может слудить мерой искажающего действия налога. При прочих равных условиях, чем меньше потребитель сокращает покупки под влиянием косвенного налога (чем меньше эластичность спроса), тем больше средств удается собрать государству и тем меньше доля потребительского излишка утрачивается в форме избыточного бремени. Денежный эквивалент полезности общественных благ, поставляемых за счет налога, может быть ниже, но может быть и выше, если велик спрос на общественные блага и значителен тот потребительский излишек, который они, со своей стороны, доставляют, суммы налоговых поступлений. Так как спрос на общественные блага приходится удовлетворять с помощью налогообложения, задача состоит в минимизации избыточной части налогового бремени при данной величине другой его части, которую образуют налоговые поступления.

Менее искажающим налогам свойственна меньшая относительная величина избыточного бремени, а, следовательно, они относительно эффективнее (при условии одинаковых налоговых поступлений).

Зачастую налоги существенно затрагивают доходы платильщика, и в итог изменение фактического уровня располагаемого дохода, а не только сдвиги в соотношении между ценами, влияет на потребительские предпочтения.

Значительные по сфере действия и по размеру налоги обычно вызывают изменения двоякого рода:

- происходит полное или частичное замещение налогооблагаемого товара другим на основе сопоставления новых соотношений цен с прежними оценками денежных эквивалентов полезности;

- объем и структура потребления приспосабливается к новому реальному уровню дохода, что связано с пересмотром денежных эквивалентов полезности товаров и услуг.

Избыточное бремя представляет собой изменение значения функции полезности, сдвиг в благосостоянии. При этом одному и тому же сдвигу в благосостоянии может соответствовать разные денежные суммы в зависимости от уровня цен, применительно к которому этот сдвиг рассматривается. Изменение денежного масштаба, в котором измеряется избыточное налоговое бремя, связан с эффектом дохода, а само это бремя – с эффектом замещения.

Предположим, что предложение абсолютно эластично. Тогда Q0Q3 – эффект замещения (потребитель меняет только структуру потребления), Q3Q1 – эффект дохода (параллельный сдвиг линии бюджетного ограничения).

У**

У** D D’

У* Р1 E1 Es S1

У* Р1 E1 Es S1 F Н N

У2 M

У2 M У0 Р0 A E0 S0

У1

Q1 Q3 Q0 Q1 Qs Q0

Рис.1 Рис.2

На рис.1 Н-У1 – величина налоговых поступлений, У**-У* - снижение благосостояния в денежной форме, показывает, какая сумма минимально необходима для компенсации изменений цены, возвратив его на прежний уровень полезности. F-H – избыточное налоговое бремя.

На рис.2 построим кривую компенсированного спроса D’. Р0Р1ЕsЕ0 – потери потребителя по влиянием налога. Р0Р1Е1Е0 меньше Р0Р1ЕsЕ0, так как в расчет принято относительное обесценение денег. АЕ1ЕsЕ0 – избыточное налоговое бремя.

Избыточное налоговое бремя представляет собой денежный эквивалент потерь полезности, которые вызываются эффектом замещения, обусловленным налогообложением.

Эффект замещения непосредственно выражается искажающее действие налога, состоящее в искажении соотношения цен.

На практике оценка избыточного налогового бремени для потребителя и производителя сопряжена с трудностями:

- нужно определить характер функции компенсированного спроса и функции предложения

- важное значение имеет взаимосвязь между рынками различных налогооблагаемых товаров.

53. Искажающее действие налогов на доходы и капитал.

Повышение экономической эффективности налогообложения предполагает минимизацию избыточного налогового бремени. Искажающее действие налогов и порождаемое им избыточное бремя обусловлены эффектом замещения. Как правило, рассматривается налог на отдельный товар или услугу, соответственно, возникает вопрос, ведет ли к искажениям налог, которым облагаются все личные доходы одновременно? Отметим, что так построен подоходный налог, налог на добавленную стоимость.

Казалось бы, подобного рода налоги не порождают эффекта замещения, т.к. в одинаковой степени касаются всех товаров, всех видов экономической деятельности. Однако они способны оказывать дестимулирующее воздействие на экономическую активность и т.о. снижать эффективность использования ресурсов, находящихся в распоряжении общества.

Каждый индивид многократно осуществляет выбор наиболее предпочтительной для него степени экономической активности. И на этот выбор в существенной мере влияет налогообложение доходов. Если отвлечься от процентов на капитал, то оно представляет собой налогообложение трудовых усилий.

Представим последствия такого налогообложения с помощью приема: поворота и параллельного сдвига линии бюджетного ограничения.

Рисунок 1

На графике изображена зависимость денежного дохода от труда; линия бюдж.огран. проходит через начало координат – отсутствие усилий влечет отсутствие дохода.

L0 – доналоговые, L1 – посленалоговые затраты труда

Z A – доналоговое, Z B – посленалоговое бюдж.огр.

Точка А – точка равновесия до введения налога; точка В – после введения налога.

U A и U B - соответствующие этим точкам кривые безразличия

Допустим, что доходы подлежат пропорциональному налогообложению. Это значит, что посленалоговая линия бюдж.огр. повернута относительно доналоговой на фиксированный градус (это величина угла между линиями Z A и L, умноженная на ставку налога. Налог уменьшил угол наклона бюдж.огр.. Отрезок КМ соответствует фактическому снижению благосостояния потребителя (параллельный сдвиг), КВ – фактически собираемому налогу (расстояние между доналоговым и посленалоговым бюдж.огр.). Сумма, которую «не добирает» государство, по сравнению с потерями потребителей (иными словами, избыточное налоговое бремя), соответствует длине отрезка ВМ.

Величина избыточного бремени обложения доход определяется как размерами налогообложения, так и эластичностью функции компенсированного предложения труда. Эта функция отражает выбор, который при данном уровне дохода люди делают между приростом потребления товаров и услуг, с одной стороны, и увеличением досуга, с другой. Избыточное налог. Бремя связано с тем, что налогоплательщик отказывается от наиболее предпочитавшейся в доналоговом периоде комбинации факторов (компонентов) благосостояния.

Итак, величина изб.бремени обложения доходов зависит от налог.ставки и от склонности налогоплательщиков, при прочих равных условиях, затрачивать дополнительные усилия ради увеличения заработков.

Некоторая часть налогооблагаемых доходов может иметь своей ближайшей основой накопление. Зачастую налоги взимаются непосредственно с накопленного имущества. Опять-таки возникает вопрос, порождает ли налогообложение капитала избыточное бремя или, иными словами, потери эффективности?

Допустим, что доход целиком обложен пропорциональным налогом. Альтернативой накоплению выступает потребление. Налогообложение сбережений или доходов от инвестиций побуждает, при прочих равных условиях, увеличивать долю дохода, направляемую на текущее потребление, и уменьшать инвестиции.

Используем простейшую модель, в которой различаются только два периода: настоящий и будущий.

Рисунок 2

По оси Р – расходы на потребление в настоящем периоде, по оси F – расходы будущего. Пусть индивид зарабатывает в первом периоде сумму W. Если он сберегает часть этой суммы w, а процент на вложенный капитал составляет r, то положение такого индивида характеризуется точкой с координатами {(W-w);(w(1+r)}. Соответствующие точки образуют линию бюдж.огр. WF A, при чем F A=W(1+r).

Введение налога на сбережения (капитал) либо на доходы от инвестиций приводит к смещению линии бюдж.огр., тогда как ее левый конец (W) остается неподвижным.

Точка А – доналоговое соотношение текущего и будущего потребления, точка В – посленалоговое соотношение; U A и U B – доналоговая и посленалоговая кр.безразличия. Отрезок BD отображает избыточное налоговое бремя.

На практике доходы от капитала обычно облагаются налогами не обособленно, а в составе иных доходов и даже по единой с ними шкале. На первый взгляд, это исключает искажающий эффект, выражающийся в замещении потенциально желательных сбережений текущим потреблением. Однако, следует учитывать, что индивиды и предприятия действуют в гораздо более сложных условиях.

54. Оптимальное налогообложение.

Чтобы решить задачу оптимизации налогообложения, необходимо проанализировать цели и ограничения налоговой политики.

Цели налоговой политики определяются функциями государственных финансов, их, как известно, три:

- Аллокационная (корректировка распределения ресурсов, если оно не достаточно эффективно в силу изъянов рынка, выражается в налоговой политике государства).

- Распределительная (осуществление распределительных процессов, выражается в бюджетной политике).

- Стабилизационная (влияние на макроэкономическое равновесие).

Наиболее естественно рассматривать задачу оптимизации на основе аллокационной функции, так как влияние налогообложения на аллокационную эффективность имеет чёткую количественную характеристику в форме избыточного налогового бремени. В свою очередь, распределительная и стабилизационная функции являются качественной составляющей оптимального налогообложения.

Итак, есть задача

W при ограничении T(t1 … tn)=R,

W при ограничении T(t1 … tn)=R, где W — уровень благосостояния общества; t1 … tn — ставки налогооболожения различных объектов; T(t1 … tn) — зависимость налоговых поступлений при разных ставках; R — сумма, требуемая для финансирования государственных расходов без нарушения макроэконономического равновесия.

Возникают также другие ограничения:

- Предельно допустимые уровни дифференциации доходов, нельзя допускать обнищания большей части населения и сосредоточения основных доходов у узкого круга лиц.

- Способность государства собрать тот или иной налог, так называемые ограниченность информации о доходах налогоплательщиков. Эту проблему информационных ограничений государство решает путём фиксации тех налогов, которые реально могут быть собраны. Следует отметить, что в данном случае возникает противоречие между двумя аспектами налогообложения: нейтральность (отсутствие искажающего действия налога) и организационная простота (степень “лёгкости”, с которой можно собрать тот или иной налог).

Задача оптимизации налогообложения может быть также рассматриваться в контексте минимизации избыточного налогового бремени (ИНБ), то есть тех издержек, которое несёт общество в результате введения налога. Это является переформулировкой задачи оптимизации. Здесь рассматривается противоречие между социальной справедливостью (решение государством социальных задач, вытекающих из целей и ограничений налоговой политики) и эффективностью (решение должно быть оптимально по Парето, то есть минимизируются издержки осуществления решения, в данном случае, издержками является ИНБ)

Рассмотрим пример, в котором возникает подобное противоречие:

На рисунке приведены результаты введения акцизного налога на два товара: товар А с высокой эластичностью спроса и товар В с низкой эластичностью спроса. К товару А относятся товары первой необходимости, доля потребления которых высока у людей с меньшими доходами, к товару В относятся предметы роскоши, потребление которых выше состоятельными гражданами. Из рисунка видно, что выгоднее облагать товары первой необходимости, так как собираемость налогов высока, а избыточное налоговое бремя (закрашенная область, соответствующая сокращению излишка потребителей) невелико вследствие небольшого сокращения количества спроса на товар А в результате введения акциза. Таким образом, товар, влекущий меньшее налоговое бремя следует облагать большим налогом с точки зрения эффективности (так называемое правило Рамсея), однако данный пример наглядно демонстрирует противоречие целей и ограничений задачи оптимизации, состоящее в том, что рост эффективности налогообложения (увеличение акцизов на товар первой необходимости) сопровождается уменьшением справедливости (от введения акциза на товары первой необходимости страдают прежде всего люди с малыми доходами, то есть растёт дифференциация доходов).

Необходимо отметить, что такое противоречие возникает и в отношении многих других популярных налогов. В частности, регрессивная шкала подоходного налога оказывается эффективней прогрессивной (в том смысле, что влечёт меньшее ИНБ, подробности в Якобсон’е), однако налицо несправедливость, опять же от регрессивной шкалы пострадают малодоходные части населения.

В заключение необходимо отметить, что эти тенденции должны учитываться составителями бюджета. Государство должно найти ту грань, при которой достигается наибольшая эффективность, но при этом не возникает социальной напряжённости в обществе в силу игнорирования соображений справедливости.

55. Концептуальные основы реформирования налоговой системы.

Основы реформирования налоговой системы РФ.

Изменения налоговой системы, предусмотренные Налоговым кодексом РФ, направлены на решение следующих важнейших задач:

- построение стабильной, понятной и единой в границах РФ налоговой системы, установление правовых механизмов взаимодействия всех ее элементов в рамках единого налогового пространства;

- развитие налогового федерализма при обеспечении доходов федерального, региональных и местных бюджетов закрепленными за ними налоговыми источниками;

- создание рациональной налоговой системы, обеспечивающей сбалансированность общегосударственных и частных интересов, содействующих развитию предпринимательства, активизации инвестиционной деятельности и наращиванию национального богатства России и благосостояния ее граждан;

- уменьшение числа налогов и снижение общего налогового бремени;

- формирование единой налоговой правовой базы;

- совершенствование системы ответственности за налоговые правонарушения;

- совершенствование налогового администрирования.

Актуальным и наиболее сложным на сегодняшний день является вопрос о налоговом федерализме, о распределении полномочий федеральных органов власти, органов власти субъектов Федерации и органов местного самоуправления. При рассмотрении этих вопросов необходимо найти такое решение, которое смогло бы обеспечить оптимальное сочетание общегосударственных, региональных и местных интересов.

Рациональности в налоговой системе предполагается достичь путем отмены налогов, дающих незначительные поступления, и налогов, взимание которых сопряжено с большими материальными издержками, а также путем объединения налогов, имеющих сходную налоговую базу.

А ограничение налогового бремени предполагается реализовать за счет установления оптимальных размеров ставок федеральных налогов и предельных ставок по основным региональным и местным налогам.

56. Основные направления общественных расходов.

Структура общественных расходов может различаться в зависимости от установленных приоритетов соответствующих задач финансовой политики. Наряду с классификацией общественных расходов в соответствии с принципами исполнения госбюджета (распределение по ведомственному и функциональному признакам) существуют классификации по степени воздействия общественных расходов на производство и распределение общественного продукта. Английский экономист Пигу предложил распределение общественных расходов произвести с точки зрения их влияния на национальный доход. Он подразделил общественные расходы на трансфертные и нетрансфертные затраты.

Трансферты в зависимости от их направленности подразделяются на субвенции (обслуживание предпринимателей) и социальные трансферты, социальные выплаты (обслуживание дом.хозяйств).

Современная финансовая политика учитывает особенности формирования статей расходной части бюджета.

В общих государственных расходах большой удельный вес занимают расходы на оборону и государственные закупки товаров и услуг.

Значительной статьей расходов госбюджета являются социальные трансфертные платежи. В США на них приходится 12% национального дохода.

В последние годы центр тяжести в социальной политике перемещается от пассивных социальных мероприятий к активному подходу к решению социальных задач, связанных в первую очередь с вложением в человека и качественным совершенствованием человеческих ресурсов. В данном случае речь идет о госрасходах на образование, науку, культуру и здравоохранение.

Важное место в бюджетном процессе занимают субсидии. В центральном госбюджете они составляют немалую часть госбюджетных расходов. Что касается местных бюджетов, то субсидии играют важную роль в формировании их доходов. Субсидии являются особым способом регулирования взаимоотношений между отдельными звеньями бюджетной системы.

Принято различать субсидии общего и целевого назначения. Субсидии общего назначения – дотации, они предоставляются без ограничительных и регулирующих условий и оговорок. Целевого назначения – субвенции. Они предоставляются на финансирование конкретных программ и мероприятий и налагают ограничения на бюджетную инициативу получателей субвенций.

В развитых странах на субсидии приходится 10-15% госрасходов.

57. Перемещения выгод и сферы действия программ общественных расходов

Программа ОР нередко приносит выгоды не одним только своим непосредственным реципиентам.

Реципиенты – те, кто получает какие-либо блага или денежные средства непосредственно из общественного сектора.

Сфера действия программы ОР – тот круг лиц, на которых в конечном счете распространяются выгода (приращения полезности), обусловливаемые данной программой.

Если результатом ОР становится создание чистого общ. блага, то в роли реципиентов выступают все члены общества и проблема перемещения выгод, по сути, не стоит. Однако во многих случаях основным либо побочным результатом программы является создание или перераспределение частных благ (как правило, это происходит, когда соответствующий процесс связан со значительными позитивными экстерналиями.)

Рассмотрим программу денежных выплат безработным. Полученные средства используются, в частности, для приобретения продуктов питания. Т.о. одно из последствий принятия программы – увеличение спроса на продовольственные товары. Если эластичность предложения этих товаров относительно не высока, то следствием становится рост цен и частичное перемещение выгод от реципиентов (''адресатов'') программы в пользу производителей и продавцов продовольствия.

Помощь безработным может быть осуществлена в форме субсидирования работодателей, создающих новые рабочие места, либо субсидирования учреждений проф. образования , которые осуществляют переподготовку безработных, чтобы облегчить им поиск новой сферы занятости. В обоих случаях непосредственными получателями общественных благ (реципиентами) будут не сами безработные, а иные лица. Но замысел состоит в том, что выгоды в конечном счете переместятся к безработным, которые в итоге окажутся в сфере действия программы.

Программа переподготовки может и не принести значительных выгод ни безработным, ни потенциальным работодателям (например, если спрос на труд недостаточно эластичен). Но даже неэффективная, сточки зрения нуждающихся, программа может при определенных усилиях принимаются. Любые ОР приносят выгоды кому-либо. Специфические черты той или иной программы способны иногда обеспечивать особую заинтересованность в ней со стороны отдельных звеньев гос. аппарата. Если сторонники программы образуют сплоченную, хорошо организованную группу специальных интересов, они могут эффективно защищать эту программу, особенно когда вопрос о сфере её действия недостаточно прояснен

Иногда это идет на пользу получателей помощи, а выгода достигаются за счет тех, кто финансирует программу.

Для программы международной помощи характерно снижение их эффективности из-за того, что значительная часть выгод достается различного рода посредникам. Но с другой стороны иногда без лоббистского движения групп спец. интересов, создаваемых такими посредниками, помощь была бы более ограниченной по размерам и срокам.

Итак, как и для налогов, в отношении программ ОР верно следующее: для того, чтобы определить реальную сферу действия мероприятий, проводимых в общественном секторе, необходимо тщательно проанализировать характер рынков, на которых действует непосредственный плательщик или получатель средств. Выгоды от программы в принципе способны перемещаться на тех, кто выступает контрагентами налогоплательщиков или реципиентов на любом из этих рынков. Причем преимущество в эластичности благоприятствует как смещению налогового бремени на контрагентов, так и перемещению выгод на себя.

Перемещение выгод основная причина по которой сфера действия программы подчас не отвечает замыслам тех кто ее поддерживал, ориентируясь на интересы избирателей. Однако иногда несовпадение возникает и вследствие недостаточно продуманных процедур определения круга потенциальных и действительных реципиентов.

Принять обоснованное решение о целесообразности финансирования программы можно лишь при наличии достаточных гарантий совпадения действительной ее сферы с предполагаемой. Для этого необходим тщательный анализ, базирующийся на изучении фактического положения и ожидания реципиентов, а также исследований конкретных рынков на которых они действуют. Это особенно актуально, когда имеются активные группы специальных интересов, способные извлекать выгоды в результате ускользающих от общественного внимания изменений в сферах действия программ.

58. Специфика ценообразования в общественном секторе.

Существуют различия в ценообразовании в зависимости от сегментации общественного сектора:

1) Для чистых и социально значимых общественных благ характерно неценовое регулирование

- Смешанные общественные блага, созданные естественными институциональным монополиями, перегружаемые общественные блага => ценовое регулирование.

Чистое общественное благо:

1) Неисключаемость тех, кто не готов покупать

2) Предельные издержки потребления новых потребителей равны нулю => нет рыночной цен, т.е. их финансирование происходит за счет налогов, цена устанавливается с помощью неценового механизма. Характеристика неценового механизма:

- соблюдение бюджетно-финансового равновесия на основе баланса налоговых поступлений и нормативного финансирования

- установление режима функционирования с помощь карточек и очередности получения общественных благ.

- использование социального института голосования

- существует теневой рынок, злоупотребление должностным положением

Инструменты неценового равновесия (аналог рыночных цен): налоги, финансовые нормы, временные нормы очередности, голоса избирателей-налогоплательщиков.

Особенности неценового бюджетного равновесия:

1) Бюджетное равновесие базируется на принципе соотношения социальных затрат и социальных выгод, т.е. приоритет отдается соц. критериям, а не экономическим.

2) Принцип учета эффекта целого.

3) Преобладающе обязательного характера установления финансовой сбалансированности в соответствии с принципом единой кассы. Например:

налоги -» общая сумма (касса) ~> расходование в зависимости от социального приоритета.

4) Существует разрыв во времени и пространстве между оплатой населением общественных благ и их использованием. Методы сведения общественных благ к частным:

Метод денежной оценки альтернативной стоимости общественных благ. В основе лежит гедонистическая теория. Пример: труд Т. Веблена «Эффект сноба», X. Либенстайна «Эффект толпы цена устанавливается не по внутренним качествам, а на основа соц. факторов, таким образом цена - это выражение ценностных установок общества. Ценообразование в общественном секторе за исключением некоторых видов смешанных общественных благ представляет собой ценообразование в условиях несовершенной конкуренции (например, госрегулирование естественных монополий). Помимо регулирования цен естественных монополий ценовой механизм и ценовая политика общественном секторе широко используется для трансформации внешних экстернальных эффектов цены товаров и услуг, производимых в коммерческом секторе. Так, отрицательный внешний эффект (вредные производственные воздействия н окружающую среду, вредные привычки (алкоголь, табак, азартные игры)) учитывается в цене с помощью налогов (налогов Лигу). Это экологический налог, акцизы на алкоголь и табак. Положительный внешний эффект учитывается при помощи субсидий.

59. ценообразование на олигопольном рынке общественных благ.

Установление предела повышения цен в естественной монополии является одной из форм государственного контроля над ценами.

Существуют возможности непосредственного воздействия на цены. В практике естественных монополий широко распространено установление регулируемых дифференцированных цен (дискриминация цен) в зависимости от внеплановой и пиковой загрузки производственных мощностей. Примером может служить дифференциация тарифов на электроэнергию в период пикового спроса.

С помощью политики лицензирований (квотирования) и установления минимально-допустимой цены выше уровня, обеспечивающего равновесие спроса и предложения (цен на конкурентном рынке), государство гарантирует устойчивость материального положения высококвалифицированных специа- листов и не допускает ценового бремени потребителей, т. е. предотвращает злоупотребление монопольным и олигопольным положением на рынке этой категории работников в сфере ценообразования.

В силу специфики рынка услуг работников свободных профессий не обнаруживается сколько-нибудь сильная тенденция к дерегулированию цен. В качестве примера можно привести особенности ценообразования на рынке медицинских услуг.

Ценовая политика в общественном секторе не ограничивается регулированием цен естественных монополий. Ценовой механизм широко используется для трансформации внешних экстернальных эффектов в цены (для учета и включения экстернального эффекта в цены) товаров и услуг, производимых в коммерческом секторе. Отрицательный внешний эффект, представляющий собой общественные издержки, возникающие в связи с вредными производственными воздействиями на окружающую среду или связанные с вредными привычками (потребление алкоголя, табачных изделий, азартных игр), учитывается в цене с помощью налогов (так называемые налоги Пигу). К ним относятся экологический налог, акцизы на алкоголь и табачные изделия. Внешний положительный эффект, вызванный общественной выгодой, получаемой третьими лицами, не участвующими непосредственно в хозяйственной сделке, учитывается в цене с помощью субсидии. Например, это — выгоды, получаемые обществом в целом от роста уровня образования индивидов, укрепления их здоровья, расширения культурного кругозора.

Поскольку внешние издержки выше частных, а общественная выгода больше частной, то с помощью механизма их учета в цене создаются стимулы к охране окружающей среды, рациональному потреблению населения, развитию производства социально значимых благ и услуг, более содержательным становится использование свободного времени.

60. специфика ценообразования на чистые и социально-значимые общественные блага.

Для чистых и социально значимых общественных благ характерно неценовое регулирование. Чистое общественное благо:

1) Неисключаемость тех, кто не готов покупать

2) Предельные издержки потребления новых потребителей равны нулю => нет рыночной цен, т.е. их финансирование происходит за счет налогов цена устанавливается с помощью неценового механизма. Характеристика неценового механизма:

- соблюдение бюджетно-финансового равновесия на основе баланса налоговых поступлений и нормативного финансирования

- установление режима функционирования с помощью карточек и очередности получения общественных благ.

- использование соц. института голосования.

- существует теневой рынок, злоупотребления должностным положением

Инструменты неценового равновесия (аналог рыночных иен): налоги, финансовые нормы, временные нормы очередности, голоса избирателей -налогоплательщиков. Особенности неценового бюджетного равновесия:

1) Бюджетное равновесие базируется на принципе соотношения соц. затрат и соц. выгод, т.е. приоритет отдается соц. критериям, а не экономическим.

2) Принцип учета эффекта целого

3) Преобладание обязательного характера установления финансовой сбалансированности в соответствии с принципом единой кассы Например:

налоги =» общая сумма (касса) => расходование в зависимости от социального приоритета.

4) Существует разрыв во времени и пространстве между оплатой населением общественных благ и их использованием. Методы сведения общественных благ к частным:

Метод денежной оценки альтернативной стоимости общественных благ. В основе лежит гедонистическая теория (дифференциация цен в зависимости от уровня эластичности спроса на экономические блага) Здесь принимается во внимание социально-психологические факторы, связанные с социальной ответственностью и имиджем фирмы, популярностью и престижем товаров и услуг. Пример: труд Т Веблена «Эффект сноба», X. Либенстаина «Эффект толпы»: цена устанавливается не по внутренним качествам, а на основе социальных факторов, таким образом цена - это выражение ценностных установок общества.

Ценообразование в общественном секторе за исключением некоторых видов смешанных общественных благ представляет собой ценообразование в условиях несовершенной конкуренции (например, госрегулирование естественных монополий).

61. Ценообразование на перегружаемые общественные блага и блага с ограниченным доступом.

К перегружаемым общественным благам относятся автомагистрали, мосты, тоннели, некоторые соц. -культурные и рекреационные учреждения: нацпарки, музеи, библиотеки и т.д. Здесь цена играет роль нормирования доступа к таким видам общественных благ, кот. дополнительные потребители до определенной границы (точки) могут использовать бесплатно, поскольку предельные издержки для дополнит. потребителей равняются нулю. Рост издержек, вызванный ↓ выгод (полезности) для др. потребителей после критической точки (с кот. начинается перегрузка) обуславливает необходимость установления цены в целях нормирования числа потребителей общ. блага после достижения точки перегрузки. Цена (плата) за пользование дорогами, мостами, тоннелями не только нормирует их использование, но и дает доход, необходимый для текущего содержания и ремонта этих сооружений. Цена на некоторые услуги рекреационных и социокультурных учреждений устанавливается в зависимости от интенсивности потоков посетителей и пропускной способности этих учреждении, для использования их мощностей в научных и экспериментальных целях, а не только для зрительского осмотра.

Цены на общественные блага клубного типа (бассейны, теннисные корты, клубы но интересам и т.п.) устанавливаются на договорной основе и членские взносы собираются путем добровольной кооперации. Причем размер платежей рассчитывается так, чтобы избежать перегрузки общественного блага. Финансирование содержания таких сооружений производится на принципах организации добровольных, товарищеских обществ потребительского типа.

62. Методы государственного регулирования цен в отраслях естественных монополий.

Когда цена ориентирована на средние издержки, то обеспечивается справедливая прибыль. Установление регулируемых цен оправдано с общественной точки зрения (обеспечивается снижение цен, рост объема производства и уменьшение монопольной прибыли). В реальной жизни фирма не способна определить общественную цену. Поэтому широкое распространение получила определение цены путем надбавки «справедливой» нормы прибыли к средним издержкам производства Метод простой, доступный, применяется в США. Недостатки позволяют увеличивать издержки выше оптимального уровня и перекладывать их через цену на потребителя с помощью бухгалтерских ухищрений и развития капиталоемких производств.

Великобритания - 80-е годы- попытка улучшить американский подход.

Метод Лнтлегильда Литлегильд предложил формулу регулирования цены RPL-X. Суть метода - ежегодно правительство устанавливает предельный уровень цен для естественных монополий (потолок цен). Х устанавливается ниже уровня розничных цен (RPL). Если естественные монополии сокращают издержки больше, чем предусмотрено формулой, то могут получить выгоду. Этот метод стимулирует повышение эффективности производства. Применение зависит от того, насколько сильно акционеры влияют на решение вопроса об эффективности производства, и насколько полно правительство при установлении потолка цен учитывает изменения в эффективности про-ва. Существуют возможности непосредственного воздействия на цены В практике естественных монополий широко распространено установление регулируемых дифференцированных цен (дискриминация цен) в зависимости от внеплановой и пиковой загрузки производственных мощностей.

63. Отражение внешних эффектов в ценообразовании в О.С.