Лекции по дкб селищева А. С

| Вид материала | Лекции |

СодержаниеКувшинова О., Оверченко М., Рожков А. Курсовая аномалия Кувшинова О. Девальвация-2012 Аркадий Дворкович Наталии Орловой Прогноз по сальдо |

- Лекции по дкб селищева, 2805.66kb.

- Лекции по дкб селищева, 581.84kb.

- Лекции по дкб селищева А. С. Последнее, 165.7kb.

- Лекции по дкб селищева, 873.55kb.

- Лекции по дкб селищева А. С. Последнее, 737.65kb.

- Лекции по дкб селищева, 1394.25kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Лекции Селищева А. С. «Производные финансовые инструменты», 171.47kb.

- А. С. Селищева Последнее обновление 28. 01. 2012 = Приложения «Г» к лекции, 3466.33kb.

- А. С. Селищева Последнее обновление 0 0 201 2 = Приложения «Б» к лекции, 1799.31kb.

Кувшинова О., Оверченко М., Рожков А. Курсовая аномалия6

Этой осенью курс рубля ведет себя странно, отмечают аналитики: экономические индикаторы показывают, что он должен расти, а он падает

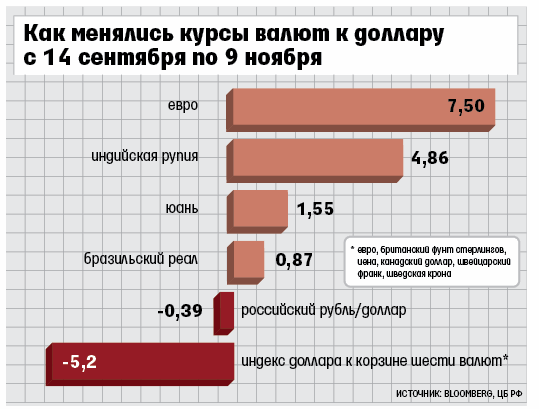

Вчера рубль укрепился к бивалютной корзине на 0,5%, но с начала сентября потерял 4%, хотя баррель нефти Urals за это время подорожал почти на 15%, превысив $86. Рубль слабеет в то время, как развивающиеся страны борются с укреплением своих валют (см. рисунок).

В числе причин ослабления назывались сильное ухудшение торгового баланса (сальдо текущего счета сократилось в III квартале вдвое) и предстоящие выплаты по внешним долгам, пик которых придется на декабрь ($17 млрд.), напоминает главный стратег Deutsche Bank Ярослав Лисоволик. Но выплаты по долгам примерно такие же, как в 2009 г., и угрозы дефолтов нет, текущий счет в профиците и останется таким весь 2011 год, тогда как давление на курс возникает, когда сальдо счета становится отрицательным, отмечает он. Курс рубля в последние месяцы не обоснован никакими фундаментальными факторами, резюмирует он: «Аномалия какая-то».

«Рубль оторвался примерно с середины сентября», — констатирует экономист ФК «Открытие» Владимир Тихомиров. Рынки стали закладываться на второй этап количественного смягчения в США, нефть пошла вверх, доллар — вниз, а рубль неожиданно последовал вслед за долларом. Курс рубля к доллару держится в коридоре 29,5-31 руб./$, а корзина — это уже производная и ее динамика определяется парой евро/доллар, считает он: «Это означает, что Центробанк неявно привязал курс рубля к доллару, выбрав китайский путь». Сложно однозначно сказать, занимается ли ЦБ таргетированием доллара, но очень похоже на это, рассуждает старший дилер Московского кредитного банка Михаил Парасенко.

Связаться с сотрудниками ЦБ, отвечающими за курсовую политику, вчера не удалось.

Несмотря на незначительный объем интервенций — чуть более $4 млрд за сентябрь — октябрь, — внутридневные объемы операций ЦБ достигают $5 млрд., говорит Тихомиров: «ЦБ отрицает свое участие в гонке девальваций, но де-факто делает это».

В последние два дня на фоне удешевления бивалютной корзины были существенные интервенции со стороны ЦБ, говорит Парасенко, уровень поддержки — 35,80-35,85 руб. На настроениях игроков сказалось расширение коридора колебаний корзины с 3 до 4 руб. в середине октября, отмечает дилер: «Теперь многих волнует вопрос: «А где же верх [уровня корзины]?» До сентября игроки занимали длинные позиции по рублю — росла инфляция, цена нефти, платежный баланс в норме, все фундаментальные причины указывали на укрепление рубля, говорит Тихомиров, в сентябре стали срабатывать stop-loss — курс не двигался.

Из стран БРИК только у России нет ограничений на потоки капитала. Азиатским странам, возможно, придется массово ввести такие ограничения, иначе второй раунд количественного смягчения денежной политики в США грозит надуванием пузырей на рынках акций, валют и недвижимости региона, полагают эксперты Всемирного банка. Россия открыта и ЦБ решил ослабить курс, чтобы оставить себе свободу маневра, если придется бороться с ростом цен, считает Тихомиров: «Валютный рынок России легко управляем до кризисных моментов — резких притоков или оттоков капитала. Главное — не допустить этих ЧП, и ЦБ начал превентивно наказывать спекулянтов».

Основной фактор ослабления рубля — смещение политики ЦБ в сторону поддержки слабого курса, но скорее путем словесных интервенций, считает Лисоволик, отмечая асимметрию в действиях ЦБ: в период укрепления рубля и увеличения притока капитала он активнее вмешивается в ситуацию на рынке. Вкупе с расширением коридора это заставило игроков рассматривать действия регулятора как свидетельство его склонности к ослаблению рубля, считает Лисоволик: «Это и стало основным фактором, способствовавшим снижению курса и закрытию длинных позиций по рублю, несмотря на благоприятные макроэкономические факторы».

ЦБ, проводивший активную политику на валютном рынке в первом полугодии, когда рубль укреплялся, осенью самоустранился и не мешал ему слабеть и комментарии чиновников, в частности из Минэкономразвития, свидетельствуют, что они рассматривают ослабление рубля как полезный фактор в поддержке экономики, отмечает Иван Чакаров из Merrill Liynch.

Склонность ЦБ к стимулированию снижения рубля в 2011 г. ослабнет, полагает Лисоволик, курс вернется к макроэкономическому фундаменту. Нынешний отрыв рубля от фундаментальных реалий — явление временное, но для сохранения конкурентоспособности российской экономики по уровню издержек рубль должен слабеть на 3-5% в год, подсчитал заместитель гендиректора Центра развития Валерий Миронов.

Кувшинова О. Девальвация-20127

К середине 2012 г. объемы импорта и экспорта могут сблизиться, посчитали в Центре развития Высшей школы экономики: это значит, что новому президенту сразу после инаугурации придется решать, как преподнести населению неизбежную девальвацию

Объемы и экспорта, и импорта во II квартале превысили докризисный уровень. Однако импорт растет быстрее, и его темпы ускоряются до 43% во II квартале (32,6% во II квартале 2010 г.). Рост экспорта, напротив, замедляется (38,5% против 43,5% во II квартале 2010 г.; все цифры — к аналогичному периоду предыдущего года). Темпы роста импорта вряд ли упадут, полагает Сергей Пухов из Центра развития Высшей школы экономики: если в прошлом году их быстрое восстановление можно было списать на отложенный спрос и низкую базу, то сейчас импорт подпитывается оживлением кредитования и поведением потребителей, понявших, что при отстающих от инфляции депозитных ставках выгоднее вкладывать деньги в товары длительного потребления. В экспорте же две трети приходится на углеводороды, его стоимостные объемы в значительной степени определяются динамикой нефтяных цен, притом физические объемы и добычи, и экспорта сырья стагнируют.

Это значит, что при стабилизации нефтяных цен экспорт почти застынет, а импорт продолжит расти. При цене нефти в $105 (см. врез) сальдо счета текущих операций уже во II квартале снижается до уровня 1% ВВП (4,8% ВВП — в 2010 г.), за которым в IV квартале 2008 г. последовала девальвация. Компенсировать притоком капитала ослабление текущего счета не получается, считает Пухов: причины оттока — в отсутствии ясной политической программы, она появится не ранее второго полугодия 2012 г., но инвестпланы компании формируют, как правило, не в середине года. Сразу после инаугурации президенту предстоит решать задачу, как преподнести населению девальвацию рубля, заключает Пухов. Снижение же цен на нефть обернется новым валютным кризисом.

Тратить резервы, поддерживая курс, — лишь отсрочить неизбежное, продолжает он: «Нефть может стоить и $110, и $115, все равно мы в 2012 г. от этой проблемы не уходим, $140 за баррель лишь отодвигают ее на несколько лет». В отличие от 2008-2009 гг. девальвация-2012 может быть не плавной, а разовой на 10-20%, необходимых для выправления баланса, считает он: в тот раз нужно было поддержать банковскую систему, международная инвестиционная позиция которой достигала минус $130 млрд., а к началу июня 2011 г. сократилась до минус $24 млрд. и продолжит уменьшаться. Но и разовая девальвация не решит принципиальную проблему, если дальше ничего не делать, рассуждает Пухов: «Пока не будет устойчивого притока инвестиций, повышения доли несырьевого экспорта, конкуренции в реальном секторе — будем получать перманентные девальвации каждые 2-3 года. Тут речь не о платежном балансе, а о пересмотре всей экономической политики. Пока слова говорятся правильные, а воз и ныне там».

По прогнозам Минэкономразвития, положительное сальдо счета текущих операций может быть исчерпано в 2012 г., но это если рубль начнет быстро укрепляться при притоке капитала (и невмешательстве ЦБ): тогда из-за ускоренного роста импорта счет текущих операций в 2011 г. может сократиться почти до $50 млрд. (за полугодие 2011 г. он составил $57,6 млрд). В базовом варианте прогноза при среднем темпе роста импорта в 2011-2014 гг. на 15,5% (и его замедлении с 24% в 2011 г. до 12% в 2014 г.) и экспорта на 9,4% профицита торговли для баланса текущего счета становится недостаточно через три года.

Сценарий «перманентных девальваций» — одно из возможных следствий голландской болезни, говорит помощник президента Аркадий Дворкович. Модернизация была инициирована президентом как раз для того, чтобы от этой болезни излечиться, напоминает он. В 2012 г. при нормальном развитии событий в мире такой сценарий не реализуется, уверен он.

По расчетам Наталии Орловой из Альфа-банка, уровень бездефицитности для счета текущих операций в 2011 г. — $80 за баррель, в 2012 г. — $95 при росте импорта на 15% и экономики — на 2,5%. «Если ВВП растет быстрее, то и импорт тоже, а цена нефти для баланса текущего счета повышается», — уточняет она. Чтобы он оставался профицитным до 2015 г., цена нефти должна превышать $130, говорит Орлова: «В ближайшие три года нам действительно грозит повторение сценария-2008». Проблему усугубляет высокая инфляция, продолжает она: эффект девальвации, цель которой — повысить конкурентоспособность местного производства, быстро сходит на нет и импорт начинает расти снова, как это и произошло в 2010-2011 гг. Сценарий перманентных девальваций вполне реален, согласна она с Пуховым.

В среднесрочной перспективе рубль каждый год будет слабее, чем в предыдущий, и это определяется тем, что инфляция по сравнению с другими странами остается высокой, говорит Александр Морозов из HSBC: «Происходит быстрое укрепление реального эффективного курса рубля, что и является основной причиной опережающего роста импорта». Но при высоких ценах на нефть валютного кризиса, а уж тем более ситуации, аналогичной кризису осени 2008 г., быть не может, указывает Морозов: «Может быть коррекция курса процентов на 10». По его расчетам, критический уровень сальдо текущего счета, при котором рубль будет ослабевать, — $10 млрд. за квартал: «До этого уровня оно может снизиться уже в III квартале, поэтому ослабления рубля я жду не в 2012 г., а уже в августе-сентябре».

Прогноз по сальдо

При средней цене нефти в $105 в 2012 г. объем экспорта составит порядка $530 млрд., импорта – достигнет $450 млрд. (рост на 30%), подсчитал Пухов. Отрицательный вклад неторгового сальдо (услуги, оплата труда, доходы и текущие трансферты) превысит $100 млрд. (рост примерно на 15% против 30% в первом полугодии 2011 г.).