Лекции по дкб селищева А. С

| Вид материала | Лекции |

СодержаниеЧечель Алена. Символическое заблуждение Кокшаров А. Золотые будни Смена ветра Как на войне Доминик Стросс-Кан На всех не хватит Найти выход |

- Лекции по дкб селищева, 2805.66kb.

- Лекции по дкб селищева, 581.84kb.

- Лекции по дкб селищева А. С. Последнее, 165.7kb.

- Лекции по дкб селищева, 873.55kb.

- Лекции по дкб селищева А. С. Последнее, 737.65kb.

- Лекции по дкб селищева, 1085.24kb.

- Лекции Селищева А. С. по курсу «Теория ценных бумаг», 1514.54kb.

- Лекции Селищева А. С. «Производные финансовые инструменты», 171.47kb.

- А. С. Селищева Последнее обновление 28. 01. 2012 = Приложения «Г» к лекции, 3466.33kb.

- А. С. Селищева Последнее обновление 0 0 201 2 = Приложения «Б» к лекции, 1799.31kb.

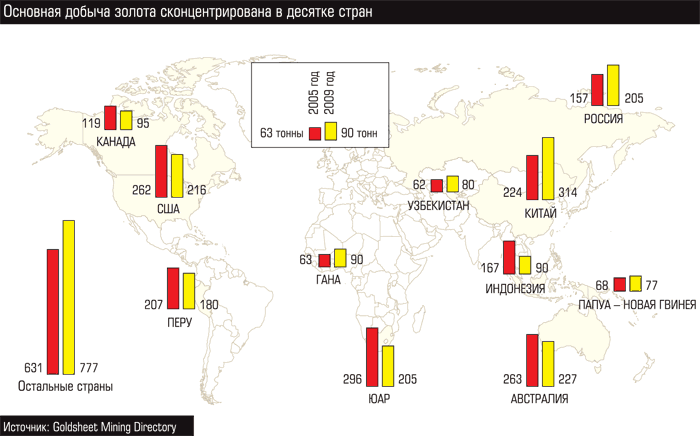

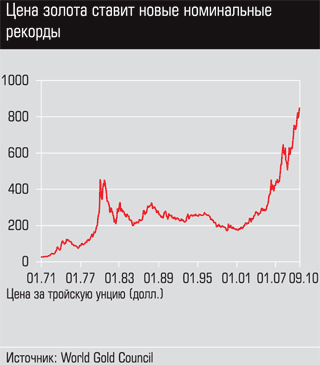

Чечель Алена. Символическое заблуждение6Международные резервы России продержались выше «магической» отметки в $500 млрд. всего две недели. Из-за курсовой переоценки их объем вновь ниже За неделю с 15 по 22 октября объем международных (золотовалютных) резервов сократился на $5 млрд. до $498,7 млрд., сообщил вчера Центробанк. До этого две недели подряд (с 8 октября) впервые с марта 2008 г. резервы превышали отметку в $500 млрд., на 15 октября их объем составил $503,7 млрд. «Приятно, что снова такая круглая цифра, однако в большей степени это магия цифр», — прокомментировал тогда результат первый заместитель председателя ЦБ Алексей Улюкаев. Несколько дней спустя премьер-министр Владимир Путин на встрече с иностранными инвесторами заявил, что своим конкурентным преимуществом правительство считает «устойчивую, здоровую макроэкономическую ситуацию» в стране. Среди ее атрибутов премьер назвал минимальный уровень госдолга, стабильность и предсказуемость курса рубля и рост золотовалютных резервов выше планки в $500 млрд. Большая часть сокращения резервов на прошлой неделе пришлась на переоценку, подсчитала Мария Помельникова из «Траста»: на ослаблении евро резервы потеряли $2 млрд., фунта — $0,9 млрд., за счет снижения цены золота — еще $0,6 млрд. В общей сложности курсовая переоценка сократила резервы на $3,5 млрд., говорит она, а $1,5 млрд. приходится на интервенции ЦБ. Объем резервов определяет, какой запас для поддержки национальной валюты есть у страны на случай экономической нестабильности, говорит партнер ФБК Игорь Николаев. Но показатель достаточно конъюнктурен и во многом зависит от курсовых переоценок, замечает Николаев: небольшой рост или небольшое снижение не стоит воспринимать как сигнал стабильности или, напротив, изменений в худшую сторону. По размеру золотовалютных накоплений Россия занимает третье место в мире. Уверенный лидер — Китай, резервы которого к концу сентября достигли рекордной величины в $2,64 трлн. На втором месте Япония с $1,1 трлн. Кокшаров А. Золотые будни7Стимулирование экономики США через новую эмиссию вновь сделало золото объектом сохранения стоимости. Стремительный рост цен на золото, впрочем, может оказаться всего лишь пузырем. Золото подошло к новому номинальному рекорду. На торгах в Нью-Йорке фьючерсы на декабрьскую поставку в отдельный момент стоили 1388,1 доллара за тройскую унцию.  С начала года золото подорожало на 26%, а за последние два года — на 57%. В течение последних десяти лет этот металл исключительно рос в цене — с 1999 года более чем на феноменальные 430%. И хотя реальная цена золота не достигла рекорда 1980 года (тогда унция в пересчете на нынешние деньги стоила 2,3 тыс. долларов), его прибыльность побила большинство иных финансовых инструментов. Фондовые рынки развитых стран могут этому только позавидовать.   Очередной скачок цен на золото в последние несколько лет вызван тем, что центральные банки и правительства ключевых экономик решили в разгар кризиса сохранить стоимость заимствования на низком уровне. Они потратили триллионы долларов для стимулирования своих экономик, чтобы уменьшить рецессию. Так, удорожание золота в последние недели стало реакцией на заявление главы американской Федеральной резервной системы Бена Бернанке, что центробанк США продолжит скупать активы, накачивая экономику деньгами.   Подобная политика ФРС может привести к удешевлению доллара, валютным войнам. Дешевый доллар заставляет инвесторов бежать к более надежным активам, один из них — золото, цены на которое на мировом рынке устанавливаются в американской валюте. Инвестбанки друг за другом повышают прогнозы удорожания золота на ближайшие год-полтора. Впрочем, ювелирная отрасль или электротехническая промышленность поднимают цены на золото незначительно, поэтому изменения зависят скорее от настроения инвесторов. Сегодня они видят надежный актив, но все может очень быстро измениться, как это случилось в начале 1980−х, когда пузырь на рынке золота сдулся, оставив многих инвесторов с гигантскими убытками.  Смена ветраПочти два десятилетия ведущие центральные банки, от Канады и Австралии до Бельгии и Швейцарии, активно распродавали свои золотые запасы. На рубеже столетий масштаб продаж был настолько значительным, что трейдеры стали называть центробанки «новыми старателями», сравнивая их с калифорнийскими золотодобытчиками XIX века, завалившими во время золотой лихорадки рынок слитками. Центробанки принимали радикальные решения. Так, в 1999 году тогдашний министр финансов Британии Гордон Браун постановил сократить золотой запас страны вдвое. Более 400 тонн слитков были проданы по цене 248 долларов за тройскую унцию. Золото, которое на протяжении столетий выступало универсальным способом сохранения стоимости, с упадком Бреттон-Вудской системы вышло из моды, поскольку не приносило никакой прибыли (более того, хранение золотых слитков центробанками требовало издержек). Поэтому центробанки предпочитали государственный долг в качестве резервов — гарантов стабильности финансовой системы своей страны. Если в начале 1980−х годов на золото приходилось около половины всех суммарных резервов центральных банков, то в начале 2000−х всего около 10%. С 1990−го по 2009 год центробанки развитых стран продали 7,5 тыс. тонн золота. Лишь в последние десять лет они распродавали на рынке в среднем по 442 тонны золота ежегодно — больше, чем Китай, крупнейший производитель золота, добывает сегодня. Десять лет спустя, после кризиса, все изменилось. «За двадцать лет единственный вопрос для центробанков был, сколько своего золота они смогут продать на рынке и как быстро. Сейчас центробанки скупают золотые резервы», — делится с «Экспертом» Джордж Маллинг-Стэнли из World Gold Council (WGC). Впервые за полтора десятилетия центробанки — не просто самые осторожные участники рынка, но и одни из самых информированных — подчеркивают, насколько кризис изменил мировую финансовую систему. Потеря уверенности в финансовых институтах — от банков Уолл-стрит или Сити до правительств — вернула золоту статус, которым оно обладало на протяжении веков. Это актив, не выступающий ничьим пассивом. Рост цен на золото показал, что денежная политика центробанков может привести к потере стоимости бумажных денег и резкому ускорению инфляции, и золото (и другие физические активы) предстанет наиболее привлекательным способом сохранить собственность. Как рассказал в интервью «Эксперту» Питер Хамбро, председатель совета директоров золотодобывающей компании «Петропавловск», выплавленная две тысячи лет назад золотая монета позволяет купить столько же или даже больше хлеба, чем в момент чеканки. Бумажные же ассигнации столетней давности не имеют никакой ценности. По его мнению, «люди просто перестают верить валютам, основанным на бумаге, и обещаниям центробанков», которые сознательно поддерживают инфляцию. Этот вывод подтверждается рекомендациями банков, которые советуют обеспеченным клиентам инвестировать 7–10% свободного капитала в золото. Инвесторы теряют интерес к бумажным деньгам. По состоянию на август 2010 года они вложили в основанные на золоте фонды 81,6 млрд долларов — в девять раз больше, чем всего лишь пять лет назад. Австрийский монетный двор в мае этого года продал золотых монет с оттиском Венской филармонии на 238 тыс. унций — в шесть раз больше, чем обычно. А в Лондоне, Женеве, Токио и Нью-Йорке даже появились специальные автоматы, которые торгуют небольшими золотыми слитками. Как на войнеОпасения двигают цены на золото вверх. Citigroup считает, что в течение года металл подорожает до 1450 долларов за унцию, UniCredit — до 1500, а Goldman Sachs — до 1650 долларов. Среди основных опасений экономисты называют тревогу инвесторов по поводу госдолга развитых стран, девальвации валют этих стран (особенно, доллара), а также вероятность возвращения рецессии на ключевых рынках. Инвесторы полагают, что США, а также, возможно, Британия и еврозона могут вступить в период «количественного расширения», накачивая свои экономики деньгами, чтобы воспрепятствовать дефляции. Но риск в том, что ускорится инфляция — слишком много денег будет доступно. «Золото — страховка против инфляции, но оно может использоваться и как барьер против дефляции, так как страны девальвируют свои валюты для наращивания экспорта и восстановления своих экономик», — рассказала «Эксперту» лондонский экономист по сырьевым товарам Economist Intelligence Unit Кэролайн Бэйн. «Золото стало третьей крупнейшей по резервам валютой мира. Остальные валюты пытаются удешевить себя и удорожить своих торговых партнеров», — отмечает Деннис Гартман, американский экономист и автор бюллетеня Gartmann Letter. В начале октября Доминик Стросс-Кан, директор-распорядитель МВФ, предупредил о риске валютных войн. Все большее число стран проводит интервенции на валютном рынке, чтобы решить свои внутриэкономические проблемы. Его слова во многом повторили заявление бразильского министра финансов Гиду Мантеги, который предупредил, что манипулирование обменными курсами грозит привести к новому кризису мировой финансовой системы. Майкл Пенто, экономист финансовой компании Euro Pacific Capital, рассказал «Эксперту»: «Золото дорожает из-за двух ключевых факторов — опасений расширения и углубления валютных войн. Плюс из-за того, что эмиссия в развитых странах создаст условия для ускорения инфляции, возможно, глобального характера». Валюты развитых стран теряют свою стоимость. Комментаторы указывают, что в ближайшие два года доллар может подешеветь еще на 20%. Ситуация усугубится, если европейская периферия — Греция, Португалия и Ирландия — столкнется с новыми трудностями, подорвав доверие инвесторов к евро. Китай же, несмотря на приказы-призывы Вашингтона и Брюсселя ревальвировать свою валюту, продолжает занижать курс юаня. Премьер-министр КНР Вэн Цзябао заявил, что повышение стоимости юаня на 20% станет угрозой порядку в Китае. «Не могу представить, сколько китайских фабрик обанкротятся. Сколько китайских рабочих потеряют свои места», — так китайский лидер описал риски ревальвации национальной валюты. На всех не хватитПоддержание курса юаня вынуждает Пекин наращивать золотовалютные резервы. В 2009 году Китай почти удвоил запасы золота: 1054 тонны — пятое место по мировым запасам. Увеличивают золотой запас и другие страны с переходной и развивающейся экономиками: Индия, Россия, Саудовская Аравия, Филиппины — и даже совсем небогатые: Шри-Ланка и Бангладеш. Впрочем, в 2010 году чистые закупки золота (за вычетом продаж центробанками развитых стран и МВФ) оказались небольшими — всего 15 тонн. Крупные официальные покупки, в сотни тонн, не регистрировались с 1965 года, еще до коллапса Бреттон-Вудской системы. Аналитики не знают, сохранится ли новая тенденция по аккумулированию золотых запасов. Некоторые отмечают, что азиатские центробанки продолжат закупки. Другие считают события последнего года временной аномалией. По мнению первых, доля золота в запасах стран БРИК составляет всего 5% (в то время как в большинстве стран Европы — около 50%). Это означает, что развивающиеся страны продолжат закупать золото, чтобы диверсифицировать свои запасы (в частности, снизить зависимость от гособлигаций США с их высоким уровнем госдолга). Объем предлагаемого на рынке золота составляет менее 200 млрд долларов в год, тогда как валютные резервы превышают 8,5 трлн долларов. Поэтому повышение доли золота в резервах займет очень продолжительное время из-за ограничения физического объема. Так, Китай даже в случае удвоения своих золотых запасов повысит их долю в золотовалютных резервах лишь на несколько процентных пунктов. Сегодня у КНР только 1,6% из 2,5 трлн долларов золотовалютных запасов приходится на металл. «Даже если бы Китай хотел приблизиться к среднему уровню золотых запасов по миру — 10,7 процента, ему потребовалось бы семь тысяч тонн золота», — считает Кэролайн Бэйн. А это вся мировая добыча металла за три года. Поэтому аналитики считают, что Пекин будет наращивать свои запасы всего на 100–160 тонн золота в год, чтобы не провоцировать спекулятивного скачка цен. Найти выходВ ряде стран на золото приходится слишком высокая доля золотовалютных запасов. В Португалии, например, более 80% резервов. А в среднем по еврозоне показатель составляет 58%. ЕЦБ считает идеальным соотношением 15%, но кто ж ему даст довести резервы до этой цифры. По мере завершения кризиса центробанки еврозоны смогут вновь превратиться в продавцов золота. Это позволит им неплохо заработать при нынешних ценах, но потерять в долгосрочной перспективе. Продолжение распродажи золота снизит давление на рынке, даже если масштаб продаж и будет меньше, чем в предыдущие десятилетия. Сторонники технического анализа отмечают, что положение с золотом сегодня напоминает предыдущие пузыри на рынках. Так, с 2005 года рост цен на золото составил 220% — это равносильно росту фондового рынка в США накануне биржевого краха 1929 года или же рынка Японии накануне коллапса Nikkei в 1990−м. Ситуация отсылает и к 1979 году — периоду экономических неурядиц и увеличения госдолгов развитых стран. Тогда цены на золото были на подъеме пять лет подряд. Они удвоились в течение года, достигнув пика осенью 1980−го, а затем рухнули. Аналитики не могут сказать точно, на какой стадии сегодня золотой пузырь. Поэтому рекомендуют инвесторам помнить о плане выхода с этого рынка в случае изменения экономических условий. При возобновлении экономического роста в среднесрочной перспективе (после 2012 года) процентные ставки в США и Европе начнут повышаться, что сделает привлекательными бумажные активы. Но когда это еще будет. Лондон |