Еменной банковской системы России является сбалансированность интересов предприятий реального сектора и населения с одной стороны и коммерческих банков с другой

| Вид материала | Документы |

- Коммерческий банк основной элемент банковской системы, 519.51kb.

- Ной деятельности современных предприятий требует формирования нового механизма взаимодействия, 157.76kb.

- С 1 января 2007 года по 1 января 2010 года: доходы юридических лиц, полученные в виде, 24.34kb.

- Нормативы центральных (национальных) банков, установленных для коммерческого сектора, 79.21kb.

- Темы рефератов По дисциплине «Деньги, кредит, банки» Современное состояние банковской, 44.17kb.

- Программа для студентов, обучающихся по специальности «Финансы и кредит», специализации, 243.91kb.

- А. О. Макарова национальный исследовательский ядерный университет «мифи» деятельность, 11.04kb.

- Закон Украины "О банках и банковской деятельности", положивший в марте 1991 года начало, 17.09kb.

- Интеграция банковской системы россии в мировое банковское сообщество и проблемы налогообложения, 328.36kb.

- Теоретические основы осуществления активных операций коммерческих банков, 676.51kb.

2.3 Анализ политики управления активами и пассивами

Широкая филиальная сеть является конкурентным преимуществом Банка «Петрокоммерц», позволяющим предоставлять крупным компаниям, имеющим разветвленную территориальную структуру, все необходимые им услуги. Крупнейшим клиентом Банка «Петрокоммерц» является Группа ОАО «ЛУКОЙЛ». В 2005 году продолжилось дальнейшее усовершенствование системы обслуживания Группы с учетом изменения потребностей в финансовых услугах. Расширены возможности услуги «Расчетный центр Клиента» (РЦК) – уникального продукта Банка, представляющего систему обслуживания денежных потоков Группы в Банке, его филиалах и дочерних банках и обеспечивающего сокращение потребности во внешнем финансировании, а также позволяющего увеличить доходы от размещения денежных средств за счет перераспределения собственных средств Группы. В 2005 году в рамках РЦК были внедрены дополнительные модификации по обслуживанию счетов с различными режимами функционирования, реализован пилотный проект «зеробалансинга», позволяющий минимизировать остатки на счетах Группы и концентрировать ресурсы с целью получения дополнительного дохода от их размещения.

Под потребности Группы ОАО «ЛУКОЙЛ» разработаны и внедрены специальные схемы размещения денежных средств, модифицирована услуга корпоративного дилинга, которые в 2006 году будут предлагаться и другим крупным корпоративным клиентам. Кроме того, доработан сервис системы дистанционного обслуживания «Банк – Клиент», обеспечивающий дистанционное оформление документов, требуемых для выполнения Банком функций агента валютного контроля.

В 2005 году в Банк на обслуживание пришли новые клиенты – предприятия Группы ОАО «ЛУКОЙЛ». Один из крупнейших – ЗАО «ЛУКОЙЛ-Нефтехим».

Для «Федеральной сетевой компании ЕЭС» реализован пилотный проект «Расчетный центр клиента», модифицированный с учетом специфики деятельности Компании.

В 2005 году продолжилось развитие сотрудничества с организациями Финансовой группы «ИФД КапиталЪ». Одно из направлений сотрудничества, которое будет развиваться и в 2006 году во всех регионах присутствия Банка, – организация кросс-продаж пенсионных, страховых, инвестиционных продуктов Группы и продуктов Банка для корпоративных клиентов.

Банк выступает агентом по продаже паев УК «КапиталЪ» и УК «Менеджмент-Центр» в своей сети, что позволяет расширить линейку банковских инструментов фондового рынка услугами инвестиционных фондов.

Под потребности пенсионных фондов Финансовой группы «ИФД КапиталЪ» в Банке внедрены специальные формы депозитов, учитывающие все особенности пенсионного бизнеса и требования законодательства РФ. Банком учтена специфика расчетов в рамках пенсионного, страхового и инвестиционного направлений с физическими лицами и организована система срочных расчетов по всей региональной сети Банка.

Открытие в 2005 году отделения Банка на территории Финансовой группы «ИФД КапиталЪ» позволило в оперативном режиме обеспечить обслуживание корпоративных клиентов Финансовой группы «ИФД КапиталЪ» и их сотрудников.

В 2005 году дальнейшее развитие получили системы дистанционного банковского сервиса: система «Банк – Клиент» и «телефония» Банка «Петрокоммерц». Возможность оперативного получения клиентами выписок по счетам и «электронных» копий приложений к ним значительно ускоряет документооборот и учет операций, проводимых в Банке. Сервис системы «Банк – Клиент» дополнен возможностями разграничения доступа к функциональному обеспечению системы для разных должностных категорий сотрудников корпоративных клиентов, а также дополнен сервисом получения подтверждений о проведении операций в рамках корпоративного дилинга.

Инкассация денежных средств корпоративных клиентов Банка производится совместно с Российским объединением инкассации «РОСИНКАСС», что позволяет обеспечить клиентам круглосуточный сервис в Московском регионе. Банк обслуживает более 938 предприятий и организаций в рамках «зарплатных» проектов в регионах своего присутствия. Прирост «зарплатных» проектов за 2005 год составил 94%.

Для сотрудников предприятий, получающих заработную плату на пластиковые карты Банка, разработаны и реализуются гибкие программы кредитования, что обеспечивает корпоративным клиентам высокий уровень лояльности по отношению к своим сотрудникам.

В 2005 году Банк «Петрокоммерц» значительно увеличил объемы кредитования корпоративных заемщиков за счет активизации клиентской работы в Головном Банке и в региональной сети Банка, а также за счет предложения новых кредитных продуктов. По итогам 2005 года кредитный портфель корпоративных клиентов Банка составил 41 млрд. руб., увеличившись на 83% с начала 2005 года.

При этом рост объема кредитов, предоставленных корпоративным клиентам Банка, не сопровождался ухудшением его качества. В частности, на конец 2005 года около 84% кредитов корпоративным клиентам являются обеспеченными. А в число крупнейших заемщиков Банка на конец отчетного года входят 13 компаний из списка 200 крупнейших российских частных компаний журнала Forbes за 2005 год по сравнению с 6 компаниями на начало 2005 года.

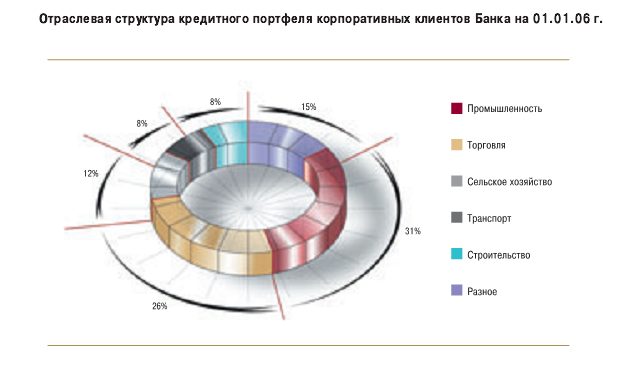

В отчетном году Банку удалось сформировать диверсифицированный по отраслям кредитный портфель. Так, заемщиками Банка являются промышленные предприятия, торговые компании, предприятия сельского хозяйства, транспорта, строительства, энергетики, связи и предприятия других отраслей.

Диаграмма 6.

В 2005 году существенно возрос объем представленных Банком услуг по размещению облигаций. В 2005 году итоговый объем участия Банка в первичных размещениях корпоративных и муниципальных облигационных займов вырос на 78% и составил более 11,5 млрд. руб. В результате по этому показателю Банк занял 7-е место среди 141 участника в Сводном рейтинге андеррайтеров Cbonds, поднявшись с 10-го места по итогам 2004 года.

В 2005 году Банк принял участие в размещении 33 выпусков 25 эмитентов: ОАО «Агентство по ипотечному жилищному кредитованию», ЗАО «БАНК РУССКИЙ СТАНДАРТ», АКБ «СОЮЗ» (ОАО), ООО «ВКМ-Финанс», ОАО ВНЕШТОРГБАНК, ОАО «Детский мир-Центр», ОАО «Дорогобуж», ОАО «ИМПЭКСБАНК», ОАО «МегаФон», ООО «ММК-Трансфинанс», ЗАО «Объединенная металлургическая компания», ЗАО «Московский пиво-безалкогольный комбинат «ОЧАКОВО», ОАО «Пермский моторный завод», ООО «Пятерочка Финанс», ОАО «Российские железные дороги», ОАО «РТК-ЛИЗИНГ», ОАО «Салаватстекло», ОАО «Трубная Металлургическая Компания», ОАО «Удмуртнефтепродукт», ОАО «Федеральная сетевая компания Единой энергетической системы», ОАО «Холдинговая компания «Сибирский цемент», ООО «ХКФ БАНК», ОАО «Челябинский трубопрокатный завод», Министерство финансов Республики Саха (Якутия). Общий объем размещенных выпусков составил 115,550 млрд. руб.

Деятельность Банка в 2005 году в сфере развития взаимоотношений с клиентами – физическими лицами нацелена на укрепление существующей клиентской базы и повышение эффективности клиентского обслуживания. Клиентская политика Банка направлена на выделенные целевые группы клиентов, диверсификацию денежных средств клиентов и предложение пакетных комплексов банковских продуктов.

Одна из основных целевых групп – сотрудники корпоративных клиентов Банка, их доля составляет 80%. Организация регулярных презентаций в офисах корпоративных клиентов, прямые продажи продуктов непосредственно на рабочих местах, размещение рекламной информации на внутрикорпоративных сайтах, информационных стендах, электронный direct-mail, интерактивное консультирование – основные способы продаж, эффективные для Банка и удобные для клиентов.

Отделения, работающие на территории корпоративных клиентов, первыми приступили к реализации программ кредитования физических лиц — сотрудников корпоративных клиентов, а также предоставлению новых видов услуг, таких, например, как подключение к системе удаленного дистанционного обслуживания «ДБО BS-Client Частный клиент ПКБ».

Другим приоритетным направлением клиентской стратегии Банка является элитное обслуживание частного капитала, которое включает в себя предоставление не только классических банковских услуг, но и услуг, предоставляемых Банком на основании агентских соглашений и договоров, заключенных Банком с компаниями-агентами.

Перечень услуг, предоставляемых в рамках обслуживания VIP-клиентов Банка, включает в себя:

•расчетно-кассовое обслуживание, предоставление в аренду сейфовых ячеек, заключение договоров ответственного хранения ценностей;

•размещение средств во вкладах, инструментах фондового рынка (ОФБУ, доверительное управление активами, брокерское обслуживание), в сберегательных сертификатах и векселях;

•хранение и перевод ценных бумаг в депозитарий Банка;

•банковские карты международных платежных систем VISA и МasterCard (дебетовые и кредитные);

•потребительское, ипотечное, автокредитование и кредиты в виде «овердрафт»;

•финансовое консультирование, консультирование по вопросам законодательства и ведения бизнеса, сопровождение сделок по приобретению и страхованию имущества, автотранспорта и жизни.

В 2005 году Банк сконцентрировал усилия на решении задач, связанных с разработкой специальных продуктов и совершенствованием технологий, накоторых они основаны. Так, был разработан специальный тарифный комплекс «Petro-VIP», который гибко учитывает потребности частных состоятельных клиентов, введена услуга «персональный менеджер», которая обеспечивает оперативное решение всех текущих вопросов обслуживания клиентов и быстрое реагирование на все клиентские запросы и предложения.

Объем средств частных состоятельных клиентов, размещенных в Банке, за 2005 год вырос на 40,44%, в том числе в срочных инструментах – на 37,31%, а в инструментах фондового рынка – на 50,05%.

^

ГЛАВА 3. Совершенствование практики управления активами и пассивами в ОАО «Банк «Петрокоммерц»

3.1 Основные программы банка, направленные на повышение доходности, минимизацию рисков и обеспечение ликвидности

^ Хочешь 3 главу? Заплати за нее символическую сумму 400 руб. и глава - твоя!!!

WEB money: R198237604760

Яндекс кошелек: 41001810263805

Оплату осуществляйте через терминалы!!!

Подробнее, как оплатить: ссылка скрыта

После получения нами платежа мы вышлем на Ваш электронный адрес полную версию готовой дипломной работы.

^ Не забывайте сообщить нам дату, сумму, способ перевода и код (наименование работы) на адрес: hotdiplom@bk.ru или по телефону:

+7-908-150-84-32.

Заключение

^ Целью управления активами и пассивами является достижение максимальной прибыльности при минимизации уровня риска. При этом менеджмент банка находится как бы меж двух огней. С одной стороны стоят владельцы банка – учредители и акционеры, которых интересует доходность и повышение или, как минимум, сохранение стоимости их акций. С другой стороны – владельцы обязательств банка, а именно, вкладчики, кредиторы, депозиторы и т.п. Их, помимо очевидного процентного дохода, более всего интересует сохранность и доступность предоставленных ими средств. И если в плане сохранности и доходности цели владельцев и вкладчиков совпадают, то в плане доступности или ликвидности вкладов наблюдается явный конфликт интересов.

^ В сущности, управление активами и пассивами сводится к балансированию между этими тремя целями: сохранностью, ликвидностью и доходностью финансовых ресурсов банка.

За 2005 г. активы банковской системы в целом выросли на 36,6% (27% в 2004 году), активы банков, входящих в ТОР-30, – на 38% (31% в 2004 году) и составили 6,4 трлн. руб. Рост активов Банка «Петрокоммерц» – 44%; рост кредитного портфеля банковской системы составил 43%, кредитный портфель банков, входящих в ТОР-30, увеличился на 43%, его уровень – 4 трлн. руб., кредитный портфель Банка вырос на 101%; вложения в ценные бумаги банковской системы выросли на 41,6%, портфель ценных бумаг банков, входящих в ТОР-30,

увеличился на 35% до 984 млрд. руб., Банка – на 42%; средства клиентов банковской системы возросли на 40%, банков, входящих в ТОР-30, на 39% – до 4,07 трлн. руб., Банка – на 38%; рост балансовой прибыли банковской системы составил 47%, банков, входящих в ТОР-30, – 50%, Банка – 188%.

Таким образом, Банк демонстрирует опережающую динамику темпа роста практически по всем основным показателям по сравнению с банками, входящими в ТОР-30, и банковской системой в целом.

В 2005 году, несмотря на то, что банки наращивали кредитный портфель темпами, опережающими темпы роста активов, Банку удалось компенсировать отставание по доле кредитов в активах. Обеспечив рост кредитного портфеля темпами, более чем в два раза выше, чем по банкам, входящим в ТОР-30, Банк довел долю кредитов в активах на 1 января 2006 года до 62%, что соответствует уровню этого показателя для коммерческих банков.

^ Совершенствание практики управления активами и пассивами банком ОАО «Банк «Петркоммерц» ведется по следующим направлениям:

•концентрация усилий на развитии наиболее успешных направлений – комплексное индивидуальное обслуживание корпоративных клиентов и обеспеченных частных лиц с развитием долгосрочных отношений;

•обслуживание физических лиц – в рамках взаимосвязи клиентских сегментов «Корпорации – руководители (владельцы) как VIP-клиенты – сотрудники корпоративных клиентов»;

•работа с государственными органами и администрациями – как в контексте отношений с крупными корпоративными клиентами, так и с самостоятельным прибыльным клиентским сегментом;

•работа с группой компаний «ЛУКОЙЛ» – по всему возможному спектру банковских продуктов и услуг;

•продажа клиентам комплексных продуктов, включающих продукты Финансовой группы «ИФД КапиталЪ»;

•отказ от затратных розничных проектов, включая развитие сети, ориентированной на массовые продажи;

•глубокая внутренняя технологическая сбалансированность, мобильность, целенаправленность.

^

Список используемых источников

- Федеральный закон от 22 апреля 1996 г. N 39-ФЗ "О рынке ценных бумаг" (с изм. и доп. от 18 июня 2005 г.)

- Письмо ЦБР от 23 февраля 1995 г. N 26 "Об операциях коммерческих банков с векселями и изменениях в порядке бухгалтерского учета банковских операций с векселями" (с изм. и доп. от 17 июня 1999 г.)

- Положение ЦБР от 26 марта 2004 г. N 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности"

- Федеральный закон от 11 марта 1997 г. N 48-ФЗ "О переводном и простом векселе"

- Алексеев М.Ю. Рынок ценных бумаг. - М.: Финансы и статистика, 2003. – 327 с.

- Андросов А.М. Финансовая отчетность банка. М., Менатеп-Информ, 2002. - 459 с.

- Ачкасов А.И. Балансы коммерческих банков и методы их анализа. Вопросы ликвидности и их отражение в банковских балансах. — М.:АО Консалтбанкир, 2003. - 74 с.

- Банковское дело. Учебник / Под. Ред. Г.Н. Белоглазовой, Л.П, Кроливецкой. – 5-е изд., перераб и доп.. - М.: Финансы и статистика, 2004. – 592с.

- Банки и банковское дело. / Под ред. Балабанова И.Т. - СПб.: Питер, 2003., 658 с.

- Воронина Н.В. Особенности инвестиционного климата России на современном этапе // Финансы и кредит, №1, 2006. – с.27-37.

- Гамза В.А. Инвестиционный потенциал России: национальные источники // Финансы и кредит, № 29, 2005. – с.25-36.

- Базовый курс по рынку ценных бумаг. - М.: Финансовый издательский дом «Деловой экспресс», 2004. – 408 с.

- Батракова Л.Г. Экономический анализ деятельности коммерческого банка. — М.: Логос, 2004 - 34 с.;

- Банки и банковские операции / Под ред. Е.Ф.Жукова. — М.: Банки и биржи, 2000. - 471 с.;

- Банки и банковское дело. / Под ред. Балабанова И.Т. - СПб.: Питер, 2003.. - 567 с.

- Банковское дело: Учебник. / Под ред. Жарковской Е.П. - Омега-Л; Высш. шк., 2003, - 668 с.

- Банковское дело / Под ред. О.И.Лаврушина. — М.: Банковский и биржевой научно-консультационный центр, ТОО ЭКОС, 1999. 425 с.;

- Банковское дело / Под ред. К.Р. Тагирбекова. – М.: Инфра-М, Весь Мир, 2003. - 720 с.

- Барышников И, Хальпуков А. Метод bootstap для опртимизации портфеля на российском рынке акций. // Рынко ценных бумаг, 2004г, № 1-2

- Беляков А.В. Банковские риски: Проблемы учета, управления и регулирования. М., БДЦ-пресс, 2003. - 256 с.

- Благовещенский Ю. Экспертиза инвестиций. //Финансовая газета № 44, 2002.

- Бломштейн Г.Д. Саммерс. Б.Д. Банковское дело и платежная система. - М.: Дело, 2003 - 493 с.

- Букато В.И., Головин Ю.В., Львов Ю.И. Банки и банковские операции в России. -2-е изд. перераб. и доп. /Под ред. М.Х. Лапидуса. -М.:Финансы и статистика, 2002, 368 с.

- Вексель и вексельное обращение в России /Сост. Д.А.Морозов.-М.: АО «Банкцентр», 2003.- 320с.

- Данилова Т.Н., Смирнова О.С. Банк как финансовый посредник трансформации сбережений в инвестиции // Финансы и кредит № 11, 2004.

- Жалнинский Б. Банки на рынке ценных бумаг: ограничения есть, нужны стимулы. //Рынок ценных бумаг. - 2005, № 5, с.24-25.

- Жуков Е.Ф. Инвестиционные институты М.: «Банки и биржи», 2001 - 199с.

- Каратуев А.Г. Ценные бумаги: виды и разновидности. Учебное пособие. - М.: Русская Деловая литература, 1997 - 256с.

- Миркин Я.М. Ценные бумаги и фондовый рынок. - М.: Перспектива, 1996. – 600 с.

- Молотов О.В. Аналитическая проверка финансового положения банка с учетом международных стандартов и норм банковского аудита // Финансы и кредит №8, 1999. с. 53.

- Панова Г.С. Анализ финансового состояния коммерческого банка. — М.: Инфра-М, 2002, 268 с.

- Семенюта О.Г. Банковское дело и банковское законодательство. - М.: Банки и биржи, 2002. – 453 с.

- Фельдман А.А. Российский рынок ценных бумаг. - М.: Атлантика-Пресс, 2005. - 176с.

- Ценные бумаги /Под ред. ВН. Колесникова, В.С. Торкановского. - М.: Финансы и статистика. - 2004. - 416с.

- Ценные бумаги: Учебник /Под ред. В.И. Колесникова, В.С. Торкановского. – М.: Финансы и статистика, 1998. – 416 с.

- Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. — М.: Инфра-М,2000. - 172 с.

- ссылка скрыта

- ссылка скрыта

- ссылка скрыта