Удк 339. 9(470)(075. 8) Ббк

| Вид материала | Книга |

- Учебное пособие Ярославль-2007 удк 339. 13(075. 8) Ббк, 3230.47kb.

- Учебное пособие Ярославль-2007 удк 339. 13(075. 8) Ббк, 3201.01kb.

- Учебное пособие Павлодар удк 94(574+470. 4/. 5+571. 1)(075. 8) Ббк 63. 3(5Каз+2Рос)5я73, 3633.95kb.

- Удк 339. 138(075. 8) Ббк 65. 290-2, 658.5kb.

- Тексты лекций Москва 2008 удк 339. 9(075. 8) Ббк 65. 5я73-2, 1528.45kb.

- Учебное пособие санкт-петербург 2005 удк 339. 9 (075. 80) Ббк, 703.64kb.

- Учебное пособие Томск 2008 удк 339 (075., 369.4kb.

- Удк 070(075. 8) Ббк 76. 01я73, 5789.66kb.

- Удк 347. 73 (075. 8) Ббк 67. 402, 1119.89kb.

- Москва 2011 ббк 63. 3 (2)я 7 к 90 удк 947 (075) История России, 110.08kb.

6.5. Международный кредит, его виды и формы

Как экономическая категория, международный кредит выражает отношения между кредиторами-экспортерами и заемщиками-импортерами разных стран по поводу предоставления, использования и погашения кредита.

На международный кредит влияют многие факторы: платежный баланс. размер процентной ставки, вид валюты, уровень рентабельности кредитных операций, валютный курс и др.

Кроме общих признаков (возвратность, срочность, платность) международному кредиту присущи и определенные специфические черты, обусловленные функционированием международного финансового механизма (несоблюдение валюты кредита и валюты его погашения; валютные риски; потери, связанные с изменением курса валют, и т.п.).

^ Во внешнеэкономических связях международный кредит выполняет следующие функции:

1) обеспечивает перераспределение финансовых ресурсов между сторонами;

2) усиливает процесс накопления в рамках всего мирового хозяйства;

3) ускоряет процесс реализации товаров, услуг, интеллектуальной собственности во всемирном масштабе, раздвигая тем самым рамки расширенного воспроизводства.

Международные кредиты имеют разные виды и формы, различные варианты кредитования.

Для выбора оптимального варианта кредитования используют показатели сравнения эффективности кредитов с разными условиями. Наиболее важными и часто применяемыми такими показателями являются средний срок кредита и грант-элемент.

^ Средний срок кредита - это расчетный период, в течение которого заемщик пользуется всей суммой кредита. При равномерном использовании и погашении он равен сумме половины срока использования, всего льготного периода и половине срока погашения.

С помощью среднего срока кредита можно рассчитать примерно сумму процентов, которую заемщик выплатит кредитору. Для этого надо лимит кредита умножить на процентную ставку и на средний срок кредита.

Грант-элемент показывает условные потери кредитора в связи с предоставлением кредита на условиях, более льготных, чем рыночные. Обычно считается, что рыночная процентная ставка составляет 10% годовых. Грант-элемент рассчитывается по формуле

,

,где Е - грант-элемент;

Вi - фактические платежи в счет погашения долга в i-ы году;

А - сумма кредита;

n - рыночная процентная ставка, в долях единицы;

t - срок кредита.

Международные кредиты бывают товарные, финансовые и коммерческие.

^ Финансовый кредит - это денежный кредит, предоставляемый банками на условиях возвратности, срочности и платности.

Многие государства, используя созданные системы кредитования экспорта и страхования экспортных кредитов, оказывают финансовую поддержку своим банкам-кредиторам и фирмам-экспортерам.

С целью избежать обострения конкуренции в сфере экспортного финансирования и «кредитной войны» в 1976 г. государства - члены ОЭСР заключили Международное соглашение по экспортным кредитам с официальной поддержкой, т.е. пользующихся поддержкой государства, также - консенсус ( International Agreement on Officially Supporied Export Credit (Consensuns)). Консенсус (лат. consensus - соглашение) означает общее соглашение по спорным вопросам, к которому приходят участники международных и деловых конференций, переговоров.

Указанное соглашение распространяется на экспортные кредиты со сроком погашения свыше трех лет, пользующихся государственной поддержкой в форме фондирования, рефинансирования, субсидирования, страхования. Кредиты предоставляются для финансирования экспорта определенных групп товаров: машин, оборудования, строительства объектов за границей, оказание сопутствующих услуг. Консенсус определяет все основные максимально льготные условия кредитов.

Лимит кредита не может превышать 85% объема внешнеторговой сделки.

Срок и стоимость кредита дифференцированы в зависимости от категории стран-заемщиков. С этой целью все государства-импортеры разделены на три группы в зависимости от размера ВНП на душу населения: I группа -свыше 4000 дол., II - от 624 до 4000 дол., III - менее 624 дол. Погашение кредита должно осуществляться равными взносами не реже одного раза в полугодие и начинаться не позднее чем через 6 месяцев с даты поставки или ввода в эксплуатацию оборудования. Максимальный срок погашения кредита для стран I группы - 5 лет (в исключительных случаях - 8,5 года), II группы - 8,5 года; III группы -10 лет.

Консенсус устанавливает минимальный размер рыночных ставок по экспортным кредитам в зависимости от срока погашения кредита и категории стран-заемщиц (табл. 6.2).

Таблица 6.2

^ Размер минимальных процентных ставок, устанавливаемых консенсусом с 1 июля 1988 г.

(% годовых)

| Группы стран-заемщиц | Кредиты со сроком погашения | |

| 2-5 лет | свыше 5 лет | |

| I II III | Рыночная ставка 9,15 8,30 | Рыночная ставка 9,65 8,30 |

| Источник: БИКИ. - 1988. - 23 июля. - С. 8. | ||

В международном страховании распространена практика предоставления синдицированных кредитов.

^ Синдицированные (консорциальные, от лат. consortium - участие) кредиты - это кредиты, предоставляемые двумя и более кредиторами, т.е. синдикатами (консорциумами) банков одному заемщику. Для предоставления синдицированного кредита группа банков-кредиторов объединяет на срок свои временно свободные средства.

В последнее время эти кредиты приобретают все большее значение для Российской Федерации. Они предоставляются международными синдикатами банков отдельным предприятиям и регионам. В России основными получателями синдицированных кредитов являются банки. Примерно за полтора года с момента предоставления первого такого кредита (январь 1996 г.) российские банки получили в совокупности более 500 млн дол. В мае 1997 г. на рынке синдицированных кредитов наблюдался буквально взрыв активности. За первую половину месяца три банка (ОНЭКСИМ банк, Мосбизнесбанк и Внешторгбанк) получили кредитов на общую сумму 255 млн дол. Причем Внешторгбанк получил самый крупный в истории России кредит на сумму 120 млн дол. под рекордно низкие проценты. Однако это достижение продержалось недолго. В конце мая 1997 г. было достигнуто соглашение о предоставлении итальянскими банками кредита Внешэкономбанку в размере почти в 260 млн дол. В это же время впервые достигнуто соглашение о предоставлении крупного синдицированного кредита региону - правительство Москвы должно получить 100 млн дол.

Разновидностью международного кредита можно считать облигационные займы.

В 1996 г. Российская Федерация разместила еврооблигации на сумму в 1 млрд дол. при ожидаемом объеме эмиссии в 500 млн дол. Спрос на них удовлетворен менее чем наполовину. Стоимость обслуживания этих долговых бумаг- 9,35% годовых, т.е. довольно низкая. Все это указывает на интерес иностранных инвесторов к вложениям капитала в экономику Российской Федерации.

Российский хозяйствующий субъект может получить валютный кредит в российском уполномоченном банке.

Каждый банк устанавливает свой порядок выдачи кредитов и перечень обязательных документов, предоставляемых заемщиком банку. К таким документам относятся: учредительные документы; лицензия, если деятельность, для осуществления которой берется кредит, подлежит лицензированию; баланс заемщика; документы, подтверждающие обеспечение возвратности кредита (договор поручительства, гарантию, договор о залоге, договор страхования); экономическое обоснование получения прибыли, достаточной для своевременного погашения кредита; документы, подтверждающие полномочия лица, подписавшего кредитный договор, и иные документы.

^ Коммерческий кредит - это кредит как разновидность расчетов, т.е. расчетов с рассрочкой платежей.

Основными видами коммерческого кредита являются:

• фирменный кредит;

• вексельный кредит;

• учетный кредит;

• кредит по открытому счету;

• факторинг;

• форфетирование;

• овердрафт;

• акцептный кредит.

^ Фирменный кредит - это традиционная форма кредитования экспорта, при которой экспортер предоставляет кредит иностранному покупателю (импортеру) в форме отсрочки платежа. Разновидностью фирменного кредита является аванс покупателя (импортера), который выплачивается экспортеру после подписания контракта.

^ Вексельный кредит - это кредит, оформляемый путем выставления переводного векселя на импортера, акцептующего его по получении товаросопроводительных и платежных документов. Срок вексельного кредита зависит от вида товара. Поставки машин и оборудования обычно кредитуются на срок до 3 - 7 лет. При экспорте сырья и материалов предоставляются краткосрочные вексельные кредиты.

Использование векселя в качестве средства обращения и платежа в международных расчетах связано с тем, что часть внешнеторгового оборота осуществляется за счет кредита. При расчетах по внешнеторговым операциям применяются ПЕРЕВОДНЫЙ вексель (ТРАТТА) и ПРОСТОЙ вексель. Наиболее широко используется переводный вексель, представляющий собой безусловное предложение ТРАССАНТА (кредитора), адресованное ТРАССАТУ (должнику), уплатить третьему лицу (РЕМИТЕНТУ) в установленный срок сумму, указанную на векселе.

Обращение простого векселя обусловлено продажей товаров с рассрочкой платежа. Простой вексель выписывает сам должник (векселедатель). По существу, простой вексель - это долговая расписка должника на имя его кредитора (векселедержателя). Таким образом, если в обращении переводного векселя участвуют три лица, в операциях с простым векселем - два лица.

Отношения сторон по векселю регулируются Законом РФ «^ О переводном и простом векселе»,* принятым в марте 1997 г., Положением о переводном и простом векселе, введенным в действие постановлением ЦИК и СНК СССР от 7 августа 1937 г.

* Российская газета. -1997. - 18 марта.

В сфере международного платежного оборота применяются нормы национального и международного права. Так, в 1930 г. ряд стран приняли Единообразный вексельный закон. На его основе государства-участницы соглашения, в том числе Советский Союз, унифицировали национальное вексельное законодательство. Их стали называть странами Женевской вексельной системы права. Это европейские страны, кроме Великобритании, а также Аргентина, Бразилия. В некоторых странах, в основном с англоамериканским правом, сохранились и действуют нормативные акты, отличные от Женевского соглашения. Это Великобритания, Австралия, Индия. Они руководствуются Английским вексельным законом 1882 г.

Третью, самостоятельную группу образуют страны, чье вексельное законодательство нельзя отнести к первым двум системам вексельного права. Эти страны используют свое законодательство. Поэтому в международных расчетах по коммерческим кредитам участники внешнеэкономических связей должны учитывать имеющиеся различия и особенности вексельного законодательства, применяемого в разных странах, и предусматривать в торговых контрактах, какой из действующих нормативных актов будет регулировать их отношения с партнером по сделке.

Вексель как форма долгового обязательства имеет силу лишь при выполнении лицом, выставляющим его, определенных формальных предписаний, точно изложенных в Законе о векселе. Иначе долговой документ потеряет характер переводного векселя. Выполнение обязательных предписаний - это важная предпосылка для последующего обращения векселей как средства платежа.

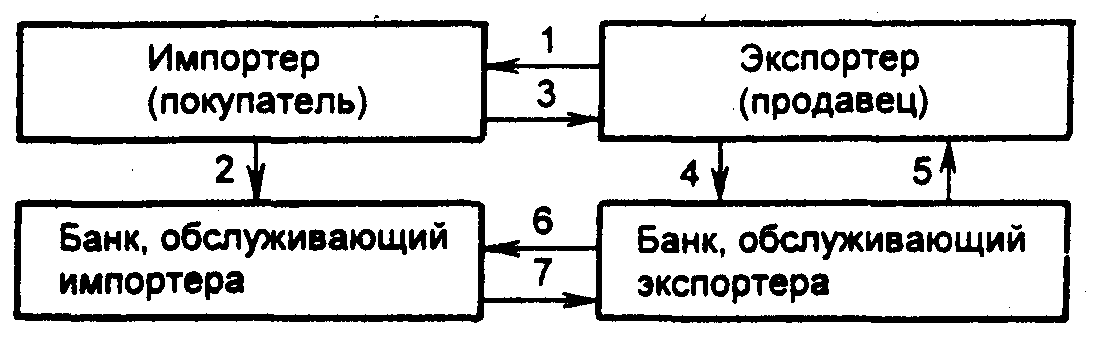

Вексельное обращение осуществляется по следующей схеме (рис. 6.4).

Рис. 6.4. Схема расчетов с помощью векселя.

Условные обозначения:

1. Поставка товара.

2. Акцепт векселя в банке, обслуживающем импортера.

3. Передача векселя.

4. Платежное поручение банку, обслуживающему экспортера, на оплату данного векселя.

5. Учет векселя (может быть предоставлен кредит) экспортера в пределах учетной ставки.

6. Предъявление векселя к оплате в установленный срок.

7. Получение платежа.

Для рационализации операций с векселями, используемых в коммерческом обороте, во многих странах мира разработаны вексельные формуляры, отвечающие тому или иному вексельному законодательству. Например, в России единые образцы векселя утверждены постановлением Правительства РФ от 26 сентября 1994 г. № 1094 «Об оформлении взаимной задолженности предприятий и организаций векселями единого образца и развитии вексельного обращения».* Можно выставлять и вексель, не оформленный на специальном бланке, но он должен содержать все необходимые реквизиты.

* Российская газета. - 1994. - 1 октября.

Акцепт тратты может быть общим и частичным (ограниченным). Никакие другие ограничительные записи в ее тексте не разрешены, ибо акцепт должен быть простым и ничем не обусловленным. Частичный (ограниченный) акцепт - это письменное согласие должника уплатить только часть суммы, указанной на тратте.

Если же должник считает, что обязательство по тратте не вытекает из его отношений к кредиторам, выставившим тратту на него, он может ее не акцептовать. В этом случае векселедатель не может требовать от должника совершить платеж (по неакцептованной тратте).

Необходимость акцепта тратты вызвана тем, что обязанность трассата оплатить ее возникает только после акцепта. Лишь при условии, что вексель акцептован, векселедержатель имеет право требовать от трассата оплаты этого финансового документа. В то же время акцепт означает и определенную гарантию от предъявления неправомерных требований по выполнению условий тратты.

Поэтому для надлежащего выполнения трассатом своих обязательств экспортер, передавая в банк при инкассовом письме товароотгрузочные документы и прилагая к ним тратту, в инкассо указывает, что товароотгрузочные документы должны быть переданы инкассирующим банком импортеру против акцепта выставленной на него тратты. В том случае, когда тратта подлежит акцепту до поставки товара, импортеру целесообразно передать акцептованные тратты банку с поручением выдать их экспортеру только после получения трассатом товарораспределительных документов, удостоверяющих отгрузку товара импортеру. Следует также добиваться акцепта тратты со сроком оплаты по предъявлении или в случае, когда предусматривается, что тратту следует оплатить не по местонахождению трассата.

Отказ трассата от акцепта выставленной на него тратты удостоверяется в форме протеста.

Акцепт тратты может совершать и банк. Такой акцепт называется банковским и применяется главным образом для досрочного учета тратты. В этом случае вексель выставляется в банк. За его акцепт банк взимает довольно высокую банковскую комиссию, и поэтому данный вид акцепта не нашел широкого применения в международном платежном обороте. Банковский акцепт обязателен только при расчетах с рассрочкой платежа в форме документарного аккредитива.

Более надежной гарантией платежей по траттам и простым векселям в практике международной торговли является их авалирование (подтверждение) банками. Аваль выступает как вексельное поручительство, в отношении которого применяется вексельное право. Это поручительство означает гарантию платежа по тратте или простому векселю (полностью или частично) со стороны банка, если должник не выполнил в срок обязательства по векселю. Аваль дается на лицевой стороне векселя или на дополнительном листе (АЛЛОНЖ). Вексельное поручительство выражается словами «как авалист за...» или иной, равнозначной формулировкой и подписывается АВАЛИСТОМ, т.е. лицом, совершившим аваль. Подпись, поставленная на лицевой стороне векселя трассантом или же плательщиком, согласно Женевскому закону не считается авалем. Аваль дается банком за любое ответственное лицо по векселю, поэтому авалист должен указать, за кого он дает вексельное поручительство. При отсутствии такого указания аваль рассматривается совершенным за трассанта лицом, выписавшим простой вексель.

На это положение Женевского закона следует обращать внимание в первую очередь российским экспортерам, ибо при получении ими от иностранных покупателей векселей без пометки о том, что аваль дан за акцептанта (покупателя), последний может отказаться от оплаты векселя. В этом случае российский участник внешнеэкономических связей, выставив, а потом получив обратно такой вексель, теряет право требования к авалисту, который по данному векселю отвечал бы в том же объеме, что и лицо, за которое он дал поручительство; соответственно российский экспортер понесет убытки, связанные с отказом от платежа. Авалист отвечает за оплату векселей перед каждым законным их держателем, к которому они перешли по индоссаменту или в результате простого вручения. Он отвечает за оплату векселей и в том случае, если обязательство, которое он гарантировал, будет недействительным на любом ином основании, чем дефект формы. За аваль векселей банк взимает с покупателей банковскую комиссию, размер которой определяется в зависимости от суммы платежного обязательства.

Авалист, погасив вексель, приобретает право регресса, т.е. обратного требования ко всем лицам, совершившим на нем индоссаменты, а также к трассанту и лицу, выписавшему простой вексель.

Банковский аваль выдается по каждой тратте отдельно.

В международной торговле переводные векселя выписываются в нескольких экземплярах, которые в совокупности составляют одну тратту. Это делается, чтобы избежать возможной задержки или утраты векселя при пересылке по почте за границу и своевременно получить платеж по тратте. Кроме того, такой порядок позволяет передавать экземпляры тратты одновременно нескольким лицам. Как правило, первый экземпляр направляется трассату для акцепта, и на тратте делается специальная надпись: «Платите по настоящему первому экземпляру». Соответствующая оговорка включается в текст других экземпляров. Если условия тратты предусматривают акцептование плательщиком других экземпляров тратты, то используется оговорка примерно с таким текстом: «Заплатить против второго экземпляра (первый экземпляр не оплачивается)». При этом плательщик должен акцептовать один экземпляр, иначе может произойти так, что ему придется оплатить все акцептованные экземпляры тратты, выставленные на него к платежу.

Таким образом, в международном платежном обороте может одновременно обращаться несколько экземпляров одной и той же тратты, но все они составляют один переводный вексель, если в тексте каждого экземпляра проставлено, каким по счету он является. При отсутствии такого обозначения на всех экземплярах тратты каждый из них по Женевской конвенции считается самостоятельным переводным векселем. Необходимо учитывать и другое правило: если индоссамент совершен на втором экземпляре тратты, то на нем следует указать, где находится первый экземпляр. Это требование вытекает из действующего порядка оплаты тратты, согласно которому при наступлении срока платежа к оплате предъявляется ее первый экземпляр, акцептованный плательщиком. По каждой внешнеторговой сделке выставляется, как правило, столько тратт, сколько платежей они предусматривают. Тратты выписываются на всю сумму коммерческого кредита и причитающихся процентов.

Валюта платежа должна фиксироваться на векселе точно, поэтому сумма долга записывается цифрами и прописью (словами). Денежную сумму обязательств нельзя выражать на векселе в двух или более валютах. В случае, когда платеж осуществляется в двух и более валютах, по каждой из них составляется отдельное платежное обязательство.

Переводный вексель (тратта) для международных расчетов выписывается обычно в валюте той страны, где должен быть совершен платеж.

Если валюта векселя совпадает с валютой платежа, то все риски, связанные с обесценением валюты векселя, несет векселедержатель (кредитор).

Если же валюта векселя не совпадает с валютой платежа, то:

риски по обесценению валюты векселя несет векселедержатель;

риски по обесценению валюты платежа несет плательщик (должник).

Поэтому при несовпадении валют на векселе необходимо указать курс, по которому валюта векселя будет переводиться в валюту платежа. В случае, когда такого указания нет, за базовый курс принято принимать тот, который действует в месте платежа и на день платежа. Векселедатель (трассант) может применить также оговорку «эффективного платежа», т.е. обусловить, что платеж будет совершен в определенной иностранной валюте. Однако российские участники внешнеэкономических связей должны учитывать нормы валютного права страны платежа. Так, в странах с валютными ограничениями эта оговорка ожидаемого эффекта не принесет, поскольку там единственным законным платежным средством является национальная валюта.

В международном платежном обороте вексель выступает в качестве оборотного финансового документа. Это означает, что передача векселя другому лицу осуществляется путем простого вручения и/или с помощью передаточной надписи (ИНДОССАМЕНТА). Такая надпись ставится на оборотной стороне векселя и подписывается ИНДОССАНТОМ, т.е. лицом, сделавшим передаточную надпись. Индоссамент должен быть безусловным, поэтому все ограничительные условия, внесенные в него, считаются недействительными. Индоссамент еще называют «жиро» (итал. giro - оборот, обращение).

Посредством передаточной надписи индоссант передает другому лицу, в пользу которого сделана надпись, все права, требования и риски по векселю. Для индоссанта переуступка права требования означает возникновение солидарной ответственности с трассантом и предыдущими индоссантами перед последующими держателями векселя.

При составлении векселя векселедержатель должен определить форму этого документа, т.е. решить, будет вексель оборотным или нет. Если вексель выдан как оборотный, он остается таковым в течение всего срока его действия, и ни одна из сторон по векселю не имеет права изменить эту его форму. В том случае, когда экспортер учитывает такой вексель (в кредитном учреждении) или переуступает его другому лицу, принято считать, что он нарушил лишь условия внешнеэкономического контракта.

Если должник отказывается оплатить переводный вексель или соглашается оплатить только часть своих обязательств, кредитор должен заявить в установленные сроки протест.

Протест - это публичный акт нотариальной конторы, который официально фиксирует отказ от платежа по векселю.

Для протеста вексель передается в нотариальную контору по местонахождению плательщика на следующий день после истечения даты платежа, но не позднее 12ч следующего за этим сроком дня. Вексель для протеста передается на основании специальной описи. Нотариус оформляет акт протеста и направляет его вместе с опротестованным векселем в арбитражный (или специальный вексельный) суд данной страны (т.е. страны плательщика).

Заявлять протест не требуется, если неакцепт векселя был ранее опротестован, а также при объявлении плательщика несостоятельным независимо от того, акцептовал он вексель или нет. Протест не нужен и в случае объявления несостоятельным трассанта по векселю, не подлежащему акцепту. При несвоевременном протесте акцептант и векселедатель все равно несут ответственность перед держателем векселя.

Срок исковой давности в отношении протеста против акцептанта или векселедателя простого векселя и их авалистов составляет по Женевскому закону три года со дня срока платежа. Против индоссантов и выставителя переводного векселя и их авалистов - один год со дня протеста исковых требований индоссантов друг к другу и к трассанту - шесть месяцев со дня оплаты индоссантом векселя или со дня предъявления ему иска.

В большинстве развитых капиталистических стран установлен особый вексельный налог (гербовый сбор по векселям). Обычно на оборотную сторону векселя наклеивается марка об уплате налога на вексель, которая тут же погашается. Сумма налога начисляется с учетом суммы обязательства по векселю. Ставки вексельного налога, как правило, относительно невелики. Если вексельный налог не оплачен надлежащим образом, оплатить его должен следующий владелец векселя, иначе налоговые инспектора могут приостановить реализацию прав по векселю до уплаты гербового сбора, а также возникшей пени.

Учетный кредит также связан с векселем.

^ Учет векселя - это покупка векселя банком (или учетным домом) до наступления срока оплаты по нему. Покупка такого векселя сопровождается индоссаментом владельца векселя (векселедержателя), в результате чего вексель, а вместе с ним и право требования платежа по нему полностью переходят от векселедателя в распоряжение банка. Вексель, предъявленный к учету в банке, немедленно им оплачивается, т.е. векселедержатель получает кредит от банка.

Таким образом, учетный кредит - это кредит, предоставляемый банком векселедержателю путем покупки векселя до наступления срока платежа по нему.

Учет векселя производится банком за плату. Плата, взимаемая банком за авансирование денег при учете векселя, называется учетный процент. Он представляет собой разницу между номиналом векселя и суммой, уплаченной банку при его покупке. Его величина определяется по формуле

,

,где У - учетный процент, дол. США (или другая валюта);

В - сумма векселя, дол. США;

Т - срок до поступления оплаты по векселю, дней;

П - годовая учетная ставка, %;

360 - Число дней в финансовом году, дней.

Пример. Вексель номиналом 1000 тыс. дол. предъявляется к учету в банк за 180 дней до наступления оплаты по нему. Учетная ставка -10% годовых. Учетный процент составит

=50 тыс. дол.

=50 тыс. дол.Сумма учетного кредита равна

1000 - 50 = 950 тыс. дол.

Пример. Номинальная цена векселя - 400 тыс. дол. Банк покупает его, выплачивая 390 тыс. дол. за 90 дней до наступления срока платежа по векселю.

Учетный процент составляет

400 – 390 = 10 тыс. дол.

Учетная ставка равна

Банки, осуществляя операции с векселями, могут одновременно применять несколько учетных ставок. Эти учетные ставки называются частными учетными ставками. Учетная ставка, которую применяет центральный банк в операциях с кредитными учреждениями, называется официальной учетной ставкой. Уровень ее обычно ниже уровня частных учетных ставок.

Банки или учетные дома в дополнение к процентным и акцептным платежам могут взимать премию за риск с номинальной стоимости переводного векселя, представленного для учета. Такая премия называется ЛОДИНГ (loading). Ставка лодинга варьируется в зависимости от репутации, престижа и кредитоспособности плательщика по векселю и индоссантов, а в ряде случаев - также и от операции, послужившей основанием для оформления векселя.

Кредит по открытому счету предоставляется в расчетах между постоянными контрагентами, особенно при многократных поставках однородных товаров. Это то же, что и расчеты по открытому счету.

Экспортер относит стоимость отгруженной продукции в дебет счета, открытого им иностранному покупателю, погашающему свою задолженность в обусловленные контрактом сроки (один раз в месяц, квартал и т.д.).

Факторинг (англ. factor - посредник) представляет собой торгово-комиссионные и посреднические услуги банка. Он является специфической разновидностью краткосрочного кредитования экспорта и посреднической коммерческой деятельности.

В нашей стране операции факторинга регламентируются главой 43 «Финансирование под уступку денежного требования» ГК РФ.

Факторинговые услуги обычно предоставляются коммерческими банками или специализированными компаниями, которые рассчитываются с покупателями по открытому счету.

^ Факторинг включает:

1) взыскивание (инкассирование) дебиторской задолженности клиента (покупателя);

2) предоставление ему краткосрочного кредита;

3) освобождение его от кредитных рисков по экспортным операциям.

Коммерческий банк или факторинговая компания обычно покупает требования экспортера к иностранным покупателям со сроком платежа от 30 до 120 дней.

Стоимость факторингового обслуживания зависит от вида услуг, финансового положения клиента и т.п.

Обычно клиент уплачивает комиссию в размере 0,5 - 3% суммы оборота, а также проценты по полученным кредитам.

Факторинг ускоряет оборот капитала, устраняет риск неплатежа.

Основной целью факторинга является получение средств немедленно или в срок, определенный договором. В результате продавец не зависит от платежеспособности покупателя. Банк заключает договор с покупателем о гарантировании его платежей в случае возникновения финансовых трудностей или с продавцом и покупателем о переуступке не оплаченных в срок платежных документов факторинговому отделу банка. Взаимоотношения банка и продавца по факторингу регулируются договором. При его заключении банк проверяет кредитоспособность продавца и покупателя и с учетом этого определяет предельную сумму по операциям факторинга, в пределах которой поставка товаров может производиться без риска неполучения платежа. В рамках данной суммы банк автоматически оплачивает переуступаемые ему платежи.

Договор может быть открытым и закрытым (конфиденциальным). При открытом договоре дебитор уведомляется об участии в факторинговой операции, при закрытом - дебиторы не ставятся в известность о наличии факторингового договора. В договоре также оговаривается, предусматривается или нет право регресса, т.е. обратной переуступки требований (возврата их к продавцу).

Факторинг осуществляется следующим образом. Банк приобретает у экспортера право на взыскание дебиторской задолженности импортера и перечисляет ему 70 - 90% суммы средств за отгруженную продукцию в момент предъявления документов. После получения платежа по этим счетам от импортера банк перечисляет экспортеру оставшуюся сумму денег.

Стоимость факторингового обслуживания зависит от вида услуг, финансового положения клиента и т.п. При определении платы за факторинг следует исходить из принятого сторонами процента за кредит и среднего срока пребывания средств в расчетах с покупателем.

Пример. Ставка за кредит - 6% годовых. Средний срок оборачиваемости средств в расчетах с покупателем -12 дней. Плата за факторинг составит

= 0,2% суммы, принятой к оплате факторинга.

= 0,2% суммы, принятой к оплате факторинга.ФОРФЕТИРОВАНИЕ (франц. a forfait - целиком, общая сумма) представляет собой форму кредитования экспорта банком или финансовой компанией путем покупки ими без оборота на продавца векселей и других долговых требований по внешнеторговым операциям.

Форфетирование, как правило, применяется при поставках машин, оборудования на крупные суммы с длительной рассрочкой платежа (до 5-7 лет).

Механизм форфетирования заключается в следующем.

ФОРФЕТОР (т.е. банк или финансовая компания) приобретает у экспортера вексель с определенным дисконтом, т.е. за вычетом всей суммы процентов или части их.

Размер дисконта зависит от платежеспособности импортера, срока кредита, рыночных процентных ставок в данной валюте. Форфетор может перепродать купленные у экспортера векселя на вторичном рынке.

Форфетирование освобождает экспортеров от кредитных рисков и сокращает дебиторскую задолженность, Форфетирование дороже для экспортера, чем банковский кредит.

Форфетирование - это форма трансформации коммерческого векселя в банковский вексель.

Форфетирование предполагает переход всех рисков по долговому обязательству к его покупателю (т.е. к форфетору). Поэтому форфетор требует обычно гарантию первоклассного банка страны, в которой функционирует должник (покупатель оборудования).

В большинстве стран платеж по долговому обязательству может быть произведен через несколько дней после окончания срока платежа по нему. Для того чтобы сделать поправку на это положение, форфеторы обычно при расчете размера дисконта добавляют несколько дней к фактическому числу, остающемуся до срока платежа. Это так называемые льготные дни.

Величину дисконта и сумму платежа форфетора продавцу долговых обязательств можно определить тремя способами:

1) по формуле дисконта;

2) по процентным номерам;

3) по среднему сроку форфетирования.

Пример. Рассчитать величину дисконта и сумму платежа форфетора клиенту за приобретенные у него векселя.

Форфетор купил у клиента партию из 8 векселей, каждый из которых имеет номинал 800 тыс. дол. Платеж по векселям производится через каждые 180 дней. При этом форфетор предоставляет клиенту 3 льготных дня для расчета. Учетная ставка по векселю составляет 6% годовых.

1. Расчет первым способом.

Величина дисконта определяется по формуле

где Д - величина дисконта, дол.;

Н - номинал векселя, дол.;

t - срок векселя, т.е. число дней, оставшихся до наступления срока платежа по данному векселю;

Л - число льготных дней;

П - учетная ставка, %;

360 - число дней в финансовому году.

Имеем:

для первого платежа

тыс. дол.;

тыс. дол.;для второго платежа

тыс. дол.;

тыс. дол.;для третьего платежа

тыс. дол.;

тыс. дол.;для четвертого платежа

тыс. дол.;

тыс. дол.;для пятого платежа

тыс. дол.;

тыс. дол.;для шестого платежа

тыс. дол.;

тыс. дол.;для седьмого платежа

тыс. дол.;

тыс. дол.;для восьмого платежа

тыс. дол.;

тыс. дол.;Общая величина дисконта равна

=867,2 тыс. дол.;

=867,2 тыс. дол.;Сумма платежа клиенту составит:

8 • 800 – 867,2 = 5532,8 тыс. дол.

Таким образом, форфетор выплатит клиенту за приобретенные у него векселя 5532,2 тыс. дол. Ему же эти векселя принесут сумму выручки в 6,4 млн дол. (8 • 800) и доход 867,2 тыс. дол., или 15,7% (

)

)2. Расчет вторым способом.

Для упрощения расчетов в формулу дисконта вводят процентные номера:

где П - процентный номер;

Н - номинал векселя, дол.;

t - срок векселя, т.е. число дней, оставшихся до наступления срока платежей по нему;

Л - число льготных дней.

Тогда величина дисконта рассчитывается по формуле

,

,где Д - величина дисконта, дол.;

п - учетная ставка, %;

П - процентные номера.

Расчет процентных номеров сведен в табл. 6.3.

^ Таблица 6.3

Расчет процентных номеров

| Номера платежа | Номинал векселя, тыс. | Срок векселя, дней | Число льготных дней | Процентные номера |

| 1 | 800 | 180 | 3 | 1 464 |

| 2 | 800 | 360 | 3 | 2904 |

| 3 | 800 | 540 | 3 | 4344 |

| 4 | 800 | 720 | 3 | 5784 |

| 5 | 800 | 900 | 3 | 7224 |

| 6 | 800 | 1080 | 3 | 8664 |

| 7 | 800 | 1260 | 3 | 10104 |

| 8 | 800 | 1440 | 3 | 11 544 |

| Итого | 6400 | | | 52032 |

Величина дисконта равна:

тыс. дол.;

тыс. дол.;Сумма платежа клиенту равна:

6400 - 867,2 = 5532,8 тыс. дол.

3. Расчет третьим способом.

Величину дисконта и сумму платежа по векселям одинаковой номинальной стоимостью можно рассчитать через средний срок форфетирования.

,

,где tср - средний срок форфетирования, дней;

t1 – первый срок платежа, дней;

tп - последний срок платежа, дней.

дней

днейВеличина дисконта рассчитывается по формуле

,

,где Д - величина дисконта, дол.;

Н - номинальная стоимость партии векселей, дол.;

tср - средний срок форфетирования, дней;

Л - число льготных дней;

п - учетная ставка, %.

тыс. дол.;

тыс. дол.;Сумма платежа клиенту равна:

6400 – 867,2 = 5532,8 тыс. дол.

ОВЕРДРАФТ (англ. overdraft) представляет собой отрицательный баланс на текущем счете клиента банка. Овердрафт - это форма краткосрочного кредита, предоставление которого осуществляется путем списания банком средств по счету клиента сверх его остатка. В результате такой операции образуется отрицательный баланс, т.е. дебетовое сальдо - задолженность клиента банку. Банк и клиент заключают между собой соглашение, в котором устанавливаются максимальная сумма овердрафта, условия предоставления кредита, порядок погашения его, размер процента за кредит.

При овердрафте в погашение задолженности направляются все суммы, зачисляемые на текущий счет клиента. Поэтому объем кредита изменяется по мере поступления средств, что отличает овердрафт от обычного кредита. Проценты взимаются по согласованным или существующим ставкам. В США для клиентов банка, которые имеют в нем счет продолжительное время, овердрафт может предоставляться бесплатно.

Форма кредита "овердрафт" впервые возникла в Англии и в настоящее время практикуется в большинстве развитых стран.

^ Акцептный кредит - это кредит, предоставляемый банком в форме акцепта переводного векселя (тратты), выставляемого на банк экспортерами и импортерами. При этой форме кредита экспортер получает возможность выставлять на банк векселя на определенную сумму в рамках кредитного лимита. Банк акцептует эти векселя, гарантируя тем самым их оплату должником в установленный срок.

При реализации товара в кредит экспортеры заинтересованы в акцепте векселя крупным банком. Такой вексель в любое время может быть учтен или продан. При акцептном кредите формально кредит предоставляет экспортер, но в отличие от вексельного кредита акцептантом векселя выступает банк.

Выдавая акцепт, банк не предоставляет кредита и не вкладывает в операцию свои средства, но обязуется оплатить тратту при наступлении срока платежа. В тех случаях, когда экспортер требует платежа наличными, проводятся операции рефинансирования, т.е. банк импортера акцептует тратту, выставленную на него импортером, учитывает ее и уплачивает экспортеру наличными деньгами. Стоимость акцептного кредита складывается из двух элементов: комиссии за акцепт и учетной ставки, которая обычно ниже ставки по учету векселя.

Термин "акцептный кредит" применяется обычно в тех случаях, когда банки акцептируют тратты только экспортеров своей страны.

Разновидностью акцептного кредита является акцептно-рамбурсный кредит.

РАМБУРС (франц. rembourser) в международной торговле означает оплату купленного товара через посредство банка в форме акцепта банком импортера тратт, выставленных экспортером.

Термин "акцептно-рамбурсный кредит" применяется в тех случаях, когда банки акцептуют тратты, выставляемые на них иностранными коммерческими фирмами. В этом случае в операцию по акцепту тратты включаются банки других стран, играющие вспомогательную роль и принимающие на себя ответственность перед банками-акцептантами по своевременному переводу (рамбурсированию) на их счета валюты, необходимой для оплаты акцептованных тратт.