Удк 339. 9(470)(075. 8) Ббк

| Вид материала | Книга |

- Учебное пособие Ярославль-2007 удк 339. 13(075. 8) Ббк, 3230.47kb.

- Учебное пособие Ярославль-2007 удк 339. 13(075. 8) Ббк, 3201.01kb.

- Учебное пособие Павлодар удк 94(574+470. 4/. 5+571. 1)(075. 8) Ббк 63. 3(5Каз+2Рос)5я73, 3633.95kb.

- Удк 339. 138(075. 8) Ббк 65. 290-2, 658.5kb.

- Тексты лекций Москва 2008 удк 339. 9(075. 8) Ббк 65. 5я73-2, 1528.45kb.

- Учебное пособие санкт-петербург 2005 удк 339. 9 (075. 80) Ббк, 703.64kb.

- Учебное пособие Томск 2008 удк 339 (075., 369.4kb.

- Удк 070(075. 8) Ббк 76. 01я73, 5789.66kb.

- Удк 347. 73 (075. 8) Ббк 67. 402, 1119.89kb.

- Москва 2011 ббк 63. 3 (2)я 7 к 90 удк 947 (075) История России, 110.08kb.

6.4. Международные расчеты и их формы

МЕЖДУНАРОДНЫЕ РАСЧЕТЫ - это регулирование платежей по денежным требованиям и обязательствам, возникающим в связи с экономическими, политическими и культурными отношениями между хозяйствующими субъектами и гражданами разных стран. Международные расчеты охватывают расчеты по внешней торговле товарами и услугами, по некоммерческим операциям, кредитам и движению капитала между странами, в том числе расчеты по строительству объектов за границей и оказанию помощи.

Международные расчеты включают условия и порядок осуществления платежей, выработанные практикой и закрепленные международными документами и обычаями, а также ежедневную практическую деятельность банков по проведению расчетов. В основном расчеты осуществляются безналичным путем посредством записей на счетах банков. Ведущую роль в международных расчетах играют крупные банки.

Для осуществления расчетов банки используют свои заграничные филиалы, отделения и корреспондентские отношения с иностранными банками, сопровождаемые открытием счетов «Лоро» (счет иностранного банка в данном банке) и «Ностро» (счет данного банка в иностранном банке). Корреспондентские отношения определяют порядок расчетов, размер комиссии, методы пополнения израсходованных средств. Для своевременного и рационального осуществления международных расчетов банки поддерживают необходимые валютные позиции в разных валютах в соответствии со структурой и сделками предстоящих платежей.

ВАЛЮТНАЯ ПОЗИЦИЯ - это изменение соотношения требований и обязательств партнеров (контрагентов) по контракту в иностранной валюте. Валютная позиция банка показывает наличие у банка требований и обязательств в какой-либо валюте.

Валютная позиция бывает открытой и закрытой, длинной и короткой.

^ Открытая позиция в какой-либо валюте - несовпадение требований и обязательств в данной валюте, т.е. несоответствие объемов покупок и продаж иностранной валюты в течение рабочего дня банка.

^ Закрытая позиция - это совпадение объемов покупок и продаж валюты.

Превышение покупок над продажами означает длинную позицию, а превышение продаж над покупками - короткую позицию.

Все внешнеторговые сделки связаны с платежами, т.е. с переводом денег из одной страны в другую. Этим они отличаются от системы клиринговых расчетов, когда платежи между партнерами и банком производятся в одной стране, а окончательный расчет совершается между государственными (центральными) банками таких стран.

^ Основными формами валютных расчетов во внешнеэкономической деятельности являются:

• банковский перевод;

• документарное инкассо;

• документарный аккредитив;

• расчеты по открытому счету;

• расчеты чеками.

Форма расчета российского предприятия с внешнеторговой фирмой или с иностранным предприятием определяется внешнеторговым контрактом.

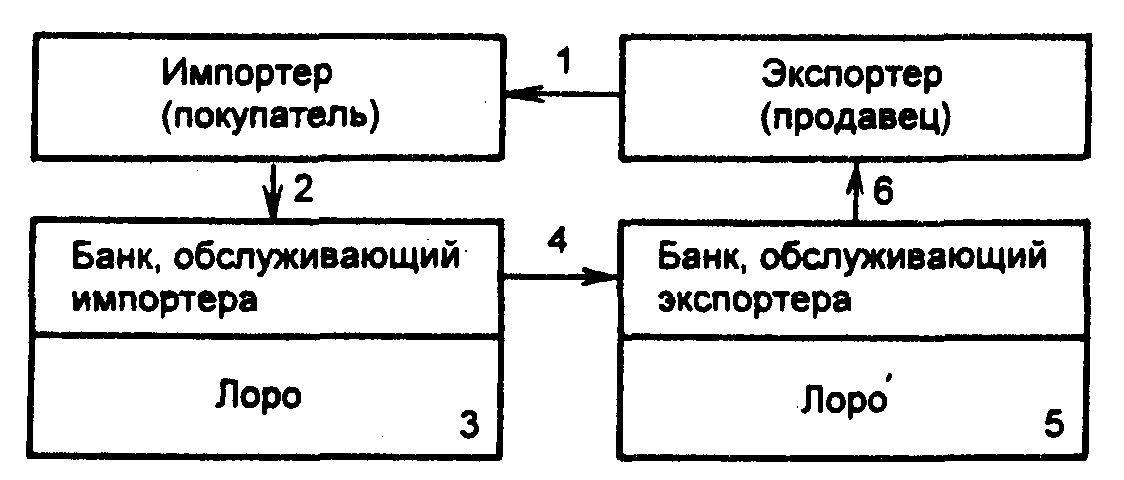

БАНКОВСКИЙ ПЕРЕВОД - это расчетная банковская операция, проводимая посредством направления телеграфом или по почте платежного поручения одного банка другому. ПЛАТЕЖНОЕ ПОРУЧЕНИЕ представляет собой приказ банка, адресованный своему банку-корреспонденту, о выплате определенной суммы денег бенефициару (т.е. переводополучателю), предъявителю чека или иных платежных документов. Платежное поручение дается банком на основе указаний перевододателя - клиента банка. Последний инструктирует банк об условиях выплаты бенефициару суммы перевода. В своих переводных операциях банк и его клиенты руководствуются инструкцией Внешторгбанка СССР от 25 декабря 1985 г. № 1 «О порядке совершения банковских операций по международным расчетам» и конкретными указаниями, содержащимися в платежном поручении. Эти поручения выполняются банком и его учреждениями за счет перевододателя (рис. 6.1).

Рис. 6.1. Схема расчетов с помощью банковского перевода

Условные обозначения:

1. Экспортер передает импортеру документы в соответствии с заключенным контрактом.

2. Импортер выставляет платежное поручение в банк.

3. Снятие денег со счета импортера и зачисление их на счет «Лоро»

4. Уведомление (т.е. авизование) банка, обслуживающего экспортера, об осуществлении операции 3.

5. При поступлении авизо (т.е. извещения о том, что деньги поступили на счет) списание денег со счета «Лоро» и зачисление их на счет экспортера.

6. Авизование экспортера о зачислении денег на его счет.

Платежные поручения иностранных банков за экспортированные товары и оказанные услуги поступают в уполномоченный банк в виде телеграфных или почтовых поручений. На каждое платежное поручение иностранного банка составляется мемориальный ордер по установленной форме. Его копия направляется БЕНЕФИЦИАРУ (переводополучателю) при выписке из его счета. При зачислении суммы документарных переводов банк указывает в этом ордере срок представления документов в банк. Сроки представления документов получателем средств не могут превышать 15 дней с даты зачисления суммы перевода на его счет в банке. В случае нарушения им сроков представления документов, указанных в платежном поручении иностранного банка, уполномоченный банк списывает эту сумму со счета переводополучателя и одновременно запрашивает у иностранного банка-перевододателя инструкции в отношении перевода.

Банк выполняет также платежные поручения иностранных банков-перевододателей в рублях при получении от них соответствующего покрытия по рыночному курсу на день его поступления, кроме поручений, которые предоставляют право банку дебетовать суммой перевода счет «Лоро» банка-перевододателя в уполномоченном банке. В этом случае банк зачисляет сумму в рублях на счет переводополучателя и одновременно направляет банку-перевододателю телеграфное требование зачислить покрытие на соответствующий счет «Ностро» (счет, который открывает уполномоченному банку его банк-корреспондент за границей) в указанном им банке сумму в иностранной валюте.

Предприятие-переводополучатель, получив сумму перевода, указанную в документах, должно не позднее чем через 15 дней информировать банк о необходимости снятия с учета оплаченных документов.

Уполномоченные банки осуществляют также банковские переводы в расчетах за импортированные товары и полученные услуги. Они выполняют поручения российских перевододателей на перевод иностранной валюты за границу в оплату стоимости импортированных товаров, а также в оплату по товарным документам или документам об оказании услуг; в оплату арбитражных сборов, штрафных санкций и претензий; в погашение задолженности, образовавшейся в результате перерасчетов; в оплату членских взносов в международных организациях и командировочных расходов представителей российских организаций (предприятий) за границей; в качестве авансовых платежей, предусмотренных условиями внешнеторговых контрактов; в оплату переводных и простых векселей и для других целей.

Перевод средств за границу по поручению перевододателя производится на основании заявления на перевод. В этом документе перевододатель должен указать:

1) сумму перевода иностранной валюты (цифрами и прописью). Если эта сумма выражена в валюте цены контракта, а платеж следует произвести в иной иностранной валюте, то перевододатель приводит точный курс пересчета первой из них во вторую или способ его определения. Курсовая разница, возникающая при пересчете валют, регулируется за счет перевододателя и отражается по тому же счету, что и основной платеж;

2) способ выполнения поручения (воздушной почтой или телеграфом);

3) полное и точное наименование переводополучателя (бенефициара) и его почтовый адрес;

4) полное и точное наименование банка, клиентом которого является переводополучатель, а также номер его счета в этом банке;

5) цель и назначение перевода.

Вместе с заявлением в банк представляется копия контракта.

Перевододатель обязан сообщить также, на чей счет следует отнести банковскую комиссию, почтовые или телеграфные расходы по переводу, и номер счета, с которого они должны быть оплачены (если они подлежат оплате за счет перевододателя), а также другие необходимые данные.

Заявление на перевод оформляется в трех экземплярах: первый подписывают от имени предприятия-перевододателя руководитель и главный бухгалтер или их заместители. Подписи скрепляются печатью этого предприятия.

Правильно оформленные заявления на перевод принимаются банком под расписку на копии заявления. Заявления, оформленные с нарушением банковских инструкции, возвращаются клиенту банка без исполнения на переоформление.

На основании данных, содержащихся в заявлении перевододателя, уполномоченный банк составляет телеграфное или почтовое платежное поручение иностранному банку на перевод иностранной валюты.

При расчетах в форме банковского перевода одна из сторон по контракту всегда несет риск. Так, для экспортера существует риск неоплаты поставленного товара при платежах переводом после поставки товаров. Для импортера существует риск непоставки товара после его предварительной оплаты, если контрактом предусмотрены авансовые платежи. Поэтому применение банковских переводов в расчетах по товарным поставкам довольно ограничено.

Более надежной по сравнению с банковским переводом является инкассовая форма расчетов. Инкассо (итал. incasso - в ящик) упрощенно можно определить как поручение экспортера (продавца) своему банку получить от импортера (покупателя) непосредственно или через другой банк определенную денежную сумму или подтверждение, что эта денежная сумма будет выплачена в установленный срок.

При расчетах по инкассо банк (банк-эмитент) обязуется по поручению клиента осуществить за счет клиента действия по получению от плательщика платежа и/или акцепта платежа. Банк-эмитент, получивший поручение клиента, вправе привлекать для его выполнения иной банк (исполняющий банк) (ст. 874 ПС РФ).

Инкассовая операция банка сочетается с акцептной формой расчета. АКЦЕПТ - это согласие плательщика на оплату документов счета.

При акцептной форме расчетов товары отгружаются на основании контракта немедленно, не ожидая оплаты покупателем товара. Покупатель уплачивает за товар по получении расчетных документов, предварительно проверив выполнение поставщиком всех условий договора в отношении количества, цены, срока отгрузки, качества и т.д. В случае нарушения поставщиком договора покупатель может отказаться от оплаты товара. Если покупатель нарушает договор, например задерживает оплату товаров, поставщик вправе применить к нему санкции.

Инкассовая операция банка в основном заключается в том, что банк берет на себя организацию всего документооборота по акцепту. Он принимает от экспортера (продавца) платежные документы, выписанные им на импортера (покупателя) после отгрузки товара, пересылает их по местонахождению импортера в обслуживающий его банк для получения платежа за товар. Банк, обслуживающий импортера, должен следить за тем, чтобы экспортеру вовремя была уплачена причитающаяся за товар сумма и инкассированные деньги переведены ему через обслуживающий его банк, принявший платежное требование на инкассо.

Если импортер заявляет об отказе от акцепта, банк проверяет основательность и мотивы этого отказа и уведомляет о нем экспортера. При неуплате экспортером платежного документа в установленный срок банк информирует об этом тот банк, который принял платежный документ на инкассо, и принимает меры для взыскания с экспортера платежа за товар.

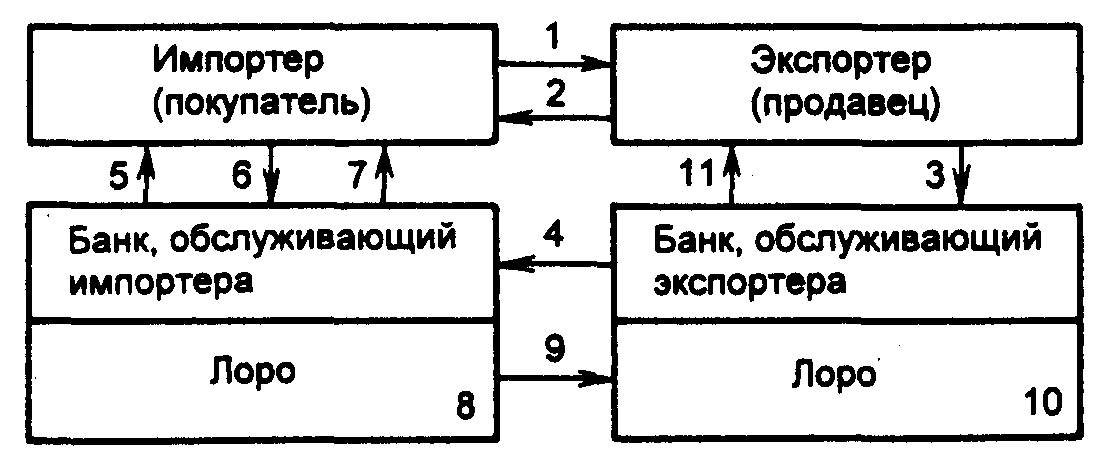

Документарное инкассо осуществляется по следующей схеме (рис. 6.2):

Рис. 6.2. Схема расчетов с помощью документарного инкассо

Условные обозначения:

1. Заключение договора о поставке товара.

2. Отправка товара.

3. Представление документов на инкассо.

4. Поручение на инкассо, т.е. банк, обслуживающий экспортера, пересылает документы банку, обслуживающему импортера.

5. Авизование (уведомление) импортера о получении документов.

6. Оплата документов (выставление платежного поручения).

7. Передача документов импортеру.

8. Занесение денежных средств на счет «Лоро».

9. Авизование банка, обслуживающего экспортера, об операции 8.

10. Списание денег со счета «Лоро» и зачисление их на счет экспортера.

11. Авизование экспортера о зачислении денег на его счет. Операции 4 и 9 можно ускорить с помощью телеграфа («телеграфное инкассо»).,

Инкассо бывает чистое и документарное.

^ Чистое инкассо - это инкассо финансовых документов, когда они не сопровождаются коммерческими документами.

Обычно применяется документарное инкассо, т.е. поручение экспортера банку получить от импортера платеж против товарных документов с последующим перечислением сумм платежа экспортеру.

При документарном инкассо инкассо финансовых документов сопровождается коммерческими документами (счета, транспортные и страховые документы и пр.). Документарное инкассо может быть также инкассо только коммерческих документов.

^ Инкассо бывает двух видов: с предварительным акцептом и с последующим акцептом (с немедленной оплатой).

При инкассировании документов и получении по ним платежа или акцепта банки руководствуются Унифицированными правилами по инкассо (редакция 1978 г., публикация Международной торговой палаты № 322) (приложение 5), инструкцией Внешторгбанка СССР от 25 декабря 1985 г. № 1 «О порядке совершения банковских операций по международным операциям» и Гражданским кодексом РФ.

Технология инкассирования документов за экспортированные товары (услуги) следующая: банк-ремитент (уполномоченный банк), получив от своего клиента инкассовое поручение с приложениями к нему товарораспределительных документов, направляет их инкассирующему банку страны импортера. БАНК-РЕМИТЕНТ - это банк, которому доверитель поручает операцию по инкассированию. Инкассирующий банк выдает документы импортеру согласно инструкциям, указанным в инкассовом поручении. После получения платежа от плательщика по инкассированным документам этот же банк (он является представляющим банком) переводит инкассированную сумму денег банку-ремитенту, который делает соответствующую запись в кредит счета своего клиента (экспортера).

^ При оформлении инкассового поручения доверитель должен привести следующие данные:

• дату выписки поручения;

• его номер;

• наименование, полный и точный адрес (местонахождение) плательщика (импортера);

• лицо, которому инкассирующий (представляющий) банк должен сделать представление согласно инкассовому поручению;

• наименование и местонахождение доверителя (экспортера);

• наименование и местонахождение банка-ремитента.

Если доверитель указал неполный и неточный адрес плательщика, инкассирующий банк может предпринять меры для установления точного местонахождения плательщика, но без принятия на себя каких-либо финансовых обязательств и ответственности.

В случаях, когда банком-ремитентом выступает уполномоченный банк, доверитель должен указать в инкассовом поручении свое наименование, почтовый адрес, необходимые референции и распоряжения и направить всю банковскую корреспонденцию (за исключением кредит-авизо) этому учреждению.

РЕФЕРЕНЦИЯ (лат. referre - сообщать) - рекомендация, засвидетельствование платежеспособности предприятия.

Доверитель, если его выбор обусловлен сторонами во внешнеторговом контракте, определяет инкассирующий банк, его наименование и местонахождение. Но таким банком должен быть банк-корреспондент уполномоченного банка. В противном случае уполномоченный банк направляет инкассируемые документы инкассирующему банку через какой-либо другой иностранный инкассирующий банк, являющийся корреспондентом уполномоченного банка. Если доверитель не называет в инкассовом поручении инкассирующий банк, то такой банк указывается по выбору банка-ремитента.

^ Инкассовое поручение должно содержать также следующие данные:

• наименование валюты платежа и сумму, подлежащую инкассированию. Если документы, принятые на инкассо, выражены в какой-либо иной валюте, отличной от валюты платежа, то доверитель должен указать курс пересчета валют или способ его определения;

• номер счета переводополучателя в уполномоченном банке;

• перечень прилагаемых к инкассовому поручению документов, подлежащих выдаче плательщику против платежа и/или акцепта. Как правило, к ним относятся коммерческие и финансовые документы: коммерческие документы - это счета, транспортные документы и документы по страхованию, документы о праве собственности и любые иные, не являющиеся финансовыми; финансовые документы -это простые векселя, переводные векселя (тратты), чеки и иные подобные документы, используемые в качестве средства обращения и платежа.

В перечне прилагаемых к поручению документов отдельно указываются количество оригиналов коносаментов и число их копий. КОНОСАМЕНТ (документ, содержащий условия договора морской перевозки) рекомендуется выписывать на имя доверителя (экспортера) и оформлять ИНДОССАМЕНТОМ (передаточной надписью) с оборотной стороны документа в пользу уполномоченного банка или его учреждения.

В инкассовом поручении доверитель должен дать банку-ремитенту также четкие инструкции, касающиеся:

• условий оплаты инкассируемых документов. Они представляются плательщику инкассирующим (представляющим) банком против платежа и/или акцепта либо на иных условиях в зависимости от конкретного случая. При этом в поручении необходимо точно указать на возможность или запрещение принятия инкассирующим банком частичных платежей по инкассо и передачи инкассируемых документов плательщику против частичных платежей. Как правило, по российскому экспорту доверитель предусматривает передачу документов плательщику только против полного платежа;

• срока оплаты инкассируемых документов. Если срок оплаты не указан, они оплачиваются плательщиком по предъявлении, т.е. в течение 14 календарных дней с момента получения уполномоченным банком инкассового поручения и приложенных к нему документов;

• порядка и условий оплаты комиссии и расходов банков, связанных с проведением инкассовой операции. Этот порядок и условия оплаты должны точно соответствовать условиям внешнеторгового контракта. Доверитель обязан также возместить банкам их расходы по всем обязательствам, налагаемым на них иностранными законами и обычаями;

• действий инкассирующего банка на случай отказа плательщика от оплаты комиссий и/или расходов, связанных с инкассированием документов. При этом если инкассовое поручение специально запрещает отказ от права на комиссию и/или расходы по инкассо, то банки, участвующие в этой операции, не несут ответственности за какие-либо расходы или задержки, вызванные таким запрещением. В случае отказа от права на комиссию расходы по инкассо относятся банками за счет доверителя (экспортера) и могут быть удержаны из его экспортной выручки.

Чтобы избежать отказа плательщика от оплаты инкассирующих документов, особенно в ситуациях, когда его платежеспособность вызывает сомнение, целесообразно настаивать на предоставлении им банковской гарантии.

Технология инкассирования документов за импортированные товары и услуги примерно такая же, что и за экспортирование. Уполномоченный банк выступает в роли инкассирующего (представляющего ) банка. Выполняя инкассовые поручения иностранных банков, он руководствуется содержащимися в поручении инструкциями, а также Унифицированными правилами по инкассо и инструкциями.

Банки, участвующие в расчетах по инкассо, выступают в роли посредников и не несут никакой ответственности за неоплату или неакцепт документов.

Инкассовая форма расчетов выгодна импортеру тем, что банки защищают его права на товар до момента оплаты документов или акцепта. Документы, получаемые импортером для проверки, остаются в распоряжении банка вплоть до момента их оплаты (акцепта) и в случае неоплаты возвращаются иностранному банку с указанием причин неоплаты (неакцепта).

Недостатками инкассовой формы расчетов являются большая продолжительность по времени прохождения документов через банки (до одного месяца), возможность отказа импортера оплатить представленные документы.

АККРЕДИТИВ (нем. akkreditiv - доверительный) представляет собой условное денежное обязательство банка, выдаваемое им по поручению покупателя в пользу продавца, по которому банк, открывший счет (банк-эмитент), может произвести платежи продавцу или дать полномочия другому банку произвести такие платежи при наличии документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива.

Расчеты с помощью аккредитива носят еще название «расчеты по системе ЛС» (англ. letter of credit - аккредитив).

Аккредитивы делятся на денежный и документарный.

^ Денежный аккредитив - это именной документ, адресованный банком-эмитентом другому банку и содержащий приказ о выплате денег покупателю в определенный срок.

Для расчетов применяется документарный аккредитив, представляющий собой денежное обязательство банка.

При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указаниями (банк-эмитент), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель либо дать полномочие другому банку (исполняющему банку) произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель (статья 867 ГК РФ).

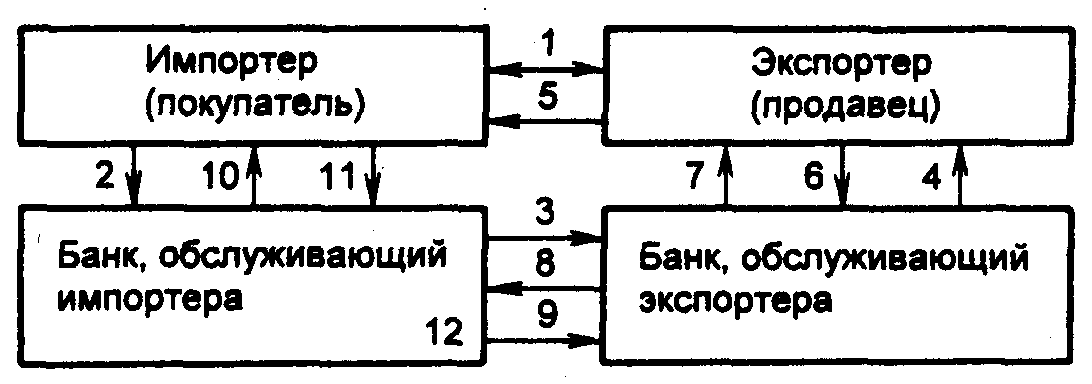

Документарный аккредитив осуществляется по следующей схеме (рис. 6.3):

Рис. 6.3. Схема расчетов с помощью документарного аккредитива

Условные обозначения:

1. Заключение договора.

2. Импортер даст поручение банку, его обслуживающему, на открытие аккредитива.

3. Авизование банка, обслуживающего экспортера, об открытии аккредитива.

4. Авизование экспортера об открытии аккредитива.

5. Поставка товара.

6. Передача документов.

7. Предоставление кредита экспортеру (при необходимости).

8. Пересылка документов.

9. Платеж.

10. Передача документов импортеру.

11. Акцепт документов.

12. В случае кредита импортеру под аккредитив снятие денег со счета импортера.

Аккредитив - это условное денежное обязательство банка, поэтому сумма документов, представленных по аккредитиву с отсроченным платежом, будет оплачена банком по наступлении срока. Уполномоченный банк и его клиенты при расчетах в форме документарного аккредитива руководствуются Унифицированными правилами и обычаями для документарных аккредитивов (редакция 1983 г., публикация Международной торговой палаты № 400) (приложение 6), Инструкцией Внешторгбанка СССР от 25 декабря 1985 г. № 1 и ГК РФ.

^ Аккредитивы бывают:

• отзывные, безотзывные;

• подтвержденные, неподтвержденные;

• переводные (трансферабельные);

• револьверные (возобновляемые);

• покрытые, непокрытые.

Сущность отзывного аккредитива заключается в том, что он может быть изменен или аннулирован банком-эмитентом (банк, выпустивший в обращение аккредитив) в любой момент без предварительного уведомления. Поэтому он в расчетах не применяется.

^ Безотзывные аккредитивы - аккредитивы, которые не могут быть изменены или аннулированы. Они очень широко применяются в расчетах.

Подтвержденные аккредитивы - аккредитивы, получившие дополнительную гарантию платежа со стороны другого банка. Банк, подтверждающий аккредитив, принимает на себя обязательство оплачивать документы, соответствующие условиям аккредитива, если банк-эмитент откажется совершать платежи.

^ Неподтвержденные аккредитивы - аккредитивы, не имеющие указанной гарантии.

В международной практике аккредитивы, открываемые банком импортера, обычно подтверждает банк экспортера. В расчетах по внешней торговле это неприемлемо. Так, в расчетах по экспорту подтверждение аккредитивов иностранных банков, открытых в пользу российских предприятий российскими банками, не дает дополнительных гарантий платежа.

Уполномоченные банки совершают платежи своим клиентам-экспортерам только после получения возмещения от иностранных банков.

Переводной (трансферабельный) аккредитив - это аккредитив, который может быть полностью или частично использован несколькими юридическими лицами.

Револьверный (англ. revolve - вращаться), или возобновляемый, аккредитив - аккредитив, используемый в расчетах за постоянные краткие поставки товара, осуществляемые обычно по графику, зафиксированному в контракте. Он открывается не на полную сумму платежа, а на ее часть и автоматически возобновляется по мере расчетов за очередную партию товаров.

Покрытые (депонированные) аккредитивы - это аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставленный ему кредит в распоряжение банка продавца (исполняющий банк) на отдельный балансовый счет «Аккредитивы» на весь срок действия обязательств банка-эмитента.

^ Непокрытые аккредитивы - аккредитивы, не имеющие указанного выше покрытия денежных средств.

Существует разновидность аккредитива, предусматривающая оплату неотгруженного товара- аккредитив с «красной оговоркой». Таким аккредитивом может быть любой вид аккредитива, предусматривающий выдачу исполняющим банком экспортеру авансов до определенной суммы.

Открывая аккредитивы с «красной оговоркой», банк-эмитент обязуется возместить исполняющему банку суммы выплачиваемых авансов, даже если отгрузка после этого не была совершена. Банки расценивают такие аккредитивы как вид необеспеченного кредита и выдают их в редких случаях.

В расчетах по экспорту все аккредитивы открываются иностранными банками. Наиболее выгодным являются авизование экспортных аккредитивов через уполномоченные банки Российской Федерации и назначение их исполняющими банками.

Значительно менее выгодны аккредитивы, по которым исполняющим является иностранный банк. В этом случае получение платежа затягивается на достаточно длительный период, связанный с почтовым переводом документов между банками.

В расчетах на товары, импортируемые российскими предприятиями, наиболее выгодными являются аккредитивы, открытые с платежом в уполномоченных российских банках, против документов, поступающих от иностранных экспортеров. Такой порядок позволяет избежать замораживания валютных средств российской стороны на отчетах уполномоченных российских банков в иностранных банках для предстоящих платежей по аккредитивам.

Особым типом аккредитива является резервный аккредитив (чистый аккредитив), представляющий собой специальный вид аккредитива, обычно используемый в качестве обеспечения платежей в пользу экспортера или его банка.

Резервные аккредитивы не покрывают отгрузку товаров и используются в качестве дополнительного обеспечения платежа при расчетах в форме инкассо или банковского перевода (по открытому счету).

Резервные аккредитивы - это необеспеченные кредиты, поэтому многие банки выставляют их по поручению только тех импортеров, которые имеют у них свои счета.

В экспортно-импортных операциях применяются расчеты по открытому счету, при которых продавец отгружает товар покупателю и направляет в его адрес товарораспределительные документы, относя сумму задолженности в дебет счета, открытого им на имя покупателя. В обусловленные контрактом сроки покупатель погашает свою задолженность по открытому счету. Для покупателя открытый счет является выгодной формой расчетов и получения кредита, так как отсутствует риск оплаты непоставленного товара, а проценты за пользование кредитом обычно не взимаются.

Предприятия, использующие открытый счет, как правило, выступают попеременно в качестве продавцов и покупателей, что является одним из способов обеспечения выполнения сторонами платежных обязательств.

В международной торговле расчеты по открытому счету производятся между фирмами и их дочерними предприятиями, а также расчеты с брокерами, государственными организациями, при комиссионной продаже товаров в форме консигнации, при многократных поставках однородного товара, особенно мелкими партиями.

Расчеты чеками применяются в тех же случаях, что и банковские переводы.

Чеки бывают расчетные, дорожные, еврочеки.

РАСЧЕТНЫЙ ЧЕК - это документ, содержащий безусловный приказ владельца текущего счета (чекодателя) банку о выплате указанной в нем суммы определенному лицу или предъявителю (чекодержателю). Оплата расчетного чека производится путем записей по счетам. Обращение чека как средства платежа по российскому экспорту ограничено, так как, во-первых, чек - это денежное обязательство частного порядка и не может использоваться как вообще средство платежа; во-вторых, расчет чеком не будет означать завершения платежных отношений между экспортером и импортером до тех пор, пока сумма чека не будет зачислена на счет экспортера в банке; в-третьих, чек выступает лишь как письменное распоряжение банку распоряжаться средствами на счете чекодателя в банке и не является инструментом кредита. Чек должен иметь денежное покрытие.

В большинстве стран введена уголовная ответственность за выставление чека без покрытия.

Чек может быть авалирован. АВАЛЬ - поручительство за оплату чека, оформляемое гарантийной надписью на нем.

Платеж по чеку может быть гарантирован авалистом полностью или частично посредством аваля. Гарантия платежа по чеку может даваться любым лицом, за исключением плательщика.

Аваль проставляется на лицевой стороне чека или на дополнительном листе- путем записи «считать за аваль» и указания, за кого он дан. Аваль подписывается авалистом с указанием своего адреса и даты совершения записи.

Форма чеков и условия их обращения регламентируются национальным законодательством и нормами международного права. В Российской Федерации в качестве чекового права используют Гражданский кодекс РФ, Положение о чеках,* введенное ВС РФ постановлением от 13 февраля 1992 г. № 2349-1, и нормы Женевской конвенции, установившие Единообразный закон о чеках (1931 г.).

* Экономика и жизнь. - 1992. - № 25.

^ Чек бывает именной (выписанный на определенное лицо), предъявительский (выписанный на предъявителя), ордерный (выписывается в пользу определенного лица или по его приказу).

Ордерный чек может передаваться чекодержателем другому лицу (новому владельцу) с помощью индоссамента, выполняющего функции, подобные функциям вексельного индоссамента.

Индоссамент - специальная передаточная надпись на оборотной стороне чека (или векселя), свидетельствующая о передаче его новому владельцу.

Чекодержатель (т.е. владелец выписанного чека), передающий чек другому лицу (индоссату) посредством передаточной надписи (индоссамента), называется индоссантом.

Передача права по чеку производится в порядке, установленном статьей 146 ГК РФ. Именной чек не подлежит передаче. В переводном чеке индоссамент на плательщика имеет силу расписки за получение платежа. Индоссамент, совершенный плательщиком, является недействительным. Лицо, владеющее переводным чеком, полученным по индоссаменту, считается его законным владельцем, если оно основывает свое право на непрерывном ряде индоссаментов.

Дорожный, или туристский, чек (travelers chegue, check) - это платежный документ, используемый как средство международных зачетов неторгового характера.

В США, Канаде он применяется и во внутренних расчетах для безналичной оплаты товаров и услуг.

Дорожные чеки выпускаются в национальной и иностранной валюте различного достоинства. Они изготовляются на защитной бумаге со сложным рисунком и водяными знаками, имеют нумерацию и специальные магнитные надпечатки для электронного учета.

Поскольку дорожные чеки не являются законным платежным средством, их покупка и прием в оплату товаров и услуг обеспечиваются договоренностью эмитента с соответствующими организациями.

Дорожные чеки покупаются туристом в банке или в туристской фирме за наличные деньги.

Дорожный чек как платежное средство должен иметь следующие обязательные реквизиты:

• наименование «Дорожный чек»;

• наименование банка или другого учреждения, туристской фирмы (например, «Америкэн экспресс»), выпустившей чек;

• подписи его уполномоченных должностных лиц;

• наименование организации, продавшей чек;

• дату и место выдачи чека;

• достоинство чека;

• образец подписи владельца чека, проставленной в специальном месте при покупке чека.

В дорожном чеке отведено специальное место для подписи владельца чека, проставляемой при его оплате. Дорожный чек может иметь отметку о месте и дате продажи чека. Он может быть как срочным, т.е. оплачиваемым в течение определенного срока, указанного в чеке, так и бессрочным. Чек, не содержащий указания о сроке действия, является бессрочным.

Дорожный чек принимается только от первоначального владельца, образец подписи которого имеется на чеке.

Кассир проверяет правильность оформления чека, наличие отметки о дате и месте выдачи. Затем предлагает клиенту расписаться на чеке. Если подпись клиента не совпадает с образцом, то кассир может попросить расписаться несколько раз. Если же и в этом случае подписи не совпадают, то можно проверить паспорт. В случае сомнения чек может не приниматься к оплате.

Банковская система «Еврочек» создана в 1968 г. для улучшения обслуживания туристов.

В отличие от дорожных чеков, покупаемых за наличные деньги, еврочеки выдаются банком их владельцу без предварительного денежного взноса, на более крупные суммы и оплачиваются в счет банковского кредита до месяца.

Оплаченный чек должен быть передан выдавшему его банку в течение 20 дней со дня оплаты. Еврочек оплачивается только при условии предъявления владельцем гарантийной карточки, полученной от банка вместе с чековой книжной. На карточке указывается максимальная гарантируемая банком сумма одного еврочека.

Особенностью расчетов в системе «Еврочек» является прием к оплате чеков от клиентов при условии предъявления специальных гарантийных карт, выпускаемых кредитными учреждениями европейских стран, и подписания чеков в присутствии кассира.

Гарантийные карты дают возможность их владельцам получить карту чеков или оплатить чеком предъявленные услуги в любой стране - участнице системы еврочеков, а также гарантируют оплату платежа агенту независимо от состояния счета владельца карты при соблюдении правил оплаты чеков.

Система «Еврочек» не имеет унифицированной формы чека и гарантийной карты, единой для всех банков-эмитентов.

К оплате могут приниматься гарантированные картой еврочеки кредитных учреждений Великобритании, Италии, Нидерландов, Франции, Германии, выписанные в национальных валютах этих стран, в Австрии, Андорры, Бельгии, Дании, Испании, Люксембурга, Норвегии, Португалии, Финляндии, Швеции и Швейцарии - в долларах США. К оплате может быть принят чек, выписанный в валюте, указанной в гарантийной карте.

При приеме еврочеков кассовый работник должен:

• сверить предъявляемые чеки и гарантийные карты с имеющимися контрольными материалами;

• проверить соответствие наименования банка и номера счета на гарантийной карте и на чеке, а при отсутствии номера счета - соответствие фамилии и имени (или инициалов) владельца на карте и на чеке;

• проверить правильность заполнения клиентом чека, проставление на нем места (города) и даты выставления (выписки), которая должна быть датой предъявления чека клиентом в кассу предприятия, суммы цифрами и прописью;

• принимать каждый чек на сумму, не превышающую гарантированного лимита (указанного на оборотной или лицевой стороне гарантийной карты и в контрольных материалах), в течение указанного в карте срока действия и в валюте лимита, обозначенного на гарантийной карте;

• при единовременном предъявлении двух или более еврочеков владелец гарантийной карты должен предъявить паспорт или заменяющий его документ, наименование и реквизиты которого (дата выдачи и наименование учреждения, выдавшего документ) записываются на оборотной стороне одного из чеков и заверяются кассиром;

• попросить клиента расписаться на чеке и удостовериться в том, что подпись клиента на чеке идентична образцу подписи, имеющейся на карте;

• проставить номер карты (если таковой имеется) на оборотной стороне чека и погасить чек штампом «Оплачено».

Возмещение сумм, выплаченных по еврочекам, гарантируется банками-плательщиками при условии предъявления им этих чеков в течение 20 дней от даты их выписки.

Следует обратить внимание на то, чтобы чек был датирован, как правило, датой предъявления чека клиентом. Вместе с тем могут быть приняты чеки, выписанные датой, предшествующей дате их предъявления, однако разрыв между этими датами не должен составлять более 3 дней.

В последнее десятилетие иностранные граждане при расчетах на территории РФ, а россияне при расчетах за рубежом стали использовать кредитные карточки, дебетные карточки, смарт-карты, получившие общее название «пластиковые карточки» («пластиковые деньги»).

Обслуживание банком торговых и сервисных предприятий, в которых в качестве платежного средства принимаются пластиковые карточки, представляет собой ЭКВАЙРИНГ.

Суть эквайринга заключается в том, что банк оказывает магазинам, гостиницам, мотелям, туристским фирмам, пунктам проката автомобилей и т.д. услугу, позволяющую им принимать к оплате пластиковые карточки разных систем, причем одновременно банк предлагает и виды обслуживаемых карточек.

Кроме того, банк устанавливает в пунктах платежа специальную аппаратуру для контроля пластиковых карточек, а также адаптирует к этой технологии кассовые аппараты, обеспечивает различные способы авторизации карточек. Банк, осуществляющий эквайринг, берет на себя инкассацию платёжных документов (которые называются СЛИП) и перечисляет денежные поступления на счет того торгового или сервисного предприятия, за чьи товары или услуги покупатель расплачивается с помощью пластиковых карточек.

Международный кредит появляется еще при феодализме как специфическая разновидность ростовщического кредита и используется в основном для финансирования войн, крестовых походов и содержания королевских дворов Европы.

Настоящее развитие международный кредит получает при капитализме и связан с интернационализацией производства, развитием мирового хозяйства.