Методические пособие для студентов среднего профессионального образования специальности: 080113 «Страховое дело (по отраслям)»

| Вид материала | Документы |

- Учебное пособие для студентов среднего профессионального образования специальностей, 2353.7kb.

- Методические указания и контрольные задания для студентов заочной формы обучения, 841.41kb.

- Методические указания по выполнению курсовых работ для студентов специальности спо, 146.07kb.

- Пояснительная записка 4 пояснительная записка учебное пособие составлено в соответствии, 1339.5kb.

- Учебной работе Н. А. Златин экзаменационные вопросы по дисциплине «Страховое право», 26.75kb.

- Методические указания по выполнению курсовой работы для студентов специальности 080113«Страховое, 234.33kb.

- Методические указания и задания для самостоятельной работы студентов среднего профессионального, 1064.95kb.

- Государственный образовательный стандарт среднего профессионального образования государственные, 693.71kb.

- Государственный образовательный стандарт среднего профессионального образования государственные, 696.99kb.

- Базисный учебный план по специальности среднего профессионального образования 080118, 141.26kb.

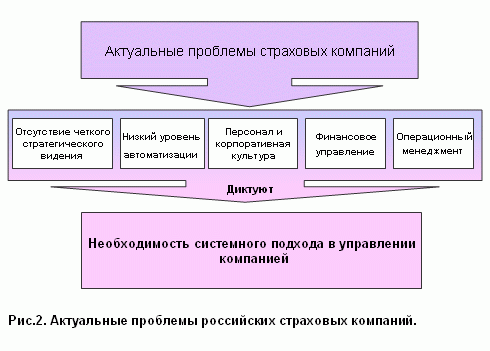

11.1. Актуальные проблемы российских страховых компаний

Если мы внимательно проанализируем проблемы сегодняшних российских страховых компаний, то увидим, что основными из них являются следующие.

1. Отсутствие видения и четкой стратегии развития. Ярким подтверждением этому являются заявления многих компаний: «Все виды страховых услуг для всех клиентов». Даже рекламные стенды крупнейших компаний страдают этой болезнью.

Такой универсализм возможен в силу следующих причин:

- рынок находится на начальном этапе своего развития;

- потребители не могут предъявить высокие требования к качеству страховой услуги в силу отсутствия знаний в области страхования;

- компании, занимаясь всеми видами страхования и всеми клиентскими сегментами, ытаются найти «свои» продукты и «свои» ниши на рынке;

- в условиях слабого охвата страхованием предприятий и населения компании, остро нуждаясь в финансовых ресурсах для своего развития, извлекают денежные потоки по всем направлениям деятельности.

Отсутствие сфокусированного видения у компаний распыляет их ресурсы среди множества программ, направлений развития, что не позволяет им добиваться конкурентных преимуществ в долгосрочной перспективе. Поэтому уже сегодня очевидно, что такая «стратегия» вряд ли будет успешной завтра. По мере развития рынка растет конкуренция, а конкуренция ведет к специализации, которая предопределена различием видов страхования, которые, в свою очередь, отличаются по природе и частоте страховых случаев.

Уже сегодня в России существуют специализированные компании по медицинскому страхованию, страхованию жизни. Есть интересный опыт компании «Прямое страхование», которая занимается только автострахованием. Но специализация может идти не только по продуктовой линии. Некоторые компании специализируются на целевых клиентских сегментах, фокусируя свои ресурсы, технологии и бизнес-процессы на определенных видах страхования. В этой связи, очень интересным представляется опыт СОАО «Русский Страховой Центр», который в течение 15 лет специализируется только на корпоративном страховании предприятий ОПК и гражданских отраслей экономики.

2. Неэффективное построение бизнес-процессов и оргструктур. Особенно это касается операционной поддержки страховой деятельности. Многие топ-менеджеры страховых компаний даже на сегодняшний день не понимают, что в страховании есть свое производство, так же, как и на любом предприятии. Именно андеррайтинг, актуарные расчеты, урегулирование убытков и перестрахование есть страховое производство, которое должно быть обособленно от продаж страховых услуг. Этап «натурального производства», когда одни и те же сотрудники страховых компаний создавали продукты (методологи), определяли их цену (андеррайтеры), продавали (продавцы) и урегулировали убытки, заканчивается. Наступает эпоха конвейерного производства в страховании с четко выраженными и обособленными бизнес-процессами и организационными структурами, особенно в области операционной поддержки. Сегодня около 80 процентов российских страховых компаний построено именно по принципу «натурального хозяйства», что вызывает необходимость реинжиниринга бизнес-процессов, а также знаний, навыков и умений менеджмента в этой области.

3. Низкий уровень автоматизации операционных и неоперационных бизнес-процессов, что неизбежно порождает трудности с управлением компанией. Как можно сегодня эффективно управлять убыточностью по виду страхования, клиентскому сегменту или каналу продаж, если уровень убыточности не измеряется? А измерить можно тогда, когда для этого есть база данных по договорам страхования и клиентам, суммам оплаченных убытков, а также резервам заявленных убытков и незаработанной премии. При большом портфеле страховых договоров и обширной филиальной сети вручную сделать это становится все более проблематичным. Однако отечественных IT-систем класса ERP для страхового бизнеса сегодня практически нет, а западные аналоги стоят дорого, да и не всегда адаптированы к нашим российским условиям.

В этих условиях типичной является «лоскутная» автоматизация либо своими силами, либо с помощью аутсорсинга. Очевидно, что на смену такой автоматизации бизнес-процессов придут индустриальные решения, о которых нужно думать сейчас, чтобы выжить завтра.

4. Стихийное развитие в регионах. Многие компании идут в регионы по принципу: «В Москве все занято». Развитие филиальной сети происходит спонтанно, без четких стандартов, норм, правил, что в дальнейшем порождает массу проблем управления такой сетью. Зачастую филиалы страховой компании превращаются в самодостаточные звенья, работающие на себя. Из-за слабого контроля за деятельностью региональной сети многие компании несут неоправданные убытки и расходы.

5. Невнимание к персоналу и корпоративной культуре. Хотя от многих менеджеров мы постоянно слышим заявления о том, что персонал является нашей величайшей ценностью, работа с персоналом строится по остаточному принципу. Мне приходится часто проводить бизнес-семинары по управлению страховой компанией. Примечателен один факт: когда приглашаешь менеджеров на семинар по управлению человеческими ресурсами, часто слышишь ответ: «Мы сами умеем «управлять людьми».

На самом деле все обстоит далеко не так. Качественный сдвиг, происходящий на российском рынке, потребует повышенного внимания менеджмента к обучению и развитию лидеров и команд, выстраиванию эффективных коммуникаций и сильной корпоративной культуры.

Таким образом, рассматривая основные проблемы развития российских страховых компаний, мы можем сделать вывод о том, что эти проблемы затрагивают все сферы деятельности компаний и носят системный характер.

11.2. Стадии роста страховых компаний

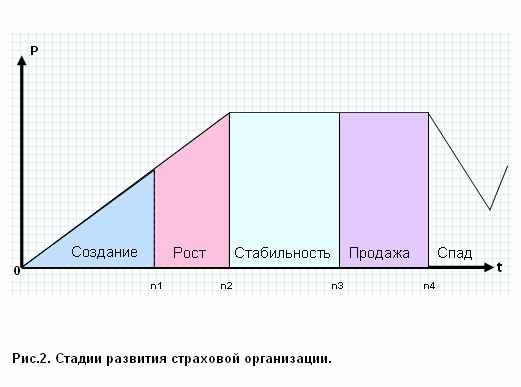

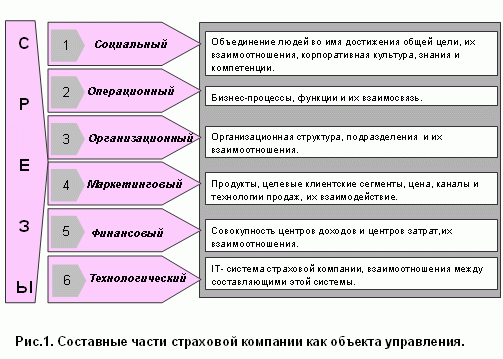

Страховую компанию можно сравнить с человеческим организмом (рис.1), т.к. очевидно, что социальный организм так же, как и человеческий, является системой и имеет свой возраст, т.е. компания находится на разных стадиях своего развития. Для каждого возраста страховой компании характерны свои черты и особенности, а также «болезни роста» (рис.2).

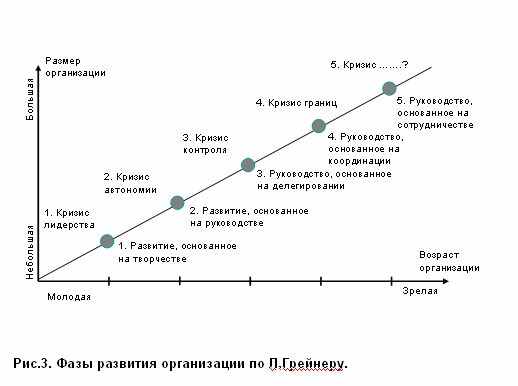

Можно выделить несколько фаз в развитии страховой компании, первой из которых является развитие, основанное на творчестве. На этой стадии, которая может продолжаться в среднем до 3-5 лет, для страховой компании характерно наличие универсальных сотрудников, ненормированный рабочий день, неформальные отношения между персоналом, отсутствие процедур и правил, систем бюджетирования и мотивации.

Однако, по мере развития компании и увеличения количества сотрудников, становится очевидным, что применение неформальных методов управления становится проблематичным. Рост объемов операций требует новых методов учета и финансового контроля. У создателя страховой компании появляется потребность в знаниях менеджмента и новых технологических решениях. Компания переходит в новую фазу развития, основанную на руководстве, т.е. на регулярном менеджменте.

Основными чертами второй фазы являются следующие:

- в компании вводится полноценный управленческий учет;

- функция операционной поддержки отделяется от функции продаж;

- вводятся стандарты деятельности и формальные процедуры принятия решений;

- взаимоотношения в коллективе становятся более формальными;

- менеджер принимает на себя персональную ответственность за принятие решений по выбору направления развития.

Продолжительность такой фазы зависит от многих факторов и может составлять

от 3-5 до 7-9 лет. Большинство российских компаний находятся именно на этой фазе – фазе единоличного управления наемным менеджером либо менеджером-собственником в одном лице. Развитие, основанное на единоличном руководстве, порождает противоречия, главным из которых является противоречие между необходимостью быстро принимать оперативные решения на местах и необходимостью согласовывать эти решения с высшим руководством.

Разрешение этого противоречия достигается путем вхождения компании в третью фазу развития, основанную на делегировании, основными чертами которой являются:

1. Региональные представители и функциональные менеджеры получают значительную самостоятельность.

2. Для стимулирования и мотивации используются профит-центры.

3. Широко используется система бонусов.

4. Высшие менеджеры руководят по отклонениям, пользуясь только периодической отчетностью с мест.

Однако по мере делегирования полномочий возникает кризис контроля, который выражается в том, что высшее руководство компании теряет контроль за ситуацией в подразделениях. Самостоятельно действующие менеджеры на местах управляют, не координируя свои действия с другими подразделениями компании. Отдельные подразделения не используют потенциал, возможности, человеческие ресурсы всей компании, предпочитая действовать, исходя из собственных интересов.

В этих условиях было бы ошибкой восстановить управляемость компанией путем возврата к централизованным методам управления. Управляемость можно вернуть путем создания специальных механизмов координации. Поэтому компания вступает в фазу развития, основанную на координации, которая характеризуется следующими чертами:

- единое управление компанией и установление единой для всей компании системы планирования и отчетности;

- централизованное принятие решений об инвестициях;

- централизация ряда технических функций в штаб-квартире компании, таких, например, как обработка данных;

- применение участия в капитале в виде держания акций и участия в прибылях для мотивации руководящего состава подразделений и их идентификации с корпорацией.

Фазы развития организаций показаны на рис.3.

Таким образом мы видим, что страховая компания как система проходит разные ступени своего развития, для каждой из которых присущи свои характерные черты и специфические инструменты управления в зависимости не только от фазы развития компании, но и от ее особенностей. Именно поэтому возникает необходимость в наборе такого инструментария менеджмента, который позволит успешно управлять всеми сферами деятельности страховой компании.

11.3. Концепция системного менеджмента

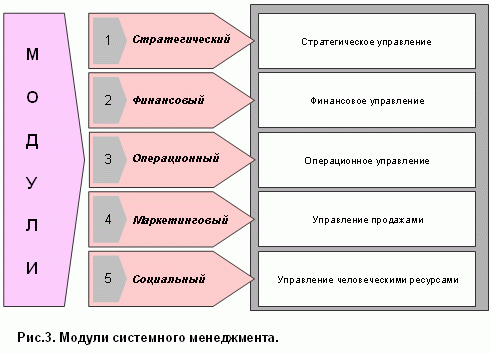

1. Исходя из анализа проблем страховых компаний, которые носят комплексный характер, а также стадий развития страховых компаний, как системы, мы приходим к выводу о том, что компанией нужно управлять системно.

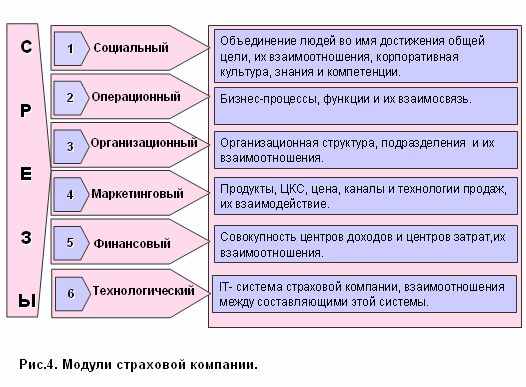

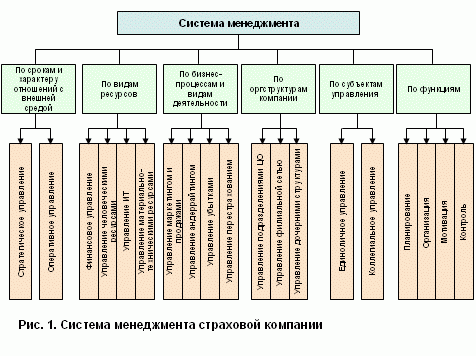

Рассматривая страховую компанию как систему, мы можем выделить в ней следующие модули, которые являются относительно самостоятельными, но очень тесно связанными между собой (рис.4).

Для каждого из этих модулей могут быть применены различные инструменты управления. Для того, чтобы успешно применять эти инструменты, топ-менеджеры должны их знать и уметь творчески применять именно для управления своей компанией, которая существенно отличается от других. Концепция системного менеджмента предполагает:

1. Овладение богатством инструментария менеджмента.

2. Знание стадии развития организации, ее особенностей и болезней роста.

3. Творческое применение инструментария в соответствии с особенностями организации.

4. Создание своей парадигмы менеджмента.

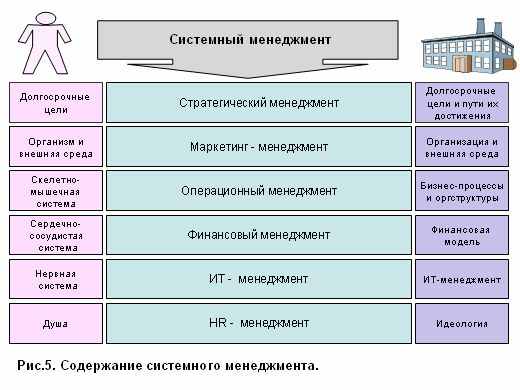

По содержанию системный менеджмент включает в себя комплекс мероприятий, взаимосвязанных между собой и сгруппированных по основным сферам деятельности страховой компании, показанных на рис.5.

Реализация концепции системного менеджмента позволит преодолеть синдромы управления, характерные для некоторой части топ-менеджеров страхового бизнеса, основными из которых являются следующие:

1. Отсутствие страсти к делу, которое ты делаешь. По проведенным недавно в России опросам у 200 первых лиц крупных компаний в иерархии ценностей важное место занимает собственное материальное благополучие, единоличная разработка стратегии развития компании. Ни в одном ответе не было сказано «о любви» к своему бизнесу.

2. Незаменимый создатель. Эта позиция собственников-менеджеров, которые создали компанию и лучше всех «знают, как ей управлять».

3. Боязнь сильных. Синдром выражается в наборе «под себя» более слабых, чтобы «не подсидели».

4. Нежелание учиться, особенно у других «топов» и уж тем более у менеджеров других компаний.

5. «Страховая усталость», когда уже все есть, а бизнес надоел. В такой ситуации компанию хочется побыстрее продать и уйти.

Основные тенденции развития российского страхового рынка характеризуются тем, что растут объемы классического страхования, возрастает убыточность по продуктам и клиентам, возникает острая проблема в новых решениях и менеджерах, способных их применить и не страдающих синдромами менеджмента (рис.6).

12. ОПЕРАЦИОННЫЙ МЕНЕДЖМЕНТ В СТРАХОВОЙ КОМПАНИИ

О теме операционного менеджмента обычно вспоминают, когда речь идет о предприятиях сферы материального производства. В то же время применение системных методов операционного менеджмента для многих российских страховых организаций пока что не характерно, хотя в отдельных компаниях ведется работа по данному направлению. Каким образом это происходит?

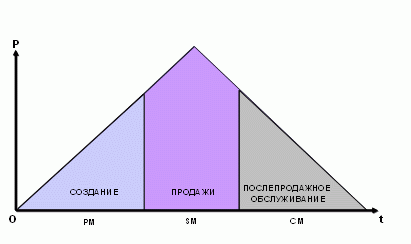

В данный момент многие российские страховые компании находятся на этапе перехода от административного менеджмента к технологическому, и с этим связаны многие их управленческие проблемы, порожденные конфликтом перехода в новое качество. Новое время предполагает новых героев, что естественно, не нравится лидерам уходящей эпохи – менеджерам старого, административного формата. Более того, до сих пор многие «менеджеры-администраторы», которые работают на страховом рынке, не желают понимать новой ситуации на рынке. В действительности у страховой компании тоже есть свое производство, которое производит финансовый продукт – страховую услугу. Чтобы создать такой продукт и вести бизнес рентабельно нужно рационально организованное, эффективное производство. Причем страховой продукт от материального отличается весьма существенно: продав последний, производитель, как правило, забывает о нем. А особенность страхового бизнеса заключается в том, что человек общается с компанией на протяжении всего жизненного цикла страховой услуги - это и разработка, и реализация, и послепродажное обслуживание (урегулирование убытков).

Современные реалии страхового рынка таковы, что работать по принципу «go-go» (наращивание объемов продаж), не понимая предназначения страховой услуги, суть которой заключается в возмещении ущерба (выплате), становится все сложнее. Введение обязательного страхования автогражданской ответственности ярко это подтверждает: многие компании оказались не готовы к организации выплат и построению системы урегулирования убытков.

Тенденции развития российского страхового рынка на ближайшие 5-7 лет таковы, что рентабельность страховых операций будет снижаться вследствие следующих факторов:

- Возрастания уровня убыточности, которой нужно научиться управлять.

- Роста неоперационных расходов на персонал, инфраструктуру и технологии.

- Снижения численности страховых компаний.

- Прихода мощных западных игроков со своими технологиями и стандартами.

В этой ситуации российским компаниям нужно научиться управлять операционным результатом. На достижение этих целей и направлен операционный менеджмент.

Под операционным менеджментом понимается комплекс системных мероприятий по управлению операционным результатом страховой компании.

Этот комплекс включает в себя:

- Построение операционных бизнес-процессов.

- Организацию деятельности мидл-офиса.

- Операционное бюджетирование.

- Развитие операционных менеджеров и персонала.

- IТ-сопровождение операционного управления.

Операционный результат в страховании отражается в операционном бюджете компании на год и показывает доход (убыток) от страховых операций, рассчитываемый по формуле:

ОР = СП - СВ - КВ - ПАР - ПСР,

где ОР – операционный результат;

СП – страховая премия по договорам прямого страхования, сострахования, входящего перестрахования за минусом премии по исходящему перестрахованию;

СВ – выплаты по договорам прямого страхования, сострахования, входящего перестрахования за минусом доли выплат перестраховщиков по договорам входящего перестрахования;

KB – комиссионное вознаграждение, выплаченное и полученное по договорам страхования, сострахования и перестрахования;

ПАР – прямые аквизицонные расходы;

ПСР – прирост управленческих страховых резервов.

Как мы видим из формулы, есть четыре ключевые области управления операционным результатом, на которых должна сосредотачивать внимание страховая компания: урегулирование убытков, управление аквизиционными расходами, андеррайтинг, перестрахование. Именно эти операционные бизнес-процессы являются сутью страхования, и характерны только для страхового бизнеса. Для меня профессия страховщика ассоциируется со следующими специальностями: актуарий, андеррайтер, урегулировщик убытков, перестраховщик. Остальные люди, работающие в страховании, могут работать в любой сфере, т.к. их специальности являются общими: бухгалтер, IТ-специалист, юрист и другие.

Проблемы операционного менеджмента во многом связаны с тенденциями развития страхового рынка в РФ. По моим оценкам, примерно в 70% российских страховых компаний операционный менеджмент отсутствует как таковой, 25% компаний находятся на стадии его «интуитивного» использования и только 5% компаний поддерживают регулярный операционный менеджмент.

Характерные черты первой стадии – недостаточного развития операционного менеджмента:

- Совмещенный фронт- и мидл-офис.

- Отсутствие операционного бюджетирования.

- Отсутствие системы управления убыточностью по целевым клиентским сегментам, каналам продаж и продуктам.

- Неразвитость операционных IT-систем.

- Недокументированность операционных бизнес-процессов и отсутствие их регламентации.

- Отсутствие профессиональных актуариев, андеррайтеров и «урегулировщиков».

- Отсутствие работающих систем мотивации, направленных на повышение операционного результата СК.

При внедрении системы операционного управления особое внимание необходимо уделить описанию операционных бизнес-процессов (андеррайтинг, сопровождение договоров страхования, перестрахование и урегулирование убытков) и их регламентации (технологическая карта). На основе описанных бизнес-процессов определяются функции, реализуемые в них. Для реализации функций бизнес-процессов создаются организационные структуры, которые наполняются компетентными профессионалами. Именно в такой логике создавалась система операционного менеджмента в Русском Страховом Центре. На сегодняшний день у нас сформировано восемь операционных управлений по видам страхования (имущественное, личное, автомобильное и др.), которые состоят из отделов андеррайтинга, сопровождения договоров страхования и урегулирования убытков. Операционный менеджер (начальник управления) отвечает за операционный результат по соответствующему виду страхования, обладая всеми инструментами для его управления. Мало того, операционные управления мотивируются от операционного результата, которого они достигают, работая в одной команде.

Мой опыт менеджера, бизнес-преподавателя и консультанта свидетельствует о том, что в результате внедрения операционного менеджмента и формирования организационной структуры страховой компании, в которой четко выделены фронт-офис (продажи), мидл-офис (операционная поддержка) и бэк-офис (неоперационная поддержка), значительно возрастает инвестиционная привлекательность компании.

13. УПРАВЛЕНИЕ ПРОДАЖАМИ В СТРАХОВОЙ КОМПАНИИ

Прежде чем говорить об управлении продажами, определимся с самой дефиницией «продажи», поскольку нельзя эффективно управлять объектом, не зная его содержания.

Термин «продажи» понимается как в узком, так и в широком смысле слова. Имидж продаж в большинстве случаев носит отрицательный характер, при этом здравого рационального объяснения этому нет. Считается, что:

- продажи – это не та деятельность, которой стоит заниматься. Такого мнения придерживаются многие люди, поскольку существует общее представление, что это занятие не развивает способности человека;

- хорошие продукты сами себя продают, и поэтому процесс их продаж только добавляет ненужные расходы;

- есть что-то негативное в продажах, и поэтому следует с должной осторожностью относиться к тем, кто зарабатывает себе на жизнь этим делом.

На самом деле дело обстоит далеко не так, поскольку:

- изначально ничего бессовестного или беспринципного в продажах или тех, кто занимается этим видом деятельности, нет. Продажи – это механизм обмена, при помощи которого удовлетворяются запросы и желания потребителей;

- в настоящее время деятельность в сфере продаж – это карьера, которая заслуживает должного внимания;

- даже самые хорошие продукты сами себя не продают. Отличный продукт может оставаться незамеченным до тех пор, пока его свойства и выгоды от приобретения не станут известны потребителю.

Хорошо известно, что жизненный цикл страховой услуги включает в себя разработку страхового продукта, его продажу и послепродажное обслуживание, в том числе урегулирование убытков (рисунок 1).

Рис. 1. Жизненный цикл страховой услуги

Продажа страховой услуги со стороны страховщика, являясь важной фазой ее жизненного цикла, одновременно означает покупку полиса страхователем.

Однако продажи – это не только механизм обмена и определенная фаза жизни страхового продукта. Продажи являются важнейшей составляющей маркетинга страховой компании. Классические пять «P» маркетинга: Product (продукт), Price (цена), Promotion (продвижение), Place (место), People (люди) – содержат в себе продажи как функцию продвижения продукта.

Итак, давая определение дефиниции «продажи», подчеркнем, что продажи, во-первых, являются важной составной частью жизненного цикла страховой услуги.

Во-вторых, продажи – вид деятельности в сфере обмена, удовлетворяющий потребности покупателей.

В-третьих, продажи являются маркетинговой составляющей страхования.

Отсюда следует логичный вывод, что управление продажами – это управление определенным видом деятельности. Содержание управления продажами включает в себя планирование, организацию, мотивацию и контроль продаж.

Отправной точкой управления продажами является их планирование. Система планирования продаж включает в себя:

1. Виды и формы планов.

2. Методы планирования.

3.Нормативы и процедуры планирования.

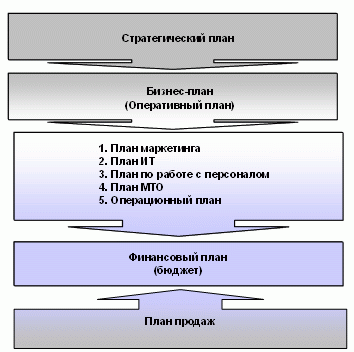

Основными видами планов страховой компании являются стратегический и оперативный (бизнес-план). Между стратегическим и оперативным планами существует очень тесная взаимосвязь.

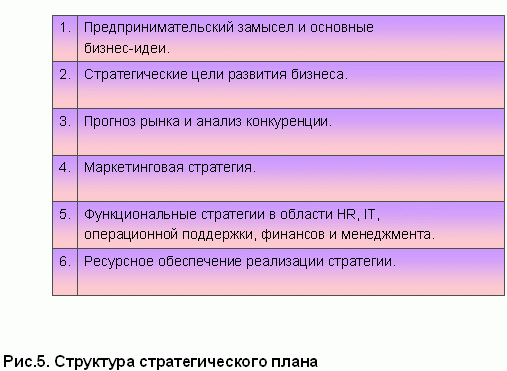

Для того чтобы понять эту взаимосвязь, рассмотрим структуру указанных выше планов. Как правило, стратегический план состоит из следующих разделов:

- предпринимательский замысел и основные бизнес-идеи;

- стратегические цели развития бизнеса;

- прогноз рынка и анализ конкуренции;

- маркетинговая стратегия;

- функциональные стратегии в области HR, IT, операционной поддержки, финансов и менеджмента;

- ресурсное обеспечение реализации стратегии.

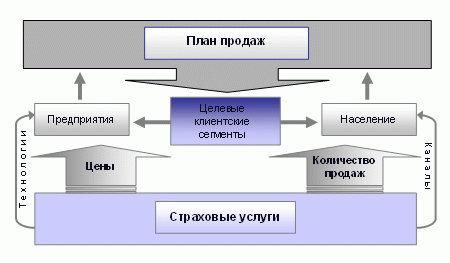

Мы видим, что одним из разделов плана является маркетинговая стратегия. Логика разработки маркетингового раздела стратегического плана показана на рисунке 2.

Рис. 2. Содержание маркетинговой стратегии

Для лучшего понимания этой логики рассмотрим процесс стратегического планирования продаж более подробно.

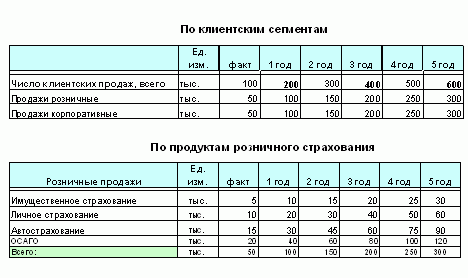

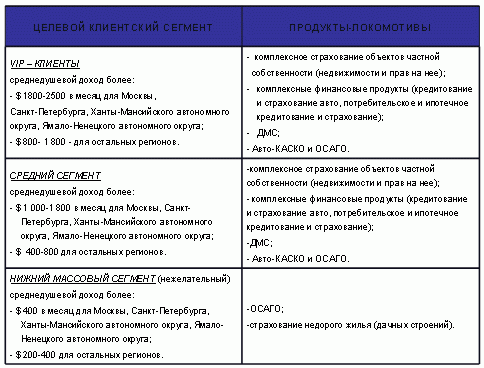

На основе прогноза развития рынка и анализа конкурентов страховая компания определяет целевые клиентские сегменты (ЦКС), которые являются ее потенциальными страхователями. Это могут быть юридические и физические лица, сегментированные по определенным критериям. Для указанных сегментов количественно планируются продажи конкретных страховых продуктов в натуральном выражении по определенным каналам и технологиям продаж. Примеры планирования количества продаж и сегментации розничных клиентов по целевым клиентским сегментам, а также продуктов-локомотивов приведены в таблицах 1, 2.

Таблица 1

Планирование количества продаж в натуральном выражении

Для расчета плана продаж определяются количество продаж и средняя цена договора (полиса), произведение которых и представляет собой план продаж по видам страхования и клиентским сегментам. В стратегическом плане объемы продаж страховых услуг планируются, как правило, на 5 лет, исходя из предполагаемой доли рынка, которую хочет занять компания, либо исходя из темпов роста страховой премии, либо исходя из капитализации компании, рассчитанной по годам.

Таблица 2

ЦКС и продукты-локомотивы розничных продаж

При этом очевидно, что такой фактор как капитализация компании будет определяющим, поскольку стратегический план является ничем иным, как документом, отражающим рост стоимости страховой компании. А стоимость страховой компании, при прочих равных условиях, напрямую зависит от величины страховой премии и чистой прибыли.

Таким образом, прогнозные значения объема продаж стратегического плана являются основой для разработки плана продаж компании на год, который является составной частью бизнес-плана компании, что показано на рисунке 3.

Рис.3. Взаимосвязь стратегического плана, бизнес-плана и плана продаж

Важность плана продаж в структуре бизнес-плана компании очевидна, поскольку он является финансовой основой доходной части бюджета. Именно исходя из доходов страховой компании будут осуществлены все ее затраты. Поэтому ошибка в планировании продаж либо невыполнение плана продаж могут привести к недостатку финансовых ресурсов для осуществления текущей деятельности компании. В российских условиях это особенно актуально, т.к. именно страховые премии, а не инвестиционный доход составляют основную часть бюджета доходов.

План продаж тесно связан с другими разделами бизнес-плана компании на год:

1. С финансовым планом (бюджетом) – в части дохода СК и затрат на продажи.

2. С планом маркетинга – в части создания системы продвижения продуктов.

3. С планом по работе с персоналом – в части затрат на продавцов.

4. С планом развития ИТ – в части программного обеспечения продаж.

5. С планом МТО – в части затрат на создание рабочих мест продавцов.

О том, в каком формате разрабатывается план продаж речь пойдет в следующей главе.

14. ФИНАНСОВАЯ СТРАТЕГИЯ СТРАХОВОЙ КОМПАНИИ

В предыдущих статьях мы рассмотрели вопросы формирования корпоративной стратегии компании. Мы также отметили, что помимо корпоративной стратегии страховая организация разрабатывает и реализует функциональные стратегии, основными из которых являются: маркетинговая, финансовая, операционная, ИТ-стратегия и стратегия по работе с персоналом. В прошлой статье мы акцентировали свое внимание на маркетинговой стратегии страховой компании. Сегодня мы рассмотрим понятие «финансовая стратегия». При этом я хочу сразу же предупредить моих благодарных читателей о том, что я даю свое понимание проблемы на основе практического опыта и определенного теоретического багажа.

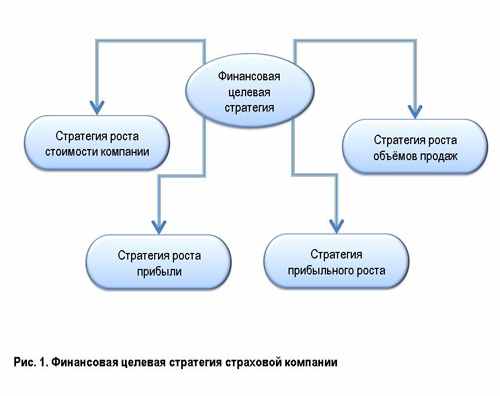

Под финансовой стратегией страховой компании следует понимать пути и способы достижения долгосрочных финансовых целей организации в изменяющихся условиях внешней среды. По содержанию финансовая стратегия может включать в себя две составляющие: целевую финансовую стратегию и ресурсную финансовую стратегию.

Финансовая целевая стратегия, в свою очередь, имеет определенные разновидности, к которым можно отнести следующие: стратегия роста стоимости компании, стратегия роста объемов продаж, стратегия роста прибыли (рис. 1).

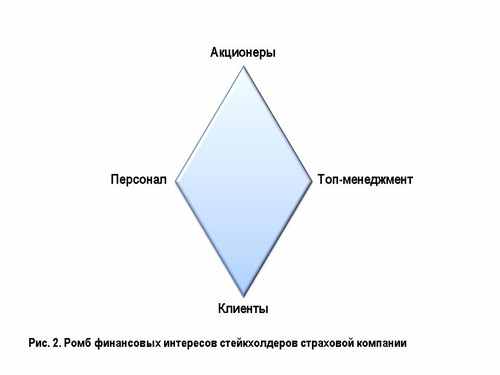

Возможна и комбинация указанных выше вариантов при выборе той или иной финансовой целевой стратегии. Однако при выборе целевой финансовой стратегии всегда нужно помнить о финансовых интересах различных групп «стейкхолдеров» страховой компании. Такими основными группами являются: акционеры, клиенты, топ-менеджмент и персонал, что показано на рис. 2.

Для клиентов страховой компании главными финансовыми интересами являются надежность, цена услуг, полнота страховой выплаты. У персонала компании есть свои финансовые интересы, к которым относятся финансовая надежность и уровень своих доходов. Топ-менеджмент компании подчинен финансовым целям акционеров и его финансовые интересы состоят из роста прибыли или стоимости компании, а также уровня своих доходов. Финансовый интерес акционеров заключается в росте стоимости компании либо прибыли, либо в прибыльном росте стоимости. Однако в любом случае в основе финансовой целевой стратегии будут доминировать финансовые интересы акционеров, реализовывать которые будет топ-менеджмент компании вместе с персоналом.

События последних лет на российском страховом рынке показали, что увеличение стоимости являлось для многих компаний стратегической задачей, которая реализовывалась путем наращивания объема страховой премии, так как основным методом оценки стоимости российских компаний являлся сравнительный подход на основе мультипликатора по объему страховой премии. Поэтому те компании, которые готовились к продаже наращивали страховые взносы, в том числе за счет демпинга, высокого комиссионного вознаграждения посредникам и привлечения продавцов с высокими доходами. В сегодняшних условиях спрос на покупку страховых компаний значительно снижен. Поэтому таким страховщикам, в первую очередь, придется «урезать» свои операционные и неоперационные расходы для обеспечения выживаемости компании в ближайшей и среднесрочной перспективе. Я думаю, что тема финансового управления страховой компании в условиях экономического кризиса заслуживает отдельного рассмотрения.

Второй составляющей финансовой стратегии компании является финансовая ресурсная стратегия. Ресурсная стратегия зависит от источников финансирования реализации финансовых целей компании. Поэтому можно условно обозначить два вида финансовой целевой стратегии: стратегия самофинансирования и инвестиционная финансовая стратегия, что показано на рис.3.

Стратегия самофинансирования предполагает реинвестирование части полученной компанией прибыли для увеличения объемов бизнеса путем его масштабирования и роста стоимости компании. Сильными сторонами такой стратегии является построение компании по единым стандартам и с едиными бизнес-процессами, а также с единой корпоративной культурой. Конечно реализация указанной выше стратегии предполагает разработку соответствующих разделов стратегического плана.

Инвестиционная финансовая стратегия (за счет средств акционеров или заемных средств на рынке) предполагает наличие инвестиционного проекта, который служит интересам достижения целевых финансовых показателей стратегического плана страховой компании. От стратегии самофинансирования инвестиционная стратегия отличается тем, что финансовые ресурсы для развития компании выделяются на платной основе, при этом методы расчета «величины платежа» за представленные ресурсы могут быть самыми разными. Однако наиболее распространенным из них является классическое дисконтирование денежного потока. Поэтому такая стратегия предполагает осуществление ряда этапов: разработку инвестиционного проекта, реализацию проекта и оценку эффективности реализации проекта.

Под инвестиционным проектом мы будем понимать набор мероприятий:

1. Ограниченный во времени.

2. Направленный на достижение стратегической цели, предполагающей получение уникального измеримого результата.

3. Обеспеченный ресурсами для достижения цели и обособленной системой управления этими ресурсами.

4. Имеющий одного или нескольких заказчиков.

5. Связанный с инвестиционными расходами.

6. Интервал получения эффекта от которых выходит за рамки одного года с момента начала эксплуатационной фазы проекта.

К типовым инвестиционным проектам можно отнести:

1. Проект создания/приобретения бизнеса или доли в бизнесе с целью управления.

2. Проект открытия точки продаж (филиала или отделения).

3. Проект приобретения и создания основных средств и нематериальных активов.

4. Проект внедрения нового продукта.

5. Проект приобретения акций/паев на срок более одного года.

Такая стратегия обладает рядом сильных сторон, к основным их которых можно отнести следующие: отсутствие необходимости выстраивать бизнес с нуля и более короткие сроки увеличения стоимости компании за счет уже готового бизнеса.

Однако надо иметь ввиду, что у данной стратегии есть и слабые стороны, такие как: необходимость вложения достаточно больших финансовых ресурсов, необходимость выстраивания единых бизнес-процессов и перестройки приобретенного бизнеса, сложность процесса, формирование единой корпоративной культуры. При этом результаты слияний и поглощений не всегда очевидны.

Стратегия слияний и поглощений может быть рассмотрена с двух сторон: приобретающей и продающей.

Важно еще подчеркнуть, что инвестиционные проекты в отличие от текущего бюджетирования направлены на достижение стратегических целей компании. Поэтому инвестиционное планирование занимает как бы промежуточное положение между стратегическим и оперативным планированием, что показано на рис. 4.

Порядок разработки и реализации инвестиционных проектов регламентируется нормативной базой компании.

К ней можно отнести:

- положение об инвестиционном планировании;

- классификатор инвестиционных проектов;

- методики оценки эффективности инвестиционных проектов.

Следующим видом финансовой ресурсной стратегии является стратегия роста за счет слияний и поглощений. Реализация стратегии слияний и поглощений при покупке предполагает следующие мероприятия:

1. Разработку плана приобретения страховых компаний.

2. Разработку бюджета на покупку страховых компаний.

3. Реализацию плана и бюджета.

4. Оценку эффективности слияний и поглощений.

При этом процесс, осуществляемый покупающей стороной, более подробно можно представить в виде следующего алгоритма показанного на рис. 5.

Со стороны продавца реализация стратегии слияний и поглощений включает в себя принятие решения о продаже, поиск покупателя или инвестора, определение условий привлечения инвестора или продажи. Более подробно этот процесс показан на рис. 6.

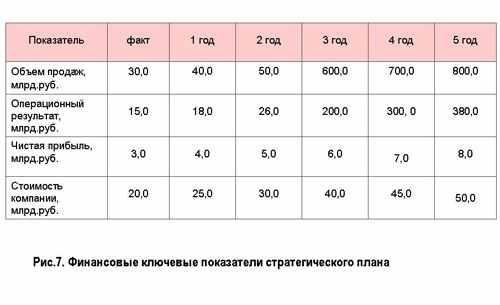

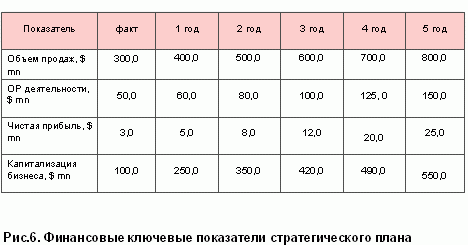

Выбранная финансовая стратегия отражается в стратегическом плане компании в виде отдельного раздела, либо в приложении к стратегическому плану. Основная бизнес-идея и стратегические цели развития бизнеса содержат в себе ключевые финансовые показатели развития страховой компании на длительную перспективу и могут быть отображены в виде таблицы (рис.7).

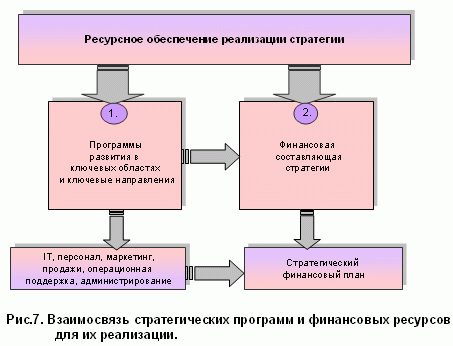

Для достижения этих показателей в компании производится расчет необходимых ресурсов, которые отражаются в программах развития. Такие программы развития разрабатываются для каждой ключевой области, от развития которой зависит рост капитализации компании. Наиболее значимыми для целей капитализации компании являются программы развития в области:

- расширения точек продаж и инфраструктуры;

- информационных технологий;

- персонала;

- маркетинга;

- операционной деятельности.

Программы развития в ключевых областях содержат в себе основные мероприятия, реализация которых позволит достичь поставленных целей. В каждой программе предусматривается необходимый набор ресурсов: материальных, человеческих, информационных, который позволит осуществить указанные мероприятия.

Для реализации указанных программ рассчитывается необходимость в финансовых ресурсах, что находит свое отражение в долгосрочном финансовом плане как разделе стратегического плана (рис.8). Долгосрочный финансовый план может состоять из стратегического бюджета (затраты, относимые на издержки) и стратегического бюджета развития (затраты из прибыли). Финансовый план рассчитывается либо на основе самофинансирования, либо как инвестиционный проект и имеет четкие критерии своей окупаемости, о чем мы уже говорили выше.

Таким образом, мы рассмотрели содержание финансовой стратегии страховой компании. В последующих статьях мы продолжим рассмотрение других функциональных стратегий страховой компании.

15. ФИНАНСОВОЕ УПРАВЛЕНИЕ В СТРАХОВОЙ КОМПАНИИ

15.1. Системный менеджмент

Перед тем, как непосредственно перейти к рассмотрению проблемы финансового менеджмента в страховании, хотелось бы отметить, что финансовое управление является важнейшей составной частью менеджмента вообще.

Для управления характерны наличие субъекта и объекта управления, а также принципов, форм и методов управления. В свою очередь страховая компания как объект управления тоже является системой, состоящей из взаимосвязанных элементов (рис. 1). При этом очень важно понимать, что эти элементы обусловливают друг друга и влияют друг на друга.

Ошибка многих топ-менеджеров российских страховых компаний заключается в непонимании этого объективного факта. Исходя из этого происходит другая ошибка: поиск универсального управленческого инструмента, эдакого «эликсира жизни», способного решить все проблемы страховых компаний. Отсюда и увлечение очередной новой теорией или концепцией управления, которая сработает на все сто. На самом деле успех в менеджменте состоит не в поиске универсального средства, а умелой комбинации разнообразных инструментов менеджмента применительно к своей компании, которая может находиться на разных стадиях своего развития, имеет свои особенности и свою культуру.

Кроме того, нужно учитывать и тот факт, что российский страховой рынок только формируется и есть общие «болезни роста», характерные для страховых компаний, которые на нем оперируют (рис. 2).

Исходя из анализа комплексных проблем и стадий развития страховых организаций как систем, можно сделать вывод о том, что компанией нужно управлять системно. Для этого могут быть применены различные инструменты управления. Чтобы успешно использовать эти средства, топ-менеджеры должны знать их и уметь творчески применять для управления своей компанией, которая существенно отличается от других. Концепция системного менеджмента предполагает:

- овладение богатством инструментария управления;

- знание стадии развития конкретного страховщика, ее особенностей и «болезней роста»;

- творческое применение инструментария в соответствии с особенностями организации;

- создание своей парадигмы менеджмента.

По содержанию системный менеджмент включает в себя ряд модулей, показанных на рис.3.

Финансовое управление, является «сердечно-сосудистой» подсистемой системного менеджмента, имеет свои цели, задачи, функции, а также инструменты и формы.

В силу того, что страховые компании являются коммерческими предприятиями, финансовый менеджмент имеет определяющее значение для ее эффективной деятельности.

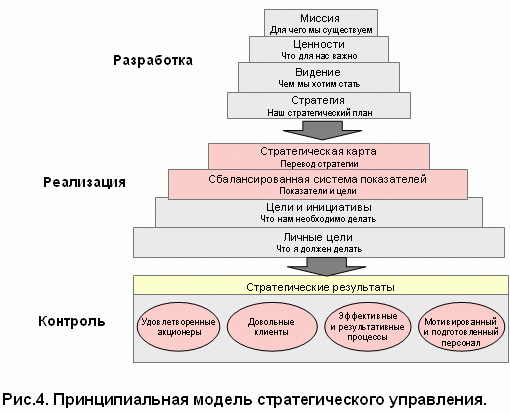

15.2. Взаимосвязь стратегии компании и финансового управления

Финансовое управление имеет стратегический и тактический аспекты, которые вытекают из общей стратегии развития компании и интересов различных групп заинтересованных лиц. При этом мы понимаем, что основной стратегический интерес акционеров компании заключается в росте ее стоимости. Именно на это и направлено стратегическое управление. Принципиально модель стратегического управления включает три этапа: разработку, реализацию и контроль стратегии, каждый из которых имеет свое содержание (рис.4).

Важнейшим инструментом стратегического управления является стратегический план, который может включать в себя несколько разделов, основными из которых являются показанные на рис.5.

Основная бизнес-идея и стратегические цели развития бизнеса содержат в себе ключевые финансовые показатели развития страховой компании на длительную перспективу и могут быть отображены в виде таблицы (рис.6).

Для достижения этих показателей в компании производится расчет необходимых ресурсов, которые отражаются в программах развития. Такие программы развития разрабатываются для каждой ключевой области, от развития которой зависит рост капитализации компании. Наиболее значимыми для целей капитализации компании являются программы развития в области:

- расширения точек продаж и инфраструктуры;

- информационных технологий;

- персонала;

- маркетинга;

- операционной деятельности.

Программы развития в ключевых областях содержат в себе основные мероприятия, реализация которых позволит достичь поставленных целей. В каждой программе предусматривается необходимый набор ресурсов: материальных, человеческих, информационных, который позволит осуществить указанные мероприятия.

Для реализации указанных программ рассчитывается необходимость в финансовых ресурсах, что находит свое отражение в долгосрочном финансовом плане как разделе стратегического плана (рис.7).

Долгосрочный финансовый план может состоять из стратегического бюджета (затраты, относимые на издержки) и стратегического бюджета развития (затраты из прибыли). Финансовый план рассчитывается как инвестиционный проект и имеет четкие критерии своей окупаемости.

Запланированные в стратегическом плане программы, финансовые показатели и финансовые ресурсы лежат в основе разработки текущих программ и текущих бюджетов страховой компании на очередной год. Инструментом реализации финансовых целей стратегического плана являются стратегические карты и сбалансированная система показателей (ССП), в которой финансовая составляющая занимает важное место. Как показывает практика, важность ССП обусловлена следующими факторами:

- 85% руководителей уделяют менее 1 часа в месяц вопросам стратегии;

- только 25% менеджеров включены в систему поощрений, связанную со стратегией;

- только 5% сотрудников понимают стратегию;

- 60% ресурсов компании не имеет непосредственной связи со стратегией;

- 9 из 10 компаний не могут успешно реализовать стратегию.

Поэтому сбалансированная система показателей позволяет решить следующие вопросы:

- Формализовать процесс стратегического управления.

- Эффективно распределить ресурсы в соответствии со стратегией.

- Преобразовать стратегию в конкретные задачи для подразделений компании.

- Оценить степень реализации поставленных задач в рамках стратегии.

- Мотивировать персонал на реализацию задач.

ССП имеет четкий алгоритм своей реализации, который в себя включает:

- Определение перспектив (составляющих), важнейшей из которых является финансовая.

- Разработка стратегической карты.

- Разработка стратегических тем.

- Разработка ССП.

- Формирование целевых значений.

- Разработка стратегических инициатив и бюджетов их реализации.

- Разработка ССП для подразделений.

- Разработка личных карт ССП.

- Внедрение системы ССП и мотивации.

- Контроль реализации стратегии и ее корректировка.

Основой ССП является стратегическая карта, которая включает, как правило, четыре составляющих: финансовую, клиентскую, операционную, неоперационную. Логика карты заключается в том, что все мероприятия и действия, проводимые в четырех составляющих, в конечном итоге выражаются через систему сбалансированных показателей в капитализации компании. Именно на базе ССП в компании осуществляется оперативное финансовое управление.

15.3. Оперативное финансовое управление как система

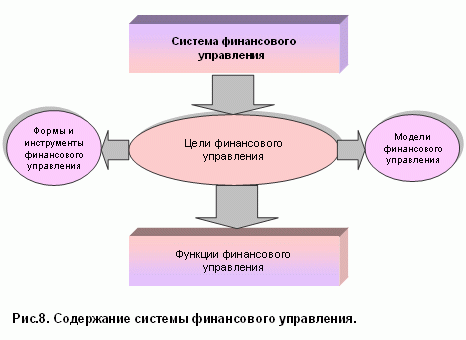

Финансовый менеджмент оперативный, вытекая из стратегического, также является системой, основными слагаемыми которой являются элементы, показанные на рисунке 8.

Отправным элементом системы финансового управления являются ее цели. Если эти цели сгруппировать, то мы сможем обозначить наиболее важные из них:

1. Рост стоимости компании.

2. Максимизация прибыли.

3. Обеспечение финансовой устойчивости и платежеспособности.

Эти цели отражают интересы четырех основных групп заинтересованных участников: акционеров, потребителей, менеджмента и персонала. При этом акционеры заинтересованы, прежде всего, в росте стоимости компании и максимизации прибыли, менеджмент – в максимизации прибыли и финансовой устойчивости, страхователи – в финансовой устойчивости и платежеспособности, персонал – в платежеспособности. Финансовое управление направлено не только на достижение вышеуказанных целей, но и их гармонизацию.

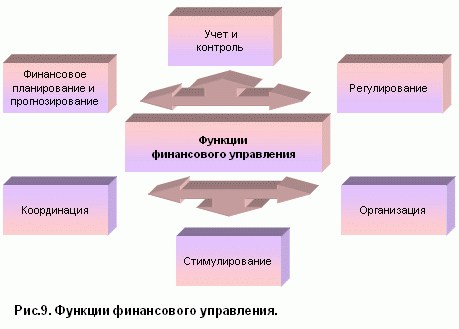

Для осуществления целей финансового управления необходимо обеспечить реализацию основных функций финансового управления, показанных на рис.9.

Содержанием функций финансового управления являются следующие:

- финансовое планирование – комплекс мероприятий по формированию финансовых планов и их выполнению;

- прогнозирование – разработка на длительную перспективу изменений финансового состояния объекта в целом и его различных частей;

- учет и контроль – оборотная сторона финансового планирования, заключающаяся в анализе финансовых результатов;

- регулирование – воздействие на объект управления с целью придания ему устойчивости при его отклонении от заданных параметров;

- координация – согласование в деятельности всех звеньев финансового управления;

- стимулирование – побуждение работников финансовых служб в заинтересованности в результатах труда;

- организация – объединение людей для реализации финансовых программ на базе норм, процедур и правил. Создание органов управления, установление взаимосвязи между подразделениями.

Функции финансового управления, в свою очередь, реализуются через определенные инструменты, основными из которых являются следующие:

- Капитализация.

- Финансовое моделирование.

- Бюджетирование.

- Бизнес-планирование.

- Финансовый анализ или анализ финансовых показателей.

- Формирование страховых резервов.

- Менеджмент привлечения заемных средств.

- Инвестиционный менеджмент.

- Аллокация расходов.

- Учет и контроль.

Совокупность целей финансового управления и инструментов их реализации, логически связанных между собой, и будет составлять финансовую модель страховой компании.

Вопрос эффективности модели финансового управления заключается в умелом подборе различных инструментов и налаживании взаимосвязей между ними. При этом очевидно, что для каждой отдельно взятой компании эта комбинация будет зависеть от целого ряда факторов, таких как:

- цели страховой компании;

- возраст и размер компании;

- уровень подготовленности менеджмента и персонала;

- уровень развития информационных технологий;

- наличие финансовых ресурсов;

- наличие либо отсутствие системы стратегического управления и др.

Искусство менеджмента страховой компании заключается в учете этих факторов, подборе финансовых «пазлов» и их творческой инкапсуляции в систему финансового управления, характерную именно для этой организации.

Специфика финансового управления заключается в том, что оно реализуется через систему измеримых финансовых показателей, выражаемых в национальной либо иной валюте. Такими важнейшими финансовыми показателями для страховой компании являются объем страховой премии, операционный результат, неоперационные расходы, финансовый результат, стоимость страховой компании. В этом смысле финансовое управление является более конкретным по сравнению, например, с менеджментом в сфере человеческих ресурсов, где применяются качественные показатели, которые не всегда можно измерить финансово.

О конкретных инструментах финансового управления в страховых компаниях мы поговорим в следующих статьях.

16. СИСТЕМА РИСК-МЕНЕДЖМЕНТА В СТРАХОВОЙ КОМПАНИИ

Тема риск-менеджмента является весьма популярной в последнее время. На страницах открытой печати активно обсуждаются как содержание, так и проблематика данного явления. В данной статье мы попытаемся сформулировать свое понимание дефиниции «риск-менеджмент» и определить систему управления рисками страховой компании.

Во-первых, следует отметить, что риск-менеджмент является составной частью менеджмента вообще, который в зависимости от характера взаимодействия с внешней средой можно разделить на стратегический и оперативный. Если говорить о типах ресурсов, то функциональными видами менеджмента являются: финансовое управление, управление человеческими ресурсами, управление информационно-технологическими ресурсами, операционное управление и т.д. (рис. 1).

Во-вторых, риск-менеджмент является комплексным явлением, которое содержит в себе элементы стратегического и оперативного управления, управления персоналом, производством, финансами и т.д. Риск-менеджмент находится как бы на стыке разнообразных видов управления страховой компанией.

В-третьих, используя процессный подход, риск-менеджмент страховой компании можно определить как систему мероприятий по анализу, контролю и организации управления риском страховой компании.

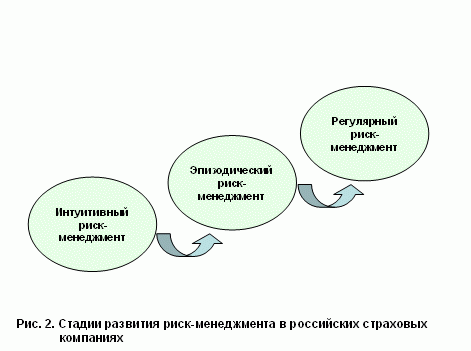

Для «риск-менеджмента» характерны определенные стадии его развития в страховых компаниях (рис. 2).

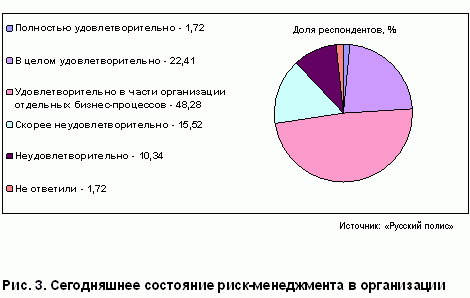

С этой точки зрения представляется интересным исследование журнала «Русский полис», проведенное в 2006 году по оценке современного состояния риск-менеджмента в российских компаниях.

Почти четверть опрошенных специалистов склонна оценивать развитие российского риск-менеджмента скорее как «неудовлетворительное» (см. рис.3). Такое отношение респондентов следует рассматривать с двух сторон. В эту часть респондентов попадают не только специалисты, в организациях которых риск-менеджмент находится на неудовлетворительном уровне, но и те респонденты, которые видят необходимость и направления возможных улучшений риск-менеджмента.

При этом, как видно из диаграммы, большинство отвечавших оценили уровень управления рисками как минимум соответствующим насущной деятельности.

«Удовлетворительный уровень организации риск-менеджмента относительно отдельных бизнес-процессов» является характерным показателем для компании, недавно внедряющей технологии риск-менеджмента в свою деятельность. По всей видимости, в эту группу попали респонденты, выстраивающие систему риск-менеджмента на уровне всего предприятия, но не завершившие свою работу.

«Полностью» и «в целом удовлетворительно» оценить состояние риск-менеджмента в своей организации возможно, скорее, при налаженной системе риск-менеджмента на уровне всего предприятия. Эта группа составила 24% от общего числа ответов.

Наши экспертные оценки в отношении страховых компаний в значительной мере совпадают с приведенными выше.

Интуитивный риск-менеджмент характерен для 75-80% российских страховых компаний. Его основными чертами является либо отсутствие риск-менеджмента как такового вообще, либо присутствие на уровне понимания его необходимости в страховой организации.

Эпизодический риск-менеджмент характеризуется частичным осуществлением мероприятий по регулярному управлению рисками страховой компании. Думаю, что около 20-25% процентов российских страховых компаний находятся именно на этой стадии развития. Регулярный же риск-менеджмент предполагает наличие в компании системы, которая включает в себя:

- Описание самого бизнес-процесса «риск-менеджмент».

- Регламенты и процедуры риск-менеджмента.

- Специалистов либо специальные подразделения риск-менеджмента.

- Инструменты и технологии риск-менеджмента.

Регулярный риск-менеджмент практикуют не более 3-5% российских страховых компаний от их общей численности, которая на начало этого года составляла 918 организаций.

В самом общем виде бизнес-процесс «риск-менеджмент» может включать в себя следующие элементы:

- Анализ риска, в том числе его идентификацию и оценку.

- Разработку карты рисков страховой компании и мероприятий по их управлению.

- Мониторинг рисков.

- Реализацию комплекса мер по управлению риском.

- Контроль риска.

Именно для этих задач и формируется подразделение по управлению рисками страховой компании основными функциями которого являются следующие:

1. Идентификация, измерение и анализ рисков на предприятии.

2. Разработка и реализация программы управления рисками.

3. Мониторинг эффективности реализации программы управления рисками и внесение соответствующих изменений.

4. Координация взаимодействия различных структурных подразделений компании по вопросам риск-менеджмента.

5. Работа по повышению уровня осведомленности по вопросам управления рисками среди работников организации.

6. Разработка программ снижения внеплановых потерь и мероприятий по поддержанию непрерывности бизнес-процессов.

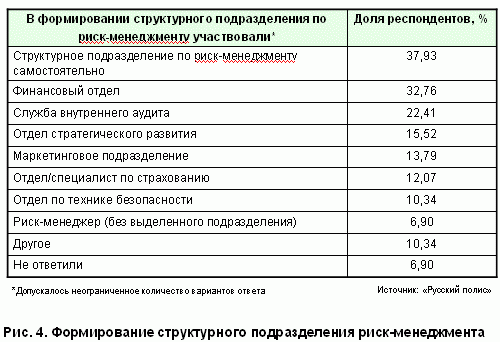

Представляется интересным и следующий вопрос: из каких подразделений компании формируется организационная структура по управлению рисками. Ответ на этот вопрос дан в таблице, показанной на рисунке 4.

Сформированное подразделение риск-менеджмента страховой компании укомплектовывается не только за счет персонала указанных подразделений, но и профессиональными риск-менеджерами, прошедшими специальное обучение. В России эта проблема является очень острой, что указывает на общий недостаток опыта в управлении рисками. Тем не менее в нашей стране есть университетские программы подготовки риск-менеджеров в ГУУ РЭА им.Плеханова, Финансовой академии. Риск-менеджеры также проходят обучение на курсах повышения квалификации, во время стажировок в западных компаниях.

Подразделение риск-менеджмента используют в своей деятельности определенные инструменты и формы управления рисками, к основным из которых относятся следующие:

- мониторинг;

- страхование;

- диверсификация рисков;

- создание резервов;

- формирование и проведение кредитной политики;

- балансирование активов и обязательств;

- информационная и физическая защита ценностей предприятия;

- план ликвидации аварии;

- контроль достаточности собственного капитала для покрытия внеплановых потерь;

- хеджирование;

- активное воздействие на источник риска;

- аттестация рабочего места;

- сертификация соответствия международным стандартам (ISO);

- план поддержания непрерывности бизнес-процессов;

- распределение риска по разным агентам;

- гибкие технологии менеджмента;

- распределение рисковых экспозиций во времени и пространстве;

- дублирование операций;

- контроль достаточности собственного капитала для антикризисных мероприятий;

- контроль достаточности собственного капитала для модернизации.

Важнейшей формой управления рисками страховой компании является карта рисков, которая включает в себя перечень внешних и внутренних рисков, их оценку и мероприятия по нейтрализации рисков.

Обозначения оценки рисков по степени воздействия: И – игнорируемый, Н – незначительный, У – умеренный, С – существенный, К - критический

Примерная карта рисков страховой компании может быть следующая.

| Риск | Оценка рисков по степени воздействия | Меры по нейтрализации воздействия риска | ||||

| И | Н | У | С | К | ||

| ВНЕШНИЕ РИСКИ | ||||||

| Акционеры | ||||||

| •недостаточный размер инвестиций для развития и повышения стоимости компании | | | + | | | •увеличение уставного капитала за счет инвестиций акционеров •разработка плана и бюджета развития как раздела стратегического плана |

| •прямое вмешательство в оперативное управление страховой компанией | | + | | | | •четкое разделение функций корпоративного управления и менеджмента, стратегического и корпоративного управления |

| •неразвитость системы стратегического управления | | | + | | | •разработка стратегического плана развития • обеспечение контроля выполнения стратегического плана развития Советом директоров |

| •неразвитость системы корпоративного управления | | | + + | | | •регулярные заседания Совета директоров по стратегическим вопросам управления деятельностью •обеспечение стратегического контроля Советом директоров результативности работы |

| Потребители | ||||||

| •медленное обслуживание клиентов на этапе заключения договора страхования | | | + | | | •разработка документов, регламентирующих бизнес-процессы на этапе подготовки и заключения договоров страхования •внедрение системы мотивации, направленной на повышение качества обслуживания клиентов |

| •медленное обслуживание клиентов на этапе страховых выплат | | | | + | | •разработка документов, регламентирующих бизнес-процессы на этапе страховых выплат •внедрение системы мотивации, направленной на повышение качества обслуживания клиентов |

| •отсутствие маркетинговых мероприятий | | | | + | | •формирование управления маркетинга |

| Рынок и конкуренты | ||||||

| •значительное снижение доли рынка за счет ухода из компании ключевых клиентов | | | | + | | •дальнейшее увеличение страхового портфеля, диверсификация по предприятиям, отраслям и клиентским сегментам |

| •потеря региональных рынков в связи с неразветвленностью и неукомплектованностью региональной сети | | | | | + | •разработка, реализация и финансирование программы развития филиальной сети •укомплектование филиалов кадрами, материально-техническими и информационными ресурсами |

| •неконкурентоспособность по отношению к иностранным страховым компаниям | | | + | | | •разработка, реализация и финансирование программы по развитию компании |

| Государство | ||||||

| •принятие несовершенных законов | | | + | | | •отслеживание проектов законов, заблаговременная разработка сценариев «отступления» |

| •проверки деятельности компании надзорными органами | | | + | | | •проведение регулярного внутреннего аудита, устранение выявленных в ходе аудита ошибок и нарушений |

| ВНУТРЕННИЕ РИСКИ | ||||||

| Финансовые риски | ||||||

| •дефицит наличных средств или иных высоколиквидных активов для выполнения обязательств перед страхователями в связи с низкой ликвидностью инвестиционного портфеля | | | + | | | •изменение инвестиционной политики в сторону повышения ликвидности инвестиционного портфеля •формирование кассового плана |

| •недостаточность собственного капитала для осуществления полноценной страховой деятельности | | | + | | | •увеличение уставного капитала |

| •неконтролируемый рост неоперационных расходов | | | | + | | •внедрение системы бюджетирования |

| •отсутствие системы управленческого учета | | | | + | | •разработка и внедрение системы управленческого учета |

| •отсутствие системы контроля финансово-хозяйственной деятельности региональной сети | | | | + | | •разработка и внедрение системы контроля финансово-хозяйственной деятельности филиалов |

| •недостоверность финансовой и бухгалтерской отчетности в связи с отсутствием внутреннего аудита | | | | + | | •создание внутреннего аудита |

| •невыполнение требований по размещению страховых резервов | | | + | | | •обеспечение контроля выполнения требований по размещению страховых резервов |

| • невыполнение требований по платежеспособности | | | + | | | •введение ежеквартального контроля платежеспособности |

| •зависимость бизнеса от ограниченного числа сотрудников | | | | + | | •создание и развитие департаментов продаж и филиальной сети |

| •неадекватность тарифов и принимаемых на страхование рисков (риск качества андеррайтинга прямого страхования) | | | + | | | •внедрение системы андеррайтинга •ежегодный актуарный контроль применяемых тарифных ставок, принятие необходимых мер по повышению адекватности страховых тарифов принимаемым на страхование рискам |

| •неадекватность тарифов и принимаемых в перестрахование рисков | | | | + | | •внедрение системы андеррайтинга •ежегодный актуарный контроль применяемых тарифных ставок, принятие необходимых мер по повышению адекватности страховых тарифов принимаемым в перестрахование рисков |

| •неадекватность тарифов и фактически выплачиваемого комиссионного вознаграждения | | + | | | | •разработка документа, регламентирующего размер и порядок выплаты комиссионного вознаграждения |

| Операционные риски | ||||||

| •несовершенная организационная структура | | + | | | | • изменение организационной структуры, направленной на выполнение стратегического плана |

| •отсутствие первенства в разработке и внедрении новых страховых продуктов | + | | | | | •укрепление методологического подразделения высококвалифицированными кадрами |

| •применение договоров страхования, противоречащих законодательству РФ и/или действующим Правилам страхования | | | + | | | •разработка и внедрение утвержденных инструкций по андеррайтингу, типовых договоров страхования и порядка их оформления •разработка и внедрение инструкции о порядке взаимодействия структурных подразделений при осуществлении страховой деятельности •разработка и внедрение системы мотивации, учитывающей качество выполняемой работы |

| •недостаточное документирование и слабый контроль бизнес-процессов, низкий уровень их стандартизации | | | + | | | •разработка и внедрение положений и инструкций, описывающих бизнес-процессы и содержащих описание контроля качества •внедрение автоматизированной системы документооборота и контроля исполнения поручений |

| Персонал | ||||||

| •увольнение топ-менеджеров в связи с несогласием с системой оплаты, социальными гарантиями | | + | | | | •разработка «Положения о системе премирования топ-менеджеров» |

| •увольнение персонала среднего звена в связи с заработной платой ниже рыночного уровня, отсутствием дополнительных социальных гарантий и системы карьерного роста | | | + | | | •разработка и внедрение «Положения о системе премирования персонала» •внедрение системы аттестации персонала, обеспечивающей его карьерный рост •внедрение системы льготного страхования •внедрение корпоративной культуры |

| •отсутствие системы обучения и повышения квалификации персонала | | | | + | | •разработка и внедрение системы обучения персонала |

| •недостаточная заинтересованность топ–менеджеров в развитии компании | | | | | | •участие топ-менеджеров в собственности компании |

| Материальная база | ||||||

| •повреждение или утрата автотранспорта | | + | | | | •страхование автопарка |

| •повреждение или утрата компьютерного парка | | + | | | | •страхование компьютерного парка |

| •повреждение или утрата здания, внутренней отделки помещения, мебели в результате пожара и иных непредвиденных событий | | + | | | | •страхование имущества |

| Информационно-технологический риск | ||||||

| •несовершенство корпоративной информационной системы в части бюджетирования и управленческого учета | | | + | | | •разработка и реализация плана развития КИС •введение должности администратора КИС, обладающего знаниями страхового бизнеса, программирования и постановщика задач |

| •недостоверность и/или недостаточность информации, вводимой в КИС с целью получения статистической отчетности об осуществлении страховой деятельности | | | + | | | •разработка регламентов ввода информации в КИС, обеспечение неукоснительного их исполнения |

| •недостаточный уровень автоматизации отдельных бизнес-процессов | | | + | | | •повышение уровня автоматизации бизнес процессов, сопровождающегося повышением уровня их стандартизации и унификации |

| •низкий уровень электронного документооборота | | | + | | | •внедрение системы электронного документооборота |

| •кража или утеря информации | | | | + | | •дублирование информации на жестких носителях •внедрение системы авторизованного доступа к информации |

| •прекращение питания КИС | | + | | | | •укомплектование компьютерного парка системами бесперебойного питания |

| •неисправности аппаратных устройств КИС | | | + | | | •создание резерва аппаратных устройств |

| •сбои программного обеспечения КИС | | | + | | | •установка лицензионного программного обеспечения |

| •зависимость работы КИС от персонала управления информационных технологий | | | | + | | •укомплектование управления информационных технологий кадрами |