План введение 2 раздел 1 анализ рынка услуг по доставке грузов 4 Характеристика транспортных услуг, оказываемых в московском регионе. 4

| Вид материала | Документы |

- V. тематика контрольных работ по дисциплине «стратегический менеджмент» и методические, 26.26kb.

- Техническое задание Запроса ценовых котировок на оказание услуг по транспортному обслуживанию, 49.1kb.

- Тематический план №№ п п. Наименование тем Введение в предмет. Понятийный аппарат, 69.77kb.

- Организация предпринимательской деятельности на автомобильном транспорте р 3112178-0393-00, 561.91kb.

- О моделировании взаимодействия железнодорожного и автомобильного транспорта при завозе-вывозе, 50.27kb.

- Тезисы доклада на тему: рынок транспортных услуг и безопасность, 121.05kb.

- Анализ регионального рынка Образовательных услуг: маркетинговый подход, 169.85kb.

- Формирование и развитие рынка информационных услуг в регионе (на материалах Ставропольского, 503.68kb.

- Инновационная культура как фактор успешного функционирования компании на рынке рекрутинговых, 93.68kb.

- Отчет о результатах деятельности Муниципального общеобразовательного автономного учреждения, 284.1kb.

2.3. Разработка процесса обслуживания клиентов

Разработка процесса обслуживания клиентов включает операции, касающиеся работы с клиентами и заказами. В данный раздел входит последовательно выполняемые процедуры в рамках функции обслуживания клиентов: прием заказов, обработка заказа, проверка наличия продукции, проверка кредитоспособности клиента, выставление счета на оплату, резервирование продукции, подтверждение оплаты, корректировка заказа, окончательное оформление заказа, подтверждение заказа клиенту, отслеживание статуса заказа и информирование клиента о том, на какой стадии исполнения находится его заказ.

Процедуры, выполняемые в рамках функции обслуживания клиентов, должны быть достаточно емкими. Если операций, выполняемых в рамках процедуры, немного с учетом специфики бизнеса компании, то они включаются в другую процедуру. При рассмотрении процедур, связанных с обслуживанием клиентов, исходят из того, что эти процедуры выполняются логистическим подразделением компании. На практике же это далеко не так.

Рассматриваемые функции имеют непосредственное отношение к процессу товародвижения, то есть входят в сферу компетенции логистической службы компании. Однако, на практике далеко не всегда бывает так. Как правило, функция выделяется в отдельное подразделение. Например, деятельность по обслуживанию клиентов имеет непосредственное отношение к продажам. По сути, эта деятельность охватывает операции, выполняемые во время работы с клиентом. Например, на этапе статуса заказа отслеживается принятие заказа к исполнению, нахождения на складе, на производстве или размещения заказа у поставщика. Руководство компаний при рассмотрении процесса товародвижения рассматривает, как правило, функции, фактически выполняемые службой логистики компании. Это функции складирования, транспортировки. Отсюда, как правило, выпадают функции обслуживания клиентов и закупок. Исходят из того, что функции логистики заключаются в физическом перемещении товара, а в случае обслуживания клиентов выполняются процедуры проверки наличия продукции, проверки кредитоспособности клиента, выставление счета на оплату. Необходимо иметь ввиду, что совершенствование функций складирования, поставок и транспортировки не дадут того потенциального улучшения, которое можно было бы получить, если бы все эти функции были рассмотрены комплексно.

Следует иметь в виду, что логистическая деятельность начинается с получения и обработки заказов клиентов. В теории логистики, помимо процесса выполнения заказов, есть также и понятие материальных потоков. В сферу компетенции логистического менеджмента подпадают материальные потоки, а также финансовые и информационные потоки. На начальных этапах процесса товародвижения заказ существует в виде информации (заявки или заказа на обслуживание). Отдел продаж может выполнять все операции по обслуживанию клиентов. Но менеджер по логистике компании должен контролировать, каковы результаты выполнения этих операций, начиная с процедуры размещения заказа клиентами.

Многие показатели и результаты, например, складской деятельности компании - это следствие уровня организации работы с заказами в компании - начиная от приема заказов, и заканчивая согласовыванием, подтверждением, утверждением сроков и оплатой. Все данные, которые затем могут понадобиться, например, подразделению доставки клиентам, еще на этапе приема заказа должны быть заложены в стандартную форму заявки. Наличие данных означает возможность обеспечения своевременной возможности подготовки, планирования доставки скомплектованных заказов клиентам. Ниже указан основной алгоритм обслуживания клиентов автотранспортного предприятия (См. Диаграмму № 4)

Диаграмма № 4 Алгоритм обслуживания клиентов автотранспортного предприятия

Процесс обслуживания клиентов начинается с поступления заявки. Данная заявка может поступать в фирму как через средства телекоммуникации (по телефону, Интернет- заказы), так и непосредственно обращение клиента в офис компании. В дальнейшем, диспетчер оценивает возможность выполнения заказа, а также оговаривает сроки и цену предоставления услуги. После согласования необходимых данных с клиентом, диспетчер принимает такую заявку и вносит ее в единую базу приема заявок.

Внесение в базу дает возможность в дальнейшем систематизировано подходить к выполнению заказов, дает возможность избежать путаницы в осуществлении своей деятельности. Кроме того, наличие такой базы обеспечивает нормальную деятельность бухгалтера предприятия по составлению бухучетности.

Следующим этапом в осуществлении услуги по перевозкам является передача заказа водителю. Данный этап проходит, как правило по телефону, и после получения подтверждения от водителя, заказ переходит в стадию выполнения.

Водитель, осуществляя перевозку, постоянно сообщает диспетчеру о состоянии перевозки, маршруте следования и возникающих неполадках и трудностях. После доставки груза в указанное клиентом места, водитель предприятия оформляет необходимые товаросопроводительные документы (наряды, товаро-транспортные накладные), и сообщает диспетчеру о том, что заказ выполнен.

В конечном счете водитель передает все оформленные документы и ранее оговоренную оплату за услугу в офис предприятия, диспетчеру либо бухгалтеру. Таким образом схематически происходит процесс предоставления транспортных услуг по доставке грузов соответствующим предприятием.

2.4. Выбор путей минимизации возможных рисков

В условиях рыночных отношений проблема оценки риска финансово-хозяйственной деятельности предприятий приобретает самостоятельное теоретическое и прикладное значение как важная составная часть теории и практики управления.

Предприятиям следует не избегать риска, а уметь управлять им. Одно из главных правил финансово-хозяйственной деятельности гласит: “Не избегать риска, а предвидеть его, стремясь снизить до возможно более низкого уровня”.

Под риском следует понимать следствие действия либо бездействия, в результате которого существует реальная возможность получения неопределенных результатов различного характера, как положительно, так и отрицательно влияющих на финансово-хозяйственную деятельность предприятия.

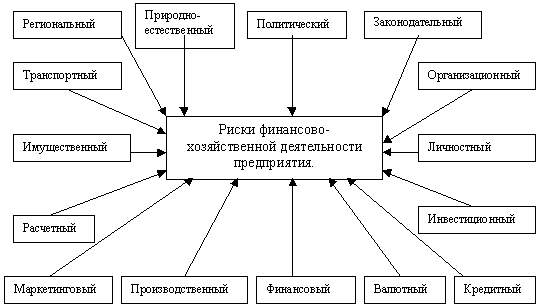

Предлагается следующая классификация рисков, которую можно применять при анализе финансово-хозяйственной деятельности. Требования к классификации следующие:

Во-первых, в данной классификации не должно быть видов и подвидов риска, то есть нельзя группировать риски в определенные группы. Это может быть только “виртуальным” объединением. Это объясняется тем, что при объединении рисков в определенные группы может произойти “размывание” риска, то есть уменьшение значимости риска, и, как следствие того, неправильное исследование и оценка.

Во-вторых, каждый риск должен определяться и оцениваться отдельно, и чем точнее определяется риск, тем легче его оценить.

В-третьих, предлагаемая классификация не является жесткой. Каждый руководитель при осуществлении финансово-хозяйственной деятельности может сам добавлять виды рисков.

Предлагаемая классификация рисков показана на рис.1.

Рис.1. Предлагаемая классификация рисков.

Краткое определение рисков:

Региональный - характеризует особенности региона, в котором планируется или уже осуществляется финансово-хозяйственная деятельность предприятия.

Природно-естественный - обусловлен негативным влиянием стихийных сил природы.

Политический - характеризует возможность изменения общественно-политического климата в стране и регионе, а так же перспективы развития.

Законодательный - обусловлен возможностью резкого изменения различных законодательных актов, влияющих на финансово-хозяйственную деятельность предприятия.

Транспортный - характеризует вероятность потери активов (имущества, оборудования и т. п.) при перевозке или транспортировке.

Организационный - обусловлен внутренними факторами, происходящими в внутри компании. Такими факторами могут быть стратегия фирмы, принципы деятельности, ресурсы и их использование, качество и уровень использования менеджмента и маркетинга.

Имущественный - характеризует степень вероятности потери имущества вследствие кражи, диверсии, халатности и т. п.

Личностный - возникает в том случае, когда от конкретного человека, его деловых и моральных качеств зависят конечные результаты финансово-хозяйственной деятельности. Особенно актуален данный вид риска при принятии серьезных решений при заключении контрактов, выполнении специальных заданий, при подборе руководителя и формировании рабочих групп.

Маркетинговый - характеризует условия рынка (спрос, предложение, цены), в котором осуществляется финансово-хозяйственная деятельность оператора, а так же процесс реализации услуг мобильной связи.

Производственный - обусловлен освоением новой техники, технологии и осуществлением производственной деятельности.

Расчетный - характеризует вероятность финансовых потерь в результате неправильно выбранного момента, формы и срока платежа.

Инвестиционный - обусловлен выбором вложения капитала с целью получения экономической выгоды в течение некоторого промежутка времени.

Валютный - характеризует влияние изменения курса валют на финансово-хозяйственную деятельность оператора.

Кредитный - характеризует обобщающее понятие всех рисков, связанных с процессом оценки заемщика.

Финансовый - характеризует анализ финансово-хозяйственной деятельности оператора на основе данных бухгалтерской отчетности.

Менеджеры российских компаний предлагают следующие способы минимизации риска, в частности для защиты в конкуренции с неравными соперниками — крупными международными компаниями:

Диверсификация, предоставляющая возможность маневра, позволяющая опираться на несколько бизнесов, инвестировать из одного в другой.

Специализация, позволяющая сосредоточить ресурсы для развития основного бизнеса.

Союзы с сильными партнерами и инвесторами.

Поиск новых технологий управления/ведения бизнеса и снижение себестоимости услуг (Алексей Панин, вице-президент Пробизнесбанка) Слияния создание из нескольких компаний одной, способной противостоять гигантам (Рустам Тарико, глава группы компаний "Руст")

Инвестиции в развитие (Рустам Тарико, глава группы компаний "Руст").

Развитие компании, захват большой доли рынка, создание разветвленной сети филиалов, магазинов и т.п.

Перепрофилирование бизнеса, поиск ниши (Сергей Галицкий, компания "Тандер" оптовая и розничная продажа товаров широкого потребления; перепрофилирование бизнеса из дистрибьюции в кэтеринг — доставку продуктов для гостиниц, ритейл).

Использование собственных преимуществ (знание российского потребителя, быстрое реагирование на изменение требований — Дмитрий Филатов, управляющий компании "Петросоюз", производство пищевых продуктов, знание местного рынка, быстроту реакции на изменения — Олег Тиньков глава компании "Дарья").

Создание сильного брэнда (Юрат Сафаров, Pncewaterhouse Coopers).

Как пример предупреждения риска потери финансовой устойчивости можно привести слова Игоря Ковпака, директора ЗАО "Супермаркет "Кировский" (Екатеринбург), объединяющего более двадцати магазинов: "Ежедневный оборот нашего супермаркета — более 200 тыс. долларов. Мы ни разу не воспользовались кредитными ресурсами, хотя открытие каждого магазина требует около миллиона рублей. Такие оборотные средства мы всегда находим. Не хочется попадать в зависимость к банкам". Хотя боязнь кредитов — следствие привычки и недостатка аналитической информации о состоянии собственного бизнеса. Ведь если ставки за кредит приемлемы (меньше собственной рентабельности), такое заимствование позволит наращивать обороты и отдачу на собственный капитал.

Для разделения риска (50%:50%) и применения традиционных схем финансирования у большинства российских капиталоемких предприятий нет стабильных оборотов и кредитных историй, не хватает собственного капитала и имущества для залогов Павел Удилов, генеральный директор завода строительных материалов "Полимер": "Инвестиционные кредиты нужно давать под бизнес, так как предприятиям закладывать нечего — цех продать трудно, а оборудование как правило изношено". Необходима методика качественной оценки бизнеса, определяющая платежеспособность заемщика и риски кредитования.

По мнению Александра Идрисова, старшего партнера компании "Про-Инвест-Консалтинг" российская экономика остро нуждается в эффективной системе рискового финансирования . Финансовые инвесторы — владельцы рискового капитала вкладывают обычно в компании, обладающие потенциалом роста и квалифицированными менеджерами, отличающиеся прозрачностью бизнеса с тем, чтобы через 4-7 лет продать акции по более высокой цене. Проблемы венчурного финансирования в России связаны с тем, что для обеспечения прозрачности необходимо разделение налоговой и финансовой отчетности, а для беспрепятственного выхода из бизнеса требуется развитый рынок ценных бумаг, активные инвестиционные фонды, система государственных гарантий для выкупа акций.

Наиболее надежное средство от угрозы финансовой несостоятельности, по мнению зам директора московского офиса компании The Boston Consulting Group Станислава Цырлина, для компаний, уже достигших определенного уровня развития — это финансирование посредством акционирования. В этом случае помимо благоприятной структуры капитала предприятие получает надежный механизм контроля. Акционеры контролируют менеджмент, заставляя взвешивать каждый шаг.

Риск снижения ликвидности в связи с переделом сфер влияния на российском фармацевтическом рынке беспокоит председателя совета директоров "Аптека Холдинг" Михаила Орлова. Его не радует разорение крупных дистрибьюторов — компаний "Инвакорп-фарма" и "Вита+", хотя его бизнес и растет за их счет. "Это настоящая трагедия для рынка, — говорит Орлов — Основной капитал в фармдистрибьюции — это отсрочки платежей, которые предоставляют поставщики. Сейчас доверие подорвано, что приведет к сокращению отсрочек и нехватке оборотных средств".

Реструктуризацию задолженности применяют для минимизации риска в работе с долговыми обязательствами, что касается в первую очередь задолженности перед поставщиками оборудования. Примером могут служить проведенная ОАО "Ростелеком" реструктуризация по несвязанному кредиту "Мерил Линч" на $100 млн. — кредитором была предоставлена отсрочка на несколько лет, реструктуризация ОАО "Электросвязь" Республики Бурятия и ОАО "Электросвязь" Кемеровской области с компанией "ИталТел", ОАО "Электросвязь" Республики Карелия с "Сименс АГ", ОАО "Электросвязь" Ульяновской области перед "Искрател" и другие.

"Портфель бизнеса" как метод управления риском составляли, как показывают исследования McKmsey&Company, наиболее успешные быстрорастущие фирмы, исходя из концепции трех горизонтов. По этой программе виды бизнеса предприятия были разделены следующим образом. К первому горизонту относят выделенное "ядро бизнеса" — главный источник прибыли, ожидаемой в короткие сроки. Второй горизонт составляют виды деятельности которые могут обеспечить позитивные результаты лишь в среднесрочный период — чаще всего через два-три года. Наконец, на ступени третьего горизонта находятся стартовые виды деятельности, например вновь созданные предприятия, отделения, товарные линии. Для них, как правило, характерны отрицательные значения cash flow. Задача состоит в том, чтобы за счет органического сочетания трех горизонтов максимально использовать ядро, своевременно распознавать среднесрочные угрозы, поддерживать новый бизнес для развития на длительную перспективу.

Пример управления риском можно найти в проекте новой финансовой стратегии "Газпрома", подготовленном заместителем председателя правления Виталием Савельевым. В нем предлагается на основе модели достижимого роста Джеймса Ван Хорна определять максимальный размер продаж с учетом ресурсов корпорации и состояния рынка (управление безубыточностью), а для расширения деятельности инвестировать в проекты с рентабельностью не ниже 15% годовых (управление финансовой устойчивостью, использование эффекта финансового рычага).

Важнейшим инструментом минимизации кредитного риска для банков в России в последние годы служил контроль над предприятием. Банковские холдинги создавались для обслуживания узкой группы привилегированных клиентов, связанных со своими акционерами. Для такой модели развития банков использовалась распространенная практика сокрытия реальных акционеров, когда невозможно применять ограничения на кредитование связанных заемщиков и инсайдеров. Следствием непрозрачной структуры собственности стала атмосфера недоверия, и в последнее время конкуренция заемщиков сменяется конкуренцией кредиторов.

Диверсификация бизнеса, например сочетание коммерции и производства, помогла многим российским предприятиям выстоять в период финансового кризиса 1998 г. за счет сокращения производственной и расширения коммерческой составляющей деятельности.

Чтобы ограничить риск заемного финансирования (риск потери финансовой устойчивости) и привлечь собственников, топ-менеджеры компаний в условиях нестабильности на финансовых рынках готовы выплачивать акционерам более высокие дивиденды. Так по решению совета директоров Южной телекоммуникационной компании (ЮТК) на выплату дивидендов за 2001 г. направляется 89% чистой прибыли. По мнению аналитиков это вызовет спекулятивный рост стоимости акций ЮТК. Между тем каждый доллар, выплачиваемый на дивиденды, уменьшает сумму нераспределенной прибыли, которая могла бы быть инвестирована в новые активы, и снижает стоимость фирмы. Это снижение должно быть компенсировано новой эмиссией акций. Поэтому необходимо многовариантно просчитывать, что выгоднее в каждом конкретном случае: кредиты или собственный капитал, высокие дивиденды или накопление прибыли.

Разделение бизнеса на несколько юридических лиц для оптимизации налогообложения, широко применяемое российскими предпринимателями, с другой стороны связано с риском снижения управляемости. Например, сеть салонов видеопроката "Видеобум" разделена на множество юрлиц — под каждый новый салон. Таким образом основателем компании Михаилом Залищанским была решена проблема поиска средств для расширения бизнеса. Но по мере роста бизнеса им стало трудно управлять и сейчас речь идет о переходе на другую модель управления собственностью.

По мнению руководителя инвестиционной компании "Тройка Диалог" Рубена Варданяна "для западных и российских инвестбанков идеальная структура акционерного капитала, когда 40% у менеджеров, а 60% — у финансовых инвесторов. При этом ни у кого не должно быть больше 20% — только так сохраняется полная независимость".

О риске инвестирования в уставные фонды российских компаний предупреждает Макс Гутброда (компания Baker & MсKenzie): "Проблема состоит в том, что не всегда просто определить прибыль и поэтому приходится инвестировать в те компании, где возможен контроль закупочных и продажных цен. Кроме того, недостаточно развита в России практика принудительного осуществления права на управление, а в случае банкротства предприятия инвестору грозит полная утрата прав вследствие несовершенства механизма банкротства."

Пример осознанного принятия риска из рассказа предпринимателя: "На определенном этапе развития, достигнув головокружительных оборотов, многократно увеличив вложенный капитал, партнеры по бизнесу вступили в противоречие о стратегии развития. Один из них хотел остановиться на достигнутом, другой настаивал на дальнейшем росте. Компромисса достичь не удалось, и несклонный рисковать партнер вынужден был выйти из дела, забрав свою долю. Рискнувший же добился намеченной цели в одиночку."

Пример предупреждения риска снижения рентабельности при постановке стратегических задач руководителем фирмы Siemens Хенриком ван Пирером (Pierer), который в 1998 г. сказал, что "сферы деятельности, которые не покрывают свои капитальные затраты, требуют проверки" с тем, чтобы во-первых все нерентабельные фабрики были закрыты; во-вторых, обязать топ-менеджеров пересмотреть плановые задания; и чтобы в-третьих, такая ситуация не повторилась в будущем. Хенрик ван Пирер ставил целью повысить к 2000 году рентабельность собственного капитала в концерне на 15%. Для этого каждое подразделение должно было окупать ежегодно в среднем как минимум 8,5% своих капитальных затрат, что равносильно удвоению достигнутой в предыдущем периоде прибыли.

Для предупреждения риска неплатежеспособности, делится опытом заместитель генерального директора по экономике унитарного предприятия «Минскводоканал» г-жа Рубен Татьяна Александровна, первоочередным является оперативный контроль денежных потоков. Ее рабочий день начинается обычно с проверки поступлений на расчетный счет, из которых планируются регулярные очередные выплаты и определяются суммы свободных средств для удовлетворения поступивших от руководителей подразделений заявок на финансирование.

Рассмотрим основные пути минимизации основных рисков, возникающих на автотранспортном предприятии (См. Таблицу № 3).

Таблица 3. Список основных рисков и пути их минимизации

| Угроза | Возможность | Последствия для фирмы | Возможные меры для избежания угрозы или неиспользования возможностей |

| Потеря клиента | | Финансовые потери, в случае потери крупного клиента – значительные; возможно, уменьшение з/платы сотрудников или сокращение штата. Падение репутации фирмы | Всевозможные меры для удержания клиента: скидки, дополнительные услуги. Поиск альтернативных решений проблемы с клиентом |

| | Появление клиента | Дополнительный рынок сбыта, дополнительный источник поступления финансовых средств | Скидки, рассрочки платежа, дополнительные услуги, заключение договора на длительный срок. Различного рода стимулирование для заключения сделки. |

| Преимущества конкурентов | | Потеря клиентов как существующих, так и потенциальных; потеря занимаемой доли рынка | Нахождение и устранение причин отставания от конкурентов. Постараться «обойти» конкурента другими преимуществами. |

| | Слабость конкурентов | Увеличение занимаемой доли рынка, появление новых клиентов | Постараться упрочить свои позиции на данной нише рынка. При очень бедственном положении конкурента, предложить ему объединиться для устранения других конкурентов |

| Повышение цен на ослуживание автомобилейГСМ (горюче-смазочные материалы) | | Срыв поставок, финансовые убытки, потеря клиентов, падение авторитета фирмы, поиск нового поставщика | Улучшение деловых отношений, рассмотрение и, если возможно, решение существующей проблемы; иметь контракт с поставщиком на экстренные заказы |

| | Появление возможностей обеспечения ГСМ | Выбор между поставщиками, наиболее приемлемых условий для заключения контрактов | Перезаключение договоров имеет смысл делать только тогда, когда новый поставщик имеет хорошую репутацию или значительно более выгодные условия для сотрудничества. |

| Введение дополнительных налогов | | Повышение стоимости продукции | Попытка получения налоговых льгот |

| | Предоставление государством субсидий | Снижение стоимости продукции, расширение предприятия и увеличение объемов производства | Попытка получения новых субсидий |

Вывод: практически любая угроза ведет за собой цепь негативных факторов, конечным звеном которой всегда являются финансовые убытки, а вслед за этим и, возможно, падение репутации фирмы. И наоборот, любая возможность дает фирме шанс упрочить свое место на рынке, а также, при возможности, продвигаться дальше.