Проект комплекс взаимосвязанных мероприятий, предназначенных для достижения, в течение заданного периода времени и при установленном бюджете, поставленных задач с четко определенными целями.

| Вид материала | Документы |

- Мероприятий по реализации задач, поставленных Президентом Кыргызской Республики в Послании, 793.34kb.

- Имущественный производственный комплекс, состоящий из организационно и экономически, 2604.63kb.

- Организационно-методические рекомендации по подготовке к проведению отопительного периода, 335.16kb.

- Как начинается проект?, 59.12kb.

- Проект утверждаю ректор университета П. С. Чубик, 492.08kb.

- План Разбор описания Алгоритма "точное предписание о порядке выполнения действий,, 521.58kb.

- Будем рассматривать проект как комплекс формально распределенных мероприятий для создания, 185.45kb.

- Анализ работы маркетинговой службы колледжа за 2010 2011 учебный год, 27.69kb.

- Сегодня структура организации разрабатывается для реализации определенных задач и достижения, 174.08kb.

- Имущественный производственный комплекс, состоящий из организационно и экономически, 2177.53kb.

В ряде случаев менеджеры, ответственные за проектную деятельность, используют комбинированные способы формирования финансовой базы проекта. Комбинация обычно предполагает использование собственных средств, частично покрывающих проектную потребность в финансах, а также заемных средств в специфической форме, которые и компенсируют недостающую потребность в проектных финансах.

Такой способ формирования финансовой базы вполне применим к некоторым немасштабным проектам, что же касается других проектов, то для них он может выступать всего лишь как дополнительный, а не основной метод. И в этом случае речь идет, естественно, о специфичес-ких партнерских отношениях, которые позволяют проектанту обращаться к использованию такого способа.

Формирование финансовой базы проекта: правило "макси–мини".

При формировании финансовой базы проекта речь чаще всего идет о комбинации собственных и "несобственных" средств. При разработке такой базы практики исходят из содержания правила "макси-мини". Суть этого правила сводится к необходимости поиска такого варианта, который при минимальной доле собственного капитала позволяет надеяться на максимальный эффект.

Если исходить из каждого отдельного проекта, то соотношение собственных и несобственных средств в формируемой финансовой базе будет различным и зависит такое соотношение от многих факторов, включая наличие залоговой стоимости и установившихся отношений с банком, реноме организации, от имени которой ведется проектная деятельность, поскольку, например, для организаций с низким реноме весьма проблематичным является размещение на рынке эмитируемых ценных бумаг и т.д.

Именно искусство финансового менеджмента в данном случае и означает прагматизацию тезиса о поиске и нахождении конкретного варианта формирования финансовой базы проекта на самой эффективной основе из всех возможных.

Финансовые документы проекта

Финансовые проблемы и способы их разрешения на стадии делового проектирования играют особо важную роль, поскольку решения по поводу проектов чаще всего принимаются исходя из содержания именно финансовых характеристик рассматриваемого проекта Финансовые проблемы, имеющие важное значение для процедуры делового проектирования и разработки конкретного проекта, если их выразить в упрощенной форме, сводятся к фиксации ответов на вопросы:

- сколько денег необходимо для реализации проекта?

- где взять эти нужные финансовые средства?

- как будет выглядеть схема поэтапной (повременной) возвратности средств, затраченных на реализацию проекта?

Ответы на эти и сопровождающие вопросы на стадии делового проектирования фиксируются с помощью разрабатываемой специфической финансовой документации, базирующейся на расчетных показателях или прогнозных оценках. Такого рода документами являются:

- финансовый план;

- инвестиционный план;

- календарный план финансирования проекта, схема финансовых (денежных) потоков;

- предварительный бюджет проекта.

При разработке этих документов в условиях России учитываются положения "Методических рекомендаций по оценке инвестиционных проектов и их отбору для финансирования" (см. практикум в заключении).

1. Рекомендуемая структура инвестиционного плана.

1. Оценка финансового состояния предприятия.

2. Содержание проекта.

3. Сведения о проекте и его участниках.

4. Экономическое окружение проекта.

5. Сведения об эффекте от реализации проекта в смежных областях.

6. Инвестиционный план.

7. Источники финансирования.

8. Календарный план финансирования проекта.

9. Бюджет проекта.

10. ТЭО выполнения годовой производственной программы.

11. Расчет себестоимости продукции.

12. Расчет потребности в оборотном капитале.

13. Денежный поток от инвестиционной деятельности.

14. Денежный поток от операционной деятельности.

15. Денежный поток от финансовой деятельности.

16. Расчет денежных потоков и показателей региональной эффективности.

17. Расчет денежных потоков и показателей отраслевой эффективности.

18. Оценка бюджетной эффективности инвестиционного проекта.

19. Оценка бюджетной эффективности.

20. Оценка финансовой реализуемости проекта и расчет показателей эффективности участия предприятия в проекте.

21. Оценка эффективности проекта для акционеров.

22. Оценка общественной эффективности инвестиционного проекта.

23. Расчет денежных потоков и показателей общественной эффективности.

24. Оценка коммерческой эффективности инвестиционного проекта.

25. Расчет денежных потоков и показателей коммерческой эффективности.

26. Оценка коммерческой эффективности проекта в целом.

27. Резюме.

2. Подготовка календарного плана финансирования проекта.

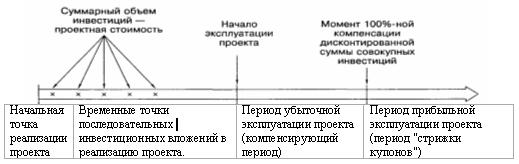

В отдельных случаях, если в том есть острая необходимость, в развитие инвестиционного плана разрабатывается календарный план финансирования проекта с разбивкой процедуры инвестирования каждой из статей, включаемых в инвестиционный план, на отдельные месяцы, декады, недели (если того требует характер проекта). Дело в том, что почти любой проект предполагает не разовое или единичное инвестирование, а осуществление многократных последовательных вложений. Это касается, естественно, только капиталообразующих затрат. Каждое последовательное вложение капитала характеризуется своей временной точкой и соответствует разработанному на предшествующих стадиях делового проектирования плану работ (рис.1.)

Рис. 1. Схема последовательных инвестиционных вложений

Образец такого календарного плана приведен в таблице 1.

Таблица 1 Календарный план финансирования проекта

| Статья расходов (объект инвестирования) | Всего | В том числе по месяцам | |||||

| | | | | | | ||

| | | | | | | | |

Если не возникает необходимости в раздельной подготовке этих двух документов – инвестиционного плана и календарного плана, их объединяют в один документ – инвестиционный план с календарной фиксацией инвестиционных ресурсов.

3. Разработка предварительного бюджета проекта.

Для проверки достоверного характера подготовленных ранее планов проектант готовит также бюджет проекта. Бюджет, как известно, представляет собой документ, включающий две основные части расходную и доходную. Подготовка бюджета проекта должна показать, что требуемые планируемые затраты уравновешиваются поступлениями из зафиксированных источников финансирования. Разработка ожидаемого бюджета проекта может осуществляться по схеме, предложенной в таблице 2.

Таблица 2.Ожидаемый бюджет проекта

| Статья | Расходы | Статья | Поступления | ||||||||

| Всего | 2002 г. | 2003 г | Всего | 2002 г. | 2003 г. | ||||||

| III кв. | IV кв. | I кв. | II кв. | III кв. | IV кв. | I кв. | II кв. | ||||

| | | | | | | | | | | | |

| | | | | | | | | | | | |

| | | | | | | | | | | | |

| | | | | | | | | | | | |

| Итого | | | | | | Итого | | | | | |

Ожидаемый бюджет проекта помогает сопоставить моменты расходов или затрат на осуществление какого-либо компонента реализуемого проекта и поступления необходимых для этого инвестиционных ресурсов в реальном режиме. Обеспечение совпадения по времени и объему двух категорий, этих двух сумм на стадии делового проектирования позволит избежать ненужных срывов на стадии управления проектом.

Проектные риски

Планирование рисков включает процессы, связанные с идентификацией и анализом рисков и выработкой плановых мер по максимизации положительных и минимизации негативных последствий наступления рисковых событий.

Каждый из этих процессов обычно происходит на каждой фазе проекта.

В различных областях приложений распространены разные названия описываемых процессов. Например:

- Идентификация и оценка рисков иногда рассматриваются как единый процесс, называемый анализом рисков;

- Разработка реагирования может называться планированием реагирования.

1. Идентификация рисков.

Идентификация рисков заключается в определении того, какие риски способны повлиять на проект, и документировании характеристик этих рисков. Идентификация рисков - не разовое действие, она должна производиться регулярно на протяжении проекта.

Идентификация рисков касается как внешних, так и внутренних рисков. Внешние риски - это такие, которые не зависят от команды проекта (изменения рынка, действия правительства). Внутренние риски - это те, на которые команда проекта способна оказывать влияние. Примером таких влияний могут быть стоимостные и ресурсные оценки, назначения персонала. Не следует считать, что риски подразумевают лишь отрицательные последствия. Некоторые рисковые события могут оказывать положительное влияние на успех проекта. Идентификация рисков может производиться как по схеме причины - последствия (что может случиться и к чему это приведет), так и по схеме последствия - причины (каких последствий следует избегать и к каким, наоборот, стремиться, и какие события эти последствия могут вызвать).

Из чего складываются риски?:

А) Возникающие риски существенно зависят от специфики проекта. Так, выпуск продуктов, опирающихся на отработанные технологии, вовлекает значительно меньше рисков, чем продуктов, технология выпуска которых должна разрабатываться. Риски, вязанные с продуктом, часто выражаются в их влиянии на ожидаемые стоимости и сроки исполнения операций проекта.

Б) Результаты других процессов планирования должны быть рассмотрены с целью идентификации возможных рисков. Так, например:

- Оценки стоимости и сроков - чересчур жесткие оценки или оценки, сделанные на основании неполной информации, связаны со значительным риском;

- Потребности в персонале - члены команды проекта, обладающие специальными познаниями и навыками, могут быть заняты на других работ и им будет трудно подыскать замену;

- План поставок - рыночная ситуация может позволить закупить материалы по более низким ценам.

Идентифицировать риски помогают:

- Контрольные списки: обычно организуются по источникам рисков. Источники включают окружение проекта, выходы других процессов, продукты проекта и используемые технологии, а также внутренние источники, такие, как знания и опыт команды проекта. В некоторых областях приложений существуют готовые схемы классификации источников рисков.

- Диаграммы технологических процессов и операций: могут помочь команде проекта идентифицировать причины и последствия рисков.

- Опросы участников проекта: обнаруживают риски, пропущенные при других процедурах идентификации рисков. Информацию о подобных опросах следует сохранять для последующего использования.

2. Источники и потенциальные события рисков.

Источники рисков - это категории возможных событий рисков (действия участников проекта, ненадежные оценки, текучесть кадров команды проекта), которые могут в ту или другую сторону повлиять на проект. Перечень источников риска должен быть, возможно, более полным вне зависимости от вероятности и значения тех или иных событий риска. Обычно источники риска включают:

- изменения требований;

- ошибки проектирования;

- плохо определенные, либо плохо понятые роли и ответственности;

- неверные оценки;

- недостаточно подготовленный персонал;

Описания источников риска обычно включают:

- оценку вероятности наступления события риска из этого источника;

- перечень и оценки возможных последствий;

- ожидаемые сроки;

- ожидаемую частоту наступления рисковых событий из этого источника.

Потенциальные события рисков - это дискретные события, такие, как природные катаклизмы, выбытие члена команды проекта и т.п., которые могут оказать влияние на проект. Потенциальные события рисков должны быть идентифицированы наряду с источниками рисков, если вероятность их наступления, либо возможные потери достаточно велики. Перечень потенциальных событий рисков зависит от специфики области приложения.

Описание потенциальных событий рисков обычно включает:

- оценку вероятности наступления события риска;

- перечень и оценки возможных альтернатив;

- ожидаемые сроки наступления события;

- ожидаемую частоту наступления рискового события.

Оценки событий рисков могут быть как непрерывными, так и дискретными (ожидаемая стоимость в диапазоне от 100000 до 150000 - непрерывная оценка, событие либо произойдет, либо нет - дискретная оценка).

Признаки рисков - это косвенные проявления реальных событий рисков. Так, например, перерасход средств на начальных операциях проекта может быть признаком заниженной плановой оценки стоимостей операций.

Идентификация рисков может потребовать пересмотра результатов других процессов. Так, операции проекта могут быть недостаточно детализированы для идентификации рисков. Кроме того, риски часто служат ограничениями или допущениями в других процессах.

3. Реагирование на риски и план управления рисками.

Разработка реагирования - это определение шагов, которые следует предпринять, чтобы усилить положительные последствия рисковых событий и ослабить их отрицательные последствия. Реагирование на угрожающие события обычно попадает в одну из следующих трех категорий:

• Устранение конкретной угрозы через устранение ее потенциальной причины. Невозможно устранить все риски, но некоторые из них устранить можно.

• Уменьшение ожидаемого денежного выражения события риска через уменьшение вероятности события риска, через уменьшение потенциальных потерь (например, через страхование), либо через то и другое.

• Принятие последствий. Принятие может быть активным (через разработку мероприятий на случай наступления события риска), или пассивным (в план закладывается меньшая прибыль).

Фиксация опыта реагирования на риски позволяет менеджеру и его команде выработать альтернативные стратегии деятельности: рисковые события могут быть предотвращены благодаря выбору другого подхода к проекту.

Некоторые виды рисков допускают страхование, что может снизить возможные потери в случае наступления рисковых событий.

В условиях контрактов должны быть предусмотрены меры (страхование, услуги и т.д.), предназначенные для снижения негативных последствий проектных рисков. Условия контрактов оказывают сильное влияние на проектные риски.

Разработка алгоритма реагирования на риски позволяет менеджеру сформировать план управления рисками. План управления рисками - это документ, в котором описываются процедуры, которые должны использоваться для управления рисками на протяжении проекта. Кроме описания и оценки идентифицированных рисков план управления рисками должен содержать:

- распределение ответственностей по управлению различными видами рисков;

- как будут пересматриваться первоначальные оценки рисков;

- как будет реализовываться план действий в рисковых ситуациях;

- как и где будут использоваться резервы (это средство снижения проектных стоимостных или временных рисков.).

Элементом плана управления рисками является план действий в рис-ковых ситуациях. План действий в рисковых ситуациях - это описа-ние шагов, которые следует предпринять в случае наступления идентифицированных рисковых ситуаций.

4. Общая классификация проектных рисков.

Не имеет никакого значения то, на каком этапе делового проектирования выявляются риски, но действия, связанные с этим должны быть предприняты. Проект считается непрофессионально подготовленным, если не выявлены рисковые характеристики, свойственные процедуре его реализации и эксплуатации в реальном режиме. С этой точки зрения все проектные риски подразделяются на риски, связанные: а) с процессом реализации проекта (т.е. на этапе управления проектом); б) с эксплуатацией проекта в реальном режиме.

Риски и их виды.

Существует довольно сложная система классификаций возможных рисков, которые должны учитываться, изучаться, осмысливаться на стадии делового проектирования и управления проектами. Прежде всего, риски можно классифицировать в зависимости от того, какому этапу проектной деятельности они свойственны:

- этапу делового проектирования, самой процедуре разработки делового проекта, т.е. на предынвестиционном этапе деятельности;

- этапу управления проектом, т.е. инвестиционному этапу проектной деятельности;

- этапу эксплуатации проекта, когда уже начинается производство реального товара, продукта, услуги.

Специалисты еще различают риски эндогенные, т.е. внутренние, которыми хоть как-то, но все же управлять можно, а также риски экзогенные, т.е. внешние, повлиять на которые весьма сложно.

Практики, занимающиеся проектной деятельностью, выделяют страхуемые или нестрахуемые риски в зависимости от возможности или невозможности проектирования защиты от рисков на стадии разработки проектов.