А. С. Селищева Последнее обновление 03. 09. 2011 = Приложения «Е» к лекции

| Вид материала | Лекции |

- А. С. Селищева Последнее обновление 28. 01. 2012 = Приложения «Г» к лекции, 3466.33kb.

- А. С. Селищева Последнее обновление 0 0 201 2 = Приложения «Б» к лекции, 1799.31kb.

- А. С. Селищева Последнее обновление 01. 12. 2011 = Приложения «Б» к лекции, 1095.75kb.

- А. С. Селищева Последнее обновление 28. 09. 2011 = Приложения «В» к лекции, 1737.2kb.

- А. С. Селищева Последнее обновление 05. 0 201 2 = Приложения «Б» к лекции, 1864.05kb.

- А. С. Селищева Последнее обновление -15. 10. 2011 = Приложения а к лекции, 1378.79kb.

- А. С. Селищева Последнее обновление 24. 0 2012 = Приложения «В» к лекции, 888.58kb.

- А. С. Селищева Последнее обновление 02. 10. 2011 = Приложения «А» к лекции, 6410.53kb.

- А. С. Селищева Последнее обновление 24. 0 201 1 = Приложения «Д» к лекции, 530.97kb.

- А. С. Селищева Последнее обновление 16. 0 2012 = Приложения «Д» к лекции, 932.1kb.

Приоритеты: Чего ждут от аналитиков? «Прогнозисты» решают утилитарные задачи, обеспечивая приток клиентов на брокерское обслуживание. Зачастую аналитика превращается в инструмент из области маркетинга.

По мнению начальника аналитического управления ИГ «Антанта Пиоглобал» Георгия Иванина, кроме точности рекомендаций от аналитика требуется умение продавать свои идеи клиентам и доносить до них информацию в интересной форме. Поэтому, например, отчеты не должны выглядеть скучными. Руководитель аналитического управления ФК «Уралсиб» Константин Чернышев советует вопреки расхожему мнению не смешивать аналитику с пиаром брокерских домов. При этом в России лишь 50–60 фондовых аналитиков достойны конкурировать с профессионалами, работающими на развитых рынках, считает он. Одна из задач аналитической службы – привлекать внимание к инвестбанку, продолжает обозреватель портала The New Times, бывший аналитик ИК «Проспект» Олег Сальманов. Другая задача – помощь трейдерскому подразделению в поиске идей и подсчетах. Очевидно, что пиар-функции иногда входят в противоречие с задачами анализа. При прочих равных аналитик даст скорее позитивный прогноз, чем негативный, констатируют собеседники «Ф.». На практике инвесткомпании иногда корректируют мнение эксперта «в нужную сторону». Но ангажированные советы могут выделяться на общем фоне.

«Газпром». Аналитики «Юникредит Атона» лишь однажды сменили рекомендацию на «покупать», но выбрали довольно подходящее время – 6 июля. «Брокеркредитсервис» единственный на протяжении всего 2007-го не советовал приобретать «Газпром». «Антанта Пиоглобал», показавшая отрицательный результат, верила в газовый гигант с начала года по 27 сентября, но за это время он лишь подешевел.

Рейтинг по точности прогнозов

| Место | Инвестбанк | Целевая цена, $ | Расхождение*, % |

| 1 | Тройка Диалог | 14,0 | 1 |

| 2 | Антанта Пиоглобал | 13,5 | 4 |

| 3 | КИТ Финанс | 13,3 | 6 |

| 4 | Открытие | 15,0 | 6 |

| 5 | Citi | 15,2 | 8 |

| 6 | Велес Капитал | 12,8 | 9 |

| 7 | Юникредит Атон | 11,5 | 18 |

| 8 | Уралсиб | 17,0 | 20 |

| 9 | Deutsche Bank | 10,7 | 24 |

| 10 | Альфа-банк | 10,6 | 25 |

| 11 | Брокеркредитсервис | 9,5 | 32 |

| 12 | Ренессанс Капитал | 9,4 | 33 |

* Здесь и далее – разница между ценой закрытия в РТС 28.12.07 и прогнозной стоимостью в долларах по состоянию на 09.01.2007.

Рейтинг по доходности рекомендаций

| Место | Инвестбанк | Прирост капитала*, % |

| 1 | Юникредит Атон | 24 |

| 2 | Ренессанс Капитал | 20 |

| 3 | Citi, Тройка Диалог, ING | 19 |

| 4 | Deutsche Bank | 18 |

| 5 | Альфа-банк | 5 |

| 6 | Брокеркредитсервис | 0 |

| 7 | Антанта Пиоглобал | -5 |

* Здесь и далее – доход или убыток по сделкам в рублях на ММВБ в соответствии с методикой, описанной в публикации.

«Седьмой континент».

Наиболее разумными оказались инструкции не проводить покупок. Именно их давали инвестбанки, занявшие первую строчку. А вот аналитики, разглядевшие потенциал роста, оказали инвесторам медвежью услугу. В аутсайдеры вышли четыре аналитические команды, на протяжении всего года советовавшие покупать акции ритейлера.

Рейтинг по точности прогнозов

| Место | Инвестбанк | Целевая цена, $ | Расхождение*, % |

| 1 | Открытие | 26,0 | 0 |

| 2 | Уралсиб | 25,7 | 1 |

| 3 | Солид | 26,4 | 2 |

| 4 | Юникредит Атон | 24,7 | 5 |

| 5 | Метрополь | 27,2 | 5 |

| 6 | Велес Капитал | 27,6 | 6 |

| 7 | Альфа-банк | 24,1 | 7 |

| 8 | Зенит | 28,2 | 9 |

| 9 | Citi | 30,0 | 16 |

| 10 | Ренессанс Капитал | 30,5 | 18 |

| 11 | Тройка Диалог | 30,7 | 18 |

| 12 | UBS | 20,0 | 23 |

| 13 | КИТ Финанс | 34,0 | 31 |

| 14 | Брокеркредитсервис | 35,2 | 36 |

| 15 | Deutsche Bank | 38,5 | 49 |

Рейтинг по доходности рекомендаций

| Место | Инвестбанк | Прирост капитала, % |

| 1 | Альфа-банк, Citi, UBS | 0 |

| 2 | Юникредит Атон | -0,5 |

| 3 | Уралсиб | -1 |

| 4 | Ренессанс Капитал | -4 |

| 5 | Deutsche Bank, Метрополь, Тройка Диалог, Брокеркредитсервис | -9 |

РАО «ЕЭС России»

Результаты Citi намного превысили годовой рост котировок благодаря тому, что инструкцию «покупать» аналитики повторяли трижды, меняя ее в промежутках на «продавать» или «держать». Такое же число пересмотров принесло «Антанте Пиоглобал» вторую строчку. «Юникредит Атон» и UBS разделили «бронзу», хотя отправляли клиентов за покупками в разные моменты.

Рейтинг по точности прогнозов

| Место | Инвестбанк | Целевая цена, $ | Расхождение*, % |

| 1 | UBS | 1,33 | 1 |

| 2 | Тройка Диалог | 1,30 | 1 |

| 3 | Брокеркредитсервис | 1,35 | 3 |

| 4 | Юникредит Атон | 1,24 | 6 |

| 5 | Открытие | 1,22 | 7 |

| 6 | Уралсиб, Citi | 1,20 | 9 |

| 7 | Антанта Пиоглобал | 1,13 | 14 |

| 8 | Альфа-банк | 1,08 | 18 |

| 9 | КИТ Финанс | 1,04 | 21 |

| 10 | Солид | 0,89 | 32 |

Рейтинг по доходности рекомендаций

| Место | Инвестбанк | Прирост капитала, % |

| 1 | Citi | 52 |

| 2 | Антанта Пиоглобал | 36 |

| 3 | UBS, Юникредит Атон | 26 |

| 4 | Уралсиб, Тройка Диалог | 19 |

| 5 | Альфа-банк | 11 |

| 6 | Брокеркредитсервис | 7 |

«Лукойл»

У нефтяной компании скромные результаты: капитализация на ММВБ даже снизилась. Но советы аналитиков позволили немного заработать на ее акциях. Самыми благоприятными «точками входа» были середина второго и третьего кварталов. «Ренессанс Капитал» рекомендовал приобретать бумаги в конце мая, а «Юникредит Атон» – дважды, в январе и августе.

Рейтинг по точности прогнозов

| Место | Инвестбанк | Целевая цена, $ | Расхождение*, % |

| 1 | Юникредит Атон | 89,6 | 3 |

| 2 | Брокеркредитсервис | 90,1 | 4 |

| 3 | Ренессанс Капитал | 83,3 | 4 |

| 4 | Солид | 92,0 | 6 |

| 5 | КИТ Финанс | 96,0 | 10 |

| 6 | Велес Капитал | 96,4 | 11 |

| 7 | Открытие | 98,0 | 13 |

| 8 | Альфа-банк | 100,6 | 16 |

| 9 | Deutsche Bank | 103,9 | 20 |

| 10 | Citi | 104,0 | 20 |

| 11 | UBS | 105,0 | 21 |

| 12 | Антанта Пиоглобал | 106,8 | 23 |

| 13 | Тройка Диалог | 116,0 | 33 |

| 14 | Уралсиб | 120,0 | 38 |

Рейтинг по доходности рекомендаций

| Место | Инвестбанк | Прирост капитала, % |

| 1 | Юникредит Атон | 11 |

| 2 | Ренессанс Капитал | 9 |

| 3 | Deutsche Bank | 8 |

| 4 | Тройка Диалог | 5 |

| 5 | UBS | 2 |

| 6 | Брокеркредитсервис | -2 |

| 7 | Citi, Антанта Пиоглобал | -5 |

МТС

Первую строчку заняли аналитики, подтверждавшие команду «покупать» в течение всего 2007-го. Получивший «серебро» UBS отказался от этого совета в начале декабря, когда торги закрылись на отметке $96,8. Но к 28 декабря ADR МТС еще подорожали. Аналитики Альфа-банка впервые посоветовали приобретать их 4 октября, упустив рост с начала года.

Рейтинг по точности прогнозов

| Место | Инвестбанк | Целевая цена, $ | Расхождение*, % |

| 1 | Тройка Диалог | 105 | 3 |

| 2 | Deutsche Bank | 67 | 52 |

| 3 | Юникредит Атон | 64 | 60 |

| 4 | Метрополь | 63 | 62 |

| 5 | Уралсиб | 61 | 67 |

| 6 | Ренессанс Капитал | 60 | 70 |

| 7 | UBS | 59 | 73 |

| 8 | Альфа-банк | 55 | 86 |

| 9 | Citi | 52 | 96 |

Рейтинг по доходности рекомендаций

| Место | Инвестбанк | Прирост капитала, % |

| 1 | Уралсиб, Deutsche Bank, Citi, Метрополь, Тройка Диалог | 123 |

| 2 | UBS | 111 |

| 3 | Юникредит Атон | 105 |

| 4 | Ренессанс Капитал | 92 |

| 5 | Альфа-банк | 67 |

«Норильский никель»

Deutsche Bank и «Брокеркредитсервис» с начала года ждали роста и сменили инструкцию на «держать» в один день – 15 октября. Лидер рейтинга Citi очень своевременно предостерег клиентов от покупок – 14 ноября. Затем за считанные дни акции «Норникеля» существенно потеряли в цене.

Рейтинг по точности прогнозов

| Место | Инвестбанк | Целевая цена, $ | Расхождение*, % |

| 1 | Deutsche Bank | 215 | 19 |

| 2 | Citi | 200 | 24 |

| 3 | Юникредит Атон | 194 | 27 |

| 4 | Тройка Диалог | 190 | 28 |

| 5 | КИТ Финанс | 185 | 30 |

| 6 | Уралсиб | 180 | 32 |

| 7 | UBS | 175 | 34 |

| 8 | Брокеркредитсервис | 174 | 34 |

| 9 | Ренессанс Капитал | 165 | 38 |

| 10 | Велес Капитал | 164 | 38 |

| 11 | Альфа-банк, Солид | 153 | 42 |

| 12 | Открытие | 148 | 44 |

Рейтинг по доходности рекомендаций

| Место | Инвестбанк | Прирост капитала, % |

| 1 | Citi | 99 |

| 2 | Deutsche Bank, Брокеркредитсервис | 82 |

| 3 | Тройка Диалог | 78 |

| 4 | Юникредит Атон | 71 |

| 5 | Ренессанс Капитал | 37 |

| 6 | Антанта Пиоглобал | 27 |

Сбербанк

Сразу пять инвестбанков рекомендовали приобретать бумаги в течение всего года – они и заняли второе место. Именно на 22% увеличилась капитализация банка в рублевом выражении по котировкам на ММВБ. Чаще других меняли рекомендации в «Антанте Пиоглобал». На последней строчке оказался ING, вовсе не предлагавший инвестировать в «Сбер».

Рейтинг по точности прогнозов

| Место | Инвестбанк | Целевая цена, $ | Расхождение*, % |

| 1 | Метрополь | 4265 | 1 |

| 2 | Альфа-банк | 3701 | 12 |

| 3 | Deutsche Bank | 3600 | 15 |

| 4 | Юникредит Атон | 3465 | 18 |

| 5 | UBS | 3188 | 24 |

| 6 | КИТ Финанс | 3100 | 26 |

| 7 | Тройка Диалог | 3082 | 27 |

| 8 | Антанта Пиоглобал | 3000 | 29 |

| 9 | Ренессанс Капитал | 2878 | 31 |

| 10 | Брокеркредитсервис | 2525 | 40 |

| 11 | Велес Капитал | 2049 | 51 |

| 12 | Открытие | 148 | 44 |

Рейтинг по доходности рекомендаций

| Место | Инвестбанк | Прирост капитала, % |

| 1 | Юникредит Атон | 25 |

| 2 | Альфа-банк, Deutsche Bank, Ренессанс Капитал, Метрополь, UBS | 22 |

| 3 | Тройка Диалог | 18 |

| 4 | Брокеркредитсервис | 16 |

| 5 | Антанта Пиоглобал | 3 |

| 6 | ING | 0 |

Губейдуллина Г. Как лучше вернуться1.

Журнал Institutional Investor (II) обновил рейтинг аналитических команд, работающих в России. Было опрошено более 300 человек из 240 компаний-инвесторов, управляющих $118 млрд. российских активов.

Инвесторы, возвращающиеся в Россию, ищут наиболее перспективные с точки зрения роста отрасли экономики, пишут авторы рейтинга. А большинство аналитиков, предоставляющих рекомендации самого высокого уровня, работают в команде «Ренессанс капитала», отмечают они.

«Ренессанс капитал» традиционно лидирует в рейтинге II, в 2009 году его аналитики заняли девять первых мест из 11 (всего у «Ренессанса» 14 призеров). На втором месте – «Тройка диалог»: 13 аналитиков взяли номинации в своих секторах, из них два стали первыми (см. таблицу).

Таблица. Лучшие аналитические команды в России

| Место | Компания | Число призовых мест | Число призовых мест | |||

| 2009 | 2008 | 2009 | 2008 | 2009 | 2008 | |

| 1 | 1 | Ренессанс капитал | 14 | 15 | 9 | 11 |

| 2 | 2 | Тройка диалог | 13 | 11 | 2 | 1 |

| 3 | 4 | Deutsche bank | 5 | 8 | 0 | 0 |

| 4 | 5 | UBS | 4 | 4 | 0 | 0 |

| 5 | 3 | Unicredit | 4 | 9 | 0 | 0 |

| 6 | 8 | Uralsib | 3 | 1 | 0 | 0 |

| Источник: Institutional Investor | ||||||

Третьими стали аналитики Deutsche Bank, сместившие Unicredit на пятую строку. «ВТБ капитал», дебютировавший в рейтинге в 2008 году на восьмом месте, теперь занимает седьмое с двумя призовыми местами.

«Мы сохранили ключевых людей в команде и не растеряли доверие клиентов», - доволен руководитель аналитического департамента «Ренессанс капитала» Роланд Нэш. Сейчас в «Ренессансе» около 30 аналитиков – почти вдвое меньше, чем до кризиса. «Сокращения коснулись лишь младших позиций», - отмечает он. В 2009 году «Ренессанс» планирует выпускать больше аналитических продуктов по инфраструктурным и сельскохозяйственным компаниям и увеличить число аналитиков, занимающихся банками и нефтегазовым сектором, резюмирует Нэш. В следующем году на призовые места в рейтинге надеется «Атон».

Гулиа Ксения. Мастера научного гадания2.

Нынешний кризис преподал поучительный урок, до какой степени могут ошибаться финансовые аналитики. Они не смогли предсказать последствия американской ипотеки, кросс-курсы валют и фондовые индексы. Многие аналитики лишились работы в России. Однако профессия все равно престижна: пока жив капитализм и кто-то хочет вложить деньги, советчики, как это сделать, будут в цене.

Ричард

Хейнсворт

<<<

Михаил

Лимитовский

>>>

Рональд

Смит

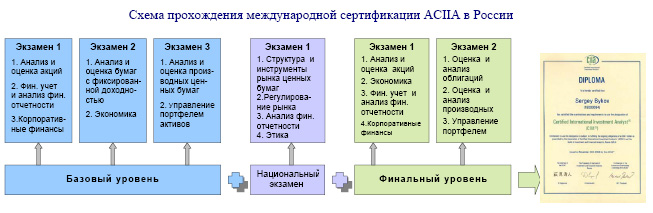

Вечные студенты. Со студенческой скамьи финансовыми аналитиками становятся крайне редко. Обычно в эту профессию приходят люди со стажем работы минимум два-три года или с сертификатом международного образца, полученным уже после вузовского диплома. Для аналитика это американский CFA (Chartered Financial Analyst), европейский CIIA(Certified International Investment Analyst) или же МВА.

Если диплом МВА можно получить за два года, то процесс получения СFА затягивается как минимум на три. Перед тем, как аналитик сможет повесить над рабочим местом респектабельный сертификат в рамочке с аббревиатурой CFA, ему нужно будет сдать три больших экзамена («Основные теоретические знания», «Оценка активов» и «Управление портфелем») и иметь за плечами трехлетний стаж. Причем опыт будет учтен при условии, если 50% и более должностных обязанностей относились к процессу принятия инвестрешений. Экзамены CFA второго и третьего уровней сдают одновременно во всем мире только один день в году – в конце мая начале июня. Первый экзамен можно дополнительно сдать в декабре. По статистике, успешно экзамены сдают лишь 50% претендентов. Обладателей CFA в России 244, для сравнения, в США их 47 747.

Президент CFA Association (Russia) Ричард Хейнсворт оценивает затраты на получение CFA в среднем в $2,2 тыс. с учетом стоимости допуска к экзаменам и учебной литературы, которую рекомендуют Association for Investment Management and Research (AIMR) – организация, присваивающая сертификаты CFA. Впрочем, на форумах практикуется обмен учебникам. Тем, кто заблаговременно заполнил регистрационную форму на сайте www (точка) aimr (точка) org, три уровня CFA обойдутся в $1020. Для тех же, кто решил в марте сдавать майский экзамен, цена поднимется до $1435.

Но основное препятствие – язык экзаменов. В отличие от CIIA, который можно сдать на русском, CFA по всему миру сдают только на языке международных финансов – английском. «В Европе и в Японии CIIA на местных языках популярнее. В России, в СНГ, в Китае больше распространен англоязычный CFA», отмечает г-н Хейнсворт.

Экзамены CIIA можно сдавать дважды в год. В среднем сертификат CIIA обойдется в $2 тыс., хотя затраты на учебную литературу могут значительно превысить сумму. Заведующий кафедрой корпоративных финансов Высшей школы финансов и менеджмента АНХ пёри правительстве РФ (ВШФМ АНХ) Михаил Лимитовский в 2005 году получил сертификат CIIA. «По содержанию CFA и CIIA похожи, - говорит он. – Но CFA более «раскрученный» и существует дольше. В Америке его сдают с 1960-х, а CIIA появился только в 2000-м».

В 2003, еще до того, как получить сертификат, Михаил Лимитовский основал программу «Финансовый аналитик» в ВШФМ АНХ при правительстве РФ. «У нас поствузовское образование, - говорит Михаил. – Приходят люди, которые в состоянии сами за себя заплатить, или за которых платит компания». Ежегодный набор – около 70 человек. Обучение продолжительностью в год стоит 185 тыс. рублей. Структура программы базируется на международных стандартах CFA и CIIA.

По словам Михаила Лимитовского, сертификат международного образца – это престижно, но принципиальных преимуществ он не даёт. «Проводили специальные опросы, в ходе которых выяснилось, что зарплаты сертифицированных аналитиков не выше, чем у тех, кто не имеет сертификата. Но тот, кто сдал экзамены, увереннее себя чувствует», - отмечает Михаил.

А вот главный стратег Альфа-Банка Рональд Смит добавляет, что CFA,CIIA, MBA не гарантия того, что обладающий степенью – хороший аналитик; но эти бумаги уменьшают шанс, что он плохой аналитик. Когда аналитик достигает успеха, всем все равно, какие у него бумаги.

Нескучные финансисты. Существуют две категории аналитиков: buy-side и sell-side. Аналитики sell-side из инвестиционных компаний делают предложение инвесторам – покупать, продавать или держать акции. Работа отчасти похожа и на труд журналистов: главное – сбор информации. Специалисты приезжают на работу относительно рано: надо прочитать газеты, не упустить новости своего сектора. Если появилась горячая новость – аналитик делает срочный анализ. Между крупными инвесторами, такими как «Тройка диалог», «Ренессанс Капитал», «Атон», серьезная конкуренция. Выигрывает тот, кто выпускает отчеты оперативнее. И свежие газеты – не единственный источник информации. Аналитику желательно близко общаться с менеджментом компаний, чтобы иметь доступ к внутрикорпоративным сведениям. Трудная задача – избежать конфликта интересов: если аналитик, побеседовав с руководством компании, посоветует продавать ее акции, он рискует потерять доступ к информации. Большое внимание аналитики sell-side уделяют имиджевой стороне – дают комментарии журналистам, публикуют отчеты в интернете. Цитируемость способствует узнаваемости инвестдома и популярности самого аналитика.

В отличие от sell-side, аналитики buy-side свои анализы не публикуют, а пишут для управляющего портфелем, или дли для своих же инвесторов. Они работают в фондах, которые реализуют инвестидеи на собственные деньги.

Еще одно «место обитания» аналитиков – производственные компании. Их прогнозы, как и отчеты аналитиков buy-side, идут «внутрь». Но аналитики компаний анализируют не акции. Они в основном «заточены» под оценку того, какие активы целесообразно купить ли продать, какие слияния и поглощения отразятся на финансовых результатах. Работа аналитика-инсайдера ближе прочих к бухучету.

Максим Лебедев – аналитик в производственной компании AGS. В 2005 году он окончил факультет прикладной математики и кибернетики Тверского государственного университета. Полтора года работал в Твери в компании «Инфо-Бизнес», делал стандартные экономические отчеты. Переехав в Москву, летом 2007 года устроился в PricewaterhouseCoopers консультантом-аудитором. «Уже через полгода понял, что аудит – штука довольно скучная. Работа аналитика интересней бухгалтера или аудитора в том, что область обзора гораздо шире, сложнее и требует знаний во многих сферах», - считает Максим. Максим начал искать работу и устроился финансовым аналитиком в стекольную компанию AGC. «Конкурс был серьезный, вспоминает Максим. – Четыре этапа собеседований за три недели».

Карьерная лестница финансового аналитика, который работает sell-side, часто состоит из двух ступенек – младший и старший аналитик. Иногда между ними позиция «просто» аналитика. Но, по словам Рональда Смита, переход с одной ступени на другую занимает от 2 до 10 лет. Старшим аналитиком можно быть сколь угодно долго. Однако аналитик преклонных лет – редкость, средний возраст – 28 – 35 лет. Жизнь у аналитиков жесткая. «Аналитики раньше всех приезжают, позже всех уезжают, в выходные работают, - рассказывает г-н Смит. – Однажды, когда еще начинал карьеру аналитика, сидел в офисе больше 40 дней подряд - писал толстый отчет. Приходил в 8 утра, уходил в 11 вечера». По оценкам руководителя аналитического управления «Тройки Диалог» Паоло Занибони, среднестатистическая карьера аналитика фондового рынка длится порядка 15 лет. Часто даже люди, склонные к финансовому анализу, года через два-три не выдерживают, переходят на buy-side или в индустрию.

Жесткий ритм хорошо оплачивается. В среднем младшие аналитики получают $2-3 тысячи, аналитик с хорошим именем будет стоить банку $10-15 тысяч. Но основная часть заработка аналитики – бонусы. По данным «РКА-Консалтинг», аналитики, которые участвуют в проектах по слиянию и поглощению, могут получать бонусы до нескольких сотен тысяч долларов. Аналитики-звезды могут получать и миллионные годовые бонусы. В кризис зарплата почти не изменилась, а ВТО бонусы уменьшились в несколько раз. Многих еще и сократили.

Недоступные позиции. Владимира (имя изменено по его желанию) в ноябре 2008 года уволили из крупного инвестдома, где он почти два года работал финансовым аналитиком. По его словам, до кризиса аналитический штат компании насчитывал свыше 40 человек, из которых в рамках кадровой оптимизации уволили 15. Увольнения затронули в основном тех, кто к тому моменту проработал в менее двух лет, а также сотрудников, показавших относительно слабые показатели по результатам ежегодной оценки персонала. Сейчас, по словам Владимира, ситуация стабилизировалась – он устроился в банк – на аналогичную позицию. По его словам, более уверенно, чем аналитики инвесткомпаний, в кризис чувствуют себя аналитики производственных компаний, хотя реальный сектор пострадал не меньше, чем финансовый. «Штат финансовых аналитиков в индустрии не так раздут, как в инвестбанках, - объясняет Владимир. – Корпорации производственного сектора, создавая аналитический отдел, ориентированы на свои возможности и потребности, поэтому в штате в большинстве случаев столько людей, сколько объективно необходимо». Число же аналитиков напрямую зависит от состояния рынка, читай – настроения инвесторов. В период устойчивого роста финансовых рынков штат инвестбанков, делавших деньги буквально на всем, сильно разросся. Но как только инвесторы стали «выходить» из всех видов ценных бумаг, люди, которые создавали идеи, стали менее востребованными.

«На одну размещенную вакансию финансового аналитика в нашем агентстве приходит 30 резюме. И вакансий больше не открывают», - отмечает Валентина Земцова из «РКА-Консалтинг».

Хотя сейчас нет нехватки аналитиков, которая была 5-7 лет назад, профессионалов все равно найти сложно. «В 2004 году, когда я вернулся в Россию, было очень много предложений, - вспоминает Рональд Смит. – В течение 20 месяцев я сменил три места работы. Но бум не может продолжаться всегда. А хороших аналитиков трудно найти и сейчас». «Разумеется, оценка стоимости работы аналитиков будет меняться в зависимости от ситуации на рынке, но потребность в аналитических исследованиях во время экономического спада будет такой же, как и во время роста», - считает Паоло Занибони.

Как стать звездой. Рональд Смит считает, что лучшие аналитики – те, которые не боятся выделиться, отойти от мнения большинства. «Большинство аналитиков держится близко к консенсусу, к общему мнению, - говорит господин Смит. – Но в группе будет пара человек, готовых идти против течения». Если этот человек окажется прав – он заработает репутацию. Рональд Смит приводит в пример Дмитрия Лукашова, который работал в его команде два года назад. Его отчеты, по словам Смита, были порой просто скандальные: например, он отговаривал инвесторов вкладывать в нефтяной сектор, пока его не перестанут душить налогами. «Никто из конкурентов об этом не говорил. Дима заставил тогда всех других аналитиков реагировать на его мнение. После скандальных отчетов Дима начал создавать хорошую репутацию. Сейчас он работает в крупнейшей нефтяной компании», - рассказывает Смит.

По мнению Михаила Лимитовского, одних только высказываний наперекор большинству недостаточно для создания репутации: даже если такой прогноз сбудется, о вас будут говорить скорее как о всевидящем. «Если человек хорошо выстраивает стратегию, он может добиться гораздо большего успеха, чем если сделает один удачный прогноз», - уверяет профессор.

Еще один способ заработать себе очки – попасть в топ одного из авторитетных независимых рейтингов, которые проводятся журналами Institutional Investor, Global Finance и компанией Thomson Financial. Однако, по мнению Рональда Смита, человек, который получает высокое место в рейтинге, не всегда лучший аналитик. И, соответственно, лучший аналитик не всегда в рейтинге. Иногда аналитику на помощь приходит команда сейлзов, которые звонят клиентам и просят голосовать за своего специалиста. "Аналитик, который имеет средние навыки, но работает в одном из глобальных банков, может попасть в списки,— говорит господин Смит.— А отличному аналитику из маленького банка попасть в рейтинг крайне сложно".

Именитые аналитики иногда уходят в управленцы или создают собственные хедж-фонды. Если аналитик за годы работы в инвестдоме обзавелся достаточным количеством друзей-инвесторов, его имя позволит сразу привлечь немалые деньги. Несколько лет назад содиректор аналитического отдела UBS и топ-менеджер Brunswick Capital Management Денис Родионов основал фонд Bright Mind Capital; бывший директор управления инвестициями "Тройки Диалог" Тим Маккарти совместно с аналитиком Джеймсом Фенкнером и сотрудником нью-йоркского офиса "Тройки" Тимоти Сеймуром запустили фонд Red Star Asset Management; директор управления международных продаж на рынке акций МДМ-банка Анатолий Цоир создал хедж-фонд, который будет работать на мировых развивающихся рынках.

Цена ошибок. Опытный деловой журналист Александр Малютин советует как коллегам, так и читателям с осторожностью относиться к прогнозам даже самых известных аналитиков. Журнал SmartMoney, который Малютин возглавлял, в разгар кризиса напечатал портреты аналитиков-звезд, процитировав их прежние предсказания роста индексов — несбывшиеся, все как один.

"Аналитик — не оракул из волшебной бутылки,— объясняет Михаил Лимитовский.— Он дает современную интерпретацию того, что может быть в будущем, исходя из имеющейся сегодня информации". При этом все крупные инвестдома и банки, делая прогнозы, пользуются одним методом — DCF (Discounted cash flow) — оценивают компанию или проект по денежным потокам. "Если отбросить случаи банальных просчетов в модели или радикальной разности взглядов на одну и ту же компанию, расхождения в их оценках, как правило, незначительны,— говорит уволенный и вновь устроившийся на работу аналитик Владимир.— Но если target price (прогнозную цену через определенный период времени.— "Деньги") бумаги можно просчитать на основании определенных методик, то с такими трудно факторизуемыми величинами, как кросс-курс евро/доллар и цена на нефть, все гораздо сложнее, и очень многое зависит скорее от интуиции".

"Профессионал не всегда имеет хорошую интуицию. Но это не значит, что он плохой аналитик,— продолжает Михаил Лимитовский.— Фонд ЛТСМ, учрежденный нобелевскими лауреатами, в свое время разорился. Это не значит, что нобелевские лауреаты были плохими специалистами". "Мы читаем прогнозы и комментарии аналитиков, но решение принимается самостоятельно,— говорит портфельный менеджер компании "Опцион" Владимир Бачурин.— К тому же у инвестдомов существуют привычки. Некоторые, скажем, советуют покупать "нефтянку", продавать банковский сектор, другие — наоборот". Директор по инвестициям Mint Capital Евгений Ахмадишин добавляет, что аналитика служит только точкой отсчета для собственного исследования. "При этом более важна фамилия конкретного аналитика, чем лейбл дома, так как они довольно часто меняют место работы",— добавил господин Ахмадишин.

Право на ошибку, кстати, закреплено за аналитиком и юридически. В конце отчетов мелкими буквами печатается оговорка об отказе от ответственности. Клиента заранее предупреждают, что информация предоставляется по его же требованию и не содержит указаний, даже если напротив акций ясно написано покупать, продавать или держать.