Конспект lit Список литературы page

| Вид материала | Конспект |

- Учить писать конспект. Учить составлять список литературы., 102.02kb.

- Учебно образовательный центр «гармония» г. Милан Список учебной литературы на 2010, 11.5kb.

- Программа курса Конспект лекций > Тесты Задачи > Вопросы к экзамену Методические рекомендации, 1693.2kb.

- Российская государственная библиотека для слепых, 136.22kb.

- Конспект Список литературы. Данные о страницах, 1984.03kb.

- Правила оформления списка литературы, 208.92kb.

- Учебно образовательный центр «гармония» г. Милан Список учебной литературы на 2010, 20.65kb.

- Аннотированный список литературы, 785.91kb.

- Экзамен регистрация и экзамен проводится атс international (www atc-global com) в каждом, 51.74kb.

- На конференции предполагается обсудить следующие вопросы: М. В. Ломоносов и филология, 20.64kb.

3.2. ОРГАНИЗАЦИЯ МЕЖБАНКОВСКИХ РАСЧЕТОВ

Межбанковские расчеты возникают тогда, когда плательщик и получатель средств обслуживаются разными банками, а также при взаимном кредитовании банков и перемещении наличных денег. Такие расчеты в настоящее время осуществляются через корреспондентские счета, открывающиеся на балансе каждого банка.

* В договорах отдельных коммерческих банков он называется «Финансовые взаимоотношения сторон».

==61

Межбанковские расчеты в России носят характер корреспондентских отношений, суть которых заключается в том, что платежи банков ограничены имеющимися у них денежными средствами.

Расчеты между банками носят взаимный характер и отражаются одновременно на двух счетах.

Открытый коммерческим банком корреспондентский счет в Центральном банке или в другом коммерческом банке в балансе этих банков является пассивным (счет «лоро»). Тот же счет в самом коммерческом банке будет активным (счет «ностро»). Остатки по счетам «лоро» и «ностро» должны быть идентичными, однако взаимные расчеты по этим счетам могут не совпадать во времени и равенство выявляется в специальном расчете. Сверка должна производиться не реже одного раза в месяц и обязательно на 1-е число.

Списание средств со счетов «лоро» производится только на основе распоряжений владельца счета (платежных поручений). Исключение составляют так называемые инкассовые поручения, оплата которых производится в бесспорном порядке.

До 1991 г. расчеты между банками производились через систему межфилиальных оборотов (МФО). Система МФО, введенная в 1933 г., достаточно успешно обеспечивала проведение расчетов между учреждениями Госбанка СССР, через которые проходила подавляющая часть платежного оборота страны. В эту систему включались также учреждения Внешторгбанка СССР. Расчеты Госбанка СССР со Стройбанком СССР и Гострудсберкассами осуществлялись через корреспондентские счета, открытые правлениями Стройбанка и Гострудсберкасс в Правлении Госбанка СССР. А взаимные расчеты между учреждениями Стройбанка и внутри системы сберкасс основывались также на использовании счетов МФО.

Расчеты по системе МФО были хорошо отлажены, содержали четкий механизм взаимодействия между всеми банковскими учреждениями и единый порядок их урегулирования. Но такая система расчетов могла быть дифференцированной лишь в условиях централизованной системы хозяйствования, при функционировании ее в отношениях между филиалами одного банка (например, внутри Госбанка СССР, Стройбанка СССР).

С переходом к рыночной экономике, сопровождающимся созданием большого количества самостоятельных коммерческих банков, распадом СССР и формированием на его территории целого ряда суверенных государств, система межбанковских расчетов как внутри России,

==62

==63

так и вне ее (с банками стран СНГ) должна была претерпеть существенные изменения как не обеспечивающая четкого разграничения ресурсов разных банков. Эти изменения свелись к переходу на корреспондентские отношения между банками.

Существует два варианта организации межбанковских расчетов. Расчеты могут производиться непосредственно между двумя банками (прямые корреспондентские отношения) или с учетом Центрального банка, когда расчеты между банками производятся через их корреспондентские счета, открываемые в Банке России.

В нашей стране межбанковские расчеты ориентируются на второй вариант. ^ Проведение расчетов между банками осуществляют специально создаваемые для этих целей подразделения Банка России расчетно-кассовые центры (РКЦ). В РКЦ по месту нахождения правлений коммерческих банков открываются корреспондентские счета банков. Филиалы банков имеют корреспондентские счета типа субсчетов'. Порядок открытия корреспондентских счетов коммерческим банкам определяется теми же нормами, которые действуют в отношении расчетных счетов клиентов банка. Определяющим документом здесь в соответствии с гл. 45 Гражданского кодекса РФ является договор банковского счета. В договоре предусматриваются процедуры всех операций по корреспондентскому счету, а также ответственность сторон за нарушение условий договора.

Через корреспондентские счета банки осуществляют весь круг операций, связанных с обслуживанием своих клиентов, а также операции самого банка как хозяйствующего субъекта. Для учреждения банка корреспондентский счет-это своего рода «расчетный» счет, на нем хранятся все средства коммерческого банка (как собственные, так и не использованные им деньги своих клиентов, а также неиспользованные деньги, полученные в ссуду от других кредитных учреждений).

^ Главный принцип осуществления платежей по корреспондентским счетам коммерческих банков - это осуществление их строго в пределах остатка средств на этих счетах. При недостаточности средств на счете банки могут получить от Банка России кредит, который является однодневным и предоставляется только отдельным банкам2. Такой принцип организации межбанковских расчетов нацелен на активизацию депозитной политики коммерческих банков, рациональное размещение ими ре-

' Переход на расчеты между коммерческими банками через РКЦ позволил обособить ресурсы каждого банка на его корреспондентском счете и на этой основе ограничить активные операции каждого банка размером реально имеющихся у него ресурсов.

2 Подробнее о порядке предоставления расчетных кредитов см. в гл. 4 (4.3.3).

==64

сурсов с соблюдением должного уровня ликвидности. Такая организация межбанковских расчетов предполагает высокую ответственность каждого коммерческого банка за бесперебойность расчетов с другими банками-корреспондентами. Посредничество в платежах между банками позволяет Центральному банку контролировать и регулировать денежный оборот в стране.

Расчеты между коммерческими банками России производятся преимущественно через РКЦ ЦБ РФ и отражаются по корреспондентским счетам, открываемым в нем по каждому отдельному банку на балансовом счете № 30102 «Корреспондентские счета кредитных организаций в Банке России».

Расчеты между РКЦ по операциям коммерческих банков, а также по их собственным операциям осуществляются через систему межфилиальных оборотов. На балансе ЦБ РФ открываются два счета по межбанковским расчетам: счет Начальных межфилиальных оборотов и счет Ответных межфилиальных оборотов. Расчетный центр, начавший операцию по расчетам (начальный провод), условно называется филиалом А, а принявший документы к ответному проводу - филиалом Б. Операции друг друга РКЦ осуществляет на основании специальных документов - авизо, представляющих собой официальное извещение о выполнении расчетной операции. Они могут быть почтовыми и телеграфными, а также дебетовыми или кредитовыми (в зависимости от содержания операции).

Деятельность РКЦ неразрывно связана с работой вычислительных центров. В настоящее время коммерческие банки имеют возможность использовать для автоматизации своей деятельности как централизованную систему обработки информации, так и различные варианты локальных систем или обе системы одновременно.

^ Рассмотрим, как осуществляются иногородние межбанковские расчеты. На основе платежных поручений своих клиентов коммерческий банк А списывает деньги с их расчетных счетов. Записи по счетам: Д-т - расчетные счета клиентов; К-тсч.№30102.

Затем платежные поручения группируются по группам очередности и срокам платежа. По каждой группе очередности и сроку платежа банк составляет сводное платежное поручение. К сводному платежному поручению прилагаются два экземпляра платежных поручений клиентов, а на каждый коммерческий банк Б составляется опись расчетных документов. В описи, в частности, указывается номер лицевого счета клиента

==65

в банке плательщика и в банке получателя, номер и дата документа, сумма документа и общее количество документов, входящих в данную опись.

Сводные платежные поручения вместе с приложенными к ним описями и первичными документами коммерческий банк пересылает в РКЦ филиала А Центрального банка РФ для отправления в РКЦ филиала Б, обслуживающий учреждения банков, в которых открыты счета хозорганов-участников ответной операции. РКЦ филиала А, прежде чем отправить эти документы в филиал Б, выписывает на его имя специальное поручение-авизо и делает запись: Д-тсч.№ 30101; К-т счета начальных МФО, т.е. списывает деньги с корреспондентского счета коммерческого банка-плательщика для перевода их в коммерческий банк-получатель. Получив авизо, РКЦ филиала Б зачисляет деньги на корреспондентский счет банка-получателя: Д-т счета ответных МФО; К-т сч.№ 30101.

На следующий день коммерческий банк Б получает из РКЦ выписку из своего корреспондентского счета вместе с описями расчетных документов и сами первичные документы. На основании этих документов банк-получатель зачисляет деньги непосредственно на расчетные счета хозорганов-получателей средств: Д-т сч.№ 30101; К-т сч. - расчетные счета клиентов.

Для обеспечения равенства остатков по корсчету в коммерческом банке и в РКЦ списание средств со счетов клиентов и зачисление на них поступлений производится через промежуточный счет № 30223.

В последнее время значительно обострилась проблема своевременности и бесперебойности расчетов. Задержки платежей наблюдаются повсеместно. Эта проблема касается и банков. При недостаточности средств на корреспондентском счете списанные по платежным поручениям клиентов деньги зачисляются на специальный счет № 47418 «Документы, списанные со счетов клиентов, но не проведенные по корсчету». Неоплаченные расчетные документы, относящиеся к первой, второй, третьей, четвертой и пятой группам очередности, учитываются на счете № 9920 в РКЦ. Расчетные документы шестой группы очередности помещаются коммерческим банком в картотеку к счету № 9919.

==66

Централизованный порядок организации межбанковских расчетов имеет один очень серьезный недостаток - относительно низкую скорость совершения расчетных операций. В последнее время ЦБ РФ несколько усовершенствовал эти расчеты и они стали проводиться четче и быстрее. Однако проблемы остаются. Они связаны с уровнем технической оснащенности; кроме того, сама технология этих расчетов основана на использовании большого числа бумажных носителей информации, что приводит к ошибкам; имеют место задержки в почтовом обороте между РКЦ. Замедление платежей крайне негативно отражается на финансовом состоянии предприятий, формировании доходной части бюджета, приводит к осложнению взаимоотношений коммерческих банков с их клиентами.

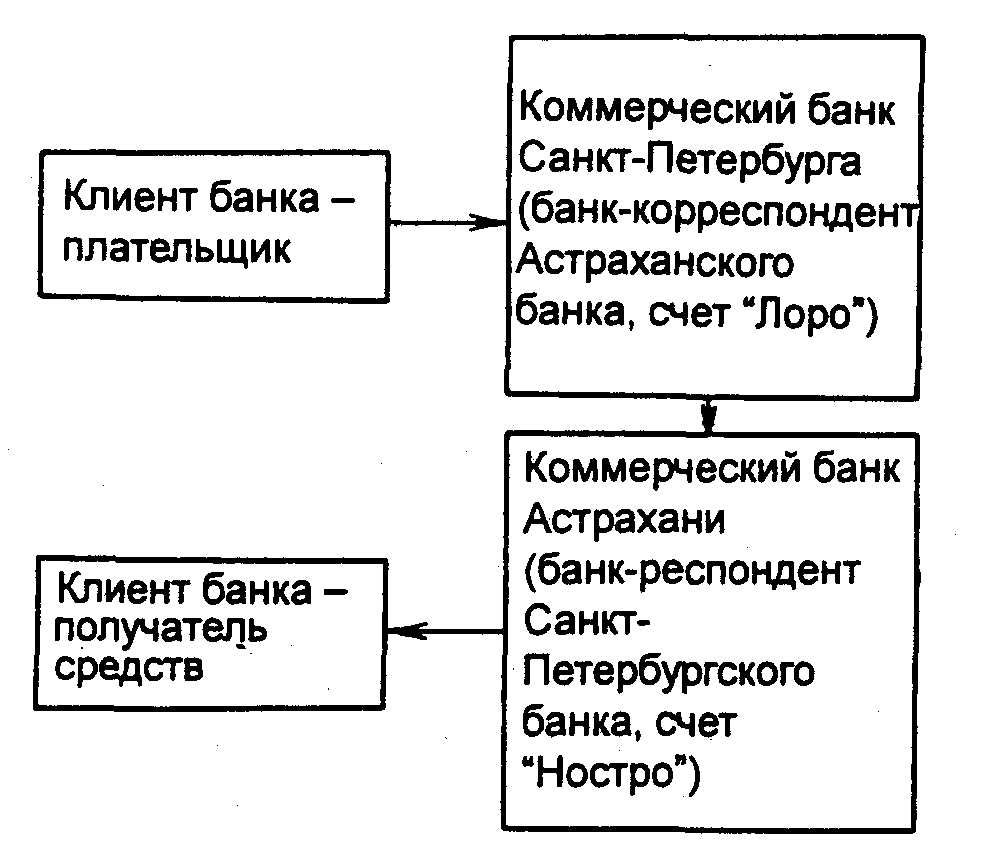

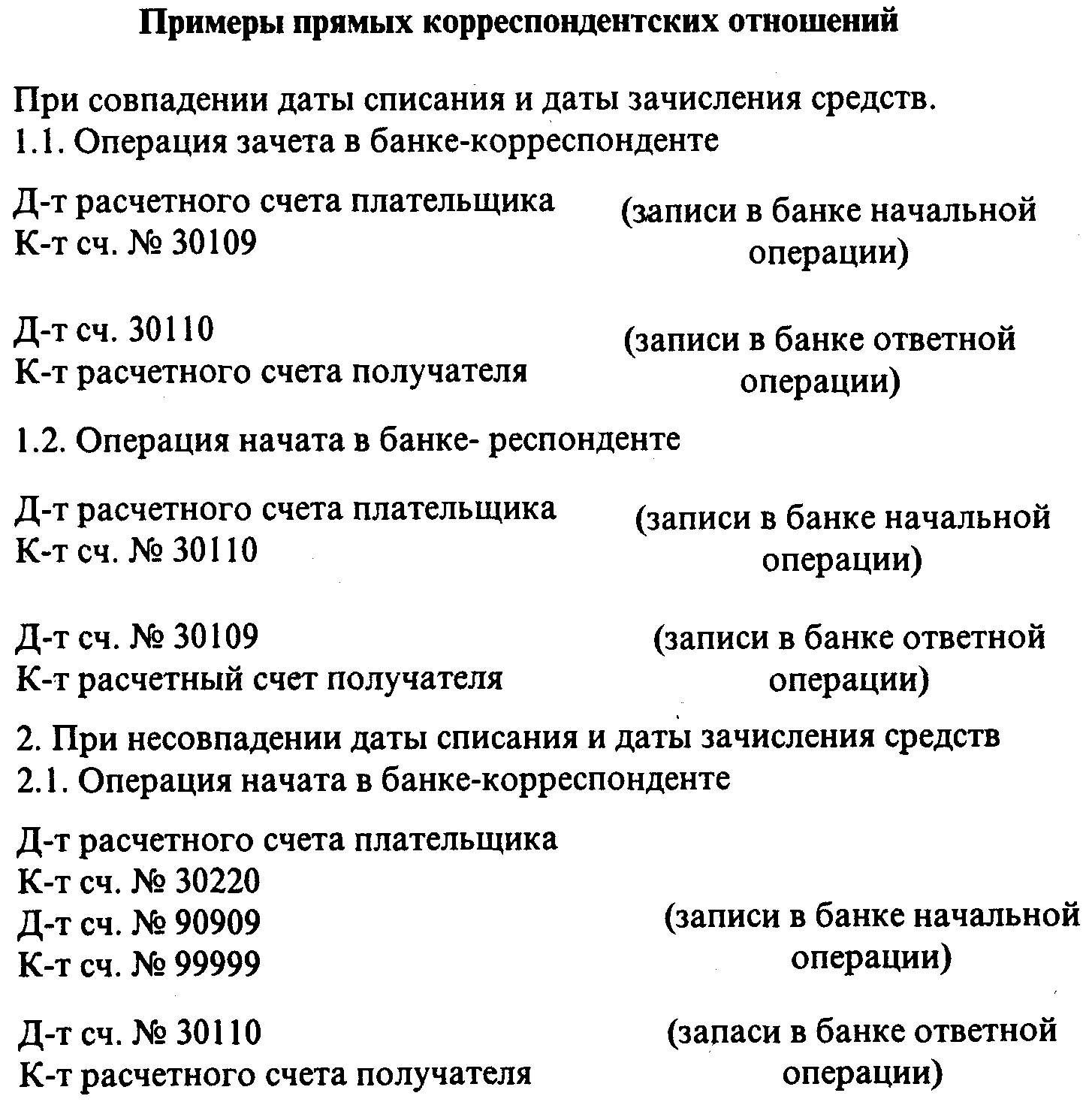

Корреспондентские отношения между банками, как отмечалось выше, могут осуществляться напрямую (см. рис. 3.2.). Рублевые операции отражаются на балансовых счетах № 30110(«ностро») и 30109(«лоро»). Такие расчеты стали развиваться некоторое время спустя после образования коммерческих банков, причем инициатива их организации исходила от коммерческих банков при довольно пассивной позиции ЦБ РФ. Отдельные нормативные акты ЦБ РФ этой связи появились лишь в последнее время. Первоначальным и самым важным аргументом в пользу прямых расчетов явились существенные недостатки в организации межбанковских расчетов, имевшие место в ЦБ РФ (хронические задержки платежей, случаи несанкционированного доступа к банковской информации).

Рис. 3,2. Схема документооборота при прямых корреспондентских отношениях между коммерческими банками России

==67

В настоящее время прямые межбанковские расчеты получили довольно широкое распространение. В целом, сроки платежей здесь минимальные, поскольку переводы осуществляются, как правило, электронным путем. Вместе с тем, электронный способ перевода финансовой информации у нас не получил еще твердого юридического обоснования. Имеет место также и замедление движения средств, когда эти расчеты являются многоступенчатыми (в одной операции может участвовать 3-4 банка).

Мелкие и средние коммерческие банки, вступая в прямые корреспондентские отношения с крупными банками получают доступ к другим услугам этих банков. Имеются в виду проведение выгодных операций с государственными ценными бумагами, возможность выхода на коммерческие связи с зарубежными банками.

==68

Важное место в системе межбанковских расчетов может и должен занять КЛИРИНГ. Клиринговые расчеты проводились и проводятся ЦБ РФ между одногородними коммерческими банками.

По решению ЦБ РФ от 10 февраля 1993 г. организацию клиринговых расчетов могут брать на себя специальные (внебанковские) структуры КЛИРИНГОВЫЕ УЧРЕЖДЕНИЯ (клиринговые центры, клиринговые расчетные палаты). Данные учреждения могут проводить клиринговые расчеты не только между местными банками, но включать в сферу своей деятельности и межрегиональные расчеты. Отчасти межрегиональные расчеты свойственны и крупным коммерческим банкам, имеющим разветвленную сеть филиалов и втягивающим в орбиту прямых корреспондентских отношений большое число мелких и средних банков. Однако организация клиринговых центров должна способствовать централизации и унификации межбанковских расчетов. Кроме того, имеется хорошая возможность поставить эти расчеты на совершенный технический и технологический уровень.

В общую систему межбанковских расчетов входят расчеты между филиалами одного банка. В первую очередь, речь идет о филиалах Центрального банка РФ. Эти расчеты преимущественно связаны с корреспондентскими отношениями между коммерческими банками и они рассматривались выше. Важное место в расчетах между филиалами ЦБ РФ занимают его эмиссионные операции.

==69

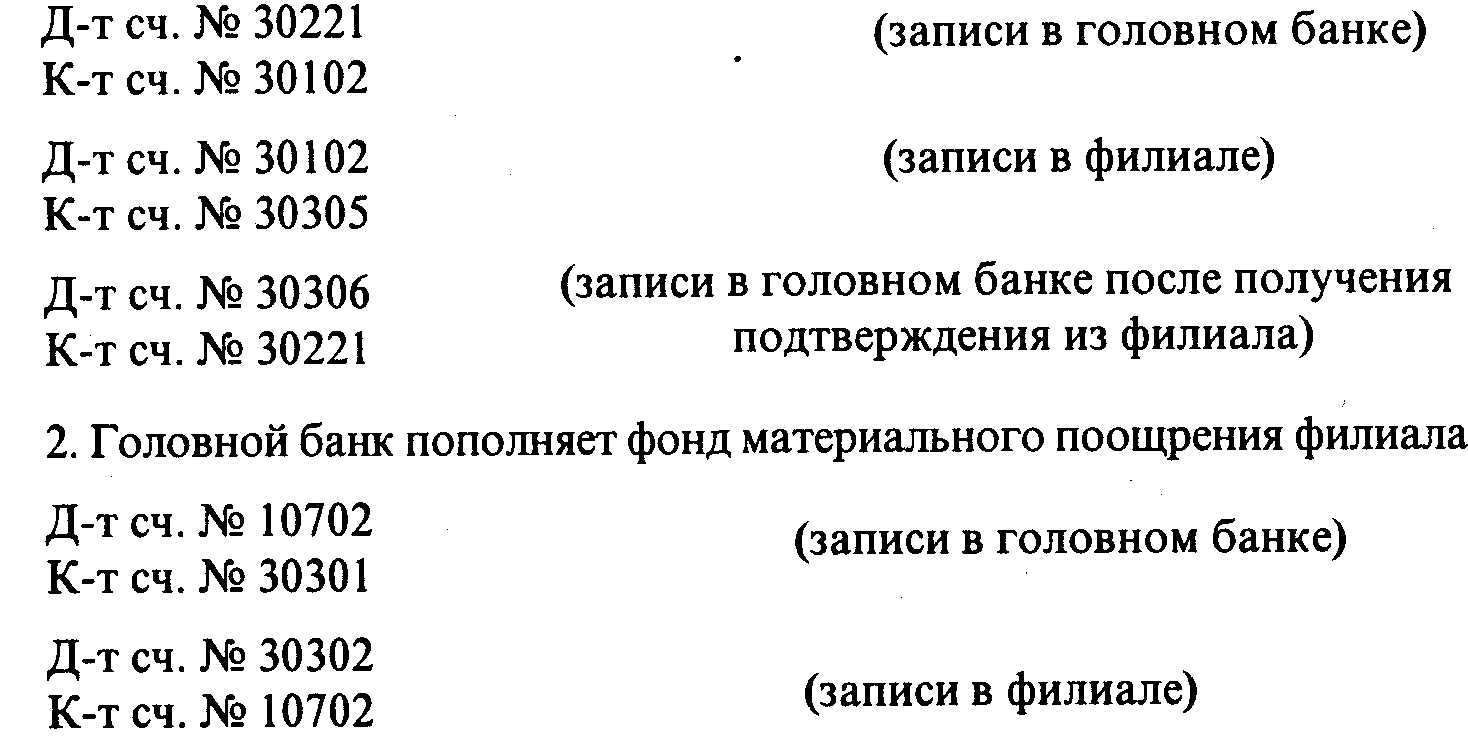

Взаимные расчеты между филиалами коммерческого банка подразделяются на два вида. Первый вид связан с перемещением ресурсов и отражается на счетах № 30305 и № 30306. Второй вид охватывает все другие операции, включая расчетные по поручениям клиентов. Здесь используются № 30301 (в банке начальной операции) и 30302 (в банке ответной операции).

Примеры межфилиальных расчетов (МФР): 1. Головной банк передает ресурсы своему филиалу

3. Совершение расчетных операций по поручениям клиентов при условиях несовпадения даты списания с датой зачисления в банке начальной операции производится с использованием упоминавшихся выше счетов № 30220 (балансовый) и № 90909 (внебалансовый).

При государственной поддержке, привлекая средства коммерческих банков, ЦБ РФ должен создать высокоэффективную общегосударственную систему межбанковских расчетов, отвечающую мировым достижениям. Дело упирается в техническую оснащенность данной системы. На первое место выступает организация электронных платежей, освобождение банков от пересылки друг другу первичных документов. В качестве дополнения к системе межбанковских расчетов через ЦБ РФ могут существовать различного рода клиринговые структуры, а также прямые расчеты между коммерческими банками.

Что касается расчетов с иностранными банками, то наши коммерческие банки ориентируются в основном на международную межбанковскую систему СВИФТ с центром обработки информации в Голландии. В настоящее время в данную систему входит несколько десятков отечественных банков.

^ К оглавлению

==70

00.php - glava15