«Молодые ученые о современном финансовом рынке рф»

| Вид материала | Статья |

СодержаниеProblems of the modern motor insurance market in Russia. Рекомендация специалиста |

- «Молодые ученые о современном финансовом рынке рф», 126.61kb.

- «Молодые ученые о современном финансовом рынке рф», 396.88kb.

- «Молодые ученые о современном финансовом рынке рф», 115.17kb.

- «Молодые ученые о современном финансовом рынке рф», 125.7kb.

- «Молодые ученые о современном финансовом рынке рф», 85.2kb.

- «Молодые ученые о современном финансовом рынке рф», 89.74kb.

- «Молодые ученые о современном финансовом рынке рф», 112.13kb.

- «Молодые ученые о современном финансовом рынке рф», 94.23kb.

- «Молодые ученые о современном финансовом рынке рф», 119.82kb.

- «Молодые ученые о современном финансовом рынке рф», 59.16kb.

Статья публикуется в рамках Международной заочной научно-практической конференции студентов, аспирантов и молодых ученых «Молодые ученые о современном финансовом рынке РФ», 28 апреля 2011 г, Пермь

УДК 368

ПРОБЛЕМЫ СОВРЕМЕННОГО РЫНКА АВТОСТРАХОВАНИЯ В РОССИИ

Орлов Владимир Александрович

ГОУ ВПО «Санкт-Петербургский торгово-экономический институт», студент 4 курса специальности бухгалтерский учет, анализ и аудит

г. Санкт-Петербург, ул. Новороссийская, д.50

e-mail: vovaeagle@gmail.com

Автомобиль является неотъемлемой частью жизни практически любого современного человека. И, как следствие, перед автовладельцами наиболее остро стоит проблема страхования автогражданской ответственности. Целью данной работы является сравнение и анализ услуг автострахования, предоставляемых различными российскими страховыми организациями, а также выявление проблем в современной системе страхования автогражданской ответственности. Методика, использованная в данной статье, – изучение, сравнение и анализ полученной информации, а также выявление динамики в развитии рынка автострахования в Российской Федерации.

Общее количество зафиксированных по Москве аварий за 2010 г. составило 11 757 (по данным .ru). По сравнению с аналогичным периодом прошлого года количество ДТП уменьшилось на 2,8%, число погибших в них людей – на 4,9%, а раненых – на 2,0% соответственно. Данная статистика объясняется ужесточением правил дорожного движения.

Прежде всего стоит отметить, что в Российской Федерации все автовладельцы подлежат обязательному страхованию автогражданской ответственности (ОСАГО). При этом лимит выплат по данному виду страхования является в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, в размере не более 160 тысяч; в части возмещения вреда, причиненного имуществу нескольких потерпевших, в размере не более 160 тыс. руб. и не более 120 тыс. руб. при причинении вреда имуществу одного потерпевшего (в соответствии со статьей 19 Федерального закона № 40 от 25.04.2002 г. «Об обязательном страховании гражданской ответственности владельцев транспортных средств»). При этом, как сообщают auto.vesti.ru от 15.12.2010, Минфин РФ предложил увеличить выплаты за вред жизни и здоровью граждан, попавших в ДТП, до 500 тыс. руб., при этом тариф в среднем увеличится на 30%. Страховые тарифы состоят из базовых ставок и коэффициентов. Страховые премии по договорам обязательного страхования рассчитываются как произведение базовых ставок и коэффициентов страховых тарифов. Базовые ставки страховых тарифов устанавливаются в зависимости от технических характеристик, конструктивных особенностей и назначения транспортных средств, существенно влияющих на вероятность причинения вреда при их использовании и на потенциальный размер причиненного вреда, важнейшими из которых являются: собственник транспортного средства (юридическое или физическое лицо), место регистрации транспортного средства, стаж вождения и другие.

Средняя стоимость полиса ОСАГО по Российской Федерации составляет около 3500 руб. (по данным u). Стоимость ОСАГО для физического лица, жителя Москвы, владельца легкового автомобиля мощностью 90 л.с., со стажем вождения до 3 лет, возрастом до 22 лет включительно, на одного водителя, период использования автомобиля более 10 месяцев составляет 6 732 руб. При тех же параметрах стоимость данного полиса в Ижевске составит 4 375,80 руб.

Стоит отметить, что помимо ОСАГО большинство страховых компаний предлагает добровольное страхование автогражданской ответственности (ДСАГО). Выплаты по ДСАГО осуществляются лишь в случае недостаточности страховой выплаты по обязательному страхованию для возмещения вреда, причиненного жизни, здоровью или имуществу других лиц, а также на случай наступления ответственности, не относящейся к страховому риску по договору обязательного страхования. Но полис ДСАГО не действителен без полиса ОСАГО. Как следствие, многие страховые компании, например “Ингосстрах”, “Intouch”, предлагают сразу пакет услуг ОСАГО + ДСАГО.

Зачастую в пакете с ОСАГО идет КАСКО. КАСКО – это страхование только транспортного средства и не включает в себя страхование гражданской ответственности, страхование от несчастных случаев водителя или пассажиров. На стоимости данного вида страхования влияет множество факторов, как, например, марка и год выпуска автомобиля, его охранные устройства и т.п. В среднем договор КАСКО заключается на полгода и может являться полным (страхование от ущерба (в результате ДТП, стихийных бедствий и прочего) и хищения) и неполным (страхование какого-либо одного риска). При этом стоит учитывать, что КАСКО охватывает лишь штатную (заводскую) комплектацию автомобиля, остальные части страхуются отдельно как “дополнительное оборудование” (в том числе и “зимняя резина”).

На стоимость КАСКО влияет как сама стоимость автомобиля (некоторые страховые компании, такие как РОСНО, при онлайн расчете предлагают среднерыночную цену автомобиля, исходя из его марки и года выпуска. При этом с предложенной оценкой можно не согласиться и установить другую цену), так и место его эксплуатации. Тарифы КАСКО, в отличие от ОСАГО, не едины и различаются в зависимости от компании.

Таблица 2

Сравнительный расчет КАСКО*

| № | Компания | Полное КАСКО (Угон+ ущерб), руб. | Неполное КАСКО (ущерб), руб. | Специальное предложение** |

| 1. | Ингосстрах | 33 985,74 | 32 822,94 | 24 601,94 |

| 2. | РОСНО | 30 335 | 26 654 | Ведет к увеличению стоимости |

| 3. | Ренессанс Страхование | 33 777 | 32 068 | 19 859 |

*-Для физического лица мужского пола, не состоящего в браке жителя Москвы, владельца легкового автомобиля мощностью 90 л.с., со стажем вождения 2 года, возрастом 22 лет включительно, период использования а/м более 10 месяцев, марка ВАЗ 2110 2009 г. выпуска по среднерыночной цене 193800 руб., с закрытым списком (ограниченное количество водителей), противоугонное устройство AUTOSECURITY (комплект Dallas plus). Договор заключается на год.

**- у многих компаний предусмотрена настройка и отключение стандартных опций( например, выезд на место ДТП, сбор справок и прочее), которые существенно влияют на цену страхования. Указана минимальная стоимость.

Сегодня рынок страхования автогражданской ответственности широко представлен в Российской Федерации множеством компаний, таких как Intouch (https://www.in-touch.com), Renins(https://www.renins.com) и другими.

Так как в сфере страхования существует достаточно большая конкуренция, многие компании стараются привлечь клиентов различными опциями, удобными в обращении сайтами. Например, на сайте “Ингосстраха” (.ru), как и на многих других, существует калькулятор, по которому можно не только рассчитать стоимость полиса, но и заказать его в режиме онлайн. Но если у данной страховой компании необходимо пройти обязательную регистрацию с логином и паролем, то представители Intouch (https://www.in-touch.ru) пошли более простым и удобным для пользователя путем – вы просто указываете свою контактную информацию, по которой с вами свяжется представитель компании. Кроме того, они предоставляют различные скидки при оформлении заказа онлайн или пакета услуг.

В современном российском рынке страхования атогражданской ответственности можно выделить следующие основные проблемы: обман и нарушение прав потребителей, недобросовестное исполнение договорных обязательств, а также проблемы в законодательстве.

Существует множество негативных откликов о компании “Росгосстрах” (по данным сайта e.ru ), а компания “Intouch” допустила неточность в оформлении договоров ОСАГО по льготной тарифной ставке (для водителей, не имеющих страховых случаев), в результате которой автовладельцам пришлось предоставить дополнительные документы (справки от предыдущих страховых компаний).

Также необходимо как можно тщательнее изучать договор страхования, обговаривая самые незначительные детали вплоть до станции технического обслуживания. А также урегулировать сроки предоставления страховых выплат и сроки организации ремонта автомобиля. Если они не указаны, то страховая компания обязана осуществить свои обязанности по выплате или ремонту в течение 7 дней с момента получения письменного требования (заявления) о выплате (в соответствии со ст. 314 ГК РФ)

Стоит учитывать, что практически все страховые организации зарегистрированы как открытые/закрытые акционерные общества, либо общества с ограниченной ответственностью. Как следствие, ответственность они несут лишь своим имуществом, а его участники не несут ответственности.

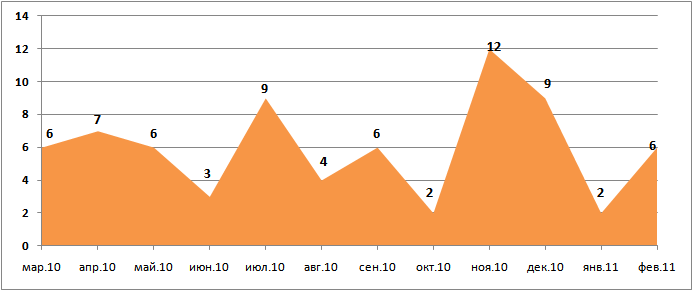

Компания FinAssist (sist.ru), являющаяся российским страховым брокером, опубликовала на своем сайте данные по количеству отозванных лицензий у страховых компаний за март 2010-февраль 2011 гг.

Рис.1. Количество отозванных лицензий у страховых компаний по Российской Федерации за март 2010-февраль 2011 гг.

В среднем, по данным рис. 1, за каждый месяц отзывалось 6 лицензий.

За февраль 2011г. лицензии были отозваны у пяти московских страховщиков: “Гранд-Полис”, “Коммунсервис”, “Мегаполис-Жизнь”, “Мегарусс Ре”, “Медцентрстрах”, а также у одной страховой компании из Санкт-Петербурга – “Эко-Сфинкс”. Лицензии у данных компаний отозваны в связи с неустранением ранее выявленных ФССН нарушений действующего законодательства.

По данным РСА(Российского союза автостраховщиков) за 2010 г. можно оценить количество страховых сборов и выплат по ОСАГО самых крупных российских страховых компаний.

Таблица 1

Данные крупнейших страховых компаний Российской Федерации, осуществляющих ОСАГО

| № | Компания | Сборы, руб. | Выплаты, руб. | Продано полисов | Заявлено убытков | Урегулирова-но убытков. |

| 1. | Ингосстрах | 6179042 041 | 3 295 547150 | 1764 447 | 166 674 | 155 622 |

| 2. | РОСНО | 3010556477 | 1705812278 | 803 400 | 73 083 | 77 508 |

| 3. | Ренессанс Страхование | 1296941218 | 719708142 | 351 034 | 28 606 | 23 352 |

| 4. | Интач страхование | 150 989 266 | 96 659 271 | 35 880 | 3 772 | 3 472 |

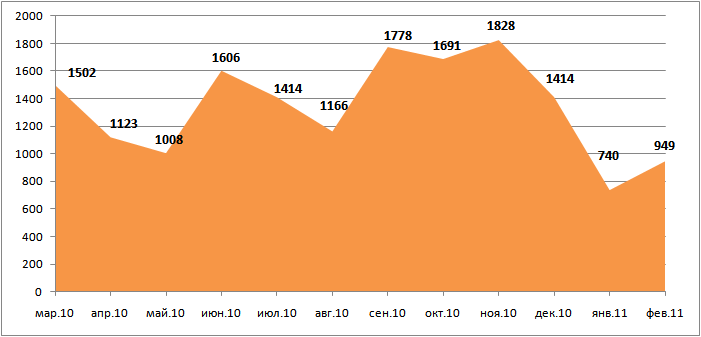

По данным FinAssist (рис. 2) количество обращений в Арбитражный суд города Москвы по неисполнении и ненадлежащем исполнении обязательств по договорам страхования оставалось на достаточно высоком уровне в течение года.

Рис. 2. Количество обращений в Арбитражный суд города Москвы по неисполнении и ненадлежащем исполнении обязательств по договорам страхования.

Пик обращений приходится на осенние месяцы (сентябрь-ноябрь), что обуславливается общей аварийной обстановкой на дорогах: гололедица, выпадение осадков и прочее.

Автовладельцы сталкиваются с проблемой подделки полисов КАСКО и ОСАГО при их оформлении. Подлинность полисов всегда можно проверить, позвонив в центральный офис компании-страхователя с просьбой проверить номер страхового полиса. Предъявление фальшивого полиса инспектору ГИБДД или обращение в страховую компанию за возмещением по нему трактуется как "использование заведомо подложного документа". По ст. 327.3 Уголовного кодекса за это следует наказание: от штрафа в 80 тыс. руб. до исправительных работ на 2 года или ареста на 3-6 месяцев. По мнению специалистов, в продаже поддельных полисов виноваты недобросовестные страховые компании, продающие бланки мошенникам.

В современной сфере предоставления услуг начали активно развиваться брокерские страховые агентства. Как правило, они являются юридическими лицами и помогают клиенту не только подобрать наиболее удобный пакет полисов, а также выбрать страховую компанию, но и сопровождают договор страхования (предоставляют юридическую поддержку в страховых случаях, урегулирование спорных моментов и т.д.), у некоторых компаний существует бесплатная доставка полиса на дом. Специалисты различных компаний, связанных со страхованием автогражданской ответственности, рекомендуют обращаться к брокерам в том случае, если автовладелец страхуется впервые или не имеет юридической грамотности. Но при этом необходимо соблюдать меры предосторожности. По последним данным участилась продажа агентами уже заполненных поддельных страховых полисов за небольшую (около 300 руб.) цену, как сообщает tpax.ru.

Одной из проблем современных страховых компаний является порядок выплаты по страховому случаю, с которым, безусловно, необходимо ознакомиться до составления договора. Большинство компаний открыто предоставляют список необходимых документов а также действия водителя в случае ДТП. Стоит отметить, что отсутствие хотя бы одного из перечисленных страховой компанией документа может послужить отказом к выплате. Например, список необходимых документов по страховому случаю компании «РОСНО»: паспорт, свидетельство о регистрации транспортного средства, полис ОСАГО, генеральная доверенность (в случае необходимости), извещение о ДТП в установленном образце, копия протокола об административном правонарушении, копия постановления по делу об административном правонарушении, определение о возбуждении дела об административном правонарушении, результат медицинского освидетельствования (в случае его проведения), справка формы №748 с печатью (выдается сотрудником ГИБДД), заявление о страховой выплате.

Необходимо помнить, что в случае отзыва лицензии у страховщика, а также в случае признания его банкротом, выплаты по ОСАГО и другим видам страхования не осуществляются.

На основе приведенных выше данных следует, что современный российский рынок страхования автогражданской ответственности продолжит развиваться в связи с общим увеличением количества автовладельцев. Однако Закон об ОСАГО нуждается в доработке в сфере защиты прав страхователей. Также необходимо ужесточить контроль за деятельностью страховых компаний в данной области, повысить просвещенность и юридическую грамотность автовладельцев в вопросах автострахования.

Problems of the modern motor insurance market in Russia.

Vladimir Orlov

Saint-Petersburg Trade-Economic Institute

St. Petersburg, ul. Novorossiyskaya, 50

The aim of this article is to compare, analyze and identify problems in the current system of auto insurance in Russia.

РЕКОМЕНДАЦИЯ СПЕЦИАЛИСТА

В статье Орлова Владимира Александровича «Проблемы современного рынка автострахования в России» выявлены и рассмотрены актуальные проблемы развития рынка автострахования Российской Федерации. Автором проведен сравнительный анализ услуг автострахования (ОСАГО, ДСАГО, КАСКО), предоставляемых известными российскими страховыми организациями, сделаны выводы о возможности дальнейшего развития отечественного автострахования.

Научный руководитель Боровкова Виктория Анатольевна, доктор экономических наук, профессор кафедры финансов, денежного обращения и кредита ГОУ ВПО СПбТЭИ