Технический университет

| Вид материала | Документы |

Содержание2.2. Анализ финансовых результатов ФАКБ "Абсолют-Банк" (ЗАО) в области реализации ЭСП |

- Московский государственный технический университет, 2934.92kb.

- Осрб 1-36 04 02-2008, 702.53kb.

- Уважаемый коллега!, 100.29kb.

- «Астраханский государственный технический университет», 377.57kb.

- Дорожный Технический Университет (мади) г. Москва, Ленинградский проспект, д. 64, программа, 39.53kb.

- Самарский государственный технический университет научно техническая библиотека, 378.58kb.

- Технический Университет «мами», 19.15kb.

- Культурные репрезентации в структуре этнической идентификации, 255.68kb.

- -, 1043.2kb.

- На главную министерство общего и профессионального образования российской федерации, 1520.3kb.

2.2. Анализ финансовых результатов ФАКБ "Абсолют-Банк" (ЗАО) в области реализации ЭСП

Анализ финансовых результатов охватывает конкретные показатели – доходы, расходы и прибыль, используя при этом не только отчет о прибылях и убытках, но и средние балансовые показатели для определения доходности банка. Анализ доходов, расходов и прибыли служит основой для финансового менеджмента банка. Анализ деятельности банка в области реализации ЭСП с точки зрения ее доходности позволяет руководству сформировать кредитную и процентную политику, выявить менее прибыльные операции и разработать рекомендации возможного получения банком больших доходов. Решение этих задач невозможно без грамотных финансового и экономического анализов.

При анализе структуры доходов последние подразделяются на процентные и непроцентные. Наиболее значимыми для банка являются, как правило, процентные доходы. В процессе анализа процентных доходов банка необходимо выявить изменение общего уровня процентной ставки по проводимым банком активных операциям и определить влияние на ссудный процент соотношение спроса и предложения кредита на рынке ссудного капитала, размера и условий предоставления ссуд (сроков их погашения, присущих им рисков, кредитного обеспечения и др.)

Таблица 7.Анализ процентных доходов банка. Какого банка, за какие года? Проверьте оформление всех таблиц, очень много ошибок, опечаток. Также проверьте нумерацию!

| Процентные доходы | Тарифный план | 2007 год | 2008 год | |||

| Тыс. руб. | уд. вес, % | Тыс. руб. | уд. вес, % | Темп роста, % | ||

| Процентные доходы по кредитным картам | Кредитный- Абсолют | 2973 | 2,7 | 4228 | 1,9 | 142,2 |

| Кредитный- Классика | 42601 | 38,7 | 96630 | 42,5 | 226,8 | |

| Кредитный- Элита | 64386 | 58,6 | 126472 | 55,6 | 196,4 | |

| Итого | 109960 | 100 | 227330 | 100 | 206,7 | |

Таблица 8.Средние остатки по активам, приносящим доход Какого банка, за какие года?

| Средние остатки по активам, приносящим доход | Тарифный план | 2007 год | 2008 год | |||||

| Тыс. руб. | уд. вес % | доходность, % | Тыс. руб. | уд. вес % | доходность, % | Темп роста, % | ||

| Ссуды, предоставленные клиентам, нетто | Кредитный- Абсолют | 19703 | 3,3 | 15,1 | 25203 | 2,4 | 16,8 | 127,9 |

| Кредитный- Классика | 215750 | 35,5 | 19,7 | 405995 | 37,5 | 23,8 | 188,2 | |

| Кредитный- Элита | 371825 | 61,2 | 17,3 | 650736 | 60,1 | 19,4 | 175,0 | |

| Итого: | 607278 | 100 | 18,1 | 1081934 | 100 | 21,0 | 178,2 | |

Процентные доходы по выданным кредитам в 2008 году увеличились на 106,7% по сравнению с 2007 годом (Табл.7) , что связано с ростом средних процентных активов на 78,2 % или в 1,8 раза (Табл.8). Темпы роста доходов превышают темпы роста вложений, что свидетельствует о повышении доходности по кредитам, выданным по пластиковым картам с 18,1% (109960/607278*100) в 2007 году до 21,0% (227330/1081934*100) в 2008 году. То есть на 91,9 пунктов. Данные таблицы 7 свидетельствуют, что в банке среди процентных доходов наибольший удельный вес составляют доходы по тарифному плану «Кредитный-Элита». При этом его удельный вес уменьшился в 2008 году до 55,6 %, то есть на 3 пункта или 5,1%. Наибольшее влияние на повышение доходности займов, выданных клиентам, оказало увеличение процентных ставок за пользование кредитами.

Следует отметить, что на величину процентных доходов влияют начисленные проценты по просроченным ссудам. Поэтому следует оценить достаточность созданного резерва на покрытие потерь по кредитным рискам, соответствие его расчетной и практической сумм. В нашем случае, если в 2007 и 2008 году резервы по ссудам клиентам покрывали возможные риски по сомнительным ссудам. Однако не смотря на это банку следует снижать темпы роста сомнительных ссуд и доходов по ним.

Можно сделать вывод, что несмотря на невысокое повышение темпов роста активов, объемы доходов по ним продолжают интенсивно возрастать. Это говорит о постоянно растущем спросе на кредитные карты у населения.

При анализе непроцентных доходов необходимо определить удельный вес их в общем объеме доходов; выявить наиболее прибыльные виды услуг; оценить используемые методы формирования банковской комиссии (тарифов) по каждой группе оказываемых услуг; изучить фактическую себестоимость предоставляемых услуг; оценить качество методического обеспечения предназначенного для определения себестоимости отдельных видов некредитных услуг; определить эффективность существующей системы стимулирования персонала за качество и уровень стоимости оказываемых услуг.

Таблица 9.Анализ непроцентных доходов банка в области реализации пластиковых карт Какого банка, за какие года?

| Доходы | Тарифный план | 2007 год | 2008 год | |||

| Тыс. руб. | уд. вес, % | Тыс. руб. | уд. вес, % | Темп роста, % | ||

| 1. Комиссионные доходы по обслуживанию карт | Расчетный | 2439 | 12,0 | 3871 | 12,8 | 158,7 |

| Кредитный-Абсолют | 970 | 4,8 | 1513 | 5,0 | 156,0 | |

| Кредитный-Классика | 1490 | 7,3 | 2692 | 8,9 | 180,7 | |

| Кредитный-Элита | 3053 | 15,0 | 8079 | 26,7 | 264,6 | |

| 2. Чистый доход по конвертации валют | Расчетный | 81 | 0,4 | 74 | 0,2 | 91,4 |

| Кредитный-Абсолют | 1157 | 5,7 | 1753 | 5,8 | 151,5 | |

| Кредитный-Классика | 1026 | 5,0 | 1581 | 5,2 | 154,1 | |

| Кредитный-Элита | 4461 | 21,9 | 4329 | 14,3 | 97,0 | |

| 3.Прочие доходы | Расчетный | 8 | 0,0 | 26 | 0,1 | 325,0 |

| Кредитный-Абсолют | 149 | 0,7 | 188 | 0,6 | 126,2 | |

| Кредитный-Классика | 1917 | 9,4 | 2415 | 8,0 | 126,0 | |

| Кредитный-Элита | 3578 | 17,6 | 3794 | 12,5 | 106,0 | |

| Итого | 20329 | 100 | 30315 | 100 | 149,1 | |

Как видно из таб. 9 чистые непроцентные доходы за 2008 год составили 30315 тыс. руб., что на 49,1% выше, чем в 2007 году, за счет роста доходов по годовому обслуживанию карт, конверсионных доходов и за счет прочих доходов. Но, несмотря на это, удельный вес непроцентных доходов в совокупных доходах уменьшился на 3,8 пунктов с 15,6% в 2007 году до 11,8% в 2008 году. Снижение показателя чистых непроцентных доходов на средние активы объясняет невысокий прирост непроцентных доходов, хотя объем средних активов возрос в сравнении с 2007 годом.

Высокий удельный вес в доходах банка продолжает удерживать комиссионные доходы от услуг банка по выпуску и обслуживанию пластиковых карт. Чистый доход по валютным операциям повысился до 7737 тыс. руб. в 2008 году, что обусловлено увеличением количества проводимых операций в иностранной валюте. Прочие непроцентные доходы банка возросли с 3578 тыс. руб. в 2007 году до 3794 тыс. руб. в 2008 году. Это произошло за счет увеличения прочего операционного дохода, куда входит комиссия за снятие наличных денежных средств с банкоматов.

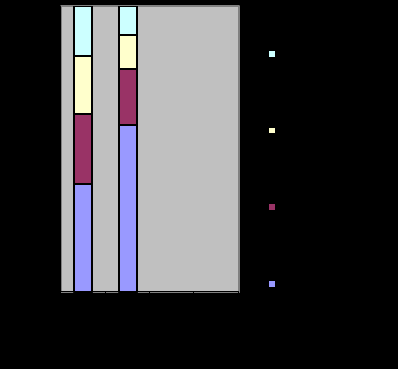

В завершении анализа доходов для обобщения вышеизложенного стоит показать структуру и динамику совокупных доходов на диаграмме (Рис.6):

Рис.6 где название?

Из диаграммы видно, что основную долю доходов составляют процентные доходы по кредитным пластиковым картам.

При проведении анализа совокупных расходов, как и доходов банка, необходимо находить из деления их на процентные и непроцентные. Процентные расходы составляют, как правило, большую часть расходов. Они включают в свой состав затраты по привлечению средств клиентов в займы, а также другие аналогичные расходы. В ходе анализа процентных расходов следует оценить удельный вес их в общем объеме расходов банка; определить влияние их на величину изменений в остатках на счетах клиентов по оплачиваемым привлекаемым средствам и среднего уровня процентной ставки по ним.

Таблица 10. Анализ расходов банка в области реализации ЭСП Какого банка, за какие года?

| Расходы банка | 2007 год | 2008 год | |||

| Тыс. руб. | удельн. вес | Тыс. руб. | удельн. вес | темп роста, % | |

| 1. заказ и изготовление самих карт | 246 | 3,0 | 162 | 0,8 | 65,9 |

| 2. работы по наладке оборудования, инсталляции программного обеспечения и др. | 17 | 0,2 | 23 | 0,1 | 135,3 |

| 3. арендная плата и обслуживание банкоматов | 1175 | 14,2 | 2475 | 12,7 | 210,6 |

| 4.Постоянные отчисления средств процессинговой компании | 6098 | 73,8 | 15962 | 82,2 | 261,8 |

| Прочие расходы | 722 | 8,7 | 793 | 4,1 | 109,8 |

| Итого | 8258 | 100(17,1) | 19415 | 100(21,3) | 235,1 |

| Резервы по кредитам | 39962 | (82,9) | 71582 | (78,7) | 179,1 |

| Итого | 48220 | (100) | 90997 | 100 | 188,7 |

Как видно из табл. 10 расходы возросли на 135,1%. Причиной этому стал ввод в эксплуатацию новых банкоматов, а также увеличение операций по обналичиванию денежных средств. Следует отметить, что расходы даже при своем увеличении в 2008 году не превышали процентную прибыль. Расходы банка в отличие от доходов легче поддаются контролю и анализу, поскольку большая их часть является относительно постоянной и вполне прогнозируемой величиной.

Прочие расходы снизились на 4,6 пунктов и составили 793 тыс. руб.. В статью “Прочие расходы” включены: штрафы, пени, неустойки, расходы на рекламу. Проводя оценку обоснованности и правильности штрафов, пени и неустоек, уплаченных банком, нужно определить, какие виды деятельности допускаются чаще всего. Ими могут быть: несвоевременное, неправильное осуществление операций банка по счетам клиентов; нарушения, допускаемые при исполнение кредитных договоров; нарушения порядка резервирования. При этом необходимо принимать во внимание то, что в определенных случаях, например, в отношении операций по счетам клиентов банка, указанные нарушения часто осуществляются банками сознательно, поскольку доход, получаемый в результате нарушений, нередко превосходит размеры штрафов и пени, уплачиваемых за них.

Наибольший удельный вес в расходах банка в 2008 году приходится на отчисления в резервы по выданным кредитам. Поскольку резерв на возможные потери по кредитам формируется за счет отчислений, относимых в основном на расходы банков, при анализе последних прежде всего необходимо выяснить какие суммы ссудной задолжности банка, безнадежные или признанные нереальными для их взыскания, списаны в отчетном периоде из-за недостатка средств на возможные убытки по ссудам на другие расходы банка, а какие – за счет самого резерва. Размер провизий определяется по каждому виду процентных активов специально. В ходе анализа важно изучить причины, вызвавшие доначисление банком резерва по ссудной задолжности или уменьшение суммы фактически созданного резерва. Такими причинами могут быть: изменение качества кредитного портфеля, его величены (например, при погашение ссуд, выдаче новых кредитов), а так же при использовании резерва на списание безнадежных ссуд.

Существуют факторы, которые банк может сам устранить и тем самым уменьшить расходы, что сразу отразиться на росте прибыли. Банку следует уменьшать те затраты, которые занимают наибольший удельный вес. Однако это должно происходить не в ущерб самого банка. Нецелесообразно сокращать расходы по обеспечению функционирования банка но можно уменьшить сумму штрафа, пени, неустоек, и т. д.

Показателем эффективности деятельности банка служит себестоимость банковских продуктов. Ее исчисление необходимо для изучения возможностей банка. Себестоимость банковских активных операций может быть охарактеризована средней суммой расходов на обслуживание одного клиента. Этот анализ называется анализом затрат на производство банковского продукта и себестоимости отдельных продуктов и операций. Внутренняя стоимость банковских операций представляет собой неотъемлемую часть механизма ценообразования в кредитных учреждениях. Ее можно анализировать как по укрупненной или по всей совокупности активных операций, так и по узким их группам и единичным операциям. При укрупненном операционно-стоимостном анализе совокупным коэффициент внутренней стоимости банковских операций рассчитывается как отношение разницы между совокупными расходами и дополнительными доходами, несвязанными с основной деятельностью банка, но идущие на частичное покрытие его расходов и разницы между общей суммой активов и суммой активов, на приносящих доходов (в процентах). В 2008 году этой показатель выше, чем в 2007 году. Увеличение его свидетельствует о увеличении стоимости совокупного банковского продукта. Данный коэффициент представляет собой минимальную, на приносящую прибыль, цену совокупного банковского продукта и является его одним из обобщающих показателей эффективности использованной банком его ресурсов. В ходе анализа внутренней стоимости банковского продукта выявляется сумма всех или основных текучих затрат банка, связанных с его деятельностью; оценивается обоснованность их провидения; изучается внимание на себестоимость продукта изменений основных факторов, в том числе стоимости привлечения средств, объема и структуры активов, величены обще банковских издержек. При этом темпы изменения совокупных затрат банка за анализируемый период сопоставляется с темпами роста соответствующей им цены банковского продукта (среднего за период значения фактической процентной ставки банка, по которому выдавались кредиты); изучается динамика величины использованных средств в общей сумме их привлечения, других показателей, характеризующих изменение себестоимости. При анализе затрат на приобретения ресурсов оценивается та их доля, которая включается в себестоимость. Осуществление расчета внутренней стоимости можно считать калькулированием затрат или ценой операций. Анализ внутренней стоимости банковских операций позволяет выявить наиболее доходные их виды. Он осуществляется на этапе формирования цены выдаваемых кредитов, так в его процессе проведения сделок в целях установления влияния на величину себестоимости фактически осуществляемых банком затрат, в том числе и непланируемых. Расходы, относимые на финансовые результаты банков, должны анализироваться на основе деления их на зависящие и независящие то деятельности банка, а так же на расходы (налоги, отрицательные курсовые разницы по операциям в иностранной валюте) и убытки (хищения, растраты, недостачи, просчеты, штрафы, пени, неустойки и т. д.).

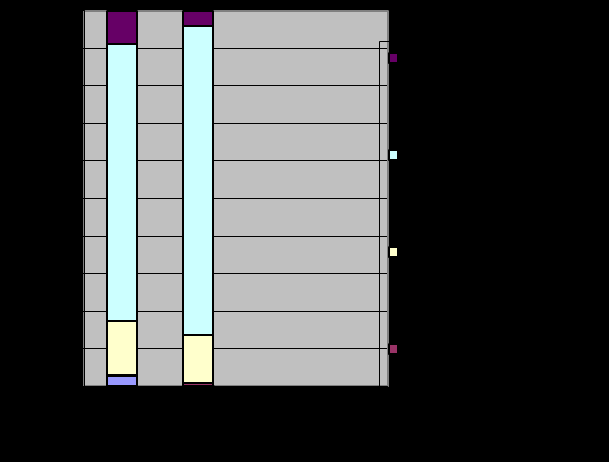

В завершение анализа совокупных расходов следует отобразить их процентное соотношение по их видам в графике и проиллюстрировать динамику этих расходов за 2007-2008 годы (рис. 7):

Рис.7 ?????????

Из диаграммы видно, что наиболее интенсивный рост произошел в расходах по отчислениям в процессинговый центр. Во избежание подобных расходов банку необходимо перейти на собственный процессинговый центр. Помимо снижения расходов на отчисления это позволит держателям карт ФАКБ «Абсолют-Банк» обналичивать денежные средства без комиссии.

В остальных расходах, которые в большей своей части предсказуемы, наблюдается относительно стабильная и равная динамика. Анализ совокупных расходов, рассмотренный в данном аналитическом отчете, дает возможность для изучения всего состава производимых банком расходов, оценки влияния на их величину различных факторов. Указанный анализ расходов банка позволяет находить резервы повышения прибыли банка и оценивать эффективность ее использования.

В заключение вышеизложенного рассмотрения вопросов методологии и методики анализа доходов и расходов банка, следует подчеркнуть, что сегодня банки, как никогда ранее, имеют богатейшую информационную базу для проведения этого анализа, а также необходимые технические возможности.

Анализ финансовых только по пластиковым картам, а как же анализ финансовых результатов по остальным элементам СЭП????7

Доработка.

Отсутствует вывод по разделу.