«Молодые ученые о современном финансовом рынке рф»

| Вид материала | Статья |

СодержаниеFeatures assessment of different types of real option used to justify efficiency investment projects |

- «Молодые ученые о современном финансовом рынке рф», 126.61kb.

- «Молодые ученые о современном финансовом рынке рф», 396.88kb.

- «Молодые ученые о современном финансовом рынке рф», 115.17kb.

- «Молодые ученые о современном финансовом рынке рф», 125.7kb.

- «Молодые ученые о современном финансовом рынке рф», 85.2kb.

- «Молодые ученые о современном финансовом рынке рф», 89.74kb.

- «Молодые ученые о современном финансовом рынке рф», 112.13kb.

- «Молодые ученые о современном финансовом рынке рф», 94.23kb.

- «Молодые ученые о современном финансовом рынке рф», 119.82kb.

- «Молодые ученые о современном финансовом рынке рф», 59.16kb.

Статья публикуется в рамках Международной заочной научно-практической конференции студентов, аспирантов и молодых ученых «Молодые ученые о современном финансовом рынке РФ», 28 апреля 2010 г., Пермь

УДК 330.322.2

ОСОБЕННОСТИ ОЦЕНКИ РАЗЛИЧНЫХ ВИДОВ РЕАЛЬНЫХ ОПЦИОНОВ, ИСПОЛЬЗУЕМЫХ ДЛЯ ОБОСНОВАНИЯ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Кочемаскин Антон Николаевич

Студент СФУ ИЭУиП, специальность «Ценные бумаги и страховое дело», 4 курс, пр. Свободный 79, tony.superstudent@gmail.com

В представленной статье рассмотрен метод инвестиционного анализа, в частности метод реальных опционов, его применение в оценке эффективности инвестиционных проектов и стоимостной оценке предприятия (бизнеса). Перечислены виды реальных опционов. Раскрыто содержание и алгоритм вычисления реального опциона (на выход) при помощи биномиальной модели.

В современной теории финансов традиционные подходы к оценке стоимости бизнеса и инвестиционных проектов довольно часто демонстрируют свою ограниченность. Если говорить о методах оценки с точки зрения доходов, то прежде всего им присуща значительная недооценка стоимости предприятий и отдельных проектов, функционирующих в условиях неопределённости. Очевидно, что основной причиной этого является неуклонное следование тезису об отсутствии гибкости оцениваемого бизнеса и, соответственно, отсутствии должной реакции менеджмента на негативное изменение внешней среды. Также существует весьма значительная проблема использования результатов традиционного анализа дисконтированных денежных потоков для выработки будущих сценариев развития предприятия в контексте стратегического управления стоимостью.

В связи с этим возрастает значение новейших методов оценки, которые могут использоваться как для оценки предприятия внешними структурами, так и для принятия более взвешенных внутрифирменных решений, нацеленных на управление стоимостью предприятия в перспективе. К числу таких инструментов прежде всего относится метод оценки реальных опционов (РО). Важнейшей особенностью данного метода является его соответствие быстро меняющимся экономическим условиям, в которых функционируют предприятия. В настоящее время метод РО ещё не признан в полной мере – продолжаются активные дискуссии о возможностях и пределах его применения. Тем не менее внимание к методу, проявляемое специалистами в области оценки в различных странах, позволяет сделать вывод, что его исследование является актуальной задачей и в России.

Теория РО – это альтернативный взгляд на инвестиции и оценку проектов, в большей мере отвечающий требованиям времени. Традиционные методы оценки рентабельности проектов и стратегического планирования более не являются эффективными в связи с тем, что не учитывают опционы или возможности принятия определённого решения в ответ на изменяющиеся факторы внешней среды.

С этой точки зрения, считаем целесообразным рассмотрение методик оценки РО. В данный момент наблюдается обилие методик, разработанных для оценки опционов (рис. 1).

Рис.1. Методы оценки РО

Как можно увидеть из рис. 1, выделяется четыре основных метода оценки РО. Выбор был сделан в пользу биномиальной модели, в частности биномиальной решетки, которая имеет ряд преимуществ по отношению к другим методам оценки РО:

- является универсальной, т.к. даёт возможность оценивать любой вид опциона, при этом математический аппарат расчёта усложняется в незначительной степени;

- может оценивать составной опцион;

- имеет возможность корректировки параметров оценки стоимости реального опциона в течение всего срока его существования;

- оценивает как американские, так и европейские опционы;

- является «прозрачным», потому что даёт возможность достаточно просто понимать и интерпретировать полученные результаты.

Как известно, методы, дающие точные оценки и обладающие внушительным рядом преимуществ, с теоретической точки зрения, не всегда имеют синонимичные результаты на практике. Поэтому считаем целесообразным рассмотрение практического аспекта расчёта одного из видов РО. В частности, это опцион на выход. Данный опцион представляет собой возможность компании выйти из проекта, если фактические денежные потоки не отвечают ожиданиям.

Обозначим входные параметры для расчёта стоимости РО при использовании подхода биномиальной решетки:

| Х | стоимость исполнения опциона |

| t | срок исполнения опциона |

| rf | безрисковая ставка дисконтирования |

| Ϭ | неопределённость1 в течение всего срока исполнения реального опциона |

| S | стоимость базисного актива в момент исполнения опциона, дисконтированная к моменту оценки |

| b | денежные потери в виде упущенных дивидендов |

| u | фактор восходящего движения |

| d | фактор нисходящего движения |

| p | мера безрисковой вероятности |

| рассматриваемый промежуток времени |

| e | трансцендентное число |

Представим, что мы являемся советом директоров компании занимающейся разработкой и внедрением нанотехнологий в электронику. Рынок нанотехнологий интенсивно развивается, всё больше компаний входят в данную отрасль. Несколько лет назад государство заключило контракт с нашей компанией по разработке нового модельного ряда ноутбуков. В данный момент заказ выполнен на 30%, и, по прогнозам ведущих разработчиков компании, необходимо 5 лет до выпуска первой партии ноутбуков. Совет директоров находится перед выбором о целесообразности проекта. Главный экономист компании предоставил расчёты по текущей стоимости будущих денежных потоков при продолжении работы над проектом в течение следующих 5 лет, как 100 млн долл. Дисконтированные расходы по отказу от проекта, а также поиску новых проектов в течение 5 лет, оцениваются в идентичную сумму денег. Согласно оценке главного экономиста компании, рентабельность, оцениваемая при помощи метода дисконтированных денежных потоков, равна нулю. Наблюдается высокая волатильность рынка высоких технологий, которая составляет 50%. Это связано с бурным ростом и экспансией компаний Японии и США на азиатские рынки, а также наблюдается стремительный рост экономики Китая. Основным конкурентом нашей компании является Индонезийская корпорация «IndoPC», которая готова в случае отказа нашей компании от проекта купить его за 85 млн долл. У компании огромный технологический потенциал, и, согласно оценкам аналитиков, она готова выполнить данный заказ за 3 года. Менеджмент компании предложил совету директоров оценить ценность данного опциона и ответить на вопрос, «выгодно ли продолжать выполнения государственного заказа» с учётом права выхода, и тот факт, что текущая процентная ставка по государственным безрисковым ценным бумагам равна 10%.

Входные параметры: S0 = 100, t = 5, rf = 10%, Ϭ = 50%.

Решение:

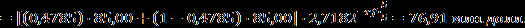

- Рассчитаем параметры восходящего (u) и нисходящего (d) движения и меру безрисковой вероятности (probability):

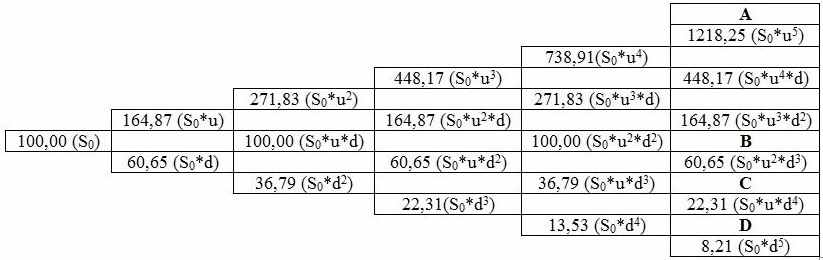

- Построим пятизвенную сетку изменения значения базисного актива:

Сетка изменения стоимости актива показывает допустимые с учётом текущей неопределённости значения актива в течение следующих 5 лет. Так, максимально допустимое значение будущих денежных потоков, в рамках биномиальной сетки, составит 1218,25 млн долл. Минимальное значение будет равно 8,21 млн долл.

- П

остроение сетки расчёта стоимости опциона:

остроение сетки расчёта стоимости опциона:

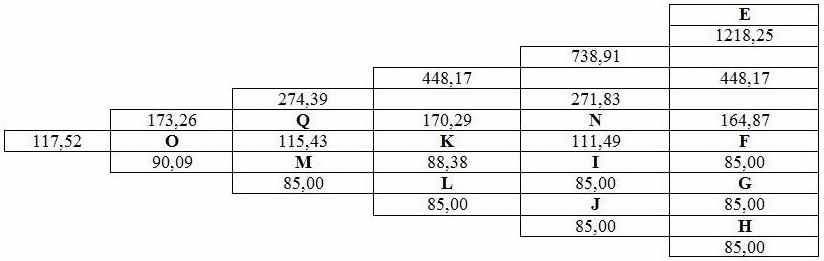

Расчёт значений в сетке стоимости опциона начинается с конца. Мы проводим сравнение значений с сеткой изменения значения базисного актива. К примеру, в узле E значение денежных потоков от продолжения выполнения государственного заказа составляет 1218,25 млн долл., оно идентично значению в узле А сетки изменения стоимости актива. Данный факт говорит о том, что при наступлении события E, выгодным вариантом будет являться продолжение выполнения государственного заказа, чем продажа его компании «IndoPC». Если значения составляют менее 100 млн. долл., как мы можем заметить в узлах B, C, D, то в этом случае лучше воспользоваться опционом выхода от компании «IndoPC» и продать проект за 85 млн долл.

Расчёт значений стоимости актива в узлах предыдущих периодов сетки определяется при помощи метода обратной индукции. При этом основным предположением является предположение о рациональности менеджмента. Рассчитаем, для примера, значение актива в узле J:

Будучи рациональным, менеджмент при наступлении события J примет решение о продаже проекта. Аналогичное решение будет приниматься во всех узлах биномиальной сетки, где величина будущих денежных потоков от реализации проекта будет меньше стоимости проекта предложенной «IndoPC», т.е. в узлах F, G, H, I, J, L и М.

Далее получаем, что стоимость опциона выхода равна 117,52 млн долл. Вычтем из данной суммы затраты, связанные с отказом от проекта, а также поиском новых проектов. Получаем 17,52 млн долл. Очевидно, что оценка проекта методом DCF могла бы привести к неверному решению о продаже проекта в настоящий момент времени. Данный пример является иллюстрацией утверждения о недооценки стоимости проектов подходом дисконтирования денежных потоков, вызванной невозможностью учёта стоимости гибкости управленческого решения.

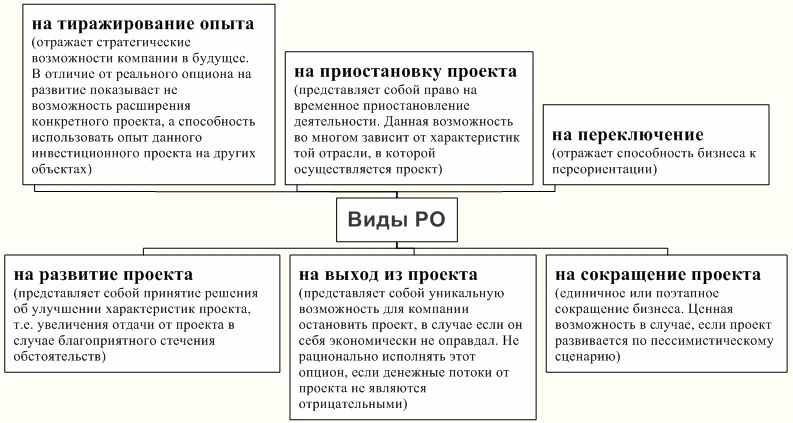

Мы рассмотрели на примере один вид РО, по которому можно судить о преимуществах метода РО названных выше, в частности использовании биномиальной решетки. На данный момент существует множество видов РО. Обобщая работы разных авторов, мы попытались выделить несколько основных видов, возможность реализации которых в течение срока исполнения проекта позволяет хеджировать риски и повышать эффективность. Основные виды РО представлены ниже (рис. 2).

Мы считаем, что внедрение методологии реальных опционов – это не просто очередной финансовый или стратегический инструмент, это в значительной степени образ мышления, который будет эффективным в сочетании с соответствующими инструментами мотивации, контроля, процесса принятия решения. Данный анализ стимулирует беспрепятственный обмен информацией в организации. С учётом преимуществ подхода реальных опционов его дальнейшее развитие и расширение представляется перспективным.

Рис.2. Основные виды РО

Список литературы

- Лимитовский М.А. Инвестиционные проекты и реальные опционы на развивающихся рынках: учеб.-практич. пособие. М.: Дело, 2004. 528 с.

- Дамодаран А. Инвестиционная оценка. Инструменты и техника оценки любых активов / пер. с англ. М.: Альпина Бизнес Букс, 2004. 1342 с.

- Mun, Johnathan. Real options analysis: tools and techniques for valuing strategic investments and decisions/Johnathan Mun.-2nd ed., 2006. 667 c.

- «Оценка инвестиционных проектов методом реальных опционов» // «Финансовый директор». №7. 2004.

- Amram M., Kulatilaka N. 2005. Real Options: Managing Strategic Investment in an Uncertain World. Harvard Business School Press: Boston, MA.

FEATURES ASSESSMENT OF DIFFERENT TYPES OF REAL OPTION USED TO JUSTIFY EFFICIENCY INVESTMENT PROJECTS

Kochemaskin Anton Nikolayevich

SFU, Institute of Economics, Management and Environmental, Svobodnyy 79

In the present article the method of investment analysis, in particular the method of real options, its use in assessing the effectiveness of investment projects and valuation of the enterprise (business). Lists of the types of real options. The contents and an algorithm for calculating the real option (output) using a binomial model.

Рекомендация специалиста

Рекомендую работу студента Кочемаскина Антона для участия в конкурсе работ Международной заочной научно-практической конференции студентов, аспирантов и молодых учёных «Молодые учёные о современном финансовом рынке РФ», а также публикации в сборнике материалов конференции.

Пекшева В.С., ассистент кафедры ценных бумаг и страхового дела СФУ ИЭУиП.

1 максимальное отклонение натурального логарифма свободных денежных потоков базисного актива от среднего значения