Книга посвящена анализу производственных инвестиций (долгосрочных капиталовложений в производственный процесс) и прежде всего измерению их эффективности, сравнению производственных проектов и ряду смежных проблем.

| Вид материала | Книга |

- Конспект лекций по дисциплинам «Технология рэс» специальности 210201, 2303.43kb.

- Лившиц Вениамин Наумович «Особенности оценки эффективности производственных инвестиционных, 381.16kb.

- Планирование производственных запасов и определение потребности предприятия, 53.58kb.

- Инструкция по расчету и анализу технологического расхода электрической энергии на передачу, 383.13kb.

- Ммаэ-2 Теория и практика построения производственных функций, 207.53kb.

- Ированной образовательной программе повышения квалификации «Оценка экономической эффективности, 46.83kb.

- Отчет о проведении производственных испытаний эффективности биопрепарата фитоспорин-м, 64.89kb.

- Понятие, классификация и оценка материально-производственных запасов понятие материально-производственных, 106.29kb.

- Методическое пособие и регламент проведения проектных сессий по рассмотрению, анализу, 256.49kb.

- И. В. Суслина национальный исследовательский ядерный университет «мифи» проблемы корректной, 7.45kb.

ГЛАВА 7 ЛИЗИНГ: РАСЧЕТ ПЛАТЕЖЕЙ

Не составляет большого труда сделать что-то,

если только ты знаешь, как это делается;

проблема в том, как объяснить твой метод.

Р. Киплинг

...Никогда ничего не просите!

Никогда и ничего, и в особенности

у тех, кто сильнее вас.

Сами предложат и сами все дадут.

М. Булгаков

§ 7.1. Финансовый и оперативный лизинг

Приобретение дорогостоящего имущества производственного назначения (транспортные средства, производственное оборудование, компьютеры и т. д.) часто осуществляется с привлечением коммерческого или банковского кредита, обычно погашаемого в рассрочку. Получение оборудования для расширения и (или) модернизации производства возможно и в порядке аренды. Аренда оборудования известна по крайней мере со средневековья (например, аренда судовых якорей в Венеции в XI в.). Очевидно, что аренда оборудования практиковалась и раньше. Понятно, что с тех пор формы и методы аренды развивались и усложнялись, отвечая текущим требованиям практики. По всей вероятности, первой зарегистрированной лизинговой компанией была "Birmingham Wagon Company" (1855). Областью ее деятельности была сдача в аренду железнодорожных вагонов для перевозки угля и других сыпучих грузов. В памяти людей старшего возраста, вероятно, еще не стерлось название "ленд-лиз", означавшее в годы второй мировой войны поставки "взаймы и в аренду" из США некоторых видов военной техники, транспортных средств и другого оборудования.

В последние десятилетия в промышленно развитых странах заняли заметное место специальные виды арендных отношений33. Развитию соответствующих операций первоначально мешала неопределенность в хозяйственном и налоговом законодательстве. Юридическое закрепление статуса арендных отношений имущества производственного назначения устранило это препятствие. В настоящее время распространенность аренды оборудования можно рассматривать как свидетельство зрелости производственной инфраструктуры в стране34. Именно за этими видами аренды в России закрепился термин лизинг (англ. leasing — сдача в аренду), где он применяется в более узких смыслах: для обозначения особого вида предпринимательской деятельности, заключающегося в инвестировании собственных или привлеченных финансовых средств путем приобретения производственного имущества для последующей сдачи его в аренду или как специальный вид аренды имущества производственного назначения (для краткости любые виды арендуемого имущества будем называть оборудованием).

Практика лизинга и соответственно законы, регулирующие эту деятельность, существенно различаются по странам. По-видимому, наиболее детально законы разработаны в США35.

В связи с тем что в России еще нет достаточного опыта проведения лизинговых операций, содержание данной главы в основном базируется на западной практике. Причем наибольшее внимание обращено на методику расчетов лизинговых платежей: основополагающие принципы, технику их выполнения и содержание получаемых показателей.

Различают два основных вида лизинга — финансовый и оперативный. В настоящей работе обсуждаются проблемы, связанные только с финансовым лизингом.

Финансовый, или капитальный, лизинг (finance, capital lease). Этот вид аренды предусматривает полное возмещение всех расходов лизингодателя, арендодателя (lessor) на приобретение имущества и его передачу для производственного использования лизингополучателю, арендатору (lessee). He допускается досрочное прекращение договора, в противном случае возмещаются все потери лизингодателя. Обычно не предусматривается обслуживание оборудования (поставка запчастей, наладка и ремонт) со стороны лизингодателя. Арендатор получает оборудование для его производственного использования на срок договора. В конце этого срока в зависимости от условий контракта имущество возвращается лизингодателю или арендатор может выкупить его по остаточной стоимости.

Правила, принятые в ряде стран, предусматривают некоторые требования к условиям лизинговых операций. Наиболее важными представляются следующие два правила, принятые в США:

• обязательное минимальное собственное участие лизингодателя в финансировании сделки (на уровне не ниже 20%);

• максимальный срок лизинга, согласно которому этот срок должен быть меньше полезного срока жизни оборудования (economic life) не менее чем на 20% или 1 год.

Итак, финансовый лизинг для лизингодателя является финансовой операцией (инвестицией собственных или привлеченных средств), приносящей некоторую прибыль и реализуемой посредством приобретения имущества производственного назначения и последующей его сдачи в аренду.

Оперативный лизинг (operating lease). Сюда относят все виды аренды, которые не являются финансовым лизингом. Оперативный лизинг характеризуется небольшими сроками, что предполагает возможность неоднократной сдачи оборудования в аренду. Право собственности не переходит к арендатору.

Обычно аренду можно прекратить в любой момент по желанию арендатора. Часто договор оперативного лизинга предусматривает ремонт и обслуживание оборудования силами арендодателя.

Различие между финансовым и оперативным лизингом на практике не столь очевидно, как это может показаться на первый взгляд, и в значительной мере зависит от принятых в стране законов. Для того чтобы отличить первый вид лизинга от второго, за рубежом применяется система критериев (тестов). К ним, в частности, относятся:

а) критерий права собственности — право собственности на оборудование остается за лизингодателем, предусматривается опцион на его выкуп в конце срока;

б) критерий срока — срок лизинга составляет большую часть общего полезного срока жизни оборудования;

в) критерий стоимости — суммарная величина лизинговых платежей (в виде современной их стоимости) должна быть близкой к стоимости оборудования (в США — 90%).

Очевидно, что в России в современных экономических условиях критерии должны быть конкретизированы исходя из опыта работы в соответствующих отраслях.

Возвратный лизинг (sale and leaseback) является частным случаем финансового лизинга. Он предполагает продажу оборудования собственником и получение его обратно у нового владельца в порядке финансового лизинга. Таким образом, в обмен на отказ от права собственности бывший владелец оборудования получает средства для финансирования других своих нужд. Кроме того, арендатор имеет возможность сократить налоговые выплаты, связанные со стоимостью арендованного имущества. В США возвратный лизинг допускается в течение трех месяцев с момента ввода оборудования в эксплуатацию.

Лизинговый контракт (соглашение о лизинге) связывает как минимум две стороны. Лизингодатель передает право владения и использования оборудования (но не право собственности в целом) на фиксированный в контракте срок лизингополучателю в обмен на оговоренные арендные или лизинговые платежи. Лизингодатель приобретает оборудование (обычно у его изготовителя) в соответствии с требованиями арендатора по согласованной с ним цене за собственные средства (прямой лизинг, direct lease) или за счет привлеченных средств (leveraged lease). Лизингодатель может являться и изготовителем оборудования.

Лизинг как предпринимательская деятельность осуществляется специальными компаниями, банками или их дочерними компаниями (именно банки стали пионерами в этом виде деятельности), страховыми компаниями, а в некоторых странах даже пенсионными фондами. Для последних это один из путей среднесрочного инвестирования резервов. Лизинговая компания при подготовке контракта должна проверить финансовую состоятельность будущего арендатора36, а также надежность поставщика имущества.

При реализации крупномасштабного лизинга для аккумулирования необходимых средств прибегают к созданию консорциума лизингодателей.

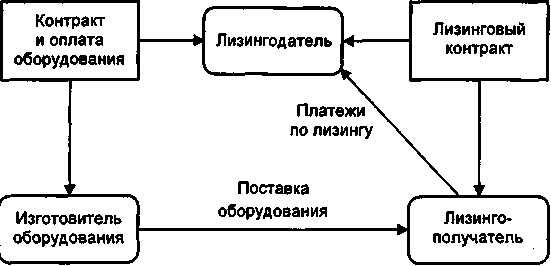

Упрощенная схема отношений сторон в прямой лизинговой операции представлена на рис. 7.1. Если для финансирования и (или) страхования привлекается банк или страховая компания, то схема, естественно, усложняется.

Рис. 7.1

Чем же привлекает лизинговая операция и какие выгоды получают участвующие в ней стороны?

Для лизингополучателя основные преимущества лизинга заключаются в следующем:

• лизинг является дополнительным источником средне- и долгосрочного финансирования производственной деятельности, особенно если лизингополучатель имеет ограниченные возможности для получения долгосрочного кредита;

• средние и особенно длительные сроки договора служат средством страхования от инфляции;

• лизинг обеспечивает существенно большую гибкость при формулировании условий погашения задолженности, чем при непосредственном получении кредита для приобретения имущества;

• лизинг позволяет привлекать профессионалов для выбора и закупки оборудования, доставки его арендатору, оформления многочисленных документов при импортировании имущества.

Нельзя не упомянуть и об использовании арендатором различных налоговых льгот, связанных с лизингом, что практикуется во многих странах. Одной из них является включение лизинговых платежей в себестоимость продукции, тем самым уменьшается налогооблагаемая сумма прибыли. Что же касается России, то, как известно, налоговая система здесь, мягко говоря, "не пришла в себя", в связи с чем далее налоги рассматриваться не будут.

Некоторые преимущества для арендатора связаны и со спецификой учета полученных в аренду средств производства, поскольку, согласно распространенной практике, их стоимость не отражается в балансе как долг предприятия. Последнее не ухудшает соотношение собственных и заемных средств.

Для лизингодателя лизинг является одним из видов деятельности, приносящей предпринимательскую прибыль. Лизинг предполагает привлечение заемных средств для их инвестирования в оборудование или использование для этого собственных денег лизингодателя. Данный вид деятельности расширяет рамки услуг, предоставляемых клиентам финансовыми институтами.

Лизингодатель в своей деятельности может использовать преимущества международного разделения труда, т. е. закупить оборудование в одной стране, а сдать его в аренду в другой. Тем самым для арендатора упрощается доступ к современным сложным видам техники и технологии. Организация и осуществление международного лизинга, естественно, более сложная операция, так как приходится учитывать специфику таможенных и налоговых платежей в двух странах.

В свою очередь, производитель оборудования с помощью лизинга обеспечивает себе надежный сбыт своей продукции с быстрым получением денег.

Существует ряд факторов, мешающих становлению лизинговой деятельности в России. Отметим лишь некоторые из них:

• высокие проценты за кредит на современном денежно-кредитном рынке (правда, они постепенно снижаются) заметно повышают размеры лизинговых платежей;

• влияние инфляционных ожиданий заставляет сокращать сроки погашения задолженности по лизингу;

• имеется узкий круг потенциальных клиентов с устойчивой платежеспособностью; для предприятий, не относящихся к этой категории, необходима федеральная программа поддержки участия в лизинговых проектах (проблема государственных гарантий).

Нельзя не упомянуть и об отсутствии развернутой правовой базы для реализации лизинговых проектов. Не способствуют развитию лизинга отсутствие систематизированной подготовки кадров для этой сложной сферы деятельности, а также низкий уровень разработанности методической базы.