Книга посвящена анализу производственных инвестиций (долгосрочных капиталовложений в производственный процесс) и прежде всего измерению их эффективности, сравнению производственных проектов и ряду смежных проблем.

| Вид материала | Книга |

Содержание§ 4.2. Диверсификация инвестиций и дисперсия дохода |

- Конспект лекций по дисциплинам «Технология рэс» специальности 210201, 2303.43kb.

- Лившиц Вениамин Наумович «Особенности оценки эффективности производственных инвестиционных, 381.16kb.

- Планирование производственных запасов и определение потребности предприятия, 53.58kb.

- Инструкция по расчету и анализу технологического расхода электрической энергии на передачу, 383.13kb.

- Ммаэ-2 Теория и практика построения производственных функций, 207.53kb.

- Ированной образовательной программе повышения квалификации «Оценка экономической эффективности, 46.83kb.

- Отчет о проведении производственных испытаний эффективности биопрепарата фитоспорин-м, 64.89kb.

- Понятие, классификация и оценка материально-производственных запасов понятие материально-производственных, 106.29kb.

- Методическое пособие и регламент проведения проектных сессий по рассмотрению, анализу, 256.49kb.

- И. В. Суслина национальный исследовательский ядерный университет «мифи» проблемы корректной, 7.45kb.

§ 4.2. Диверсификация инвестиций и дисперсия дохода

Определим теперь, что дает диверсификация для уменьшения риска, и выявим условия, когда эта цель достигается. В качестве объекта анализа примем некоторый абстрактный портфель ценных бумаг (далее для краткости — портфель). Такой выбор объясняется методологическими преимуществами — в этом случае проще выявить зависимости между основными переменными. Однако многие из полученных результатов без большой натяжки можно распространить и на производственные инвестиции.

В § 4.1 отмечалось, что в качестве измерителя риска в долгосрочных финансовых операциях широко распространена такая мера, как дисперсия дохода во времени. Диверсификация портфеля при правильном ее применении приводит к уменьшению этой дисперсии при всех прочих равных условиях. Диверсификация базируется на простой гипотезе. Если каждая компонента портфеля (в рассматриваемой задаче — вид ценной бумаги) характеризуется некоторой дисперсией дохода, то доход от портфеля имеет дисперсию, определяемую его составом. Таким образом, изменяя состав портфеля, можно менять суммарную дисперсию дохода, а в некоторых случаях свести ее к минимуму.

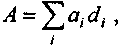

Итак, пусть имеется портфель из п видов ценных бумаг. Доход от одной бумаги вида i составляет величину di. Суммарный доход А равен:

(4.1)

(4.1)где аi — количество бумаг вида i.

Если di представляет собой средний доход от бумаги вида i, то величина А характеризует средний доход от портфеля бумаг в целом.

Для начала положим, что показатели доходов различных видов бумаг являются статистически независимыми величинами (иначе говоря, не коррелируют между собой). Дисперсия дохода портфеля (обозначим ее D) в этом случае находится как

(4.2)

(4.2)где Di — дисперсия дохода от бумаги вида i.

Для упрощения, которое нисколько не повлияет на результаты дальнейших рассуждений, перейдем от абсолютного измерения количества ценных бумаг к относительному. Пусть теперь ai характеризует долю в портфеле бумаги вида i. Соответственно 0

ai

ai  1;

1;  ai = 1.

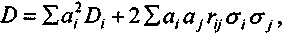

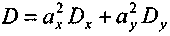

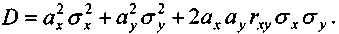

ai = 1.Для зависимых в статистическом смысле показателей дохода отдельных бумаг дисперсию суммарного дохода находим следующим образом19:

(4.3)

(4.3)где Di — дисперсия дохода от бумаги вида i;

rij — коэффициент корреляции дохода от бумаг вида i и j;

и

и  — среднее квадратическое отклонение дохода у бумаг вида i и j.

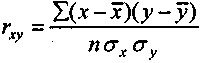

— среднее квадратическое отклонение дохода у бумаг вида i и j.Коэффициент корреляции двух случайных переменных х и у20, как известно, определяется по формуле:

, (4.4)

, (4.4)где

— средние (в нашем случае средние доходы двух видов бумаг).

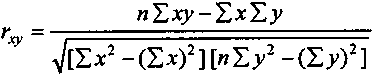

— средние (в нашем случае средние доходы двух видов бумаг).Для расчетов часто применяется следующая рабочая формула:

.

.Поскольку коэффициент корреляции может быть как положительной, так и отрицательной величиной, то при положительной корреляции дисперсия суммарного дохода увеличивается, при отрицательной — сокращается. В самом деле, при заметной отрицательной корреляции положительные отклонения от среднего дохода одних бумаг погашаются отрицательными отклонениями у других. И наоборот, при положительной корреляции отклонения суммируются, что увеличивает общую дисперсию и риск.

Проследим теперь, каково влияние масштаба диверсификации на размер риска. Под масштабом диверсификации будем понимать количество объектов, возможных для инвестирования (количество видов ценных бумаг). Обратимся к условному примеру, который позволяет наиболее отчетливо выделить влияние указанного фактора. Итак, пусть портфель состоит из бумаг различного вида, но имеющих одинаковую дисперсию дохода

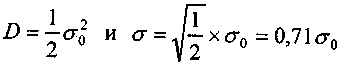

. Удельные веса в портфеле каждого вида бумаг также одинаковы, а общая сумма вложений равна 1. Положим, что показатели доходности у отдельных видов бумаг статистически независимы, т. е. применима формула (4.2). В этих условиях для оценки величины среднего квадратического отклонения дохода портфеля получим:

. Удельные веса в портфеле каждого вида бумаг также одинаковы, а общая сумма вложений равна 1. Положим, что показатели доходности у отдельных видов бумаг статистически независимы, т. е. применима формула (4.2). В этих условиях для оценки величины среднего квадратического отклонения дохода портфеля получим: ,

,где п — количество видов ценных бумаг.

Воспользуемся приведенной формулой и определим дисперсию дохода для портфеля, состоящего из двух и трех видов бумаг. Так, для двух бумаг имеем

.

.Для трех видов бумаг квадратическое отклонение портфеля составит 0,58

0. Таким образом, с увеличением числа составляющих портфеля риск уменьшается даже при одинаковой дисперсии составляющих элементов, однако действенность диверсификации снижается. Соответствующая зависимость изображена на рис. 4.2.

0. Таким образом, с увеличением числа составляющих портфеля риск уменьшается даже при одинаковой дисперсии составляющих элементов, однако действенность диверсификации снижается. Соответствующая зависимость изображена на рис. 4.2.Увеличение масштабов диверсификации оказывает наибольшее влияние на начальных стадиях — при малых значениях n. Например, в рамках рассмотренного примера переход от одного вида бумаг к четырем сокращает квадратическое отклонение на 50%, а от одного к восьми — на 65%.

Полученные выше выводы в отношении тенденции изменения среднего квадратического отклонения в зависимости от числа составляющих при условии, когда дисперсии составляю-

щих одинаковы, справедливы и для более общих случаев. Однако зависимость этого параметра от степени диверсификации проявляется здесь не столь четко.

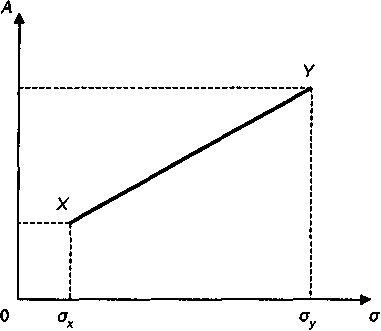

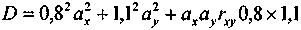

Посмотрим теперь, как изменяются доход и величина риска при изменении структуры портфеля. Для этого вернемся к формулам (4.2) и (4.3) и запишем их только для двух видов бумаг (X и Y). Такой анализ вряд ли имеет практическое значение. Однако с его помощью наглядно демонстрируются последствия "смешения" ценных бумаг с различными доходностью и дисперсией. Для независимых доходов получим:

(4.5)

(4.5)и для зависимых доходов

(4.6)

(4.6)Причем ау = 1 - ах.

В этом случае среднее значение суммарного дохода определяется как

A = axdx + (1 - ax )dy. (4.7)

Положим, что dy > dx и

. Тогда увеличение доли бумаг второго вида увеличивает доходность портфеля. Так, на основе (4.7) получим

. Тогда увеличение доли бумаг второго вида увеличивает доходность портфеля. Так, на основе (4.7) получимA = dx + (dy - dx)ay. (4.8)

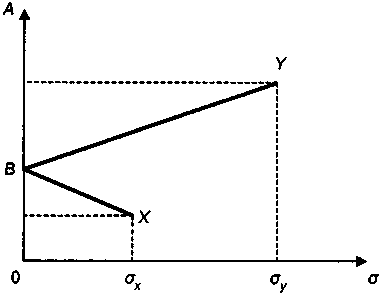

Рис. 4.3

Что касается дисперсии, то, как следует из (4.6), положение не столь однозначно и зависит от знака и степени корреляции. В связи с этим подробно рассмотрим три ситуации:

- полная положительная корреляция доходов (rxy = +1),

- полная отрицательная корреляция (rху = -1),

- независимость доходов или нулевая корреляция (rху = 0).

В первом случае увеличение дохода за счет включения в портфель бумаги вида Y помимо X сопровождается ростом как дохода, так и дисперсии. Для портфеля, содержащего оба вида бумаг, квадратическое отклонение находится в пределах

(рис. 4.3).

(рис. 4.3).Для частного случая, когда

, получим по формуле (4.6) D =

, получим по формуле (4.6) D = . Иначе говоря, "смешение" инвестиций здесь не окажет никакого влияния на величину дисперсии.

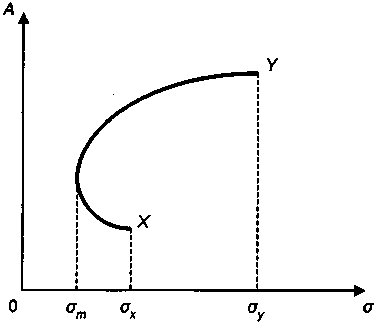

. Иначе говоря, "смешение" инвестиций здесь не окажет никакого влияния на величину дисперсии.При полной отрицательной корреляции доходов динамика квадратического отклонения доходов от портфеля более сложная. По мере движения от точки X к точке Y эта величина сначала сокращается и доходит до нуля в точке B, затем растет (рис. 4.4).

Рис. 4.4

В последней из рассматриваемых ситуаций (rху = 0) квадратическое отклонение при увеличении доли бумаги Y проходит точку минимума, равного

, далее оно растет до

, далее оно растет до (рис. 4.5).

(рис. 4.5).

Рис. 4.5

Совместим теперь все три графика на одном (рис. 4.6). Как видим, все возможные варианты зависимости "доход — среднее квадратическое отклонение" находятся в треугольнике XBY.

Рис. 4.6

Из сказанного непосредственно следует, что эффективность диверсификации (в отношении сокращения риска) наблюдается только при отрицательной или, в крайнем случае, нулевой корреляции.

ПРИМЕР 1

Портфель должен состоять из двух видов бумаг, параметры которых: dx = 2;

= 0,8; dy = 3;

= 0,8; dy = 3;  = 1,1.

= 1,1.Доход от портфеля: А = 2ах + 3ау . Таким образом, доход в зависимости от величины долей находится в пределах 2

А

А 3 .

3 .Дисперсия суммы дохода составит:

.

.Определим доход и дисперсию для портфеля с долями, равными, допустим, 0,3 и 0,7. Получим по формулам (4.5) и (4.6):

А = 2,7 и D = 0,669 + 0,185 rxy.

Таким образом, при полной положительной корреляции D = 0,854, при полной отрицательной корреляции D = 0,484 . В итоге с вероятностью 95% можно утверждать, что суммарный доход находится в первом случае в пределах

во втором он определяется пределами

.

.При нулевой корреляции доходов пределы составят

.

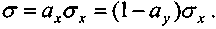

.Продолжим анализ с двумя бумагами и проследим, как влияет включение в портфель безрисковой (risk free) инвестиции21. Для этого заменим в портфеле бумагу Y с параметрами dy,

на бумагу с такой же доходностью, но с нулевой дисперсией. Доходность портфеля от такой замены, разумеется, не изменится. Что же касается дисперсии, то она теперь составит:

на бумагу с такой же доходностью, но с нулевой дисперсией. Доходность портфеля от такой замены, разумеется, не изменится. Что же касается дисперсии, то она теперь составит: .

.Дисперсия и среднее квадратическое отклонение дохода портфеля теперь зависят от удельного веса безрисковой составляющей:

(4.9)

(4.9)Таким образом, "разбавление" портфеля безрисковой бумагой снижает риск портфеля в целом, а квадратическое отклонение дохода портфеля определяется убывающей линейной функцией доли безрисковой бумаги. Если dx > dy (в противном случае проблема выбора портфеля отпадает — он должен состоять только из безрисковых бумаг), то доход от портфеля по мере увеличения доли безрисковой бумаги уменьшается от dx до dy, а величина квадратического отклонения сокращается от

до 0 (рис. 4.7). И наоборот, рост доли рисковой бумаги увеличивает как риск, так и доход.

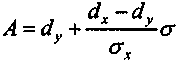

до 0 (рис. 4.7). И наоборот, рост доли рисковой бумаги увеличивает как риск, так и доход.Последнее утверждение для портфеля, состоящего из двух видов бумаг, иллюстрируется уравнением (4.10):

A = dy + (dx - dy)ax. (4.10)

Рис. 4.7

В свою очередь, на основе (4.9) находим

.

.В итоге получим интересное соотношение

. (4.11)

. (4.11)Дробь в приведенном выражении иногда называют рыночной ценой риска. Если эта величина равна, скажем, 0,5, то при росте квадратического отклонения на 1% доход увеличится на 0,5%.