Анализ эффективности кредитных операций и формирования кредитной политики коммерческого банка

| Вид материала | Реферат |

Содержание2 Анализ эффективности кредитных операций банка ххх |

- Костяшкина О. Г. Кредитная политика коммерческого банка, 1542.05kb.

- Кб экспобанк введение глава роль кредитной политики в деятельности коммерческого банка, 9.64kb.

- Теоретические аспекты формирования депозитной политики коммерческого банка, 379.38kb.

- Задачи и методы финансового анализа ресурсов коммерческого банка 21 Глава Оценка эффективности, 630.42kb.

- Для приобретения полной версии работы щелкните, 22.04kb.

- План вступление 3 Глава Теоретические аспекты формирования инвестиционной политики, 867.68kb.

- Н. В. Колоскова баланс коммерческого банка: его сущность, значение, методы анализа, 1252.31kb.

- Бизнес-план коммерческого банка «Лекс-Банк» (открытое акционерное общество), 3578.74kb.

- Утверждено Советом Факультета Председатель /Бутуханов А. В./ «13» сентября 2010, 660.66kb.

- О. Ю. Якубовская 2011 г. Дисциплина: Экономический анализ Специальность: 080108 Банковское, 30.73kb.

Одним из важнейших инструментов предотвращение рисков является кредитная политика банка. Кредитная политика представляет собой комплекс мероприятий банка по повышению доходности кредитных организаций и снижению кредитного риска. Кредитная политика является фундаментом надежности и прибыльности кредитного портфеля, поэтому также влияет на стабильность банка. Эффективность проведения кредитной политики определяется правильным выбором параметров кредитного отношения, среди которых важнейшими являются: величина ссудного процента; условия доступности займа для отечественных хозяйственных субъектов; уровень кредитного риска; срок предоставления займа и т.п.

Кредитная деятельность коммерческих банков Украины регулируется рядом законодательных актов, поэтому принципиальных различий в работах украинских экономистов по данной теме нет.

Кредитный риск для банков и других кредитных учреждений является основным из всех существующих рисков. В наиболее общем виде кредитный риск можно определить как риск потери активов в результате невыполнения заемщиком взятых на себя договорных обязательств. Поэтому снижение кредитного риска является одной из важнейших задач управления кредитным портфелем банка.

Кредитная деятельность требует от банков оценки кредитоспособности заемщиков. Эта оценка не всегда делается правильно, а степень кредитоспособности заемщика может изменяться со временем благодаря ряду факторов. Поэтому одним из основных рисков в банковской сфере является риск неспособности контрагента исполнить договорное обязательство. Обеспечение возвратности кредита состоит в проведении комплекса операций, в ходе которых формируются и поддерживаются потенциальные и реальные денежные потоки, перемещающие кредитные ресурсы от заемщиков к кредиторам. Для гарантии возврата кредита используют разные виды обеспечения этого возврата. Основными видами обеспечения кредита являются поручительство, гарантия, залог, страхование ответственности заемщика за непогашение кредита.

Обеспечение эффективности и надежности осуществления кредитных операций требует от коммерческого банка организации постоянного мониторинга всех стадий реализации кредитного процесса.

Банковский контроль и управления кредитным процессом - необходимая предпосылка оптимизации системы организации кредитования в коммерческих банках. Так же для дальнейшего активного развития кредитного рынка на Украине необходимо использовать зарубежный опыт коммерческих банков в данной сфере деятельности.

2 АНАЛИЗ ЭФФЕКТИВНОСТИ КРЕДИТНЫХ ОПЕРАЦИЙ БАНКА ХХХ

И ЕГО КРЕДИТНОЙ ПОЛИТИКИ

2.1 Значение анализа банковской деятельности, цель, задачи и схема анализа

эффективности кредитных операций коммерческого банка и оценка его кредитной

политики

Когда изменилась экономическая ситуация в Украине, и в первую очередь условия функционирования коммерческих банков, достижение их целей становится возможным в основном за счет изменения качества управления. А поскольку финансовая деятельность является специализацией банков, роль финансового анализа в управлении ими трудно переоценить. Однако теоретические вопросы финансового анализа вообще и в банках в частности остаются до настоящего времени недостаточно разработанными.

Финансовый анализ в коммерческом банке как система оценки экономической эффективности деятельности и метод оценки качества управления им реализуется в работе в основном двух взаимоувязанных направлениях: анализе финансовых результатов и анализе финансового состояния банка.

Под финансовым анализом в западных странах подразумевают либо изучение и оценку финансовых рынков, финансовых инструментов, бирж, отдельных инвестиционных институтов, финансовой деятельности фирм или их совокупности, либо содержание его сужают до техники финансовых расчетов и оценки финансовых отчетов [16, C.9-10].

В современном коммерческом банке финансовый анализ представляет собой не просто элемент финансового управления, а его основу, поскольку финансовая деятельность, как известно, является преобладающей в банке. Управление немыслимо без анализа - будь то традиционное осуществление кредитных операций, проведение платежей и расчетов, хранение денег или относительно новые виды деятельности (страхование, лизинг, брокерские услуги и др.). При этом если различные законодательные ограничения, ограждающие банковское дело от чрезмерных рисков, разрушительной конкуренции, лавинообразных банкротств являются факторами внешнего регулирования банковской деятельности, то с помощью таких функций управления, как анализ, аудит и контроль, осуществляется определенное внутреннее ее регулирование.

Роль финансового анализа в управлении деятельностью коммерческих банков, повышении надежности и качества управления является не только ответственной, но и определяющей жизнеспособность, как отдельных коммерческих банков, так и банковской системы страны в целом.

вырезано

Характерной особенностью баланса любого коммерческого банка является относительно небольшой удельный вес собственных средств и преимущество привлеченных ресурсов (пассивов баланса). Законодательством и нормативными документами предполагается определенное соотношение собственных и привлеченных ресурсов, поэтому коммерческие банки, как правило, поддерживают собственные средства на минимально допустимому уровне. При этом основным источником покрытия активных операций являются краткосрочные ресурсы.

Так же можно судить о положительном динамики кредитной деятельности банка, исходя из горизонтального анализа, можно сделать вывод о систематическом увеличение объемов кредитования и суммы привлеченных ресурсов. Однако наблюдается и уменьшение, например валютных операций за период почти вдвое. Следовательно, одном из приоритетных направления развития банка ХХХ являются кредитные операции.

Балансы коммерческих банков используются для анализа и управление деятельностью банковскими учреждениями, определения показателей их ликвидности, управления банковскими ресурсами, анализа банковской прибыли. В рыночных условиях баланс коммерческого банка является средством не только бухгалтерской отчетности, но и коммерческой информации банковского менеджмента, даже своеобразной рекламой для потенциальных клиентов, которые стремятся на профессиональном уровне разобраться в деятельности банка.

На следующем этапе анализа эффективности кредитных операций необходимо провести структурно-динамический анализ кредитного портфеля банка.

2.3 Структурно - динамический анализ кредитного портфеля Банка ХХХ

Осуществления эффективной кредитной деятельности коммерческих банков определенной мерой зависит от способности экономического анализа оценить эту деятельность во всей ее полноте и разнообразии.

Общий анализ кредитного портфеля базируется на общепринятой классификации вложений и использовании вертикального и горизонтального типов анализа.

вырезано

Таблица 2.7- Расчет прибыльности кредитного портфеля Банка ХХХ с учетом комиссий (тыс. грн)

| показатель | 1полуг2002 | 2полуг2002 | 3полуг2003 | абсизм1 | абсизм2 | Т1 | Т2 | Тб |

| средства выданные в кредит | 4003142,31 | 4811654 | 6358386 | 808511,49 | 1546732 | 120,20% | 132,15% | 158,83% |

| доходы | 472771,11 | 569699,8 | 757527,3 | 96928,70 | 187827,5 | 120,50% | 132,97% | 160,23% |

| затраты | 232225,17 | 278013,9 | 369431,7 | 45788,73 | 91417,8 | 119,72% | 132,88% | 159,08% |

| доходы на сумму средств выданных в кредит | 0,1181 | 0,1184 | 0,1191 | 0,0003 | 0,0007 | 100,25% | 100,62% | 100,88% |

| затраты на сумму средств выданных в кредит | 0,0580 | 0,0578 | 0,0581 | -0,0002 | 0,0003 | 99,60% | 100,56% | 100,16% |

| прибыльность кредитного портфеля | 0,0601 | 0,0606 | 0,0610 | 0,0005 | 0,0004 | 100,88% | 100,69% | 101,58% |

В данном случае прибыльность кредитного портфеля составила около 6%, что считается нормальным для банка в соответствие с мировыми стандартами. Следовательно, банк, понижая процентные ставки по кредитам, стремиться привлечь новых заемщиков, но при этом за счет комиссионных доходов удерживает прибыльность кредитного портфеля на должном уровне.

В заключение целесообразно провести анализ особенностей кредитной политики банка.

- Анализ особенностей кредитной политики Банка ХХХ

Кредитная политика представляет собой комплекс мероприятий банка по повышению доходности кредитных организаций и снижению кредитного риска.

Кредитная политика является фундаментом надежности и прибыльности кредитного портфеля, поэтому также влияет на стабильность банка. Интересы стабильности банка должны определять содержание и структуру кредитной политики.

Вообще кредитная политика может отображать такие ключевые моменты: организация кредитной деятельности; управления кредитным портфелем; контроль за кредитным процессом; лимиты по отдельным направлениям кредитования; механизм сопровождения кредитных соглашений (кредитный мониторинг); формирования резервов под возможные потери за предоставленными кредитами.

В кредитной политике анализируемого банка определена следующая кредитная стратегия на 2002-2003год : При кредитовании из собственных ресурсов, Банк придерживается мнения, что депозиты являются основным источником средств только для краткосрочных кредитных продуктов, которые предоставляются таким образом, чтобы Банк мог выполнить свои обязательства в случае непредвиденного изъятия вкладов. Средне- и долгосрочное финансирование должно производиться в основном за счет вложения собственного капитала и/или ресурсов МФИ. По мере стабилизации делового климата в Украине и снижения процентных ставок, Банк будет постепенно переходить к долгосрочному кредитованию из собственных ресурсов. Для удовлетворения потребностей клиентов в долгосрочном финансировании, Банк поддерживает в меню кредитных продуктов средне- и долгосрочные кредитные линии от международных финансовых институтов и зарубежных банков, в которых риск непредвиденного изъятия депозитов не существует.

Приоритетными кредитными продуктами являются: овердрафт; краткосрочное кредитование; микрокредитование малого и среднего бизнеса; экспортное финансирование; безресурсные активные операции; проектное финансирование средствами, выделяемыми Международными Финансовыми Институтами; целевое финансирование производственных программ корпоративных клиентов.

В зависимости от целей использования кредита и формы его погашения БанкХХХ предоставляет следующие виды кредитных продуктов: овердрафт; кредитная линия; срочный кредит; авальный кредит;факторинг; форфейтинг; лизинговый кредит; инвестиционный кредит; кредит на финансирование импорта товаров для переработки; кредит на финансирование экспортных контрактов; льготный кредит; субсидированный кредит; ломбардный кредит; индексированный кредит; технический кредит; ипотечный кредит.

Для анализа особенностей кредитной политики банка целесообразно проанализировать структуру и динамику кредитного портфеля по с видам кредита и по отраслям, в которые были выданы кредиты, по срокам предоставления кредиты делятся на краткосрочные (до 1 года) и долгосрочные (больше 1 года). Целью такой группировки является оценка кредитной политики банка. Если в его портфеле преобладают краткосрочные кредиты, это свидетельствует про то, что банк решает текущие проблемы, не отваживаясь вкладывать кредитные средства в более рискованные долгосрочные проекты. В условиях нестабильной экономики такая кредитная политика может признаваться целесообразной, но ее следствия отрицательно влияют на общее развитие областей национальной экономики и приводят к снижению конкурентоспособности продукции отечественного производства на мировом рынке.

Данные по структурному анализу кредитного портфеля банка ХХХ в зависимости от сроков представлен в таблице 2.8 и 2.9, рис. 2.3.

Таблица 2.8-Горизонтальный анализ кредитного портфеля в зависимости от сроков (тыс. грн)

| показатель | 1полуг 2002г. | 2полуг 2002г. | 1полуг 2003г. | абсол отк 1 | абс отк2 | Т1ц | Т2ц | Тб |

| кредиты, выданные клиентам | 4003142,31 | 4811653,8 | 6358385,9 | 808511,49 | 1546732,1 | 120,20% | 132,15% | 158,83% |

| долгосрочные | 1240974,116 | 1635962,292 | 2754262,02 | 394988,1759 | 1118299,728 | 131,83% | 168,36% | 221,94% |

| краткосрочные | 2762168,19 | 3175691,508 | 3604123,88 | 413523,3141 | 428432,3717 | 114,97% | 113,49% | 130,48% |

Таблица 2.9- Вертикальный анализ кредитного портфеля в зависимости от сроков (тыс. грн)

| показатель | 1полуг2002 | удел вес | 2полуг2002 | удел вес | 1полуг2003 | Удел вес |

| кредиты, выданные клиентам | 4003142,31 | 100% | 4811653,8 | 100% | 6358385,9 | 100% |

| долгосрочные | 1240974,116 | 31% | 1635962,292 | 34% | 2754262,02 | 43% |

| краткосрочные | 2762168,19 | 69% | 3175691,508 | 66% | 3604123,88 | 57% |

Рисунок 2.3 – Структура кредитного портфеля в зависимости от сроков (тыс. грн)

Из приведенных выше таблиц видно, что хотя в кредитном портфеле и преобладают краткосрочные кредиты ( 69%- 57%), но тем не менее удельный вес долгосрочных кредитов (31%- 43%) на протяжение всего периода рос и в целом прирос долгосрочных кредитов составил 121.94%, а краткосрочных 30,48%. Данная ситуация характерна в целом для банковской системы Украины и это объясняется тем, что на сегодняшний день вложения кредитных средств в долгосрочные проекты для банка являются приоритетными направлениями развития кредитной деятельности.

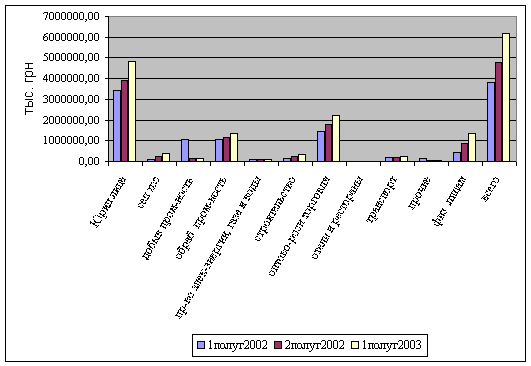

Анализ структуры и динамики кредитного портфеля банка ХХХ по отраслям экономики представлен в таблице 2.10 и 2.11, рис. 2.4.

Таблица 2.10- Горизонтальный анализ кредитного портфеля по отраслям экономики (тыс. грн)

| вид экономической деятельности | 1полуг 2002г. | 2полуг 2002г. | 1полуг 2003г. | абс изм1 | абс изм2 | Т1 | Т2 | Тб |

| Юридические лица | 3412338,39 | 3905908,28 | 4835263,92 | 493569,89 | 929355,64 | 114,46% | 123,79% | 141,70% |

| сельское хозяйство | 115045,06 | 263092,32 | 365925,93 | 148047,26 | 102833,61 | 228,69% | 139,09% | 318,07% |

| добывающая промышленность | 1085258,38 | 129154,41 | 136446,96 | -956103,97 | 7292,55 | 11,90% | 105,65% | 12,57% |

| обрабатывающая промышленность | 1085258,38 | 1143255,72 | 1358267,44 | 57997,34 | 215011,72 | 105,34% | 118,81% | 125,16% |

| производство электроэнергии, газа и воды | 111210,22 | 95669,93 | 105436,29 | -15540,29 | 9766,36 | 86,03% | 110,21% | 94,81% |

| строительство | 157228,25 | 229607,84 | 316308,86 | 72379,59 | 86701,02 | 146,03% | 137,76% | 201,18% |

| оптово-розничная торговля | 1438063,23 | 1808161,77 | 2238970,52 | 370098,54 | 430808,75 | 125,74% | 123,83% | 155,69% |

| отели и рестораны | 7669,67 | 9088,64 | 12404,27 | 1418,97 | 3315,63 | 118,50% | 136,48% | 161,73% |

| транспорт | 172567,59 | 205690,36 | 223276,84 | 33122,77 | 17586,48 | 119,19% | 108,55% | 129,39% |

| прочие | 125782,6 | 31092,73 | 63013,69 | -94689,87 | 31920,96 | 24,72% | 202,66% | 50,10% |

| физическим лицам | 422496,89 | 877588,46 | 1366870,50 | 455091,57 | 489282,04 | 207,71% | 155,75% | 323,52% |

| всего | 3834835,28 | 4783496,74 | 6202134,42 | 948661,46 | 1418637,68 | 124,74% | 129,66% | 161,73% |

Таблица 2.11- Вертикальный анализ кредитного портфеля по отраслям экономики (тыс.грн.)

| вид экономической деятельности | 1полуг2002 | удел вес | 2полуг2002 | удел вес | 1полуг2003 | удел вес |

| Юридические лица | 3412338,39 | 88,98% | 3905908,28 | 81,65% | 4835263,92 | 77,96% |

| сельское хозяйство | 199411,43 | 5,20% | 263092,32 | 5,50% | 365925,93 | 5,90% |

| добывающая промышленность | 115045,06 | 3,00% | 129154,41 | 2,70% | 136446,96 | 2,20% |

| обрабатывающая промышленность | 1085258,38 | 28,30% | 1143255,72 | 23,90% | 1358267,44 | 21,90% |

| производство электроэнергии, газа и воды | 111210,22 | 2,90% | 95669,93 | 2,00% | 105436,29 | 1,70% |

| строительство | 157228,25 | 4,10% | 229607,84 | 4,80% | 316308,86 | 5,10% |

| оптово-розничная торговля | 1438063,23 | 37,50% | 1808161,77 | 37,80% | 2238970,52 | 36,10% |

| отели и рестораны | 7669,67 | 0,20% | 9088,64 | 0,19% | 12404,27 | 0,20% |

| Транспорт | 172567,59 | 4,50% | 205690,36 | 4% | 223276,84 | 3,60% |

| Прочие | 125782,60 | 3,28% | 31092,73 | 0,65% | 63013,69 | 1,02% |

| физическим лицам | 422496,89 | 11,02% | 877588,46 | 18,35% | 1366870,50 | 22,04% |

| Всего | 3834835,28 | 100,00% | 4783496,74 | 100,00% | 6202134,42 | 100,00% |

Рисунок 2.4 - Кредитного портфеля БанкаХХХ по отраслям экономики (тыс. грн.)

Из таблиц видно, что в кредитном портфеле преобладает кредиты в обрабатывающую промышленность и в оптово- розничную торговлю, однако наблюдается тенденция к увеличению удельного роста кредитов в такие отрасли экономики, как сельское хозяйство и строительство, темп прироста которых за период соответственно составил 218, 07% и 101,18%, но в действительности объем данных кредитов еще очень маленький.

Анализ кредитного портфеля банка ХХХ по видам кредитов представлен в таблице 2.12 и 2.13

Таблица 2.12- Горизонтальный анализ кредитного портфеля по видам кредитов (тыс. грн)

| вид кредита | 1полуг2002 | 2полуг2002 | 1полуг2003 | абс изм1 | абс изм2 | Тц1 | Тц2 | Тб |

| всего | 34913 | 42035 | 62764 | 7122 | 20729 | 120,40% | 149,31% | 179,77% |

| овердрафт | 1288,29 | 1584,72 | 2385,03 | 296,43 | 800,31 | 123,01% | 150,50% | 185,13% |

| по операциям РЕПО | 59,35 | 71,46 | 100,42 | 12,11 | 28,96 | 120,40% | 140,53% | 169,20% |

| по векселям | 1124,2 | 1210,61 | 1644,42 | 86,41 | 433,81 | 107,69% | 135,83% | 146,27% |

| по факторинговым операциям | 34,91 | 29,42 | 18,83 | -5,49 | -10,59 | 84,27% | 64,00% | 53,94% |

| по внутреним торговм операциям | 3850,9 | 4153,06 | 5837,05 | 302,16 | 1683,99 | 107,85% | 140,55% | 151,58% |

| по экспортно-импортным операциям | 6507,78 | 6565,87 | 8843,45 | 58,09 | 2277,58 | 100,89% | 134,69% | 135,89% |

Продолжение таблицы 2.12

| вид кредита | 1полуг2002 | 2полуг2002 | 1полуг2003 | абс изм1 | абс изм2 | Тц1 | Тц2 | Тб |

| др кредиты в текущую деятельность | 19324,35 | 25015,03 | 38562,2 | 5690,68 | 13547,2 | 129,45% | 154,16% | 199,55% |

| кредиты в инвестиционную деятельность | 2723,21 | 3404,84 | 5372,6 | 681,63 | 1967,76 | 125,03% | 157,79% | 197,29% |

| в том числе финансовый лизинг | 66,33 | 71,46 | 100,42 | 5,13 | 28,96 | 107,73% | 140,53% | 151,39% |

Таблица 2.13- Вертикальный анализ кредитного портфеля по видам кредитов (тыс. грн)

| вид кредита | 1полуг2002 | удел все | 2полуг2002 | удел вес | 1полуг2003 | удел вес |

| всего | 34913 | 100,00% | 42035 | 100,00% | 62764 | 100,00% |

| овердрафт | 1288,29 | 3,69% | 1584,72 | 3,77% | 2385,03 | 3,80% |

| по операциям РЕПО | 59,35 | 0,17% | 71,46 | 0,17% | 100,42 | 0,16% |

| по векселям | 1124,20 | 3,22% | 1210,61 | 2,88% | 1644,42 | 2,62% |

| по факторинговым операциям | 34,91 | 0,10% | 29,42 | 0,07% | 18,83 | 0,03% |

| по внутренним торговым операциям | 3850,90 | 11,03% | 4153,06 | 9,88% | 5837,05 | 9,30% |

| по экспортно-импортным операциям | 6507,78 | 18,64% | 6565,87 | 15,62% | 8843,45 | 14,09% |

| др кредиты в текущую деятельность | 19324,35 | 55,35% | 25015,03 | 59,51% | 38562,20 | 61,44% |

| кредиты в инвестиционную деятельность | 2723,21 | 7,80% | 3404,84 | 8,10% | 5372,60 | 8,56% |

| в том числе финансовый лизинг | 66,33 | 0,19% | 71,46 | 0,17% | 100,42 | 0,16% |

Из приведенных данных видно, что тенденцию к росту удельного веса имеют такие виды кредита, как овердрафт и кредиты в инвестиционную деятельность, в том числе финансовый лизинг и хотя у них и низкий удельный вес в кредитном портфеле, тем не менее, для банка эти два вида кредитов относятся к приоритетным.

Из проведенного анализа можно сделать вывод, что банк поддерживает диверсификацию кредитного портфеля:

- приоритетные отрасли для коммерческого кредитования: торговля, сельхозпроизводители, перерабатывающая промышленность, строительство, транспорт, связь, туризм, услуги;

- при кредитовании Банк отдает предпочтение предприятиям с хорошими финансовыми показателями и кредитной историей;

- приоритетные валюты кредитования: доллары США, евро, гривна;

- приоритетные суммы кредитования корпоративных клиентов - эквивалент до $ 125 тыс.;

- максимально приемлемый риск при кредитовании корпоративных клиентов в основном - эквивалент до $ 2,0 млн.

При анализе эффективности кредитных операций, что бы получить более полную и достоверную информацию о сложившейся ситуации в банке, необходимо провести структурный анализ консолидированного баланса. Около 80% общего объема актива занимают межбанковские кредиты, кредиты юридическим лицам и кредиты физическим лицам, причем удельный вес кредитов выданных физическим лицам из периода в период увеличивается на несколько процентов, так как данный банк уделяет особое внимание данному виду кредитования.

Общий анализ кредитного портфеля базируется на общепринятой классификации вложений и использовании вертикального и горизонтального типов анализа. Удельный вес просроченных и сомнительных к возврату кредитов не превышает допустимых норм и на протяжение всего периода снижался, а темп прироста за весь период соответственно составил 27,7% и 24%. Следовательно, диверсификация кредитов производится в соответствие с существующими тенденциями в экономике, а положение кредитного портфеля в целом можно оценить, как хорошее.