Information system

| Вид материала | Бюллетень |

- Information system, 1215.74kb.

- Information system, 5553.45kb.

- Information system, 2103.31kb.

- Information system, 3236.7kb.

- Information system, 2251.2kb.

- Information system, 3620.18kb.

- Information system, 1012.47kb.

- Information system, 903.92kb.

- Information system, 3989.94kb.

- Information system, 3357.03kb.

информационная услуга

ТЕМАТИЧЕСКИЕ НОВОСТИ

Информационная система / Information system

Разработано информационной системой "INFOLine"

Подготавливается на основе мониторинга более 500 СМИ, тысяч компаний и всех федеральных и региональных властей

Материалы классифицируются по более 100 тематическим направлениям

Оказывается индивидуально для каждого клиента

Информационная услуга

«Тематические новости»

Бюллетень - Демонстрационный выпуск

без учета индивидуальных пожеланий Заказчика

содержит данные

за период с 17 ноября 2009 по 25 ноября 2009

Тема: "Рынок отделочных материалов РФ"

-

199106,РФ , Санкт-Петербург, 20-линия ВО, д.5/7

: (812) 322-6848, (495) 772-7640

: mail@advis.ru, mail@infoline.spb.ru : .ru

Содержание выпуска

Общие новости

Росстат подвел итоги промышленного производства за октябрь 2009 года.

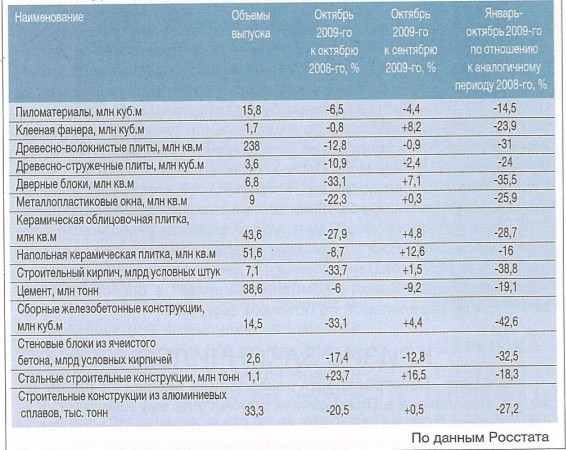

В строительном секторе падение чуть замедлилось, хотя по сравнению с прошлым годом — провал большой.С сентября объемы выпуска некоторых стройматериалов даже подросли, в том числе облицовочных и стеновых изделий. Но эти подвижки воодушевят разве что больших оптимистов. Если сравнивать с октябрем 2008-го, то сокращение производства наблюдается по всей товарной линейке.

Положительная динамика — только в производстве стальных конструкций, что можно объяснить, в частности, оживлением спроса на мировом рынке стали. По итогам 10 месяцев 2009-го заметнее всего снизилось производство ЖБИ и кирпича.

Лучше всего, по мнению федеральных статистов, обстоят дела с производством пиломатериалов, выпуск которых упал на скромные 14,5%. Впрочем, к увеличению спроса на внутреннем рынке это не имеет отношения. Многие деревообрабатывающие комбинаты отправляют на экспорт более 70% продукции.

(Недвижимость и строительство Петербурга 23.11.09)

Производство стройматериалов в Беларуси за 10 месяцев снизилось на 4,2%.

Объем производства в промышленности строительных материалов Беларуси в январе- октябре 2009 года снизился на 4,2% по сравнению с аналогичным периодом 2008 года и составил 4229,4 млрд. рублей, сообщает Белстат.

Производство в цементной промышленности увеличилось за 10 месяцев на 3,4% и составило 922,4 млрд. рублей, сборных железобетонных и бетонных конструкций и изделий - на 1,9% до 1185,9 млрд. рублей. В промышленности стеновых материалов производство снизилось на 13,1% до 532,5 млрд. рублей.

Складские запасы в отрасли на 1 ноября 2009 года составили 54,3% к среднемесячному объему производства (в стоимостном выражении 229,3 млрд. рублей) против 48,3% на 1 ноября 2008 года.

В цементной промышленности соотношение запасов готовой продукции и среднемесячного объема производства составило 13,8%, в промышленности сборных железобетонных и бетонных конструкций и изделий – 48%, в промышленности стеновых материалов – 87,6%.

За десять месяцев произведено 3685,4 тыс. тонн цемента (на 2,8% больше чем в январе-октябре 2008 года), 164,4 млн. условных плиток шифера (на 5,4% меньше), 3151,4 млн. штук условного кирпича стеновых материалов (на 14,2% меньше), 10860,9 тыс. кв. метров керамической плитки для внутренней облицовки стен (на 14,9% меньше), 6636,2 тыс. кв. метров керамической плитки для полов (на 3,5% меньше), 1161 тыс. кв. метров строительного стекла (на 2,7% меньше), 376,6 тыс. кв. метров стеклопакетов (на 30,4% меньше).

Рентабельность реализованной продукции, работ, услуг в промышленность стройматериалов за январь-сентябрь 2009 года составила 10,2% (против 20% за январь- сентябрь 2008 года), рентабельность продаж – 7,7% (против 13,9%). Чистая прибыль предприятий отрасли упала 44% и составила 195,8 млрд. рублей. (Белорусское Телеграфное Агентство (БЕЛТА) 19.11.09)

100 крупнейших должников. "Финанс". №42 2009

Опираясь на кредитное плечо, можно серьезно ускорить развитие бизнеса. Главное – не переусердствовать и обращать внимание не только на соотношение долга к EBITDA.

Зачем нужен рейтинг крупнейших должников? Ведь существует логичная зависимость: чем масштабнее бизнес, тем больше заимствований он может себе позволить. Значит, топ-100 должников во многом перекликается со списком 500 крупнейших компаний. И действительно, на первом месте все тот же "Газпром": лидер российской экономики должен больше, чем следующие три компании вместе взятые. № 2 "Роснефть" тоже не выбивается из общей зависимости. Зато дальше логика рассуждений скептиков ломается окончательно и бесповоротно. Во-первых, третьим номером идет "Русал", занимающий лишь 12-ю строчку в рейтинге крупнейших компаний. Его выручка почти в 10 раз меньше "газпромовской" – но долг отличается лишь в три раза. Во-вторых, только 54 крупнейших должника входят в топ-100 "Финанс.-500". Наконец, в этом списке оказалось пять компаний, чья выручка в 2008 году была меньше проходных 9,9 млрд рублей. Яркий пример – Амурский судостроительный завод, фактически простаивающий последние годы. Зато долг на 30 июня составлял 15,5 млрд рублей.

Шутки эффективности. При взгляде на таблицу в глаза сразу бросается обилие государственных компаний верхней части списка. Шутка ли: две позиции в первой тройке, пять – в десятке, семь – в двадцатке. Кто виноват? Разумеется, владелец контрольного пакета акций. Государство привыкло использовать бизнес для решения своих задач. Для принадлежащих ему компаний это утверждение справедливо вдвойне. Долг "Газпрома" был бы на треть меньше без приобретения "Сибнефти". "Роснефть" стала должником № 2 из-за скупки активов опального "Юкоса". Впрочем, сделки были взаимовыгодными: в бюджет поступили дополнительные налоги, а компания Сергея Богданчикова выросла в разы, заплатив за это минимальную цену. "Транснефть" занимается развитием важнейшей, с точки зрения пополнения бюджета, трубопроводной системы, причем в последнее время ресурсы оттягивает проект "Восточная Сибирь – Тихий океан" общей стоимостью в 491 млрд рублей. Но является ли относительно высокая долговая нагрузка проблемой для государственного бизнеса? Ответ очевиден. Попробуйте представить, в каких условиях вероятно банкротство "Газпрома" или "Роснефти".

Государственные компании отличает низкая эффективность, но в том числе она позволила им оставить долговую нагрузку на приемлемом уровне. Зато высокие показатели рентабельности сыграли злую шутку с бизнесами, принадлежащими частным владельцам. В условиях обвального падения цен на все виды сырья прошлой осенью "Русалу" не помогла даже наименьшая в мире себестоимость производства алюминия (неважно, что она достигается за счет использования дешевой рабочей силы и электроэнергии, а также толлинговых схем). Компания полгода стояла на грани банкротства. АФК "Система" тоже только внешне легко пережила тяжелые времена. Как выразился год спустя главный финансист корпорации Алексей Буянов, "комфорта не было": ему нужно было что-то делать с $3 млрд краткосрочного долга в условиях закрытых рынков капитала.

Методика. Крупнейшие должники ранжируются по показателю общего долга на 30 июня 2009 года. Он рассчитывался как сумма долгосрочных и краткосрочных кредитов и займов. При этом использовались данные из полугодовых отчетностей по РСБУ и МСФО, оценки экспертов рынка, собственные оценки "Ф.", а также цифры, озвучивавшиеся руководством компаний публично. При подготовке рейтинга приоритет отдавался финансовым данным, подготовленным в соответствии с МСФО или US GAAP. Финансовые организации в списке крупнейших должников не участвуют. В случае, если компания входит в холдинг, использовались консолидированные данные по группе. В частности, по этой причине в рейтинг не попали МТС (контрольный пакет принадлежит АФК "Система"), дочки "Связьинвеста" и ряд других структур. В показатель "Денежные средства" также включены краткосрочные финансовые вложения. Для расчета выручек использовались средние курсы рубля к доллару за 2008 год в 24,63, за 2007 год – 25,55, за январь-июнь 2009 года – 33,27, за январь–июнь 2008 года – 23,46. Общий и краткосрочный долг, а также денежные средства и краткосрочные финансовые вложения переведены по курсу 30 июня 2009 года – 31,29 и 31 декабря 2008 года – 29,38.

Для ознакомления с таблицами (архив zip) нажмите ссылка скрыта (Финанс 20.11.09)

Надломленный год. "Эксперт Северо-Запад". №44 2009

Д

ля российского бизнеса 2008 год стал переломным. Эпоху высоких цен на сырье и динамичный рост практически во всех отраслях экономики сменил кризис. Последние месяцы прошлого года компании спешно перестраивали бизнес, приспосабливаясь к новым условиям

ля российского бизнеса 2008 год стал переломным. Эпоху высоких цен на сырье и динамичный рост практически во всех отраслях экономики сменил кризис. Последние месяцы прошлого года компании спешно перестраивали бизнес, приспосабливаясь к новым условиямТенденции, заложенные несколько лет назад, продолжились в 2008 году, три квартала которого пришлись на пик тучных времен, а четвертый – на кризис. Выручка предприятий по сравнению с данными рейтинга-250, составленного по итогам 2007 года, выросла на 30%. Впервые суммарный оборот топ-250 превысил 3 трлн рублей. При этом в прошлом году отмечалась тенденция к увеличению доли несырьевых отраслей, таких как транспорт (причем не только трубопроводный), строительство, машиностроение, торговля. Изменение общемировой конъюнктуры (сокращение спроса, резкое падение цен, нехватка ликвидности) не кардинально, но успело отразиться на годовых показателях компаний. Однако самое главное, что кризис застал многие предприятия на стадии реализации инвестпроектов (ЛПК, энергетику, транспорт), большая часть которых, к сожалению, отложена.

Кроме того, многим отраслям вряд ли удастся повторить результаты по итогам нынешнего года. Отрасли, вошедшие в число лидеров по итогам 2008?го, – оптовая торговля, строительство и транспорт таковыми точно не станут.

Машины наступают и побеждают

В 2008 году суммарная выручка 250 крупнейших компаний выросла по сравнению с 2007?м более чем на 700 млрд рублей. Расположение в рейтинге отраслей с наибольшим удельным весом практически не изменилось. По-прежнему основной вклад в суммарную выручку предприятий Северо-Запада вносит машиностроение, доля которого за год даже выросла на 1%.

Лидерами отрасли являются автосборочные заводы – всеволожский "Форд Мотор Компани" (2?е место в рейтинге) и калининградский "Автотор" (7?е). Первые три квартала прошлого года запомнились как время беспрецедентного роста автомобильного рынка. Однако в конце года автосборочные производства уже ощутили влияние кризиса. К примеру, у "Форда" с октября начали падать продажи, а в конце декабря конвейер завода впервые был остановлен, причем сразу почти на месяц. "Автотор" с 2005?го по 2007 год ежегодно удваивал объемы производства. А в 2008 году было собрано всего на 1 тыс. машин больше, чем в докризисном 2007?м.

Подъем авторынка и приход в регион новых производителей привели к тому, что в рейтинге появились новые компании. Это "Тойота Мотор Мануфэкчуринг Россия", запустившая собственное производство в конце 2007 года, и "Джи Эм Авто", открывшая завод в ноябре 2008?го. Но с осени прошлого года автосборочные производства переживают не лучшие времена: остановка конвейеров, сокращение рабочей недели, снижение объемов производства, спад продаж из-за недоступности кредитов. Поэтому стабилизация в этом секторе будет происходить параллельно с восстановлением покупательной способности населения и системы автокредитования.

Серьезный вклад в машиностроение вносит судостроение. В рейтинге сразу с 10?го места стартовала "Северная верфь", с 79?го – Выборгский судостроительный завод, а с 202?го – "Адмиралтейские верфи". Улучшил свои позиции (с 91?го на 59?е место) северодвинский "Севмаш", который с вхождением в Объединенную судостроительную корпорацию обрел мощного лоббиста по привлечению госзаказов. А вот Балтийский завод (БЗ) опустился со 129?го на 186?е место. До кризиса его перспективы оставались туманными. Владелец БЗ Объединенная промышленная корпорация (ОПК) всерьез подумывала о о переводе мощностей завода на территорию "Северной верфи". На его месте планировалось реализовать девелоперский проект. Сейчас о последнем предпочитают не упоминать, а БЗ по итогам ближайших лет имеет неплохие шансы на повышение места в рейтинге, в том числе благодаря заказам "Росатома", который уже перенес с "Севмаша" в Петербург контракт на строительство первой плавучей АЭС.

Улучшили свои позиции и предприятия, составляющие костяк петербургского энергомашиностроения. Так, "Силовые машины" увеличили выручку на 55% и поднялись с 31?го на 23?е место. Кировский завод, несмотря на рост выручки на 21%, место в рейтинге не изменил, задержавшись еще на год на 53?й позиции. В рейтинг попал "РЕП-холдинг" (180?е место), в состав которого входят Невский завод и завод "Электропульт", а также Ижорские заводы (139?е место). Зато завод "Арсенал", на котором в середине прошлого года разгорелся конфликт между двумя крупнейшими акционерами, просел со 166?го на 228?е место.

Металлический стержень экономики

За черной металлургией по-прежнему 2?е место, причем ее доля за год выросла с 12,4 до 12,8%. Основной вклад в отрасль вносит череповецкая "Северсталь", вновь занявшая первое место в рейтинге. Ее доля в общей выручке предприятий черной металлургии Северо-Запада превышает 60%. Если суммировать все предприятия группы "Северсталь", работающие в регионе (Ижорский трубный завод, "Карельский окатыш", "Северсталь-метиз", Оленегорский ГОК, Вторчермет, Севергал), то доля группы по отрасли в округе составляет почти 90%.

В среднем по отрасли рост выручки в 2008 году составил 15%. Этот показатель мог бы быть и значительно выше, но черная металлургия оказалась одной из первых отраслей, на которых отразился экономический кризис. Еще в июле прошлого года цены на металлопродукцию достигли максимума, а уже с сентября на мировых рынках началось их резкое снижение, которое в среднем составило 40?50%. Экспортные цены стремительно снижались, к примеру в ноябре стоимость черных металлов упала на 15,6% по отношению к октябрю. Резкое сокращение платежеспособного спроса на металлопродукцию произошло как на внутреннем, так и на внешних рынках.

Естественно, сокращение объемов производства произошло по всем видам продукции и у компании "Северсталь". В частности, в четвертом квартале она сократила производство стали на 48% по сравнению с третьим – до 3,14 млн тонн. Выпуск чугуна в критичные последние месяцы года по сравнению с третьим кварталом снизился на 49% (до 2,2 млн тонн), производство проката – на 41% (до 2,5 млн тонн). Тем не менее (за счет хорошей ситуации на рынке в первом полугодии) по итогам 2008 года компания произвела 19,2 млн тонн стали, что на 10% больше, чем в 2007?м.

Самолет или труба?

На 3?е место по вкладу в общую выручку, опередив розничную торговлю, вышел транспорт. Можно констатировать, что транспортный потенциал Северо-Запада стал использоваться более активно. Округ постепенно превращается в главные углеводородные ворота страны. В общем объеме транспортных предприятий 42% приходится на компании, эксплуатирующие трубопроводный транспорт, через который прокачиваются нефть, нефтепродукты и газ. При этом в предыдущем году доля трубопроводного транспорта, обслуживающего сырьевые отрасли, была значительно больше – 51%. Снижение доли трубопроводов объясняется исключительно ростом выручки предприятий, специализирующихся на других видах транспортировки.

В частности, в 2008 году в структуре транспортной отрасли Северо-Запада с 22 до 25% увеличилась доля авиации, что связано с ростом авиаперевозок в прошлом году. С 14 до 16,6% выросла доля морского транспорта. В разделе "Транспорт" появились и компании, ранее в рейтинг-250 не попадавшие. Это Варандейский терминал (221?е место, принадлежит группе "ЛУКОЙЛ"), который с июня 2008 года начал отгрузку нефти, Российские транспортные линии (233?е), начавшие перевалку автомобилей через порт Санкт-Петербург, Мурманский морской торговый порт (239?е) и судоходная компания "Орион" (194?е). Кроме того, в список попала пассажирская "дочка" Октябрьской железной дороги – Северо-Западная пригородная пассажирская компания (200?е место).

Скорее всего, по итогам 2009 года серьезного провала в отрасли не произойдет. Во-первых, несмотря на кризис, продолжили открываться терминалы, заложенные в благополучные времена. Кроме того, основной транспортный поток составляют углеводороды, экспорт которых в кризисное время не сократился. Снижение возможно по авиационному транспорту, где отмечается сокращение пассажиропотока, и по тем компаниям, которые работают с импортными грузами. Доля последних в общей выручке предприятий транспортной отрасли Северо-Запада по итогам 2008 года, кстати, не превысила 5%.

Лучше живется, лучше торгуется

По удельному весу среди отраслей 4?е место занимает оптовая торговля, причем основной вклад вносит торговля углеводородами и продуктами их переработки: нефтепродукты – 44%, еще 22,5% – газ. Прошлый год был благоприятен для торговли нефтепродуктами. Стоимость нефти до кризиса била все возможные ценовые уровни. И, как следствие, росли цены на нефтепродукты как в рознице, так и в опте, причем снижение мировых цен отразилось на розничных далеко не сразу. Дешевел бензин намного медленнее, чем дорожал, и выровнять эту диспропорцию удалось во многом благодаря пристальному вниманию государства – Федеральной антимонопольной службы.

Кроме того, в рамках программы по газификации регионов РФ активно участвующие в ней дочерние компании "Газпрома" – "Петербургрегионгаз", "Вологдарегионгаз", "Комирегионгаз" и "Новгородрегионгаз" в совокупности и обеспечили прирост оптовых продаж газа на Северо-Западе.

Зато крупнейшие компании розничной торговли, выбрав тактику экстенсивного развития, ориентированную на увеличение торговых точек за счет кредитных ресурсов, сразу ощутили падение выручки из-за снижения покупательной способности населения. В результате отрасль по совокупному объему выручки по итогам 2008 года спустилась с 3?й на 5?ю позицию, потеряв 0,5%.

Строить выгодно

Существенный рост произошел в строительстве. Если в предыдущем рейтинге по своему вкладу в общую выручку эта отрасль занимала 8?е место, то в нынешнем – уже 6?е. Столь высоких показателей строительным компаниям удалось достичь в основном за счет первого полугодия 2008 года, когда цены на недвижимость продолжали стремительно расти, а инвесторы и государство все больше средств вкладывали в реализацию инфраструктурных проектов (строительство и ремонт сетей, мостов, дорог). Показательна первая пятерка лидеров по объемам реализации компаний стройиндустрии: "Метрострой" (36?е место в рейтинге – плюс шесть позиций по сравнению с рейтингом, составленным по итогам 2007 года), "Ленгазспецстрой" (39?е место), "Севзапэлектросетьстрой" (50?е), "Мостостроительный отряд №19" (60?е), группа компаний "ЛенСпецСМУ" (62?е).

Еще одна особенность 2008 года – рейтинг пополнился большим количеством новых строительных компаний: из 34 компаний отрасли, попавших в топ-250, 23 оказались в нем впервые. Объясняется это не только тем, что строителям удалось "нарастить жирок" и расширить бизнес, но и низкой прозрачностью деятельности компаний этого сектора. По мере роста отрасли и конкуренции в ней предприятия стали более открытыми и заинтересованными в собственном продвижении.

С осени прошлого года началось обвальное снижение цен на недвижимость, а нехватка ликвидности вынудила участников рынка пересмотреть планы: большинство компаний предпочли завершить проекты, находящиеся в высокой стадии готовности, и заморозить те, реализация которых не начиналась. Поэтому очевидно, что последствия кризиса скажутся на отрасли достаточно серьезно и найдут свое отражение в следующем рейтинге.

Подрос вклад промышленности стройматериалов, между тем отрасль по-прежнему находится на 12?м месте и вряд ли в текущем году сможет серьезно улучшить свои позиции.

Нефтяной дисбаланс

С 5?го в 2007 году до 7?го в следующем снизилась доля нефтяной и нефтегазовой добывающей промышленности. Что вполне предсказуемо, поскольку выручка компаний Северо-Запада (а это пока в основном нефтедобывающие) напрямую зависит от стоимости "черного золота" на мировом рынке. Цены на нефть, превысившие летом 2008 года отметку 140 долларов за баррель, к концу года упали более чем в три раза. Но стоит отметить, что, несмотря на небывало высокие нефтяные цены в первом полугодии, добывающие компании были обременены серьезной налоговой нагрузкой – отчисления составляли около 80% с каждого заработанного ими доллара. Как следствие, нефтяники не имели возможности инвестировать не только в новые проекты, но даже в развитие разрабатываемых месторождений. Тогда же наметилась общероссийская тенденция падения объемов добычи. Российские власти решились на налоговые реформы, которые должны были вступить в силу с января 2009 года. Однако произошло это уже после того, как сырье и акции нефтяных компаний практически обесценились, а кредиты стали разорительными.

Хорошо, но можно лучше

Выросла доля химической промышленности. Химическая и нефтехимическая отрасль представлена в СЗФО в основном производителями минеральных удобрений. В 2008 году, когда отмечался ажиотажный спрос на их продукцию, стремительно росли и цены на нее. В целом 80?90% удобрений, производимых в России, экспортируется, что способствовало росту выручки компаний, особенно в первом квартале. В начале года дела шли настолько хорошо, что правительство страны было вынуждено в марте прошлого года ввести ставки вывозных таможенных пошлин от 5 до 8,5% на разные виды удобрений. Это скорее была защитная мера государства, направленная на то, чтобы производители минудобрений не забывали и про отечественных потребителей. Изменение ситуации в конце 2008 года (снижение спроса, цен и т.д.), конечно, негативно сказалось на предприятиях отрасли, но в целом по итогам года их выручка выросла более чем в два раза, а отрасль улучшила свою позицию в рейтинге, сместившись с 9?го места на 8?е по размерам суммарной выручки.

А вот доля энергетики, наоборот, падает, причем продолжается это уже третий год. Основной вклад в суммарную выручку этой отрасли вносят энергосбытовые компании, доходы которых зависят от темпов энергопотребления. Пик кризиса пришелся на четвертый квартал прошлого года, а основной доход энергокомпании как раз получают в последние месяцы года, когда начинается отопительный сезон и увеличивается потребление электроэнергии. В прошлом году рост отмечался только в Петербурге, в регионах же спрос на электроэнергию падал. В итоге отрасль по вкладу в суммарную выручку Северо-Запада скатилась с 7?го на 9?е место.

Доля лесной, деревообрабатывающей и целлюлозной промышленности в обороте предприятий Северо-Запада за 2008 год сократилась на 0,8% и составила 3,4%, несмотря на то что совокупная выручка компаний увеличилась на 11%.

На отрасль в целом повлияли общие тенденции. Напомним, что в 2007 году российское правительство разработало комплекс мер для стимулирования лесоперерабатывающей промышленности, одна из которых – поэтапное повышение пошлин. С 1 июля 2007 года экспортные пошлины на "кругляк" возросли с 6,5 до 20% таможенной стоимости, но не менее 10 евро за кубометр, и действовали до 2009 года. Одновременно были отменены пошлины на экспорт пиломатериалов и импорт уникального деревообрабатывающего оборудования. В связи с изменением государственной политики и увеличением пошлин экспортные поставки необработанного леса стали постепенно снижаться, а компании приступили к созданию новых мощностей для углубленной переработки древесины. Однако мировой кризис вмешался в эти планы и ожидаемого роста лесопереработки не произошло, поскольку участникам рынка пришлось приостановить ввод новых мощностей, а сокращение спроса на продукцию произошло как на внутреннем, так и на внешних рынках.

Производители пищевой продукции практически не изменили свою позицию в рейтинге, закрепившись на 11?м месте по суммарному объему выручки. Динамичное развитие отрасли, имевшее место в начале 2008 года, уже осенью было приостановлено. Одной из основных проблем пищепрома стали задержки платежей со стороны розничных сетей и дистрибуторов за поставленную продукцию. Цены резко взлетели, особенно на продукты первой необходимости. В результате антимонопольное ведомство было вынуждено начать ежемесячный мониторинг рынков социально значимой группы товаров – хлеба, молока, подсолнечного масла. Производители, в свою очередь, стали на ходу пересматривать свои товарные позиции, ориентируясь на изготовление более дешевых продуктов.

Для ознакомления с таблицами (архив zip) нажмите ссылка скрыта