Удк 330. 101. 541(075. 8) Ббк 65. 012. 2я73

| Вид материала | Документы |

- Практикум Новочеркасск юргту (нпи) 2010 удк 330 (075. 8) Ббк 65. 012. 1я73, 2097.42kb.

- Учебно-методическое пособие Нижний Новгород 2010 удк 338. 24(075. 8) Ббк 65. 290-2я73, 2121.39kb.

- Курс лекций Учебное пособие Волгоград 2009 удк 330. 01 Ббк 65. 012., 6756.22kb.

- Учебное пособие удк 159. 9(075) Печатается ббк 88. 2я73 по решению Ученого Совета, 5335.58kb.

- Павлик Христина Богданівна удк 330. 101. 541: 339. 132] (477) макроекономічний аналіз, 413.2kb.

- Учебное пособие уфа-2007 удк 330. 01 (075. 8) Ббк 65. 02., 836.31kb.

- Учебное пособие Уфа 2008 удк 531(075. 3) Ббк 22. 2я73, 3083.8kb.

- Удк 070(075. 8) Ббк 76. 01я73, 5789.66kb.

- Удк 339. 9(470)(075. 8) Ббк, 7329.81kb.

- Учебное пособие Павлодар удк 622 012 (07) ббк 30. 3я7, 2078.83kb.

Глава 7 ПРЕДЛОЖЕНИЕ ДЕНЕГ

Предложение денег (или денежная масса) — общий объем находящихся в обращении общепринятых платежных средств, широко принимаемых в качестве оплаты товаров и услуг и при погашении долгов.

В развитой рыночной экономике предложение денег в узком смысле слова представляет собой сумму наличных денег в обращении и вкладов до востребования:

MS = Cur + Dep,

где MS — находящаяся в обращении денежная масса (предложение денег в узком смысле слова);

Cur — количество наличных денег в обращении;

Dep — объем депозитов до востребования.

Следовательно, существуют два источника предложения денег:

1. Центральный банк, выпускающий наличные деньги.

2. Коммерческие банки, открывающие вклады до востребования, т.е. создающие кредитные деньги.

7.1. Предложение наличных денег центральным банком. Денежная база

Выполняя функции эмиссионного центра, центральный банк осуществляет эмиссию законных платежных средств (банкнот), которые на современном этапе представляют собой долговые обязательства центрального банка, не имеющие золотого обеспечения. Эти банкноты образуют денежную базу экономики.

Денежная база — общий запас наличных денег (банкнот и монет) в экономике. Также называется запасом денег повышенной мощности:

MB = Cur + Res,

где MB — денежная база;

Cur — сумма наличных денег в обращении;

Res — сумма резервов банковской системы.

Наличные деньги в обращения (Cur) — общая сумма наличных денег, которую население хранит вне банковской системы. Также называются кассовыми (или денежными) остатками.

Резервы (Res) — наличные деньги, хранящиеся внутри банковской системы.

7.2. Предложение кредитных денег коммерческими банками. Мультипликация вкладов

• Создание кредитных денег единичным банком

В способности создавать деньги заключается основное отличие коммерческих банков от других финансовых учреждений. Только коммерческие банки наделены правом иметь пассивы, являющиеся частью денежной массы в узком смысле слова (вклады до востребования, против которых можно выписывать чеки без ограничений).

Коммерческий банк преследует в своей деятельности две цели:

а) платежеспособность, т.е. способность оплачивать свои обязательства по первому требованию;

б) прибыльность.

Эти цели находятся в противоречии друг с другом.

- Для обеспечения максимальной платежеспособности коммерческий банк должен хранить в форме резервов все привлеченные на вклады средства. Такая политика называется полным резервированием вкладов.

Например, если банк привлек на вклады до востребования дополнительно 10 тыс. руб., то для обеспечения максимальной платежеспособности он должен все эти деньги хранить в наличной форме, т.е. в форме резервов (табл. 7.1).

Таблица 7.1. Изменения в балансе коммерческого банка с полным резервированием вкладов

| Актив, тыс. руб. | Пассив, тыс. руб. | ||

| Резервы | +10 | Вклады до востребования | +10 |

В результате проведения политики полного резервирования вкладов:

1) изменяется структура денежной базы: на 10 тыс. руб. меньше наличных денег в обращении и на 10 тыс. руб. больше резервов;

2) изменяется структура денежной массы в обращении: на 10 тыс. меньше наличных денег и на 10 тыс. больше кредитных денег (вкладов до востребования). При этом величина денежной массы не изменяется.

Таким образом, если коммерческий банк придерживается политики полного резервирования вкладов, то его деятельность изменяет только структуру предложения денег, но не оказывает влияния на величину последнего.

Недостаток политики полного резервирования вкладов заключается в том, что банк не получает прибыли, поскольку источником прибыли коммерческого банка является процент по выданным ссудам, которые в случае полного резервирования вкладов равны нулю.

- Для обеспечения максимальной прибыли коммерческий банк должен выдавать в ссуду все привлеченные на вклады средства, ничего не оставляя в виде резервов. Такая политика называется нулевым резервированием вкладов.

Например, если банк привлек на вклады до востребования дополнительно 10 тыс. руб., то для получения максимальной прибыли он должен все эти деньги выдать в ссуду, ничего не оставляя в форме резервов (табл. 7.2).

Таблица 7.2. Изменение баланса коммерческого банка с нулевым резервированием вкладов

| Акта, тыс. руб. | Пассив, тыс. руб. | ||

| Ссуды | +10 | Вклады до востребования | +10 |

В результате проведения политики нулевого резервирования вкладов:

1) денежная база остается неизменной по объему и структуре, поскольку принятые на вклад средства, будучи выданы в кредит, снова оказываются в обращении;

2) денежная масса в обращении увеличивается на 10 тыс.: после приема денег на вклад 10 тыс. руб. наличных денег в обращении превратились в 10 тыс. руб. кредитных денег (вкладов до востребования), т.е. объем денежной массы не изменился, а после выдачи ссуды 10 тыс. руб. наличных денег вернулись обратно в обращение. Теперь в обращении вместо 10 тыс. руб. наличных денег находится 10 тыс. руб. кредитных денег (вкладов до востребования) и 10 тыс. руб. наличными (банковская ссуда).

Следовательно, при проведении политики нулевого резервирования коммерческий банк увеличивает денежную массу ровно на сумму дополнительно привлеченных им вкладов, которая равна объему выданных этим банком дополнительных ссуд:

.

.Недостаток политики нулевого резервирования вкладов заключается в полном отсутствии платежеспособности. Такой банк не способен удовлетворять свои обязательства по первому требованию.

- Противоречивость целей заставляет коммерческие банки придерживаться промежуточного варианта: часть привлеченных на вклады средств оставлять в форме резервов для поддержания платежеспособности, а оставшуюся часть выдавать в ссуду для получения прибыли. Такая политика называется частичным резервированием вкладов.

Главной проблемой при частичном резервировании вкладов является выбор нормы резервирования.

Норма резервирования вкладов

— доля привлеченных на вклады средств, которая не выдается в ссуду, а хранится банком в форме резервов.

— доля привлеченных на вклады средств, которая не выдается в ссуду, а хранится банком в форме резервов.При выборе нормы резервирования коммерческий банк сталкивается с дилеммой целей: чем выше норма резервирования, тем выше платежеспособность и меньше риск банкротства, но тем ниже прибыль.

Минимальная норма резервирования обычно устанавливается центральным банком. Поэтому ее часто называют нормой обязательного резервирования вкладов (rr).

Норма обязательного минимального резервирования вкладов — устанавливаемая центральным банком минимальная доля привлеченных на вклады средств, которую коммерческие банки обязаны хранить в форме резервов. Эти резервы носят название обязательных резервов и отправляются коммерческим банком на хранение в центральный банк:

где RRes — объем обязательных резервов.

Остальная часть привлеченных средств носит название избыточных резервов и представляет собой ссудный потенциал данного коммерческого банка.

Избыточные резервы — находящийся в коммерческом банке запас наличных резервов сверх обязательных.

Ссудный потенциал коммерческого банка — максимально возможный объем ссуд, который может выдать коммерческий банк при существующем объеме вкладов до востребования и норме обязательного резервирования. Ссудный потенциал коммерческого банка равен объему избыточных резервов банка.

Если коммерческий банк не держит резервов сверх обязательных, то весь его ссудный потенциал используется для выдачи ссуд, и любой прирост вкладов до востребования приводит к максимальному увеличению объема выдаваемых ссуд:

Прирост объема выдаваемых ссуд = Dер – RRes = Dер(1 – rr).

Например, при норме обязательного резервирования, равной 10%, коммерческий банк, который привлек на вклады до востребования дополнительно 10 тыс. руб., должен поступить следующим образом (табл. 7.3).

Таблица 7.3. Изменение баланса коммерческого банка при минимальной резервной норме, установленной в размере 10% от суммы вкладов

| Актив, тыс. руб. | Пассив, тыс. руб. | ||

| Резервы Ссуды | +1 +9 | Вклада до востребования | +10 |

В результате проведения политики частичного резервирования вкладов (табл. 7.3):

1) изменяется структура денежной базы: в ней становится на 1 тыс. руб. меньше наличных денег в обращении и на 1 тыс. руб. больше резервов, поскольку 9 тыс. руб. из числа принятых на вклад средств, будучи выданы в кредит, снова оказываются в обращении;

2) денежная масса в обращении увеличивается на 9 тыс. руб.: после приема денег на вклад 10 тыс. руб. наличных денег в обращении превратились в 10 тыс. руб. кредитных денег (вкладов до востребования), т.е. объем денежной массы не изменился, а после выдачи ссуды 9 тыс. руб. наличных денег вернулись обратно в обращение. Теперь в обращении вместо 10 тыс. руб. наличных денег находится 10 тыс. руб. кредитных денег (вкладов до востребования) и 9 тыс. руб. наличными (банковская ссуда).

Следовательно, при проведении политики частичного резервирования коммерческий банк увеличивает денежную массу ровно на сумму выданных им ссуд:

• Создание денег банковской системой

Если все коммерческие банки страны придерживаются политики полного резервирования вкладов, то их деятельность не оказывает влияния на величину предложения денег, и оно остается равным денежной базе:

МS = Cur + Dep;

MB = Cur + Res.

При полном резервировании вкладов всеми коммерческими банками норма резервирования равна 100%. Тогда Dep = Res, следовательно,

МS = MB.

Если все коммерческие банки страны придерживаются политики частичного резервирования вкладов, то их деятельность увеличивает предложение денег, и оно превышает размер денежной базы.

• Процесс расширения денежной массы банковской системой

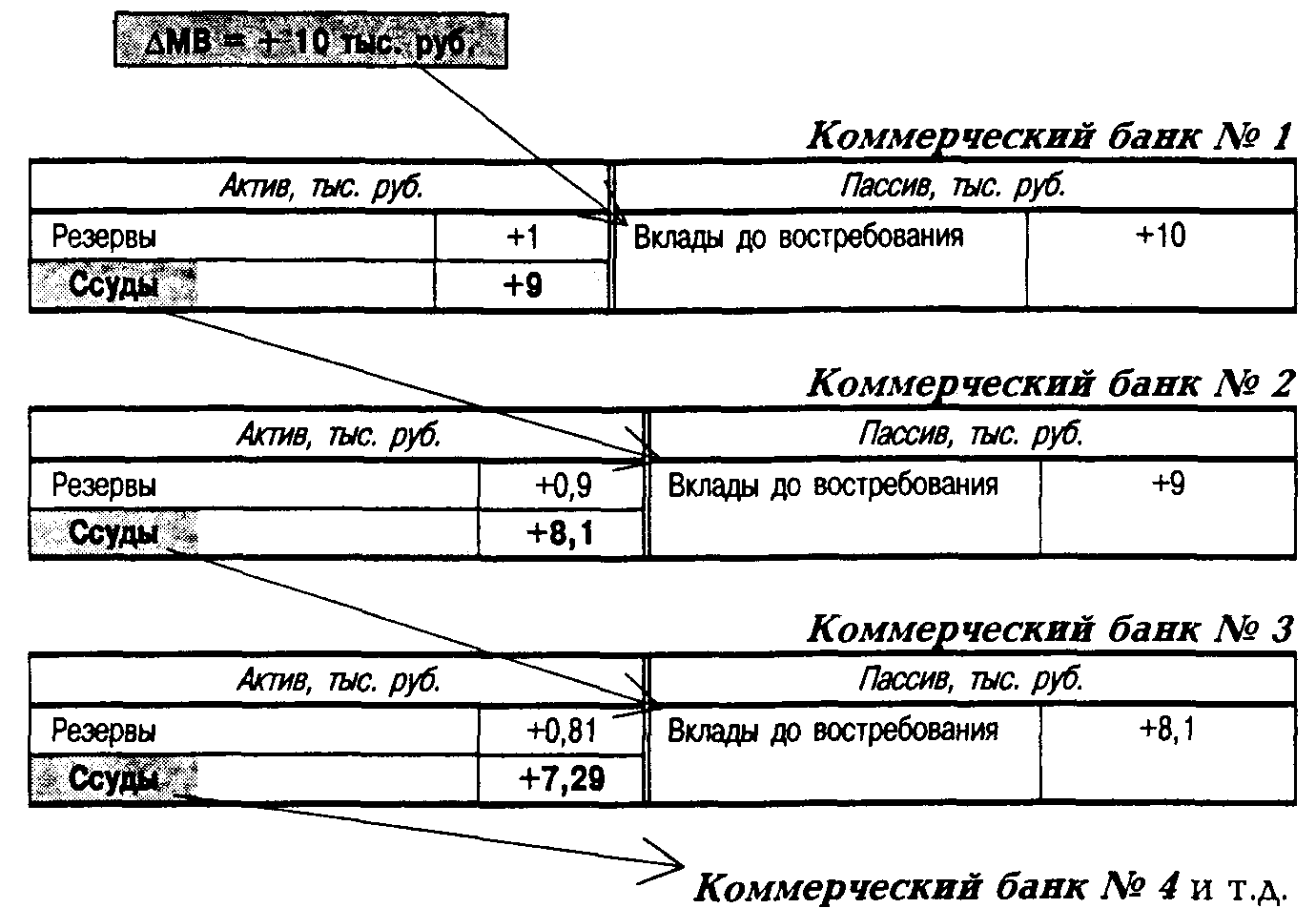

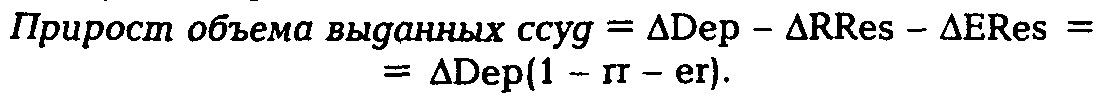

Рис.7.1. Изменение балансов банковской системы в процессе мультипликации вкладов (случай 1)

- Случай1.

Предположим, что:

а) население настолько ценит удобства, связанные с владением чековой книжкой, что все попадающие к нему наличные деньги стремится сразу же положить на счет до востребования;

б) коммерческие банки полагают минимальную резервную норму достаточной для поддержания необходимого уровня платежеспособности и не стремятся держать избыточных резервов, используя весь свой ссудный потенциал полностью для выдачи кредитов.

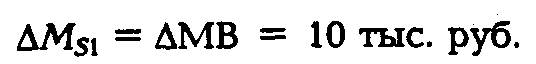

Пусть центральный банк расширил денежную базу, осуществив дополнительную эмиссию средств в размере 10 тыс. руб. (рис. 7.1). При этом наличная составляющая денежной массы возросла на ту же величину. Значит, первое расширение предложения денег будет произведено центральным банком на сумму.

Предположим для простоты, что все получатели этих денег вносят их на вклады до востребования в один и тот же коммерческий банк №1. При норме обязательного резервирования, равной 10% от суммы вкладов, коммерческий банк №1 может выдать дополнительную ссуду на сумму 10тыс.руб.х(1 – 0,1)= 9 тыс. руб. Именно на эту величину расширит денежную массу данный банк:

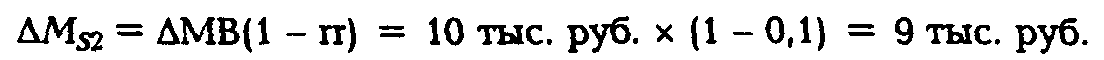

Получатель ссуды в 9 тыс. руб. в коммерческом банке №1 скорее всего потратит эти деньги на покупку или на возврат долга. Получатель платежа, в свою очередь, вложит полученные средства в коммерческий банк №2. Объем вкладов до востребования в банке №2 увеличится на 9 тыс. руб., и он сможет выдать дополнительную ссуду в размере 9 тыс. руб. х (1 – 0,1) = 8,1 тыс. руб. На эту величину и расширит денежную массу банк №2:

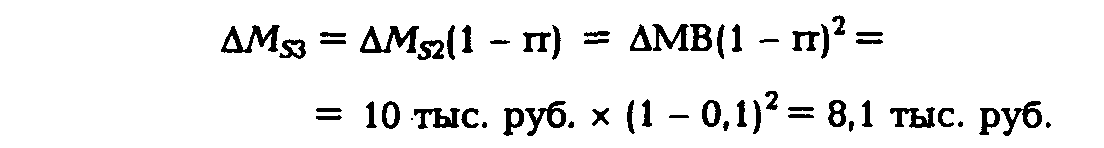

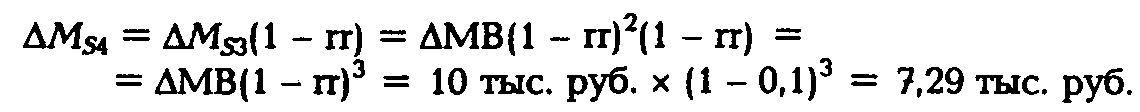

Аналогичным путем полученная в коммерческом банке №2 ссуда попадет на вклад до востребования в коммерческий банк №3. Объем вкладов до востребования в банке №3 увеличится на 8,1 тыс. руб., и он сможет выдать дополнительную ссуду в размере 8,1 тыс. руб. х (1 – 0,1) = 7,29 тыс. руб. На эту величину расширит денежную массу банк №3:

и т.д. до тех пор, пока все дополнительно выпущенные центральным банком 10 тыс. руб. не вернутся в центральный банк в виде обязательных резервов участвующих в этом процессе коммерческих банков.

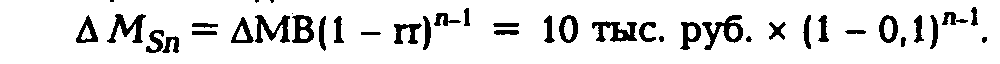

В общем виде:

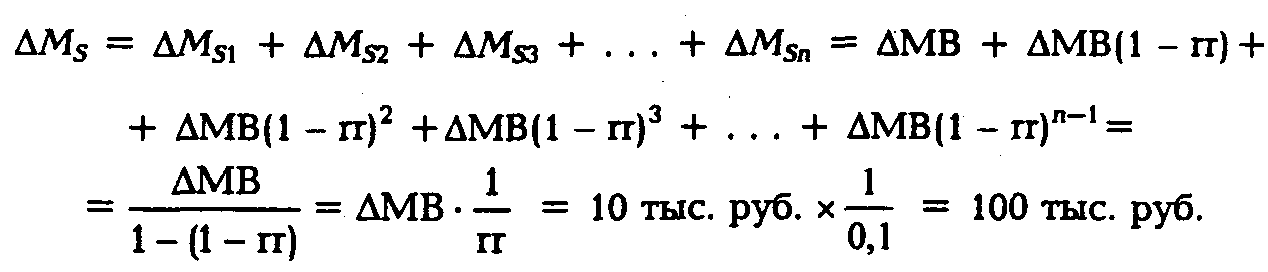

По окончании процесса суммарный прирост предложения денег составит:

Следовательно, по окончании процесса 10 тыс. руб. наличных денег, созданных центральным банком, будут выведены из обращения и окажутся в фонде обязательных резервов банковской системы, а в обращении останется 100 тыс. руб. кредитных денег (вкладов до востребования).

Таким образом, увеличение денежной базы приводит к многократному (мультипликационному) расширению вкладов в коммерческих банках и денежной массы.

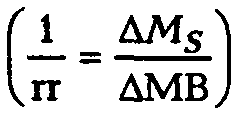

Депозитный (кредитный) мультипликатор

показывает, во сколько раз конечный прирост денежной массы (предложения денег) превосходит первоначальный прирост денежной базы при отсутствии наличных денег в обращении и избыточных резервов.

показывает, во сколько раз конечный прирост денежной массы (предложения денег) превосходит первоначальный прирост денежной базы при отсутствии наличных денег в обращении и избыточных резервов.Так как rr < 1, то депозитный мультипликатор всегда больше единицы.

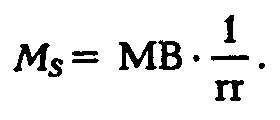

Поскольку любое расширение денежной массы всегда является следствием расширения денежной базы, то

Однако такое определение предложения денег основано на малореалистичных предпосылках.

- Случай 2.

В более реалистичном виде:

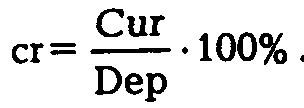

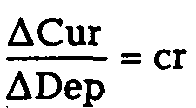

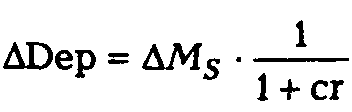

1. Население обычно не вносит все попадающие к нему наличные деньги на банковский вклад, а часть их оставляет на руках в наличной форме (в форме кассовых остатков). Пропорция, в которой денежная масса распределена на кассовые остатки и вклады до востребования, описывается коэффициентом «наличность-депозиты»:

Тогда любой прирост денежной массы будет распределен между приростом кассовых остатков и приростом вкладов в определенной пропорции.

Поскольку

и

и  , то

, то  ;

;

Следовательно, если общий прирост денежной массы составил 1 рубль, то

копеек приходится на прирост вкладов до востребования и

копеек приходится на прирост вкладов до востребования и  копеек — на прирост кассовых остатков.

копеек — на прирост кассовых остатков.2. Коммерческие банки обычно считают минимальную норму резервирования вкладов чересчур низкой для поддержания нормальной платежеспособности. К тому же обязательные резервы хранятся в центральном банке. Поэтому коммерческие банки, как правило, предпочитают часть своих избыточных резервов не отдавать в ссуду, а хранить в самом банке. Та доля вкладов, которую коммерческие банки в среднем считают необходимым хранить в виде избыточных резервов, называется нормой избыточного резервирования вкладов:

где ERes — объем избыточных резервов.

При наличии избыточных резервов коммерческие банки используют для выдачи ссуд не весь свой ссудный потенциал, а за вычетом суммы хранящихся в банке избыточных резервов:

Тогда процесс мультипликации вкладов будет протекать по-другому. На каждом этапе из него будут исключаться не только обязательные, но и избыточные резервы, а также кассовые остатки. Поэтому итоговое расширение денежной массы будет меньше, чем в предыдущем случае.

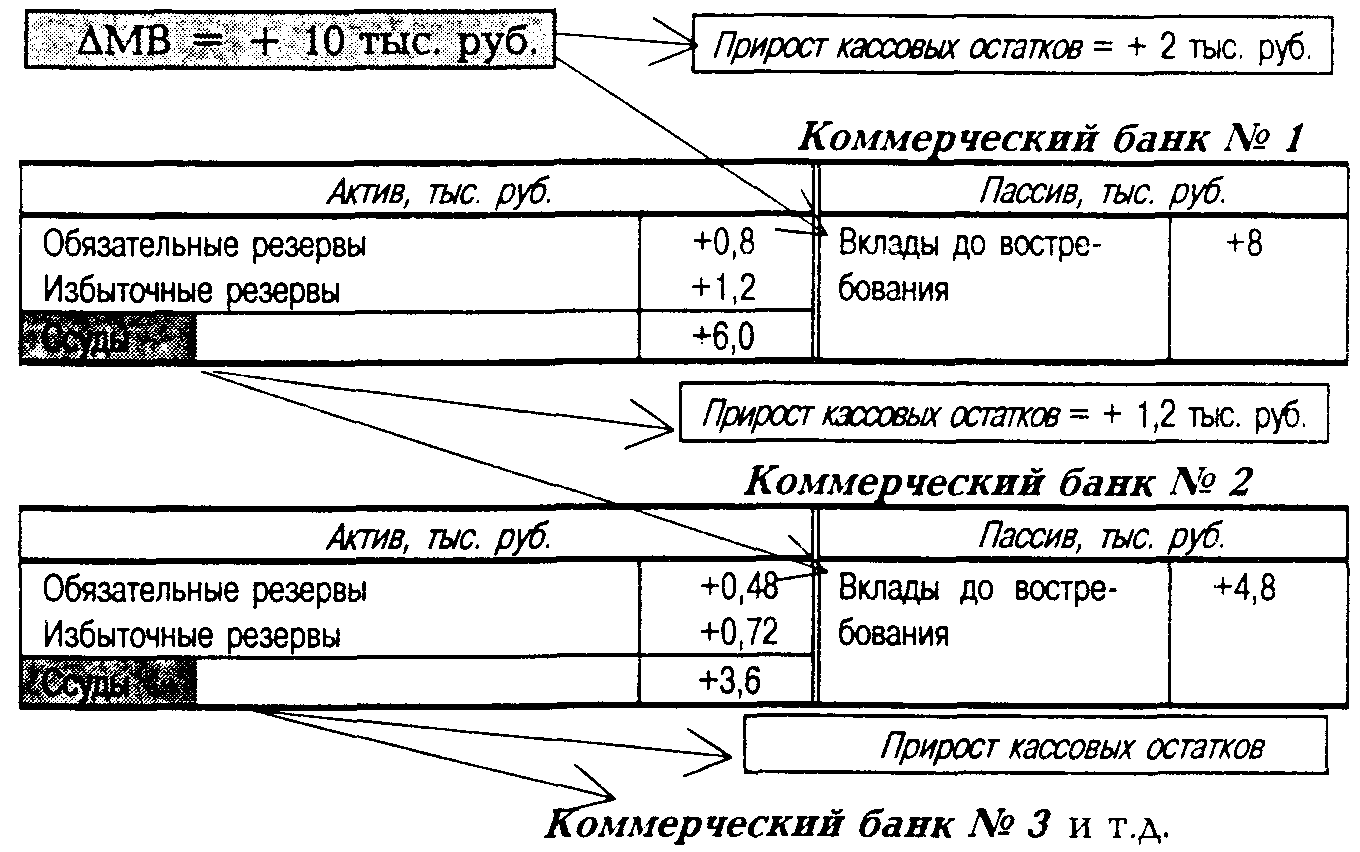

Рис. 7.2. Изменение балансов банковской системы в процессе мультипликации вкладов (случай 2)

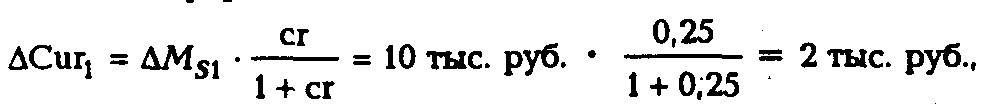

Например (рис. 7.2), если сr = 0,25, еr = 0,15 и по-прежнему rr = 0,1, то при эмиссии дополнительных 10 тыс. руб. первое расширение денежной массы центральным банком будет таким же, как и в предыдущем случае:

Но теперь получатели этих денег оставят у себя 20% от полученной суммы в наличной форме:

и только 80%, т.е.

будут внесены на вклады до востребования в коммерческий банк № 1.

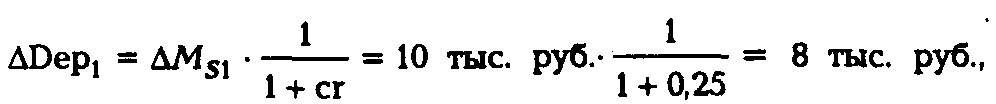

будут внесены на вклады до востребования в коммерческий банк № 1.Банк №1 поступит с этими деньгами следующим образом:

• 10%, т.е. RRres = Dер • rr = 8 тыс. руб. • 0,1 = 0,8 тыс. руб., отправит в центральный банк для пополнения своих обязательных резервов;

• 15%, т.е. ERres = Dер • еr = 8 тыс. руб. • 0,15 = 1,2 тыс. руб., оставит в наличной форме для формирования избыточных резервов;

• оставшиеся после формирования резервного фонда 75% от суммы вклада выдаст в ссуду:

Прирост объема ссуд = Dер (1 – rr – cr) = 8 тыс. руб. (1 – 0,1 – 0,15) = 6 тыс. руб.

Следовательно, банк №1 увеличит денежную массу на 6 тыс. руб. (а не на 9 тыс. руб., как в предыдущем случае):

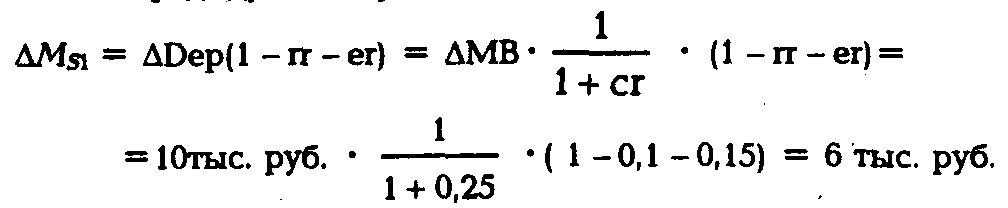

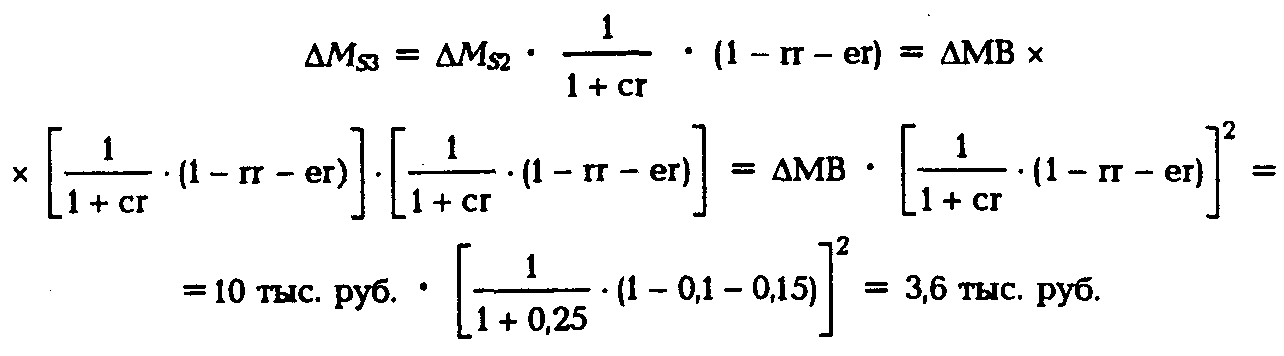

Из общей суммы ссуды банка №1 в коммерческий банк №2 попадет только 80% ее, и всего 75% от этого вклада будут выданы в кредит. Следовательно, банк №2 увеличит денежную массу на 3,6 тыс. руб. (а не на 8,1 тыс. руб., как в предыдущем случае):

и т.д. до тех пор, пока все дополнительно выпущенные центральным банком 10 тыс. руб. постепенно не выпадут из процесса мультипликации вкладов в виде кассовых остатков, обязательных резервов и избыточных резервов участвующих в этом процессе коммерческих банков.

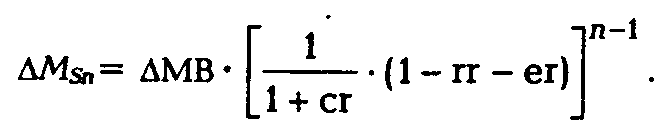

В общем виде:

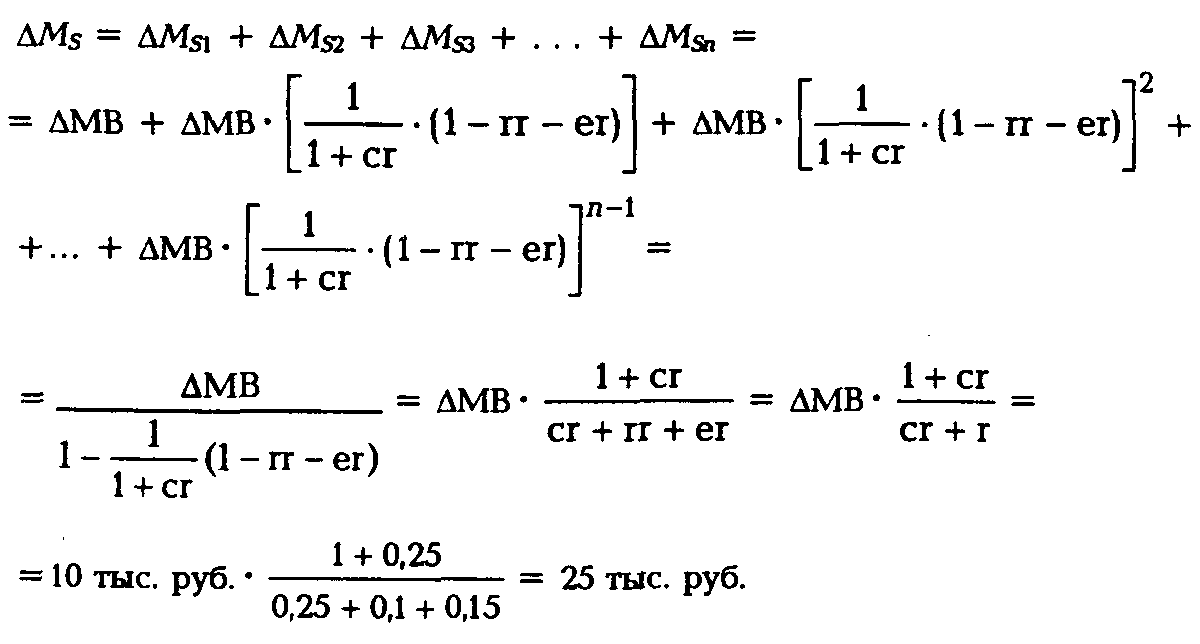

По окончании процесса суммарный прирост предложения денег составит:

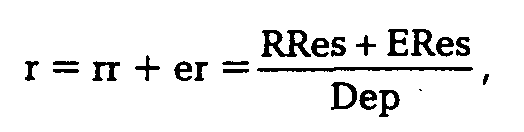

Суммарная норма резервирования вкладов, т.е. доля суммарных резервов (обязательных и избыточных) в объеме вкладов до востребования:

где r — суммарная норма резервирования вкладов.

Следовательно, по окончании процесса прирост денежной базы на 10 тыс. руб. приведет к увеличению денежной массы на 25 тыс. руб., а не на 100 тыс. руб., как в предыдущем случае.

Таким образом, наличие кассовых остатков у населения и избыточных резервов у коммерческих банков уменьшает масштаб мультипликативного расширения банковских вкладов и денежной массы (в нашем примере в 4 раза).

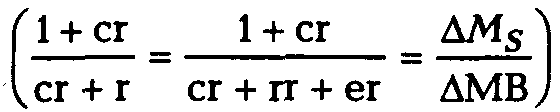

Денежный мультипликатор

показывает, во сколько раз конечный прирост денежной массы (предложения денег) превосходит первоначальный прирост денежной базы при наличии кассовых остатков у населения и избыточных резервов у коммерческих банков.

показывает, во сколько раз конечный прирост денежной массы (предложения денег) превосходит первоначальный прирост денежной базы при наличии кассовых остатков у населения и избыточных резервов у коммерческих банков.Так как (сr + r) < 1, то денежный мультипликатор всегда больше единицы.

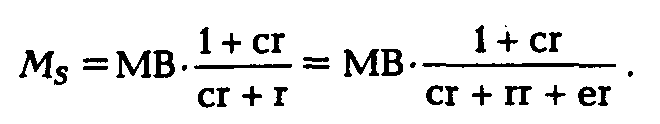

Поскольку любое расширение денежной массы всегда является следствием расширения денежной базы, то при наличии кассовых остатков у населения и избыточных резервов у коммерческих банков:

Задания

Задание 1. Предположим, что в коммерческий банк вкладчик внес на вклад до востребования 1 тыс. руб. Банк добавил эти деньги к своим избыточным резервам. Если норма обязательного резервирования равна 10%, то как в результате описанных событий изменится предложение денег?

Задание 2. В коммерческий банк обращается директор предприятия с просьбой о кредите в размере 100 тыс. руб. Половину этих средств директор просит выдать в кредит в наличной форме, а остальные — перевести на расчетный счет предприятия в этом банке. Средства для выдачи этой ссуды банку придется взять из своих избыточных резервов. Норма обязательного резервирования вкладов составляет 10%, и выданные в кредит наличные деньги, вероятнее всего, больше не вернутся в банковскую систему. Если просьба директора будет удовлетворена, то как изменится предложение денег?

Задание 3. Баланс банка, владельцем которого вы являетесь, имеет следующий вид:

| Актив, тыс. руб. | Пассив, mыс. руб. | ||

| Суммарные резервы Ссуды | 140 660 | Вклады до востребования Уставный капитал банка | 700 100 |

Финансовый кризис вызвал массовые изъятия средств с вкладов, которые сократились на 100 тыс. руб.:

1. Что бы вы предприняли для предотвращения банкротства при условии, что норма обязательного резервирования составляет 10%? Покажите, каким станет тогда баланс вашего банка.

2. Какой исходный баланс вы бы предпочли иметь в сложившейся ситуации: приведенный в условии или нижеследующий? Почему?

| Актив, тыс. руб. | Пассив, млн. руб. | ||

| Суммарные резервы Ссуды | 170 630 | Вклады до востребования Уставный капитал банка | 700 100 |

Задание 4. «Если бы центральный банк не устанавливал минимальную норму резервирования вкладов, то мультипликативное расширение вкладов могло бы происходить неопределенно долго». Верно ли это утверждение?

Задание 5. В годы Великой депрессии (1929—1933 гг.), сильнейшего экономического спада в истории США резко выросли коэффициент «наличность—депозиты» и норма избыточного резервирования.

1. Как вы считаете, почему это произошло?

2. К а к эти события повлияли на величину предложения денег, если денежная база поддерживалась Федеральной резервной системой на прежнем уровне?

Задание 6. Во многих аналитических и статистических материалах, публикуемых в России, величина денежного мультипликатора рассчитывается делением агрегата М2 на агрегат МО. Проанализируйте этот способ подсчета денежного мультипликатора.