Удк 330. 101. 541(075. 8) Ббк 65. 012. 2я73

| Вид материала | Документы |

- Практикум Новочеркасск юргту (нпи) 2010 удк 330 (075. 8) Ббк 65. 012. 1я73, 2097.42kb.

- Учебно-методическое пособие Нижний Новгород 2010 удк 338. 24(075. 8) Ббк 65. 290-2я73, 2121.39kb.

- Курс лекций Учебное пособие Волгоград 2009 удк 330. 01 Ббк 65. 012., 6756.22kb.

- Учебное пособие удк 159. 9(075) Печатается ббк 88. 2я73 по решению Ученого Совета, 5335.58kb.

- Павлик Христина Богданівна удк 330. 101. 541: 339. 132] (477) макроекономічний аналіз, 413.2kb.

- Учебное пособие уфа-2007 удк 330. 01 (075. 8) Ббк 65. 02., 836.31kb.

- Учебное пособие Уфа 2008 удк 531(075. 3) Ббк 22. 2я73, 3083.8kb.

- Удк 070(075. 8) Ббк 76. 01я73, 5789.66kb.

- Удк 339. 9(470)(075. 8) Ббк, 7329.81kb.

- Учебное пособие Павлодар удк 622 012 (07) ббк 30. 3я7, 2078.83kb.

Глава 9 ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

Наряду с фискальной денежно-кредитная политика является важнейшим инструментом государственного регулирования экономики. В отличие от фискальной политики, которая проводится правительством и воздействует на равновесие рынка товаров и услуг, денежно-кредитную политику проводит центральный банк, и она влияет на равновесие рынка денег.

Денежно-кредитная политика — совокупность монетарных мероприятий, с помощью которых центральный банк воздействует на параметры равновесия денежного рынка — предложение денег и процентную ставку.

9.1. Основные инструменты денежно-кредитной политики

• Изменение нормы обязательного минимального резервирования вкладов

При сокращении нормы обязательного минимального резервирования вкладов часть фонда обязательных резервов возвращается обратно в коммерческие банки, превращаясь в дополнительные избыточные резервы. Денежная база при этом не изменяется, но предложение денег увеличится за счет двух факторов:

а) высвободившиеся из обязательного резервного фонда средства могут быть использованы банками для выдачи дополнительных ссуд;

б) дополнительные ссуды приведут к мультипликационному расширению вкладов.

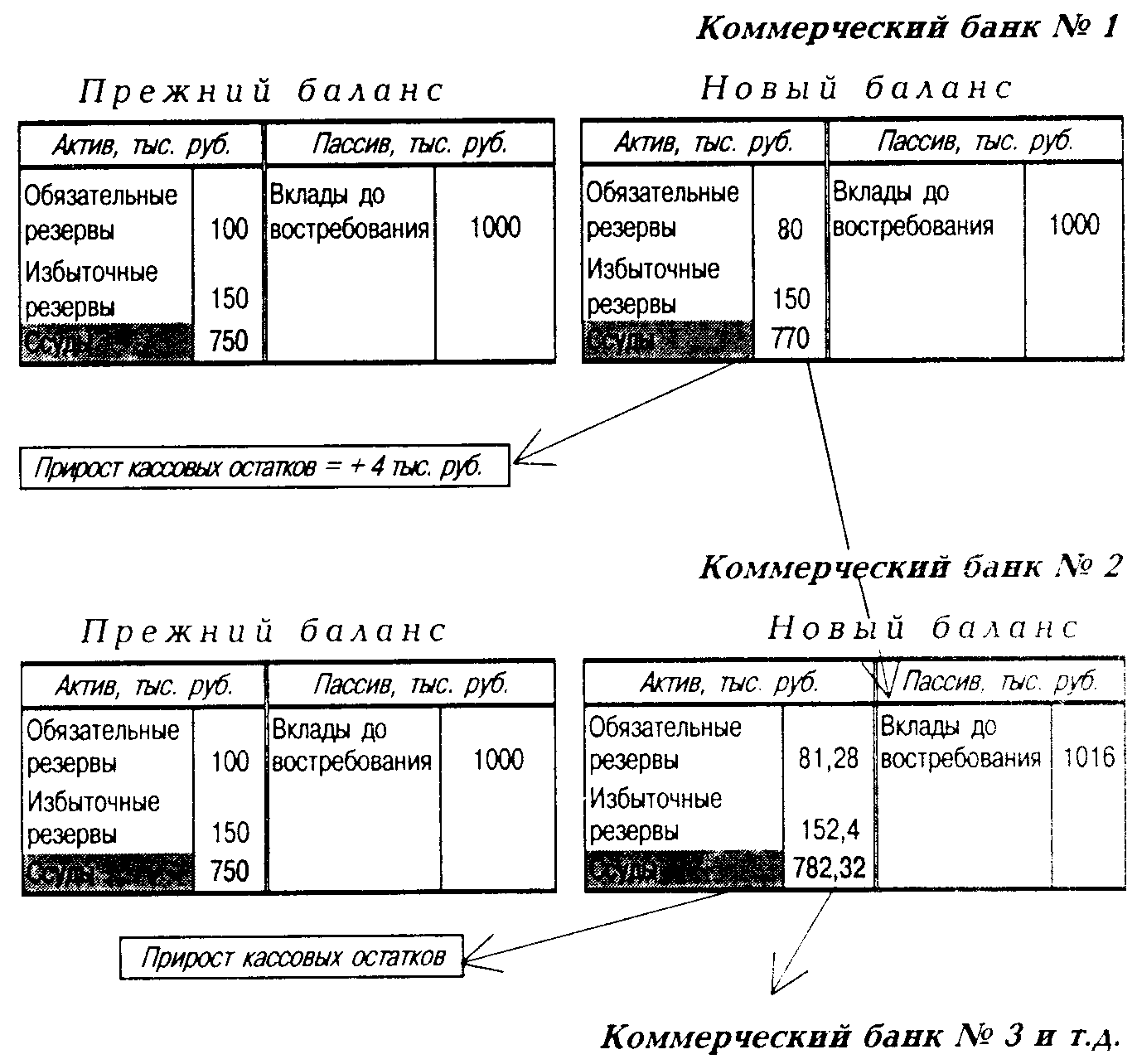

Рассмотрим пример снижения нормы минимального резервирования с 10 до 8% при прочих равных: сr = 25% и еr = 15% (рис. 9.1).

Рис. 9.1. Итоговые изменения балансов банковской системы, вызванные снижением нормы минимального резервирования вкладов с 10 до 8%

Следовательно, сокращение нормы минимального резервирования вкладов высвобождает часть резервов коммерческих банков и приводит к увеличению предложения денег за счет роста величины денежного мультипликатора при прежнем объеме денежной базы (рис. 9.2).

Рис. 9.2. Влияние снижения нормы минимального резервирования вкладов на величину предложения денег

В нашем числовом примере предположим денежную базу равной 100 млн руб.:

Следовательно, снижение нормы обязательного минимального резервирования вкладов с 10 до 8% привело к увеличению денежного мультипликатора с 2,5 до 2,6 и к росту предложения денег примерно на 10 млн руб. при неизменной денежной базе.

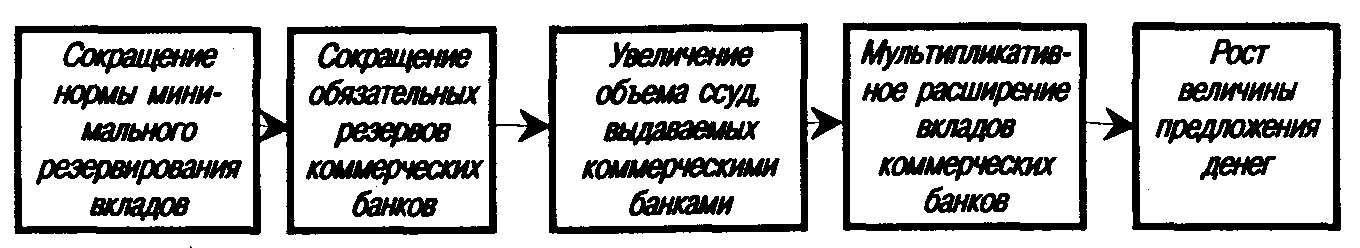

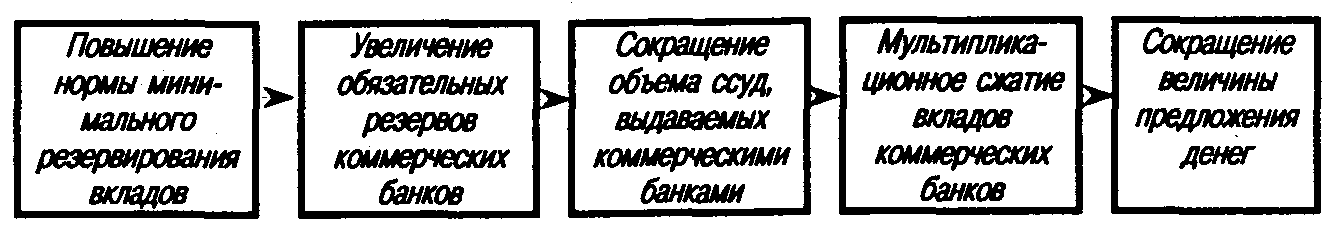

При повышении нормы обязательного минимального резервирования вкладов банки обязаны увеличить объем своего фонда обязательных резервов за счет сокращения избыточных резервов. Денежная база при этом не изменяется, но предложение денег сократится за счет двух факторов:

1. Дополнительные средства для перечисления в фонд обязательных резервов банки скорее всего возьмут из фонда избыточных резервов. Следовательно, при возврате очередной ссуды банк не станет снова выдавать эти деньги в кредит, а использует их для пополнения своих избыточных резервов. Банки также могут прибегнуть к досрочному отзыву части выданных ссуд для пополнения своего резервного фонда. В результате резервный фонд банковской системы возрастет за счет сокращения объема выдаваемых ссуд.

2. Снижение объема ссуд приведет к мультипликативному сокращению вкладов, поскольку средства, предназначенные для погашения взятых кредитов, лишь частично хранятся заемщиками в наличной форме, а большей частью аккумулируются на банковских счетах. Размер этих накоплений определяется коэффициентом «наличность—депозиты». Например, при коэффициенте «наличность—депозиты», равном 25%, 20% предназначенных для возвращения банковских ссуд средств скапливается населением в наличной форме, а 80% этих средств накапливается на банковских счетах.

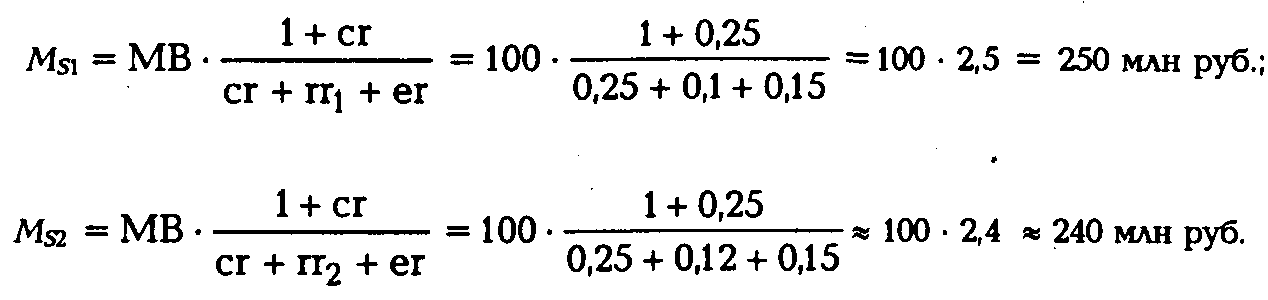

Рассмотрим пример повышения нормы минимального резервирования с 10 до 12% при прочих равных: cr = 25%, еr = 15% (рис. 9.3).

Рис. 9.3. Итоговые изменения балансов банковской системы, вызванные повышением нормы минимального резервирования вкладов с 10 до 12%

Следовательно, повышение нормы минимального резервирования вкладов связывает часть выданных ссуд в виде дополнительных резервов коммерческих банков и приводит к сокращению предложения денег за счет снижения величины денежного мультипликатора при прежнем объеме денежной базы (рис. 9.4).

Рис.9.4. Влияние увеличения нормы минимального резервирования вкладов на величину предложения денег

В нашем числовом примере, предположив денежную базу равной 100 млн руб.:

Таким образом, повышение нормы обязательного минимального резервирования вкладов с 10 до 12% привело к сокращению денежного мультипликатора с 2,5 до 2,4 и к уменьшению предложения денег примерно на 10 млн руб. при неизменной денежной базе.

• Изменение ставки рефинансирования

Выполняя свою функцию банкира банков, центральный банк может выдавать кредиты коммерческим банкам. Объем таких кредитов колеблется в зависимости от их цены, т.е. ставки процента по ссудам центрального банка, называемой ставкой рефинансирования.

Ставка рефинансирования* — та ставка процента, под которую центральный банк выдает кредиты коммерческим банкам.

* Ставка рефинансирования— российский термин. В США она называется учетной ставкой, в Великобритании — банковской ставкой, в Германии — ломбардной ставкой.

- При снижении ставки рефинансирования кредиты центрального банка становятся дешевле и делаются более доступными для коммерческих банков. Объем займов по ставке рефинансирования в центральном банке увеличивается, приводя к росту избыточных резервов коммерческих банков. Это означает рост денежной базы. Занятые у центрального банка средства могут быть использованы коммерческими банками для выдачи дополнительных ссуд, а дополнительные ссуды вызовут мультипликативное расширение вкладов. Денежная масса увеличится.

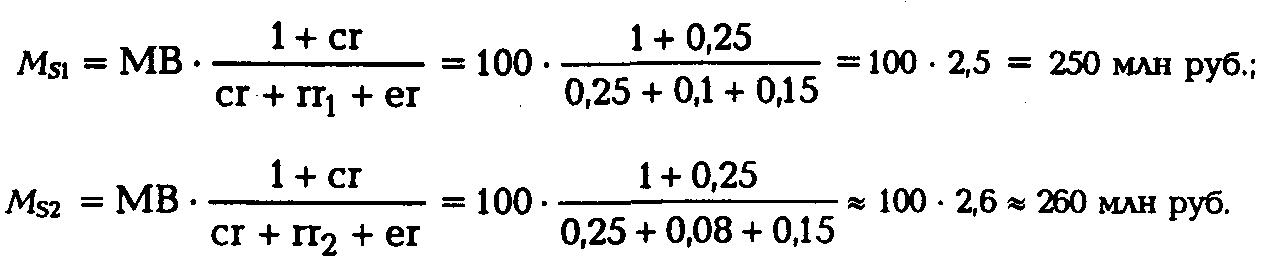

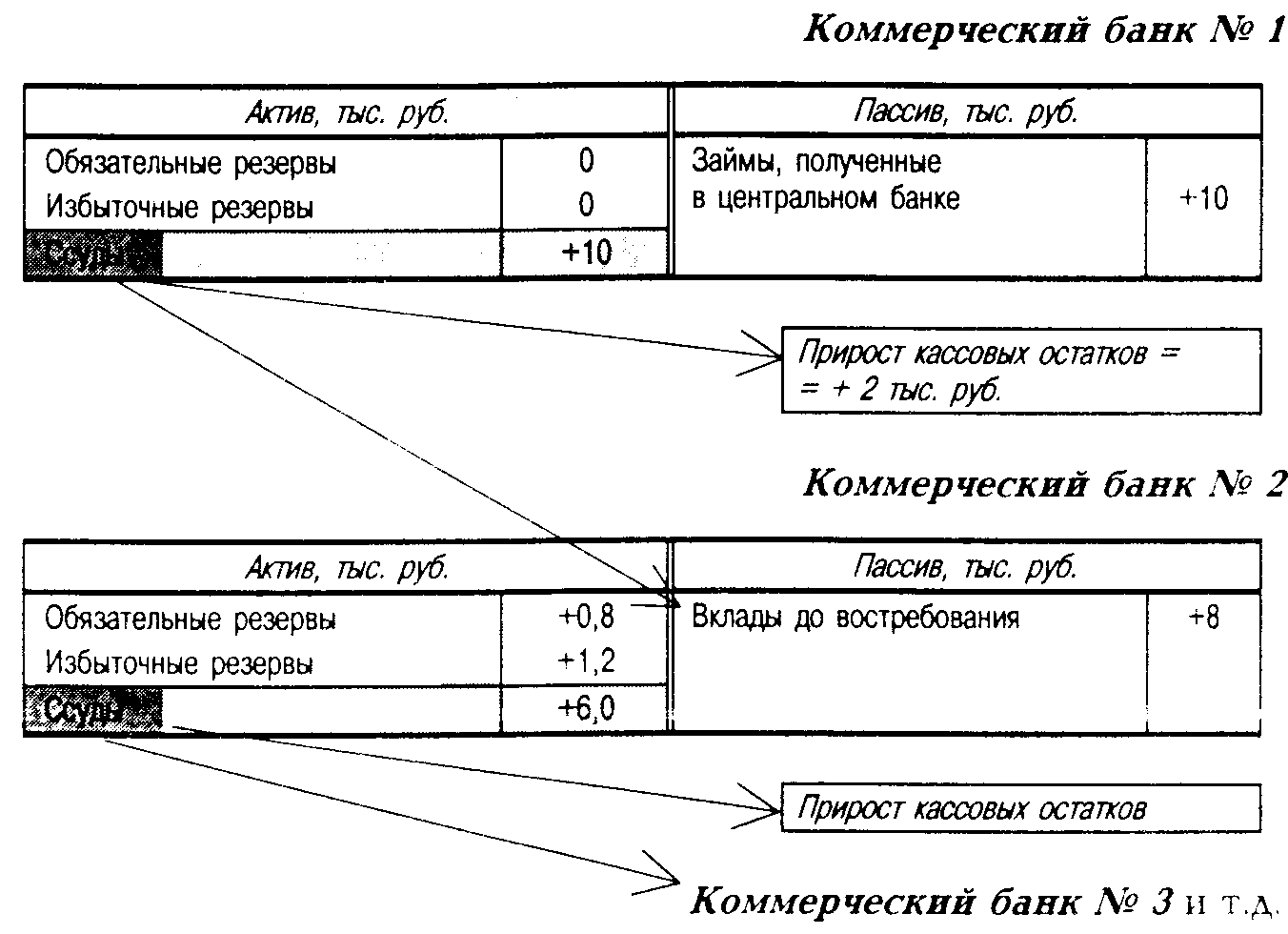

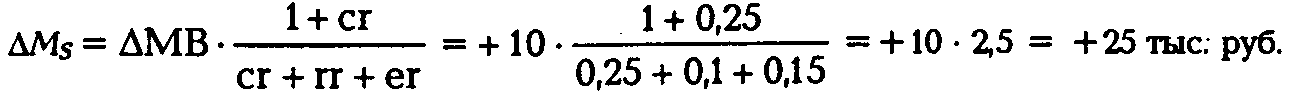

Рассмотрим процесс расширения денежной массы при увеличении объема кредитов центрального банка на 10 тыс. руб. при прочих равных: cr = 25%, rr = 10%, er = 15% (рис. 9.5).

Рис. 9.5. Итоговые изменения балансов банковской системы, вызванные ростом объема кредитов центрального банка на 10 тыс. руб.

Следовательно, снижение ставки рефинансирования центрального банка ведет к росту денежной базы в форме увеличения избыточных резервов коммерческих банков за счет дополнительных заимствований у центрального банка. Ссудный потенциал банковской системы растет, объем выдаваемых коммерческими банками ссуд увеличивается и приводит к мультипликационному расширению вкладов и росту предложения денег (рис. 9.6).

Рис. 9.6. Влияние снижения ставки рефинансирования на величину предложения денег

В нашем числовом примере:

Снижение ставки рефинансирования, которое привело к росту объема кредитования коммерческих банков на 10 тыс. руб., вызвало рост денежной базы на 10 тыс. руб. и увеличение денежной массы на 25 тыс. руб.

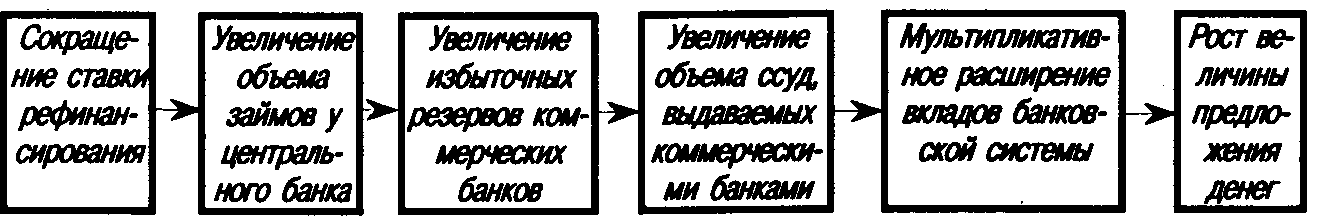

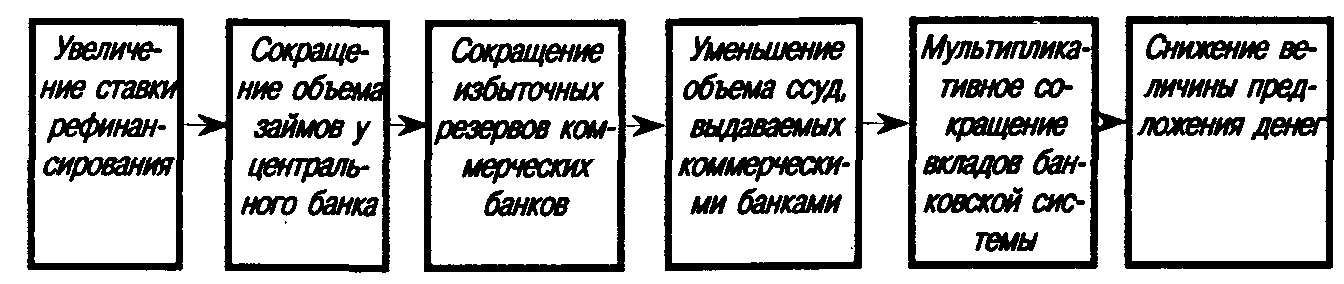

- При повышении ставки рефинансирования ссуды центрального банка становятся дороже, и часть возвращенных коммерческими банками кредитов не будут снова отданы в ссуду. Объем займов по ставке рефинансирования в центральном банке сократится, и часть банков не получит запланированных средств для пополнения избыточных резервов. Тогда банкам придется пополнять избыточные резервы за счет внутренних источников. С этой целью часть ссуд будет отозвана или по возвращении не выдана снова в кредит. Это приведет к мультипликативному сокращению вкладов банковской системой и уменьшению предложения денег.

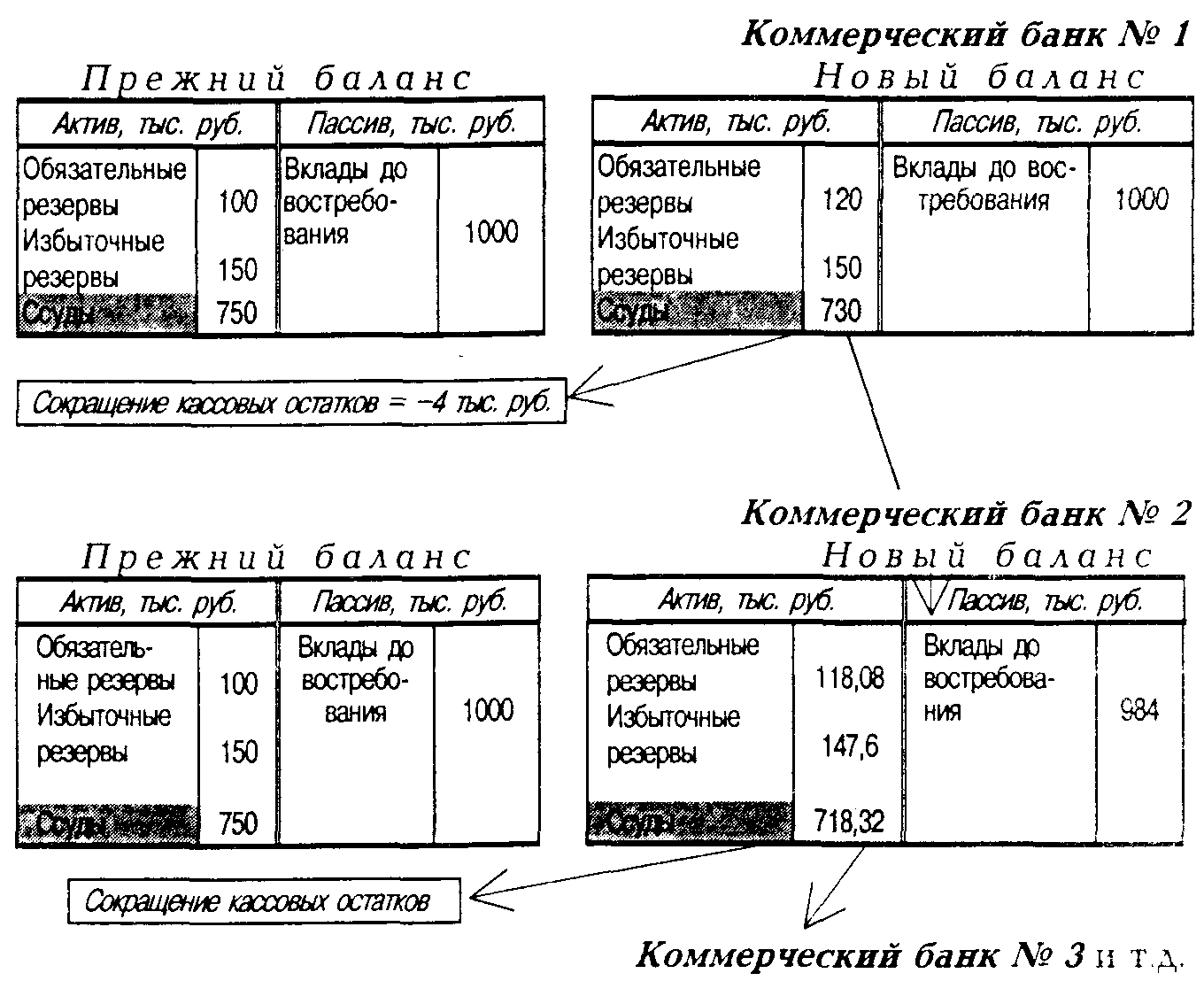

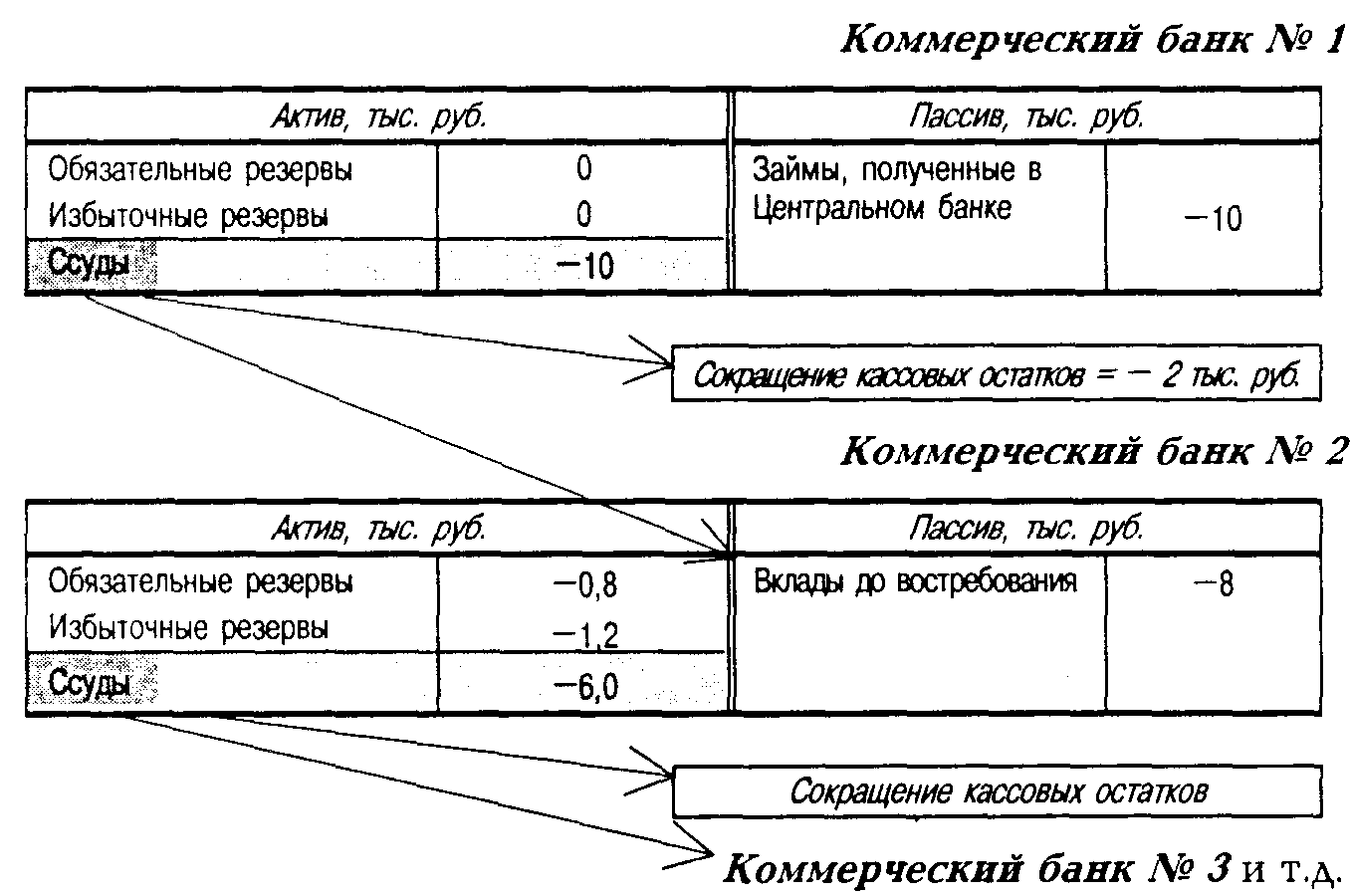

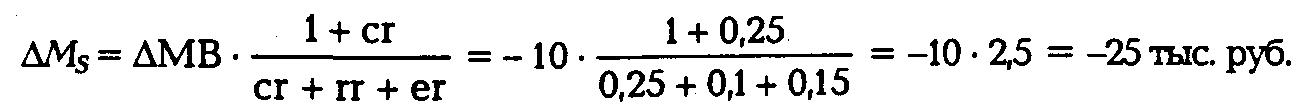

Рассмотрим процесс сокращения денежной массы при сокращении объема кредитов центрального банка на 10 тыс. руб. при прочих равных: сr = 25%, rr = 10%, еr = 15% (рис. 9.7).

Рис. 9.7. Итоговые изменения балансов банковской системы, вызванные сокращением объема кредитов центрального банка на 10 тыс. руб.

Следовательно, повышение ставки рефинансирования центрального банка ведет к сокращению той части избыточных резервов коммерческих банков, которая поддерживается за счет заимствований у центрального банка. Ссудный потенциал банковской системы снизится, объем выдаваемых коммерческими банками ссуд сократится и приведет к мультипликативному сокращению вкладов и уменьшению предложения денег (рис. 9.8).

Рис. 9.8. Влияние повышения ставки рефинансирования на величину предложения денег

В нашем числовом примере:

Таким образом, повышение ставки рефинансирования, которое привело к сокращению объема кредитования коммерческих банков на 10 тыс. руб., вызвало уменьшение денежной базы на 10 тыс. руб. и сжатие денежной массы на 25 тыс. руб.

В описанном виде механизм воздействия ставки рефинансирования на предложение денег работает только в тех странах, где займы, полученные у центрального банка страны, коммерческим банкам разрешено использовать для выдачи ссуд клиентам (как во многих развитых странах Западной Европы). В ряде же стран (например, в США) делать это запрещено законом, и ссуды центрального банка запрашиваются коммерческими банками исключительно в случае угрозы банкротства для расчета по обязательствам. В таких случаях говорят, что центральный банк выполняет функции кредитора в последней инстанции. Объем таких кредитов обычно незначителен и не влияет сколько-нибудь всерьез на величину предложения денег. Ставка рефинансирования в таких странах выполняет скорее функцию индикатора для межбанковского рынка кредитов. Ставка процента по межбанковским ссудам колеблется обычно синхронно со ставкой рефинансирования, и последняя регулирует не столько объем кредитов самого центрального банка, сколько косвенно объем межбанковских займов.

Центральный банк РФ примерно до конца 1994 г. выдавал кредиты в значительных объемах и пользовался ставкой рефинансирования как основным инструментом воздействия на денежную базу и денежную массу. Приблизительно с 1995 г. объем кредитования экономики был значительно снижен, и Центральный банк РФ принял на себя функции кредитора в последней инстанции. Ставка рефинансирования стала с тех пор играть в основном индикативную роль. Но с начала 1997 г. центральный банк РФ стал практиковать выдачу краткосрочных ломбардных кредитов не по ставке рефинансирования, а по так называемой ломбардной ставке, которая равнялась ставке рефинансирования для кредитов длительностью до 7 дней, а для более длительных кредитов превышала ее.

• Операции на открытом рынке

Операции на открытом рынке — это операции центрального банка по купле-продаже государственных облигаций (долговых обязательств правительства) на вторичном рынке.

Выполняя функцию банкира правительства, центральный банк выдает правительству ссуды и потому является крупнейшим держателем государственных облигаций. Краткосрочные облигации используются им для проведения операций на открытом рынке, представляющем собой вторичный рынок государственных долговых обязательств. В странах с развитой рыночной экономикой это основной инструмент денежно-кредитной политики. Операции на открытом рынке позволяют быстро изменить объем денежной массы, в отличие от прочих инструментов, которые носят скорее среднесрочный характер. Проведение таких операций опирается на мощную инфраструктуру, и объем сделок центрального банка на открытом рынке очень велик.

- При покупке пакета государственных ценных бумаг центральный банк предъявляет на них дополнительный спрос на вторичном рынке. При этом текущая рыночная цена этих облигаций увеличивается, а их текущая доходность уменьшается. Привлекательность этих ценных бумаг снижается, и центральному банку нетрудно будет найти желающих их продать. За купленные ценные бумаги центральный банк расплатится с населением наличными деньгами, которые частично останутся в обращении в виде кассовых остатков, а частично будут внесены на счета до востребования в коммерческих банках. Пропорция зависит от значения коэффициента «наличность — депозиты». Например, если коэффициент «наличность — депозиты» равен 25%, то 20% выплаченных центральным банком денег население оставит на руках, а 80% внесет на счета, увеличив тем самым избыточные резервы коммерческих банков.

В результате денежная база увеличивается на величину рыночной стоимости купленного центральным банком пакета государственных облигаций. Рост же избыточных резервов коммерческих банков позволит им увеличить объем выдаваемых ссуд и вызовет мультипликационное расширение вкладов и рост денежной массы.

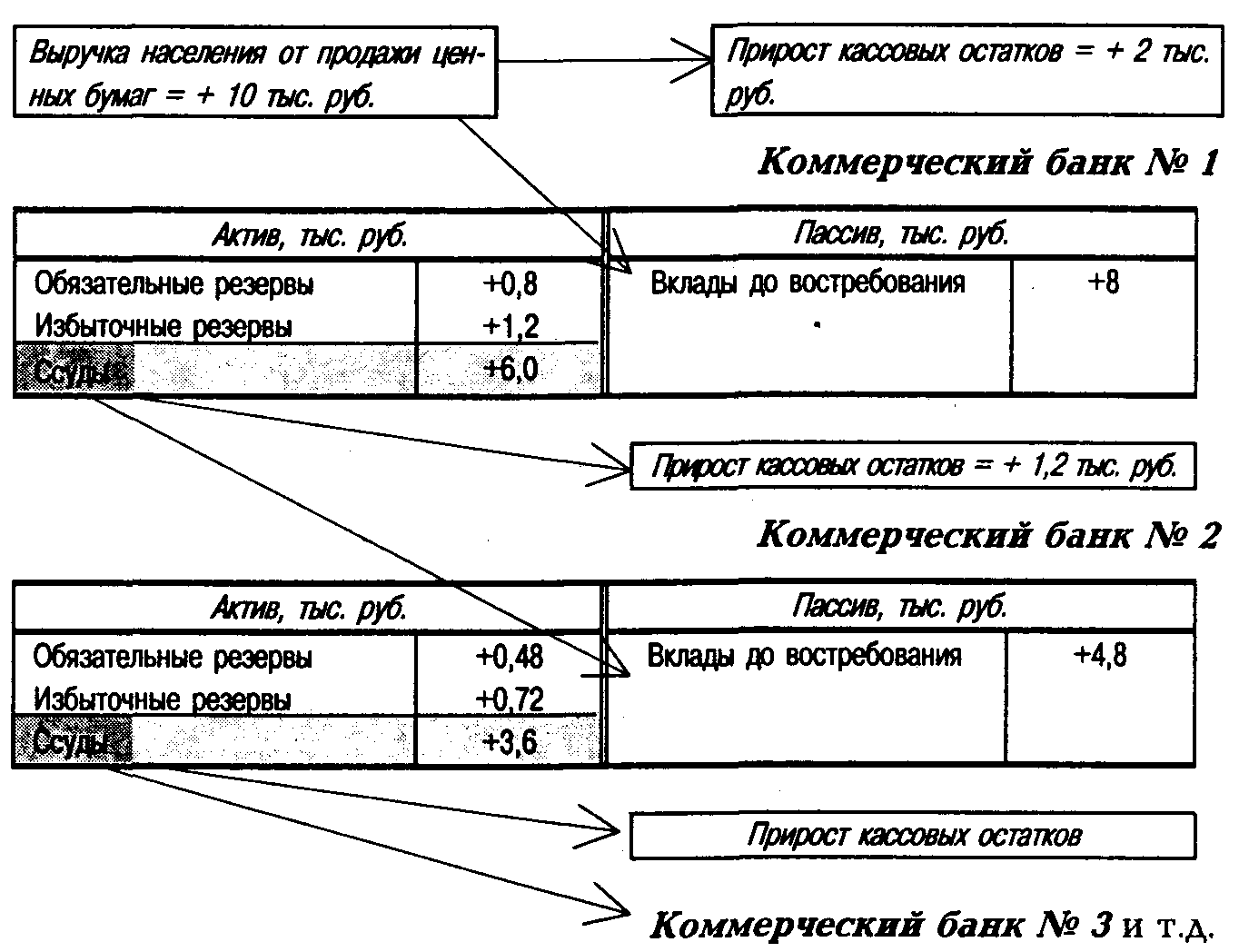

Рассмотрим процесс увеличения денежной массы при покупке центральным банком государственных облигаций на сумму 10 тыс. руб. при прочих равных: сr = 25%, rr = 10%, еr = 15% (рис. 9.9).

Рис. 9.9. Итоговые изменения балансов банковской системы, вызванные покупкой центральным банком государственных облигаций на сумму 10 тыс. руб.

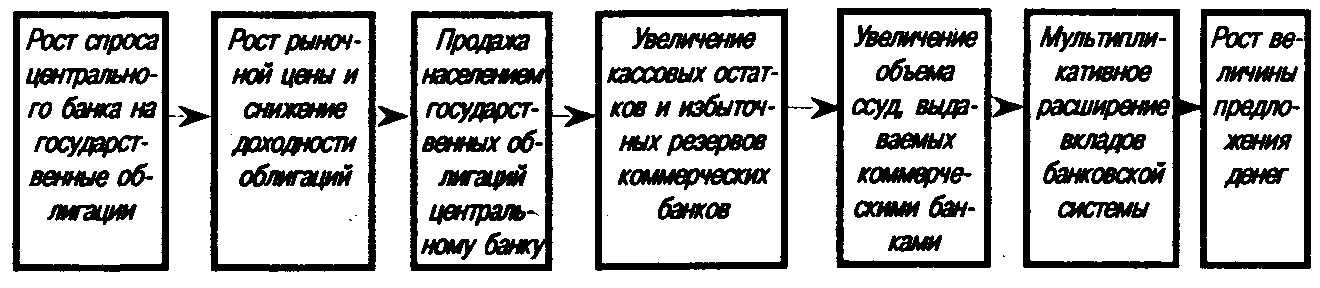

Следовательно, скупка центральным банком государственных ценных бумаг ведет к росту денежной базы на сумму покупки благодаря увеличению кассовых остатков и избыточных резервов коммерческих банков. Ссудный потенциал банковской системы расширится, объем выдаваемых коммерческими банками ссуд увеличится и приведет к мультипликативному расширению вкладов и росту денежной массы (рис. 9.10).

Рис. 9.10. Влияние покупки центральным банком государственных ценных бумаг на открытом рынке на величину предложения денег

В нашем числовом примере:

Таким образом, покупка центральным банком у населения государственных ценных бумаг на сумму 10 тыс. руб. вызвала увеличение денежной базы на 10 тыс. руб. и рост денежной массы на 25 тыс. руб.

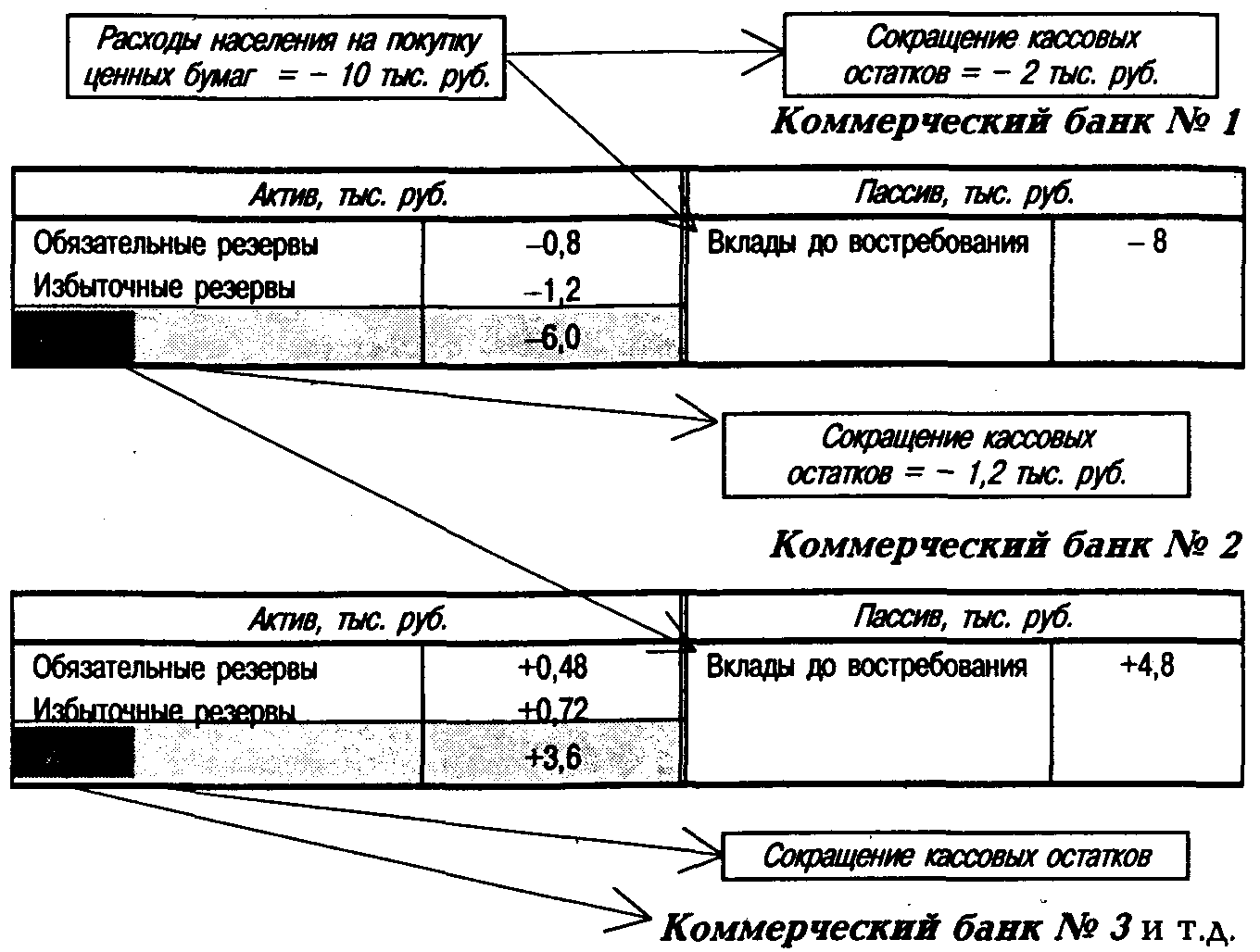

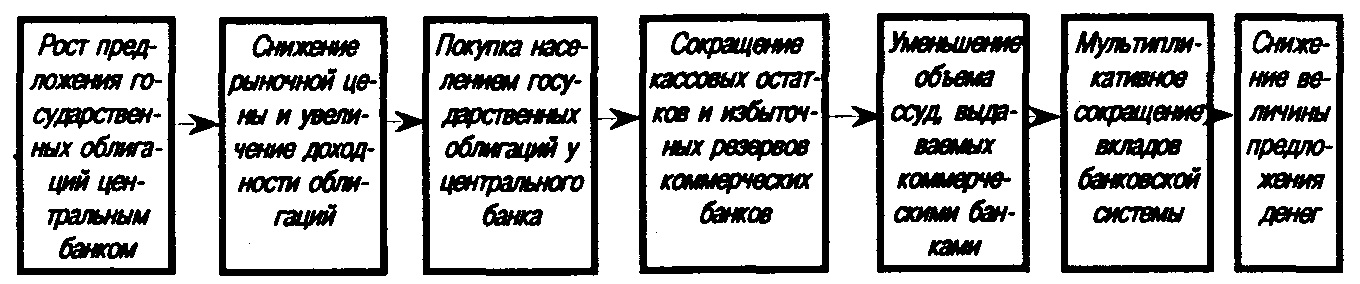

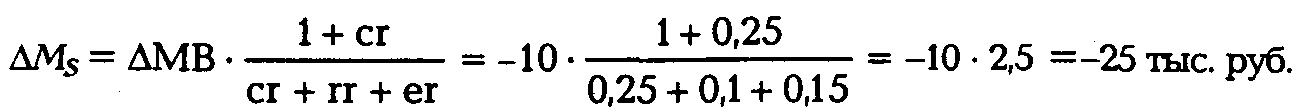

- При продаже дополнительного пакета государственных ценных бумаг центральный банк предлагает их на вторичном рынке, тем самым увеличивая их предложение. При этом текущая рыночная цена данных облигаций снижается, а их текущая доходность увеличивается. Привлекательность этих ценных бумаг повышается, и центральному банку нетрудно будет найти желающих их купить. За приобретенные ценные бумаги население частично расплачивается из своих кассовых остатков, а частично — деньгами, снятыми со счетов до востребования в коммерческих банках. Пропорция зависит от значения коэффициента «наличность—депозиты». Например, если коэффициент «наличность—депозиты» равен 25%, то 20% пакета облигаций будут куплены за счет кассовых остатков, а 80% — за счет денег, снятых со счетов, которые банки выдадут из своих избыточных резервов.

Полученные центральным банком деньги выводятся им из обращения, и, таким образом, денежная база уменьшается на величину рыночной стоимости проданного пакета государственных облигаций. Сокращение же избыточных резервов коммерческих банков приводит к уменьшению объемов выдаваемых ими ссуд и вызывает мультипликационное сжатие денежной массы.

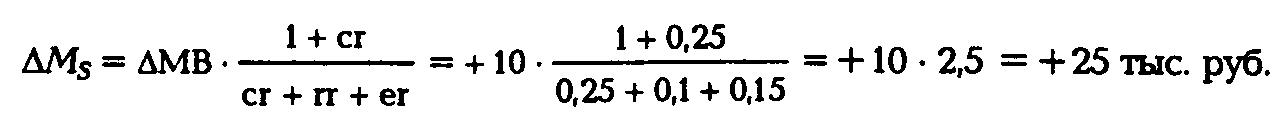

Рассмотрим процесс сокращения денежной массы при продаже центральным банком государственных облигаций на сумму 10 тыс. руб. при прочих равных: cr = 25%, rr = 10%, er = 15% (рис. 9.11).

Рис. 9.11. Итоговые изменения балансов банковской системы, вызванные продажей центральным банком государственных облигаций на сумму 10 тыс. руб.

Следовательно, продажа центральным банком государственных ценных бумаг ведет к сокращению денежной базы на сумму продажи за счет сокращения кассовых остатков и избыточных резервов коммерческих банков. Ссудный потенциал банковской системы снизится, объем выдаваемых коммерческими банками ссуд сократится и приведет к мультипликационному сокращению вкладов (рис. 9.12).

Рис.9.12. Влияние продажи центральным банком государственных ценных бумаг на открытом рынке на величину предложения денег

В нашем числовом примере:

Таким образом, продажа населению государственных ценных бумаг на сумму 10 тыс. руб. вызвала уменьшение денежной базы на 10 тыс. руб. и сжатие денежной массы на 25 тыс. руб.

• Эмиссия и принудительное изъятие денег из обращения

Эмиссия наличных денег приводит к расширению денежной базы и мультипликационному расширению денежной массы. Ее воздействие рассматривалось в разделе «Предложение денег».

Обратное влияние на денежную базу и денежную массу оказывает принудительное изъятие центральным банком наличных денег из обращения.

Способы принудительного изъятия денег из обращения:

• замена денежных знаков в ограниченных масштабах;

• прекращение хождения денежных знаков с ограниченным обменом их на новые;

• деноминация денежных знаков, не сопровождающаяся адекватным снижением цен, и т.п.

Эти инструменты редко используются современными центральными банками.

9.2. Цели и результаты денежно-кредитной политики

Стимулирующая денежно-кредитная политика — денежно-кредитная политика, направленная на увеличение денежной массы.

Сдерживающая денежно-кредитная политика — денежно-кредитная политика, направленная на сокращение денежной массы.

Способы проведения денежно-кредитной политики представлены в табл. 9.1.

Таблица 9.1. Способы проведения денежно-кредитной политики

| Политика | Изменение нормы обязательных резервов | Изменение ставки рефинансирования | Операции на открытом рынке |

| Стимулирующая | Снижение | Снижение | Скупка государственных ценных бумаг |

| Сдерживающая | Увеличение | Увеличение | Продажа государственных ценных бумаг |

• Классические представления о денежно-кредитной политике

Кембриджское уравнение:

М = kPY

или

где kY — желаемый объем реальных кассовых остатков;

— фактический объем реальных кассовых остатков.

— фактический объем реальных кассовых остатков.Согласно представлениям классической школы:

• экономика имеет тенденцию к автоматическому поддержанию полной занятости ресурсов и, следовательно, к устойчивому соответствию совокупного выпуска своему потенциальному значению: Y = Y1;

• коэффициент предпочтения ликвидности k стабилен, поскольку зависит от платежных традиций общества, изменяющихся крайне медленно.

При увеличении денежной массы объем реальных кассовых остатков на руках у населения М/Р начинает превышать желаемое их значение kY. Избыточные деньги население предъявит в виде дополнительного спроса на товары и услуги. Но поскольку экономика функционирует на уровне полной занятости ресурсов, то рост совокупного спроса не может быть удовлетворен ростом совокупного предложения ввиду отсутствия свободных ресурсов. Поэтому увеличение совокупного спроса при неизменном объеме совокупного предложения приведет к росту уровня цен, которое будет продолжаться до тех пор, пока реальное значение кассовых остатков не вернется к желаемому уровню. Противоположный процесс будет происходить при сокращении денежной массы.

Следовательно, изменение денежной массы приводит только к пропорциональному изменению уровня цен, не затрагивая реального объема выпуска.

В терминах классической модели этот вывод означает, что:

• экономика характеризуется дихотомией (от греческого «рассечение на две части»);

• деньги в такой экономике нейтральны.

Классическая дихотомия — положение, гласящее, что величина и динамика показателей реального сектора в экономике не зависят от состояния денежного сектора.

Нейтральность денег — экономическая ситуация, в которой реальные значения экономических показателей не зависят от количества денег в обращении.

Таким образом, денежно-кредитная политика способна повлиять только на уровень цен и не способна изменить значения реального совокупного выпуска и занятости. Стимулирующая политика приведет к пропорциональному росту уровня цен, сдерживающая политика — к пропорциональному их снижению.

• Кейнсианские представления о денежно-кредитной политике

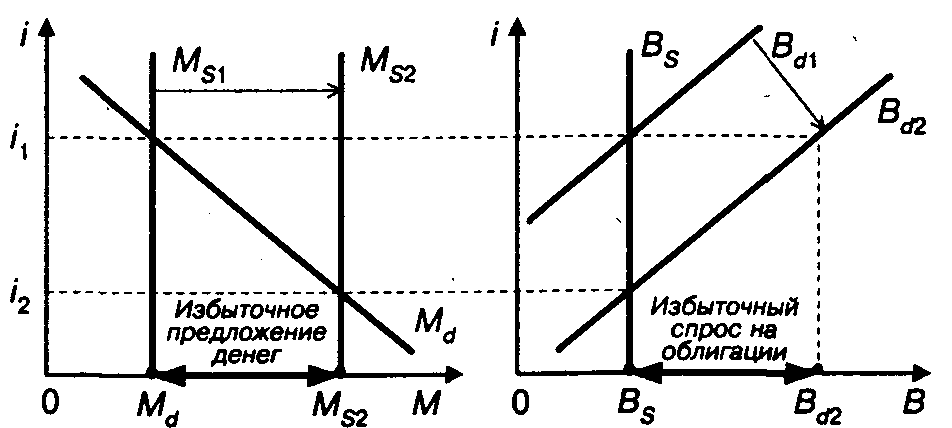

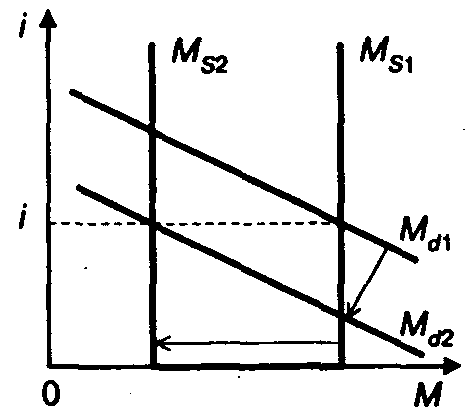

- При проведении стимулирующей денежно-кредитной политики расширение предложения денег центральным банком приведет к возникновению избыточного предложения денег (рис. 9.13).

Рис. 9.13. Графическая интерпретация стимулирующей денежно-кредитной политики в кейнсианской модели

По мнению представителей кейнсианского направления, избыточные деньги население целиком направит на покупку государственных облигаций. При этом спрос на облигации вырастет и при прежней ставке процента

станет избыточным. В результате рыночная цена увеличится, а доходность (номинальная процентная ставка) сократится до уровня i2. Поскольку в кейнсианской модели цены стабильны, то падение номинальной процентной ставки приводит к сокращению реальной процентной ставки на то же значение. Снижение же реальной процентной ставки по государственным облигациям сократит альтернативные издержки инвестирования и приведет к росту инвестиционного спроса, который, в свою очередь, вызовет мультипликационное расширение объема производства, совокупного дохода и занятости.

станет избыточным. В результате рыночная цена увеличится, а доходность (номинальная процентная ставка) сократится до уровня i2. Поскольку в кейнсианской модели цены стабильны, то падение номинальной процентной ставки приводит к сокращению реальной процентной ставки на то же значение. Снижение же реальной процентной ставки по государственным облигациям сократит альтернативные издержки инвестирования и приведет к росту инвестиционного спроса, который, в свою очередь, вызовет мультипликационное расширение объема производства, совокупного дохода и занятости.Следовательно, в кейнсианской модели экономика не дихотомна и деньги не нейтральны, потому что существует специальный передаточный механизм, через который деньги влияют на реальный сектор.

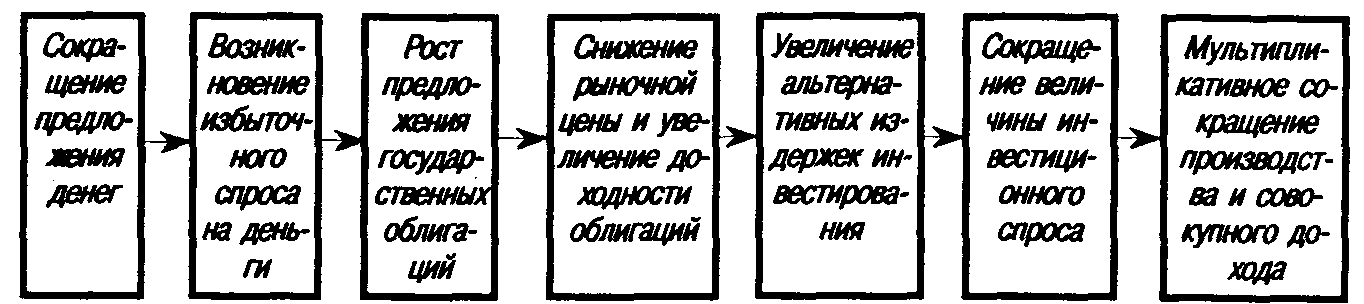

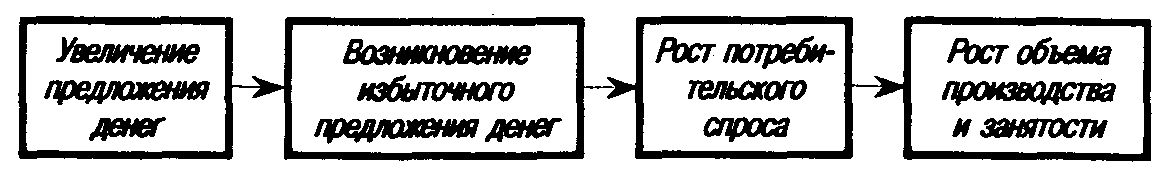

Передаточный механизм — последовательность событий, в результате которых изменение предложения денег изменяет реальные показатели, например, реальный объем совокупного выпуска и занятость (рис. 9.14).

Рис. 9.14. Передаточный механизм стимулирующей денежно-кредитной политики в кейнсианском представлении

Не-нейтральность денег — экономическая ситуация, в которой изменение количества денег в обращении влияет на реальные значения экономических показателей.

Таким образом, стимулирующая кредитно-денежная политика имеет своим конечным результатом увеличение объема производства, совокупного дохода и занятости.

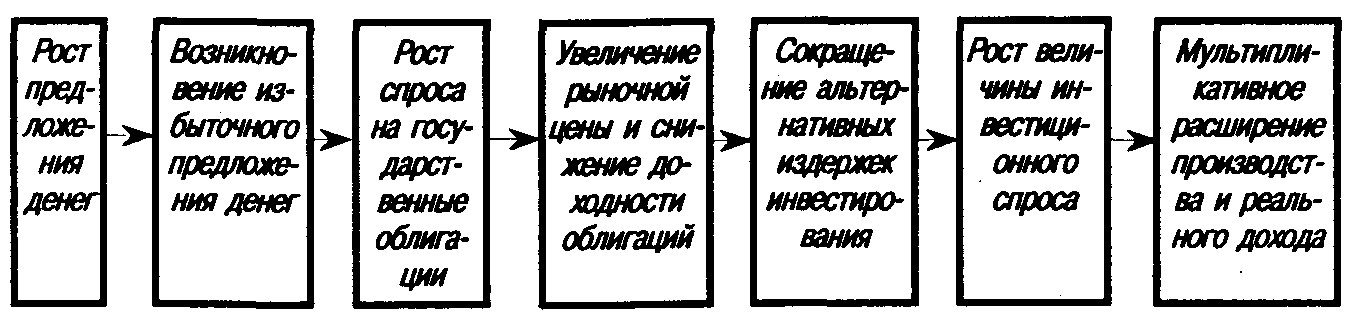

- При проведении сдерживающей денежно-кредитной политики сокращение предложения денег центральным банком приведет к возникновению избыточного спроса на деньги (рис. 9.15).

Рис. 9.15. Графическая интерпретация сдерживающей денежно-кредитной политики в кейнсианской модели

По мнению представителей кейнсианского направления, при недостатке денег для спекулятивных целей спрос на облигации сократится, и при прежнем уровне процентной ставки

возникнет избыток их предложения. В результате этого рыночная цена облигаций снизится, а их доходность (номинальная процентная ставка) увеличится до уровня

возникнет избыток их предложения. В результате этого рыночная цена облигаций снизится, а их доходность (номинальная процентная ставка) увеличится до уровня  . При стабильном уровне цен на то же значение вырастет и реальная ставка процента. Рост реальной процентной ставки по государственным облигациям увеличивает альтернативные издержки инвестирования и приводит к снижению инвестиционного спроса, которое, в свою очередь, вызовет мультипликационное сокращение объема производства, совокупного дохода и занятости (рис. 9.16).

. При стабильном уровне цен на то же значение вырастет и реальная ставка процента. Рост реальной процентной ставки по государственным облигациям увеличивает альтернативные издержки инвестирования и приводит к снижению инвестиционного спроса, которое, в свою очередь, вызовет мультипликационное сокращение объема производства, совокупного дохода и занятости (рис. 9.16).

Рис. 9.16. Передаточный механизм сдерживающей денежно-кредитной политики в кейнсианском представлении

Таким образом, сдерживающая кредитно-денежная политика имеет своим конечным результатом снижение объема производства, совокупного дохода и занятости.

Точно так же как и в случае с фискальной политикой, основная задача недискреционной денежно-кредитной политики — предотвратить колебания совокупного спроса и дохода , а основная задача дискреционной денежно-кредитной политики — устранить негативные последствия этих колебаний.

Дискреционная денежно-кредитная политика должна поэтому иметь антициклическую направленность:

• во время спада центральному банку следует проводить стимулирующую политику, способствующую увеличению инвестиционного спроса;

• во время подъема центральному банку следует проводить сдерживающую политику с целью сокращения инвестиционного спроса.

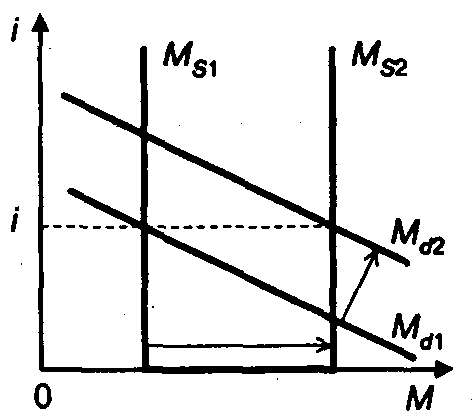

Недискреционная денежно-кредитная политика должна быть направлена на поддержание стабильной процентной ставки, поскольку колебания доходности государственных ценных бумаг приводят к колебаниям инвестиционного спроса, а следовательно, и совокупного спроса. Основной причиной колебаний ставки процента служит спрос на деньги, который в кейнсианской модели полагается весьма нестабильным из-за наличия в нем спекулятивной составляющей. Следовательно, центральный банк должен манипулировать предложением денег так, чтобы нейтрализовать влияние колебаний спроса на деньги на процентную ставку (рис. 9.17, 9.18).

Рис. 9.17. Стабилизация процентной ставки при внезапном росте спроса на деньги

При росте спроса на деньги центральный банк должен увеличить предложение денег так, чтобы прирост денежной массы удовлетворил весь дополнительно возникший спрос на кассовые остатки. Тогда населению не придется для увеличения своих кассовых остатков продавать ценные бумаги, и ставка процента останется неизменной.

Рас 9.18. Стабилизация процентной ставки при внезапном сокращении спроса на деньги

При сокращении спроса на деньги центральный банк должен уменьшить предложение денег так, чтобы денежная масса сократилась в точном соответствии с падением спроса на кассовые остатки. Тогда у населения не возникнет избытка денег, который можно было бы вложить в покупку ценных бумаг, и ставка процента останется неизменной.

• Монетаристские представления о денежно-кредитной политике

Монетаризм — широко распространившаяся в 60-е годы нашего столетия экономическая концепция, по-новому трактующая роль денег и денежно-кредитной политики.

Основное положение монетаристской теории, в отличие от кейнсианской, заключается в том, что спрос на деньги стабилен и не зависит от факторов, определяющих предложение денег, а потому не подвержен случайным колебаниям.

- При проведении стимулирующей денежно-кредитной политики. расширение предложения денег центральным банком по-прежнему приводит к возникновению избыточного предложения денег MS>Мd.

Но поскольку спрос на деньги стабилен, то избыточные деньги население в основном направит на покупку товаров и услуг. Это означает, что рост предложения денег сразу же вызывает увеличение совокупного спроса за счет увеличения потребительских расходов. Передаточный механизм денежно-кредитной политики при этом получается гораздо короче (рис. 9.19).

Рис. 9.19. Передаточный механизм стимулирующей денежно-кредитной политики в монетаристском представлении

Таким образом, стимулирующая кредитно-денежная политика имеет своим непосредственным результатом увеличение объема производства, совокупного дохода и занятости.

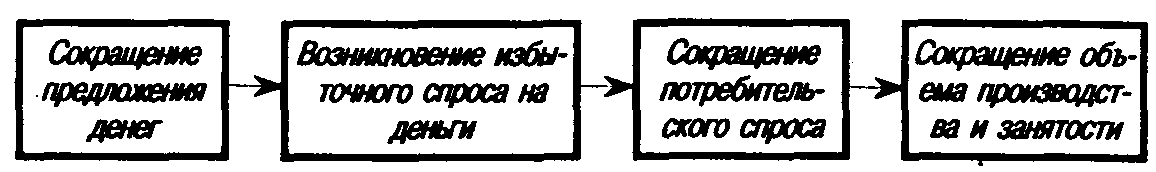

- При проведении сдерживающей денежно-кредитной политики сокращение предложения денег центральным банком приведет к возникновению избыточного спроса на деньги: MS < Мd.

Но поскольку спрос на деньги стабилен, то недостающие деньги население в основном попытается сэкономить путем сокращения объема покупок товаров и услуг. Это означает, что рост предложения денег сразу же вызывает сокращение потребительских расходов и совокупного спроса (рис. 9.20).

Рис. 9.20. Передаточный механизм сдерживающей денежно-кредитной политики в монетаристском представлении

Таким образом, сдерживающая кредитно-денежная политика имеет своим непосредственным результатом сокращение объема производства, совокупного дохода и занятости.

Следовательно, в представлении монетаристов изменения совокупных расходов определяются преимущественно изменениями предложения денег.

Дискреционные мероприятия денежно-кредитной политики должны проводиться центральным банком как можно реже, потому что именно они чаще всего и служат причиной колебаний совокупного дохода и занятости.

Недискреционная денежно-кредитная политика должна быть направлена на поддержание стабильности предложения денег.

Колебания предложения денег могут быть вызваны и колебаниями величины денежного мультипликатора, связанными с изменениями ожиданий частного сектора:

а) при пессимистических ожиданиях доверие населения к банковской системе ослабевает, что приводит к росту изъятий средств со вкладов, повышению коэффициента «наличность — депозиты» и вынужденному увеличению нормы избыточного резервирования вкладов. Величина мультипликатора при этом падает, и предложение денег сокращается, вызывая снижение совокупного спроса, совокупного дохода и занятости;

б) при оптимистических ожиданиях доверие населения к банковской системе укрепляется, что приводит к росту средств на банковских вкладах, снижению коэффициента «наличность — депозиты» и нормы избыточного резервирования вкладов. Величина мультипликатора при этом растет, и предложение денег увеличивается, вызывая рост совокупного спроса, совокупного дохода и занятости. Следовательно, центральный банк должен манипулировать денежной базой так, чтобы нейтрализовать влияние изменений денежного мультипликатора на общую величину денежной массы:

• при снижении мультипликатора денежную базу надо увеличивать, чтобы величина предложения денег осталась неизменной;

• при росте мультипликатора денежную базу надо уменьшать, чтобы величина предложения денег осталась неизменной.

Рост денежной массы допускается только в долгосрочном периоде в соответствии с монетарным правилом.

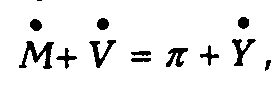

Монетарное правило: для поддержания устойчивого экономического роста при полной занятости и стабильных ценах долгосрочный темп роста денежной массы должен совпадать с долгосрочным темпом роста потенциального ВВП за вычетом темпа роста скорости обращения денег.

Монетарное правило выводится на основе уравнения обмена:

MV = PY.

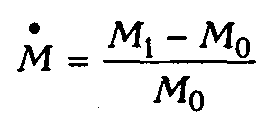

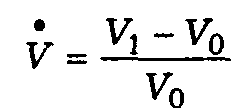

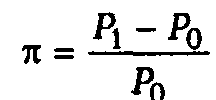

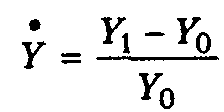

В динамической форме при небольших изменениях переменных:

где

— темп прироста предложения денег;

— темп прироста предложения денег; — темп прироста скорости обращения денег;

— темп прироста скорости обращения денег; — темп прироста общего уровня цен (темп инфляции);

— темп прироста общего уровня цен (темп инфляции); — темп прироста совокупного выпуска (ВВП) в реальном измерении.

— темп прироста совокупного выпуска (ВВП) в реальном измерении.Для того чтобы уровень, цен оставался стабильным (т.е. чтобы = 0), необходимо:

Монетарное правило — основное правило недискреционной кредитно-денежной политики в монетаристской концепции. Поэтому такую политику называют также политикой таргетирования денежной массы (от англ. target — цель).

Задания

Задание 1. Предложение денег в экономике составляет 1 млрд руб. Суммарные резервы коммерческих банков равны 200 млн руб.; 20% денежной массы составляют наличные деньги в обращении. Какую операцию на открытом рынке и на какую сумму необходимо произвести центральному .банку для того, чтобы увеличить денежную массу на 10%?

Задание 2. Известно, что коэффициент «наличность—депозиты» равен 20%, а общая норма резервирования вкладов составляет 10%. Государственный бюджет сведен с дефицитом 30 млрд руб. Правительство решило полностью финансировать бюджетный дефицит за счет займа денег у центрального банка. Подсчитайте, как это повлияет:

а) на величину денежной базы;

б) на величину предложения денег;

в) на объем наличных денег в обращении;

г) на общую величину резервов коммерческих банков.

Задание 3. Денежная база страны составляет 1400 млрд руб. Известно, что номинальный ВВП этой страны составляет 5600 млрд руб. и средняя денежная единица совершает 2 оборота в год. Объем кассовых остатков у населения составляет 40% от объема средств на его счетах до востребования. Норма избыточного резервирования в целом составляет 20%:

а) заполните сводный баланс коммерческих банков этой страны:

| Актив, млрд руб. | Пассив, млрд руб. | ||

| Обязательные резервы Избыточные резервы Ссуды | | Вклады до востребования | |

б) центральный банк страны скупил у населения на открытом рынке государственных облигаций на сумму 140 млрд руб. Покажите, как после этого изменится сводный баланс коммерческих банков.

Задание 4. В России, как известно, против счетов до востребования чеки выписывать нельзя, поэтому процесс мультипликативного расширения вкладов в том же виде, как в развитых странах, протекать не может. И тем не менее величина денежного мультипликатора, рассчитанная Центральным банком РФ, в 1998 г. составляла примерно 3. Подумайте, почему в России увеличение денежной базы на 1 руб. приводит к увеличению денежной массы все же не на 1 руб., а на 3 руб.