Удк 330. 101. 541(075. 8) Ббк 65. 012. 2я73

| Вид материала | Документы |

- Практикум Новочеркасск юргту (нпи) 2010 удк 330 (075. 8) Ббк 65. 012. 1я73, 2097.42kb.

- Учебно-методическое пособие Нижний Новгород 2010 удк 338. 24(075. 8) Ббк 65. 290-2я73, 2121.39kb.

- Курс лекций Учебное пособие Волгоград 2009 удк 330. 01 Ббк 65. 012., 6756.22kb.

- Учебное пособие удк 159. 9(075) Печатается ббк 88. 2я73 по решению Ученого Совета, 5335.58kb.

- Павлик Христина Богданівна удк 330. 101. 541: 339. 132] (477) макроекономічний аналіз, 413.2kb.

- Учебное пособие уфа-2007 удк 330. 01 (075. 8) Ббк 65. 02., 836.31kb.

- Учебное пособие Уфа 2008 удк 531(075. 3) Ббк 22. 2я73, 3083.8kb.

- Удк 070(075. 8) Ббк 76. 01я73, 5789.66kb.

- Удк 339. 9(470)(075. 8) Ббк, 7329.81kb.

- Учебное пособие Павлодар удк 622 012 (07) ббк 30. 3я7, 2078.83kb.

Глава 12 ПЛАТЕЖНЫЙ БАЛАНС И ВАЛЮТНЫЙ КУРС

Валютные отношения первоначально обслуживали функционирование внешней торговли. К концу XX столетия валютный рынок из вспомогательного превратился в один из ведущих рынков, объект приложения огромных капиталов. Экономический оборот на валютном рынке в 60 раз превышает объем операций на мировом рынке товаров и услуг.

12.1. Эволюция валютных систем и ее закономерности

Валютная система — политика и практика использования инструментов международных расчетов.

Валютный курс — пропорции обмена одной валюты на другую.

Прямой валютный курс показывает, сколько единиц иностранной валюты обменивается на одну единицу отечественной валюты. Прямой оценкой валютного курса пользуются США, Великобритания и ряд других стран.

Обратный валютный курс показывает, сколько единиц отечественной валюты обменивается на одну единицу иностранной валюты. Обратная оценка валютного курса используется в России, ряде латиноамериканских стран.

Исторические виды валютных систем:

1. Золотой стандарт (1879-1934 гг.). Валютный курс регулируется «золотыми точками». Он отклоняется от паритета на сумму издержек по страхованию, упаковке и транспортировке золота.

Достоинства — стабильность денежного обращения, исключение инфляции.

Недостатки — внутреннее экономическое развитие полностью подчинено поддержанию стабильности валютного курса.

2. Золотодевизная система (1944-1971 гг.). Валютные курсы были фиксированными. Но национальные государства имели право самостоятельно изменять курс валюты в пределах 10% паритета. Изменение валютного курса сверх этого предела допускалось только с согласия Международного валютного фонда (МВФ). Поддержание фиксированных курсов валют требовало проведения всеми странами единой экономической политики. Проблемы создавались и неодинаковыми темпами инфляции.

Парадокс резервной валюты: резервная валюта должна быть доступной для всех стран, это возможно при дефицитности платежного баланса страны — эмитента резервной валюты; но дефицитность платежного баланса порождает сомнения в надежности данной валюты и бегство от нее.

3. Система управляемых плавающих валютных курсов (ямайская валютная система, 1971 г.). Рамки независимости внутренней экономической политики от состояния платежного баланса расширились. Приспособление национальной экономики к внешнеэкономическим отношениям осуществляется посредством изменения валютного курса.

Недостаток: большая степень неопределенности и непредсказуемости.

Тенденция развития системы плавающих валютных курсов: в глобальном масштабе курсы продолжают плавать. При этом центральные банки стремятся координировать свои действия в этой области. Вместе с тем региональные группировки (ЕЭС, АСЕАН) стремятся фиксировать валютные курсы в пределах региона.

• Факторы, определяющие плавающий валютный курс

1. Модель доходы/расходы концентрируется на товарном рынке и выявляет воздействие торгового баланса или баланса по текущим операциям на валютный курс.

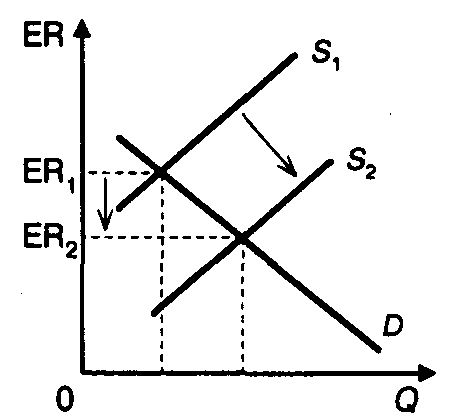

Согласно этому подходу все, что увеличивает спрос на товары отечественного производства относительно иностранных товаров, ведет к удорожанию национальной валюты, поскольку в этом случае спрос на отечественную валюту также вырастет (рис. 12.1).

Рис.12.1. Влияние роста спроса на отечественные товары на валютный курс:

ER — валютный курс;

Q — количество валюты

Аналогично все, что увеличивает спрос на иностранные товары относительно товаров отечественного производства, ведет к удешевлению национальной валюты, поскольку в этом случае возрастет предложение национальной валюты на валютных рынках с целью приобретения иностранной валюты (рис. 12.2).

Рис. 12.2. Влияние роста спроса на импортные товары на валютный курс

2. Портфельная модель полагает, что на валютный курс влияет не только торговый баланс, но и баланс по счетам капиталовложений, при этом акцент переносится на последний. Эта теория принимает во внимание то обстоятельство, что в современной развитой рыночной экономике объем внешней торговли относительно мал по сравнению с объемом сделок на валютном рынке (в США, например, годовой объем валютных сделок более чем в 25 раз превосходит объем экспортно-импортных операций). Поэтому решения об инвестировании средств в национальные или иностранные финансовые активы играют более значительную роль в формировании валютного курса, чем спрос на экспортные и импортные товары и услуги.

В основе портфельной модели лежит теория паритета процентных ставок, гласящая, что в условиях международной мобильности капиталов и при отсутствии трансакционных издержек доходность идентичных финансовых активов должна быть одинаковой. Тогда валютный курс определяется соотношением доходности идентичных отечественных и зарубежных финансовых активов.

Доходность отечественных финансовых активов Rвн равна процентной ставке iвн, выплачиваемой по ним внутри страны, d доходность зарубежного финансового актива Rин для отечественного держателя определяется как

где Rин — доходность иностранного финансового актива;

i — ставка процента, выплачиваемая владельцу данного актива страной-эмитентом;

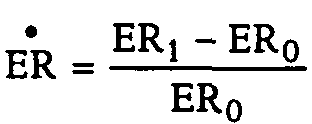

— темп прироста валютного курса.

— темп прироста валютного курса.Тогда паритет процентных ставок описывает условие равновесия и на валютном рынке, так как если Rвн=Rин, то ER1 = ER0 + ER0(iвн – iин).

Только когда валютный курс установится на таком уровне, что доходность внутренних и зарубежных финансовых активов будет одинаковой (iвн = iин), т.e. когда будет выполняться условие паритета процентных ставок, переток капитала из страны в страну прекращается и валютный курс стабилизируется (ER1=ER0).

3. Концепция паритета покупательной способности (ППС) исходит из теории единой цены У. Джевонса: при отсутствии транспортных издержек, барьеров в торговле и одинаковых качественных характеристиках идентичный товар должен продаваться по одной и той же цене во всех странах. Теория ППС является приложением закона единой цены к национальным уровням цен, а не к ценам на отдельные товары.

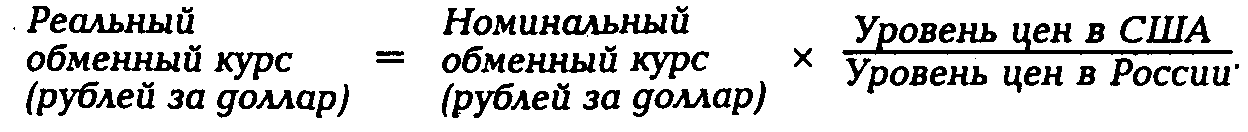

Паритет покупательной способности на практике соответствует соотношению уровня цен в различных странах. Валютный курс с учетом ППС — это номинальный валютный курс, умноженный на соотношение уровня цен. Такой валютный курс называется реальным валютным курсом.

Номинальный валютный курс - пропорция, в которой валюта одной страны обменивается на валюту другой.

Реальный валютный курс - соотношение покупательной способности двух валют (принимает во внимание еще и соотношение цен на товары в разных странах):

Например, реальный обменный курс рубля к доллару (обратный):

Согласно теории ППС рост уровня цен в одной стране относительно уровня цен в другой стране приводит к удешевлению валюты первой страны (и удорожанию валюты второй страны).

Недостатки теории паритета покупательной способности:

- Показатель общего уровня цен в различных странах рассчитывается для «корзины» товаров, большинство которых не являются идентичными (например, автомобили «Волга» и «Мерседес»).

- Теория ППС не учитывает, что многие товары и услуги, цены которых включаются в «корзину», используемую для расчета национального уровня цен, не продаются за границей (недвижимость, многие виды услуг). Поэтому даже если цены на эти товары будут расти и это приведет к установлению более высокого уровня цен, чем в другой стране, прямое воздействие данного события на валютный курс будет незначительным, поскольку для установления единой цены требуется свободный перелив товаров и услуг между странами.

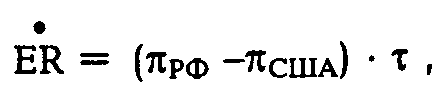

4. Монетаристская модель обменного курса предполагает, что главным фактором, определяющим валютный курс, является соотношение темпов инфляции. Формула изменения валютного курса рубля по отношению к доллару США за определенный период времени:

где

— темп прироста обменного курса рубля к доллару;

— темп прироста обменного курса рубля к доллару;РФ — темп инфляции в России за данный период времени;

США — темп инфляции в США за тот же период времени;

— индекс, характеризующий изменение условий торговли между РФ и США.

Следовательно, обменный курс между любыми двумя валютами будет меняться таким образом, чтобы отражать изменения уровня цен в обеих странах.

12.2. Платежный баланс

Платежный баланс - соотношение между общей суммой платежей иностранным государствам и общей суммой поступлений от иностранных государств в течение определенного периода.

Структура платежного баланса («плюс» — приток валюты, «минус» — отток валюты):

I. Баланс по текущим операциям:

- Торговый баланс:

• экспорт товаров (+);

• импорт товаров (–).

- Баланс услуг:

• экспорт услуг (+);

• импорт услуг (–).

- Баланс трансфертных платежей:

• доходы граждан страны от зарубежных инвестиций (+);

• доходы иностранцев от инвестиций в экономику страны (–);

• трансферты из-за рубежа (+);

• трансферты за рубеж (–).

II. Баланс по счетам долгосрочных капиталовложений.

• приток долгосрочных капиталовложений из-за рубежа (+);

• отток долгосрочных капиталовложений за рубеж (–).

III. Баланс по счетам краткосрочных капиталовложений:

• приток краткосрочных капиталовложений из-за рубежа (+);

• отток краткосрочных капиталовложений за рубеж (–).

IV. Ошибки и упущения

V. Итоговый баланс.

Основные уравнения платежного баланса:

В открытой экономике Y = C + I + G + NX.

Следовательно,

Далее, поскольку объем совокупного выпуска равен объему совокупного дохода, который расходуется на уплату налогов, частное потребление и частные сбережения:

• Состояние платежного баланса и изменение валютных курсов

Улучшение платежного баланса — рост положительного сальдо платежного баланса (или уменьшение отрицательного сальдо). Таким образом, любые события, вызывающие рост притока валюты в страну и/или уменьшающие отток валюты из страны, улучшают ее платежный баланс.

Ухудшение платежного баланса — снижение положительного сальдо платежного баланса (или рост отрицательного сальдо). Таким образом, любые события, сокращающие приток валюты в страну и/или увеличивающие отток валюты из страны, ухудшают ее платежный баланс.

Одной из важнейших причин изменения состояния платежного баланса является изменение курса валюты (табл. 12.1).

Ревальвация валюты — повышение курса валюты по отношению к другим валютам.

Девальвация валюты — понижение валютного курса по отношению к другим валютам.

Таблица 12.1. Влияние ревальвации и девальвации валюты на состояние платежного баланса

Вывод: ревальвация ухудшает состояние платежного баланса, девальвация — улучшает.

12.3. Статистические материалы

Платежный баланс Российской Федерация за I квартал 1998 г.*

* Бюллетень банковской статистики, 1998, № 7 (62).

Счет текущих операций, млн долл. США

1. Экспорт товаров 17956

2. Экспорт услуг 2909

3. Экспорт товаров и услуг (1 + 2) 20866

4. Оплата труда полученная 51

5. Инвестиционные доходы к получению 2407

6. Текущие трансферты полученные 59

7. Всего возмещении, подлежащих получению от нерези- 23383

дентов по текущим операциям (3+ 4+ 5+ 6)

8. Импорт товаров 16832

9. Импорт услуг 3898

10. Импорт товаров и услуг (8 + 9) 20730

11. Оплата труда выплаченная 3642

12. Инвестиционные доходы к выплате 2703

13. Текущие трансферты выплаченные 372

14. Всего возмещении, подлежащих предоставлению нерези- 24881

дентам по текущим операциям (10 + // + 12 + 13)

Сальдо счета текущих операций (7- 14) –1498

Счет операций с капиталом и финансовыми инструментами,

млн долл. США («–» — снижение, «+» — рост)

15. Капитальные трансферты полученные 341

16. Обязательства сектора государственного управления 4890

17. Обязательства банковского сектора 181

18. Обязательства прочих секторов: 2576

• прямые инвестиции 457

• портфельные инвестиции 7

• ссуды и займы 2026

• торговые кредиты и авансы 86

• прочие обязательства 0

19. Обязательства всего (14+ 15+ 16) 7647

20. Капитальные трансферты выплаченные – 433

21. Активы сектора государственного управления –1327

22. Активы банковского сектора 526

23. Активы прочих секторов: – 4501

• прямые и портфельные инвестиции –143

• наличная иностранная валюта 559

• торговые кредиты и авансы – 2334

• изменение задолженности по своевременно –2572

поступившей экспортной выручке и непогашенным

импортным авансам

• прочие активы –11

24. Активы всего (20 + 21 + 22) –5302

25. Сальдо счета операций с капиталом (14 + 19) –92

26. Сальдо финансового счета (кроме резервных активов) (18+23) 2345

Сальдо счета операций с капиталом и финансовыми 2253

инструментами (24 + 25)

27. Чистые ошибки и пропуски –1647

Изменение валютных резервов («–»— рост, «+»— снижение) 892

Задания

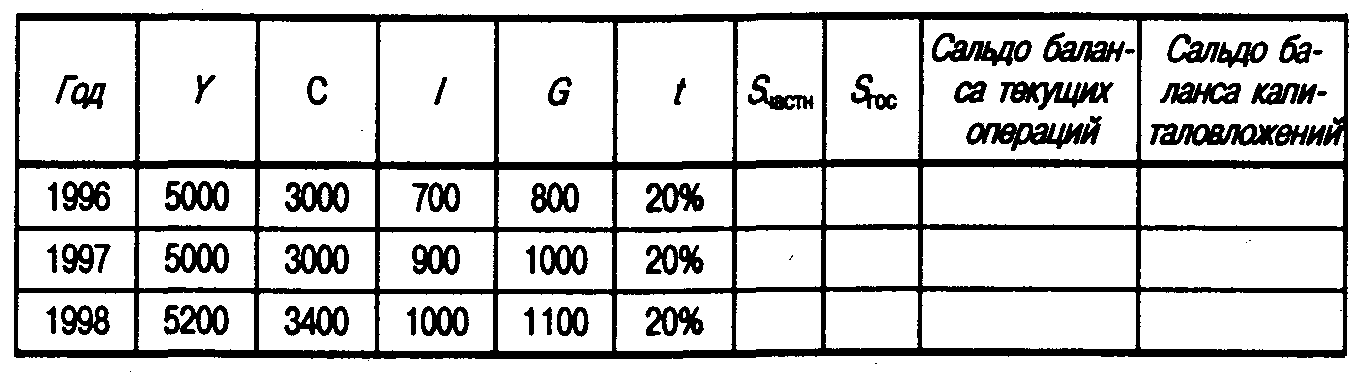

Задание I. Ниже приведены данные (в трлн руб.), характеризующие экономическую активность в стране в течение трех последних лет.

Заполните таблицу недостающими данными.

Задание 2. Основные макроэкономические показатели внешнеэкономической деятельности страны за 1998 г. выглядят следующим образом (в трлн руб.):

Экспорт товаров ...........................................................................100

Импорт товаров ............................................................................. 75

Экспорт услуг ................................................................................ 30

Импорт услуг ................................................................................. 40

Доходы резидентов страны от зарубежных

инвестиций .................................................................................... 20

Доходы нерезидентов от инвестиций

в экономику страны ...................................................................... 10

Трансферты за рубеж .................................................................... 10

Трансферты из-за рубежа ............................................................... 5

Экспорт капитала .......................................................................... 80

Импорт капитала ......................................................................... 120

Рассчитайте:

а) сальдо баланса по текущим операциям;

б) сальдо баланса капиталовложений;

в) изменение валютных резервов.

Задание 3. С 1991 по 1996 г. международное сообщество выделило для российской экономики 41,3 млрд долл., в том числе:

Поддержание платежного баланса и бюджетная поддержка ...... 15,8

Инвестиции ....................................................................................... 5,3

Экспортные кредиты........................................................................ 15,1

Техническое содействие.................................................................... 2,6

Гуманитарная и продовольственная помощь............................ ..... 2,5

Оцените эффективность структуры финансовых ресурсов, полученных Россией за этот период, для экономического развития страны и состояния ее платежного баланса. Какие формы привлечения финансовых ресурсов из-за рубежа наиболее предпочтительны?

Задание 4. Россия в 1996 г. присоединилась к статье VIII Устава Международного валютного фонда, обязавшись перейти от внутренней конвертируемости рубля к внешней. Как это повлияло на состояние платежного баланса России?

Задание 5. Какой модели валютного курса придерживается Правительство России? Какая связь существует между валютным курсом рубля и его покупательной способностью внутри страны?