«Антикризисные стратегии – 2009: реструктуризация долгов и другие возможности для региональных компаний»

| Вид материала | Документы |

СодержаниеРиски конфликта для Должника. Медиативная реструктуризация Мировое соглашение Судебная реструктуризация |

- «Антикризисные стратегии – 2009: реструктуризация долгов и другие возможности для региональных, 125.54kb.

- «Антикризисные стратегии – 2009: реструктуризация долгов и другие возможности для региональных, 34.33kb.

- «Антикризисные стратегии – 2009: реструктуризация долгов и другие возможности для региональных, 65.46kb.

- «Антикризисные стратегии – 2009: реструктуризация долгов и другие возможности для региональных, 68.9kb.

- «Антикризисные стратегии – 2009: реструктуризация долгов и другие возможности для региональных, 83.38kb.

- Информация о реализации в 2011 году Стратегии экономического и социального развития, 5136.83kb.

- План: Введение Реструктуризация как стратегия развития предприятия 1 Стратегия реструктуризации, 335.45kb.

- Ях глобализации производства и конкуренции на зрелых рынках усложняется рыночная стратегия, 438.92kb.

- Лекция 5 Тема Маркетинговые цели, стратегии и тактики компаний, 51.81kb.

- Логистическая реструктуризация региональных распределительных центров в системе товародвижения, 713.19kb.

Конференция

«Антикризисные стратегии – 2009:

реструктуризация долгов и другие возможности для региональных компаний».

18 июня 2009 года, Краснодар.

Лавров Максим Владимирович, руководитель Южной дирекции Юридической фирмы "Вегас-Лекс"

Тема выступления: Судебная практика в отношении предприятий, допустивших дефолты или находящихся на грани банкротства

Максим Лавров: Добрый день! Хотелось бы поговорить сейчас о способах урегулирования конфликтов между должниками и кредиторами, о том, почему возникают конфликты.

Предпосылки конфликта между должниками и кредиторами можно разделить на 2 составляющие в зависимости от того, кто является источником этого конфликта.

Должник.

- Просрочка выплаты задолженности – наиболее распространенная причина возникновения конфликта.

- Кредитный или облигационный дефолты. Облигационный дефолт отличается от кредитного тем, что он происходит на рынке корпоративных облигаций.

Кредитор.

- Требование кредитора о досрочном погашении займа.

- Изменение процентной ставки. Ввиду кризиса банки стараются нарастить объемы денежной массы и во многих случаях повышают процентные ставки, направляя дополнительные соглашение об увеличении этой составляющей кредитного договора.

- Margin Call – необходимость внесения дополнительного залога. Поскольку цены на недвижимость в период кризиса значительно упали и стоимость тех залоговых активов, которые находились в обеспечении займа, также снизилась, банк/инвестор столкнулся с ситуацией недостаточного обеспечения. И соответственно, он требует от должника внесения дополнительного залога в обеспечение обязательств.

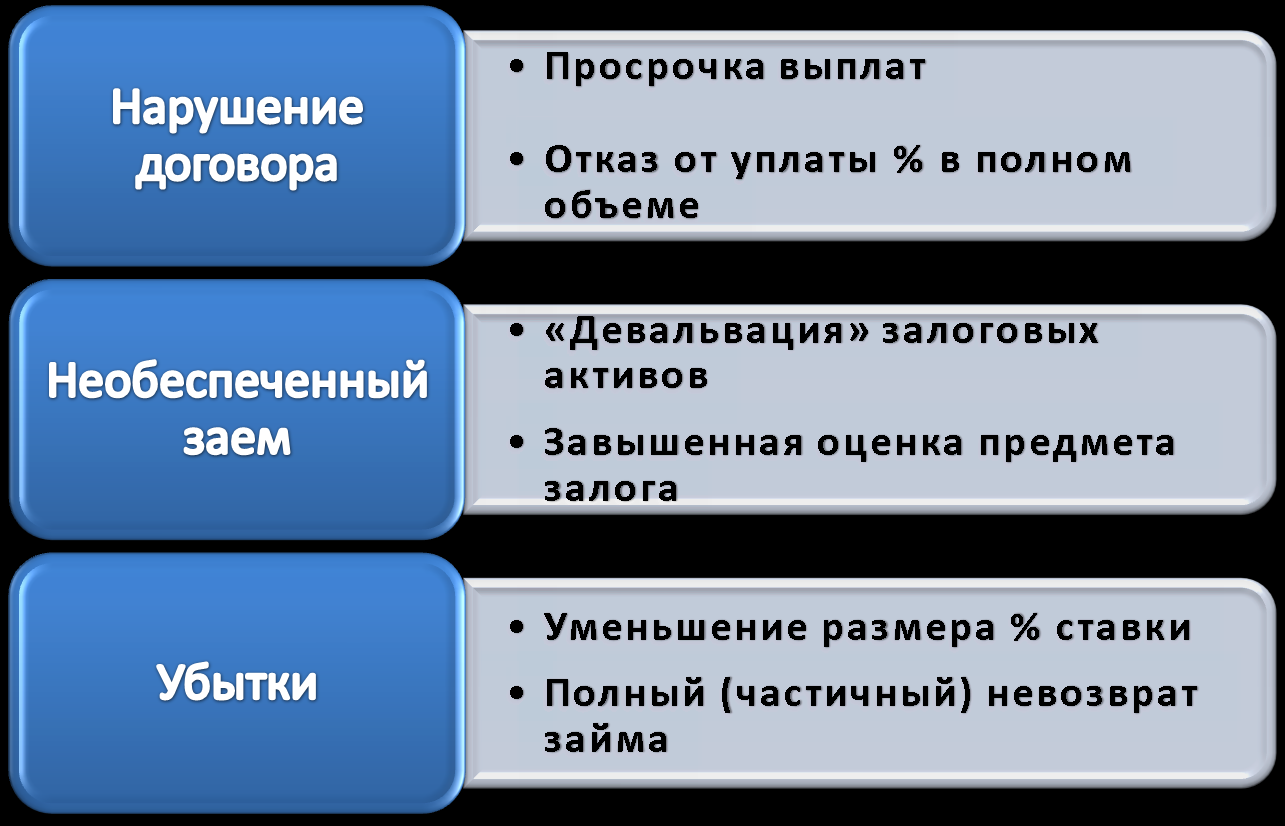

Какие же риски несут в себе конфликты.

^ Риски конфликта для Должника.

Риски конфликта для Кредитора.

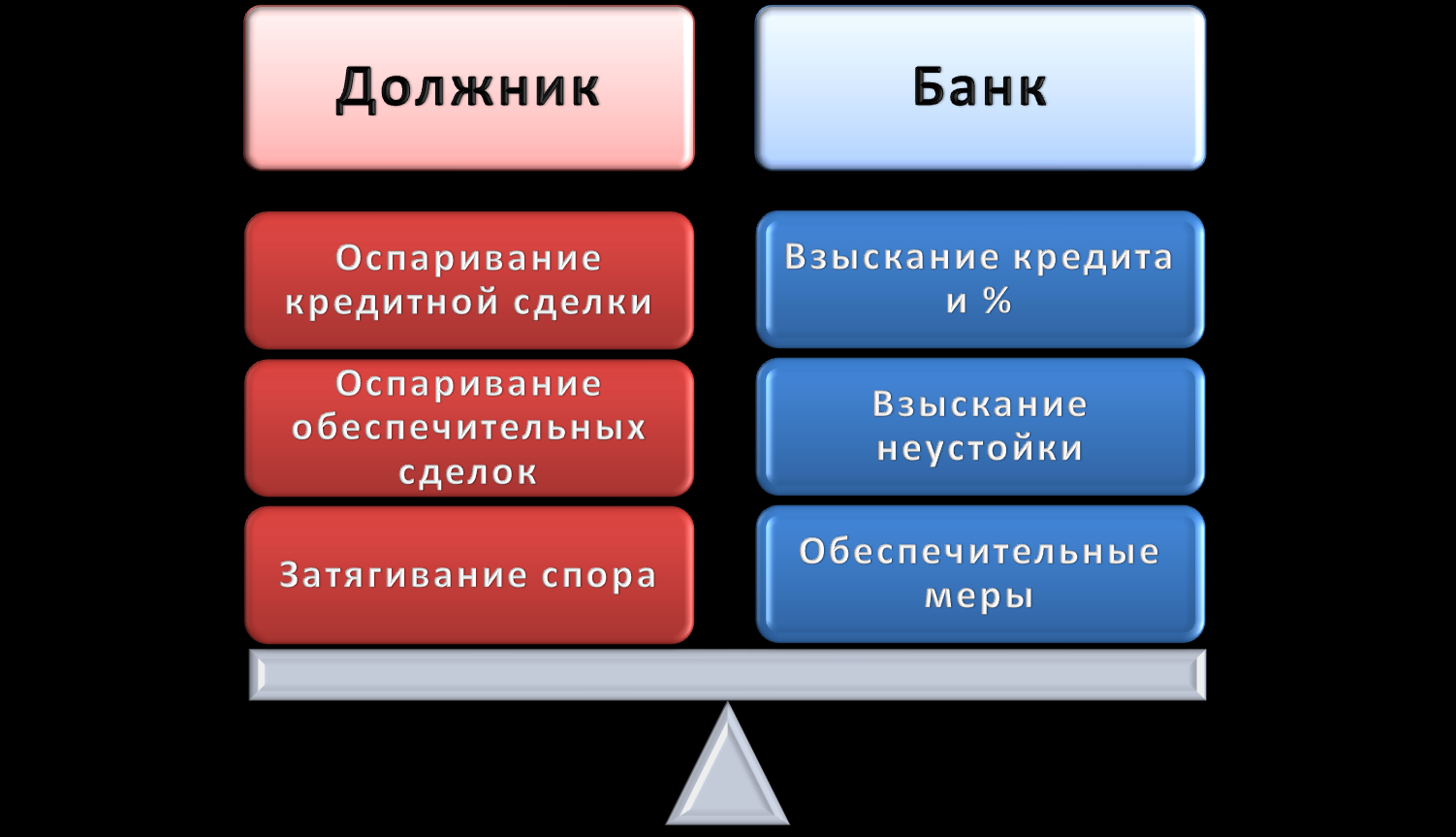

Сегодня мы рассмотрим 2 группы конфликтов. Первый из них – конфликт банка и должника. Остановимся на тех возможностях, которые имеют и банк, и заемщик при таком распространенном виде конфликта, как судебные споры. На рисунке представлены весы, они находятся в равновесном состоянии. В зависимости от того, какая из этих возможностей будет преобладать в споре, туда и качнутся эти весы.

Применение обеспечительных мер предполагает арест счетов либо арест имущества должника. Т.е. если суммы залога недостаточно для обеспечения обязательства, суд накладывает арест на имущество организации либо на счета. И фактически мы получаем ситуацию, что на срок от 3 до 9 месяцев ваши счета либо имущество могут быть заморожены.

Что же может противопоставить банку должник? На самом деле, возможности заемщика во многих случаях даже превосходят те возможности, которые имеются у банка.

Заемщик может оспорить договор кредита. Подается отдельный иск о признании договора недействительным. Наиболее распространенными основаниями является нарушение правил корпоративного одобрения таких сделок, подписание договора неуполномоченным лицом. Если мы признаем по тем или иным основаниям договор недействительным, то мы в итоге получаем, что договор кредита не существует, его не было заключено. Естественно, это не лишает возможности получить свои деньги обратно, но ситуация приобретает несколько иной вид. Банк имеет возможность взыскать эти денежные средства как неосновательное обогащение. И он получает проценты за весь срок пользования этими деньгами исходя из ставки рефинансирования.

И это не главная возможность должника. При признании договора недействительным прекращаются все обеспечительные сделки, т.е. сделки залога и сделки поручительства. Это значит, что то имущество, которое он предоставил банку в обеспечение, он может безболезненно реализовать. Это серьезная возможность избежать обращения взыскания на имущество либо на деньги/имущество поручителей.

Возможность, которой очень часто пользуются должники, - это затягивание спора. Существует масса способов затягивания спора. Это и бесконечный перенос судебных разбирательств, и смена регистрации предприятия в процессе судебного конфликта, и приостановление судебных процессов. В нашей практике продолжительность оттягивания вынесения решения составляет от года до двух как рассрочка платежей банку.

Достаточно хорошей возможностью эффективно урегулировать конфликт, возникающий между должником и банком, является возможность реструктуризации задолженности. Т.е. возможность мирно договориться.

Здесь можно выделить 3 основных аспекта:

- ^ Медиативная реструктуризация – когда стороны договариваются и решают все в досудебном порядке. Они решают как реструктурировать долг, в какие сроки выплачивать задолженность. Это, на наш взгляд, наиболее разумный подход, и мы рекомендуем нашим клиентам идти именно по этому пути, поскольку судебные конфликты непредсказуемы, длительны по срокам и существенно затратны. Ярким примером, который случился недавно в Краснодарском крае, - реструктуризация задолженности строительно-инвестиционной корпорации «Девелопмент-Юг», которая подписала ряд договоров с крупнейшими банками о том, чтобы реструктурировать задолженность.

- ^ Мировое соглашение. Оно заключается по завершению спора в суде. Т.е. здесь посредником вступает суд. Механизм позволяет сторонам соблюдать это соглашение, поскольку у каждой из сторон имеет своеобразный «меч» - исполнительное производство, т.е. при неисполнении обязательств должником к нему приходит пристав и забирает имущество.

- ^ Судебная реструктуризация. Она применима тогда, когда у вас уже имеется решение суда, вступившее в законную силу, в котором, если вы должник, указано, что вы должны банку определенную сумму. Больше вам идти некуда, все инстанции пройдены. С банком в этой ситуации договориться невозможно. И у вас есть возможность обратиться в суд с судебным иском, в котором вы будете просить его о получении рассрочки платежа установленной судебным актом суммы задолженности. Если суд выносит положительное решение в пользу должника, то он истребует от вас необходимые доказательства, которыми бы подтверждался факт реальности выплаты этой задолженности: например, договоры с поставщиками, где указано, что через полгода к вам поступит значительная сумма, которую вы можете перечислить банку, и ряд других доказательств.

Вторая группа конфликтов, которая получила сейчас большее распространение, - конфликты, связанные с облигационными дефолтами.

С конца 2008 г. волна облигационных дефолтов буквально «взорвала» рынок. Это неплатежи эмитентов по купонным выплатам или по оферте, которую направили инвесторы.

Существует 4 группы споров, которые могут случиться при облигационных дефолтах:

- Инвестор-эмитент. Владелец облигаций подает иск в суд о взыскании с эмитента сумм задолженности, которую он не выплачивает по облигациям.

- Эмитенты-поручители. Эта возможность используется поручителями и эмитентами для того, чтобы затянуть спор.

- Споры, которые будут возникать в ближайшем будущем, - споры между общими собраниями владельцев облигаций и инвесторами. В ФСФР родился законопроект об общих собраниях владельцев облигаций, который регулирует такие моменты, как необходимость принимать консолидированное мнение владельцев облигаций, чтобы это не было разрозненное посещение судов. Поскольку сейчас зачастую возникает ситуация, когда, например, у эмитента 10 инвесторов, которые пытаются с него взыскать деньги, и часть пытается с ним договориться и реструктурировать долг, а другая часть инвесторов активно шлет ему иски. Подобный институт призван урегулировать эти разногласия и найти консолидированное общее решение.

- Инвестор-организатор эмиссии – так называемые компенсационные иски. Сейчас возникает такая ситуация, что при облигационном дефолте эмитент становится банкротом. Поскольку у него изъято достаточно средств банками, его поручитель – также банкрот, поскольку сейчас соответствующие проблемы имеются у всех, и возникает дефолт. И мы сейчас активно пытаемся сформировать практику о взыскании суммы задолженности с организатора «плохой» эмиссии, чьи последствия повлекли за собой дефолт. Подобный механизм в текущей ситуации кажется нам наиболее перспективным.

"Три кита" эффективного разрешения облигационных конфликтов:

- Усовершенствованное законодательство о рынке ценных бумаг – создание института Общее собрание владельцев облигаций.

- Наличие разъяснений Высшего арбитражного суда РФ (ВАС РФ) как необходимость формирования единообразной судебной практики.

- Наличие специализированных судебных составов в арбитражных судах РФ, поскольку многие судьи в первый раз слышат об облигационных спорах.