Реинжиниринг кредитных организаций. Управленческая аналитическая разработка

| Вид материала | Реферат |

- О ликвидации кредитных организаций, 396.4kb.

- Что такое реинжиниринг, 33.49kb.

- Постановлением Конституционного Суда РФ от 03. 07. 2001 n 10-П, Федеральным закон, 1261.43kb.

- Постановлением Конституционного Суда РФ от 03. 07. 2001 n 10-П, Федеральным закон, 1256.27kb.

- Постановлением Конституционного Суда РФ от 03. 07. 2001 n 10-П, Федеральным закон, 1258.37kb.

- Постановлением Конституционного Суда РФ от 03. 07. 2001 n 10-П, Федеральным закон, 1263.91kb.

- 2. Организационно-правовые формы кредитных организаций Тема Гражданско-правовое регулирование, 660.55kb.

- Программа подготовки и аттестации сертифицированных бухгалтеров и специалистов кредитных, 62.12kb.

- Список действующих кредитных организаций и филиалов действующих кредитных организаций, 161.74kb.

- Правовое регулирование несостоятельности (банкротства) кредитных организаций, 940.59kb.

Глава 4. Идеальная модель, или Как может быть

Рассмотрев типовые проблемы, с которыми сталкиваются банки сегодня, основные пути их решения и способы практической реализации нововведений, пришло время остановиться на том, что является не только для российских, но и для зарубежных банков новейшими тенденциями, к которым все больше и больше банков начинают стремиться как к своим идеалам.

Именно поэтому, несмотря на то, что направления развития банковского бизнеса, которые мы рассматриваем ниже, для подавляющего большинства еще являются спорными, мы их разместили в отдельном разделе "Идеальная модель, или Как может быть".

И связано это, по нашему мнению, с двумя основными причинами. Во-первых, построение виртуальных банков или полная автоматизация до превращения офиса банка в банк самообслуживания без единого сотрудника полностью трансформирует традиционные представления о банковском бизнесе и обслуживании клиентов и, как следствие, меняет привычные "правила игры", расставляя новые приоритеты. Во-вторых, подобные формы построения банка, как это ни странно на первый взгляд, приносят кардинальное снижение издержек, даже не на десятки процентов или даже не в разы, а в десятки раз.

Рассмотрим все же более детально, о чем идет речь.

^

4.1. Виртуальные банки

Сеть (The Net) понятие уже давно нарицательное. Оно имеет много других определений: Интернет, мировая паутина, World Wide Web (WWW) и т.п. Поэтому явление, о котором мы говорим, также можно называть по-разному, но сути это не меняет. В настоящее время эта система взаимодействия сотен миллионов компьютеров по всему миру позволяет решать множество задач реального мира в мире виртуальном. Постепенно базовые задачи Интернета, такие, как организация обмена информацией и международного общения, отходят на второй план, уступая место коммерциализации Сети, вовлекая в нее все то, что окружает нас в реальной жизни. В этой новой виртуальной реальности мы также встречаем рекламу, магазины, политику и масс-медиа, торгуем и ведем бизнес, развлекаемся и путешествуем. Естественно, рано или поздно, там должны были появиться и банки.

Сетевые или интернетовские банки сегодня - это реальность. Их функционирует уже сотни по всему миру. Первые упоминания о реально работающих интернетовских банках относятся к середине 90-х годов, но начало их активного развития приходится на 1998-1999 годы.

Существует множество причин такого стремительного развития, но основными являются максимум удобства и возможность предлагать более выгодное обслуживание и процентные ставки. Первое заключается в том, что сетевые банки предлагают обслуживание, при котором клиенту не надо даже выходить из дома или офиса, которое доступно ему в любой точке мира с любого компьютера и при этом еще 24 часа в сутки, причем без какого-либо специального программного обеспечения. Второе достигается за счет того, что операционные издержки интернетовского банка в несколько раз ниже, так как ему не требуется содержать большой штат работников, дорогостоящие офисы и оборудование. Все это позволяет предлагать сетевым банкам продукты, конкурентные преимущества которых не достижимы при традиционной организации банковского дела.

В рамках данной статьи мы рассмотрим пакеты и особенности услуг таких банков, основные подходы к их организации, несколько реальных примеров сетевых банков и технологические вопросы их функционирования.

^

Набор услуг сетевых банков

В настоящее время сетевые банки предлагают практически весь классический спектр услуг, а также новейшие услуги, осуществляемые обычными банками. Ниже на наших конкретных примерах мы это продемонстрируем. Помимо этого набор услуг сетевых банков имеет и принципиальные отличия.

В первую очередь особенностью пакета услуг интернетовских банков является то, что, как правило, они оказывают множество дополнительных услуг, несвойственных для банка. К таким услугам можно отнести торговые услуги, страхование, телекоммуникационные услуги. Действительно, во многих сетевых банках мы можем получить не только банковские услуги, но и купить часы или туристическую путевку, застраховать жизнь, или риск невозврата кредита, получить он-лайн-доступ к информационным услугам или оплатить услуги связи. Естественно, такое объединение несет в себе много удобств для потребителей, которые все меньше хотят входить в положение банков и тонкости организации банковского дела и бизнеса и все больше воспринимают банковские услуги как составную часть потребительских услуг, которые должны быть также просты, с точки зрения их получения, как покупка какого-нибудь товара в магазине.

Другая особенность заключается в том, что многие услуги интернетовских банков ориентированы на участие в расчетах за операции, возникшие внутри Сети. Такие операции, как обеспечение электронной коммерции, оплата интернет-услуг, осуществление платежей в Сети, поддерживаются интернетовскими банками намного шире, чем обычными, для которых эти направления являются достаточно экзотическими и незнакомыми. С учетом резкого роста пользователей Интернета этот факт также работает против традиционных банков, снижая их шансы в борьбе за клиентов.

^

Два основных подхода в организации интернет-банков

Если проанализировать сетевые банки, активно работающие в настоящее время, то можно условно разделить их на две группы.

Первая - это новейшие банки, созданные относительно недавно, которые функционируют полностью или преимущественно в Интернете. К этой группе также относятся и банки, имеющие некоторую историю, но в недавнем прошлом полностью переориентировавшиеся на "виртуальную реальность". Эти банки, как правило, отличает то, что они стремительно развиваются, и, несмотря на не очень впечатляющие объемы активов, они лидируют по росту объема операций и доходности.

Вторая группа - это крупные банки, основное поле деятельности которых приходится на традиционные направления, но которые из соображений диверсификации и следуя всем последним тенденциям активно развивают и интернетовское направление. Такие банки уже сегодня представляют клиентам услуги как сетевой банк, в то же время ведя операции и обыкновенным образом. Они приносят в Интернет мощь своих финансовых ресурсов, при этом перенося на него и часть своих издержек. Это приводит к тому, что они не имеют возможности конкурировать по тарифам и ставкам с банками первого типа.

Рассмотрим реальные примеры таких банков.

^

Примеры полностью интернетовских банков

Первым достаточно наглядным банком, иллюстрирующим текущую ситуацию с банками первого типа является First Internet Bank of Indiana.

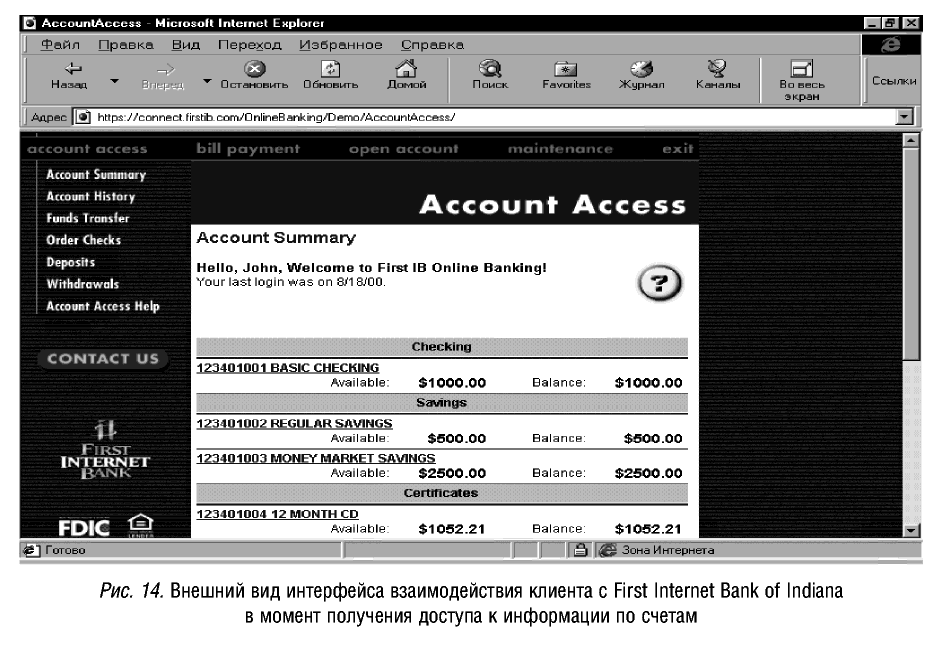

First Internet Bank of Indiana или Первый Интернет Банк Индианы (США) обеспечивает поддержку операций в режиме реального времени и широкую линию взаимосвязанных банковских продуктов и услуг на финансовых и денежных рынках. The First IB имеет достаточно типичную историю для виртуальных банков. С внешней точки зрения такой банк практически ничем не похож на традиционные банки, и это напрямую связано с историей его создания. Представители этого класса банков действительно не являются "старыми" банками, они в своем большинстве созданы с "нуля". Так, The First IB был открыт для обслуживания клиентов 22 февраля 1999 года, но его реальная история началась несколькими годами ранее.

Этот банк появился как "детище" известного в финансовом мире менеджера Давида Бэкера (David Becker), который обладал более чем 20-летним опытом работы в финансовых институтах и детальным знанием их основных недостатков, как с точки зрения клиентов, так и внутренних. Существует только один путь у банков для расширения клиентской базы - это построение обширной филиальной сети и географическая экспансия. Но это неминуемо приводит к увеличению накладных расходов, которые переносятся на комиссии и тарифы по клиентским операциям и требуют помимо этого и снижения процентных ставок по привлеченным ресурсам.

Веря, что выбор клиентов определяют два фактора, а именно: удобство и ставки, основатель этого банка предвидел и тщательно исследовал возможность создания банка, который не будет ограничен географическим положением и высокими затратами.

"Рис. 14. Внешний вид интерфейса взаимодействия клиента с First Internet Bank of Indiana в момент получения доступа к информации по счетам"

И это - интернет-банк, функционирующий 24 часа в сутки, вместо традиционных 6-7 часов, с предельным удобством для клиентов, с лучшими ставками и более низкими тарифами на обслуживание.

Для создания такого банка основатель привлек команду старших менеджеров с суммарным стажем их работы в финансовых институтах более 100 лет и организовал привлечение более чем 340 акционеров (как частных лиц, так и компаний), которые аккумулировали венчурный капитал в размере 15 миллионов долларов. Далее необходимо было получить лицензию на проведение банковских операций. Естественно, для этого было проще приобрести действующий банк и организовать на его основе The First IB, но тогда это означало бы взять на себя его издержки, а именно этого пытались избежать. Поэтому было принято решение о получении все-таки новой лицензии на проведение банковских операций. В 1997 году The First IB получил лицензию коммерческого банка, а в 1998 году был аккредитован Федеральным фондом страхования депозитов (США), что позволило гарантировать клиентам возврат вкладов до 100000 долларов. В результате после проработки технических и технологических вопросов банк открыл свои виртуальные двери для работы с клиентами с начала 1999 года и функционирует с отличными показателями и сейчас.

В настоящее время банк оказывает услуги по ведению как частных, так и корпоративных счетов, осуществляет через Интернет операции на денежном рынке, ведение текущих счетов, в том числе с возможностью овердрафта, ведение обычных депозитов и продажу депозитных сертификатов, осуществляет кредитование частных лиц по образовательным программам, ипотечное кредитование, предоставление кредитных линий и потребительских кредитов и т.п.

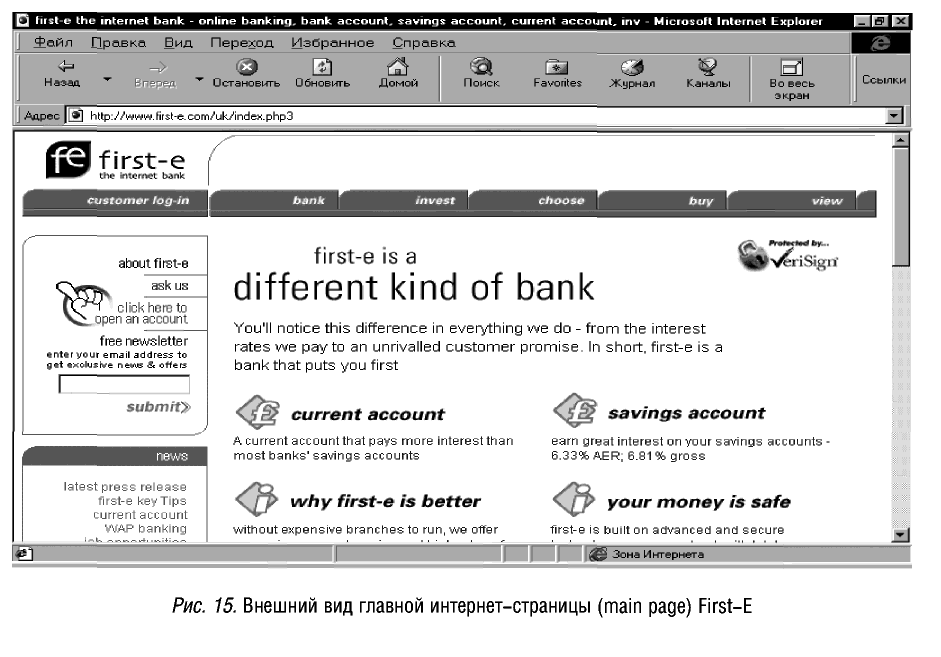

Другой банк, который можно привезти как пример полностью сетевого или интернетовского банка, это First-E.

First-E - European internet-only bank - Первый европейский чисто-виртуальный банк (первый - электронный) был запушен в ноябре 1999 года командой единомышленников в области финансовых услуг и современных технологий. Изначально он задумывался как альтернатива банкам "высшего класса", как банк - "на кончиках Ваших пальцев", с приоритетом на удобство и интеграцию банковских операций.

На рисунке 15 можно видеть главную интернет-страницу данного банка.

"Рис. 15. Внешний вид главной интернет-страницы (main page) First-E"

В настоящее время ему, как и почти большинству интернетовских банков, свойственен активнейший рост, несопоставимый с традиционными темпами роста в банковском секторе экономики какой-либо страны. Он разделяет все свои он-лайн-операции на следующие классы:

* Банковские операции, а именно, открытие и ведение сберегательных счетов, текущих счетов с возможностью осуществления расчетов через Internet, пластиковые дебетные карточки или чеки, помощь в планировании и уплате налогов.

* Инвестиционные операции: поиск возможных инвестиций, консультирование, ведение инвестиционных счетов и брокерское обслуживание, поддержка при уплате налогов по инвестиционной деятельности, информационная поддержка.

* Торговые операции: предложение различных товаров повседневного спроса, компьютерной техники и обеспечение расчетов за покупки.

Все эти операции возможны не только посредством традиционной работы в Internet, но и через мобильные телефоны нового поколения, обладающие возможностью стыковки с Интернет (так называемый WAP Banking).

Одним из проявлений географической экспансии является планируемое между First-E и сингапурским Overseas Union Bank открытие совместного, первого в Юго-Восточной Азии международного интернет-банка. Банк будет совместным предприятием (50/50) и, планируя начать работу в третьем квартале 2000 года, будет предлагать онлайновые операции со счетами клиентов и другие финансовые услуги. Банк намерен охватить своими услугами клиентов Сингапура, Гонконга, Кореи и Австралии, а затем Китай, Малайзию и Индонезию.

^

Смешанные банки

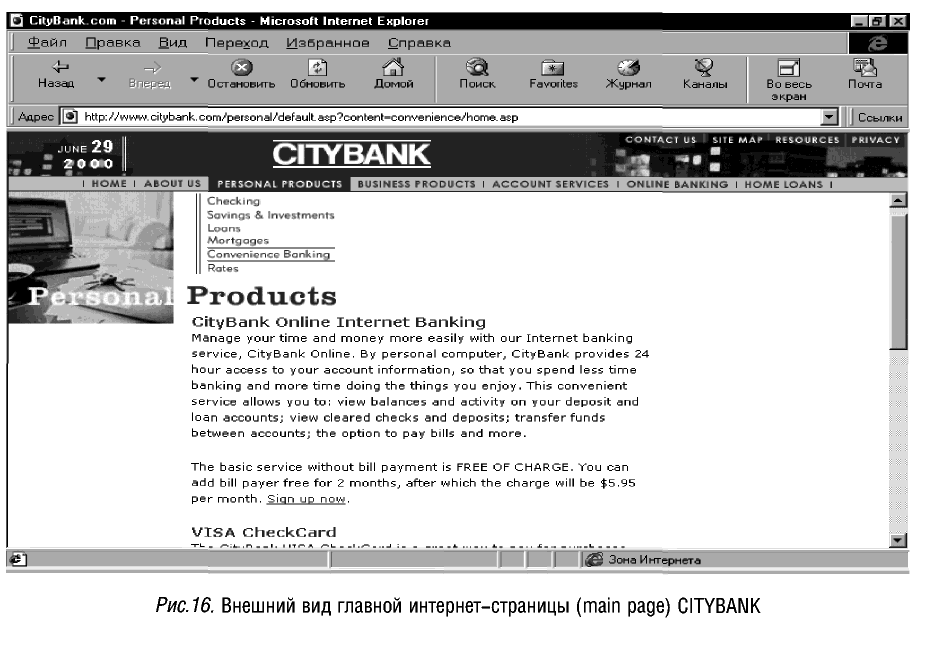

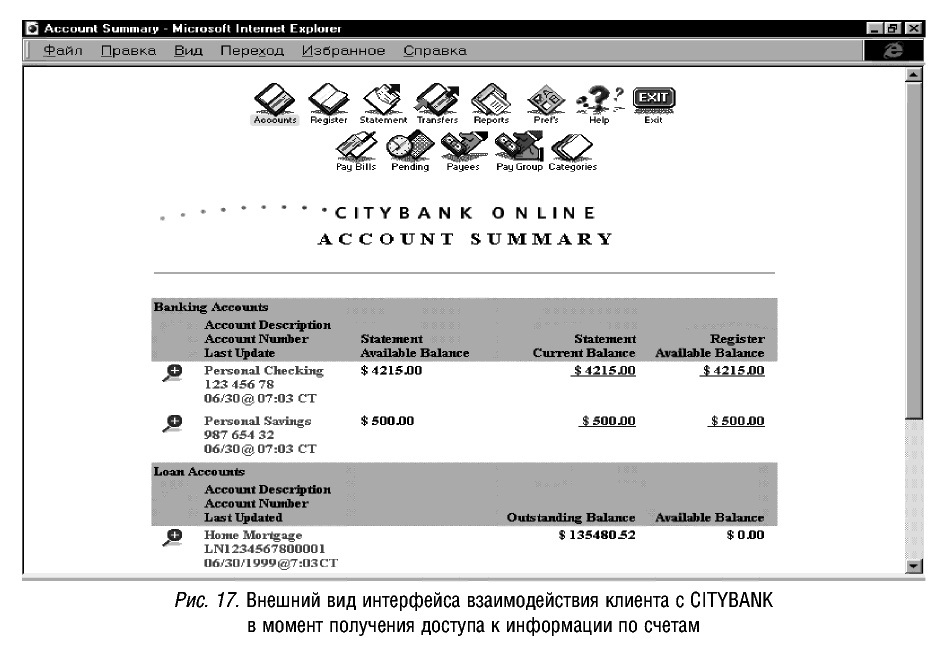

Примером смешанных банков, или банков второго типа, могли бы быть многие банки. Это и Lloyds TSB, NatWest, Barclays, HSBC, Co-operative Bank и Royal Bank of Scotland и CITYBANK.

Ниже можно видеть примеры поддержки интернетовских операций последним.

"Рис. 16. Внешний вид главной интернет-страницы (main page) CITYBANK"

"Рис. 17. Внешний вид интерфейса взаимодействия клиента с CITYBANK в момент получения доступа к информации по счетам"

Преимуществами интернет-банка такого типа являются возможность в полной мере использовать потенциал и имя основного банка для привлечения клиентов, хотя программы страхования депозитов, существующие во многих странах мира, в первую очередь в США, в настоящее время приводят к тому, что для розничных клиентов, частных лиц "надежность" банка в традиционном смысле становиться все менее значимой и такие клиенты все чаще руководствуются другими критериями для выбора банка. Поэтому приходиться констатировать, что Интернет становиться ареной активной конкуренции в банковском секторе, которая может в ближайшее время не только существенно изменить представления о банке и его операциях, но и внести изменения в первые ряды активных игроков на этом рынке.

^

Сравнительный анализ сетевых банков

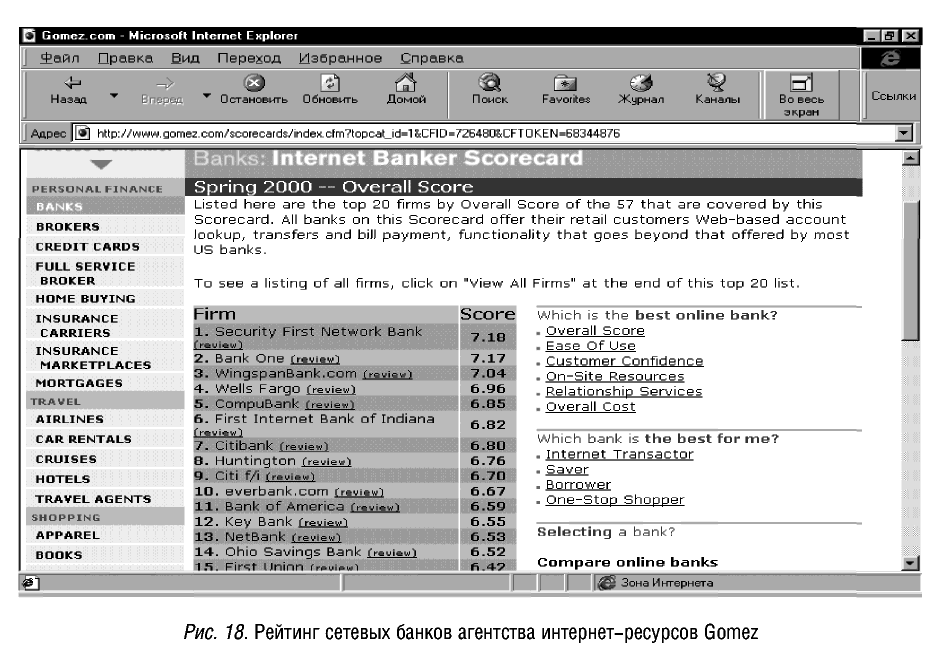

В заключение нашего обзора хотелось бы остановиться на рейтинге интернетовских банков. Ниже мы приводим комплексный рейтинг, опубликованный на сайте www.gomez.com, являющийся признанным авторитетом в области интернет-исследований и оценке потребительских свойств интернет-ресурсов по различным направлениям. Данный рейтинг отображает 15 "лучших" с потребительской точки зрения интернет-банков.

Методика данного рейтинга базируется на оценке по нескольким направлениям, а именно: удобство использования, безопасность операций, наполненность информацией, тарифы на обслуживание и т.д. Как видно из этого рейтинга, большинство лидирующих банков являются в основном чисто виртуальными банками, что подтверждает серьезную конкуренцию в этой области между этими банками и крупнейшими гигантами, такими, как CITYBANK и BANK OF AMERICA.

Многие российские крупные банки также в настоящее время задумались над развитием интернет-обслуживания и начинают уже предлагать отдельные его варианты, правда, к сожалению, полностью сетевых банков у нас пока нет.

"Рис. 18. Рейтинг сетевых банков агентства Интернет-ресурсов Gomez"