Рекомендовано до друку спецгалгзованою Вченою радою К. 64. 700

| Вид материала | Документы |

- Педагогічна бібліографія, 27620.32kb.

- Педагогічна бібліографія, 37339.33kb.

- Дудар Н. П., Филипович Л. О. Д81 Нові релігійні течії: український контекст (огляд,, 6232.65kb.

- А. М. Поповський, доктор філологічних наук, професор (Дніпропетровська юридична академія, 1578.44kb.

- Рекомендовано ученым советом факультета экономики и менеджмента Сумского государственного, 2377.49kb.

- Л. П. Бортнікова Економічна історія Навчально-методичний посібник, 1193.78kb.

- Рекомендовано до друку Вченою радою Інституту підготовки кадрів державної служби зайнятості, 3683.94kb.

- Рекомендовано до друку Вченою радою Інституту підготовки кадрів державної служби зайнятості, 4237.56kb.

- Рекомендовано до друку Вченою радою Інституту підготовки кадрів державної служби зайнятості, 3186.06kb.

- Актуальні проблеми сучасної економічної науки, 3961.12kb.

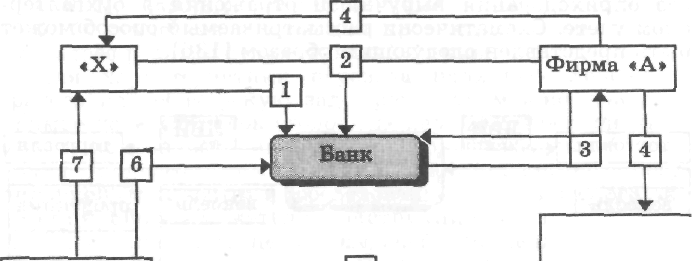

Схема уклонения от уплаты налогов путем перевода сумм в дебиторскую задолженность

Финансовая схема может быть представлена следующим образом:

1. Предприятие осуществляет реализацию продукции без предварительной оплаты, заранее зная о фиктивности субъекта хозяйствования, с которым вступает во взаимо-

105 отношения и с целью исключения поступления денежных средств на расчетный счет.

2-3. В отдельных случаях документально оформляется реализация продукции через несколько фиктивных предпринимательских структур.

4-5. Производится обналичивание денежных средств.

6. Фактическая реализация продукции осуществляется в адрес реально существующей фирмы.

Для характеристики перевода наличных денежных средств на дебиторскую задолженность можно привести пример из материалов уголовных дел. Так, предприятием был выполнен рабочий проект водонагревательной установки горячего водоснабжения с автоматической регулировкой мощности и обследование механического состояния опорных металлоконструкций подвесного крана ПК-10 литейного цеха с выдачей рекомендаций по их дальнейшей эксплуатации. Из-за отсутствия в штате предприятия требуемых специалистов производство работ было поручено соответствующим специалистам по договору подряда. По окончании работ заказчиком было оплачено их выполнение путем перечисления денежных средств на расчетный счет генерального подрядчика. В дальнейшем по бухгалтерскому учету полученные суммы полностью были переведены в категорию дебиторской задолженности. Однако фактически денежные средства не были выплачены непосредственным исполнителям [134; 135].

Уклонение от уплаты налогов с использованием расчетов в наличной форме

и сокрытие расчетов с использованием вексельного обращения

Должностные лица используют в расчетах вексель, тем самым скрывая факт отпуска продукции. Расчеты с другими субъектами проводятся в наличной форме без отражения в учете выполненных финансово-хозяйственных операций. Например, в ходе проведения оперативных мероприятий были установлены факты реализации предприятием продуктов питания и ликеро-водочных изделий. При этом необходимая налоговая отчетность в налоговую инспекцию не предоставлялась. В результате проверки

106 было установлено, что Д. сахарный завод в счет задолженности ЧП «В» передал вексель Б. винзавода на сумму 240 тыс. грн. В течение продолжительного времени ЧП «Виктор» с винзавода поставлялась продукция на сумму 223 тыс, грн., которая впоследствии была реализована без оприходования выручки и отражения в бухгалтерском учете. Схематически рассматриваемый способ может быть представлен следующим образом [136].

торговля 4

-И ЧП «В»

вексель

}

торговля

д.

сахарный завод

вексель

Б. винзавод

П.

экспериментальный завод

вексель

спирт

Схема уклонения от уплаты налогов с использованием вексельного обращения

Уклонение от уплаты акцизного сбора при получении спирта на спиртзавоА?

Согласно существующего порядка отпуск спирта субъектом предпринимательской деятельности осуществляется исключительно по безналичному расчету через учреждение банков [137]. С целью уклонения от уплаты акцизного сбора субъекты хозяйствования выполняют целый комплекс действий, направленных на достижение преступного результата. В таких случаях основной направленностью является сокрытие источника поступления де-

107 нежных средств за отпущенный спирт. Для достижения преступного результата используются возможности переводного векселя. Финансовая схема может быть представлена следующим образом:

Спиртзавод 4

Фирма-получатель (фиктивная)

Схема уклонения от уплаты налогов с использованием операции домициляции

1. «X» открывает личный счет в банке и вносит определенную сумму в наличной форме. В отдельных случаях, денежные средства не вносятся, а используются возможности фиктивных предприятий или «конвертационных» центров.

2. С целью получения векселя «X» переводит в безналичной форме денежные средства в адрес фирмы «А» в качестве финансовой помощи.

3. Фирма «А» заключает с банком договор домициляции. Согласно условиям договора банк выдает фирме «А» переводной вексель, а фирма «А* перечисляет соответствующую сумму на счет домициляции в банке.

4. После получения переводного векселя фирма «А» передает его «X», который проставляет на нем печать фирмы-получателя. В таких случаях для получения спирта используются фиктивные фирмы или составляются документы от имени реальных предприятий (на векселе проставляется поддельная печать от имени фирмы-получателя).

5. Переводной вексель «X* от имени фирмы-получателя предоставляется на спиртзавод. Спиртзавод учиты-

108 вает вексель в банке и банк перечисляет деньги со счета домициляции на счет спиртзавода от имени фирмы-получателя.

Получив спирт, «X» не уплачивает акцизного сбора, а документально получает спирт фирма-получатель, от имени которой был предоставлен переводной вексель на спиртзавод.

Уклонение от уплаты налогов путем фиктивного экспорта товаров

С целью уклонения от уплаты налогов субъекты предпринимательства оформляют документы о выполнении экспорта продукции или же отправке за пределы таможенных границ продукции, полученной из давальческого сырья. Фактически же товар (продукция) реализуется на территории Украины без уплаты надлежащих сумм налогов. Широкое распространение рассматриваемая схема получила в сфере экспорта спирта, алкогольных напитков и другой подакцизной продукции. Изучение материалов практики показывает, что с целью сокрытия преступной деятельности в емкостях вместо спирта за пределы таможенных границ вывозится вода или же пустая тара (бочки) [138].

Очень часто для сокрытия факта преступной деятельности производится представление товара (продукции) для прохождения таможенных процедур и оформление необходимого перечня документов для осуществления экспорта. Далее, используя коррумпированные связи сотрудников таможни, продукция фактически остается на территории Украины. В отдельных случаях продукция отправляется за пределы таможенных границ Украины, но в дальнейшем, используя «прозрачность» границ с некоторыми государствами (Российская Федерация, Молдова, Беларусь), продукция обратно ввозится на территорию Украины контрабандным путем [139].

Фактически реализация продукции производится за наличный расчет и в большинстве случаев используется для изготовления из спирта фальсифицированных спиртных напитков. Анализ материалов налоговой милиции показывает о значительном распространение подпольных цехов по изготовлению спиртных напитков возле границ

109 с сопредельными государствами. В отдельных случаях, указанные выше преступные схемы выполняются совместно с должностными лицами ликеро-водочных заводов. Так, например, должностные лица Тернопольского водочного завода получили от российского предприятия «Ришелье» спирт на давальческих условиях без уплаты соответствующих налогов. По условиям договора готовая продукция должна отправляться за пределы таможенных границ и не могла реализоваться на территории Украины. Документально не была оформлена отправка продукции в Россию, а фактически спиртные напитки были реализованы на внутреннем рынке без уплаты налогов и сборов [140].

Иногда субъекты предпринимательства производят оформление документов о поставке давальческого сырья, например, спирта. Фактически разлив спиртных напитков производится из спирта, который отправляется на псевдоэкспорт. Схематически эту преступную деятельность можно представить следующим образом:

| | 1 -И -------- | Спиртзавод | тг — » ] | и | |

| | | | ||||

| ч | т --. | Таможня | 1 | А Т | ь |

| с Г | Ликеро-водочный завод 1 | ||||

в

Российская Федерация

Схема уклонения от уплаты налогов с использованием давальческого сырья

Уклонение от уплаты налогов путем оформления фиктивных документов о передаче товара на хранение

Должностные лица субъекта предпринимательской деятельности с целью сокрытия (занижения) объектов налогообложения составляют документы о передаче материальных ценностей на хранение другому хозяйствующему

110 субъекту (в отдельных случаях они же и являются руководителями данного предприятия). В действительности же производится реализация продукции (товара) за наличный расчет и денежные средства не оприходуются, а используются в качестве оплаты выполненных хозяйственных операций или в личных целях. Через продолжительный период может быть произведено частичное отражение реализации товара в регистрах бухгалтерского учета и, соответственно, при исчислении и уплате налогов. Деятельность преступников в рассматриваемом случае может быть представлена следующей схемой:

Главный бухгалтер

Схема уклонения от уплаты налогов в сфере реализации сельхозпродукции

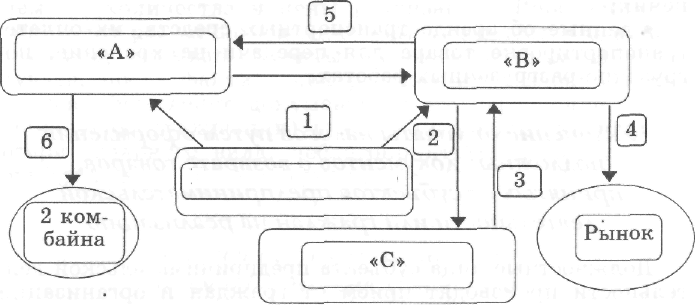

1. Директор предприятия передает (документально) выращенную сельхозпродукцию (зерно) на хранение предприятию «В» согласно договора. Фактически зерно, от имени «В», отправляется на переработку («А» - руководитель (отец); «В* - руководитель (сын); главный бухгалтер предприятий «А» и «В* - мать).

2. Переданное на хранение зерно предприятием «В» отправляется (документально) на переработку предприятию «С».

3. Предприятие «С», после переработки, отгрузило муку в адрес «В» как оплату за переработку, предприятие «С» получило от предприятия «В» часть зерна.

4. Полученная после переработки мука была реализована на рынке за наличные денежные средства.

111 5. Предприятие «В» представляет беспроцентную ссуду предприятию «А» на сумму, полученную от реализации муки.

6. Предприятие «А» приобретает в собственность 2 комбайна [141].

Изучению и анализу, в частности, подлежат следующие документы и операции с ними:

• договор о передаче товара на хранение;

• данные о наличии на балансе предприятия складских помещений, их вместимость и технические характеристики;

• данные о фактическом наличии товара в местах хранения;

• данные об аренде транспортных средств, их оплате, транспортировке товара для передачи на хранение, по-грузочно-разгрузочных работах.

Уклонение от уплаты налогов путем оформления

подложных документов о возврате товаров,

принятых от субъектов предпринимательской

деятельности иди граждан на реализацию

Должностные лица субъекта предпринимательской деятельности производят прием от граждан и организаций товара (продукции) для последующей его реализации, оформляя при этом необходимые в таких случаях документы. После их реализации и получения наличных денежных средств, по взаимной договоренности, оформляют подложные документы о его возврате с уплатой сдатчику соответствующей суммы денежных средств. Суммы комиссионного вознаграждения, причитающегося за реализацию товара, скрывают от налогообложения. В ряде случаев, под видом сдачи товара (продукции) гражданами и организациями, скрывается его фактическая принадлежность субъекту предпринимательской деятельности и последующая реализация с составлением подложных документов на вымышленных лиц. Выполненные операции по реализации товара не находят отражения в бухгалтерском учете предприятия, полученные денежные средства не оприходуются. В случае их реализации за пределами торговых помещений предприятия составляются подложные документы на отпуск со склада и его транспортировку.

112 Уклонение от уплаты налогов путем занижения количества

и цены товара (продукции), принятого субъектом

предпринима тель ской д еятельности

для последующей реализации

Должностные лица субъекта предпринимательской деятельности по взаимной договоренности с гражданами или (должностными лицами предприятий), которые осуществляют сдачу товара (продукции) для последующей реализации, оформляют документы на прием с занижением их количества и цены реализации. Впоследствии производят расчет по фактическому количеству сданного товара, скрывая объекты налогообложения. В ряде случаев, после фактической реализации товара, производится оформление документов о его переоценке (снижение цены реализации) ввиду длительного хранения, потери товарного вида, неблагоприятных погодных условий и т. п.

Уклонение от уплаты налогов

путем оформления документов

о принятых на реализацию товаров

и реализация в течение длительного периода

неучтенных товаров

Должностные лица субъекта предпринимательской деятельности по взаимной договоренности с гражданами и должностными лицами предприятий, которые осуществляют сдачу товара на реализацию, оформляют документы по его приему. После реализации товара производится расчет в наличной денежной форме со сдатчиком. При этом поступает такая же партия продукции (товара), реализация которой производится по ранее оформленным документам. В течение длительного периода на основании одного документа производится реализация большого количества товара. По учетным данным осуществляется отражение только одной операции, по которой исчисляются и уплачиваются налоги.

113 Уклонение от уплаты налогов путем фальсификации

данных о количестве реализованных товаров

и полученных денежных средствах

Должностные лица субъекта предпринимательской деятельности, осуществляя реализацию товаров через малые торговые формы (торговые киоски, лотки, при выездной торговле), занижают количество реализованного товара за отчетный период. В товарно-кассовой книге отражается фактическое наличие товара, находящегося на реализации в определенный день. При реализации того или иного наименования товара производится его пополнение в продаже без отражения объема реализации. Как правило, для этих целей товар приобретается на рынках (оптом) за наличный расчет без оформления документов. При наличии электронно-кассовых аппаратов товарные чеки на реализованный товар не выдаются. Так, директором МП «О» г. Киева в течение длительного периода производилось занижение сумм денежных средств, полученных в качестве оплаты за реализованные товары [142], директором МП «А» в отчетных данных отражались цены на товар ниже, чем те, по которым производилась реализация. Кроме того, в товарно-кассовой книге при реализации товаров на рынке указывались мелкооптовые цены. Реализация же товара производилась по розничным ценам [143].

В ходе проверки подлежат изучению и анализу следующие документы и операции:

• договоры, соглашения, контракты о производстве реализации товаров (продукции);

• документы о приеме товаров для последующей реализации (акт приемки, квитанция о приеме на реализацию товара, накладные на отпуск товара, товарно-транспортные накладные и другие);

• документы об отпуске товара со склада для последующей реализации;

• черновые записи реализаторов;

• данные о выплате заработной платы реализаторам товара (в случае выплаты заработной платы в зависимости от количества реализованного товара);

• товарно-транспортные накладные на транспортировку товара к месту его реализации;

• данные товарно-кассовой книги;

114 • данные электронно-кассового аппарата, товарные чеки отделов, производивших реализацию товара;

• движение денежных средств на расчетном счете предприятия, осуществляющего реализацию (в отдельных случаях производится оплата в безналичной форме за проданный товар);

• платежные поручения о перечислении денежных средств организациям, которые сдали товар на реализацию;

• движение денежных средств на расчетном счете предприятия, которому были перечислены денежные средства за реализованный товар;

• документы, свидетельствующие о приеме на работу реализаторов.

Разновидности приемов по сокрытию уклонений от уплаты налогов:

• уничтожение документов о приеме после фактической реализации товара;

• оформление документов на якобы осуществленный возврат товара;

• составление документов о сдаче для реализации товара вымышленными лицами и реализация при этом товара, принадлежащего данному предприятию.

Отдельно можно рассмотреть опыт деятельности налоговых органов Российской Федерации по выявлению правонарушений в сфере налогообложения с использованием возможностей страховых компаний [144, с. 116-120]. Данные компании в настоящее время разработали несколько новых и усовершенствовали старые схемы уклонения от уплаты налогов. В рассматриваемых случаях страховые компании выступают как средство сокрытия преступной деятельности, а иногда они создают условия правомерного уменьшения налогооблагаемого оборота (оптимизация уплаты налогов). В большинстве случаев предлагаемые финансовые схемы соответствуют действующему законодательству в сфере налогообложения. Однако при исследовании всех звеньев финансовой схемы может быть установлено действительное содержание и направленность деятельности отдельных субъектов предпринимательской деятельности. Основным условием для правоохранительных органов является установление факта умысла, т. е. того, что наступление страхового события было не случайным, а заранее спланированным.

115 Схема использования страхования

осуществляемой предпринимательской деятельности для уклонения от уплаты налогов

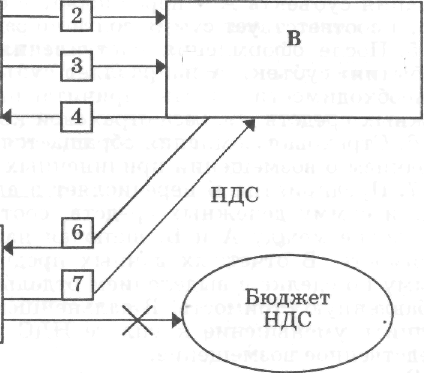

Сущностью рассматриваемой финансовой схемы по уменьшению уплаты налогов является использование положений законодательства об освобождении от уплаты налога на добавленную стоимость операций по страхованию и перестрахованию.

Условиями применения финансовой схемы являются:

1) заключение соглашения страховой компанией с субъектами хозяйствования на предмет страхования предпринимательской деятельности, которые, например, связаны с несвоевременной оплатой отгруженной продукции, выполненных работ или оказанных услуг;

2) соглашением предусмотрено, что сумма страхового возмещения должна соответствовать сумме оплаты за отгруженную продукцию, выполненные работы, оказанные услуги;

3) на основании условий соглашения страховая компания наделена правом истребования и получения долга за реализованный товар, выполненные работы, оказанные услуги (оплата производится непосредственно страховой компании, минуя получателя суммы оплаты).

4) покупатель продукции (заказчик работ, услуг), после перечисления денежных средств в адрес страховой компании, должен иметь право на возмещение из бюджета (на уменьшение к уплате) налога на добавленную стоимость из той суммы, которая уплачена за товар (продукцию), выполненные работы, оказанные услуги.

Содержание преступной деятельности может быть схематично представлено следующим образом:

1. Субъекты предпринимательской деятельности А и Б заключают соглашение о поставке продукции, выполнении работ, оказании услуг без предварительной оплаты. При этом следует отметить, что при использовании рассматриваемой финансовой схемы не обязательна фактическая поставка товара и оплата страховых взносов, а также оплата страховых выплат. Все действия, например, могут заключаться в составлении необходимых документов о передаче товара (без его фактической передачи). Оплата может производиться суррогатами денежных средств (посредством векселя, ценных бумаг, взаимозачета и т. п.).

116 Продавец товара

(исполнитель работ)

а ш

Б

Покупатель

товара (заказчик работ)

Страховая компания

Схема уклонения от уплаты налогов с использованием возможностей страховых компаний,

2. Параллельно производится заключение необходимого пакета документов со страховой компанией на предмет страхования риска осуществления предпринимательской деятельности. В данном случае происходит страхование факта заключения конкретной сделки по реализации товара, выполнению работ, оказанию услуг на предмет полной и своевременной их оплаты со стороны покупателя, заказчика. В соглашении предусматривается, что страховая сумма, при наступлении страхового события, должна соответствовать сумме оплаты за реализованный товар, выполненные работы, оказанные услуги. Страховое событие наступает при невыполнении условий договора, в частности, по оплате своевременной сделки. Следует отметить, что не всегда является обязательным уплата страховых взносов. В отдельных случаях, определенный процент страховая компания высчитывает в свою пользу из денег, которые поступают от контрагента. Между субъектами А и Б заранее оговорено, чтобы был нарушен срок уплаты по сделке.

3. При наступлении страхового случая продавец товара субъект А обращается к страховой компании с требованиями выплаты страховой суммы.

4. Страховая компания принимает к исполнению тре-