Е. Ф. Жукова Второе издание, переработанное и дополненное Редактирование Министерством образования Российской Федерации в качестве учебник

| Вид материала | Учебник |

- Б. Л. Еремина Второе издание, переработанное и дополненное Рекомендовано Министерством, 7882.78kb.

- А. Г. Кучерена адвокатура второе издание, переработанное и дополненное Допущено Учебно-методическим, 12778.36kb.

- А. П. Садохин концепции современного естествознания второе издание, переработанное, 7700.14kb.

- В. И. Кузищина издание третье, переработанное и дополненное рекомендовано Министерством, 5438.98kb.

- В. И. Фомичев Международная торговля 2-е издание, переработанное и дополненное Рекомендовано, 6263.93kb.

- Н. В. Макаровой Третье переработанное издание Рекомендовано Министерством образования, 468.56kb.

- Учебник 3-е издание, переработанное и дополненное, 10138.23kb.

- Г. В. Плеханова И. Н. Смирнов, В. Ф. Титов философия издание 2-е, исправленное и дополненное, 4810.28kb.

- Л. М. Клячкин М. Н. Виноградова физиотерапия издание второе, переработанное и дополненное, 2850.23kb.

- Учебник издание пятое, переработанное и дополненное проспект москва 2001 Том 3 удк, 11433.24kb.

ГЛАВА 22

Денежная система Российской Федерации

22.1. Денежная единица и денежное обращение

Денежная система Российской Федерации – это форма организации денежного обращения, закрепленная национальным законодательством. Она состоит из следующих элементов: денежной единицы, масштаба цен, вида денег, эмиссионной системы, механизма денежно-кредитного регулирования. Национальная валютная система, обладая относительной самостоятельностью, также входит в денежную систему страны.

Официальной денежной единицей (валютой) Российской Федерации согласно Федеральному закону «О Центральном банке Российской Федерации (Банке России)» является рубль, состоящий из 100 коп. Введение на территории России других денежных единиц и выпуск денежных суррогатов запрещаются. Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается. Виды денег – банкноты (банковские билеты) и монеты Банка России. Они являются единственным законным средством платежа на территории России, их подделка и незаконное изготовление преследуются по закону. Банкноты и монета обязательны к приему по нарицательной стоимости при всех видах платежей, для зачисления на счета, по вкладам и для перевода на всей территории Российской Федерации. Они являются безусловными обязательствами Банка России и обеспечиваются всеми его активами.

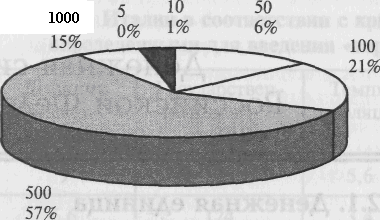

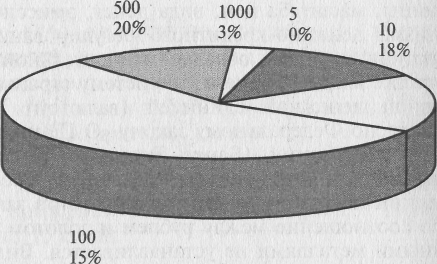

После проведения деноминации (укрупнения масштаба цен) с 1 января 1998 г. в обращении находятся банкноты достоинством 10, 50, 100, 500 и 1000 руб., а также монеты достоинством 1, 2, 5 руб. и 1> 5, Ю и 50 коп. Удельный вес отдельных купюр в общей сумме банкнот и в общем их количестве показан на рис. 22.1 и 22.2.

За Центральным банком РФ закреплено исключительное право осуществлять эмиссию наличных денег, организацию их обращения и изъятия из обращения на территории Российской Федерации.

Рис. 22.1. Удельный вес отдельных купюр в общей сумме банкнот

Рис. 22.2. Удельный вес отдельных купюр в общем количестве банкнот

Совет директоров Банка России принимает решение о выпуске в обращение новых банкнот и монет и об изъятии старых, утверждает номиналы и образцы новых денежных знаков. При этом описание новых денежных знаков публикуется в средствах массовой информации. Решение по этим вопросам направляется в Правительство РФ в порядке предварительного информирования.

Коммерческие банки также участвуют в эмиссионном процессе. Они выпускают безналичные деньги в процессе кредитования, а при погашении ссуды происходит изъятие денег из оборота.

В Федеральном законе «О Центральном банке Российской Федерации (Банке России)» установлены правовые основы функционирования денежной системы РФ, задачи, функции и полномочия Банка России в организации денежного обращения.

В России, как и во всех странах, налично-денежный оборот рачительно меньше безналичного (табл. 22.1).

Таблица 22.1

Удельный вес наличных денег в общем объеме денежной массы,

на начало месяца, млрд руб.

| Месяцы | Денежная масса (М2) | % к предыдущему месяцу | В том числе: | Удельный вес М0 вМ2, % | |

| наличные деньги вне банковской системы (М0) | безналич ные средства | ||||

| 2001 г. | |||||

| Январь | 1144,3 | – | 419,3 | 725,0 | 36,6 |

| февраль | 1079,3 | -5,7 | 380,1 | 699,2 | 35,2 |

| Март | 1109,7 | 2,8 | 388,0 | 721,7 | 35,0 |

| Апрель | 1149,5 | 3,6 | 399,4 | 750,0 | 34,7 |

| Май | 1210,0 | 5,3 | 435,4 | 774,7 | 36,0 |

| Июнь | 1233,7 | 2,0 | 438,3 | 795,4 | 35,5 |

| Июль | 1294,3 | 4,9 | 474,7 | 819,6 | 36,4 |

| Август | 1330,2 | 2,8 | 490,6 | 839,6 | 36,9 |

| Сентябрь | 1365,5 | 2,7 | 507,1 | 858,4 | 37,1 |

| Октябрь | 1414,4 | 3,6 | 531,0 | 883,4 | 37,5 |

| Ноябрь | 1441,2 | 1,9 | 531,5 | 909,7 | 36,9 |

| Декабрь | 1439,1 | -0,1 | 527,3 | 911,8 | 36,8 |

Приведенные данные свидетельствуют о том, что при имеющем место колебании значений удельного веса денег в общем объеме денежной массы доля их практически не снижается. Доля наличных денег в экономически развитых странах меньше (10–20%), однако их присутствие необходимо, поскольку они обслуживают розничную торговлю, получение и расход большей части денежных доходов населения.

Налично-денежное обращение. Организацию налично-денежного обращения осуществляет Центральный банк РФ, это одна из его основных функций. Она включает:

• прогнозирование и организацию производства, перевозку и хранение банкнот и монет, создание их резервных фондов;

• установление правил хранения, перевозки и инкассации Наличных денег для кредитных организаций;

• установление признаков платежеспособности денежных знаков и порядка замены поврежденных банкнот и монет, а также Уничтожения;

• определение порядка ведения кассовых операций для кредитных организаций.

Центральный банк РФ осуществляет межбанковские расчеты через свои учреждения. В его систему входят центральный аппарат, территориальные учреждения, расчетно-кассовые центры вычислительные центры и проч. В настоящее время в России функционируют 1333 расчетных кассовых центра и других учреждений, осуществляющих расчетное обслуживание 2208 кредитных организаций, 6045 филиалов этих организаций, а также счетов бюджетов всех уровней и государственных внебюджетных фондов, органов федерального казначейства и других юридических лиц в случаях, предусмотренных законодательством.

Кассовое обслуживание – одна из важнейших функций банков. Банк является начальником и конечным пунктом движения денег, обеспечивающих товарообмен. Наличные деньги попадают в сферу обращения из банка в форме выплаты заработной платы или других расчетов наличными и возвращаются в банк в виде выручки. Сфера денежного обращения подлежит регулированию и жесткой регламентации со стороны государства, основные аспекты которых закреплены законодательно («Порядок ведения кассовых операций»). Согласно этому Порядку банковская система является не только организатором налично-денежного обращений, но и контролером данного процесса.

Зачисление денежной выручки на счета в банке и выдача наличных средств на различные цели определяются как кассовые операции, которые по балансовому результату и назначению делятся на приходные и расходные. Каждому предприятию определяется предельная величина наличных средств в кассе – лимит остатка кассы и норма расходования наличных денег из выручки. Эти кассовые нормативы позволяют рационально организовать денежное обращение, исключить встречные перевозки денег и обеспечить своевременные расчеты наличными. Одновременно с нормативами банк утверждает порядок и срок сдачи выручки в банк данного предприятия.

Основным принципом организации денежного оборота является целевое использование наличных денежных средств. Структура приходных и расходных кассовых операций фиксируется в банковской ведомости «Учет кассовых операций», которая ведется всеми банками независимо от объема кассовых операции. Центральным банком РФ установлена пятидневная отчетност по этой ведомости, что позволяет ему определить эмиссионный результат и выработать эмиссионную политику на перспективу.

Расчеты между коммерческими, кооперативными банками и другими кредитными учреждениями производятся расчетно–кассовыми центрами (РКЦ) Центрального банка РФ, организованными в местах нахождения учреждений банков. Имеются и межрайонные РКЦ.

Для осуществления расчетов каждому учреждению банка в РКЦ открывается корреспондентский счет на соответствующем балансовом счете.

Центральный банк РФ и его территориальные управления через РКЦ осуществляют эмиссионно-кассовое обслуживание и эмиссионно-кассовые операции. В РКЦ имеются оборотные кассы по приему и выдаче наличных денег и резервные фонды. Характерной особенностью формирования кассовых ресурсов РКЦ является возможность привлечения денежных средств из денежных хранилищ (резервных фондов), что по сути представляет собой не просто возврат денег в обращение за счет собранной накануне выручки, а привлечение дополнительных денежных ресурсов – эмиссию. Если кассовых поступлений недостаточно, банк может пополнить кассовые ресурсы, получив наличные деньги в РКЦ по денежному чеку. Если же кассовые поступления банка превышают его расход и лимит остатка кассы, определенный РКЦ, то излишки возвращаются в РКЦ. Недостатки ресурсов РКЦ пополняются только за счет перечисления средств из резервных фондов РКЦ по специальному разрешению Центрального банка РФ. Такой порядок распоряжения резервными фондами является частью централизованного регулирования денежного оборота.

Безналичный денежный оборот. Безналичный платежный оборот в России составляет более 60%, а в экономически развитых странах – до 90%. Безналичный платежный оборот осуществляется в виде записей по счетам плательщиков и получателей денежных средств или путем зачетов взаимных требований. Именно широкое развитие безналичных расчётов обусловило необходимость установления связей между банками и превращения их в банковскую систему.

На Центральных банк РФ как главный регулирующий орган платежной системы возложены обязанности установления правил, сроков и стандартов осуществления расчетов с соблюдением следующих принципов их организации.

1. Соблюдение правового режима осуществления расчетов и платежей. В Российской Федерации он сложился к середине 90-х годов и включает соответствующие нормы гражданского законодательства, отдельные федеральные законы и подзаконные акты.

2. Осуществление расчетов по банковским счетам, которые должны быть у получателя (поставщика) и плательщика. Для расчетного обслуживания заключается договор банковского счета между клиентом и банком, а банки и другие кредитные учреждения открывают корреспондентские счета друг у друга для проведения расчетов между собой.

3. Обеспечение ликвидности и платежеспособности участников расчетных отношений как необходимых условий своевременного выполнения долговых обязательств.

4. Наличие согласия (акцепта) плательщика на платеж. Механизмом реализации этого принципа является оформление соответствующего платежного документа – чека, векселя, платежного поручения или специального акцепта документов – платежных требований-поручений, платежных требований, переводных векселей, выписанных получателем средств.

5. Соблюдение срочности платежа. Этот принцип относится не только к периоду оплаты счетов за товары и услуги, но и ко времени выполнения расчетных операций банками.

6. Контроль субъектов расчетных отношений за своевременностью и правильностью совершения расчетов. С этим принципом тесно связан принцип имущественной ответственности за соблюдение договорных условий в форме возмещения убытков, уплаты штрафа, пени и т.п. в случае нарушения договорных обязательств.

Выбор тех или иных форм безналичных расчетов зависит от уровня экономического развития страны. Самой распространенной формой безналичных расчетов в России в настоящее время являются платежные поручения: с их помощью ведутся расчеты с поставщиками и подрядчиками в случае предоплаты, с органами Страхового и Пенсионного фондов, при налоговых и иных платежах.

Недостаточно распространена аккредитивная форма расчетов, ее удельный вес невелик. Согласно законам Российской Федерации при расчетах как с физическими, так и юридическими лицами могут применяться чеки, но не допускаются расчеты чеками между физическими лицами.

Относительно новыми для России являются расчеты платежными требованиями-поручениями. В СССР особенно широко применялись и существуют сейчас расчеты путем зачета взаимных требований. В настоящее время эти расчеты могут осуществляться через клиринговые палаты (центры).

До 1992 г. широко использовалась акцептная форма расчетов. Однако она имеет существенный недостаток, поскольку не гарантирует поставщику получение оплаты. В 1992 г. было введено Положение о безналичных расчетах, согласно которому расчеты платежными требованиями были отменены. Вместе с тем эти платежные документы могут быть использованы с согласия сторон.

Правила, формы, сроки и стандарты безналичных расчетов устанавливает Центральный банк РФ. Исходя из законодательства общий срок безналичных расчетов не должен превышать пяти операционных дней в пределах Российской Федерации и двух операционных дней в пределах ее субъекта.

Указанием Центрального банка от 3 декабря 1997 г. № 51-У «О введении новых форм расчетных документов» установлено, что платежное требование, платежные требования-поручения, заявления на аккредитив, инкассовые поручения (распоряжения), применяемые при безналичных расчетах в Российской Федерации, начиная с января 1998 г. должны оформляться на бланках Общероссийского классификатора управленческой документации ОК 011-98 (класс «Унифицированная система банковской документации»). За нарушение правил расчетных операций банки, предприятия, учреждения, организации и граждане несут ответственность в соответствии с действующим законодательством.

22.2. Особенности денежного обращения

Кризисное состояние экономики при переходе к рынку, высокие темпы инфляции и проведение монетарной политики привели к расстройству денежной системы России.

Инфляционные процессы возникли в российской экономике еще в послевоенный период в связи с резким падением эффективности производства. Попытки реформирования экономики заканчивались очередным повышением цен и обесценением рубля. Внутренний государственный долг превысил всю денежную массу. Государство не располагало товарной массой для обеспечения выпущенной в оборот денежной массы. Начало 1993 г. Россия встретила в условиях жестких инфляционных процессов (табл. 22.2).

Таблица 22.2

Среднемесячные темпы прироста денежного предложения

и потребительских цен, %

| Годы | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 |

| М2 | 18,5 | 14,6 | 9,5 | 7,0 | 2,3 | 1,7 |

| ИНФЛЯЦИЯ | 31,2 | 20,5 | 10,0 | 7,2 | 1,8 | 0,7 |

Отказ от государственного регулирования цен в январе 1992 г вместо ожидаемого равновесия привел к гиперинфляции – среднемесячные темпы прироста потребительских цен составили 31,2%

Многофакторный характер инфляции обусловил наличие двух ее видов: инфляции спроса и инфляции издержек.

Одним на основных направлений денежно-кредитной политики в этот период были сужение эмиссии, ограничение предложения денег и подавление платежеспособного спроса массового потребителя, что привело к нарастанию дефицита денежной массы.

Все это сопровождалось рядом негативных явлений, а именно:

1. Расстройством функции обращения национальной валюты: расширились процессы эмиссии псевдоплатежных средств (псевдоденег), происходила долларизация денежного обращения и сбережений. Наполнение хозяйственного оборота платежно-расчетными суррогатами – платежными сертификатами, вексельными обязательствами, налоговыми освобождениями и т.п. носило стихийный характер, что снижало роль Центрального банка РФ в регулировании денежного обращения в стране. Кроме того, ЦБ РФ в этих условиях терял эмиссионный доход, который переходил в распоряжение различных коммерческих структур. Вместе с тем замещение рублевой массы иностранной валютой означает, что этот доход достается также эмиссионным центрам соответствующих стран.

Одновременно происходила утечка российской валюты с традиционных рынков стран СНГ, кредитные отношения с которыми значительно сократились и к 1997 г. составили лишь 0,5 в общем объеме. В итоге снижался спрос на национальную валюту России, что обостряло проблему введения конвертируемости рубля.

2. Расстройством платежно-расчетной системы в процессе проведения реформ, а также заменой старой системы, рассчитанной на обслуживание потребностей централизованной плановой экономики, на новую.

К началу 1997 г. массовые неплатежи составили более 170% годового ВВП. В структуре суммарной просроченной задолженности, доля которой была равна половине суммарной задолженности по обязательствам, 96,6% приходилось на кредиторскую задолженность поставщикам, бюджету и т.д., а 4,4% – по кредитам банков и займам.

Значительное влияние на расстройство платежно-расчетной системы оказывают бартерные сделки, в результате которых бюджет страны недополучает десятки триллионов рублей доходов. К этому следует добавить внебанковский оборот, основу которого составляет так называемая «теневая» экономика. Все это приводит к нарастанию потребности в денежных средствах организованного оборота.

Уровень официальной монетаризации ВВП в России оценивается лишь в 15–16% при нормальном соотношении 20–25%, а в экономически развитых странах – 60–80 %. Это ограничивает возможности платежной базы России для расчетов с бюджетом по налогам.

3. Расстройством функции национальной валюты как средства сбережения, которое обусловлено тем, что преобладающая часть денежной массы (как наличной, так и безналичной) представляет собой средства текущего оборота, а функцию сбережений долгосрочного характера выполняет доллар. Только за 1996 г. доля денежных доходов населения, использовавшихся на приобретение валюты, выросла с 13,5% в январе до 20% в декабре, в то время как накопления во вкладах и ценных бумагах снизились за этот период с 7 до 3,3%. Лишь за 1995–1996 гг. прирост наличной иностранной валюты у физических лиц составил более 25 млрд долл.

Правительство и ЦБ РФ неоднократно предпринимали меры по ограничению сферы обращения иностранной валюты в стране, однако они пока не принесли ожидаемых результатов.

Ввоз иностранной валюты в 1996 г. составил 33,8 млрд долл., что на 65% больше, чем в 1995 г.

Значительные объемы денежных знаков США, Японии, Англии, а теперь евро обращаются за пределами территорий своих государств, замещая отдельные функции национальных валют. Это характерно для стран с нестабильной экономикой и высокими темпами инфляции.

Сильная валюта – это такая валюта, которая является на территории своей страны эффективным средством накопления и обращения. При постоянном снижении курса национальной валюты ее функции неизбежно попадают под влияние и негативное воздействие со стороны более сильных валют.

22.3. Платежная система и пути ее совершенствования

Изменение объема денежной массы в обращении и состояние денежного обращения в целом во многом зависят от уровня развития платежной системы.

Платежная система любой страны должна обеспечивать обращение денег между экономическими агентами с целью выполнения своевременных и в полном объеме платежных обязательств.

Платежная система – это совокупность инструментов методов, которые применяются в хозяйстве для перевода денег и осуществления расчетов между юридическими и физическими лицами. Она находится под общим руководством ЦБ РФ, который в соответствии с законодательством обеспечивает ее эффективность, стабильность, надежность и безопасность.

Реформирование платежной системы в России началось в 1992 г. путем внедрения новых форм расчетов и совершенствования банковских технологий: внедрялись новые формы передачи информации в учреждения Банка России, осуществлялись экспериментальные проекты по электронным платежам. В результате объем средств в расчетах Банка России сократился.

Электронные платежи. К началу XXI в. электронные системы перевода финансовых средств, по расчетам американских специалистов, станут преобладающими, хотя даже в экономически развитых странах элементы применения электроники в банковском деле стали складываться в электронные системы платежей лишь с конца 70-х годов.

Электронные системы платежей (электронная система банковских услуг, электронные деньги и т.п.) означают все виды компьютерных банковских технологий. Речь идет о деньгах на счетах в компьютерной памяти. В более широком понимании это деньги в виде электронных записей в банке (банковском компьютере); распоряжение ими производится с помощью специального электронного устройства.

Электронные деньги выполняют следующие функции: трансферта средств; проведения операций; генерирования информации для ведения учета. Преимущества электронных систем платежей очевидны: они позволяют совершать мгновенную верификацию и перевод средств, сокращая применение дорогостоящей бумажной документации.

Электронные деньги дадут возможность сэкономить на издержках кредитно-денежного обращения, повысить качество и расширить спектр банковских услуг, что особенно актуально для России. Кроме того, можно будет сократить наличную денежную массу, ускорить оборот безналичной денежной массы; упорядочить кредитование и налогообложение, о чем свидетельствует мировой опыт

Банк России разработал стратегию развития платежной системы страны. Мероприятия по ее реализации включают создание системы расчетов в режиме реального времени, т.е. переход на качественно новый уровень передачи банковской информации, развитие негосударственных расчетных и клиринговых систем; разработку систем стандартизации и сертификации технологии; создание условий для внедрения расчетов платежными (пластиковыми) карточками.

Проводится работа по созданию современной автоматизированной системы расчетов, работающей в режиме реального временя. Цель модернизации платежной системы – существенное ускорение оборачиваемости денежных средств и расширение рамок ее работы до 16–20 ч. Переход к работе в режиме реального времени – ключевой момент в развитии платежной системы, поскольку это означает, что время, необходимое для проведения всех процедур по передаче банковской информации между кредитными организациями и ее проверки, будет измеряться секундами, а момент списания средств со счета плательщика будет совпадать с моментом их зачисления на счет получателя. Создание системы расчетов в режиме реального времени предполагает, что в ближайшем будущем не только Банк России, но и кредитные организации должны будут отказаться от бумажных носителей первичной информации и перейти к работе с электронными документами. Платежи в режиме реального времени будут основываться на развертывании телекоммуникационной сети Банка России.

Одной из главных целей реформы платежной системы является сокращение наличных денег в обращении и увеличение доли безналичного оборота. ЦБ РФ будет проводить работу по созданию условий для внедрения расчетов платежными картами и осуществлять методологическое руководство системой расчетов и ее регулирование.

К платежным системам России на основе банковских карточек в настоящее время относят STB Card, Union Card и систему «Золотая корона». Кроме них в России функционирует много локальных систем, которые успешно развиваются.

К первой общероссийской системе, созданной на основе пластиковых карточек, можно отнести STB Card, которая была организована в 1992 г. Учредителями ее являются АКБ «Столичный», Московский банк Сбербанка России, Элексбанк, Земельный банк, АО «Инкахран» и АО «STB KARD». Членами этой системы являются около 130 банков, однако принимаются Card в основном в Москве, а также в ряде крупных российских городов (около 25). Карточка STB Card в основном рублевая дебетовая, допускается производить несколько счетов на одну карточку, в том числе валютные. Различают два вида карточек: STB Card – серебряная (Classic) и золотая (Gold). Кроме внешнего вида они отличаются системными ограничениями на сумму снятия наличных, допустимыми дневными лимитами покупок и проч.

В 1993 г. была учреждена процессинговая компания Union Card. Учредителями выступили Инкомбанк и Автобанк, причем последний является расчетным банком Union Card-системы. Всего в первом полугодии 1997 г. в системе принимали участие 450 банков (из них более половины – московские банки). В Москве участникам системы принадлежит 295 банкоматов, в регионах – 272. К началу 1997 г., по данным Union Card, в обращении находилось более 800 тыс. карточек, из них в Москве – свыше 350 тыс.

Система «Золотая корона» была создана в 1994 г. в Новосибирске Сибирским торговым банком (СТВ) и Центром биржевой и финансовой информации (ныне Центр финансовых технологий – ЦФТ) в качестве межрегиональной платежной системы. В настоящее время в этой системе в качестве расчетных выступают крупные московские банки Промрадтехбанк и Инкомбанк, а технологическую и программную поддержку проектов осуществляет ЦФТ.

В начале 1997 г. в Российской межбанковской системе расчетов по микропроцессорным карточкам «Золотая корона» участвовало 120 банков, имелось 70 банкоматов, 4500 терминалов, 222 тыс. карточек в обращении. Карточки «Золотая корона» применяются более чем в 50 городах Сибири и средней полосы России, имеют пункты обслуживания в Москве и Санкт-Петербурге. Ежемесячный оборот составил 230 млрд руб., осуществлялось 436 тыс. операций в месяц, из них 95% – на предприятиях торговли и сервиса.

В последнее время в России все большее распространение получают компьютерные системы типа Интернет, Факснет, Фидонет, а также специальные банковские системы СВИФТ и REUTER, которые давно уже используются на Западе не только как средство передачи информации, но и в коммерческих целях, в том числе для расчетов.

СВИФТ (SWIFT – Socirty for Worldwide Financial Telecommunications – Общество всемирных межбанковских финансовых телекоммуникаций) может использоваться для платежей во внутреннем обороте, но преобладают платежи за границу. Выполнением платежных инструкций занимаются банки-корреспонденты – участники этой системы.

Зарождение сети Интернет началось более 20 лет назад в США. Сегодня уже более 60 млн компьютеров имеют доступ в Интернет. Информация в Интернете сосредотачивается на серверах – мощных компьютерах, на которых находятся необходимое программное обеспечение для того, чтобы его «видели» другие компьютеры сети, и значительные информационные ресурсы, доступные всем пользователям других компьютеров в свободном или параллельном режимах.

Интернет дает возможность вести телефонные переговоры (через соответствующее программное обеспечение и микрофон), осуществлять акции купли-продажи различных товаров и услуг, банковские операции, следить за ходом торгов на различных биржах в реальном времени.

Интернет – это и глобальный справочник товаров. А его развитые поисковые системы позволяют найти текстовую и видовую информацию по определенным направлениям, выбранным пользователем, проводить телеконференции по интересам.

Традиционные банки по мере развития сети Интернет могут лишиться своих лучших клиентов, если они не намерены вести эффективную конкурентную борьбу в новом электронном мире. В электронной торговле они могут выступать в качестве «доверенной третьей стороны».

Банки экономически развитых стран активно участвуют в реализации проектов по использованию в сети Интернет электронных денег. Особый интерес в этом направлении проявляют в Европе. Банки, брокерские и страховые фирмы и прочие финансовые организации сфокусировали свое внимание на использовании сети Интернет как канала маркетинга, коммуникаций, низкозатратного механизма доставки продуктов и услуг, проведения операций в режиме реального времени. Идет развитие электронного шопинга. Британская организация по исследованию рынков Datamonitor прогнозировала к 2001 г. увеличение числа клиентов в сфере банкинга в режиме реального времени только в одной Западной Европе до 8 млн (на 75% ежегодно).

Однако оптимистические прогнозы относительно роста сделок через систему Интернет могут оправдаться лишь в том случае, если удастся разрешить сомнения пользователей этой системы относительно безопасности платежных операций. Данная проблема может быть решена с помощью электронных денег. Электронные средства имеют форму файла и в таком виде могут передаваться по сети. В настоящее время так называемая система Digi Cash внедряется банком «Mark Twain Bank» в США, «Merita Bank» в Финляндии и «Deutsche Bank» в Германии. Разработчики данной системы стремятся внедрить общепринятое средство платежа, обладающее всеми качествами наличных денег, включая анонимность клиента. Концепцией разработчиков предусмотрено, чтобы клиенты держали в банке эмитента два счета: обычный жиросчет и счет для электронных денег. Вклады на счета электронных денег образуются за счет перечисления денег с жиросчета. Клиент на своем персональном компьютере с помощью специальной компьютерной программы создает электронные монеты с произвольным номером серии и затем отсылает их для валидации в свой банк. Банк подписывает монеты и возвращает их клиенту, который оплачивает ими через сеть товары и услуги продавцов. Продавец в свою очередь переводит эти «киберденьги» в свой банк, который отправляет их на Digi Cash для верификации (проверки), поскольку электронные деньги легко скопировать. После того как Digi Cash на основании серийных номеров проверит, не использовались ли эти деньги раньше, продавец может отправлять товар клиенту.

Фирма Digi Cash приступила к широкомасштабному эксперименту по использованию цифровых денег в сети Интернет в октябре 1994 г. Она объявила новую валюту – кибербаксы – деньгами Интернета. Объявленные виртуальные деньги не имели и не имеют никаких средств конвертации в реальные деньги, тем не менее в системе торгуют реальными товарами. Эксперимент был оценен разработчиками как удачный, и в середине 1996 г. регистрация новых участников в этой системе достигла 30 тыс. Около 100 из них оформились в настоящие кибермагазины. Более 700 тыс. покупателей мира уже имеют так называемый электронный бумажник и могут одновременно произвести покупки в Нью-Йорке, Японии и других странах.

Контрольные вопросы

1. Дайте характеристику денежной системы США.

2. Расскажите о денежной системе Франции.

3. Дайте характеристику денежной системы Великобритании.

4. Расскажите о денежной системе ФРГ.

5. Охарактеризуйте денежную систему Японии.

6. Дайте характеристику денежной системы Канады.

7. Каковы особенности денежной системы Италии?

8. Дайте характеристику денежной системы Российской Федерации.