Отчет о финансовых результатах и их использовании Построение и анализ отчета о движении денежных средств

| Вид материала | Отчет |

СодержаниеАнализ структуры активов и пассивов Структура постоянных активов Структура текущих активов Структура инвестированного капитала Структура текущих пассивов |

- Отчет о движении денежных средств представляет собой таблицу. Вграфе 3 отражаются, 142.79kb.

- Комментарии по применению нсбу 7 "Отчет о движении денежных средств" Общие положения, 461.54kb.

- Методика формирования отчета о движении денежных средств 10 Совершенствование системы, 486.9kb.

- Отчет о движении денежных средств" Введение Настоящий стандарт разработан на основе, 194.71kb.

- Тема 6 Отчет о движении денежных средств, 68.38kb.

- Отчет о движении денежных средств и его использование для диагностики предприятия, 258.43kb.

- Приказом Минфина России от 02. 07. 2010 n 66н о формах бухгалтерской отчет, 89.08kb.

- Внешний отчет о движении денежных средств. Внутренний отчет о движении денежных средств, 32.1kb.

- 3. Отчет о движении денежных средств входит в состав бухгалтерской отчетности организации, 109.67kb.

- Отчет о прибылях и убытках 4 Бухгалтерский баланс, 1258.09kb.

Пример.

Как видно из таблицы №3, в течение трех последних кварталов имущество предприятия постоянно уменьшалось. Причем это происходило в основном за счет уменьшения оборотных активов. В четвертом квартале необходимо отметить увеличение имущества по статье "основные средства" на 318 980 руб. Очевидно в этом периоде компания закончила строительство и ввела объект в эксплуатацию, о чем свидетельствует снижение по статье "капитальные вложения" на 232 829 руб.

Во втором и третьем кварталах произошло снижение дебиторской задолженности на 417 975 руб. и 336 969 руб. соответственно. Это говорит о том, что компания усилила работу по возврату задолженности покупателей и заказчиков.

Динамика собственных средств предприятия не была стабильна. Так после некоторого роста в первом квартале на 58560 руб. по итогам второго квартала отмечается значительное снижение на 776 643 руб. собственного капитала компании. Анализ показывает, что фирма в этом периоде производила расходы за счет нераспределенной прибыли прошлых лет.

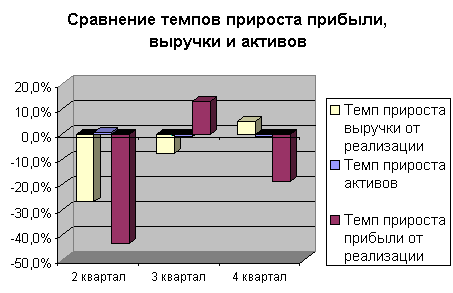

Также на данном этапе производится общая оценка динамики активов организации, получаемая путем сопоставления темпов прироста активов с темпами прироста финансовых результатов (например, выручки или прибыли от реализации товаров, продукции, услуг). Сопоставление темпов прироста оформляется в виде таблицы (таблица № 4, рис 1). Для расчета данных используется таблица №7, которая будет описана в главе 2.2.

Если темпы прироста выручки и прибыли больше темпов прироста активов, то в отчетном периоде использование активов предприятия было более эффективным, чем в предшествующем периоде. Если темпы прироста прибыли больше темпов прироста активов, а темпы прироста выручки - меньше, то повышение эффективности использования активов происходило только за счет роста цен на продукцию, товары, работы, услуги. Если темпы прироста финансовых результатов (выручки и прибыли) меньше темпов прироста активов, то это свидетельствует о снижении эффективности деятельности организации. Изменение активов организации, рассмотренное без сопоставления с изменением финансовых результатов, само по себе малоинформативно.

Пример.

В течение второго квартала активы компании ОАО "ВВС" уменьшились на 1,2%, в то время как показатели финансовые показатели выручки и прибыли значительным образом упали. На фоне падения объемов продаж предприятие лишь незначительно снизило свои активы. Данный факт свидетельствует об ухудшении использования активов фирмы. Кроме того, в этом квартале значительно снизилась рентабельность продаж. Этот вывод можно сделать на основе анализа опережающих темпов падения прибыли по отношению к темпам падения выручки.

В третьем квартале рост показателя прибыли составил 12,9%, однако это было обеспечено исключительно ростом цен на продукцию. Об этом свидетельствует опережающий темп падения выручки по отношению к темпу падения средней за период величины активов.

Прирост выручки на 5% на фоне снижения показателя активов на 50,3% положительно характеризует деятельность компании в четвертом квартале. Однако падение прибыли на 18,8% снизило рентабельность продаж (отношение прибыли к выручке от реализации) и тем самым компенсировало положительный эффект роста выручки. Тем не менее, эффективность использования активов в этом квартале выросла.

Степень влияния тех или иных факторов на финансово-хозяйственную деятельность компании можно оценить с помощью модели Дюпон.

Таблица №4

| Сравнение динамики активов и финансовых результатов | |||

| ОАО "ВВС" в период с 01.01.01 по 01.01.02 гг. | |||

| | | | |

| Показатели | 2 квартал | 3 квартал | 4 квартал |

| | | | |

| Темп прироста (падениея) средней за период величины активов компании | 0,6% | -1,2% | -1,0% |

| | | | |

| Темп прироста (падения) выручки от реализации | -26,9% | -7,6% | 5,0% |

| | | | |

| Темп прироста (падения) прибыли от реализации | -43,5% | 12,9% | -18,8% |

Рис.1

Анализ структуры активов и пассивов

Структура активов

Расчет структуры баланса, представленный в таблице №5 - следующий шаг анализа баланса. Наиболее общую структуру активов характеризует коэффициент соотношения оборотных и внеоборотных активов, рассчитываемый по формуле:

; где

; где текущие (оборотные) активы,

текущие (оборотные) активы, постоянные (внеоборотные) активы.

постоянные (внеоборотные) активы.Значение данного показателя в большой степени обусловлено отраслевыми особенностями кругооборота средств организации. В ходе внутреннего анализа структуры активов необходимо выяснить причины изменения коэффициента (если оно имеет место) за отчетный период. В таблице №5 представлены удельные веса каждого актива в их общей величине. В ходе анализа выявляются статьи активов, по которым произошел наибольший вклад в прирост обшей величины укрупненного вида актива.

Следует отметить, что значимость постоянных и текущих активов для производственных и торговых компаний различна. Так, значительная часть активов производственной компании, очевидно, будет сформирована за счет основных производственных фондов. В тоже время, активы фирмы, осуществляющей торговую деятельность, будут преимущественно состоять из запасов, товаров для перепродажи и другого имущества, которое отражается в разделе оборотные активы. Таким образом, при анализе соотношения постоянных и текущих активов следует большее внимание обращать на само изменения структуры, а при возможности сравнить ее со структурой активов компаний-аналогов и выяснить причины различий.

На основе данных структуры постоянных активов выясняется тип стратегии предприятия в отношении долгосрочных вложений. Высокий вес нематериальных активов в составе внеоборотных активов и высокая доля прироста нематериальных активов в изменении общей величины постоянных активов за анализируемый период свидетельствуют об инновационном характере стратегии организации.

Аналогичная динамика по долгосрочным финансовым вложениям отражает финансово-инвестиционную стратегию развития.

Предприятие ориентируется на создание материальных условий расширения производственной деятельности, когда наибольшая часть внеоборотных активов представлена производственными основными средствами и незавершенным строительством.

По второй части таблицы №5 производится анализ структуры и динамики оборотных активов. Оценка положительной или отрицательной динамики запасов, дебиторской задолженности, краткосрочных финансовых вложений, денежных средств должна проводиться в сопоставлении с динамикой финансовых результатов.

Таблица №5

| Анализ структуры баланса ОАО "ВВС" за период с 01.01.01 по 01.01.2002 гг. | |||||

| | | | | | |

| АКТИВ | 01.01.01 | 01.04.01 | 01.07.01 | 01.10.01 | 01.01.02 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| СТРУКТУРА ПОСТОЯННЫХ АКТИВОВ | | | | | |

| Нематериальные активы | 0,3% | 0,3% | 0,3% | 0,3% | 0,3% |

| Основные средства | 72,4% | 66,5% | 65,7% | 64,4% | 70,5% |

| Незавершенное строительство | 25,6% | 25,0% | 25,9% | 27,6% | 26,3% |

| Долгосрочные финансовые вложения | 1,7% | 8,1% | 8,0% | 7,6% | 2,8% |

| Прочие внеоборотные активы | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% |

| ИТОГО | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% |

| Доля в общих активах | 59,5% | 58,0% | 59,4% | 60,8% | 59,0% |

| | | | | | |

| СТРУКТУРА ТЕКУЩИХ АКТИВОВ | | | | | |

| Незавершенное производство | 0,2% | 0,3% | 0,1% | 0,2% | 0,1% |

| Авансы поставщикам | 0,5% | 1,1% | 0,9% | 1,3% | 0,8% |

| Производственные запасы | 13,8% | 12,6% | 13,0% | 14,1% | 13,4% |

| Готовая продукция и товары | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% |

| Счета к получению | 83,6% | 84,7% | 82,8% | 81,4% | 83,5% |

| Денежные средства | 1,9% | 1,4% | 3,2% | 3,1% | 2,1% |

| Прочие | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% |

| ИТОГО | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% |

| Доля в общих активах | 40,5% | 42,0% | 40,6% | 39,2% | 41,0% |

| | | | | | |

| СТРУКТУРА ИНВЕСТИРОВАННОГО КАПИТАЛА | | | | | |

| уставный капитал | 77,8% | 77,9% | 83,8% | 82,9% | 83,5% |

| накопленный капитал | 22,2% | 22,0% | 16,2% | 17,1% | 16,5% |

| долгосрочные обязательства | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% |

| ИТОГО инвестированный капитал | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% |

| Доля в общих пассивах | 68,2% | 66,8% | 63,1% | 65,1% | 64,5% |

| | | | | | |

| СТРУКТУРА ТЕКУЩИХ ПАССИВОВ | | | | | |

| краткосрочные кредиты | 1,2% | 1,2% | 1,5% | 2,6% | 2,6% |

| счета к оплате | 21,4% | 21,9% | 17,5% | 18,0% | 19,0% |

| авансы | 2,9% | 2,3% | 2,5% | 3,5% | 2,7% |

| расчеты с бюджетом | 17,1% | 17,6% | 15,8% | 16,2% | 16,0% |

| расчеты по з/п и отчислен. | 1,6% | 1,8% | 1,6% | 1,7% | 1,6% |

| прочие | 55,7% | 55,3% | 61,0% | 58,0% | 58,2% |

| ИТОГО | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% |

| Доля в общих пассивах | 31,8% | 33,2% | 36,9% | 34,9% | 35,5% |