Строительство бренда и деловой репутации важнейшее условие успешной деятельности предприятия на зарубежных рынках

| Вид материала | Документы |

- Исследование деловой репутации банков, 1379.98kb.

- Чтение это важнейшее условие формирования мыслительных способностей., 347.82kb.

- Управления деловой активностью предприятия в условиях рыночной экономики введение управления, 5.21kb.

- А. А. Глисков методичекие рекомендации по ведению дел о защите чести, достоинства, 4548.53kb.

- Реклама как элемент сбытовой политики предприятия в настоящее время актуальна для любого, 83.39kb.

- Методика интенсивного обучения иностранному языку городецкая И. Е., доцент, 61.68kb.

- Руцкого Александра Владимировича к газете «Курский вестник» иЧемодурову Виктору Владимировичу, 22.82kb.

- Риск-менеджмент деловой репутации российского коммерческого банка, 372.81kb.

- 2. Закон " Окрестьянском (фермерском) хозяйстве, 318.63kb.

- С. В. Горбунов общая характеристика работы актуальность темы исследования, 371.63kb.

1.9. Что объединяет успешные бренды?

Изучив опыт тысяч компаний, специалисты американской компании Ries & Ries пришли к выводу, что все успешные бренды объединяют три вещи:

-первенство в своих категориях;

-удачные названия;

-использование PR для закрепления и усиления своих позиций на рынке.

Для создания сильных брендов можно выделить десять рекомендаций для успешного брендбилдинга:

1. Сужайте фокус. Сильные бренды создаются путем сужения, а не расширения фокуса. Сконцентрируйтесь на одной концепции или идее, которую потребитель сможет легко запомнить (Volvo — это безопасность, Marlboro — ковбои, BMW — с удовольствием за рулем).

2. Будьте первыми в товарной категории. Если вы посмотрите на историю развития бизнеса, то увидите, что большинство успешных брендов — первопроходцы в своей категории (Hertz — первая компания автомобильного проката, Tide — первый порошок, Red Bull — первый энергетический напиток).

3. Построить сильный бренд №2 можно, встав в оппозицию к бренду №1.

4. Если у вашего бренда неудачное название, измените его. Нельзя недооценивать силу названия. Если вы думаете, что сможете преуспеть только лишь благодаря своим достоинствам, имея плохое название, то глубоко ошибаетесь.

5. Используйте PR, выводя на рынок новый бренд. Только PR может вызвать доверие у потребителей.

6. Сделайте свой бренд поводом для новостей. Настоящий эффективный PR надо заслужить, а сделать это можно, разрабатывая бренд, который в дальнейшем станет информационным поводом для средств массовой информации. Что делает бренд таким? СМИ заинтересованы в том, чтобы информировать публику о брендах, ставших первыми в своей категории. Это и есть новость.

7. Определите того, кто станет официальным представителем бренда. Поскольку бренд говорить не умеет, для эффективного PR должен быть человек, который сможет озвучить его, стать его лицом.

8. Будьте терпеливыми, для того чтобы бренд встал на крыло, требуется время. Так Red Bull понадобилось четыре года, чтобы достичь объема продаж $10 млн., и еще пять лет для достижения $100 млн. Однако сейчас объем продаж этого мирового бренда достиг $2,6 млрд. PR — процесс длительный. Вы закладываете фундамент, а затем кирпичик за кирпичиком выстраиваются стены бренда в сознании потребителей.

9. Не расширяйте линейку продукции. Чем шире линейка под одним брендом, тем слабее он будет. В сознании потребителей теряется четкость ассоциации. Когда вы пытаетесь быть «всем для всех», то рискуете оказаться ни с чем.

10. Используйте рекламу для поддержания бренда. В определенный момент он исчерпает потенциал PR. Поэтому, как только бренд стал узнаваемым, необходимо использовать рекламу, чтобы усилить его позиции и защитить в конкурентной борьбе. Такие сильные бренды, как Coca-Cola, Budweiser, Hertz, Nokia и Microsoft, вынуждены тратить огромные деньги на рекламу с целью удержания своих позиций и напоминания потребителям, что они для них значат.

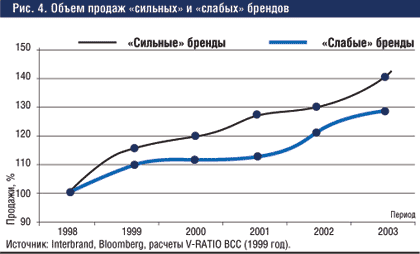

Мировой опыт работы на рынке показывает, что те компании, которые обладают «сильными» брендами, развиваются более успешно, чем все остальные. Доказательством этому служит исследование о динамике продаж для двух групп: компаний с «сильными» и «слабыми» брендами (см. рис. 4).

|

Таким образом, практикой доказано, что успешный бренд — это залог процветающего бизнеса. Поэтому, следуя успешному практическому опыту в этой сфере, российские компании тоже могут существенно укрепить свои позиции на рынке в условиях глобализации мировой экономики и экспансии мировых брендов.

1.10. Деловая репутация как фактор повышения конкурентоспособности предприятий при выходе на внешний рынок.

В нормативных документах, научной и методической литературе не существует однозначной трактовки понятия "деловая репутация". Согласно российскому бухгалтерскому учету (ПБУ 14/2000 "Учет нематериальных активов"), деловая репутация учитывается в составе нематериальных активов и определяется как разница между покупной ценой предприятия (стоимость приобретаемого имущественного комплекса в целом) и балансовой стоимостью всех его активов и обязательств. Это определение значительно отличается от её определения в международном стандарте учета № 22, согласно которому так называемый «гудвилл» определяется как разница между покупной ценой и справедливой, то есть рыночной стоимостью активов предприятия. Таким образом, гудвилл - это совокупность активов, стимулирующих клиентов пользоваться товарами и услугами именно данной компании. Условно эти активы можно разбить на три группы:

1. Нематериальные активы, неотделимые от компании в целом (наличие обученного персонала, система управления компанией, постоянная клиентская база, положение компании на рынке, устойчивая и положительная репутация товаров, осведомленность клиентов, кредиторов, поставщиков, общественности о надежности компании, качестве обслуживания, финансовой устойчивости).

2. Нематериальные активы, неотделимые от конкретных сотрудников компании (профессиональные качества и репутация как владельцев компании, так и ее сотрудников).

3. Нематериальные активы, которые возможно отделить от компании (наличие узнаваемой и зарекомендовавшей себя торговой марки, авторских прав, лицензий, патентов, долгосрочных или уникальных контрактов, базы данных клиентов).

Документально подтвержденный гудвилл — это достоверные, преимущественно юридические характеристики, отражаемые в официальной отчетности статистических и налоговых органов. Надо заметить, что гудвилл может быть как положительным, так и отрицательным. Отрицательный гудвилл — это превышение чистых активов над стоимостью приобретаемой компании. Такая ситуация возникает, если компания приобретает акции другой компании по договорной цене, то есть за сумму ниже обоснованной рыночной стоимости чистых активов приобретаемой компании.

Рост внимания к проблеме формирования положительной деловой репутации предприятий не случаен. В условиях вхождения России в ВТО возрастает необходимость формирования их положительной репутации для позиционирования в глазах мировой общественности. Положительная репутация становится необходимым условием достижения предприятием устойчивого и продолжительного делового успеха. Особенно актуально это в условиях, когда возможности повышения конкурентоспособности производства и продукции в России достаточно ограничены из-за высокой степени износа оборудования в промышленности.

Управление деловой репутацией становится ценнейшим стратегическим орудием конкурентной борьбы компаний, поскольку дает эффект приобретения ею определенной рыночной силы. Хорошая деловая репутация позволяет облегчить доступ компании к ресурсам разного рода (финансовым, информационным, человеческим и т.д.), обеспечивает максимальную защиту бизнеса на товарных рынках, позволяет эффективно влиять на структуру товарных рынков с обеспечением (в позитивном варианте) их передела в свою пользу.

В прикладном смысле деловая репутация прямо пропорциональна капитализации и кредитоспособности компании и обратно пропорциональна рискам на нее. Хорошая репутация – это более долгосрочные кредиты под меньший залог и процент, так как репутация является частью рыночной стоимости компании. В исследовании репутации компании обычно присутствуют две составляющие:

-описательная (информационная) составляющая, которая представляет собой совокупность всех знаний об организации;

-оценочная составляющая, связанная с отношением к информации об отдельных аспектах деятельности организации.

Конкретные черты образа отдельной компании могут вызывать более или менее сильные эмоции, связанные с их принятием или осуждением. При этом разными контактными группами оцениваются разные наборы элементов репутации. Так, для партнеров в качестве основных детерминант деловой репутации могут выступать добросовестность-недобросовестность в выполнении условий контрактов, соблюдение этических норм бизнеса в осуществлении предпринимательской деятельности, а также деловая активность организации. С точки зрения потребителей положительным критерием оценки деловой репутации может стать степень лояльности продуктам компании. Таким образом, репутация является объектом оценки со стороны нескольких субъектов: партнеров, инвесторов, потребителей и т.д.

Одним из способов формирования и управления репутацией компании является успешное установление контактов с многочисленными институтами потребителей, партнеров, государственных органов власти и обществом в целом. Сложность управления этим процессом состоит в том, что репутация как категория сложно верифицируется, то есть ее достаточно сложно свести к перечню легко определяемых компонентов для каждой из контактных групп. В России практические исследования в данном направлении ведет РА “Эксперт”, проводя рейтинговую оценку репутации российских компаний. С учетом зарубежных разработок, а на Западе выявлено более 40 компонентов деловой репутации, и по результатам тестовых опросов данное агентство остановилось на следующем перечне слагаемых деловой репутации:

- качество товаров и услуг;

- квалификация руководства;

- успех на рынке;

- лидерство в своей отрасли;

- успех на внешнем рынке;

- инвестиции в развитие.

Аналитический центр Российской Академии Бизнеса и Предпринимательства при проведении отбора компаний на национальную премию «Дарин» учитывает более 15 показателей, определяющих деловую репутацию, а именно:

-хорошие финансовые показатели;

-грамотность и успешность стратегии бизнес-развития;

-эффективность менеджмента;

-качество продукции и услуг;

-этика ведения бизнеса и внешний имидж компании;

-кадровый потенциал и профессионализм сотрудников;

-социальная ответственность, в том числе реализация долгосрочных спонсорско-благотворительных проектов, социальная значимость компании;

-оценка компании как привлекательного работодателя;

-известность и позиция на рынке;

-наличие сильных брендов;

-деловые качества и привлекательность;

-информационная открытость;

-уровень развития web-ресурсов и использования IT-технологий;

-наличие кодексов корпоративного поведения (кодексов этики, положений о корпоративной культуре).

Спрос на деловую репутацию как нематериальный актив бизнеса на Западе начал активно формироваться в начале нынешнего века. Этому способствовали глобализация экономики, а также развитие Интернета, с помощью которого информация теперь может дойти в любую точку мира всего за несколько секунд. Кроме того, как уже отмечалось выше, снижается доходность на конкурентных рынках, поэтому возрастает роль нематериальных активов, одним из центральных звеньев которых является деловая репутация. Критерии деловой репутации зависят от развития бизнеса в стране, ее культуры. При выходе на зарубежный рынок необходимо учитывать представления страны, в которую осуществляется экспансия, о сущности деловой репутации. Так, по западным представлениям, на деловую репутацию влияют и формируют шесть основных факторов: эмоциональная притягательность бренда, качество продукции и услуг, финансовое состояние компании (она должна не только получать прибыль, но и исправно платить налоги), профессионализм руководства (его видение развития бизнеса), рабочая атмосфера в коллективе (удовлетворенность сотрудников условиями работы) – от этого зависит уровень обслуживания клиентов, экологическая деятельность и социальная ответственность (когда бизнес берет на себя часть функций, которые обычно исполняет государство).

Репутация у компании существует в любом случае, она начинает складываться со знаком «плюс» или «минус» с момента выхода компании на рынок. Вопрос в другом: проходит ли процесс формирования репутации стихийно или компания сознательно им управляет…

Основные особенности налогообложения НДС

при осуществлении внешнеэкономической деятельности.

2.1. Важнейшие новеллы законодательного регулирования налогообложения НДС при экспорте товаров (услуг) из Российской Федерации.

Пунктом 1 статьи 164 Налогового Кодекса РФ определен ряд операций, налогообложение которых производится по налоговой ставке 0%. В нашем регионе наиболее распространенными из них являются:

-реализация товаров, вывезенных в таможенном режиме экспорта;

-выполнение (оказание) работ (услуг), непосредственно связанных с производством и реализацией экспортируемых товаров. К таким работам (услугам) относятся: работы (услуги) по организации и сопровождению перевозок товаров, работы (услуги) по перевозке или транспортировке, погрузке и перегрузке товаров, вывозимых за пределы территории Российской Федерации.

Действовавшая до 1 января 2007 года редакция гл. 21 Налогового кодекса, в частности, п.6 ст.164 Кодекса, предусматривала обязанность экспортеров по предоставлению в налоговые органы отдельной налоговой декларации. Начиная с 2007 года, экспортеры представляют в налоговые органы не отдельную декларацию по экспортным операциям, а общую (единую) налоговую декларацию по НДС. В ней отражаются операции по реализации товаров (работ, услуг), облагаемые как по ставкам 10% или 18%, так и по 0%.

Новая декларация объединила в себе разделы, которые входили в состав прежних деклараций по НДС и декларации по НДС по налоговой ставке 0%. Указанная декларация утверждена Приказом Минфина от 07.11.2006 г. № 136н и включает 4 раздела (5-8), касающиеся экспорта (5-й раздел – по подтвержденному экспорту, остальные - по неподтвержденному экспорту). В новую налоговую декларацию по НДС не включен раздел, предусматривающий отражение сведений о стоимости товаров (работ, услуг), применение налоговой ставки 0% по которым предполагается.

В соответствии с законодательством применение ставки 0% при экспорте товаров – это обязанность налогоплательщика. Поэтому в случае, если товар реализован на экспорт, но решено не применять ставку 0%, а указанная реализация включена в операции на внутреннем рынке и произошло обложение НДС по соответствующей ставке, то все равно налоговый орган вправе применить к предприятию меры административного взыскания.

В случае, если налогоплательщиком в налоговой декларации по НДС заявлены ставка 0% и соответствующие налоговые вычеты, то документы, подтверждающие обоснованность применения нулевой ставки, как и прежде, должны представляться в налоговые органы одновременно с этой декларацией. Перечень документов для подтверждения обоснованности применения нулевой ставки, требования к этим документам, а также порядок определения налоговой базы по экспортным операциям также не изменились. Так, при реализации товаров, вывезенных в таможенном режиме экспорта, для подтверждения обоснованности применения налоговой ставки 0% в налоговые органы представляются документы, установленные п. 1 ст. 165 Кодекса, в том числе:

-контракт налогоплательщика с иностранным лицом на поставку товара за пределы таможенной территории Российской Федерации;

-выписка банка, подтверждающая фактическое поступление выручки от реализации указанного товара иностранному лицу на счет налогоплательщика в российском банке. Если же расчет производится наличными деньгами, то представляются копии приходных ордеров. Когда оплату по контракту производит третье лицо, то в налоговый орган, наряду с выпиской банка, представляется договор поручения по оплате, заключенный между иностранным лицом и организацией, осуществившей платеж. В случае осуществления внешнеторговых бартерных операций представляются документы, подтверждающие ввоз товара и их оприходование;

-таможенная декларация с отметками российского таможенного органа, осуществившего выпуск товаров в режиме экспорта, и российского таможенного органа, в регионе деятельности которого находится пункт пропуска, через который товар был вывезен за пределы таможенной территории Российской Федерации. В случае электронного декларирования товаров налогоплательщиками для подтверждения ставки 0% могут представляться бумажные копии электронных таможенных деклараций, на которых имеются отметки соответствующих таможенных органов;

-транспортные, товаросопроводительные и (или) иные документы с отметками пограничных таможенных органов, подтверждающими вывоз товаров за пределы территории Российской Федерации. В качестве таковых документов, в зависимости от способа транспортировки, могут быть предъявлены железнодорожные, транспортные или авиационные накладные, копии поручений на отгрузку и копии коносаментов при вывозе морским транспортом.

Если же реализация на экспорт производится через посредника, то дополнительно к указанному пакету документов представляется договор комиссии, договор поручения или агентский договор налогоплательщика с посредником.

Согласно пункту 9 статьи 165 Кодекса указанные документы представляются налогоплательщиками в срок не позднее 180 дней, считая с даты помещения товаров под таможенный режим экспорта, то есть с даты на отметке «выпуск разрешен».

Исходя из положений пункта 9 статьи 167 Кодекса, моментом определения налоговой базы будет являться последний день месяца, в котором собран полный пакет документов, предусмотренных статьей 165 Кодекса. Ежели по истечении 180 дней не собран необходимый пакет документов, считая с даты выпуска товаров в таможенном режиме экспорта, то указанная реализация подлежит налогообложению по ставкам 10 либо 18 процентов за тот налоговый период, в котором произведена отгрузка товара, то есть налогоплательщик обязан вернуться к моменту отгрузки и за тот период представить уточненную налоговую декларацию и заплатить в бюджет соответствующую сумму пени. Штрафные санкции в данном случае налоговым органом не будут начисляться.

Если же в последствии в налоговый орган представляются документы, обосновывающие применение ставки 0%, то уплаченные суммы налога подлежат возврату на основании представленной декларации по НДС с заполнением раздела в декларации за тот налоговый период, в котором собран полный пакет документов. При этом уточненная декларация не представляется. Уточненные декларации представляются только в 2-х случаях:

- когда истекли 180 дней, но не собран необходимый пакет документов, и реализацию следует обложить по ставке 10% или 18%;

- когда производится возврат иностранным покупателем бракованного товара, при этом уточняется сумма налоговых вычетов по НДС.

При выполнении работ (услуг), связанных с реализацией экспортируемого товара, налогоплательщик также обязан заявить нулевую ставку НДС. Пакет документов, подтверждающих правомерность применения нулевой ставки по работам (услугам), связанным с экспортом (вывозом) товаров, должен включать документы, указанные в п. 4 ст. 165 Кодекса, а именно: договор с иностранным или российским лицом, выписка банка, транспортные товаросопроводительные документы. ГТД представляются только налогоплательщиками, оказывающими услуги трубопроводного транспорта или транспортировки энергии по линиям электропередач. Именно на этот случай распространяется требование о сроке 180 дней по сбору пакета необходимых документов, что устанавливается п. 9 ст. 165 НК РФ. К тем же организациям, кто не обязан подавать копию таможенной декларации в этом пакете документов, данное требование не относится.

Пункт 9 ст. 167 НК РФ устанавливает особенности момента определения налоговой базы исключительно для тех лиц, которые имеют право на 180-дневный срок для сбора пакета документов. Такие организации (лица) формируют налоговую базу по общим правилам, предусмотренным в п. 1 указанной выше статьи. Для них моментом определения налоговой базы является наиболее ранняя из следующих дат: день получения предоплаты в счет оказания услуг или день отгрузки товаров (выполнения работ, оказания услуг).

При получении предоплаты налогоплательщики, выполняющие работы (оказывающие услуги или осуществляющие отгрузку товаров), которые облагаются по ставке 0%, налоговую базу не определяют. У них моментом формирования налоговой базы является единственная дата – день выполнения работ (оказания услуг, отгрузки товаров), то есть, если работы оказаны 25 октября, то 20 ноября налогоплательщик должен представить декларацию по НДС с необходимым пакетом документов.

При определении налоговой базы при экспорте выручка от реализации товаров, работ и услуг, полученная в иностранной валюте, пересчитывается в рубли по курсу Центробанка на дату оплаты отгруженных товаров, выполненных работ или оказанных услуг.

Вышеизложенные положения не распространяются на налогоплательщиков, освобожденных от исполнения обязанностей налогоплательщика в соответствии со статьей 145 настоящего Кодекса.

При налоговых вычетах по НДС по приобретенным товарам (работам, услугам) при производстве и реализации экспортируемых товаров (работ, услуг), в соответствии с пунктами 1 и 2 статьи 171 Налогового Кодекса налогоплательщик имеет право уменьшить исчисленную сумму НДС на сумму налога, уплаченную поставщикам при приобретении товаров (работ, услуг). При этом пунктом 3 статьи 172 Кодекса, как известно, установлен особый порядок принятия к вычету сумм НДС в отношении операций по реализации товаров на экспорт. Согласно данному порядку указанные суммы налога принимаются к вычету на основании налоговой декларации при представлении в налоговые органы соответствующих документов, подтверждающих правомерность применения нулевой ставки налога на добавленную стоимость. В связи с этим, для определения таких сумм налога на добавленную стоимость налогоплательщику необходимо вести раздельный учет сумм НДС, уплаченных по товарам (работам, услугам), использованным при производстве и реализации товаров на внутреннем рынке и на экспорт. Так как правила ведения такого раздельного учета Кодексом не предусмотрены, порядок определения суммы налога, относящейся к экспортируемым товарам (работам, услугам), должен устанавливаться принятой налогоплательщиком учетной политикой для целей налогообложения.

Анализ показывает, что самыми распространенными причинами отказа в применении налоговой ставки 0% и возмещении сумм НДС при экспорте являются:

- непредставление либо представление неполного пакета документов, установленных статьей 165 Налогового Кодекса;

- представление документов, не соответствующих требованиям статьи 165 Налогового Кодекса.

Зачастую налогоплательщик, не собрав полного пакета документов, представляет то, что есть, надеясь получить возмещение побыстрее. Однако следует помнить, что в случае, если налоговым органом по причине несоответствия представленных документов требованиям статьи 165 Налогового Кодекса право налогоплательщика на применение налоговой ставки 0% не подтверждено, и при этом 180-дневный срок со дня выпуска товаров таможенными органами в режиме экспорта не истек, налоговый орган имеет право произвести доначисление налога и предъявить штрафные санкции. При этом позднее, когда представятся документы, соответствующие требованиям Кодекса, и ставка 0% и налоговые вычеты подтвердятся, штрафные санкции уже все равно не вернутся.

Экспортерам важно знать, что ставка НДС 0% не применяется к выручке от реализации товаров, освобожденных от налогообложения в соответствии со статьей 149 НК РФ, при этом НДС, связанный с реализацией указанных товаров, к вычету не принимается. Экспортер также не может применить ставку НДС 0%, если иностранный покупатель рассчитывается с ним векселем третьего лица. Дело в том, что сама по себе выписка банка не отражает того, что оплата векселя произведена в счет оплаты товара по конкретной экспортной сделке. Таким образом, при получении выручки не денежными средствами, а векселем третьего лица нулевая ставка не может быть подтверждена. Причем не важно, какой именно вексель поступил: будь то финансовый вексель банка или вексель третьего лица – российской организации и т.д.

В случае, если за реализованные товары (работы, услуги), иностранным лицом произведена частичная оплата, налогоплательщик имеет право на применение налоговой ставки 0%, а также налоговых вычетов, в пределах суммы фактически поступившей от иностранного лица выручки, при наличии всех документов, предусмотренных статьей 165 Кодекса.

Результаты камеральных налоговых проверок деклараций по НДС, в том числе в которых налогоплательщик заявил нулевую ставку НДС и соответствующие налоговые вычеты, оформляются согласно общему порядку, прописанному в первой части Налогового Кодекса. Однако, в отношении камеральных налоговых проверок деклараций по НДС, в которых сумма налога заявлена к возмещению, необходимо учитывать положения п.п. 2 и 9 ст. 176 НК РФ. Так, если при проведении камеральной налоговой проверки нарушения законодательства о налогах и сборах не выявлены, налоговый орган в семидневный срок обязан принять решение о возмещении соответствующих сумм и сообщить о своем решении налогоплательщику в письменной форме в течение пяти дней со дня принятия такого решения. В п. 9 ст. 176 Кодекса не указано, что данные сроки исчисляются в календарных днях, следовательно, на основании п. 6 ст. 6.1. НК РФ в расчет принимаются только рабочие дни.

Если при камеральной проверке декларации по НДС, в которой сумма налога заявлена к возмещению, будут выявлены нарушения налогового законодательства, налоговая инспекция оформляет акт налоговой проверки в соответствии со ст. 100 НК РФ. Акт должен быть составлен в течение 10 дней после окончания проверки, при этом один экземпляр акта вручается налогоплательщику под расписку либо передается иным способом, свидетельствующим о дате его получения.

Налогоплательщик, который не согласен с фактами, изложенными в акте, а также с выводами и предложениями проверяющих, имеет право в течение 15 дней со дня получения акта представить в налоговый орган письменные возражения. Отсчет данного срока начинается либо со дня, когда акт был вручен налогоплательщику, либо с 7-го дня, считая с даты отправки заказного письма (в случае направления акта по почте).

Акт и другие материалы камеральной налоговой проверки, в ходе которой были выявлены нарушения, а также представленные налогоплательщиком возражения рассматривает руководитель налогового органа (его заместитель). Решение о привлечении (об отказе в привлечении) налогоплательщика к ответственности за совершение налогового правонарушения должно быть принято в течение 10 дней со дня окончания 15-дневного срока, о котором говорилось выше. Этот срок может быть продлен, но не более чем на один месяц. Указанное решение налоговый орган выносит одновременно с решением о возмещении (полностью или частично) суммы НДС, заявленной к возмещению, или об отказе в возмещении заявленной к возмещению суммы налога.

После вынесения решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения руководитель налогового органа (его заместитель) вправе принять обеспечительные меры. Они направлены на то, чтобы обеспечить исполнение данного решения, если есть достаточные основания полагать, что непринятие этих мер затруднит или сделает невозможным исполнение решения и (или) взыскание недоимки, пеней и штрафов. Решение о принятии обеспечительных мер вступает в силу со дня его вынесения и действует до дня исполнения решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения.

С даты вручения налогоплательщику решения, принятого по результатам проверки, начинается отсчет 10-дневного срока, установленного п. 9 ст. 101 НК РФ, по истечении данного срока решение вступает в силу. Однако до этого налогоплательщик вправе обжаловать решение о привлечении (об отказе в привлечении) его к ответственности за совершение налогового правонарушения в апелляционном порядке.

С 1 января 2007 года существенно изменился порядок возмещения сумм НДС. Так, по результатам камеральных проверок налоговых деклараций по НДС, представленных экспортерами по новой форме, в которых ими будут отражены экспортные операции, налоговыми органами уже не будет приниматься отдельное решение о возмещении (отказе в возмещении) налога по этим операциям. По результатам проверок этих деклараций возмещается только сумма налога, заявленная к возмещению в целом по этой налоговой декларации. Она рассчитывается как разница между общей суммой налога, исчисленной по операциям, признаваемым объектом налогообложения по НДС, и величиной налоговых вычетов, превышающей общую сумму исчисленного налога.

В соответствии с п. 1 ст. 171 НК РФ суммы НДС, уплаченного таможенным органом при импорте товаров на территорию РФ, также подлежат вычету. При этом в соответствии с п. 1 ст. 172 Кодекса указанные суммы налога подлежат вычету только после принятия на учет указанных товаров (работ, услуг). Кроме того, для подтверждения обоснованности заявленных вычетов налоговый орган, как правило, запрашивает контракт с иностранным поставщиком, ГТД на ввоз товара, платежное поручение, выписку банка, подтверждающую фактическое перечисление НДС таможенным органам, бухгалтерские документы, подтверждающие оприходование ввезенного товара.

Таким образом, в случае, если в целом по налоговой декларации по НДС, в том числе в которой отражены внешнеторговые операции, сумма налоговых вычетов превышает общую сумму исчисленного налога, налогоплательщику не нужно уплачивать в бюджет сумму НДС, исчисленную по операциям, совершенным на внутреннем рынке, и при этом ожидать возмещения НДС по экспортным операциям, как это было раньше. Теперь экспортер будет ожидать возмещения только отрицательной разницы между общей суммой исчисленного налога и суммой налоговых вычетов. В случае, если в целом по налоговой декларации по НДС сумма налоговых вычетов меньше общей суммы исчисленного налога, налогоплательщик уплачивает в бюджет только положительную разницу между общей суммой исчисленного налога и суммой налоговых вычетов.

Понятно, что это должно положительным образом сказаться на финансово-экономическом состоянии экспортеров, которые раньше получали возмещение сумм НДС по экспортным операциям в порядке, предусмотренном ст. 176 Налогового Кодекса, то есть через три месяца.