В г. Екатеринбурге Налоги для Руководителей Авторский семинар

| Вид материала | Семинар |

- Семинар-практикум в Санкт-Петербурге, 40.74kb.

- Логистическое управление запасами (семинар), 95.64kb.

- Налоги и налоговое планирование для финансистов Организатор Школа бизнеса "Альфа", 27.01kb.

- Т в Топливную компанию Росатома «твэл» прошёл обучающий семинар для руководителей, 24.65kb.

- Г. П. Грабовой Учение о Боге. Радость вечного развития. 112 й видеокурс: Авторский, 247.91kb.

- Логистическое управление запасами, 33.89kb.

- Семинар предназначен для руководителей и специалистов, принимающих участие в проектах, 45.85kb.

- Управленческий учет. Практика применения, 22.28kb.

- Семинар для руководителей оу и заместителей руководителей, 190.17kb.

- План работы мо классных руководителей на 2005 2006 учебный год Семинар классных руководителей, 160.8kb.

15 – 16 апреля, в г. Екатеринбурге

15 – 16 апреля, в г. Екатеринбурге Налоги для Руководителей

Авторский семинар-практикум Ирины Зайцевой

Каждый руководитель постоянно задаётся вопросами:

Может ли наша компания платить меньше налогов, и если да, то насколько меньше?

Законны ли методы снижения налоговой нагрузки, которые использует наша компания?

Что грозит компании, если методы снижения налоговой нагрузки незаконны?

Тем не менее, большинство руководителей привыкло к тому, что расчетом и уплатой всех налогов занимается главный бухгалтер или финансовый директор. Но за правильное начисление и уплату налогов несет ответственность, прежде всего, сам руководитель.

Однако понимание своей ответственности приходит ко многим руководителям только после того, как нарушения уже совершены и выявлены – то есть после налоговых (или, в лучшем случае, аудиторских) проверок. Когда уже начислены штрафы, пени или даже заведены уголовные дела.

Только после этого руководитель начинает задумываться о том:

- Что ему за это будет?

- Можно ли было этого избежать?

- Где грань между административными и уголовными нарушениями?

По статистике из 100 руководителей, привлечённых к ответственности за налоговые нарушения только 15-18 точно знали чем они рискуют, шли на риск сознательно и были готовы к такому развитию событий. Остальные – спокойно жили и не задумывались о том, что им что-то угрожает.

Контроль правильности и безопасности методов налоговой оптимизации, исчисления и уплаты налогов – непосредственная обязанность каждого руководителя. И как бы трепетно и доверительно Вы не относились к своему главному бухгалтеру или финансовому директору, но народная мудрость гласит: «доверяй, но проверяй». Тем более, если проверка не занимает много времени и не требует никаких финансовых вложений.

Наш семинар-практикум «Налоги для Руководителей» поможет Вам выбрать приемлемый уровень налогового риска и, не переплачивая налоги, не попасть под внимание контролирующих органов.

Сейчас проводится множество семинаров и тренингов по налоговой оптимизации. Но большая часть из них рассчитана на бухгалтеров или юристов. Этот семинар-практикум разработал специально для руководителей. Не пускайте на него своих бухгалтеров и финансистов!

На нашем семинаре Вы получите:

Систематизированные знания об основных налогах и системах налогообложения;

Понимание алгоритма расчета налогов и механизмов влияния на результаты деятельности компании;

Знания порядка организации бухгалтерской и налоговой функции;

Знания о видах и степени ответственности за налоговые правонарушения (преступления);

Понимание матрицы разделения ответственности между руководителем и главным бухгалтером;

Понимание основ управления налоговыми рисками.

После нашего семинара-практикума Вы сможете:

Самостоятельно выбирать систему налогообложения, которая обеспечит Вам минимальную налоговую нагрузку;

Своими силами рассчитывать налоговую нагрузку и чистый денежный поток своего предприятия;

Будете чётко отличать законные методы оптимизации налогообложения от незаконных;

Не прибегая к помощи специалистов оценивать эффект от применения того или иного способа снижения налоговой нагрузки;

Научитесь оценивать квалификацию главного бухгалтера.

! Мы гарантируем качество и практическую направленность семинара-практикума: если участник до 14-00 первого дня семинара-практикума решает, что программа не соответствует его требованиям или уровню, то ему возвращается оплата участия в 100% размере.

Программа семинара - практикума

Руководитель, главный бухгалтер и налоговая ответственность

Руководитель и главный бухгалтер – это основные должностные лица компании. Именно они являются субъектами административной и уголовной ответственности. Если руководитель будет знать, как правильно подобрать главного бухгалтера и правильно определить его функционал – в будущем он сможет избежать многих конфликтных ситуаций.

- Кто и за что должен нести ответственность?

- Особенности приема и увольнения главного бухгалтера;

- Функционал главного бухгалтера;

- Требования, предъявляемые к главному бухгалтеру (опыт, знания, умения). Квалификационный экзамен для главного бухгалтера;

- Что необходимо предпринять руководителю для разграничения ответственности между ним и главным бухгалтером;

- Как не ухудшить процессуальную ситуация и не стать «группой лиц».

Виды налоговых нарушений (преступлений) и ответственность за их совершение

- Виды ответственности: налоговая, административная и уголовная;

- Субъекты ответственности (физические лица, должностные лица, организации, индивидуальные предприниматели);

- Вина как квалифицирующий признак при привлечении к ответственности;

- Понятие противоправного деяния;

- Условия для привлечения к ответственности;

- Ответственность;

- Условия для освобождения от ответственности.

Практикум «Разграничение ответственности по виду и субъекту. Определение размера ответственности за конкретное налоговое нарушение (преступление)»

Системы налогообложения, налоги и расчёт налоговой нагрузки

Правильный выбор системы налогообложения и расчёт налоговой нагрузки бизнеса являются основными элементами налогового планирования и позволяют законно экономить значительные суммы.

- Системы налогообложения, предусмотренные законодательством. Их отличия и порядок применения. Преимущества и недостатки каждой из систем;

- Основные виды налогов и порядок их исчисления;

- Расчет совокупной налоговой нагрузки и чистого денежного потока предприятия при различных системах налогообложения;

- Выбор оптимальной системы налогообложения на основании показателей деятельности компании.

Практикум «Расчёт налоговой нагрузки и выбор системы налогообложения»

Оптимизация налогообложения

Очень часто стремление сэкономить на налогах приводит к неприятным последствиям. Тем не менее существует множество способов снизить величину налоговых платежей без использования «криминальных» схем.

- Чем отличаются законные способы оптимизации налогообложения от незаконных;

- Какая ответственность предусмотрена за применение незаконных способов;

- Оценка безопасности и степени риска различных способов налоговой оптимизации, применяемых на практике.

Автор и ведущий семинара – Ирина Зайцева

У

правляющий партнер аудиторской компании «Менеджмент Апгрейд», аттестованный аудитор, дипломированный оценщик

правляющий партнер аудиторской компании «Менеджмент Апгрейд», аттестованный аудитор, дипломированный оценщикОпыт работы в сфере бухгалтерского и налогового учета - более 10 лет. Опыт работы в аудите и консалтинге более 8 лет.

За это время наработан опыт практической деятельности начиная с кассира до главного бухгалтера, от аудитора до управляющего партнера аудиторской компании.

Опыт проведения семинаров - 2 года. Автор ряда семинаров для руководителей, среди которых: «Налоговый менеджмент для руководителей», «Юридический менеджмент для предпринимателей», «Налоговое проектирование».

В настоящее время участвую в проектах по направлениям:

1. Моделирование налоговой и юридической структуры в холдингах;

2. Оптимальная организация бухгалтерского и налогового учёта в компании;

3. Аттестация сотрудников финансовой службы и др.

убеждена, что: Руководитель не обязан вникать в тонкости бухгалтерского учета, он должен сделать правильный выбор главного бухгалтера;

Человек, претендующий на должность главного бухгалтера, должен быть способным организовать работу финансовой службы. Быть коммуникабельным. Это важно потому, что главный бухгалтер должен наладить взаимоотношения не только с руководителем, без которых успеха в работе не будет, но и с контролирующими органами, с которыми необходимо поддерживать конструктивные отношения;

На практике приходится сталкиваться с тем, что уже после вступления главного бухгалтера в должность у руководителя предприятия возникает необходимость оценить уровень его квалификации. Если в ходе этой аттестации выясняется, что главный бухгалтер профнепригоден, приходится принимать жесткие меры. Поэтому, конечно, аттестацию главного бухгалтера лучше проводить при приеме на работу;

Главный бухгалтер не только должен знать принципы формирования бухгалтерской отчётности, правильно исчислять налоги, но еще и уметь квалифицировать гражданско-правовые договоры. Очень часто на практике приходится сталкиваться с ситуацией, когда на одном предприятии главный бухгалтер и юрист действуют каждый сам по себе, в результате страдают интересы дела. Только налоговый юрист может рассчитать налоговые последствия заключаемых сделок. А это совершенно необходимо предприятию. Поэтому лучше всего обстоят дела, когда главный бухгалтер и юрист действуют согласованно;

Главными критериями оценки работы главного бухгалтера являются отсутствие переплаты по налогам, а также полнота, правильность и своевременность уплаты налогов. И, конечно, отсутствие штрафных санкций по результатам налоговых проверок.

Консалтинговые проекты:

Разработка налоговой и юридической модели торгово-розничной сети «Baltman»,

Организация бизнес-процессов компании «Галактика» (г. Первоуральск) и др.

Аудиторские проекты:

Холдинг «Синара», Орский машиностроительный завод (г. Орск), Уральский завод железнодорожного машиностроения (г. В-Пышма), Каменск-Уральский мясокомбинат (г. Каменск-Уральский), Пансионат «Бургас» (г. Сочи), Центральный стадион (г. Екатеринбург), Полевская коммунальная компания (г. Полевской), Каменск-Уральская коммунальная компания (г. Каменск-Уральский), Зареченские коммунальные системы (г. Заречный), Корпорация «Автострада» (г. Екатеринбург), «Мехтранс» (г. Екатеринбург), Кушвинский щебеночный завод (г. Кушва), «Метизная компания» (г. Березовск), «Партнер 96» (ресторан Дублин г. Екатеринбург), «Элекком-центр готовых решений» (г. Екатеринбург), «Уралгрит» (г. Екатеринбург»), «Монолит» (г. Екатеринбург) и др.

Образование

Уральский институт экономики управления и права, специальность «Юриспруденция» (1999-2003).

Квалификационный аттестат аудитора: № К 009089 выдан Минфином РФ (Протокол № 86 от 30.11.2000г.) на неограниченный срок.

Диплом оценщика ПП № 106447 ОД-0799 по специальности «Оценка стоимости предприятия (бизнеса)» выдан Высшей школой приватизации и предпринимательства – институт (г. Москва) 2006г.

Опыт работы

с 2002 года Консалтинговая компания «Менеджмент Апгрейд», директор

2001 – 2002 Аудиторская фирма «Левъ-Аудит», руководитель отдела аудита

1999 – 2000 Корпорация «Левъ», главный бухгалтер

УСЛОВИЯ УЧАСТИЯ

Задать интересующие Вас вопросы и заказать участие в семинаре-практикуме Вы можете

по телефонам в Екатеринбурге: +7 (343) 372-47-20; в Челябинске: +7 (351) 247-81-41;

по электронной почте info@seminar66.ru; на сайте www.seminar66.ru

Стоимость участия:

| Количество участников | Стоимость участия (руб.) | |

| Без карты клиента | По карте клиента | |

| 1 участник | 8 900 | 8 000 |

| 2 участника | 8 000 | 7 700 |

| 3 участника | 7 700 | 7 400 |

Всем участникам семинара-практикума выдается сертификат

В стоимость входит: Авторский раздаточный материал, кофе-брейки, обеды в ресторане, ручка, папка. Индивидуальные консультации Ирины Зайцевой в процессе семинара-практикума.

Скидки: 500 рублей для компании при оплате практикума за 14 дней до его начала

Время проведения: с 10.00 до 18.00. В течение дня- два перерыва на кофе-брейки по 15 минут и перерыв на обед. Стоимость кофе-брейков и обедов включена в стоимость семинара-практикума.

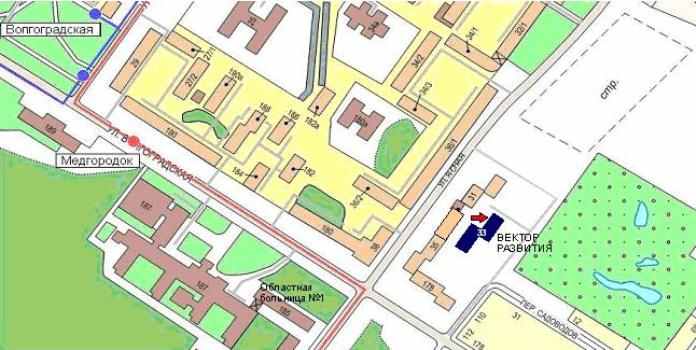

Место проведения:

15 – 16 апреля, в г. Екатеринбурге, ул. Ясная, д. 33, офис 106, 2-ой этаж.

15 – 16 апреля, в г. Екатеринбурге, ул. Ясная, д. 33, офис 106, 2-ой этаж.